CTX - Contentieux de l'assiette de l'impôt - Procédure préalable devant le service - Délais spécifiques à certaines réclamations

I. Délai applicable dans le cas où le contribuable a fait l'objet d'une procédure de reprise ou de rectification

A. Principe

1

L'article R*. 196-3 du livre des procédures fiscales (LPF) dispose que dans le cas où un contribuable fait l'objet d'une procédure de reprise ou de rectification de la part de l'Administration fiscale, il dispose d'un délai égal à celui de l'Administration pour présenter ses propres réclamations.

En ce sens, CE, arrêt du 5 octobre 1973, n° 83169.

10

La notion de procédure de reprise ou de rectification recouvre :

- la procédure de rectification contradictoire (LPF, art. L. 55 et suiv.) ;

- la procédure de régularisation spontanée (LPF, art. L. 62).

Elle recouvre également toute procédure permettant à l'Administration de réparer les omissions totales ou partielles et les erreurs d'imposition :

- procédures d'imposition d'office (CE, arrêt du 25 juillet 1975, n° 86984 ; CE, arrêt du 12 janvier 1977, n° 97012 ; CE, arrêt du 21 décembre 1979, n° 11826 ; CE, arrêt du 21 mars 1975, n° 87573) ;

- notification d'un avis de mise en recouvrement fondé sur la déchéance d'un régime de faveur (Cass. com., 6 décembre 1976, n° 75-12637).

Remarque : Un contribuable qui n'a pas fait l'objet d'une procédure de reprise au titre d'une année N ne peut bénéficier, pour cette année, du délai spécial de réclamation prévu par l'article R*. 196-3 du LPF même si la taxe due au titre de cette année a été versée l'année N+1, laquelle a fait l'objet d'une procédure de rectification (CE, 10 avril 1991, n° 107683).

B. Point de départ du délai en cas de procédure de reprise ou de rectification

1. L'imposition résulte d'une rectification opérée selon la procédure contradictoire

20

Le délai spécial de réclamation dont disposent les contribuables qui ont fait l'objet d'une procédure de reprise est égal à celui fixé à l'Administration pour établir l'impôt.

Le point de départ de ce délai est donc constitué par la date de réception de la proposition de rectification (CE, arrêt du 28 novembre 1986, n° 47147 [Plénière] et CE, arrêt du 28 novembre 1986, n° 76465).

Ces décisions réaffirment la jurisprudence traditionnelle du Conseil d'État et mettent fin aux hésitations qui pouvaient résulter de deux décisions antérieures (CE, arrêt du 14 avril 1986, n°45177 et CE, arrêt du 14 mai 1986, n° 48291) qui avaient retenu la date de mise en recouvrement des impositions comme point de départ du délai spécial de réclamation.

La Cour de Cassation retient la même solution que le Conseil d'État (Cass. com., arrêt du 7 février 1995, n° 93-15345).

Le délai spécial expirera en règle générale le 31 décembre de la troisième année suivant celle où les rectifications ont été notifiées.

Remarque : Le 31 décembre de la cinquième année suivant celle de la notification si l'Administration exerce son droit de reprise en application de l'article L. 187 du LPF.

2. Le contribuable a eu recours à la procédure de régularisation spontanée de l'article L. 62 du LPF

30

Le point de départ est constitué par la date de présentation de la demande produite par l'intéressé dans les conditions prévues par ce texte.

3. L'imposition résulte de l'utilisation d'une procédure d'office

40

Le contribuable peut réclamer dans le délai spécial déterminé dans les mêmes conditions que s'il s'agissait d'un cas d'application d'une procédure contradictoire. L'article L. 76 du LPF fait en effet obligation à l'Administration de porter à la connaissance du contribuable les bases ou éléments ayant servi au calcul des impositions d'office au moyen d'une proposition de rectification interruptive de prescription.

Remarque : Cette disposition ne s'applique pas dans trois cas (LPF, art. L. 67, al. 2). Par voie de conséquence, les impositions d'office en résultant n'ont pas à être notifiées. Le délai spécial de réclamation expire alors, comme celui dont dispose l'Administration pour établir l'imposition, le 31 décembre de la troisième année suivant celle au titre de laquelle l'imposition est due, quelle que soit la date de mise en recouvrement du rôle.

C. Portée du délai spécial applicable en cas de procédure de reprise ou de rectification

50

L'article R*. 196-3 du LPF ouvre au contribuable un délai spécial de réclamation qui ne peut trouver son application qu'à l'égard des impositions pour lesquelles une procédure de reprise ou de rectification a été engagée.

Ainsi, la Cour de Cassation a précisé qu'en procédant à une vérification de comptabilité, l'Administration n'engage pas une procédure de reprise au sens de l'article R*. 196-3 du LPF (Cass. com., arrêt du 10 juin 1997, n° 94-22133).

60

L'ouverture de ce délai ne peut, en aucun cas, avoir pour effet de relever une réclamation de la déchéance qu'elle avait antérieurement encourue. Mais le contribuable conserve, bien entendu, le droit de renouveler sa réclamation dans le délai spécial.

70

Ce délai spécial est ouvert aussi bien en ce qui concerne les impositions primitives sur lesquelles a porté la procédure de reprise ou de rectification engagée par le service que les impositions complémentaires mises en recouvrement à l'issue de cette procédure.

80

Une reprise d'impôt n'ouvre le délai spécial prévu par ce texte qu'au regard de réclamations au titre de l'impôt qui en fait l'objet.

En ce sens : Cass. com., arrêt du 10 juin 1997, n° 94-22133.

Par cet arrêt la Cour de Cassation confirme la doctrine administrative selon laquelle seule une proposition de rectification a pour effet d'ouvrir au profit du contribuable le délai spécial de réclamation prévu à l'article R*.196-3 du LPF et ce, à l'égard des seules impositions qui ont fait l'objet de cette proposition.

Au cas particulier, la société soutenait que l'Administration assimilait à tort "procédure de reprise" et "procédure de rectification" et qu'ayant fait l'objet d'une vérification de comptabilité portant, notamment, sur les droits d'enregistrement et taxes assimilées, elle ne pouvait se voir refuser le bénéfice du délai spécial pour une demande en restitution de la taxe sur les conventions d'assurances, acquittée spontanément au titre de la période vérifiée, mais qui n'avait pas donné lieu à rectification.

90

Il ne se substitue pas purement et simplement au délai général de réclamation, celui-ci pouvant toujours être utilisé lorsqu'il vient à expiration à une date postérieure à celle du précédent.

Mais, dans ce cas, le contribuable qui n'aurait pas présenté une réclamation avant l'expiration du délai spécial serait déchu du droit de contester l'imposition primitive. L'intéressé ne pourrait plus, éventuellement, que réclamer contre l'imposition supplémentaire dans la fraction du délai général, propre à cette imposition, qui reste à courir après l'expiration du délai spécial.

100

Enfin, lorsque l'Administration a déposé une plainte, mais n'a pas fait usage de la faculté qui lui est offerte par l'article L. 187 du LPF, le délai spécial de réclamation -qui ne peut concerner que les années comprises dans le délai normal de prescription- n'est pas affecté par la seule existence de la procédure pénale.

II. Délais particuliers aux impôts directs établis par voie de rôle et aux retenues à la source et prélèvements

110

L'article R*. 196-1 du LPF et l'article R*. 196-2 du LPF visent trois situations particulières :

- l'envoi de nouveaux avis d'imposition rectifiés se substituant à ceux déjà émis qui comportent des erreurs ;

- l'envoi d'avis d'imposition afférents à des impositions établies à tort ou faisant double emploi ;

- les contestations relatives à l'application de retenues effectuées à la source ou de prélèvements.

A. Délai particulier en cas d'envoi de nouveaux avis d'imposition

120

Les avis d'imposition rectifiés à la suite d'erreurs d'expédition commises dans la confection des rôles (ou avis d'imposition) sont adressés au contribuable sous pli recommandé avec demande d'avis de réception postal.

C'est la date portée sur l'avis de réception postal qui constitue le point de départ du délai particulier de réclamation.

Ce délai expire le 31 décembre de l'année suivant celle au cours de laquelle le contribuable a reçu le nouvel avis d'imposition (LPF, art. R*. 196-1 et LPF, art. R*. 196-2).

B. Délai particulier en cas de cotisations d'impôts directs établies à tort ou faisant double emploi

130

Dans le cas où des cotisations d'impôts directs sont établies à tort ou font double emploi, le délai pour la présentation des réclamations prend fin le 31 décembre de l'année suivant celle au cours de laquelle le contribuable a eu connaissance certaine de l'existence de la cotisation indûment imposée (LPF, art. R*. 196-1 et LPF, art. R*. 196-2).

1. Champ d'application du délai particulier

a. Cotisation établie à tort (faux emploi)

140

Est considérée comme dirigée contre une "cotisation établie à tort" et comme pouvant bénéficier, par suite, du délai spécial, une demande de l'héritier d'un contribuable décédé contestant une imposition établie au nom du défunt et mise en recouvrement postérieurement au décès (CE, 20 avril 1959, n° 42317).

En revanche, il a été jugé que ne pouvait pas bénéficier du délai spécial une réclamation tendant à la décharge d'une imposition établie d'après la déclaration même du contribuable (CE, 30 juillet 1952, n° 15245, RO p. 101 et CE, arrêt du 17 juin 1970, n° 71542)

b. Double emploi

150

Il y a double emploi par exemple, lorsque deux cotisations ayant le même objet ont été établies au nom d'un contribuable alors qu'une seule est due.

Toutefois, il a été jugé que la circonstance que des pertes au change provenant d'un emprunt hypothécaire contracté en Suisse pour les besoins de l'entreprise et subies au cours des exercices 1948 à 1952 ont été omises pour le calcul du bénéfice des dites années ne permet pas de dire qu'il y a double emploi en ce qui concerne l'imposition de 1956, afférente à la plus-value de cession et qui ne tient pas compte du montant de la dette contractée (CE, 18 mai 1960, n° 47002).

2. Conditions d'application du délai particulier

160

Le bénéfice du délai particulier ne s'applique qu'aux réclamations fondées sur un "faux" ou un double emploi affectant l'intégralité de la cotisation. En outre, le point de départ du délai est constitué par la connaissance certaine de l'imposition indue (CE, 17 avril 1974, n° 89760, Bull. n°74 p. 74, 266).

a. Intégralité de la cotisation

170

Aux termes d'une jurisprudence constante, le "faux" ou le double emploi doit affecter l'intégralité de la cotisation. À cet égard, en matière d'impôt sur les revenus, toute imposition supplémentaire constitue en elle-même une cote distincte.

Dès lors, le bénéfice du délai spécial s'applique à une réclamation qui tend à la décharge pour faux emploi d'une imposition de cette nature (CE, 27 mars 1939, n° 48167, RO p.180).

b. Connaissance certaine

180

La connaissance certaine de l'existence d'une cotisation indûment établie résulte, d'après la jurisprudence du Conseil d'État, de toute circonstance impliquant l'impossibilité pour le contribuable d'ignorer l'existence de l'imposition établie à son nom.

190

Ainsi, la date servant de point de départ au délai (connaissance certaine) peut résulter :

1° Du paiement de l'imposition contestée

200

Tel est le cas d'un premier paiement effectué sur l'imposition litigieuse, en cas de cotisation établie à tort, ou effectué sur celle des deux cotisations qui a été acquittée en dernier lieu, en cas de double emploi.

Est donc irrecevable une réclamation fondée sur un faux emploi, qui a été présentée plus de trois mois (ancien délai) après le jour où le contribuable a effectué un premier versement sur la cotisation litigieuse (CE, 10 mai 1943, n° 67055, RO p. 329).

Toutefois, un contribuable qui a adressé au service des impôts un chèque postal sans indication d'affectation ne peut être considéré comme ayant eu, à la date de cet envoi, connaissance officielle d'une imposition sur laquelle ce service a imputé d'office le montant du chèque, dès l'instant qu'il n'a pas été informé de l'imputation ainsi effectuée (CE, 12 mai 1933, RO, 6000).

De même, lorsque le service, avant la mise en recouvrement du rôle, a imputé d'office le montant d'un dégrèvement sur la cotisation d'un contribuable, celui-ci ne peut être regardé comme ayant eu connaissance officielle de l'imposition à la date de l'imputation. C'est seulement à la date à laquelle il a acquitté le solde qu'il a eu connaissance officielle de ladite imposition (CE, 19 mai 1983, RO, 6301).

2° De poursuites

210

Les héritiers d'un contribuable décédé jouissent, pour demander la décharge d'une imposition établie à tort au nom du défunt, du délai spécial qui court de la date des poursuites dirigées contre eux (CE, 28 décembre 1928, n° 1370).

3° D'une réclamation

220

La connaissance officielle de l'imposition litigieuse est acquise au plus tard le jour où l'intéressé a présenté :

- une réclamation contre le même impôt (CE, 6 mai 1908, n° 27919) ;

- une réclamation contre une autre cotisation portée sur le même avis d'imposition (CE, 14 mai 1926, n° 90465, RO, 5090) ;

- une demande de sursis de paiement (CE, 4 décembre 1908, n° 29551) ;

- une demande en remise gracieuse au sujet de l'imposition contestée (CE, 6 juillet 1962, n° 51067).

4° De l'aveu du contribuable

230

Ainsi a été considérée comme irrecevable une réclamation, fondée sur un double emploi, qui a été présentée plus de trois mois (ancien délai) après le jour, où, de son propre aveu, le contribuable a eu connaissance de l'imposition contestée (CE, 30 mars 1936, n° 45854, RO, 6416) ; dans le même sens pour une réclamation fondée sur un faux emploi (CE, 15 février 1937, n° 52513, RO p.321 ; CE, 17 novembre 1941, n° 64560).

5° D'une notification

240

Est irrecevable la réclamation d'un contribuable qui a reçu notification d'une rectification avant la mise en recouvrement de l'imposition et qui a nécessairement eu connaissance de ladite imposition par des commandements de payer à lui adressés avant l'expiration du délai normal de réclamation (CE, 19 mai 1965, n° 61094).

C. Délais de réclamation en cas de retenues à la source et de prélèvements

250

En ce qui concerne les impôts ainsi perçus à savoir :

- l'impôt frappant les salaires, pensions et rentes viagères de source française, les rémunérations de source française payées à raison de prestations artistiques ou sportives à compter du 1er janvier 1990, et certains revenus non salariaux servis à des personnes non domiciliées en France et n'y ayant pas d'installation professionnelle permanente (CGI, art. 182 A et CGI, art. 182 B) ;

- l'impôt frappant certains revenus de capitaux mobiliers,

des réclamations peuvent être présentées :

- soit par les personnes ou sociétés qui ont versé au service des impôts les retenues ou prélèvements opérés par leurs soins ;

- soit par les contribuables ayant supporté les retenues.

1. Partie versante

260

Lorsque la personne ou société qui a opéré la retenue de l'impôt et en a effectué le versement au service des impôts demande une restitution de ce versement, le point de départ du délai de réclamation se situe à la date dudit versement et la date d'expiration de ce délai est le 31 décembre de la deuxième année suivant la date du versement (LPF, art. R*. 196-1, b).

2. Contribuables

a. Cas général

270

Pour ce qui est des réclamations présentées par les contribuables, le point de départ du délai est la date à laquelle les retenues ont été opérées (date du paiement, à leur bénéficiaire, des revenus amputés de l'impôt retenu à la source), et la date d'expiration du délai est le 31 décembre de l'année suivant celle de ce point de départ (LPF, art. R*. 196-1, b).

b. Crédit d'impôt

280

Quand la retenue à la source à laquelle sont soumis certains revenus de capitaux mobiliers ouvre droit au profit du contribuable à un crédit d'impôt venant en déduction de l'impôt sur le revenu établi par voie de rôle, le point de départ du délai particulier est la mise en recouvrement du rôle et le point d'arrivée est le 31 décembre de la deuxième année qui suit la date de mise en recouvrement (LPF, art. R*. 196-1, a).

III. Délai de présentation de réclamation : cas particuliers

A. Dégrèvements d'office en faveur des contribuables de condition modeste

290

Les dégrèvements sont prononcés d'office au bénéfice des contribuables satisfaisant à des conditions particulières, en application du deuxième alinéa de l'article R*. 211-1 du LPF.

En la matière, les délais prévus à l'article R*. 196-2 du LPF ne peuvent être opposés aux contribuables qui, n'ayant pas été dégrevés d'office, demandent par voie de réclamation à en bénéficier.

La seule prescription applicable dans ce cas est la prescription trentenaire du droit commun.

B. Demande en restitution de droits de mutation par décès formulée en application de conventions internationales

300

Certaines conventions tendant à éviter les doubles impositions en matière de droits de mutation par décès, prévoient les conditions de l'imputation des impôts étrangers sur l'impôt français et, le cas échéant, la restitution de partie de ce dernier.

En particulier, ces conventions peuvent envisager des modalités spéciales de restitution, notamment en ce qui concerne les délais impartis.

Or, en vertu de la règle posée par l'article 55 de la Constitution du 4 octobre 1958, les traités ou accords internationaux ratifiés ou approuvés ont, dès leur publication, une autorité supérieure à celles des lois internes.

Par suite, le délai général de réclamation de l'article R*. 196-1 du LPF doit demeurer sans incidence sur les règles tracées dans les conventions internationales en cause et dans les prescriptions données pour l'application de ces conventions.

C. Demandes fondées sur la non-conformité d'une règle de droit dont il a été fait application à une règle de droit supérieure

310

Il résulte du troisième alinéa de l'article L. 190 du LPF que toutes les actions tendant à la décharge ou à la réduction d'une imposition ou à l'exercice de droits à déduction ou à la restitution d'impositions indues relèvent des règles propres du contentieux fiscal même lorsque ces actions sont fondées sur la non-conformité de la règle de droit dont il a été fait application, à une règle de droit supérieure (BOI-CTX-DG-20-10-40).

L'ensemble des règles du contentieux fiscal s'applique à ces actions, qu'il s'agisse de dispositions législatives ou réglementaires.

320

Ces actions sont introduites dans les conditions de délais prévus aux articles R*. 196-1 et R*. 196-2 du LPF, c'est-à-dire que le délai de réclamation court à compter de la mise en recouvrement ou du paiement de l'impôt et non pas à compter de la date d'intervention des décisions juridictionnelles ou des avis rendus au contentieux visés au 5ème alinéa de l'article L. 190 du LPF.

La recevabilité de la demande s'apprécie donc au regard du délai dans lequel ces actions ont été introduites.

Les décisions juridictionnelles et les avis, visés à l'article L.190, 3ème et 5ème alinéas du LPF, révélant la non-conformité d'une règle de droit à une règle de droit supérieure, ne constituent pas des événements ouvrant un nouveau délai de réclamation (LPF, art. R*. 196-1, c et R*. 196-2, b).

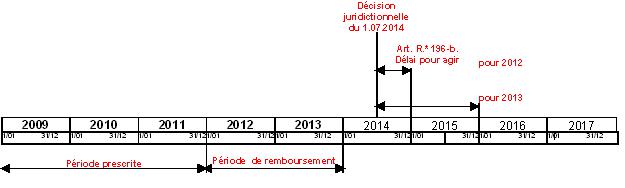

330

Ainsi, à titre d'exemple, une entreprise qui est informée par une décision juridictionnelle rendue le 1er juillet 2014, à laquelle elle n'était pas partie, que la taxe qu'elle a versée au Trésor depuis 2009 était exigible sur le fondement d'un texte non-conforme au droit communautaire, est en droit d'obtenir le remboursement de l'indu au titre des années 2012 et 2013, c'est-à-dire dans le délai de droit commun de deux ans décompté à partir du paiement de la taxe.

Ainsi, la demande doit être introduite au plus tard le 31 décembre 2014 pour obtenir le remboursement de la taxe versée en 2012, et au plus tard le 31 décembre 2015 pour la taxe versée en 2013.

D. Acomptes ou versements provisionnels

340

Les contestations susceptibles de s'élever au sujet des acomptes ou versements provisionnels ne sont pas soumises aux règles du contentieux de l'impôt mais entrent dans le domaine du contentieux du recouvrement.

À cet égard, il importe d'éviter toute confusion entre les "demandes en restitution d'impôt" et les "demandes en restitution d'excédents de versements provenant d'acomptes provisionnels".

Remarque : Par exception, cependant, les demandes de remboursement d'acomptes provisionnels d'impôt sur les sociétés entrent dans le domaine du "Contentieux de l'impôt" et non dans celui du "Contentieux du recouvrement" dès lors que ces acomptes sont pris en charge par le comptable de la Direction générale des finances publiques sur bordereaux-avis ou copies de fiches P 277 et figurent sur un bordereau récapitulatif, lequel bordereau vaut rôle (procédure de recouvrement non informatisée).

E. Restitution d'impôts consécutive au remboursement d'avances faites à des associés

350

Lorsque des sommes considérées comme des revenus distribués au sens du a de l'article 111 du CGI sont remboursées à la personne morale qui les avait versées, la fraction des impositions auxquelles leur attribution avait donné lieu est restituée aux bénéficiaires ou à leurs ayants cause sous certaines conditions.

La restitution est ordonnée sur demande de l'intéressé adressée au directeur des finances publiques du département dans lequel le requérant avait son domicile ou son principal établissement au 1er janvier de l'année de la réclamation. Cette demande doit être présentée au plus tard le 31 décembre de l'année suivant celle au cours de laquelle le remboursement a été opéré (CGI, ann. III, art. 49 quinquies, I et II).

F. Recours à l'encontre des rectifications réduisant un résultat déficitaire ou un crédit de taxe sur la valeur ajoutée

360

Cette possibilité de recours est commentée au III § 30 à 130 du BOI-CTX-DG-10-20-10.

(370 à 460)