IS - Réductions et crédits d'impôt - Crédit d'impôt pour dépenses de production d'œuvres phonographiques - Champ d'application

I. Entreprises concernées

1

Le crédit d’impôt phonographique prévu à l’article 220 octies du code général des impôts (CGI) est institué en faveur des entreprises de production phonographique au sens de l’article L. 213-1 du code de la propriété intellectuelle (CPI), que cette activité soit ou non exercée à titre principal, qui sont soumises à l’impôt sur les sociétés. En outre, les œuvres produites ou développées doivent avoir fait l’objet d’un agrément.

A. Entreprises de production phonographique

10

Le crédit d’impôt phonographique est réservé aux entreprises ayant la qualité d’entreprise de production phonographique au sens de l’article L. 213-1 du CPI généralement identifiée par le code 5920 Z dans la nomenclature statistique des activités économiques dans la communauté européenne (NACE). Aux termes de l'article L. 213-1 du CPI, les entreprises de production phonographique s’entendent des personnes physiques ou morales qui ont l’initiative et la responsabilité de la première fixation d’une séquence de son. Ainsi, seules peuvent bénéficier du crédit d’impôt phonographique les entreprises de production ayant l’initiative et la responsabilité de produire les enregistrements phonographiques ou vidéographiques musicaux éligibles réalisés dans les conditions mentionnées au II de l’article 220 octies du CGI.

20

Cette condition ne fait toutefois pas obstacle à ce qu’une entreprise répondant aux critères définis au I de l’article 220 octies du CGI, qui n’a pas eu l’initiative de la production de l’enregistrement, puisse bénéficier du crédit d’impôt phonographique au titre des dépenses de développement d’une œuvre produite dans les conditions prévues par le II de l'article 220 octies du CGI lorsqu’elle a signé un contrat de licence avec l’entreprise de production phonographique initiale ou lorsqu’elle a fait l’acquisition de la bande master (cas d’une œuvre fixée directement par l’artiste qui vend l’enregistrement de son œuvre à une entreprise, ou encore lorsqu’elle est liée par un contrat de co-exploitation. Par co-exploitation, il faut entendre un contrat par lequel deux entreprises de production conviennent des modalités de partage du financement des dépenses de développement).

B. Entreprises soumises à l'impôt sur les sociétés

30

Peuvent bénéficier du crédit d’impôt phonographique toutes les entreprises soumises à l’impôt sur les sociétés, quelle que soit leur forme (sociétés commerciales, associations, etc.).

Dès lors, sont exclues du dispositif du crédit d’impôt les entreprises soumises à l’impôt sur le revenu ou exonérées d’impôt sur les sociétés par une disposition particulière.

En revanche, les entreprises exonérées temporairement ou partiellement d’impôt sur les sociétés sur le fondement notamment de l'article 44 sexies du CGI, de l'article 44 sexies A du CGI, de l'article 44 septies du CGI, de l'article 44 octies A du CGI et de l'article 44 duodecies du CGI à l'article 44 septdecies du CGI peuvent bénéficier du crédit d’impôt.

(40-50)

C. Entreprises respectant les obligations légales, fiscales et sociales

60

En application de l’article 220 Q du CGI, l’agrément des œuvres susceptibles d’ouvrir droit au crédit d’impôt phonographique est subordonné au respect par les entreprises de production phonographique de l’ensemble des obligations légales, fiscales et sociales.

S’agissant plus particulièrement de la législation sociale, ne peuvent bénéficier du crédit d’impôt les entreprises de production phonographique qui ont recours à des contrats de travail visés au 3° de l’article L. 1242-2 du code du travail (C. trav.) afin de pourvoir à des emplois qui ne sont pas directement liés à l'une des activités dans lesquelles il est d'usage constant de recourir à ces contrats, telles que la production et/ou l'édition de phonogrammes ou de vidéogrammes ou la production de spectacles vivants. En application du 3° de l’article L. 1242-2 du C. trav., il est précisé que le recours à ce type de contrat pour les techniciens associés est permis dès lors que ces activités induisent l'embauche d'une équipe spécifique à chaque projet artistique. Les particularités et les compétences de chaque membre de l'équipe artistique doivent s'inscrire dans ce projet artistique précis. Les entreprises de production phonographique ne doivent pas avoir recours à des contrats à durée déterminée pour pourvoir des postes ayant un caractère permanent.

D. Entreprises non liées à un éditeur de service de télévision ou de radiodiffusion

70

Le bénéfice du crédit d’impôt phonographique est réservé aux entreprises de production qui ne sont pas détenues, directement ou indirectement, par un éditeur de service de télévision ou de radiodiffusion. Sont ainsi exclues du dispositif du crédit d’impôt phonographique les sociétés contrôlées, au sens de l’article L. 233-3 du code de commerce (C. com.), par une société qui édite un service de radiodiffusion ou de télévision dans le cadre d’une convention avec le conseil supérieur de l'audiovisuel (CSA) ou d’une déclaration auprès de ce dernier en application des dispositions de la loi n° 86-1067 du 30 septembre 1986 modifiée relative à la liberté de communication, ou qui édite un service de radiodiffusion ou de télévision distribué en France dans le cadre des dispositions de l’article 43-6 de la loi n° 86-1067 du 30 septembre 1986.

Aux termes des dispositions de l’article L. 233-3 du C. com., une société est considérée comme en contrôlant une autre :

- lorsqu'elle détient directement ou indirectement une fraction du capital lui conférant la majorité des droits de vote dans les assemblées générales de cette société ;

- lorsqu'elle dispose seule de la majorité des droits de vote dans cette société en vertu d'un accord conclu avec d'autres associés ou actionnaires et qui n'est pas contraire à l'intérêt de la société ;

- lorsqu'elle détermine en fait, par les droits de vote dont elle dispose, les décisions dans les assemblées générales de cette société ;

- lorsqu'elle est associée ou actionnaire de cette société et dispose du pouvoir de nommer ou de révoquer la majorité des membres des organes d'administration, de direction ou de surveillance de cette société.

Une société est présumée exercer ce contrôle lorsqu'elle dispose directement ou indirectement, d'une fraction des droits de vote supérieure à 40 % et qu'aucun autre associé ou actionnaire ne détient directement ou indirectement une fraction supérieure à la sienne.

Enfin, deux ou plusieurs personnes agissant de concert sont considérées comme en contrôlant conjointement une autre lorsqu'elles déterminent en fait les décisions prises en assemblée générale.

II. Œuvres ouvrant droit au crédit d'impôt

80

Ouvrent droit au crédit d’impôt les dépenses engagées pour la production, le développement et la numérisation d’un enregistrement phonographique ou vidéographique musical qui satisfont aux conditions exposées aux II-A-1 § 90 et suivants.

A. Production d'albums de nouveaux talents

1. Définition d'un nouveau talent

90

Pour ouvrir droit au crédit d’impôt, les productions d’enregistrements phonographiques ou vidéographiques musicaux doivent porter sur des albums de nouveaux talents au sens du b du II de l’article 220 octies du CGI. On entend par album tout enregistrement de plus de deux titres sur un support physique ou numérique.

Sont ainsi considérés comme des nouveaux talents les artistes, les groupes d’artistes, les compositeurs ou les artistes-interprètes qui n'ont pas dépassé le seuil de 100 000 équivalents-ventes pour deux albums distincts précédant ce nouvel enregistrement.

Conformément à l’article 1 du décret n° 2020-380 du 30 mars 2020 pris en application de l'article 220 octies du CGI, un équivalent-vente correspond à la vente d'un album ou à 1 500 écoutes, chacune d'une durée supérieure à 30 secondes des titres de cet album sur les offres payantes des services de musique en ligne. Le total d'équivalents-ventes relatif aux écoutes est obtenu en soustrayant du nombre total des écoutes des titres d'un album, la moitié des écoutes du titre le plus écouté de cet album.

Remarque : Conformément à l’article 143 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019, le seuil de ventes et d’écoutes défini par le décret n° 2020-380 du 30 mars 2020 s’applique aux demandes d’agréments provisoires déposées à compter du 1er janvier 2020.

100

Exemple de définition d'un nouveau talent :

Les artistes interprètes A et B ont réalisé les albums suivants :

|

Album n° 1 |

Album n° 2 |

Album n° 3 |

Album n° 4 |

Album n° 5 |

||

|---|---|---|---|---|---|---|

|

Artiste A : |

||||||

|

- année de production de l'album |

2011 |

2013 |

2017 |

2018 |

2020 |

|

|

- nombre d'équivalents-ventes |

10 000 |

15 000 |

110 000 |

90 000 |

production non terminée |

|

|

Artiste B : |

||||||

|

- année de production de l'album |

2006 |

2008 |

2011 |

2015 |

2020 |

|

|

- nombre d'équivalents-ventes |

105 000 |

70 000 |

120 000 |

80 000 |

production non terminée |

|

L’entreprise de production demande le bénéfice du crédit d’impôt pour l’album n° 5 de chaque artiste-interprète.

L’artiste A n’ayant dépassé le seuil de 100 000 équivalents-ventes que pour un seul album (album n° 3), il pourra être considéré comme un nouveau talent et l’album produit au cours de l’année 2020 sera éligible au crédit d’impôt.

En revanche, l’artiste B ayant dépassé le seuil de 100 000 équivalents-ventes pour deux albums distincts (album n° 1 et album n° 3), il ne pourra pas être qualifié de nouveau talent et l’album n° 5 produit au cours de l’année 2020 ne sera pas éligible au crédit d’impôt.

2. Condition de francophonie applicable aux albums d'expression

110

S’agissant des albums d’expression, le bénéfice du crédit d’impôt est subordonné au respect d’une condition dite de « francophonie ». Ainsi, les albums d’expression par des nouveaux talents doivent pour la moitié au moins être d’expression française ou dans une langue régionale en usage en France. Le respect de cette condition s’apprécie au niveau de l’entreprise pour l’ensemble des albums qu’elle produit chaque année.

Remarque : Lorsqu’un album comporte à la fois des titres en français et en langue étrangère, ledit album est réputé d’expression francophone lorsque la durée des titres en français est majoritaire par rapport à celle des titres en langue étrangère. Il en est de même des compilations, des œuvres multi-artistes ou collectives et des bandes originales de film. Par ailleurs, il est précisé que les œuvres chantées en latin ne sont pas considérées comme des œuvres francophones.

Cette condition ne s’applique pas aux albums de nouveaux talents composés en tout ou partie d’une ou plusieurs œuvres libres de droit d’auteur au sens des dispositions codifiées de l'article L. 123-1 du CPI à l'article L. 123-12 du CPI.

En pratique, une entreprise doit donc distinguer deux ensembles parmi les albums d’expression de nouveaux talents et n’appliquer la condition de francophonie que pour l’ensemble des albums non composés en tout ou partie avec des œuvres libres de droit d’auteur.

120

Par dérogation, pour les entreprises qui satisfont à la définition de la microentreprise donnée au 3 de l'article 2 de l'annexe I au règlement (UE) n° 651/2014 de la Commission du 17 juin 2014 déclarant certaines catégories d'aides compatibles avec le marché intérieur en application des articles 107 et 108 du traité, les albums d'expression qui ne respectent pas la clause de francophonie ou qui ne sont pas composés en tout ou partie d’une ou plusieurs œuvres libres de droit d’auteur au sens des dispositions codifiées de l’article L. 123-1 du CPI à l’article L. 123-12 du CPI ouvrent droit au bénéfice du crédit d'impôt dans la limite du nombre d'albums d'expression française ou dans une langue régionale en usage en France, produits la même année au cours du même exercice par la même entreprise. Le seuil d'effectif est calculé hors personnels rémunérés au cachet.

Remarque : Conformément à l’article 192 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020, l’assouplissement de la clause de francophonie en faveur des microentreprises s’applique aux exercices ouverts à compter du 1er janvier 2020.

130

L’application de la clause de francophonie à une entreprise qui ne satisfait pas à la définition d'une microentreprise (II-A-2 § 110) implique que si, au titre d’un exercice, la production d’albums de nouveaux talents d’expression en français ou dans une langue régionale en usage en France est minoritaire (inférieure à 50 %), alors seuls les albums en français ou dans une langue régionale en usage en France sont éligibles au crédit d’impôt.

Exemple : L'entreprise de production A n'est pas une microentreprise. Elle a produit au cours de l'année six albums d'expression de nouveaux talents, parmi lesquels :

- un album est composé d'une ou plusieurs œuvres libres de droit d'auteur ;

- deux albums sont d'expression française ;

- trois albums sont d'expression étrangère.

Conclusion : l'entreprise de production A ne respecte pas la clause de francophonie puisque, parmi les cinq albums non composés d’œuvres libres de droit d'auteur, une minorité (deux sur cinq) est d'expression française ou dans une langue régionale en usage en France. Seuls les albums en français et l'album composé d'une ou plusieurs œuvres libres de droit d'auteur sont donc éligibles au crédit d'impôt, sous réserve du respect des autres conditions prévues à l'article 220 octies du CGI.

135

L’application de la clause de francophonie à une entreprise qui satisfait à la définition de la microentreprise (II-A-2 § 110) implique que si, au titre d’un exercice, la production d’albums de nouveaux talents d’expression en français ou dans une langue régionale en usage en France est minoritaire (inférieure à 50 %), alors seront éligibles au crédit d’impôt les albums en français ou dans une langue régionale en usage en France, ainsi que les albums en langue étrangère dans la limite du nombre d’albums d’expression française ou dans une langue régionale en usage en France.

Exemple : L'entreprise de production B est une microentreprise. Elle a produit au cours de l'année six albums d'expression de nouveaux talents, parmi lesquels :

- un album est composé d'une ou plusieurs œuvres libres de droit d'auteur ;

- deux albums sont d'expression française ;

- trois albums sont d'expression étrangère.

Conclusion : l'entreprise de production B ne respecte pas la clause de francophonie puisque, parmi les cinq albums non composés d’œuvres libres de droit d'auteur, une minorité (deux sur cinq) est d'expression française ou dans une langue régionale en usage en France. Seuls sont donc éligibles au crédit d’impôt les albums en français et l'album composé d'une ou plusieurs œuvres libres de droit d'auteur, ainsi que deux des trois albums d’expression étrangère, sous réserve du respect des autres conditions prévues à l'article 220 octies du CGI.

140

En revanche, si au titre d’un exercice la production d’albums de nouveaux talents d’expression en français ou dans une langue régionale en usage en France n'est pas minoritaire (au moins égale à 50 %), alors tous les albums d’expression de nouveaux talents, y compris ceux dans une langue étrangère, sont éligibles au crédit d’impôt.

Exemple : L'entreprise de production C a produit au cours de l'année cinq albums d'expression de nouveaux talents, parmi lesquels :

- un album est composé d'une ou plusieurs œuvres libres de droit d'auteur ;

- deux albums sont d'expression française ;

- deux albums sont d'expression étrangère.

Conclusion : l'entreprise de production C respecte la clause de francophonie puisque, parmi les quatre albums non composés d’œuvres libres de droit d'auteur, la moitié au moins (deux sur quatre) est d'expression française ou dans une langue régionale en usage en France. L'ensemble des albums d'expression de nouveaux talents est donc éligible au crédit d'impôt, sous réserve du respect des autres conditions prévues à l'article 220 octies du CGI.

B. Conditions de réalisation des enregistrements phonographiques

150

Pour bénéficier du crédit d’impôt phonographique, les enregistrements phonographiques doivent respecter les conditions de réalisation prévues au a du II de l’article 220 octies du CGI.

Conformément à ces dispositions, les productions éligibles doivent être réalisées par des entreprises et industries techniques liées à la production phonographique qui satisfont aux conditions cumulatives suivantes :

- elles sont établies en France ou dans un autre État membre de l'Union européenne ou dans un autre État partie à l’accord sur l’Espace économique européen ayant conclu avec la France une convention fiscale contenant une clause administrative en vue de lutter contre la fraude et l’évasion fiscales ;

- elles y effectuent les prestations liées à la réalisation d’un enregistrement phonographique ou vidéographique musical ainsi qu’aux opérations de postproduction.

160

Il est toutefois admis que les œuvres réalisées avec le concours d’une association régie par la loi du 1er juillet 1901 relative au contrat d’association ou par la loi locale maintenue en vigueur dans les départements de la Moselle, du Bas-Rhin et du Haut-Rhin en qualité de sous-traitante dans les conditions définies au a du II de l’article 220 octies du CGI seront éligibles au crédit d’impôt phonographique. Il en est ainsi notamment des associations prestataires en matière d'œuvres lyriques, chants, chorale ou orchestre.

C. Agrément des œuvres éligibles

170

Les entreprises qui souhaitent bénéficier du crédit d’impôt doivent avoir obtenu du ministère chargé de la culture deux agréments :

- un agrément à titre provisoire (CGI, article 220 octies), sollicité avant l’engagement des opérations de production ou de développement, attestant au vu des éléments transmis à l’appui de la demande formulée par l’entreprise de production que l'œuvre remplira les conditions lui permettant de bénéficier du crédit d’impôt phonographique ;

- un agrément à titre définitif (CGI, article 220 Q) attestant que l'œuvre satisfait effectivement aux conditions d’éligibilité du crédit d’impôt.

Ces deux agréments sont délivrés après avis d’un comité d’experts.

1. Agrément à titre provisoire

180

L’agrément provisoire est délivré par le président du centre national de la musique (CNM) au nom du ministre chargé de la culture. La demande d’agrément doit parvenir au CNM au début des opérations de production ou de développement. Dans le cas d’une coproduction ou d’une coexploitation, la demande est présentée par chacune des entreprises de production.

Les projets d'enregistrements doivent faire l’objet d’une demande d’agrément provisoire. En revanche, un vidéoclip ne fait l’objet d’une demande d’agrément provisoire que dans le cas où le titre qu’il illustre est extrait d’un album qui n’a pas été provisoirement agréé.

190

L'œuvre pour laquelle le crédit d’impôt phonographique est sollicité peut déjà être fixée ou produite au moment de la demande d’agrément soit lorsque l’entreprise de production phonographique fait l’acquisition d’une bande master lorsque l'œuvre est déjà fixée, soit lorsque l’entreprise de production phonographique signe, afin de développer l'œuvre, un contrat de licence avec l’entreprise qui a produit cette œuvre. Dans ce cas, l’entreprise de production phonographique, qu’elle ait fait l’acquisition d’une bande master ou qu’elle soit titulaire d’un contrat de licence, doit présenter la demande d’agrément provisoire dans les mêmes conditions que celles mentionnées au II-C-1 § 180 afin de bénéficier du crédit d’impôt phonographique à raison des dépenses de développement (définies au 2° du III de l’article 220 octies du CGI) de l'œuvre concernée qu’elle aura exposées.

200

Dans le cas de l'existence d'un contrat d'artiste, l'entreprise peut bénéficier du crédit d'impôt au titre des dépenses engagées pour le développement dès lors qu'elle sollicite un agrément dans les mêmes conditions que celles mentionnées au II-C-1 § 180 et 190.

La demande d’agrément à titre provisoire est accompagnée des pièces justificatives suivantes :

- la liste prévisionnelle des albums tels que définis au b du II de l’article 220 octies du CGI (II-A-1 § 90), classée par artiste-interprète ou compositeur et par ordre chronologique de date de première fixation et de commercialisation prévisionnelles pour l’année de référence ;

- pour les artistes-interprètes ou compositeurs objets de la demande d’agrément provisoire, la liste complète par ordre chronologique de première commercialisation en France de leurs albums antérieurs, y compris ceux émanant de producteurs extérieurs, en précisant ceux pour lesquels le seuil de ventes et d'écoutes mentionnés au II-A-1 § 90 a été atteint à la date de la demande ;

- une déclaration sur l’honneur attestant que le projet de production remplit les conditions prévues au II de l’article 220 octies du CGI établie pour chacune des productions ;

- une déclaration sur l’honneur attestant que l’entreprise respecte l’ensemble des obligations légales, fiscales et sociales ;

- un devis détaillant pour chaque enregistrement phonographique ou vidéographique les dépenses de production et/ou les dépenses de développement ;

- la liste nominative des prestataires techniques pressentis.

Lorsque le dossier est incomplet, l'autorité compétente invite l'entreprise, dès réception de la demande, par tout moyen permettant de rapporter la preuve de sa date de réception, à fournir les pièces nécessaires dans un délai de douze mois à compter de la réception de la demande de régularisation. A l'expiration de ce délai, faute de régularisation, la demande d'agrément provisoire est réputée caduque.

210

La décision d’agrément à titre provisoire est notifiée par le président du CNM, au nom du ministre chargé de la culture, à l’entreprise de production ou, en cas de coproduction ou d’existence d’un contrat de licence, à chacune des entreprises de production. L’entreprise de production transmet une copie de la décision d’agrément à titre provisoire au comptable de la direction générale des finances publiques (DGFiP).

Cette décision indique qu’au vu des renseignements et documents justificatifs présentés par l’entreprise de production, l’enregistrement phonographique concerné remplit les conditions prévues aux I et II de l’article 220 octies du CGI et peut bénéficier du crédit d’impôt phonographique, sous réserve de l’obtention de l’agrément définitif (décret n° 2006-1764 du 23 décembre 2006 pris pour l'application des articles 220 octies et 220 Q du code général des impôts et relatif à l'agrément des productions phonographiques ouvrant droit au crédit d'impôt pour dépenses dans la production d’œuvres phonographiques, art. 5).

2. Agrément à titre définitif

220

L’agrément à titre définitif vise à établir que l’enregistrement phonographique a effectivement satisfait aux conditions d’application du dispositif codifié à l’article 220 octies du CGI.

230

L’entreprise de production telle que définie au I-A § 10 ou, en cas de coproduction, chacune des entreprises concernées, adresse au CNM la demande d’agrément à titre définitif. Cette demande doit être présentée après la publication de l'œuvre, au plus tard après l’achèvement des investissements de production et de développement éligibles au crédit d’impôt phonographique.

En cas d’existence d’un contrat de licence, l’entreprise de production phonographique répondant aux critères définis au I de l’article 220 octies du CGI est tenue de présenter une demande d’agrément à titre définitif. En tout état de cause, seules les dépenses engagées au titre d’une œuvre ayant reçu un agrément provisoire pourront être prises en compte.

La date de publication est celle figurant sur le justificatif de déclaration de l'œuvre à un organisme de gestion collective.

240

La demande d’agrément à titre définitif est accompagnée des pièces justificatives suivantes :

- un document comptable certifié par un expert-comptable et un commissaire aux comptes indiquant le coût définitif de l'œuvre ayant bénéficié d’un agrément provisoire ainsi que les moyens de son financement et faisant apparaître le détail des dépenses qui ont été engagées pour sa production et son développement. Pour les entreprises qui satisfont aux conditions prévues à l'article 2 de l'annexe I au règlement (UE) n° 651/2014 de la Commission du 17 juin 2014 (définition de la petite ou moyenne entreprise [PME] au sens du droit de l'Union européenne), seul un document certifié par un expert-comptable est requis ;

- un justificatif attestant la publication de l'œuvre ;

- un justificatif mentionnant la date de première fixation de l'œuvre correspondant à la date du matriçage ou à celle de l’attribution du code ISRC (« international standard recording code ») ou, à défaut, à la date de publication ;

- la liste nominative des personnels définis aux a et a bis du 1° du III et au a du 2° du III de l’article 220 octies du CGI qui ont été employés par l’entreprise de production ;

- une attestation de versement des cotisations de sécurité sociale ;

- la liste nominative des prestataires auxquels il a été fait appel ;

- les extraits des contrats d’artiste ou de licence permettant de justifier les dépenses définies aux b et c du 2° du III de l’article 220 octies du CGI ou à défaut une lettre récapitulant en détail ces dépenses.

250

Conformément aux dispositions de l’article 220 Q du CGI, l’agrément définitif doit être délivré dans un délai maximum de vingt-quatre mois à compter de la fixation de l'œuvre au sens de l’article L. 213-1 du CPI ou de la production d’un disque numérique polyvalent musical.

La décision d’agrément à titre définitif est notifiée par le président du CNM, au nom du ministre chargé de la culture, à l’entreprise de production ou, en cas de coproduction, à chacune des entreprises de production. Elle indique qu’au vu des renseignements et documents justificatifs fournis, l’enregistrement phonographique a rempli les conditions requises pour ouvrir droit au crédit d’impôt phonographique. L’entreprise de production transmet une copie de la décision d’octroi ou de refus d’agrément à titre définitif au comptable de la DGFiP.

3. Composition et modalités de fonctionnement du comité d'experts

260

L’agrément à titre provisoire et l’agrément à titre définitif sont délivrés par le président du CNM, au nom du ministre chargé de la culture, après avis d’un comité d’experts conformément au IV de l’article 220 octies du CGI et au cinquième alinéa de l’article 220 Q du CGI.

Ce comité d’experts est présidé par le président du CNM ou son représentant.

Il comprend également :

- le directeur de l’Institut pour le financement du cinéma et des industries culturelles (IFCIC) ou son représentant ;

- deux représentants des organismes de gestion collective des droits d'auteurs et droits voisins de producteurs de phonogrammes ;

- le directeur général de la création artistique ou son représentant ;

- le directeur général des médias et des industries culturelles ou son représentant.

Le comité d’experts peut entendre toute personne dont l’audition lui paraît de nature à éclairer ses choix. Il ne peut délibérer valablement et arrêter ses choix que si trois au moins de ses membres sont présents ou représentés.

En cas de partage égal des voix, celle du président est prépondérante.

Le comité d’experts peut, si l’ensemble de ses membres sont d’accord, statuer sur une ou plusieurs demandes d’agrément provisoire ou définitif par voie électronique.

4. Articulation des deux agréments

270

En application du IV de l’article 220 octies du CGI, les dépenses éligibles au crédit d’impôt ouvrent droit au crédit d’impôt phonographique à compter de la date de réception, par le ministre chargé de la culture, d'une demande d’agrément à titre provisoire.

Remarque : Les dispositions de l'article 8 de la loi n° 2020-935 du 30 juillet 2020 de finances rectificative pour 2020 s'appliquent aux demandes d'agrément à titre provisoire déposées à compter du 1er août 2020.

L’obtention de l’agrément à titre provisoire n’entraîne pas la délivrance automatique de l’agrément à titre définitif. Celle-ci est conditionnée par le respect effectif de l’ensemble des conditions prévues à l’article 220 octies du CGI, lequel ne peut être apprécié qu’une fois la production achevée.

280

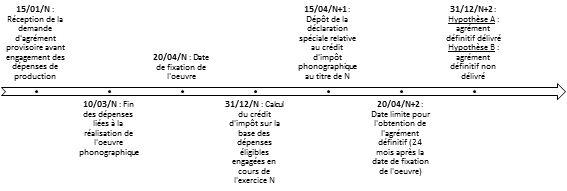

Exemple : Soit une entreprise de production phonographique créée avant le 15 janvier N dont l’exercice coïncide avec l’année civile. Elle entreprend la production d’une œuvre pour laquelle elle demande le bénéfice du crédit d’impôt phonographique.

Par hypothèse, l’entreprise n’expose plus de dépenses liées à la réalisation de l'œuvre à compter du 10 mars N.

Hypothèse A : L’agrément définitif est délivré. Dans cette hypothèse, le crédit d’impôt phonographique calculé sur la base des dépenses éligibles engagées en N est acquis à l’entreprise de production phonographique, sous réserve du droit de reprise de l’administration fiscale dans le cadre d’un contrôle éventuel.

Hypothèse B : L’agrément définitif n’est pas délivré car il s’avère que l'œuvre ne remplit pas les conditions pour bénéficier du crédit d’impôt. Dans cette hypothèse, l’entreprise de production phonographique doit restituer le crédit d’impôt phonographique obtenu au titre de l’exercice N.