IS - Régime fiscal des groupes de société - Retraitements nécessaires à la détermination du résultat et de la plus ou moins-value d'ensemble - Limitation de la déduction des charges financières liées à l'acquisition d'une société destinée à devenir membre du groupe (dispositif de "l'amendement Charasse") - Champ d'application

1

Le dispositif de limitation des charges financières prévu au sixième alinéa de l'article 223 B du code général des impôts (CGI) s'applique dans certaines situations d'acquisition de titres de sociétés devenant membre du groupe fiscal (cf. I § 10 et suiv.) à des personnes qui contrôlent le groupe (cf. II § 120 et suiv.).

I. Acquisition des titres d'une société qui devient membre du groupe

A. Opérations concernées

10

Il s'agit des acquisitions à titre onéreux de titres réalisées par la société mère ou une filiale du groupe. L'opération peut se traduire par le paiement du prix au vendeur ou la constatation d'une dette à son égard. Elle peut être réalisée par une ou plusieurs sociétés du groupe, de manière globale ou par acquisitions successives.

Le dispositif s'applique même en l'absence de financement de l'acquisition des titres par un emprunt contracté à cette fin par la société cessionnaire dès lors que le groupe a engagé des charges financières. En effet, dans cette situation, le financement des titres a été prélevé sur la trésorerie du groupe, dont certaines sources dégagent des charges financières.

Par contre, la déduction des charges financières du groupe n'est pas limitée si les titres ont été acquis par voie d'apports, rémunérés par des titres de la société du groupe qui en bénéficie, ou à l'occasion d'une transmission à titre gratuit. Mais, bien entendu, le dispositif s'applique si les titres ont fait l'objet d'un apport grevé du passif correspondant aux charges financières liées à l'acquisition de ces titres par la société apporteuse dès lors que cette opération constitue un apport à titre onéreux.

B. Titres concernés

20

Il est tenu compte de l'ensemble des titres acquis qui sont susceptibles d'être retenus pour la détermination du pourcentage de détention du capital d'une société dans les conditions prévues à l'article 223 A du CGI.

Il en est ainsi des bons de souscription d'actions ou des obligations convertibles en actions. Bien entendu, la réintégration prévue en cas d'acquisition de ces titres n'est opérée que si la société devient membre du groupe après que les bons aient été exercés ou les obligations converties.

C. Date d'acquisition des titres

30

Les dispositions du sixième alinéa de l'article 223 B du CGI s'appliquent aux opérations d'achat de titres.

Lorsque les titres acquis sont émis par des sociétés par actions, la date d'acquisition s'entend de celle de l'inscription en compte chez la société émettrice, qui permet à la société cessionnaire d'exercer les droits attachés à ces titres.

Lorsque les titres acquis sont des parts sociales, leur cession doit être constatée par un acte sous-seing privé ou notarié, soumis à la formalité de l'enregistrement. La date d'acquisition correspond, dans ce cas, à la date de l'acte.

D. Entrée de la société dans le groupe

1. Cas général

40

Le dispositif de réintégration des charges financières s'applique lorsque la société rachetée appartient au même groupe fiscal que la société cessionnaire. Compte tenu des règles de l'intégration fiscale, la date d'entrée dans le groupe est postérieure à la date d'acquisition des titres.

50

Deux cas peuvent se présenter en pratique :

- compte tenu du fait que la société rachetée ne peut pas être membre du groupe au titre de l'exercice d'acquisition, en l'absence de détention continue, au cours de cet exercice, de 95 % au moins de son capital par une ou plusieurs autres sociétés du groupe, elle ne peut donc entrer dans le groupe qu'au titre de l'exercice suivant : dans ce cas la réintégration est à opérer dès l'exercice d'acquisition ;

- si la date d'entrée dans le groupe de la société rachetée est postérieure à l'exercice suivant celui de l'acquisition des titres, en particulier si la société mère n'a pas retenu cette société dans le périmètre d'intégration fiscale (CGI, art. 223 A), la réintégration n'est pas effectuée dès l'exercice d'acquisition : elle est opérée pour la première fois au titre de l'exercice précédant celui de l'entrée dans le groupe de la société rachetée, au cours duquel celle-ci a donné son accord dans les conditions prévues à l'article 46 quater-0 ZE de l'annexe III au CGI.

60

Par ailleurs, si la société cessionnaire est devenue membre du groupe après l'exercice d'acquisition des titres, la réintégration n'est opérée qu'à compter de l'exercice d'entrée de cette société dans le groupe, sous réserve bien entendu que la société rachetée entre également dans le groupe au titre du même exercice.

2. Extension du champ d'application en cas d'absorption de la société rachetée avant son entrée dans le groupe

70

Conformément au septième alinéa de l'article 223 B du CGI, la limitation des charges financières s'applique même si la société rachetée ne devient pas membre du même groupe que la société cessionnaire, dès lors que la société rachetée est absorbée par la société cessionnaire ou par une société membre ou devenant membre du même groupe que la société cessionnaire.

80

Les opérations visées sont les fusions qu'elles soient réalisées sous le régime spécial de l'article 210 A du CGI ou sous le régime de droit commun, ainsi que, conformément à l'article 210-0 A du CGI, les dissolutions sans liquidation au sens de l'article 1844-5 du code civil.

90

Lorsque l'absorbante est la société cessionnaire, le dispositif s'applique si cette société absorbante est membre d'un groupe lors de la fusion ou si elle devient ultérieurement membre d'un groupe.

Lorsque l'absorbante est une société autre que la société cessionnaire, le dispositif s'applique si cette société absorbante est membre du groupe de la cessionnaire à la date de la fusion ou si elle en devient ultérieurement membre.

100

Le prix d'acquisition à retenir pour le calcul du montant des réintégrations est le prix d'achat de la société acquise à « soi-même ».

110

L'extension du champ d'application du dispositif décrite au I-D-2 § 70 à 100 s'applique aux acquisitions réalisées au cours des exercices ouverts à compter du 1er janvier 2007.

Des précisions et des exemples sont données au II-B-2 § 250 et suivants du BOI-IS-GPE-20-20-80-20.

II. Acquisition de titres aux personnes qui contrôlent le groupe

120

Il s'agit des achats de titres par la société mère ou une filiale du groupe auprès :

- des associés ou actionnaires qui contrôlent directement ou indirectement la société cessionnaire ;

- ou des sociétés qui sont contrôlées directement ou indirectement par les associés ou actionnaires mentionnés ci-dessus.

A. Notion de contrôle

1. Nouvelle définition de la notion de contrôle à compter du 1er janvier 2006

130

La notion de contrôle telle que définie au II-A-1 § 140 et suivants est applicable aux exercices clos à compter du 1er janvier 2006.

140

Le sixième alinéa de l'article 223 B du CGI précise la notion de contrôle direct ou indirect de la société cessionnaire ou de la société cédante. La notion de contrôle correspond à celle qui est définie à l'article L. 233-3 du code de commerce.

150

Ainsi, une personne morale ou physique contrôle une société lorsque :

- elle détient directement ou indirectement une fraction du capital lui conférant la majorité des droits de vote dans les assemblées générales de la société ;

- elle dispose seule de la majorité des droits de vote dans cette société en vertu d'un accord conclu avec d'autres associés ou actionnaires et qui n'est pas contraire à l'intérêt de la société ;

- elle détermine en fait, par les droits de vote dont elle dispose, les décisions dans les assemblées générales de cette société ;

- elle est associée ou actionnaire de cette société et dispose du pouvoir de nommer ou de révoquer la majorité des membres des organes d'administration, de direction ou de surveillance de cette société.

Une personne est présumée exercer ce contrôle lorsqu'elle dispose, directement ou indirectement, d'une fraction des droits de vote supérieure à 40 % et qu'aucun autre associé ou actionnaire ne détient directement ou indirectement une fraction supérieure à la sienne.

De plus, conformément à l'article L. 233-4 du code de commerce, lorsqu'une personne contrôle une société, toute participation détenue par cette dernière est réputée détenue indirectement par la première personne.

160

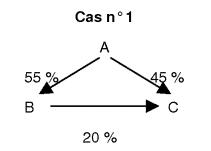

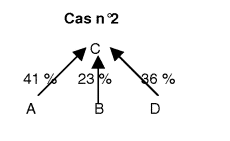

Exemples :

Dans le cas n° 1, A contrôle C, car elle exerce sur elle un contrôle direct à 45 % et un contrôle indirect à 20 %.

Dans le cas n° 2, A est présumée contrôler la société C, car elle détient plus de 40 % des droits de vote de celle-ci et aucun autre actionnaire ne détient directement ou indirectement une fraction supérieure.

170

En outre, le contrôle peut être exercé conjointement par deux ou plusieurs personnes qui agissent de concert, lorsque celles-ci déterminent en fait les décisions prises en assemblée générale.

Conformément à l'article L. 233-10 du code de commerce, des personnes agissent de concert lorsqu'elles ont conclu un accord en vue d'acquérir ou de céder des droits de vote ou en vue d'exercer les droits de vote, pour mettre en œuvre une politique vis-à-vis de la société.

Un tel accord est présumé exister :

- entre une société, le président de son conseil d'administration et ses directeurs généraux ou les membres de son directoire ou ses gérants ;

- entre une société et les sociétés qu'elle contrôle au sens de l'article L. 233-3 du code de commerce ;

- entre des sociétés contrôlées par la même ou les mêmes personnes ;

- entre les associés d'une société par actions simplifiée à l'égard des sociétés que celle-ci contrôle.

180

Exemples :

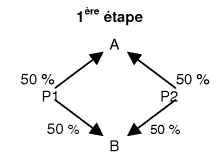

Cas n° 1.

Soit 3 personnes physiques P1, P2 et P3 et deux sociétés A et B. P1, P2 et P3 détiennent ensemble la totalité du capital et des droits de vote des sociétés A et B.

La société B est tête d'un groupe fiscal. Elle acquiert auprès de ses trois actionnaires (P1, P2 et P3) la totalité des titres de la société A qui devient membre de son groupe fiscal.

Le dispositif de réintégration est applicable à l'acquisition par B des titres de A auprès de P3 qui est présumée contrôler la société B.

En revanche, il ne s'applique pas à raison des cessions réalisées par P1 et P2. Cependant, si P1 et P2 agissent de concert et déterminent en fait les décisions prises en assemblée générale, le contrôle de B est alors exercé conjointement par P1 et P2 et le dispositif de réintégration des charges financières s'applique à raison de l'ensemble des cessions de titres réalisées par P1 et P2 mais non à celle réalisée par P3.

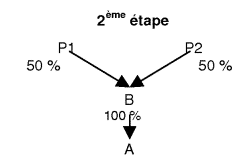

Cas n° 2.

Soit 2 personnes physiques P1 et P2 et deux sociétés A et B. P1 et P2 détiennent chacun 50 % des sociétés A et B. La société B est tête d'un groupe fiscal. Elle acquiert auprès de P1 et P2, la totalité des titres de la société A qui devient membre de son groupe fiscal.

Dans cette hypothèse, P1 et P2 ne détiennent pas la majorité des droits de vote de B. Néanmoins, au cas présent, pour la bonne marche de l'entreprise, P1 et P2 agissent de concert. Cette action de concert aboutit à ce qu'elles déterminent en fait ensemble les décisions prises en assemblée générale.

Dans ces conditions, le dispositif de réintégration des charges financières est applicable à l'acquisition par B des titres de A auprès de P1 et P2.

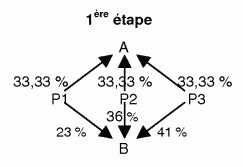

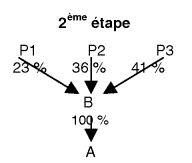

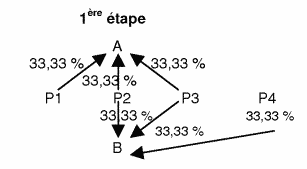

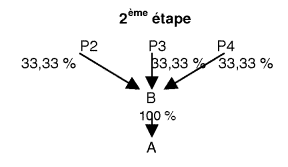

Cas n° 3 .

Soit 4 personnes physiques P1, P2, P3 et P4 et deux sociétés A et B. P1, P2 et P3 détiennent chacune 33,33 % de la société A.

P2, P3 et P4 détiennent chacune 33,33 % de la société B. P2 et P4 agissant de concert, déterminent en fait les décisions prises en assemblée générale de B si bien qu'elles exercent un contrôle conjoint sur B.

La société B est tête d'un groupe fiscal. Elle acquiert auprès de ses trois actionnaires (P1, P2 et P3) la totalité des titres de la société A qui devient membre de son groupe fiscal.

P2 exerçant un contrôle sur la société cessionnaire B, le dispositif de réintégration des charges financières est applicable à l'acquisition par B des titres de A auprès de P2. Il ne s'applique pas à l'acquisition des titres A auprès de P1 et P3.

2. Conséquences sur les opérations d'acquisition de titres intervenues avant le 1er janvier 2006

190

Pour les groupes qui, en raison d'une opération d'acquisition de titres intervenue avant le 1er janvier 2006, procèdent, depuis cette acquisition, à la réintégration d'une partie de leurs charges financières conformément aux anciennes dispositions du septième alinéa de l'article 223 B du CGI, il est admis que ces groupes n'effectuent plus aucune réintégration à compter du 1er janvier 2006 si l'application à cette opération d'acquisition des titres des nouvelles modalités d'appréciation de la notion de contrôle les conduit à considérer que le dispositif de limitation des charges financières n'est pas applicable dans sa nouvelle rédaction.

Cette tolérance ne vaut que pour les exercices clos à compter du 1er janvier 2006. En effet, la réintégration des charges financières d'ores et déjà opérée au niveau du résultat d'ensemble du groupe au titre des exercices clos avant le 1er janvier 2006 reste exigée conformément à la législation en vigueur au titre de ces exercices.

B. Appréciation du contrôle dans le temps

200

La circonstance que des participations soient portées temporairement par un tiers avec engagement de revente n'entraîne pas une perte réelle du contrôle.

Le dispositif de réintégration des charges financières est ainsi susceptible de s'appliquer dans deux situations :

- l'associé ou l'actionnaire majoritaire de la société cessionnaire -et de la société cédante (qu'il contrôle)- a conclu une convention de portage avec un tiers sur des titres de cette société ;

- la société cessionnaire acquiert les titres de la société rachetée auprès de tiers, peu après leur cession à ces derniers par son associé ou actionnaire majoritaire direct ou indirect -ou la société qu'il contrôle- en vue de leur rétrocession.

210

En cas de modification réelle dans la répartition du contrôle de la société cessionnaire -ou de la société cédante- au cours de la période de douze mois précédant l'acquisition des titres, il y a lieu de retenir le pourcentage de contrôle le plus élevé détenu à un moment quelconque de cette période par la personne qui cède les titres, ou qui contrôle la société cédante.

220

La modification dans la répartition du contrôle de la société cessionnaire -ou de la société cédante- après l'acquisition des titres de la société qui devient membre du groupe, reste sans incidence sur l'application du dispositif dès lors que les conditions auxquelles elle est subordonnée étaient remplies lors de cette acquisition de titres.

C. Acquisitions de titres exclues du dispositif

1. Principe

230

Plusieurs cas d'acquisitions de titres de sociétés qui deviennent membres du groupe, sont exclus du dispositif. Il s'agit :

- des acquisitions auprès d'associés ou actionnaires minoritaires, sous réserve des commentaires figurant au II-A § 130 et suivants ;

- des rachats d'entreprises par les salariés qui satisfont aux conditions prévues à l'article 220 quater A du CGI ;

- des cessions réalisées entre des sociétés membres du même groupe ;

- des cessions de titres acquis par l'associé ou l'actionnaire qui contrôle le groupe -ou la société contrôlée par ce dernier-, immédiatement auparavant auprès de tiers et en vue de rétrocession.

Cette dernière exclusion est dite exclusion de « rétrocession ».

Par ailleurs, il est précisé que le d de l'article 223 B du CGI prévoit un cas de sortie du dispositif. Ce dispositif est décrit au III-C § 370 et suivants du BOI-IS-GPE-20-20-80-20.

2. Précision sur l'exception de rétrocession

a. Acquisitions de titres réalisées au cours des exercices ouverts avant le 1er janvier 2007

240

L'exclusion dite de rétrocession concerne les opérations de restructuration intercalaires réalisées au profit de sociétés du groupe par les associés ou actionnaires qui contrôlent ce groupe -ou des sociétés que ces derniers contrôlent- pour les besoins de l'acquisition des titres de la « société cible » auprès de tiers.

Il en est ainsi par exemple des acquisitions de participations réalisées par offre publique d'achat ou d'échange auprès de tiers et rétrocédées après réalisation de cette opération, à une société créée par les personnes qui ont pris l'initiative de l'offre d'achat ou d'échange. L'appréciation du délai écoulé entre l'acquisition des titres et leur rétrocession doit tenir compte du délai fixé pour la réalisation de l'opération et des formalités nécessaires à la création de la société qui détiendra le capital de la société rachetée et à la rétrocession des titres concernés (délais d'exécution des opérations, d'inscription dans les comptes des titulaires, etc.).

L'intention de rétrocession des titres acquis à la société du groupe peut être prouvée par tous moyens (par exemple : procès-verbaux de conseils d'administration, note d'information diffusée dans le cadre de l'OPA, etc.).

b. Acquisitions de titres réalisées au cours d'exercices ouverts à compter du 1er janvier 2007

250

Depuis la mise en place du dispositif de limitation des charges financières, il est prévu de ne pas procéder à la réintégration de charges financières si la société rachetée a été, immédiatement avant son rachat, acquise auprès de personnes qui ne contrôlent pas la société acheteuse (cf. II-C-1 § 230).

Pour les acquisitions de titres réalisées au cours des exercices ouverts à compter du 1er janvier 2007, l'exception dite de « rétrocession » est étendue aux cas où les titres rétrocédés ne sont pas ceux qui ont été acquis immédiatement auparavant par la société cédante, mais ceux d'une filiale, directe ou indirecte, de la société acquise.

1° Opérations visées

260

Les opérations visées sont les reclassements de titres de filiales qui interviennent à la suite de l'acquisition, auprès d'un tiers, d'une société détenant ces filiales.

Ainsi, si la société cédée à « soi-même » a été précédemment acquise par l'intermédiaire de l'achat d'une société qui contrôlait cette société rachetée, le dispositif ne s'applique pas.

270

Le contrôle de la société rachetée s'entend du contrôle, direct ou indirect, au sens de l'article L. 233-3 du code de commerce.

2° Conditions requises

280

A l'instar de l'exception de rétrocession décrite aux II-C-1 et 2 § 230 et suivants, trois conditions sont cumulativement requises pour appliquer cette exception au dispositif :

- la société qui contrôlait la société devant être cédée « à soi même » ne doit pas avoir été acquise auprès des personnes contrôlant la société cessionnaire ou auprès de sociétés contrôlées par ces personnes ;

- l'acquisition de la société contrôlant la société devant être cédée à « soi-même » doit être réalisée avec l'intention de rétrocéder les titres de cette dernière ;

- l'acquisition de la société contrôlant la société devant être cédée à « soi-même » doit être réalisée immédiatement auparavant la rétrocession. Un délai court doit donc séparer ces deux cessions. Ce délai ne doit pas excéder la durée strictement nécessaire à la réalisation des opérations de rétrocession.

3° Application dans le temps

290

L'assouplissement s'applique aux acquisitions réalisées au cours des exercices ouverts à compter du 1er janvier 2007.

L'entrée en vigueur dépend donc de la date de l'acquisition à « soi-même », c'est-à-dire de la date de la rétrocession.

300

Ainsi, dans le cas où, d'une part, la première acquisition, qui est celle réalisée auprès d'une personne ne contrôlant pas la société cessionnaire, est conclue au cours d'un exercice ouvert avant le 1er janvier 2007 mais d'autre part, la seconde acquisition, qui est la rétrocession, a lieu au cours d'un exercice ouvert à compter du 1er janvier 2007 et remplit les conditions ci-avant , le dispositif de limitation des charges financières ne s'applique pas.

310

En revanche, les rétrocessions de filiales ou de sous-filiales de la société initialement acquises conclues au cours d'un exercice ouvert avant le 1er janvier 2007 demeurent dans le champ d'application du dispositif. Pour celles-ci, la période de réintégration des charges financières court donc jusqu'à son terme.

320

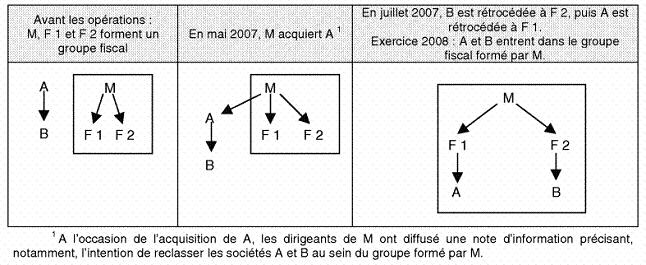

Exemple :

Les sociétés A, B, M, F1 et F2 clôturent à l'année civile. Avant mai 2007, A et M ne sont pas contrôlées par les mêmes personnes.

Ces sociétés sont l'objet des opérations suivantes (les flèches caractérisent des liens de détention du capital à au moins 95 %) :

D'une part, M rétrocède à F1 les titres de A que M a acquis deux mois auparavant. Cette opération est donc placée en dehors du dispositif de réintégration des charges financières issu de la loi n° 88-1193 du 29 décembre 1988 de finances rectificative pour 1988.

D'autre part, la rétrocession à F2 des titres de B, filiale de la société A acquise deux mois auparavant par M, ne donne pas lieu à limitation des charges financières en vertu du présent aménagement.