IS - Régime fiscal des groupes de sociétés - Opérations de restructurations du groupe - Cas particuliers dont le chaînage capitalistique comporte des sociétés établies hors de France - Constitution de sous-groupes en cas d'interposition de sociétés intermédiaires ou lorsque la société mère remplit les conditions pour former un groupe horizontal

I. Constitution de sous-groupes en cas d'interposition de sociétés intermédiaires

1

Une société française détenue par une autre société française indirectement par l’intermédiaire d’une société établie à l'étranger revêtant la qualité de société intermédiaire peut rejoindre le groupe d’intégration fiscale constitué par la société française qui la détient, dans les conditions commentées au BOI-IS-GPE-10-30-30.

10

Mais la société française ainsi détenue par une autre société française indirectement par l’intermédiaire d’une société intermédiaire peut également ne pas rejoindre le groupe d’intégration fiscale constitué par la société française qui la détient et constituer son propre groupe d’intégration fiscale. En effet, comme auparavant, une société mère peut être détenue par une autre société soumise à l’impôt sur les sociétés si cette détention se fait de manière indirecte par l’intermédiaire d’une personne morale non soumise à cet impôt.

20

Dans ce cas et conformément aux dispositions du i du 6 de l’article 223 L du code général des impôts (CGI), elle pourra rejoindre ultérieurement avec les filiales qui sont membres de son propre groupe le groupe de la société française qui la détient indirectement par l’intermédiaire de la société intermédiaire.

Les règles qui régissent ce passage d’un groupe à l’autre sont calquées sur celles déjà existantes, prévues au d du 6 de l’article 223 L du CGI, pour les conséquences de l’acquisition à 95 % au moins, directement ou indirectement par l'intermédiaire de sociétés soumises à l'impôt sur les sociétés, d’une société mère par une autre personne morale passible de l'impôt sur les sociétés.

30

Le d du 6 de l’article 223 L du CGI a vocation à s’appliquer lorsque la chaîne de détention est composée exclusivement de sociétés soumises à l’impôt sur les sociétés.

Le i du 6 de l’article 223 L du CGI a vocation à s’appliquer dans les autres cas, c’est-à-dire lorsque la chaîne de détention est composée de sociétés intermédiaires et, éventuellement, de sociétés soumises à l’impôt sur les sociétés.

Le d du 6 de l’article 223 L du CGI ne peut trouver à s’appliquer qu’au moment de l’événement (généralement l'acquisition du capital) qui entraîne la détention du capital de la société mère par une société soumise à l'impôt sur les sociétés (« vient à être détenu »), puisque la société mère acquise par une société soumise à l’impôt sur les sociétés par l’intermédiaire de sociétés soumises à cet impôt ne peut pas conserver la qualité de société mère : qu’elle rejoigne ou non le groupe de la société qui l’a acquise, son groupe cesse.

En revanche, le i du 6 de l’article 223 L du CGI peut s’appliquer au moment de l’acquisition aussi bien qu’ultérieurement (« est détenu ou vient à être détenu ») ; en effet, la société mère acquise par une société soumise à l’impôt sur les sociétés par l’intermédiaire de sociétés intermédiaires et, éventuellement, de sociétés soumises à l’impôt sur les sociétés peut soit rejoindre le groupe de la société qui l’a acquise, soit conserver sa qualité de société mère et rejoindre ultérieurement à tout moment le groupe de la société qui l’a acquise. Le i du 6 de l’article 223 L du CGI ne s’applique que pour autant que le d du 6 de l’article 223 L du CGI ne s’applique pas. À titre d’exemple, la société mère d’un groupe qui viendrait à être détenue par une société soumise à l’impôt sur les sociétés, indirectement par une société intermédiaire à hauteur de 4 % et par une société soumise à l’impôt sur les sociétés à hauteur de 96 %, verrait obligatoirement son groupe cesser et serait soumise aux dispositions du d du 6 de l’article 223 L du CGI.

40

Plus précisément, le i du 6 de l’article 223 L du CGI prévoit que, lorsque le capital d'une société mère est détenu ou vient à être détenu, directement ou indirectement, par l'intermédiaire de sociétés intermédiaires et, le cas échéant, de sociétés soumises à l'impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI, à 95 % au moins par une autre personne morale passible de l'impôt sur les sociétés qui remplit les conditions pour être société mère, cette personne morale peut, dans la mesure où toutes les autres conditions sont satisfaites, constituer un groupe avec les sociétés qui composent celui qui a été formé par la société mère concernée ou faire entrer celles-ci dans le groupe dont elle est déjà membre.

50

Dans ce cas, l’option pour constituer le nouveau groupe ou élargir le périmètre du groupe préexistant est exercée au plus tard à l’expiration du délai de dépôt de la déclaration de résultats de l’exercice précédant celui au titre duquel l'option est exercée.

L’option est accompagnée de la liste des sociétés du groupe et des sociétés intermédiaires. La durée du premier exercice des sociétés du groupe ainsi formé peut être inférieure ou supérieure à douze mois, afin de permettre un alignement des dates d’ouverture et de clôture de l’ensemble des membres ; cette durée doit être précisée dans le document formalisant l’option de la nouvelle société mère, qu’elle adresse au service des impôts dont elle relève.

60

Le groupe à la tête duquel se trouvait la société détenue ou acquise par l’intermédiaire des sociétés intermédiaires cesse d'exister à la date de clôture de l'exercice précédant celui au titre duquel est formulée l’option, avec l’application des conséquences prévues dans cette situation.

Ainsi, les subventions et abandons de créances consentis au titre des exercices ouverts avant le 1er janvier 2019 et les plus-values ou moins-values de cession d’immobilisations, neutralisées en application de l'article 223 F du CGI et de l'article 223 R du CGI au cours de la période d’intégration - qu’il s’agisse d’opérations entre sociétés du groupe ou d’opérations qui y sont assimilées - doivent être réintégrées au résultat et à la plus-value ou moins-value nette à long terme d’ensemble de l’exercice de cessation du sous-groupe.

Les subventions et abandons de créances intra-groupes consentis au titre des exercices ouverts à compter du 1er janvier 2019 ne font pas l'objet d'une neutralisation en application de l'article 223 B du CGI.

En revanche, certaines des conséquences de la cessation du sous-groupe sont atténuées : à l’instar de ce qui existait d’ores et déjà pour les opérations éligibles aux dispositions du d du 6 de l’article 223 L du CGI, les reprises de provisions qui avaient été dotées dans l’ancien groupe peuvent, dans le nouveau groupe créé ou élargi dans le cadre des dispositions spécifiques du i du 6 de l’article 223 L du CGI, être neutralisées en application du troisième alinéa de l’article 223 B du CGI (provisions incluses dans le résultat à court terme) et du sixième alinéa de l’article 223 D du CGI (provisions incluses dans le résultat à long terme).

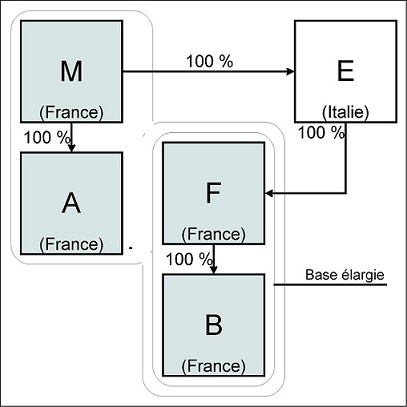

Enfin, dans ce cas, l’ancienne société mère peut bénéficier du dispositif d’imputation sur une base élargie prévu au 5 de l’article 223 I du CGI : la fraction du déficit d’ensemble de l’ancien groupe qui n'a pu être reportée au titre d'un exercice dans les conditions prévues à l'article 223 S du CGI peut s'imputer sur les résultats, corrigés selon les modalités prévues au 4 de l’article 223 I du CGI, des sociétés membres de l'ancien groupe et devenues membres du nouveau groupe, dans la mesure où ce déficit correspond :

- au déficit de la société mère du groupe ayant cessé ;

- ou à celui des sociétés membres du groupe ayant cessé et qui font partie du nouveau groupe ;

- ou à celui des sociétés membres du groupe ayant cessé qui, antérieurement à la cessation de ce groupe, ont été absorbées par la société mère ou par des sociétés membres de cet ancien groupe et qui font partie du nouveau groupe, ou qui ont été scindées à leur profit. Ces opérations d'absorption ou de scission dans l'ancien groupe doivent avoir été placées sous le régime spécial des fusions prévu à l'article 210 A du CGI. Les sociétés, autres que la société mère absorbée, qui ont procédé à l'absorption ou bénéficié de la scission dans l'ancien groupe, doivent être prises en compte pour l'application du dispositif d'imputation sur une base élargie

Ce dispositif d'imputation sur une base élargie est commenté au I-B § 50 et suivants du BOI-IS-GPE-50-10-30 (les commentaires relatifs au transfert des déficits sur agrément prévu au 6 de l'article 223 I du CGI sont cependant sans objet en cas d'application des dispositions du i du 6 de l'article 223 L du CGI, car la société mère rejoint le groupe fiscal constitué par la personne morale qui la détient).

70

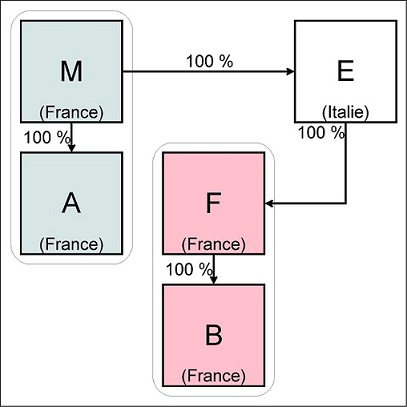

Exemple : La société M est la société mère d’un groupe fiscal qu’elle a formé avec sa filiale A. La société F est la société mère d’un groupe fiscal qu’elle a formé avec sa filiale B. La société F est détenue à 100 % par la société E, société établie à l'étranger qui pourrait revêtir la qualité de société intermédiaire. La société E est détenue à 100 % par la société M. La société F est donc indirectement détenue à 100 % par la société M. Dans cette situation, F peut soit maintenir son propre groupe fiscal, soit rejoindre avec sa filiale le groupe d’intégration fiscale constitué par la société M.

Dans cette dernière hypothèse, l’option de la société M, société mère, pour élargir le périmètre de son groupe à la société F et à sa filiale B entraîne la cessation du groupe qu’avait constitué la société F. Le déficit d’ensemble de ce groupe devient un déficit propre à la société F, imputable sur son bénéfice individuel, le cas échéant plafonné. La société F dispose toutefois de la possibilité d’imputer ce déficit sur les bénéfices de la société B, qui était membre de l’ancien groupe et qui est membre du nouveau groupe, après application éventuelle des plafonnements prévus au 4 de l’article 223 I du CGI.

80

Les commentaires du I § 1 à 70 sont applicables en cas d'acquisition de 95 % au moins du capital de la société mère d'un groupe horizontal, défini au BOI-IS-GPE-10-30-50, par une société intermédiaire. Dans certains cas, cette acquisition entraîne la cessation du groupe horizontal de la société mère acquise.

En tout état de cause, les dispositions du i du 6 de l'article 223 L du CGI s'appliquent uniquement si la société mère qui vient à être détenue par une société intermédiaire rejoint le groupe constitué par le biais d'une société intermédiaire dès l'exercice de l'acquisition du capital.

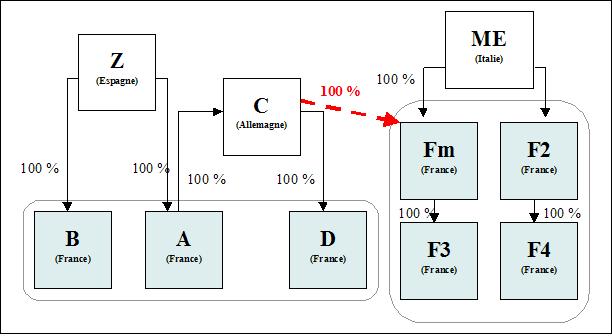

Exemple : La société Fm est société mère d'un groupe horizontal qu'elle forme avec les sociétés F2, F3 et F4. Les sociétés Fm et F2 sont détenues directement par l'entité mère non résidente ME, et les sociétés F3 et F4 sont détenues directement, respectivement, par les sociétés Fm et F2. Par ailleurs, les sociétés A, B et D forment ensemble un groupe horizontal. Les sociétés A et B sont détenues directement par l'entité mère non résidente Z, et la société D est détenue indirectement par la société A par l'intermédiaire de la société intermédiaire C. La société A est mère de ce groupe horizontal. Les exercices de toutes les sociétés coïncident avec l'année civile.

Au cours de l'exercice N, la société intermédiaire C acquiert les titres de la société mère Fm auprès de l'entité mère non résidente ME.

Du fait de cette acquisition, le groupe horizontal de la société mère Fm cesse. Toutefois, la société A peut faire entrer dans son groupe horizontal les sociétés Fm et F3 dès l'ouverture de l'exercice d'acquisition (N).

II. Constitution de sous-groupes lorsque la société mère remplit les conditions pour former un groupe horizontal

90

En application de l'alinéa 2 de l'article 223 S du CGI, la société mère d'un groupe vertical (en application du premier alinéa du I de l'article 223 A du CGI) peut former un groupe horizontal (en application du deuxième alinéa du I de l'article 223 A du CGI, et défini au BOI-IS-GPE-10-30-50) lorsque son capital est détenu ou vient à être détenu dans les conditions prévues au deuxième alinéa du I de l'article 223 A du CGI.

Par ailleurs, en application du j du 6 de l'article 223 L du CGI, la société mère d'un groupe vertical peut entrer dans le groupe horizontal d'une autre société mère, lorsque son capital est détenu ou vient à être détenu dans les conditions prévues au deuxième alinéa du I de l'article 223 A du CGI.

Mais une société qui en remplit les conditions peut ne pas former un groupe horizontal et ne pas rejoindre le groupe horizontal formé par une autre société.

Dans ce cas, elle peut demeurer, ou se constituer, société mère d'un groupe vertical si elle en remplit les conditions. Conformément aux dispositions du j du 6 de l'article 223 L du CGI, ultérieurement, si les autres conditions prévues à l'article 223 A du CGI sont satisfaites, elle pourra rejoindre un groupe horizontal, avec les sociétés membres de son groupe, ou former un groupe horizontal en application de l'alinéa 2 de l'article 223 S du CGI.

D'une part, les dispositions de l'article 223 L du CGI permettent, par exemple, d'atténuer les conséquences de la cessation d'un groupe vertical lorsque sa société mère rejoint un groupe horizontal, alors qu'elle était déjà détenue dans les conditions prévues pour les groupes horizontaux au deuxième alinéa du I de l'article 223 A du CGI avant l'entrée en vigueur de l'article 63 de la loi n° 2014-1655 du 29 décembre 2014 de finances rectificative pour 2014 qui a aménagé le régime des groupes de sociétés pour permettre la constitution d'une intégration fiscale horizontale.

D'autre part, les dispositions de l'article 223 S du CGI permettent de ne pas appliquer les conséquences de la cessation d'un groupe vertical lorsque la société mère forme un groupe horizontal.

100

L'option pour constituer le nouveau groupe ou élargir le périmètre du groupe préexistant est exercée au plus tard à l'expiration du délai de dépôt de la déclaration de résultats de l'exercice précédant celui au titre duquel elle est exercée. Elle est accompagnée de la liste des sociétés du groupe, des sociétés intermédiaires, des sociétés étrangères et de l'entité mère non résidente. La durée du premier exercice des sociétés du groupe ainsi formé peut être inférieure ou supérieure à douze mois, afin de permettre un alignement des dates d’ouverture et de clôture de l’ensemble des membres ; cette durée doit être précisée dans le document formalisant l’option de la nouvelle société mère, qu’elle adresse au service des impôts dont elle relève (BOI-IS-GPE-10-40).

110

Les conséquences de la cessation du groupe vertical qui cesse à l'occasion de l'élargissement du groupe horizontal correspondent à celles décrites au I § 60.