BIC - Réductions d'impôts - Mécénat ou réduction d'impôt pour les dons en faveur des œuvres et organismes visés à l'article 238 bis du CGI - Détermination de la réduction d'impôt

I. Taux de la réduction d'impôt

A. Cas général

1

En application de la première phrase du 2 de l’article 238 bis du code général des impôts (CGI), la fraction inférieure ou égale à 2 millions d’euros des versements effectués par les entreprises au profit d’œuvres ou d’organismes visés au II § 50 et suivants du BOI-BIC-RICI-20-30-10-10 et au I § 10 et suivants du BOI-BIC-RICI-20-30-10-15 ouvre droit à une réduction d'impôt au taux de 60 % et la fraction supérieure à ce montant ouvre droit à une réduction d'impôt au taux de 40 %.

Remarque : Le taux de 40 % s’applique aux versements effectués au cours des exercices clos à compter du 31 décembre 2020, conformément à l’article 134 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020. La modulation du taux de la réduction d’impôt s’applique à ces versements quelle que soit la date de signature de la convention de mécénat, y compris si celle-ci est antérieure à la promulgation de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020.

B. Cas particulier des dons faits aux organismes qui apportent une aide aux personnes en difficulté

2

Conformément aux dispositions de la deuxième phrase du 2 de l’article 238 bis du CGI, ouvrent droit à une réduction d'impôt au taux de 60 % de leur montant les versements effectués par les entreprises au profit d'organismes sans but lucratif qui procèdent à la fourniture gratuite de repas à des personnes en difficulté, qui contribuent à favoriser leur logement ou qui procèdent, à titre principal, à la fourniture gratuite à des personnes en difficulté de soins mentionnés au 1° du 4 de l'article 261 du CGI, de meubles, de matériels et ustensiles de cuisine, de matériels et équipements conçus spécialement pour les personnes handicapées ou à mobilité réduite, de fournitures scolaires, de vêtements, couvertures et duvets, de produits sanitaires, d'hygiène bucco-dentaire et corporelle, de produits de protection hygiénique féminine, de couches pour nourrissons, de produits et matériels utilisés pour l'incontinence et de produits contraceptifs.

La liste de ces prestations et produits est précisée par l'article 49 septies XC de l'annexe III au CGI, issu du 2° de l'article 1er du décret n° 2020-1013 du 7 août 2020 fixant la liste des prestations et produits mentionnés au 2 de l'article 238 bis du code général des impôts en application de l'article 134 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020.

Pour plus de précisions sur la fourniture des soins ainsi que des matériels et équipements conçus spécialement pour les personnes handicapées ou à mobilité réduite visés dans le décret n° 2020-1013 du 7 août 2020, il convient de se reporter au BOI-TVA-CHAMP-30-10-20-10 et au BOI-TVA-LIQ-30-10-50.

Exemple : Au titre d'un exercice, une entreprise a effectué des versements éligibles à la réduction d’impôt pour un montant total de 3 000 0000 € auprès d'un organisme qui procède à la fourniture gratuite de repas à des personnes en difficulté.

Ces versements ouvrent droit à une réduction d’impôt au taux de 60 % pour la totalité de leur montant, bien qu’ils soient supérieurs à 2 millions d’euros.

3

Pour l'application du seuil de 2 millions d'euros visé au I-A § 1, il n'est pas tenu compte des versements effectués au profit des organismes mentionnés à la deuxième phrase du 2 de l’article 238 bis du CGI.

Exemple : Au titre d'un exercice, une entreprise a effectué des versements éligibles à la réduction d’impôt pour un montant total de 6 000 000 €, dont 2 500 000 € auprès d'une association de sauvegarde du patrimoine qui procède à la réfection de bâtiments historiques, 500 000 € auprès d'une association sportive amateur et 3 000 0000 € auprès d'un organisme qui procède à la fourniture gratuite de repas à des personnes en difficulté. Par hypothèse, ces trois organismes n'exercent aucune autre activité.

Les versements au profit de l’organisme qui procède à la fourniture gratuite de repas à des personnes en difficulté ouvrent droit à une réduction d’impôt au taux de 60 % pour le montant de 3 000 0000 €.

Il n’est pas tenu compte de ce montant pour appliquer le seuil de 2 millions d'euros. En outre, les deux autres organismes bénéficiaires ne sont pas mentionnés à la deuxième phrase du 2 de l’article 238 bis du CGI. En conséquence, les versements restant (2 500 000 € + 500 000 €) ouvrent droit à une réduction d’impôt au taux de 60 % pour 2 000 000 € et au taux de 40 % pour 1 000 000 €.

5

La fourniture d'une prestation ou d'un produit à des personnes en difficulté est réputée être effectuée à titre gratuit lorsqu’aucune contrepartie financière ou en nature n’est prévue.

Tel n’est pas le cas des organismes qui acceptent ou demandent en contrepartie une rémunération, même très inférieure au prix normal ou une participation symbolique.

6

L’organisme doit fournir les prestations et produits mentionnés au 3° de l'article 49 septies XC de l'annexe III au CGI à des personnes en difficulté gratuitement et à titre principal. En pratique, cette dernière condition est réputée remplie si l’organisme consacre plus de 50 % des sommes qui lui sont versées sous forme de dons à la réalisation de cet objet social. Cette condition ne s'applique pas aux prestations mentionnées aux 1° et 2° de l'article 49 septies XC de l'annexe III au CGI.

7

Ainsi, lorsqu'un organisme entre dans le champ de la dérogation prévue par la deuxième phrase du 2 de l’article 238 bis du CGI parce qu’il procède à la fourniture gratuite de repas à des personnes en difficulté, contribue à favoriser leur logement et/ou procède à titre principal à la fourniture gratuite à ces personnes de prestations et produits mentionnés au 3° de l’article 49 septies XC de l’annexe III au CGI, les versements qu’il reçoit ouvrent droit à une réduction d’impôt au taux de 60 %, quel que soit leur montant, pour l'ensemble de ses activités, à savoir au moins l’une des trois activités situées dans le champ de la dérogation et ses éventuelles autres activités éligibles à la réduction d’impôt.

9

Par hypothèse, les organismes cités dans les exemples ci-dessous sont d’intérêt général et exercent des activités éligibles au régime du mécénat.

Exemple 1 : Une association qui gère une épicerie solidaire fournit des produits à des personnes en difficulté en contrepartie d’une rémunération très inférieure au prix normal.

Son activité n’étant pas effectuée à titre gratuit, l’épicerie solidaire n’entre pas dans le champ de la dérogation prévue par la deuxième phrase du 2 de l’article 238 bis du CGI. Les versements effectués par une entreprise au profit de cette association ouvrent droit à une réduction d'impôt au taux de 60 % dans la limite de 2 millions d’euros.

Exemple 2 : Une association qui gère une épicerie solidaire procède par ailleurs à la fourniture gratuite de repas à des personnes en difficulté.

Comme elle exerce une activité entrant dans le champ de la dérogation prévue par la deuxième phrase du 2 de l’article 238 bis du CGI, les versements que l’association reçoit ouvrent droit à une réduction d’impôt au taux de 60 % pour l'ensemble de ses activités éligibles à la réduction d’impôt, y compris la gestion de l’épicerie solidaire.

Exemple 3 : Une association procède à la fourniture gratuite à des personnes en difficulté de soins mentionnés au 1° du 4 de l'article 261 du CGI, mais y consacre moins de 50 % des sommes qui lui sont versées sous forme de dons.

Cette activité n’étant pas exercée à titre principal, l’association n’entre pas dans le champ de la dérogation prévue par la deuxième phrase du 2 de l’article 238 bis du CGI. Les versements effectués par une entreprise au profit de cette association ouvrent droit à une réduction d'impôt au taux de 60 % dans la limite de 2 millions d’euros.

Exemple 4 : Une association procède à la fourniture gratuite à des personnes en difficulté de soins mentionnés au 1° du 4 de l'article 261 du CGI, mais y consacre moins de 50 % des sommes qui lui sont versées sous forme de dons. Par ailleurs, elle contribue à favoriser le logement de personnes en difficulté.

Comme elle exerce une activité entrant dans le champ de la dérogation prévue par la deuxième phrase du 2 de l’article 238 bis du CGI, les versements que l’association reçoit ouvrent droit à une réduction d’impôt au taux de 60 % pour l'ensemble de ses activités éligibles à la réduction d’impôt, y compris la fourniture de soins, quand bien même elle n’est pas exercée à titre principal.

Exemple 5 : Une association procède, à titre principal, à la fourniture gratuite à des personnes en difficulté d’équipements de puériculture, de biberons et matériels pour nourrissons et enfants en bas âge, de couches pour nourrissons ainsi que de fournitures scolaires y compris des jouets et jeux d’éveil et éducatifs.

Elle procède également à la fourniture gratuite, à ces mêmes personnes, d’autres produits tels que des sièges auto homologués ou des jouets ne relevant pas de la catégorie des jouets et jeux d’éveil et éducatifs.

Dans la mesure où cette association exerce l’une des trois activités visées dans le champ de la dérogation puisqu’elle procède, à titre principal, à la fourniture gratuite à des personnes en difficulté de produits mentionnés au 3° de l’article 49 septies XC de l’annexe III au CGI, les versements qu’elle reçoit ouvrent droit à une réduction d’impôt au taux de 60 % pour l'ensemble de ses activités éligibles à la réduction d’impôt, y compris la fourniture gratuite de produits non visés par l'article 49 septies XC de l'annexe III au CGI.

II. Plafond d'éligibilité des versements

A. Montant du plafond

10

En application des dispositions du 3 de l’article 238 bis du CGI, l'ensemble des versements ouvrant droit à la réduction d’impôt sont retenus dans la limite de 20 000 € ou de 5 ‰ du chiffre d’affaires des entreprises versantes lorsque ce dernier montant est plus élevé.

Remarque : Le plafond de 20 000 €, alternatif à celui de 5 ‰ du chiffre d'affaires, s'applique aux versements effectués au cours des exercices clos à compter du 31 décembre 2020, conformément à l’article 134 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020.

Exemple : Au titre de l'exercice N, une entreprise a réalisé un chiffre d'affaires de 3 500 000 € et effectué des versements éligibles pour un montant de 19 000 €. Le plafond calculé en fonction du chiffre d'affaires est égal à : 3 500 000 € x 5 ‰, soit 17 500 €. Par conséquent, le plafond applicable aux versements au titre de N est de 20 000 €, puisque ce montant est supérieur au plafond de 5 ‰ du chiffre d'affaires. La réduction d'impôt est donc égale à : 19 000 € x 60 %, soit 11 400 €.

Au titre de l'exercice N+1, l'entreprise a réalisé un chiffre d'affaires de 4 500 000 € et effectué des versements pour un montant de 21 000 €. Le plafond calculé en fonction du chiffre d'affaires est égal à : 4 500 000 € x 5 ‰, soit 22 500 €. Ce plafond est applicable aux versements effectués au titre de N+1 car il est supérieur à 20 000 €. La réduction d'impôt est donc égale à : 21 000 € x 60 %, soit 12 600 €.

15

Le chiffre d’affaires à prendre en considération pour la détermination de la limite de prise en compte des versements est le chiffre d’affaires hors taxes réalisé par l’entreprise au titre de l’exercice au cours duquel les versements sont effectués. Pour les entreprises étendant leur activité hors de France métropolitaine et des départements d’outre-mer, il ne doit être tenu compte que du chiffre d’affaires correspondant aux bénéfices imposables dans la métropole ou ces départements.

20

Le chiffre d’affaires retenu pour l’appréciation du plafond d’éligibilité des versements effectués au titre de l’article 238 bis du CGI comprend, pour les sociétés holding, les dividendes et produits financiers.

30

Le plafond de 20 000 € ou 5 ‰ du chiffre d'affaires, mentionné au II-A § 10, s’applique aux versements effectués en application de l'article 238 bis du CGI, mais également aux dépenses effectuées au titre de l'article 238 bis AB du CGI (s'agissant de ces dépenses, il convient de se reporter au BOI-BIC-CHG-70).

B. Sort des versements excédant le plafond

40

Les versements excédant le plafond mentionné au II-A § 10 au cours d’un exercice N peuvent donner lieu à réduction d’impôt au titre des cinq exercices suivants, après prise en compte des versements effectués au titre de chacun de ces exercices, sans qu’il puisse en résulter un dépassement de ce plafond.

45

Le taux de réduction d'impôt applicable aux excédents de versements est le taux auquel ils ont ouvert droit en application du premier alinéa du 2 de l’article 238 bis du CGI (I-A § 1 et I-B § 2).

Exemple : Au titre d’un exercice N, une entreprise a effectué des versements au profit d’une association de défense de l’environnement pour un montant total de 3 000 000 €. Ces versements peuvent ouvrir droit à une réduction d’impôt égale à 2 000 000 € x 60 % et 1 000 000 € x 40 %. Par hypothèse, un plafond de 1,7 millions d’euros est applicable compte tenu de son chiffre d’affaires.

L’excédent de versement constaté en N est reportable au titre des cinq exercices suivants dans les conditions prévues au § II-B 40. Cet excédent pourra ouvrir droit à une réduction d’impôt égale à 300 000 € x 60 % et 1 000 000 € x 40 %.

50

Toutefois, si l’entreprise réalise également en N des dépenses en application de l’article 238 bis AB du CGI (BOI-BIC-CHG-70), les excédents de versements réalisés au titre de l’article 238 bis du CGI et reportés au titre d’exercices antérieurs ne peuvent donner lieu à réduction d’impôt que si la somme des dépenses effectuées au titre de l’exercice N en application de l'article 238 bis du CGI et de l'article 238 bis AB du CGI n’atteint pas le plafond mentionné au II-A § 10.

60

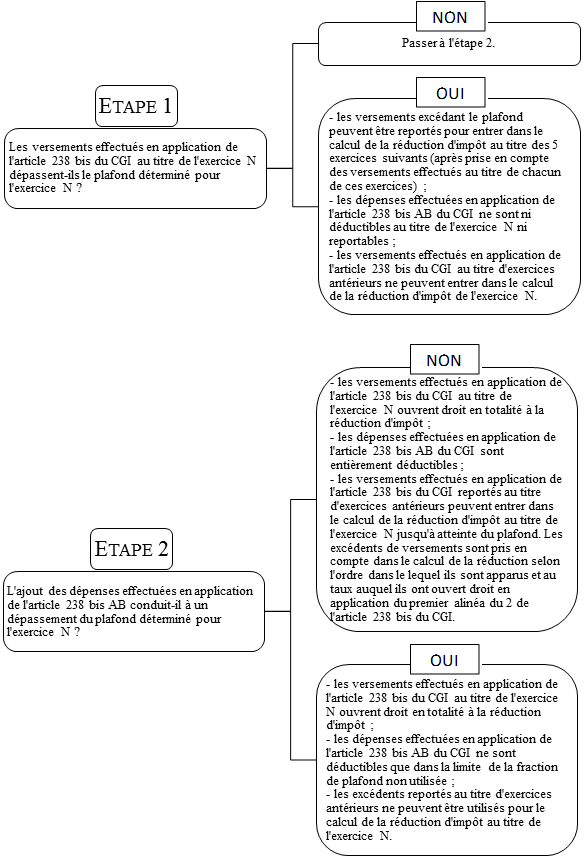

En pratique, il convient, après avoir déterminé le montant du plafond mentionné au II-A § 10, de suivre la démarche suivante (schéma ci-après) :

Si les versements effectués par l’entreprise en application du seul article 238 bis du CGI sont inférieurs au plafond, il convient de vérifier si l’ajout des dépenses réalisées au titre de l’article 238 bis AB du CGI conduit à un dépassement de ce plafond :

- dans l’affirmative, les versements réalisés au titre de l’article 238 bis du CGI ouvrent droit à la réduction d'impôt. Les dépenses effectuées en application de l’article 238 bis AB du CGI ne pourront être déductibles extra-comptablement que dans la limite du plafond non utilisé dans le cadre des versements effectués en application de l’article 238 bis du CGI ;

- dans la négative, l'entreprise pourra déduire extra-comptablement la fraction de ses dépenses réalisées au titre de l’article 238 bis AB du CGI (un cinquième du prix d’acquisition) et pourra utiliser les excédents de versements effectués au titre de l’article 238 bis du CGI et reportés d’exercices antérieurs, dans la limite globale du plafond. Les excédents de versements constatés au titre des exercices antérieurs entrent dans le calcul de la réduction d’impôt de l’exercice suivant l’ordre dans lequel ils sont apparus. Le taux de réduction d'impôt applicable à ces excédents de versements est le taux auquel ils ont ouvert droit en application du premier alinéa du 2 de l'article 238 bis du CGI (II-B § 45) ;

Si les versements effectués au titre du seul article 238 bis du CGI dépassent le plafond, les versements excédentaires pourront donner lieu à réduction d’impôt au titre des cinq exercices suivants après prise en compte des versements effectués au titre de chacun de ces exercices, dans les conditions prévues au II-B § 40 et 45. Par ailleurs, le plafond étant atteint, les dépenses effectuées au titre de l’article 238 bis AB du CGI ne peuvent être déduites du résultat de l’exercice ni être reportées.

La détermination du montant de la réduction d’impôt prévue à l’article 238 bis du CGI s’effectue selon la démarche résumée par le schéma suivant :

70

Exemple 1 : Entre N et N+6, l’entreprise A, qui n’a pas acquis d’œuvres d’artistes vivants, a effectué au titre de l'article 238 bis du CGI les versements suivants (exprimés en euros) :

|

Exercice |

N |

N+1 |

N+2 |

N+3 |

N+4 |

N+5 |

N+6 |

|---|---|---|---|---|---|---|---|

|

Versements au titre de l'article 238 bis du CGI |

34 000 |

16 000 |

20 000 |

24 000 |

20 000 |

18 000 |

8 000 |

|

Chiffre d'affaires (CA) |

5 M |

3,6 M |

3,8 M |

4,4 M |

4,4 M |

3,4 M |

4,2 M |

|

Plafond calculé en fonction du chiffre d'affaires (5 ‰ du CA) |

25 000 |

18 000 |

19 000 |

22 000 |

22 000 |

17 000 |

21 000 |

|

Plafond applicable (20 000 € ou 5 ‰ du CA)(1) |

25 000 |

20 000 |

20 000 |

22 000 |

22 000 |

20 000 |

21 000 |

|

Versements de l'exercice ouvrant droit à la réduction d'impôt prévue à l'article 238 bis du CGI |

25 000 |

16 000 |

20 000 |

22 000 |

20 000 |

18 000 |

8 000 |

|

Versements de l'exercice à reporter |

9 000 |

0 |

0 |

2 000 |

0 |

0 |

0 |

|

Versements des exercices antérieurs utilisés pour le calcul de la réduction d'impôt de l'exercice |

0 |

4 000(2) |

0 |

0 |

2 000(2) |

2 000(2) |

2 000(3) |

|

Versements des exercices antérieurs à reporter |

0 |

5 000 |

5 000 |

5 000 |

5 000 |

2 000 |

0 |

|

Versements des exercices antérieurs ne pouvant plus être utilisés |

0 |

0 |

0 |

0 |

0 |

1 000(5) |

0 |

|

Total des versements à reporter |

9 000 |

5 000 |

5 000 |

7 000(4) |

5 000(4) |

2 000 |

0 |

|

Total des versements ouvrant droit à la réduction d'impôt prévue à l'article 238 bis du CGI |

25 000 |

20 000 |

20 000 |

22 000 |

22 000 |

20 000 |

10 000 |

|

Réduction d'impôt de 60 % |

15 000 |

12 000 |

12 000 |

13 200 |

13 200 |

12 000 |

6 000 |

(1) Il s'agit du montant le plus élevé entre le plafond calculé en fonction du chiffre d'affaires (5 ‰) et le plafond de 20 000 €.

(2) Il s’agit d'une fraction des versements reportés au titre de l'exercice N.

(3) Il s'agit des versements reportés au titre de l’exercice N+3.

(4) Il s'agit du solde des versements reportés au titre de N auquel s'ajoute les versements reportés au titre de N+3.

(5) Les excédents de versements non utilisés au titre d’un des cinq exercices suivant leur constatation sont définitivement perdus. L’excédent de versements constaté au titre de l’exercice N (soit 9 000 €) devait être utilisé au plus tard pour le calcul de la réduction d’impôt de l’exercice N+ 5. Or, il n'a été utilisé qu'à hauteur de 8 000 € (4 000 € en N+1, 2 000 € en N+4 et 2 000 € en N+5). A défaut d’utilisation, le solde de l'excédent de versements (9 000 € - 8 000 €, soit 1 000 €) ne peut plus être reporté.

Remarque : Cet exemple est transposable à l'identique si l'entreprise avait effectué des versements au titre du 4 de l'article 238 bis du CGI.

80

Exemple 2 : L’entreprise B a effectué des dons à des organismes d’intérêt général ouvrant droit à la réduction d'impôt prévue à l'article 238 bis du CGI, dans les mêmes conditions que l’entreprise A (III § 70), mais a parallèlement acquis une œuvre d’artiste vivant mentionnée à l'article 238 bis AB du CGI pour un montant de 50 000 € en N+2. Les montants sont exprimés en euros.

|

Exercice |

N |

N+1 |

N+2 |

N+3 |

N+4 |

N+5 |

N+6 |

|---|---|---|---|---|---|---|---|

|

Versements au titre de l'article 238 bis du CGI |

34 000 |

14 000 |

20 000 |

24 000 |

20 000 |

18 000 |

8 000 |

|

Dépenses effectuées au titre de l'article 238 bis AB du CGI |

0 |

0 |

50 000 |

0 |

0 |

0 |

0 |

|

Chiffre d'affaires (CA) |

5 M |

3,6 M |

3,8 M |

4,4 M |

5 M |

3,4 M |

4,2 M |

|

Plafond calculé en fonction du chiffre d'affaires (5 ‰ du CA) |

25 000 |

18 000 |

19 000 |

22 000 |

25 000 |

17 000 |

21 000 |

|

Plafond applicable (20 000 € ou 5 ‰ du CA) |

25 000 |

20 000 |

20 000 |

22 000 |

25 000 |

20 000 |

21 000 |

|

Versements de l'exercice ouvrant droit à la réduction d'impôt prévue à l'article 238 bis du CGI(1) |

25 000 |

14 000 |

20 000 |

22 000 |

20 000 |

18 000 |

8 000 |

|

Dépenses effectuées susceptibles d'être déduites au titre de l'article 238 bis AB du CGI(2) |

0 |

0 |

10 000 |

10 000 |

10 000 |

10 000 |

10 000 |

|

9 000 |

0 |

0 |

2 000 |

0 |

0 |

0 |

|

|

Versements reportables au titre des exercices antérieurs (CGI, art. 238 bis) |

0 |

9 000 |

3 000 |

3 000 |

5 000 |

5 000 |

2 000 |

|

0 |

6 000 |

0 |

0 |

0 |

0 |

2 000 |

|

|

Versements des exercices antérieurs ne pouvant plus être reportés (CGI, art. 238 bis) |

0 |

0 |

0 |

0 |

0 |

3 000(7) |

0 |

|

Versements des exercices antérieurs restant à reporter (CGI, art. 238 bis) |

0 |

3 000 |

3 000 |

3 000 |

5 000 |

2 000 |

0 |

|

Total des versements à reporter (CGI, art. 238 bis) |

9 000 |

3 000 |

3 000 |

5 000 |

5 000 |

2 000 |

0 |

|

Total des versements ouvrant droit à la réduction d'impôt prévue à l'article 238 bis du CGI(5) |

25 000 |

20 000 |

20 000 |

22 000 |

20 000 |

18 000 |

10 000 |

|

Réduction d'impôt de 60 % (CGI, art. 238 bis) |

15 000 |

12 000 |

12 000 |

13 200 |

12 000 |

10 800 |

6 000 |

|

Montant des dépenses de l'article 238 bis AB du CGI pouvant être déduit extra-comptablement(6) |

0 |

0 |

0 |

0 |

5 000 |

2 000 |

10 000 |

|

Montant des dépenses de l'article 238 bis AB du CGI ne pouvant être déduit |

0 |

0 |

10 000 |

10 000 |

5 000 |

8 000 |

0 |

(1) Versements effectués au titre de l’article 238 bis du CGI, dans la limite du plafond.

(2) Il s’agit du montant de déduction « théorique », soit un cinquième du prix d’acquisition de l’œuvre.

(3) Il s’agit de la fraction des versements effectués au titre de l’article 238 bis du CGI au cours de l’exercice et qui dépassent le plafond de 20 000 € ou 5 ‰ du chiffre d’affaires.

(4) Ce sont les versements effectués en application de l’article 238 bis du CGI reportés au titre des exercices antérieurs et qui peuvent être pris en compte après les versements de l’exercice et la fraction de dépenses déduite au titre de l’article 238 bis AB du CGI. Cette dernière ne pouvant être reportée lorsqu’elle n’est pas totalement utilisée, il est plus intéressant pour l’entreprise de l’utiliser avant les versements effectués en application de l’article 238 bis du CGI et reportés au titre d’exercices antérieurs.

(5) Il s’agit de la somme des versements de l’exercice et de ceux reportés d’exercices antérieurs et utilisés au titre de l’exercice, dans la limite du plafond de 20 000 € ou 5 ‰ du chiffre d’affaires.

(6) Les dépenses effectuées au titre de l’article 238 bis AB du CGI ne sont déductibles qu’à hauteur du plafond global de 20 000 € ou 5 ‰ du chiffre d’affaires, après prise en compte des versements effectués au titre de l’article 238 bis du CGI.

(7) Les excédents de versements non utilisés au titre d’un des cinq exercices suivant leur constatation sont définitivement perdus. L’excédent de versement constaté au titre de l’exercice N devait être utilisé au plus tard pour le calcul de la réduction d’impôt de l’exercice N+ 5. A défaut d’utilisation, il ne peut plus être reporté.

Les versements effectués en N au titre de l’article 238 bis du CGI sont supérieurs au plafond de 5 ‰ du chiffre d’affaires (ce plafond s'applique puisqu'il est supérieur à 20 000 €). L’excédent non utilisé (9 000 €) est reporté et pourra être utilisé pour le calcul de la réduction d’impôt au titre des cinq exercices suivants après prise en compte des versements effectués au cours de chacun de ces exercices et, le cas échéant, de la fraction déductible des dépenses effectuées au titre de l’article 238 bis AB du CGI.

En N+1, les versements de l’exercice (14 000 €) étant inférieurs au plafond de 20 000 € (plafond applicable car il est supérieur à 5 ‰ du CA) et l’entreprise n’ayant pas effectué de dépenses au titre de l’article 238 bis AB du CGI, elle peut utiliser les excédents reportés au titre de l’exercice N dans la limite du plafond (soit 20 000 € - 14 000 € = 6 000 €).

En N+2, l’entreprise réalise des versements au titre de l’article 238 bis du CGI égaux au plafond de 20 000 € (plafond supérieur à 5 ‰ du CA). De ce fait, elle ne peut déduire, au titre de cet exercice, la fraction du prix d’acquisition de l’œuvre qu’elle aurait été en droit de déduire en vertu de l’article 238 bis AB du CGI et ne peut pas utiliser les reports de versements constatés au titre d’exercices antérieurs.

En N+4, les versements de l'exercice effectués au titre de l'article 238 bis du CGI (20 000 €) sont inférieurs au plafond calculé en fonction du CA, égal à 25 000 €. L'entreprise peut donc déduire une fraction des dépenses qu'elle a réalisées au titre de l’article 238 bis AB du CGI dans la limite du plafond de 25 000 €, soit 5 000 €. Les versements antérieurs effectués au titre de l'article 238 bis du CGI font l'objet d'un report (5 000 €).

En N+5, les versements de l’exercice effectués au titre de l’article 238 bis du CGI (18 000 €) sont inférieurs au plafond de 20 000 € (plafond supérieur à 5 ‰ du CA). L’entreprise peut donc déduire une fraction des dépenses qu’elle a réalisées au titre de l’article 238 bis AB du CGI dans la limite du plafond de 20 000 €, soit 2 000 €. En revanche, le plafond étant atteint du fait de la prise en compte de ces dernières dépenses, le solde de l’excédent constaté en N (3 000 €, soit 9 000 € - 6 000 € utilisés en N+1) qui ne pouvait être utilisé que jusqu’en N+5 ne peut être reporté. Il est définitivement perdu.

(90 à 210)

Remarque : Les commentaires du IV § 90 à 210 relatifs aux obligations déclaratives liées à la réduction d'impôt en faveur du mécénat sont transférés au BOI-BIC-RICI-20-30-40.