IS - Fusions et opérations assimilées - Rétroactivité - Conséquences fiscales de la date d'effet rétroactif

I. Détermination des résultats imposables de la société absorbée ou apporteuse au titre de l'exercice de l'apport

1

La société absorbée ou apporteuse prend en compte, pour la détermination de ses résultats imposables, les produits et les charges qui proviennent de l'exploitation des activités apportées pendant la période comprise entre la date d'ouverture de l'exercice au cours duquel l'opération est réalisée et la date d'effet fixée par les parties.

10

Les biens sont apportés pour leur valeur à la date d'effet rétroactif.

Les plus ou moins-values d'apports sont déterminées à la date d'effet stipulée dans le traité d'apport. Ces plus-values d'apports peuvent être placées en sursis d'imposition conformément aux dispositions prévues à l'article 210 A du code général des impôts (CGI).

II. Détermination des résultats imposables de la société absorbante ou bénéficiaire des apports au titre de l'exercice de l'apport

A. Principe

20

Les biens sont inscrits au bilan de la société absorbante ou bénéficiaire des apports pour leur valeur d'apport.

La société absorbante ou bénéficiaire des apports peut déduire, au titre de l'exercice au cours duquel le traité est conclu, les amortissements calculés en fonction :

- de la valeur d'apport des biens transmis ;

- et de la date d'effet de l'opération d'apport.

Lorsque la fusion prend effet au premier jour de l'exercice en cours et qu'elle est transcrite dans les comptes de la société absorbante d'après la valeur réelle des éléments transférés, cette société pourra déduire du résultat de l'exercice de la fusion une annuité d'amortissement complète calculée sur la base de la valeur réelle des éléments amortissables reçus à la date d'effet de l'opération.

Lorsque la fusion est transcrite dans les comptes de la société absorbante d'après la valeur comptable qu'avaient les éléments transférés dans les comptes de la société absorbée, l'absorbante déduit du résultat de l'exercice de la fusion, au titre des éléments amortissables que l'absorbée détenait à la date d'effet de l'opération, une annuité d'amortissement complète calculée sur la même base que les annuités pratiquées jusqu'alors par la société absorbée.

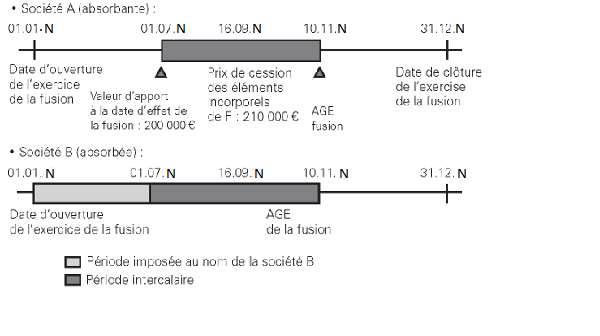

Exemple :

Soit les sociétés A et B qui ne sont pas sous contrôle commun et dont les exercices coïncident avec l'année civile. La société A absorbe la société B. La dernière assemblée générale qui a approuvé l'opération s'est tenue le 10 novembre N. La date d'effet rétroactif est fixée au 1er juillet N.

La société absorbée B apporte les éléments incorporels (deux fonds de commerce F1 et F2) suivants :

- Valeur fiscale des éléments incorporels au 1er juillet N : 10 000 € :

- 0 pour F1 (création du fonds de commerce par la société B) ;

- 10 000 € pour F2.

- Valeur réelle des éléments incorporels au 1er juillet N : 250 000 € :

- 200 000 € pour les éléments incorporels du fonds de commerce F1 ;

- 50 000 € pour les éléments incorporels du fonds de commerce F2.

- Plus-values d'apport appréciées au 1er juillet N : 240 000 € :

- Plus-value sur les éléments incorporels du fonds de commerce F1 : 200 000 € ;

- Plus-value sur les éléments incorporels du fonds de commerce F2 : 40 000 €.

La société absorbée B prend en compte, pour la détermination de ses résultats imposables à l'impôt sur les sociétés au titre de l'exercice clos en N, les résultats des activités exercées pendant la période comprise entre le 1er janvier et le 30 juin N.

La société absorbante A inscrit à l'actif de son bilan les biens apportés pour leur valeur réelle à la date d'effet, soit 250 000 € [200 000 € (F1) et 50 000 € (F2)].

Hypothèse : La société B cède les éléments incorporels de son fonds de commerce F1 à une société C le 16 septembre N pour 210 000 €.

La société A est tenue de tirer toutes les conséquences de la date d'effet convenue avec la société B. La société A prend donc en compte, pour la détermination de ses résultats imposables en N, le résultat de la cession des éléments incorporels du fonds de commerce F1 intervenue pendant la période intercalaire.

Le résultat de la cession diffère selon que la fusion est placée sous le régime de faveur prévu à l'article 210 A du CGI ou sous le régime fiscal de droit commun.

1) La fusion est placée sous le régime fiscal de droit commun :

La plus-value d'apport de 200 000 € est soumise à l'impôt sur les sociétés chez la société B.

Le résultat de la cession pris en compte par la société A s'élève à 10 000 € [210 000 € (prix de cession) – 200 000 € (valeur d'apport)].

2) La fusion est placée sous le régime fiscal de faveur prévu à l'article 210 A du CGI :

La plus-value d'apport de 200 000 € est placée en sursis d'imposition. La société absorbante A s'est engagée, dans l'acte de fusion, à calculer les plus-values de cessions ultérieures des éléments d'actif immobilisé non amortissables apportés d'après la valeur fiscale que ces biens avaient dans les écritures de la société absorbée B.

Le résultat de la cession pris en compte par la société A s'élève donc à 210 000 € : 210 000 € (prix de cession) – 0 € (valeur fiscale des éléments incorporels du fonds de commerce F1 dans les écritures de la société absorbée B).

30

La société absorbante ou bénéficiaire de l'apport prend en compte pour la détermination de ses résultats imposables ceux provenant des activités apportées à compter de la date d'effet de la rétroactivité fixée.

La société bénéficiaire de l'apport rattache au résultat de l'exercice au cours duquel la convention est conclue l'ensemble des produits et des charges provenant de l'exploitation des activités apportées pendant la période intercalaire.

En particulier, la société bénéficiaire des apports prend en compte, dans le premier bilan établi après l'apport, les pertes provenant des opérations de la société apporteuse depuis la date d'effet de la rétroactivité fixée dans le contrat.

40

Les résultats des opérations réalisées par la société apporteuse pendant la période intercalaire qui sont pris en compte dans les résultats imposables de la société bénéficiaire des apports sont déterminés en fonction de la valeur fiscale des biens apportés.

La valeur fiscale des biens apportés diffère selon que l'opération d'apport est placée ou non sous le régime fiscal de faveur prévu à à l'article 210 A du CGI.

B. Cas particuliers

1. Les opérations réciproques

50

Les opérations réalisées pendant la période intercalaire entre la société apporteuse et la société bénéficiaire de l'apport au titre des activités apportées ne sont pas prises en compte pour la détermination des résultats imposables de la société bénéficiaire de l'apport.

En revanche, les opérations réalisées pendant la période intercalaire entre la société apporteuse et la société bénéficiaire de l'apport (considérée séparément en cas de scission) qui ne relèvent pas de l'activité qui lui est apportée ne sont pas neutralisées pour la détermination des résultats imposables de ces sociétés. Elles restent prises en compte pour la détermination des résultats imposables des sociétés apporteuses et bénéficiaires de l'apport en cas d'apport partiel d'actif et, en cas de scission, sont prises en compte pour la détermination des résultats imposables des sociétés bénéficiaires des apports.

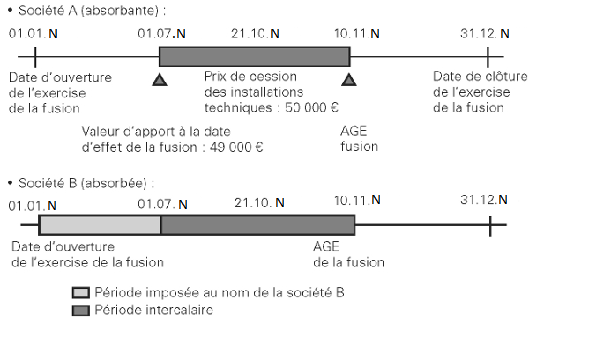

Exemple :

Soit les sociétés A et B qui ne sont pas sous contrôle commun et dont les exercices coïncident avec l'année civile. La société A absorbe la société B. La dernière assemblée générale qui a approuvé l'opération s'est tenue le 10 novembre N. La date d'effet rétroactif est fixée au 1er juillet N.

La société absorbée B apporte les éléments d'actif immobilisé suivants :

Installations techniques :

- Valeur fiscale des installations techniques au 1er juillet N : 44 000 € ;

- Valeur réelle des installations techniques au 1er juillet N : 49 000 € ;

- Plus-value d'apport appréciée au 1er juillet N : 5 000 €.

Hypothèse : La société B vend ses installations techniques à la société A pour le prix de 50 000 € le 21 octobre N.

Lorsque la fusion est placée sous le régime fiscal de faveur prévu à l'article 210 A du CGI, la plus-value d'apport au 1er juillet N qui s'élève à 5 000 € (49 000 € - 44 000 €) n'est pas soumise à l'impôt sur les sociétés. En contrepartie, la société A s'est engagée, dans l'acte de fusion, à réintégrer la plus-value d'apport dans ses bénéfices imposables par parts égales sur une période de cinq ans.

L'opération de cession entre les sociétés A et B n'est pas prise en compte pour la détermination des résultats imposables de la société A. Les installations techniques sont inscrites au bilan de la société A pour la valeur d'apport de 49 000 € et non pas pour leur prix d'acquisition de 50 000 €. Elles sont amorties à compter du 1er juillet N, date d'effet de la fusion, et non à partir de la date de la cession.

60

S'agissant des distributions réalisées par la société absorbée au profit de la société absorbante (ou inversement), le dividende est extourné du résultat de la société bénéficiaire de la distribution qui n'a donc pas à procéder, le cas échéant, à la défalcation d'une quote-part de frais et charges dans les conditions prévues à l'article 216 du CGI.

2. La réserve spéciale des plus-values à long terme

70

S'agissant de la réserve spéciale des plus-values à long terme, la rétroactivité n'a de conséquence qu'à l'égard des sociétés qui, à la suite de la réforme opérée par l'article 39 de la loi 2004-1485 du 30 décembre 2004, ont choisi de maintenir à ce poste la fraction des sommes excédant 200 M € qui figuraient au bilan de clôture du premier exercice clos à compter du 31 décembre 2004.

80

Les prélèvements effectués par ces sociétés sur cette réserve entraînent une imposition complémentaire destinée à porter le taux d'imposition de la plus-value initiale à celui correspondant au taux normal de l'impôt sur les sociétés.

Les règles applicables avant la réforme de la réserve spéciale des plus-values à long terme, relative aux prélèvements effectués au cours de la période intercalaire, conservent une portée pour les entreprises qui ont maintenu à leur bilan la fraction de leur réserve spéciale excédant 200 M€.

Le régime des prélèvements effectués sur la réserve spéciale des plus-values à long terme figurant au bilan de la société pendant la période intercalaire diffère selon que l'opération est soumise ou non au régime de faveur de l'article 210 A du CGI.

90

Lorsque la fusion est soumise au régime de droit commun, la société absorbante ou la ou les sociétés bénéficiaires des apports n'étant pas tenues à une obligation de reprise de la réserve spéciale des plus-values à long terme de la société absorbée ou scindée, les éventuelles décisions prises sur le plan juridique par la société absorbée ou scindée durant la période de rétroactivité et concernant la distribution de la réserve spéciale sont, pour l'application de l'imposition complémentaire prévue au 2 de l'article 209 quater du CGI, réputées concerner des réserves ordinaires ; elles n'emportent donc aucune imposition complémentaire au nom de la société absorbante ou des sociétés bénéficiaires des apports.

100

L'application du régime fiscal de faveur confère aux fusions et aux scissions un caractère intercalaire. Dès lors, si la société absorbée ou scindée a opéré durant la période de rétroactivité des prélèvements sur la réserve spéciale, l'imposition complémentaire prévue au 2 de l'article 209 quater du CGI est due par la société absorbante ou les sociétés bénéficiaires des apports au titre de l'exercice en cours à la date de réalisation de la fusion ou de la scission. Corrélativement, l'obligation de reprise de la réserve spéciale des plus-values à long terme, porte sur la réserve spéciale des plus-values à long terme de la société scindée ou absorbée existant à la date d'effet de la fusion ou de la scission, diminuée des prélèvements en cause.

Remarque : Les prélèvements sont répartis entre les sociétés bénéficiaires des apports selon la même clé de répartition que celle utilisée pour la répartition de la réserve spéciale des plus-values à long terme.

III. Les acomptes d'impôt sur les sociétés dus au titre de l'exercice de la fusion ou de la scission

105

Ces règles trouvent à s'appliquer que l'opération soit placée ou non sous le régime fiscal de faveur des fusions prévu à l'article 210 A du CGI.

A. Sort des acomptes payés par la société absorbée ou scindée

110

En application du 1 de l'article 1668 du CGI, la société absorbée ou scindée acquitte les acomptes d'impôt sur les sociétés exigibles antérieurement à la date de réalisation définitive de la fusion ou de la scission, quelle que soit la date d'effet convenue par les parties.

Si le montant de ces acomptes excède l'impôt sur les sociétés dû à raison des résultats de la période comprise entre la date d'ouverture de l'exercice au cours duquel l'opération est réalisée et la date d'effet convenue par les parties, l'excédent est transmis aux sociétés absorbante ou bénéficiaires des apports (venant aux droits et aux obligations de la société absorbée ou scindée). Le montant de cet excédent doit être diminué du montant des moyens de paiement qui, bien que régulièrement utilisés par la société absorbée ou scindée, ne peuvent être transmis à la société absorbante ou bénéficiaire des apports.

Remarque : En cas de scission, les excédents sont répartis entre les sociétés bénéficiaires des apports proportionnellement à la valeur nette réelle des apports reçus par chacune de ces sociétés.

La société absorbée ou scindée peut, sous sa responsabilité, réduire le montant des acomptes dus au titre de cet exercice dans les conditions mentionnées au 4 bis de l'article 1668 du CGI.

B. Acomptes dus par les sociétés absorbantes ou bénéficiaires des apports

120

La fusion ou la scission ne modifient pas les modalités de calcul des acomptes dus par les sociétés absorbantes ou bénéficiaires des apports.

Conformément aux dispositions de l'article 359 de l'annexe III au CGI et sous réserve des dispositions des cinquième à neuvième alinéas du 1 de l'article 1668 du CGI relatives aux grandes entreprises, les acomptes sont calculés, d'après les résultats du dernier exercice clos à la date de leur échéance et dont le délai de déclaration est expiré.

Si la société bénéficiaire est une société nouvelle, elle bénéficie de la dispense du versement des acomptes dans les conditions mentionnées au 1 de l'article 1668 du code précité.

L'excédent d'acomptes éventuellement transmis par la société absorbée ou scindée selon les modalités définies au III-A § 110, est pris en compte pour la détermination du solde de liquidation de l'impôt sur les sociétés dû par les sociétés absorbante ou bénéficiaires des apports au titre de l'exercice de la fusion ou de la scission. Sous leur responsabilité, les sociétés absorbante ou bénéficiaires des apports peuvent prendre en compte l'excédent pour réduire le montant des acomptes dus au titre de l'exercice de la fusion ou de la scission dans les conditions mentionnées au 4 bis de l'article 1668 du CGI.