RFPI - Revenus fonciers - Suspension de l'application des dispositifs "Besson"

1

L'article 75 de la loi n° 2000-1352 du 30 décembre 2000 de finances pour 2001 permet aux propriétaires qui ont demandé le bénéfice de la déduction spécifique prévue au j du 1° du I de l'article 31 du code général des impôts [CGI] (dispositif « Besson ancien », BOI-RFPI-SPEC-20-10-30-10) ou qui, pour les investissements réalisés avant le 9 octobre 2002, ont opté pour la déduction au titre de l'amortissement prévue au g du 1° du I de l'article 31 du CGI (dispositif « Besson neuf », BOI-RFPI-SPEC-20-10-20) de suspendre leur engagement de location pour mettre le logement à la disposition de l'un de leurs ascendants ou descendants (ou d'un ascendant ou descendant de l'un des associés de la société propriétaire).

Cette faculté est ouverte aux contribuables qui ont loué le logement dans les conditions prévues pour bénéficier de l'un ou l'autre de ces dispositifs pendant une période d'au moins trois ans.

Durant la période de mise à disposition du logement, qui ne peut excéder neuf ans, l’avantage fiscal n’est pas appliqué. Corrélativement, et dans la mesure où la mise à disposition s’effectue à titre onéreux, la déduction forfaitaire (applicable jusqu'à l'imposition des revenus de 2005) peut être pratiquée au taux de 14 %.

Au terme de la période de mise à disposition, le contribuable doit remettre son bien en location dans les conditions prévues pour bénéficier de l’avantage fiscal, conformément à l’engagement qu’il a souscrit. A défaut de remise en location, les avantages fiscaux initialement accordés sont remis en cause.

I. Personnes concernées

A. Personnes physiques

10

La possibilité de suspendre l’engagement de location est ouverte aux personnes physiques, directement propriétaires des logements, qui bénéficient de la déduction spécifique applicable aux logements anciens (CGI, art. 31, I-1°-j) ou qui ont opté pour la déduction au titre de l’amortissement des logements neufs (CGI, art. 31, I-1°-g).

B. Sociétés

20

La possibilité de mettre le logement à la disposition d’un ascendant ou descendant d’un contribuable associé de la société non soumise à l’impôt sur les sociétés propriétaire du logement donné en location est ouverte lorsque sont réunies les conditions d’engagement de location et de conservation des parts nécessaires pour l’application de l’un ou l’autre des avantages fiscaux prévus au g et au j du 1° du I de l'article 31 du CGI.

30

L’application de cette mesure de suspension a pour effet de prolonger la durée de conservation des parts détenues par les associés ; ces derniers doivent en effet conserver les parts jusqu’à l’expiration de la période couverte par l’engagement de location souscrit par la société.

40

Il convient de rappeler qu’il a été admis que la location par une société à un ascendant ou descendant de l’un de ses associés n’entraîne la reprise de la déduction spécifique (ou de la déduction au titre de l’amortissement) qu’à l’égard du seul associé ascendant ou descendant du locataire et pour l’imposition des revenus du seul logement concerné (BOI-RFPI-SPEC-20-10-30-10 au I-G-1 § 450). La mesure de suspension a pour effet de ne pas remettre en cause l’avantage fiscal précédemment accordé à cet associé.

Toutefois, la mise d’un logement à la disposition d’un ascendant ou descendant de l’un des associés de la société propriétaire peut avoir, selon la nature du logement, des conséquences pour les associés qui n’ont pas de lien familial avec l’occupant du logement. Des mesures d’assouplissements permettent d’harmoniser le traitement de ces situations.

1. Logements anciens

50

La mise à disposition à titre onéreux ou à titre gratuit d’un logement ancien au profit d’un ascendant ou d’un descendant d’un associé a pour effet de suspendre l’engagement de location pris par la société et de différer l’application des avantages fiscaux pour l’ensemble des associés de la société propriétaire qui en ont demandé le bénéfice.

60

Toutefois, il est admis que les associés autres que ceux dont un ascendant ou un descendant occupe le logement peuvent continuer à demander le bénéfice de la déduction forfaitaire majorée, toutes les conditions pour le bénéfice de cet avantage devant être remplies. Dans cette situation, la mise à disposition du logement doit nécessairement s’effectuer à titre onéreux et la location à un ascendant ou à un descendant d’un des associés doit respecter les conditions tenant au montant du loyer et aux ressources du locataire. De même, le logement doit être occupé à titre d’habitation principale.

Aucune obligation déclarative spécifique n’est prévue pour le bénéfice de cette mesure de tempérament. Le choix de l’associé s’exprime par le fait qu’il continue de pratiquer la déduction forfaitaire majorée pour le logement considéré sur la déclaration de ses revenus fonciers.

2. Logements neufs

70

La mise à disposition d’un logement neuf, à titre onéreux ou à titre gratuit, a pour effet de suspendre l’application de la déduction au titre de l’amortissement à l’égard de l’associé ascendant ou descendant de l’occupant du logement. En revanche, selon les termes de la loi, la mise à disposition du logement ne suspend pas l’application de la déduction au titre de l’amortissement à l’égard des autres associés.

Ces derniers continuent à bénéficier de la déduction au titre de l’amortissement, toutes les conditions devant par ailleurs être remplies. En particulier, la location à un ascendant ou à un descendant d’un associé doit respecter les conditions tenant au montant du loyer et aux ressources du locataire. De même, le logement doit être occupé à titre d’habitation principale. Lorsque tel n’est pas le cas l’avantage fiscal dont ont bénéficié les associés qui ne sont ni ascendants ni descendants du locataire est remis en cause. Il en est nécessairement ainsi lorsque le logement est mis gratuitement à la disposition d’un ascendant ou d’un descendant de l’un des associés (cf. toutefois VI § 390).

80

Toutefois, il est admis d’autoriser ces associés à demander la suspension de l’application de la déduction au titre de l’amortissement. Cette suspension est accordée sous les mêmes conditions et modalités que la mesure de suspension applicable aux associés ascendants ou descendants de l’occupant du logement. La mise à disposition du logement n’a pas, dans cette situation, pour effet de remettre en cause les déductions dont ont antérieurement bénéficié les associés qui n’ont pas de lien familial avec l’occupant du logement.

Aucune obligation déclarative spécifique n’est prévue pour le bénéfice de cette mesure de tempérament. Le choix de l’associé s’exprime par le fait qu’il cesse de procéder à la déduction au titre de l’amortissement pour le logement considéré sur la déclaration de ses revenus fonciers.

90

Remarque : La circonstance que le propriétaire, personne physique ou société non soumise à l’impôt sur les sociétés, ait donné en location un logement à un organisme public ou privé pour le logement de son personnel dans les conditions de l’un ou l’autre des dispositifs (« Besson ancien » ou « Besson neuf ».) n’est pas de nature à priver les contribuables de la possibilité de suspendre l’application de ces dispositifs en cas de mise du logement à la disposition d’un ascendant ou descendant du propriétaire ou de l'un des associés.

II. Engagement de location susceptible d'être suspendu

100

Seules les mises à disposition qui interviennent au cours de la période initiale d’engagement de location n’entraînent pas la remise en cause des déductions antérieurement pratiquées.

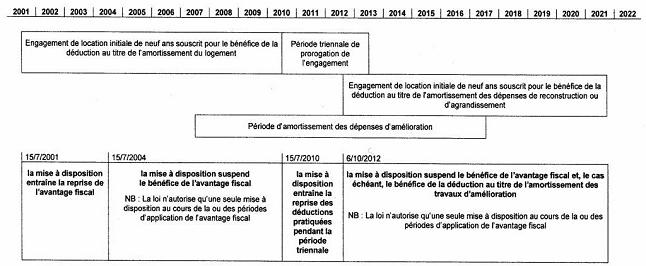

Exemple : Un contribuable a acquis le 2 mai 2001 un logement neuf pour lequel il a opté pour le bénéfice de la déduction au titre de l'amortissement. Le bail a pris effet le 15 juillet 2001. Le contribuable réalise en avril 2007 des dépenses d'amélioration. A l'expiration de son engagement de location initiale, il demande à bénéficier de la prorogation du bénéfice de l'avantage fiscal pour une période de trois ans et effectue, durant cette période, des travaux d'agrandissement qui sont achevés le 6 octobre 2012 et pour lesquels il opte pour la déduction au titre de l'amortissement.

A. Engagement de location initial

110

La mesure de suspension de l’avantage fiscal s’applique aux propriétaires qui mettent leur logement à la disposition d’un de leurs ascendants ou descendants ou, s’il s’agit d’une société, d’un ascendant ou descendant d’un associé, au cours de la période initiale d’engagement de location de six ans souscrit pour le bénéfice de la déduction spécifique applicable aux logements anciens (BOI-RFPI-SPEC-20-10-30-10 aux I-D-2 § 330 à 350 et I-E-1-a § 370) ou au cours de la période initiale d’engagement de location de neuf ans souscrit pour le bénéfice de la déduction au titre de l’amortissement des logements neufs (BOI-RFPI-SPEC-20-10-20-30 au II § 90 à 110).

120

Elle s’applique également aux mises à disposition de logements qui interviennent au cours de la période initiale d’engagement de location de neuf ans souscrit pour le bénéfice de la déduction au titre de l’amortissement des dépenses de reconstruction ou d’agrandissement (BOI-RFPI-SPEC-20-10-20-50 au I-A § 20 et 30).

La circonstance que l’option pour la déduction au titre de l’amortissement des travaux de reconstruction ou d’agrandissement ait été levée durant une période de prorogation de l’engagement de location souscrit pour le bénéfice de la déduction au titre de l’amortissement du logement ne fait pas obstacle au bénéfice de la mesure de suspension de l’avantage fiscal.

B. Période triennale de prorogation

130

La mesure de suspension de l’avantage fiscal n’est pas applicable lorsque la mise du logement à la disposition d’un ascendant ou d’un descendant intervient au cours des périodes triennales de prorogation du bénéfice de la déduction au titre de l’amortissement des logements neufs (BOI-RFPI-SPEC-20-10-20-40 au III § 170) ou de la déduction spécifique applicable aux logements anciens (BOI-RFPI-SPEC-20-10-30-10 au I-E-1-b § 390). Il en est de même au cours des périodes triennales de prorogation du bénéfice de la déduction au titre de l’amortissement des travaux de reconstruction et d’agrandissement.

Il s’ensuit notamment que la mise du logement à la disposition d’un ascendant ou d’un descendant au cours de l’une des périodes triennales de prorogation de l’un ou l’autre des avantages fiscaux entraînerait la remise en cause des déductions précitées pratiquées au cours de la période triennale considérée.

C. Période d'amortissement des dépenses d'amélioration

140

La circonstance qu’une déduction au titre de l’amortissement des travaux d’amélioration soit pratiquée au cours de l’une des périodes triennales de prorogation n’est pas de nature à autoriser la mise du logement à la disposition d’un ascendant ou d’un descendant. En effet, la déduction au titre de l’amortissement des travaux d’amélioration n’est subordonnée à aucun engagement de location du logement dans le secteur intermédiaire (BOI-RFPI-SPEC-20-10-20-50 au II § 60 et suiv.).

III. Nécessité d'une période de location initiale

150

Seuls les logements qui ont été donnés en location pendant au moins trois ans dans les conditions normales d’application du dispositif applicable selon le cas aux logements neufs ou anciens peuvent être mis à la disposition d’un ascendant ou d’un descendant du contribuable sans remise en cause de l’avantage fiscal obtenu.

La période de location initiale de trois ans est calculée de date à date à compter de celle de la prise d’effet du bail initial.

Exemple : Un contribuable a acquis pour 150 000 € le 2 mai 2001 un logement neuf pour lequel il a opté pour le bénéfice de la déduction au titre de l’amortissement. La prise d’effet du bail initial est intervenue le 15 juillet 2001.

Par ailleurs, il effectue des travaux d’agrandissement qui sont achevés le 6 novembre 2003 pour un montant de 30 000 € et pour lesquels il opte pour la déduction au titre de l’amortissement.

Il met son logement à la disposition gratuite de sa fille le 15 octobre 2004. La condition de location initiale de trois ans est respectée (15 juillet 2001 à 15 juillet 2004). Les déductions opérées sont les suivantes :

- en 2001 : 150 000 x 8 % x 8/12 = 8 000 € ;

- en 2002 : 150 000 x 8 % = 12 000 € ;

- en 2003 : (150 000 x 8%) + (30 000 x 8 % x 2/12) = 12 400 € ;

- en 2004 : (150 000 + 30 000) x 8 % x 9/12 = 10 800 €.

Sa fille quitte le logement le 25 juillet 2009. Un bail prenant effet le 1er septembre 2009 est conclu avec un locataire. Les conditions d’application de l’avantage fiscal sont remplies. Les déductions qui pourront être opérées sont les suivantes :

- en 2009 : (150 000 + 30 000) x 8 % x 6/12 = 7 200 € ;

- en 2010 : (150 000 + 30 000) x 8 % = 14 400 € ;

- en 2011 : (150 000 x 8 % x 1/12) + (150 000 x 2,5 % x 11/12) + (30 000 x 8 %) = 6 837,50 € ;

- en 2012 : (150 000 x 2,5 %) + (30 000 x 8 %) = 6 150 € ;

- en 2013 : (150 000 x 2,5 %) + (30 000 x 8 % x 7/12) + (30 000 x 2,5 % x 5/12) = 5 462,50 € ;

- en 2014 : (150 000 + 30 000) x 2,5 % = 4 500 € ;

- en 2015 : (150 000 x 2,5 % x 1/12) + (30 000 x 2,5 %) = 1062,50 € ;

- en 2016 : (30 000 x 2,5 %) = 750 € ;

- en 2017 : (30 000 x 2,5 % x 7/12) = 437,50 €.

Le montant total des déductions au titre de l’amortissement pratiquées s’élève à 90 000 €.

IV. Caractéristiques de la période de mise à disposition

160

Pour ne pas entraîner la remise en cause de l’avantage fiscal précédemment accordé, la suspension de la location d’un logement qui a ouvert droit à l’un ou l’autre des avantages fiscaux doit être effectuée exclusivement au profit d’un ascendant ou d’un descendant du contribuable. La mise à disposition peut s’effectuer à titre onéreux ou à titre gratuit.

A. Nature de la mise à disposition

170

Lorsque la mise à disposition s’effectue à titre onéreux, le propriétaire peut donner son logement en location à un ascendant ou descendant sans qu’aucune condition de loyer ou de ressources ne soit exigée. La déduction forfaitaire (en vigueur jusqu'à l'imposition des revenus de l'année 2005), a pu être pratiquée au taux de 14 %. Comme pour toutes les locations, un bail régulier doit être établi avec un loyer normal c’est-à-dire un loyer fixé en fonction de la valeur locative réelle du logement.

180

Lorsque la mise à disposition s’effectue à titre gratuit, le propriétaire n’est pas imposable au titre des revenus fonciers conformément au II de l'article 15 du CGI. La déduction forfaitaire de 14 % (en vigueur jusqu'à l'imposition des revenus de 2005) n’est donc pas applicable.

190

Lorsqu’un au moins des associés autre qu’un ascendant ou descendant de l’occupant du logement a demandé le bénéfice de la déduction spécifique (logements anciens) ou de la déduction au titre de l’amortissement (logements neufs), la mise à disposition du logement détenu par la société doit s’effectuer à titre onéreux et remplir toutes les conditions exigées pour le bénéfice de l’avantage fiscal. A défaut, l’avantage fiscal serait remis en cause à l’égard du ou des associés qui n’ont pas de lien familial avec l’occupant du logement (cf. toutefois VI § 390).

La loi ne prévoit aucune condition d’affectation du logement mis à disposition. Notamment, il n’est pas exigé que le logement soit affecté à l’habitation principale de l’ascendant ou du descendant.

B. Bénéficiaire de la mise à disposition

200

Le logement doit être mis de manière effective et continue à la disposition d’un ascendant ou d’un descendant du contribuable.

La circonstance que l’ascendant ou descendant soit membre du foyer fiscal du propriétaire est sans incidence pour l’application de la mesure de suspension. Il est toutefois rappelé qu’il ne peut exister de location, au sens fiscal, entre les membres d’un même foyer fiscal (RM Sergheraert n° 4638, JOAN du 24 avril 1989, p. 1903). Dès lors, le propriétaire qui met son logement à la disposition d’un ascendant ou d’un descendant, membre de son foyer fiscal, sera réputé s’en réserver la jouissance.

210

Le texte légal ne fait pas obstacle à l’occupation successive du logement par plusieurs ascendants ou descendants du contribuable au cours de la période de mise à disposition (sur la pluralité de mise à disposition, cf. V-D § 370).

220

Le versement d’une pension alimentaire ne fait pas obstacle au bénéfice de la mesure de suspension.

C. Durée de la mise à disposition

230

La période de mise du logement à la disposition d’un ascendant ou d’un descendant du contribuable ne peut excéder neuf ans. Cette période est calculée de date à date à compter de celle de la suspension de la période initiale de location et jusqu’au départ des lieux de l’ascendant ou descendant.

D. Conséquence de la mise à disposition

240

La déduction spécifique (logements anciens) ou la déduction au titre de l’amortissement (logements neufs) cesse de s’appliquer pendant la période de mise du logement à la disposition d’un ascendant ou d’un descendant du contribuable.

Lorsque la mise à disposition est effectuée à titre onéreux, le régime de droit commun des revenus fonciers est applicable.

1. Déduction forfaitaire majorée (logements anciens jusqu'en 2005)

250

Jusqu'à l'imposition des revenus de 2005, la déduction forfaitaire de 14 % s’appliquait sur les loyers perçus à compter du premier jour du mois au cours duquel la mise à disposition à titre onéreux du logement au profit d’un ascendant ou d’un descendant du contribuable était intervenue.

Pour les logements anciens, il appartient au contribuable de ventiler, sous sa responsabilité, les revenus fonciers qui bénéficiaient de la déduction forfaitaire majorée et ceux pour lesquels la déduction forfaitaire au taux de 14 % pouvait être pratiquée.

Pour les logements neufs, il appartenait au contribuable de ventiler, sous sa responsabilité, les revenus fonciers pour lesquels la déduction forfaitaire devait être pratiquée au taux de 6 % et ceux pour lesquels la déduction forfaitaire au taux de 14 % était applicable.

2. Déduction au titre de l'amortissement du logement

260

Lorsque la mise du logement à la disposition d’un ascendant ou d’un descendant du contribuable intervient en cours d’année, la déduction au titre de l’amortissement s’applique, au titre de cette année, dans la proportion existant entre, d’une part le nombre entier de mois écoulés entre le 1er janvier et la suspension de la location et, d’autre part, le nombre douze (cf. exemple au III § 150).

3. Déduction au titre de l'amortissement des dépenses de reconstruction ou d'agrandissement

270

L’engagement de location souscrit avant la période de mise à disposition du logement, pour le bénéfice de la déduction au titre de l’amortissement des dépenses de reconstruction ou d’agrandissement, est suspendu (en ce qui concerne le montant de l’amortissement à déduire l’année de la mise à disposition, cf. IV-D-2 § 260).

En revanche, en cas de réalisation de dépenses de reconstruction ou d’agrandissement durant la période au cours de laquelle le logement est mis à titre onéreux à la disposition d’un ascendant ou d’un descendant du contribuable, ce dernier ne peut pas opter, pour ces dépenses, pour le régime de la déduction au titre de l’amortissement. Ces dépenses ne sont pas déductibles des revenus fonciers retirés de la mise à disposition du logement, conformément au b du 1° du I de l'article 31 du CGI.

4. Déduction au titre de l'amortissement des dépenses d'amélioration

280

En cas de réalisation de dépenses d’amélioration avant la période de mise à disposition du logement le contribuable peut continuer à déduire les fractions d’amortissement durant cette période à condition bien sûr que la mise à disposition du logement s’effectue à titre onéreux. Lorsque la mise à disposition du logement s’effectue à titre gratuit, il est admis que la déduction au titre de l’amortissement des dépenses d’amélioration soit suspendue dans les mêmes conditions que celles applicables à la déduction au titre de l’amortissement du logement (en ce qui concerne le montant de l’amortissement à déduire l’année de la mise à disposition, cf. IV-D-2 § 260).

En cas de réalisation de dépenses d’amélioration durant la période au cours de laquelle le logement est mis à titre onéreux à la disposition d’un ascendant ou d’un descendant du contribuable, ce dernier peut déduire l’intégralité de sa dépense au titre de l’année de son paiement. Ces dépenses n’ont pas à être prises en compte sous la forme d’une déduction au titre de l’amortissement.

En revanche les dépenses d’amélioration réalisées pendant une période de mise à disposition à titre gratuit du logement ne peuvent pas être déduites, dès lors que le propriétaire est réputé se réserver la jouissance du logement.

5. Déficit

290

Le régime d’imputation des déficits fonciers sur le revenu global n’est pas modifié pour les contribuables qui ont constaté un déficit pendant la période de location initiale dans le secteur intermédiaire.

V. Terme de la période de mise à disposition

A. Reprise de la location

300

Au terme de la période de mise du logement à la disposition d’un ascendant ou d’un descendant du contribuable, le propriétaire doit aussitôt remettre le bien en location dans les conditions prévues pour le bénéfice de l’avantage fiscal applicable, selon le cas, aux logement anciens ou aux logements neufs, conformément à l’engagement qu’il a souscrit. Il convient notamment que le logement soit loué nu à usage d’habitation principale à une personne autre qu’un membre du foyer fiscal, un ascendant ou un descendant du contribuable ou, si celui-ci est la propriété d’une société non soumise à l’impôt sur les sociétés, à une personne autre qu’un ascendant ou un descendant de l’associé qui demande le bénéfice de l’avantage fiscal. Le montant du loyer et les ressources du locataire ne peuvent excéder les plafonds définis à l'article 2 duodecies de l'annexe III au CGI et à l'article 2 terdecies de l'annexe III au CGI.

310

Il est toutefois admis une période de vacance du logement dès lors :

- que le propriétaire établira qu’il a accompli les diligences concrètes (insertion d’annonces, recours à une agence immobilière) pour le mettre en location ;

- et que les conditions de mise en location ne sont pas dissuasives.

A défaut de mise en location effective dans un délai de douze mois à compter du départ des lieux de l’ascendant ou descendant, le service doit procéder à la remise en cause des déductions pratiquées antérieurement à la période de mise à disposition du bien.

B. Report du terme des engagements

320

Le terme de la période d’engagement de location pris par le propriétaire est reporté d’une durée équivalente à celle pendant laquelle le logement a été mis à la disposition d’un ascendant ou d’un descendant du contribuable.

330

Le terme de la période d’engagement de conservation des parts de l’associé ascendant ou descendant de l’occupant du logement et des associés qui n’ont pas de lien familial avec ce dernier et qui ont demandé la suspension de l’avantage fiscal est reporté d’une durée équivalente à celle pendant laquelle le logement a été mis à la disposition d’un ascendant ou d’un descendant d’un des associés (cf. I-B § 30).

C. Application des avantages fiscaux

340

La déduction spécifique (ou jusqu'en 2005, la déduction forfaitaire de 6 % ou de 40 %, selon le cas), devient à nouveau applicable à compter du premier jour du mois au cours duquel la période de mise à disposition du logement a pris fin.

350

Lorsque la location est reprise en cours d’année, la déduction au titre de l’amortissement du logement ou des travaux de reconstruction ou d’agrandissement est admise dans la proportion existant entre, d’une part, le nombre de mois décompté à partir du premier jour du mois au cours duquel la période de mise à disposition du logement a pris fin jusqu'au 31 décembre et, d’autre part, le nombre douze.

Lorsque la mise à disposition est intervenue au cours des cinq années qui suivent le point de départ de la période d’amortissement (BOI-RFPI-SPEC-20-10-20-40 au II § 130 à 150), il y a lieu d’appliquer le taux de déduction de 8 % pour la fraction de la période de cinq ans restant à écouler. Lorsque la mise à disposition est intervenue après les cinq premières années de déduction au titre de l’amortissement, il y a lieu d’appliquer le taux de déduction de 2,5 %.

360

Lorsque la déduction au titre de l’amortissement, prorogée ou non, prend fin en cours d’année, elle est admise dans la proportion existant entre, d’une part, le nombre entier de mois compris entre le 1er janvier et le premier jour du mois au cours duquel expire l’annuité d’amortissement et, d’autre part, le nombre douze (BOI-RFPI-SPEC-20-10-20-40 au IV § 210) [cf. exemple figurant au III § 150].

D. Nouvelle mise à disposition

370

Toute nouvelle période de mise à la disposition du logement d’un ascendant ou d’un descendant est prohibée. Il est toutefois rappelé qu’au cours d’une même période de mise à disposition, il peut y avoir occupation successive du logement par plusieurs ascendants ou descendants (cf. IV-B § 210).

Par suite, elle entraînerait la reprise des déductions au titre de l’amortissement ou des déductions forfaitaires majorées pratiquées avant et après la première mise à disposition du logement. Il en serait ainsi quand bien même la première mise à disposition aurait été d’une durée inférieure à neuf ans.

VI. Remise en cause

380

Les suppléments de déduction forfaitaire ou les déductions pratiquées au titre de l’amortissement sont reprises lorsque notamment :

- la mise à disposition se prolonge au delà de la durée de neuf ans prévue par la loi ;

- le logement est mis à la disposition d’une personne autre qu’un ascendant ou descendant du contribuable. En particulier, la mise du logement à la disposition gratuite d’un collatéral du contribuable est de nature à entraîner la remise en cause de l’avantage précédemment accordé (il est toutefois rappelé que la location dans le secteur intermédiaire peut être consentie à un collatéral) ;

- le logement est mis à la disposition d’un ascendant ou d’un descendant du contribuable avant le terme de la période initiale de location de trois ans ;

- les conditions prévues pour le bénéfice de l’un ou de l’autre des avantages fiscaux ne sont pas remplies lors de la remise en location du logement ;

- le logement ou les parts sont cédés durant la période de mise à disposition du logement.

390

Lorsqu’un associé, autre qu’un ascendant ou descendant de l’occupant du logement, n’a pas demandé la suspension de l’application de la déduction au titre de l’amortissement (cf. I-B-2 § 80), il est admis que la reprise de l’avantage fiscal ne soit effectuée à son égard que pour les déductions pratiquées au cours de la période de mise à disposition. L’application de cette mesure de tempérament est subordonnée à la réunion des conditions suivantes :

- le logement est détenu par une société qui l’a mis à disposition d’un ascendant ou descendant d’un des associés dans les conditions prévues par la présente instruction. En particulier, la société doit avoir respecté la période initiale de location du logement de trois ans ;

- la reprise de l’avantage fiscal est exclusivement motivée par le non-respect, durant la période de mise à disposition, des plafonds de ressources du locataire, ascendant ou descendant de l’un des associés, ou/et des plafonds de loyers du logement mis à disposition à titre onéreux ;

- l’associé, ascendant ou descendant de l’occupant, a demandé expressément à bénéficier de la mesure de suspension.

VII. Obligations déclaratives

A. Logement détenu par une personne physique

400

Pendant la période de mise à disposition du logement, le contribuable joint chaque année à sa déclaration de revenus, une note annexe établie conformément au modèle figurant au BOI-LETTRE-000185 qui comporte les éléments suivants :

- l’identité et l’adresse du contribuable ;

- l’adresse du logement concerné ;

- la date de prise d’effet du bail initial et la date de la mise à disposition du logement au profit d’un ascendant ou d’un descendant du contribuable ;

- l’identité de l’ascendant ou du descendant du contribuable occupant le logement ;

- la nature de la mise à disposition.

Les notes jointes aux déclarations de revenus de l’année de mise à disposition du logement et de l’année de reprise de l’engagement de location mentionnent en outre les modalités de décompte de la déduction au titre de l’amortissement pratiquées pour ces mêmes années. La note jointe à la déclaration de revenus de l’année de reprise de l’engagement de location mentionne également la date du départ des lieux de l’ascendant ou descendant du contribuable.

B. Logement détenu par une société

1. Obligation des sociétés

410

Lorsqu’un logement est mis à la disposition d’un ascendant ou d’un descendant de l’un des associés, l’attestation annuelle que la société doit fournir aux associés (BOI-RFPI-SPEC-20-10-20-70 au II-A-2-a § 140) comporte les éléments prévus au VII-A § 400 [Modèle d’attestation annuelle fournie par les sociétés non passibles de l’impôt sur les sociétés (dispositif " Besson "), BOI-LETTRE-000184].

2. Obligation des associés

420

Pendant la période de mise à disposition du logement, les associés joignent à chacune de leurs déclarations des revenus un exemplaire de l’attestation mentionnée au VII-B-1 § 410 comportant les éléments prévus au VII-A § 400. Le défaut de production de ce document est sanctionné par l’amende prévue à l’article 1729 B du CGI.

VIII. Entrée en vigueur

430

Compte tenu de la date d'entrée en vigueur au 1er janvier 1999 de la déduction spécifique (logements anciens) et de la déduction au titre de l'amortissement (logements neufs), et de la nécessité de respecter, préalablement à la mise du logement à la disposition d'un ascendant ou descendant, l'engagement de location pendant une période minimale de trois ans, les premières mises à disposition susceptibles d'ouvrir droit au bénéfice de la mesure de suspension n'ont pu intervenir, au plus tôt, que le 1er janvier 2002.

L'article 9 de la loi n° 2002-1575 du 30 décembre 2002 de finances pour 2003 a supprimé, pour le bénéfice de la déduction au titre de l'amortissement des logements acquis neufs ou construits à compter du 9 octobre 2002, l'interdiction de louer à un ascendant ou à un descendant du propriétaire, ou d'un associé de la société propriétaire.

Corrélativement, pour les investissements réalisés à compter de cette date, la possibilité de suspendre l'engagement de location pour mettre le logement à la disposition d'un ascendant ou d'un descendant du propriétaire ou d'un associé de la société propriétaire a été supprimée (BOI-RFPI-SPEC-20-10-20-20 au I-D § 100).