RPPM - Plus-values sur biens meubles incorporels - Imposition lors du transfert du domicile fiscal hors de France intervenu depuis le 3 mars 2011 - Imposition immédiate de certaines plus-values en report

I. Champ d'application

A. Personnes concernées

1

Les contribuables qui transfèrent leur domicile fiscal hors de France sont immédiatement imposables au titre de certaines plus-values placées précédemment en report d'imposition mentionnées au II de l'article 167 bis du code général des impôts (CGI).

La condition de domiciliation fiscale en France pendant au moins six des dix dernières années précédant le transfert du domicile fiscal hors de France ne s'applique pas pour l'imposition des plus-values en report d'imposition.

Pour l'appréciation de la notion de domiciliation fiscale, il convient de se reporter au BOI-RPPM-PVBMI-50-10-10-10 aux I à III § 20 à 70.

B. Plus-values en report d’imposition concernées

10

Le transfert du domicile fiscal hors de France constitue un événement mettant fin au report d'imposition des plus-values d'échange ou de cession relevant des dispositifs mentionnés :

- au II de l'article 92 B du CGI dans sa rédaction en vigueur avant le 1er janvier 2000 qui prévoit, sous certaines conditions, le report d'imposition de la plus-value d'échange de titres relevant des dispositions des articles 92 B du CGI ou 92 J du CGI dans leur rédaction en vigueur avant cette même date lorsque cet échange résulte d'une opération d'offre publique d'échange, de fusion, de scission, d'absorption d'un fonds commun de placement par une société d'investissement à capital variable réalisée conformément à la réglementation en vigueur ou d'un apport de titres à une société soumise à l'impôt sur les sociétés. Pour plus de précisions, il convient de se reporter au BOI-RPPM-PVBMI-30-10-30-10 ;

- au I ter de l'article 160 du CGI dans sa rédaction en vigueur avant le 1er janvier 2000 qui prévoit, sous certaines conditions, le report d'imposition de la plus-value d'échange de droits sociaux relevant des dispositions du même article 160 du CGI lorsque cet échange résulte d'une fusion, d'une scission ou d'un apport de titres à une société soumise à l'impôt sur les sociétés. Pour plus de précisions, il convient de se reporter au BOI-RPPM-PVBMI-30-10-30-20 ;

- à l'article 92 B decies du CGI et au II de l'article 160 du CGI dans leur rédaction en vigueur avant le 1er janvier 2000, et à l'article 150-0 C du CGI dans sa rédaction en vigueur avant le 1er janvier 2006 qui permettent à certains salariés ou dirigeants de sociétés de bénéficier, sous certaines conditions, d'un report d'imposition des plus-values de cession des droits sociaux qu'ils détiennent dans ces sociétés, lorsque le produit de cette cession est réinvesti dans le capital d'une société nouvelle non cotée. Pour plus de précisions, il convient de se reporter au BOI-RPPM-PVBMI-30-10-40 ;

- à l’article 150-0 B bis du CGI qui permet, sous certaines conditions, de reporter l'imposition du gain retiré de l'apport à une société d'une créance trouvant son origine dans une clause contractuelle de complément de prix. Pour plus de précisions, il convient de se reporter au BOI-RPPM-PVBMI-20-10-10-20 au III ;

- à l'article 150-0 D bis du CGI, dans sa rédaction en vigueur à compter du 1er janvier 2011 (date d'entrée en vigueur de l’article 80 de la loi n° 2011-1977 du 28 décembre 2011 de finances pour 2012), qui prévoit, sous certaines conditions, le report d'imposition des plus-values de cession titres ou droits détenus dans des sociétés européennes passibles de l'impôt sur les sociétés, lorsque le produit de cette cession est réinvesti dans le capital d'une société. Ce report d’imposition concernant uniquement l’impôt sur le revenu (les prélèvements sociaux restant dus lors de la cession), seul l'impôt sur le revenu est calculé sur ces plus-values placées précédemment en report d'imposition lors du transfert de domicile fiscal hors de France.

20

Ces plus-values en report d’imposition sont imposables sans aucune restriction tenant à la quotité ou à la valeur de la participation détenue par le contribuable transférant son domicile fiscal hors de France, avec les membres de son foyer fiscal, dans les bénéfices sociaux de la société concernée.

II. Base d'imposition

A. Imputation des moins-values de cession sur les plus-values en report

30

Les moins-values de cession de droits sociaux, valeurs mobilières, titres ou droits mentionnés au I de l'article 150-0 A du CGI réalisées du 1er janvier de l'année du transfert de domicile fiscal hors de France jusqu'à la date de ce transfert et les moins-values de cession éventuellement réalisées au titre des années antérieures et encore en report (les moins-values subies à compter du 1er janvier 2002 et non encore imputées sont reportables dans la limite d'un délai de dix ans) peuvent être imputées dans les conditions de droit commun sur les plus-values dont l'imposition est établie à l'expiration des reports d'imposition mentionnés au I-B intervenant lors du transfert du domicile fiscal hors de France.

B. Détermination du revenu fiscal de référence

40

Les plus-values placées précédemment en report ne sont pas prises en compte pour la détermination du revenu fiscal de référence mentionné au IV de l’article 1417 du CGI au titre de l’année du transfert du domicile fiscal hors de France, que ces plus-values bénéficient ou non du sursis de paiement.

III. Modalités d'imposition et sursis de paiement

A. Fait générateur d'imposition

50

Voir le BOI-RPPM-PVBMI-50-10-30 au I.

B. Taux d'imposition

60

Les plus-values placées précédemment en report d'imposition sont imposables dans les mêmes conditions que celles prévues pour les plus-values latentes au BOI-RPPM-PVBMI-50-10-30 au II.

C. Modalités d'application du sursis de paiement

1. Sursis de paiement de droit ou sur option et conséquences de ce sursis

70

Le contribuable peut, le cas échéant, bénéficier du sursis de paiement de droit ou sur option dans les mêmes conditions que celles prévues au BOI-RPPM-PVBMI-50-10-30 aux III à III-C-3.

2. Expiration du sursis de paiement

a. Plus-values placées précédemment en report d’imposition, à l’exception des plus-values en report d’imposition en vertu de l’article 150-0 D bis du CGI dans sa version en vigueur au 1er janvier 2011

80

Pour l'impôt afférent aux plus-values placées précédemment en report d’imposition, le sursis de paiement expire lors de la survenance de l’un des événements suivants :

- la cession des titres reçus lors de l'échange ou de l'apport à l'origine du report d'imposition.

On entend par cession toute transmission à titre onéreux (vente, apport, échange), à l’exception des opérations d’échange entrant dans le champ d’application de l’article 150-0 B du CGI.

Lorsque l’impôt afférent à une plus-value précédemment placée en report d’imposition bénéficie du sursis de paiement, et que les titres concernés font l'objet d'une opération d'échange entrant dans le champ d’application de l’article 150-0 B du CGI après le transfert de domicile fiscal hors de France, le sursis de paiement n'expire pas lors de cet échange, mais lors de la survenance de l'un des évènements mettant fin au sursis de paiement mentionnés au 1 du VII de l'article 167 bis du CGI.

Pour plus de précisions sur les opérations entrant dans le champ d’application de l’article 150-0 B du CGI, il convient de se reporter BOI-RPPM-PVBMI-30-10-20 aux I à II-A ;

- le rachat par une société de ses propres titres. Il s’agit des titres reçus lors de l'échange ou de l'apport à l'origine du report d'imposition ;

- le remboursement d’obligations et titres assimilés (article 118 du CGI et 6° et 7° de l’article 120 du CGI) ;

- l’annulation des titres reçus lors de l'échange ou de l'apport à l'origine du report d'imposition ;

- la donation des titres reçus lors de l'échange ou de l'apport à l'origine du report d'imposition ;

Lors de la donation des titres, le sursis de paiement expire lorsque l'impôt est afférent aux plus-values placées précédemment en report d’imposition conformément aux dispositifs prévus à l’article 92 B decies du CGI, au dernier alinéa du 1 du I ter et au II de l’article 160 du CGI dans leur version en vigueur avant le 1er janvier 2000, à l’article 150-0 C du CGI dans sa version en vigueur avant le 1er janvier 2006 ou à l’article 150-0 B bis du CGI.

Le dispositif de report d’imposition prévu au dernier alinéa du 1 du I ter de l’article 160 dans sa version en vigueur avant le 1er janvier 2000 s’appliquait aux plus-values d’échange de droits sociaux effectuées du 1er janvier 1980 au 31 décembre 1987 et résultant d’une fusion ou d’une scission préalablement agréée par le ministre chargé du budget.

- le décès du contribuable pour les plus-values placées précédemment en report d’imposition en application des dispositifs décrits ci-dessus.

Lorsque l'évènement mettant fin au sursis de paiement porte sur une partie seulement des titres concernés, seule la fraction correspondante de l'impôt afférent à la plus-value placée précédemment en report d’imposition en sursis de paiement est exigible, le surplus continuant de bénéficier du sursis.

b. Plus-values placées précédemment en report d'imposition en vertu de l’article 150-0 D bis du CGI dans sa version en vigueur à compter du 1er janvier 2011

90

Pour l'impôt sur le revenu afférent aux plus-values de cession placées précédemment en report d’imposition en vertu de l’article 150-0 D bis du CGI, le sursis de paiement expire lors de la survenance de l’un des événements suivants avant l’expiration du délai de cinq ans calculé à compter de la date du réinvestissement dans la société :

- la cession, comme définie ci-dessus, des titres reçus lors de l'apport à l'origine du report d'imposition ;

- le rachat par une société de ses propres titres. Il s’agit des titres reçus lors de l'apport à l'origine du report d'imposition ;

- l’annulation des titres reçus lors de l'apport à l'origine du report d'imposition ;

- la donation des titres reçus lors de l'apport à l'origine du report d'imposition ;

- le décès du contribuable.

c. En cas d'imputation de moins-values sur des plus-values placées précédemment en report d’imposition imposées lors du transfert de domicile fiscal hors de France

100

Pour l'impôt afférent aux plus-values de cession placées précédemment en report d’imposition, le montant d’impôt en sursis arrivant à expiration est calculé de la manière suivante :

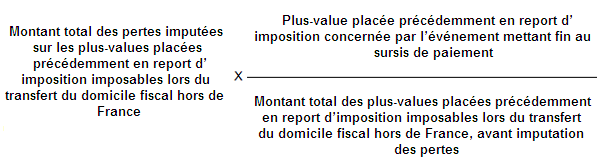

Dans un premier temps, il convient de déterminer la fraction des pertes imputées lors du transfert du domicile fiscal hors de France sur le montant total des plus-values placées précédemment en report d’imposition imposables lors dudit transfert se rapportant à la plus-value placée précédemment en report d’imposition concernée par l’événement mettant fin au sursis de paiement de la manière suivante :

La plus-value placée précédemment en report d’imposition concernée par l’événement mettant fin au sursis de paiement doit alors être diminuée de la fraction de pertes calculées dans les conditions décrites ci-dessus.

En cas d’événement affectant l’ensemble de la ligne de titres, l’impôt dont le sursis de paiement arrive à expiration est déterminé en fonction de ce montant de plus-value net de cette fraction de pertes en lui appliquant le taux d’imposition applicable en France lors du transfert de domicile fiscal hors de France (somme du taux d’imposition à l’impôt sur le revenu des plus-values mobilières et du taux global d’imposition aux prélèvements sociaux (BOI-RPPM-PSOC)).

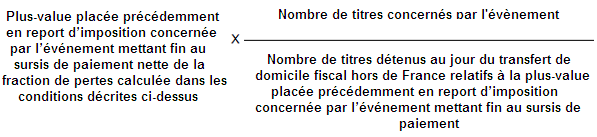

Dans le cas d'un événement affectant seulement une partie de la ligne de titres (exemple: cession partielle de titres), il convient de déterminer la plus-value placée précédemment en report d’imposition concernée par l’événement mettant fin au sursis de paiement après imputation de la fraction de pertes (déterminée dans les conditions décrites ci-dessus) de la manière suivante :

Pour déterminer le montant d’impôt dont le sursis de paiement arrive à expiration, il convient d'appliquer au résultat de cette dernière formule le taux d’imposition applicable en France lors du transfert de domicile fiscal hors de France (somme du taux d’imposition à l’impôt sur le revenu des plus-values mobilières et du taux global d’imposition aux prélèvements sociaux).

3. Conséquences de l'expiration du sursis de paiement

110

La levée des garanties correspondant aux impositions pour lesquelles le sursis de paiement a expiré est prononcée consécutivement au paiement effectif de ces mêmes impositions.

IV. Dégrèvement ou restitution

120

Dans les cas suivants, l’impôt est dégrevé lorsqu’il a fait l’objet d’un sursis de paiement ; lorsqu’il a déjà été acquitté, il est restitué.

A. Dégrèvement ou restitution de l'impôt dû

1. Lors du transfert du domicile fiscal de nouveau en France

130

Lorsque le contribuable transfère de nouveau son domicile fiscal en France, l’impôt sur le revenu et les prélèvements sociaux (BOI-RPPM-PSOC) afférents aux plus-values placées précédemment en report d’imposition et imposées lors du transfert du domicile fiscal hors de France sont dégrevés d’office ou restitués lorsque les titres reçus lors de l'échange ou de l'apport à l'origine du report d'imposition demeurent dans le patrimoine du contribuable lors du transfert du domicile fiscal en France.

140

Ce dégrèvement ou cette restitution est opéré l’année suivant le transfert en France du domicile fiscal sur la base des déclarations n° 2042 (CERFA 10330) et 2074 ET (CERFA 14554) disponibles sur le site www.impots.gouv.fr à la rubrique "recherche de formulaire".

150

Les reports d’imposition mentionnés au I-B §10, auxquels il a été mis fin lors du transfert du domicile fiscal hors de France, sont rétablis de plein droit lors du transfert du domicile fiscal de nouveau en France.

2. Lors de la transmission des titres à titre gratuit

160

Par transmission à titre gratuit, il convient d’entendre succession ou donation entre vifs.

En cas de décès, l’impôt sur le revenu et les prélèvements sociaux afférents à certaines plus-values en report d’imposition mentionnées au I-B §10 sont dégrevés d’office ou restitués lorsque les titres reçus lors de l'échange ou de l'apport à l'origine du report d'imposition demeurent dans le patrimoine du contribuable à la date du décès.

En cas de donation des titres reçus lors de l'échange ou de l'apport à l'origine du report d'imposition, l’impôt sur le revenu et les prélèvements sociaux afférents à certaines plus-values placées précédemment en report d’imposition mentionnées au I-B §10 et imposées lors du transfert du domicile fiscal hors de France sont dégrevés d’office ou restitués.

170

Ce dégrèvement ou cette restitution est opéré l’année suivant la donation ou le décès sur la base des déclarations n° 2042 et 2074 ET disponibles sur le site www.impots.gouv.fr à la rubrique "recherche de formulaire" déposées par le contribuable ou ses héritiers ou ayants droit.

180

Les plus-values placées précédemment en report d’imposition concernées par le dégrèvement ou la restitution en cas de décès ou de donation sont celles relevant des dispositifs mentionnés :

- au II de l'article 92 B du CGI dans sa rédaction en vigueur avant le 1er janvier 2000 ;

- au premier alinéa du 1 et du 4 du I ter de l'article 160 du CGI dans sa rédaction en vigueur avant le 1er janvier 2000.

Remarques :

Le dispositif de report d’imposition prévu au premier alinéa du 1 du I ter de l’article 160 du CGI dans sa version en vigueur avant le 1er janvier 2000 s’appliquait aux plus-values d’échange de droits sociaux résultant d’une fusion, d’une scission ou d’un apport de titres à une société soumise à l’impôt sur les sociétés réalisées entre le 1er janvier 1988 et le 31 décembre 1990.

Le dispositif de report d’imposition prévu au 4 du I ter de l’article 160 du CGI dans sa version en vigueur avant le 1er janvier 2000 s’appliquait aux plus-values d’échange de droits sociaux réalisées du 1er janvier 1991 au 31 décembre 1999 dans le cadre d’une opération de fusion, de scission ou d’apport à une société soumise à l’impôt sur les sociétés.

190

S’agissant de la donation des titres :

Le dégrèvement ou la restitution concerne les seuls titres objet de la donation. En cas de donation partielle des titres ou de donation de l’usufruit ou de la nue-propriété des titres, le dégrèvement ou la restitution est réalisé pour la seule fraction de l’impôt se rapportant aux titres ou droits transmis.

En cas d'imputation de moins-values sur les plus-values placées précédemment en report d’imposition imposées lors du transfert de domicile fiscal hors de France et de donation partielle des titres (cas où une ligne de titres fait l'objet d'une donation partielle) concernés par cette imposition, il convient de se reporter au III-C-2-c § 100 pour la détermination du montant d'impôt à dégrever ou à restituer.

Ce dégrèvement ou cette restitution est opéré l’année suivant la donation ou le décès sur la base des déclarations n° 2042 et 2074 ET disponibles sur le site www.impots.gouv.fr à la rubrique "recherche de formulaire" déposées par le contribuable ou ses héritiers ou ayants droit.

3. Lors de l’expiration du délai de cinq ans pour les plus-values placées précédemment en report d’imposition en vertu de l'article 150-0 D bis dans sa version en vigueur à compter du 1er janvier 2011

200

L'impôt sur le revenu afférent aux plus-values de cession reportées en application de l'article 150-0 D bis du CGI est dégrevé, ou restitué s'il avait fait l'objet d'un paiement immédiat lors du transfert du domicile fiscal hors de France, à l'expiration du délai de cinq ans calculé à compter de la date du réinvestissement dans la société.

En pratique, ce dégrèvement ou cette restitution est opéré l’année suivant l’expiration du délai de cinq ans sur la base des déclarations n° 2042 et 2074 ET.

B. Conséquence du dégrèvement : levée des garanties

210

Voir le BOI-RPPM-PVBMI-50-10-40 au I-B §170 .

C. Autre cas de restitution de l'impôt

220

Les dispositions prévues au BOI-RPPM-PVBMI-50-10-40 au I-C §190 s'appliquent également aux plus-values placées précédemment en report d'imposition.

V. Obligations déclaratives et de paiement du contribuable

230

Les obligations déclaratives et de paiement du contribuable pour l'imposition des plus-values placées précédemment en report d'imposition sont les mêmes que celles prévues pour les plus-values latentes au BOI-RPPM-PVBMI-50-10-50.