TVA - Champ d'application et territorialité - Opérations imposables en raison de leur nature - Opérations de façon

1

Les opérations de façon sont considérées comme des prestations de services (Code général des impôts (CGI), art. 256, IV-1°).

La notion d'opérations de façon a un sens différent selon que l'on considère le produit ou les personnes : « façonner » veut dire mettre en œuvre, travailler une chose, en vue de lui donner une forme nouvelle ; « travailler à façon » signifie non seulement que l'on transforme un produit mais encore que ce produit appartient à un tiers généralement dénommé donneur d'ouvrage.

I. Définition du travail à façon

10

Pour qu'existe un véritable marché de façon, quatre conditions doivent être respectées :

A. Propriété des biens

20

Le façonnier ne doit pas devenir propriétaire des biens apportés par le donneur d'ouvrage (son client).

B. Matières premières

30

Il n'est pas nécessaire que toutes les matières premières utilisées soient apportées par le donneur d’ordre ; le façonnier peut fournir une certaine quantité de matière complémentaire. Pratiquement, il est admis qu'il y a « marché de façon » chaque fois que la valeur des matières apportées par le donneur d'ouvrage, augmentée des frais de façon, excède la valeur des produits fournis par le façonnier. Quand cette condition n'est pas satisfaite, l'opération s'analyse en un marché de fournitures.

La distinction entre l'opération de façon et le marché de fourniture est très importante car l'exigibilité de la TVA ne se situe pas au même moment selon qu'il s'agit d'une livraison de biens ou d'une prestation de services.

Ne saurait être considéré comme un façonnier le meunier qui ne se borne pas à rendre à ses clients boulangers la farine provenant des grains par eux fournis, mais leur remet, en échange des dits grains, des farines prélevées sur son stock (CE, arrêt du 4 mars 1935, T) ;

Doit être regardé comme un vendeur, et non comme un façonnier, le contribuable qui, confectionnant des boîtes métalliques avec des fers qu'il achète sans ordre préalable et dont il devient propriétaire, vend lesdites boîtes moyennant un prix forfaitaire sans aucune discrimination entre la valeur du fer employé et le prix de façon. D'où il suit que c'est à bon droit que ce contribuable est imposé à la taxe sur le chiffre d'affaires d'après le prix de la boîte finie et non d'après un prétendu prix de façon (CE, arrêt du 10 juillet 1939, société Trellu, Lijour et Derrien).

C. Restitution à l'identique

40

Les matériaux apportés par le client doivent être restitués à l'identique ou, sous certaines conditions, à l'équivalent.

L'existence d'une opération de façon suppose que le façonnier restitue à l'identique au donneur d'ouvrage, après leur mise en œuvre, les matières que ce dernier lui a apportées.

Cette condition de restitution à l'identique nécessite que les matières premières fournies par le donneur d'ordre restent individualisées chez le façonnier tout au long de l'opération.

Le respect de cette condition peut cependant se traduire par des difficultés dans certaines situations.

En conséquence, il est admis, pour les opérations effectuées entre assujettis, de ne pas exiger la condition de restitution à l'identique si les conditions suivantes sont réunies :

- les matières premières mises en œuvre sont fournies par les donneurs d'ordre préalablement au façonnage ;

- les quantités de produits livrées par le façonnier aux donneurs d'ordre correspondent aussi exactement que possible aux quantités mises en œuvre par le façonnier ;

- le façonnier tient à la disposition du service des impôts sa comptabilité matière.

Cela étant, si l'une ou plusieurs des conditions exposées ci-dessus, fixées pour définir l'opération de façon ou pour admettre une restitution à l'équivalent n'est pas satisfaite, l'entrepreneur de l'ouvrage doit être considéré comme réalisant une vente d'un produit de sa fabrication, la fourniture des matières à façonner étant également considérée, de son côté, comme une vente.

Toutefois, il a été admis que le régime des travaux à façon s'applique, sous certaines conditions, aux fondeurs de métaux précieux, bien que ceux-ci ne réalisent pas toujours des travaux à l'identique (BOI-TVA-SECT-30-20 au III-B-2 § 100 à 150).

En revanche, les artisans bijoutiers travaillant pour le compte de particuliers ne peuvent bénéficier de l'extension de ce régime dérogatoire (RM Bergelin, n° 46701, JO AN du 4 juin 1984, p. 2590).

Par ailleurs, les redevables peuvent être tentés de qualifier la vente du produit comme une cession de matière première assortie d'un façonnage. Une jurisprudence constante reconnaît à l'administration le droit de considérer l'opération dans son ensemble, abstraction faite des modalités juridiques adoptées par les redevables pour la conclusion de leurs contrats.

C'est ainsi que l'exploitant de carrières qui, en fait, livre à ses clients des pierres taillées n'est pas fondé à soutenir que ses opérations consistent en des ventes de pierres brutes suivies de façonnage pour le compte des clients. Les opérations de l'espèce doivent être regardées dans leur ensemble comme constituant uniquement des ventes de pierres de taille produites par l'exploitation et sont, dès lors, imposables à la taxe à la production au taux normal sur leur prix total (CE, arrêt du 16 mai 1949, n° 88227, société des Carrières Ouachée et Corpechot).

Les opérations ayant consisté, d'une part, à vendre des arbres sur pied à des clients et, d'autre part, à façonner et transporter ces bois pour le compte des dits clients doivent être regardées dans leur ensemble comme des ventes de bois apprêtés et transportés par le vendeur dès lors qu'il résulte de l'instruction qu'en fait ce dernier a livré à ses clients des bois façonnés, chargés et mis sur wagon (CE, arrêt du 9 janvier 1963, Comptoir général de l'Argonne).

Les dispositions existantes en ce qui concerne le travail à façon portant sur les bijoux pour le compte de particuliers demeurent inchangées (BOI-TVA-SECT-30-20 au III-C § 250).

D. Réalisation d'un produit nouveau

50

Les opérations de façon doivent conduire à la réalisation d'un produit nouveau par l'entrepreneur de l'ouvrage.

Il n'y a travail à façon que si, les autres conditions étant remplies, l'entrepreneur de l'ouvrage réalise un bien nouveau à partir des matériaux que le client lui a confiés. Il en est ainsi lorsque, du travail de l'entrepreneur, résulte un bien dont la fonction, pour les utilisateurs, est différente de celle qu'avaient les matériaux confiés (CJCE, arrêt du 14 mai 1985, aff. 139-84, Van Dijk's Boekhuis BV).

Cette condition permet de distinguer le travail à façon des prestations de services n'ayant pas le façonnage pour objet (prestations de réparation par exemple).

De même, il a été jugé que des opérations consistant à trier des fruits, à les calibrer, nettoyer, brosser, émonder et à les recouvrir d'une pellicule de paraffine avant de les conditionner dans des emballages appartenant aux producteurs ne constituaient pas des opérations de façonnage (CAA de Bordeaux, arrêt du 14 avril 1992, n° 90BX00043, Société du domaine de Gaujac).

II. Régime d'imposition du travail de façon

60

Le travail à façon constituant une prestation de services, les règles applicables à cette opération sont les règles de droit commun des prestations de services.

Il est à noter que les dispositions du § 110 du I-E-1 du BOI-TVA-CHAMP-20-50-40, relatives aux prestations de services ayant pour objet des travaux ou expertises sur des biens meubles corporels, sont également applicables au travail à façon.

La qualification de travail à façon permet notamment de déterminer le taux applicable à l'opération et les obligations du prestataire.

70

La directive 95/7/CE du 10 avril 1995 portant nouvelles mesures de simplification en matière de TVA, qui a rétabli la qualification de prestation de services pour les travaux à façon, a prévu des aménagements pour les cas où ces prestations de services impliquent des mouvements de biens entre États membres.

Ainsi, il est prévu que les expéditions ou transports, dans un autre État membre, de biens destinés à faire l'objet d'expertises ou de travaux ne constituent pas un transfert assimilé à une livraison de biens lorsque le bien est réexpédié ou transporté en France à destination de cet assujetti (CGI, art. 256, III-b et BOI-TVA-CHAMP-10-10-40-10 au II-B-3 § 270 et 280).

Les États membres de l'Union européenne ont par ailleurs convenu d’appliquer des mesures de simplification permettant, dans certaines situations non visées par cette dernière disposition, de ne pas constater de transferts ou d'affectations de biens et, par conséquent, de dispenser le donneur d'ordre assujetti d'avoir à s'identifier dans chacun des États membres dans lesquels ou à partir desquels sont expédiés ou transportés des biens pour la réalisation de travaux ou expertises.

80

Ces mesures de simplification visent les quatre cas suivants :

- le donneur d'ordre fait réaliser dans le même État membre deux prestations de services successives (travaux et/ou expertise) par deux prestataires ;

- le donneur d'ordre fait réaliser dans deux États membres deux prestations de services successives (travaux et/ou expertise) ;

- le donneur d'ordre achète le bien dans un État membre et fait réaliser la prestation (travaux ou expertise) dans ce même État ;

- le donneur d'ordre achète les biens dans un État membre et fait réaliser la prestation de services (travaux ou expertise) dans un autre État membre.

90

Dans toutes ces hypothèses :

- le bien, objet des prestations, doit en définitive être expédié ou transporté à destination de l'État membre qui a attribué au donneur d'ordre le numéro d'identification sous lequel le service lui a été rendu. Ainsi, aucune mesure de simplification ne peut être appliquée si le donneur d'ordre n'est pas identifié à la TVA dans l'État membre d'arrivée du bien.

- si le bien n'est pas fourni au prestataire par le donneur d'ordre mais directement par le fournisseur de ce dernier, le transfert de propriété entre le vendeur du bien et le donneur d'ordre doit intervenir avant la délivrance matérielle du bien au prestataire.

Remarque : les obligations en matière de déclarations d'échanges de biens dans chacune des situations décrites ci dessous sont prévues par la circulaire relative à la déclaration d'échanges de biens entre États de la Communauté européenne (BOD n° 6966 du 8 janvier 2013 (chapitre IV, section 4)).

A. Le donneur d'ordre est établi en France

100

Il est admis que le donneur d'ordre puisse expédier ou faire expédier le bien qui a fait l'objet de travaux ou d'expertises directement chez son client établi ou domicilié en France.

1. Le bien expédié à partir de France fait l'objet de prestations successives

a. Description des opérations

110

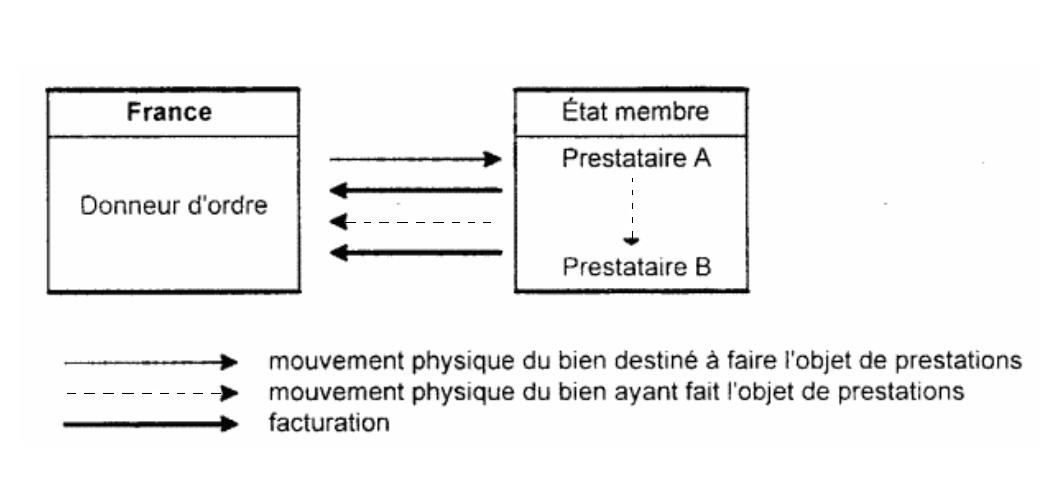

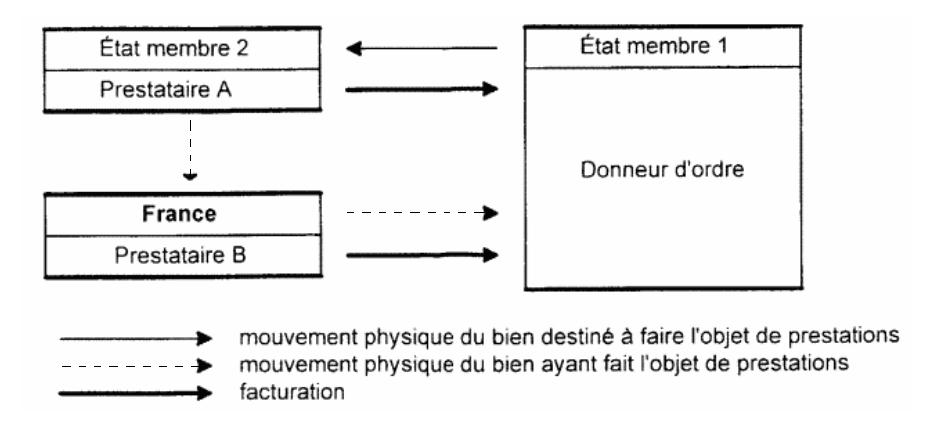

1° Deux prestations de services sont successivement réalisées dans un autre État membre

115

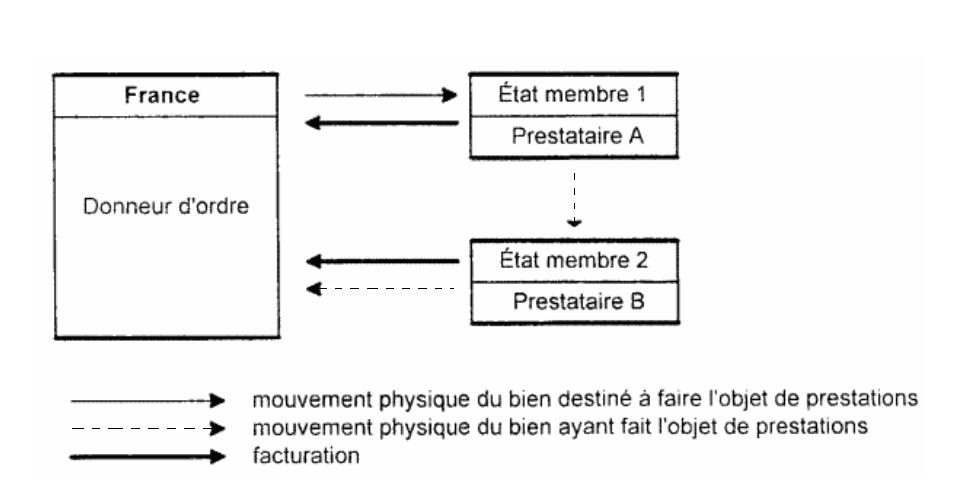

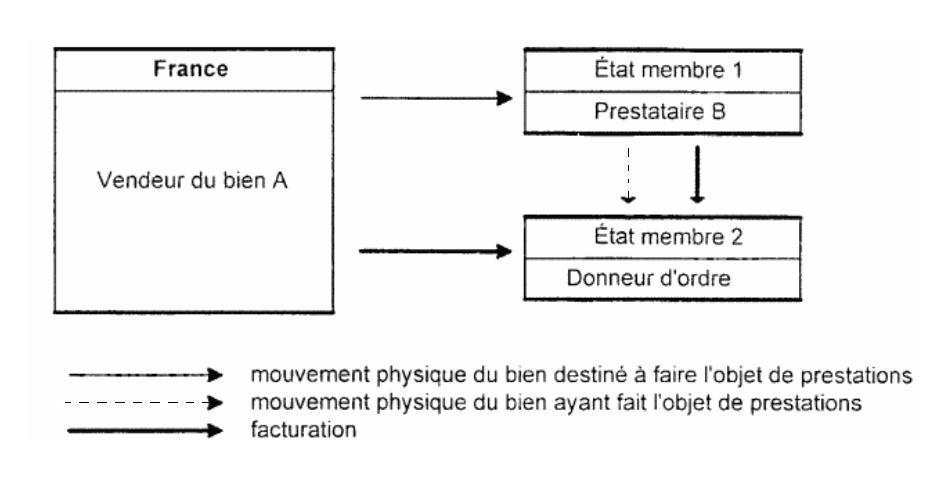

2° Deux prestations de services sont successivement réalisées dans deux États membres différents

b. Régime applicable aux opérations

120

Le donneur d'ordre n'a pas à déclarer un transfert assimilé à une livraison de biens au moment de l'expédition des biens depuis la France et n'a pas à déclarer une affectation assimilée à une acquisition intracommunautaire au moment de l'introduction des biens après la prestation de B.

Les prestations de services sont situées en France, lieu d'établissement du preneur assujetti, en application du 1° de l'article 259 du CGI.

Le donneur d'ordre est redevable de la taxe conformément au 2 de l'article 283 du CGI sur chacune des deux prestations qui lui sont fournies.

2. Le bien n'est pas expédié à partir de France

a. Description des opérations

130

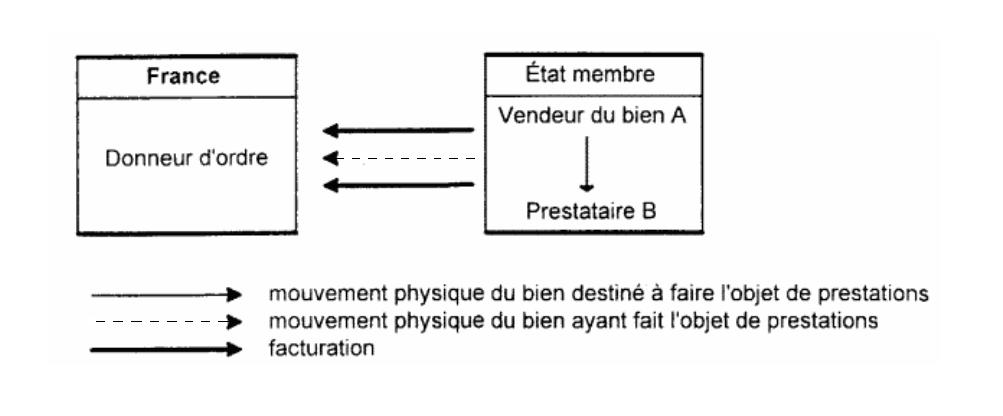

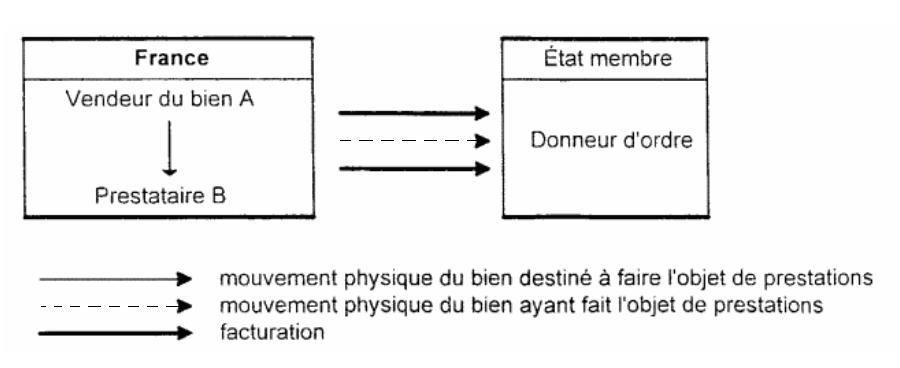

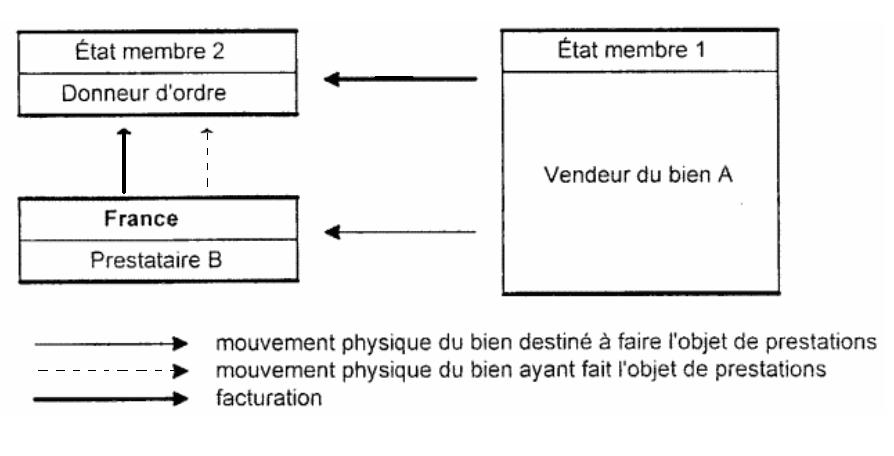

1° Le vendeur du bien et le prestataire sont établis dans le même État membre

135

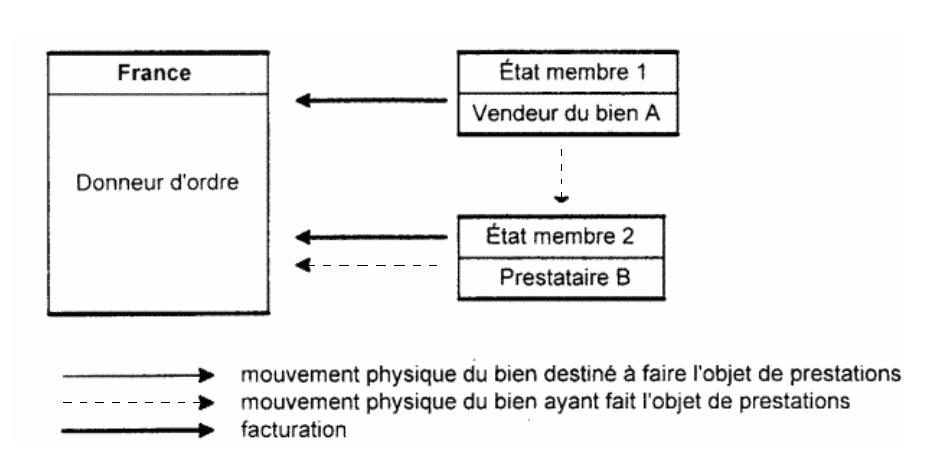

2° Le vendeur du bien et le prestataire sont établis dans deux États membres différents

b. Régime applicable aux opérations

140

Le donneur d'ordre réalise une acquisition intracommunautaire du bien située en France en application de l'article 258 C du CGI.

Les prestations de services fournies par B sont situées en France, lieu d'établissement du preneur assujetti, en application du 1° de l'article 259 du CGI

Le donneur d'ordre est redevable de la taxe sur la prestation qui lui fournit B conformément au 2 de l'article 283 du CGI. Il est également redevable de la taxe sur l'acquisition intracommunautaire (CGI, art. 283, 2 bis).

B. Le vendeur du bien est établi en France

150

Le dispositif décrit au présent paragraphe n'est pas applicable lorsque le donneur d'ordre est établi en France.

1. La prestation n'est exécutée ni en France ni dans l'État membre du donneur d'ordre

a. Description des opérations

160

b. Régime applicable aux opérations

170

Le vendeur du bien effectue une livraison intracommunautaire exonérée en application du I de l'article 262 ter du CGI, dès lors que :

- le donneur d'ordre, acquéreur, lui a fourni son numéro d'identification à la TVA dans l'État membre 2 ;

- le vendeur du bien apporte la preuve que le bien a été expédié ou transporté à destination du prestataire dans l'État membre 1.

L'existence de l'expédition ou du transport est justifiée notamment par les documents de transport, les bons de livraison ou d'enlèvement, la facture du transporteur.

2. La prestation est exécutée en France

a. Description des opérations

180

b. Régime applicable aux opérations

190

1° Opération réalisée par le vendeur du bien

Il est admis que le vendeur du bien effectue une livraison intracommunautaire exonérée sur le fondement de l'article 262 ter du CGI, dès lors que :

- le donneur d'ordre, acquéreur, lui a fourni son numéro d'identification à la TVA dans l'autre État membre ;

- le vendeur du bien apporte la preuve que les biens ont été expédiés ou transportés chez le prestataire B ;

L'existence de l'expédition ou du transport est justifiée par les bons de livraison ou d'enlèvement, ou la facture du transporteur.

- le vendeur du bien apporte la preuve que le bien ayant fait l'objet de la prestation a été expédié ou transporté à destination du donneur d'ordre dans l'autre État membre.

L'existence de l'expédition ou du transport hors du territoire national est justifiée notamment par les documents de transport, les bons de livraison ou d'enlèvement, la facture du transporteur.

195

2° Opération réalisée par le prestataire

Le prestataire réalise une opération qui n'est pas située en France dès lors que le preneur de la prestation est un assujetti établi dans un autre État membre.

Il délivre une facture sans TVA sur laquelle il porte la mention "autoliquidation" (CGI, ann II, art. 242 nonies A) et doit souscrire une déclaration européenne de services (DES) prévue à l'article 289 B du CGI.

Il s'ensuit que le donneur d'ordre est dispensé de s'identifier en France pour y déclarer un transfert à destination de l'État membre dans lequel il est établi et n'a pas à faire l'avance puis à demander le remboursement de la TVA grevant la livraison qui lui est faite par A.

C. Le ou les prestataires sont établis en France

200

Les dispositifs décrits au présent paragraphe ne sont pas applicables si le donneur d'ordre est établi en France.

1. Le bien expédié à partir de l'État membre du donneur d'ordre fait l'objet de prestations successives

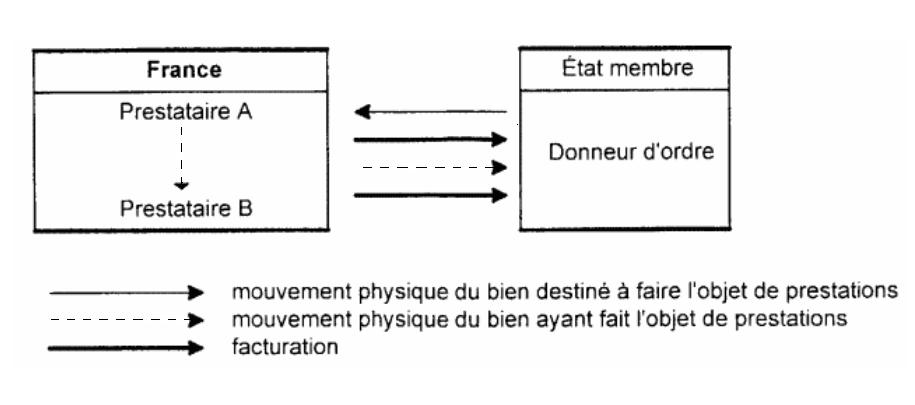

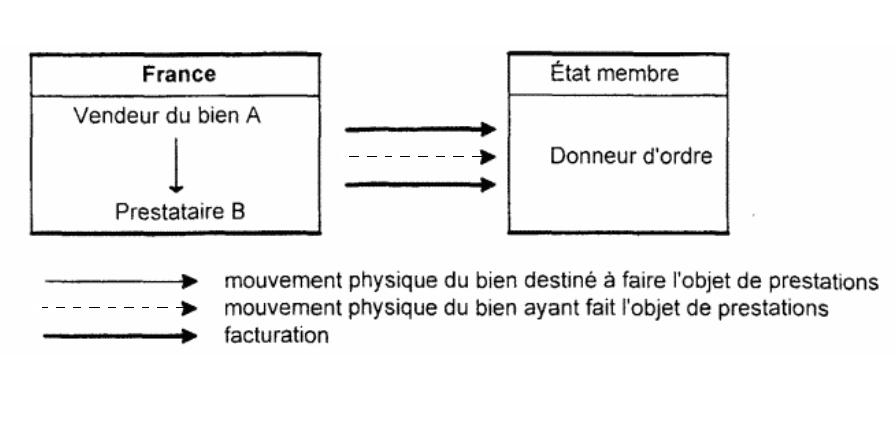

a. Deux prestations sont successivement réalisées en France

1° Description des opérations

210

2° Régime applicable aux opérations

220

Le donneur d'ordre est dispensé de s'identifier en France et d'avoir à y déclarer une affectation assimilée à une acquisition intracommunautaire au moment de l'introduction du bien et un transfert assimilé à une livraison de bien au moment de la réexpédition après prestations.

Les prestations réalisées par A et B ne sont pas situées en France dès lors que le preneur assujetti n'y est pas établi.

Chacun des prestataires délivre une facture sans TVA sur laquelle il porte la mention "autoliquidation" (CGI, ann II, art. 242 nonies A) et doit souscrire une déclaration européenne de services (DES) prévue à l'article 289 B du CGI.

b. Deux prestations sont successivement réalisées en France et dans un autre État membre

1° Description des opérations

230

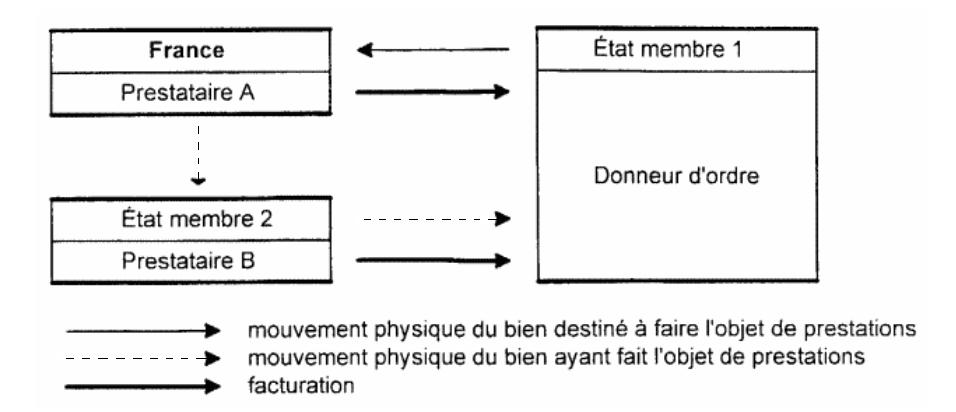

Un prestataire A établi en France réalise une prestation portant sur un bien fourni par un donneur d'ordre établi dans un État membre 1. Le bien ayant fait l'objet de la prestation fait ensuite l'objet d'une seconde prestation, réalisée par le prestataire B dans un État membre 2.

2° Régime applicable aux opérations

240

Le donneur d'ordre est dispensé de s'identifier à la TVA en France et d'y déclarer une affectation assimilée à une acquisition intracommunautaire au moment de l'introduction des biens en France.

Le prestataire A réalise une prestation qui n'est pas située en France dès lors que le donneur d'ordre assujetti n'y est pas établi. Il délivre une facture sans TVA sur laquelle il porte la mention "autoliquidation" (CGI, ann II, art. 242 nonies A) et doit souscrire une déclaration européenne de services (DES) prévue à l'article 289 B du CGI.

c. Deux prestations sont successivement réalisées dans un autre État membre et en France

1° Description des opérations

250

Des biens expédiés à partir de l'État membre 1 dans lequel le donneur d'ordre est établi ont fait l'objet d'une prestation dans un État membre 2 par un prestataire A et sont ensuite expédiés en France pour y faire l'objet d'une seconde prestation par un prestataire B.

2° Régime applicable aux opérations

260

Le donneur d'ordre est dispensé de s'identifier en France et d'avoir à y déclarer une affectation assimilée à une acquisition intracommunautaire au moment de l'introduction du bien en France depuis l’État membre 2 et un transfert assimilé à une livraison de bien au moment de la réexpédition depuis la France vers l’État membre 1 après les prestations de B.

Le prestataire B réalise une prestation qui n'est pas située en France, le donneur d'ordre assujetti n'y étant pas établi.

Il délivre une facture sans TVA sur laquelle il porte la mention "autoliquidation" (CGI, ann II, art. 242 nonies A) et doit souscrire une déclaration européenne de services (DES) prévue à l'article 289 B du CGI.

2. Le bien n'est pas expédié à partir de l’État membre du donneur d'ordre

a. Le bien provient d'un État membre autre que la France

1° Description des opérations

270

2° Régime applicable aux opérations réalisées par le prestataire B

280

Le donneur d'ordre est dispensé de s'identifier en France et d'avoir à y déclarer une affectation assimilée à une acquisition intracommunautaire au moment de l'introduction des biens depuis l’État membre 1, puis d'y déclarer un transfert au moment de l'expédition du bien par le prestataire B à destination de l’État membre 2.

Le prestataire B réalise une opération qui n'est pas située en France, le donneur d'ordre n'y étant pas établi.

Il délivre une facture sans TVA sur laquelle il porte la mention "autoliquidation" (CGI, ann II, art. 242 nonies A) et doit souscrire une déclaration européenne de service (DES) prévue par l'article 289 B du CGI.

b. Le bien provient de France

1° Description des opérations

290

2° Régime applicable aux opérations

300

Configuration identique à celle décrite au II-B-2-b-1° et 2° § 190 et 195 auquel il convient de se reporter.