IS - Réductions et crédits d'impôt - Crédit d'impôt pour dépenses de production d'œuvres phonographiques - Modalités de calcul, d'utilisation, de déclaration et de contrôle

I. Calcul du crédit d'impôt

A. Règles de déduction des subventions publiques

1

Les subventions publiques reçues par les entreprises à raison des dépenses ouvrant droit au crédit d’impôt sont déduites des bases de calcul de ce crédit.

Il est précisé que les financements émanant de sociétés de perception et de répartition des droits (SPRD) ou du fonds pour la création musicale (FCM) ne constituent pas des subventions publiques.

Ces subventions peuvent prendre la forme de subventions de l'État ou des collectivités territoriales. L’ensemble de ces subventions doit donc être déduit de la somme des dépenses éligibles au crédit d’impôt afférent à l’exercice au cours duquel celles-ci ont été versées, quel que soit le régime fiscal applicable à ces subventions (imposition de droit commun, imposition échelonnée ou exonération).

B. Taux

10

En application du III de l’article 220 octies du code général des impôts (CGI), le crédit d’impôt phonographique est égal à 15 % du montant total des dépenses éligibles de production et de développement d’enregistrements phonographiques ou vidéographiques musicaux exposées au cours de l’exercice au titre duquel le crédit d’impôt est calculé.

Remarque : Le taux de 15 % s'applique aux crédits d'impôt calculés au titre des dépenses engagées à compter du 1er janvier 2015 (loi n° 2014-1655 du 29 décembre 2014 de finances rectificative pour 2014, art. 50, II).

Ce taux est porté à 30 % pour les entreprises qui satisfont à la définition des micro, petites et moyennes entreprises donnée à l'annexe I au règlement (CE) n° 800/2008 déclarant certaines catégories d’aide compatibles avec le marché commun en application des articles 87 et 88 du Traité (Règlement général d’exemption par catégorie). Pour plus de précisions sur la définition de la PME communautaire, il convient de se reporter au II-A-1-a § 80 et suivants du BOI-BIC-RICI-10-10-50.

Remarque : Le taux de 30 % s'applique aux dépenses engagées au titre des exercices clos à compter du 12 juillet 2013 (décret n° 2013-603 du 9 juillet 2013, publié au Journal Officiel le 11 juillet 2013). Le règlement (CE) n° 800/2008 de la Commission, du 6 août 2008, déclarant certaines catégories d'aides compatibles avec le marché commun en application des articles 87 et 88 du traité, a été abrogé et remplacé par le règlement (UE) n° 651/2014 de la Commission du 17 juin 2014 déclarant certaines catégories d'aides compatibles avec le marché intérieur en application des articles 107 et 108 du traité. La référence au règlement abrogé s'entend comme faite au nouveau règlement.

Dans le cas d’une coproduction, le crédit d’impôt phonographique est accordé à chacune des entreprises de production phonographique proportionnellement à sa part dans les dépenses exposées, et non proportionnellement à sa part dans la coproduction. En effet, une entreprise de production phonographique qui détient 50 % des parts de coproduction d’une œuvre peut être amenée à engager plus de 50 % des dépenses éligibles. Dans ce cas, le crédit d’impôt lui sera accordé au prorata des dépenses éligibles qu’elle a engagées et non en fonction des parts qu’elle détient dans la coproduction.

20

Exemple des montants des crédits d'impôt phonographique :

Soient les entreprises de production phonographique X et Y toutes deux créées avant 2010 produisant un enregistrement phonographique dans le cadre d’un accord de coproduction. Chacune des deux entreprises détient une part égale dans la coproduction (soit 50 % chacune). L'entreprise X est une PME et clôture son exercice fiscal le 31 décembre.

L'œuvre obtient l’agrément provisoire du ministre chargé de la culture par notification du 15 mars 2013. La réalisation de l'œuvre commence le 1er mai 2013 et s’achève le 1er août 2013. L’agrément définitif est délivré le 22 septembre 2013. Le tableau ci-dessous indique le montant du crédit d’impôt phonographique accordé à chacune des entreprises de coproduction.

|

Total des dépenses engagées pour la production de l'œuvre |

Entreprise X |

Entreprise Y |

|

|---|---|---|---|

|

Dépenses afférentes aux frais de personnel |

300 000 € |

100 000 € soit 33,33 % du total des dépenses de cette catégorie |

200 000 € soit 66,66 % du total des dépenses de cette catégorie |

|

Dépenses liées à l'utilisation de studios d'enregistrement |

60 000 € |

15 000 € soit 25 % du total des dépenses de cette catégorie |

45 000 € soit 75 % du total des dépenses de cette catégorie |

|

Dépenses afférentes à la conception graphique de l'album |

30 000 € |

20 000 € soit 66,66 % du total des dépenses de cette catégorie |

10 000 € soit 33,33 % du total des dépenses de cette catégorie |

|

Dépenses de post-production |

50 000 € |

25 000 € soit 50 % du total des dépenses de cette catégorie |

25 000 € soit 50 % du total des dépenses de cette catégorie |

|

Dépenses de numérisation et d'encodage de l'œuvre |

15 000 € |

15 000 € soit 100 % du total des dépenses de cette catégorie |

0 € |

|

Total des dépenses engagées |

455 000 € |

175 000 € soit 38,46* % du total des dépenses |

280 000 € soit 61,54* % du total des dépenses |

|

Calcul du crédit d'impôt |

- |

175 000 € x 30 % |

280 000 € x 15 % |

|

Montant du crédit d'impôt |

94 500 € |

52 500 € |

42 000 € |

* Pourcentages arrondis

Pour l’appréciation des plafonds des dépenses de développement et des dépenses externalisées en cas de coproduction, il convient de se reporter au III-A § 150 et suivants du BOI-IS-RICI-10-10-20.

C. Plafonnement

30

Chaque opération d’enregistrement et de développement d’un album d’un jeune talent est susceptible d’ouvrir droit à un crédit d’impôt phonographique.

En application du 1 du VI de l’article 220 octies du CGI, la somme des crédits d’impôt phonographiques ne doit pas dépasser un plafond global de 1 100 000 € par entreprise et par exercice.

Remarque : Le plafond de 1 100 000 € s'applique aux crédits d'impôt calculés au titre des dépenses engagées à compter du 1er janvier 2015.

Pour déterminer ce plafond, l’entreprise de production doit ainsi additionner la somme des crédits d’impôt phonographiques calculés au titre d’un exercice donné, quel que soit le nombre d'œuvres produites ouvrant droit au bénéfice de l’avantage fiscal.

40

Exemples d'application du plafond global:

Soit une entreprise de production phonographique B (autre qu'une PME au sens communautaire) qui clôture son exercice fiscal le 31 décembre.

Au cours des exercices 2013 et 2014, elle produit deux albums éligibles au crédit d’impôt

phonographique et engage des dépenses de développement correspondantes.

L’application du plafond global du crédit d’impôt par entreprise et par exercice s’opère selon les modalités suivantes :

|

2013 |

2014 |

|

|---|---|---|

|

Album 1 |

||

|

Dépenses de production |

1 600 000 € |

2 500 000 € |

|

Dépenses de développement (avant plafonnement de 350 000 € par enregistrement) |

300 000 € |

150 000 € |

|

Dépenses de développement (après plafonnement de 350 000 € par enregistrement) |

300 000 € |

50 000 € |

|

Sous-total dépenses éligibles album 1 |

1 900 000 € |

2 550 000 € |

|

Album 2 |

||

|

Dépenses de production |

1 000 000 € |

2 000 000 € |

|

Dépenses de développement (avant plafonnement de 350 000 € par enregistrement) |

200 000 € |

180 000 € |

|

Dépenses de développement (après plafonnement de 350 000 € par enregistrement) |

200 000 € |

150 000 € |

|

Sous-total dépenses éligibles album 2 |

1 200 000 € |

2 150 000 € |

|

Total des dépenses éligibles par exercice (albums 1 et 2) |

3 100 000 € |

4 700 000 € |

|

Crédit d'impôt (x 15 %) avant application du plafonnement de 1 100 000 € par exercice et par entreprise |

465 000 € |

705 000 € |

|

Crédit d'impôt (x 15 %) après application du plafonnement de 1 100 000 € par exercice et par entreprise |

465 000 € |

705 000 € |

(50)

(60)

II. Utilisation du crédit d'impôt

A. Imputation sur l'impôt sur les sociétés

70

En application de l’article 220 Q du CGI, le crédit d’impôt phonographique est imputé sur l’impôt sur les sociétés dû par l’entreprise de production au titre de l’exercice au cours duquel elle a exposé les dépenses éligibles.

L’imputation se fait à la date de liquidation de l’impôt sur les sociétés.

L’article 46 quater-0 YU de l’annexe III au CGI prévoit que le crédit d’impôt est imputé sur l’impôt dû après les prélèvements non libératoires et les crédits d’impôt non restituables dont bénéficie l’entreprise (ex : crédits d’impôt français et étrangers).

80

Conformément à l'article 235 ter ZAA du CGI, à l’article 235 ter ZC du CGI et à l'article 235 ter ZCA du CGI, le crédit d’impôt phonographique ne peut être utilisé pour le paiement des contributions calculées sur l’impôt sur les sociétés. Le crédit d’impôt ne peut pas non plus être utilisé pour acquitter un rappel d’impôt sur les bénéfices qui se rapporterait à des exercices clos antérieurement à l’exercice au titre duquel il est obtenu.

B. Créance sur le Trésor

1. Nature de la créance

90

L’excédent de crédit d’impôt qui n’a pu être imputé sur l’impôt sur les sociétés dû par l’entreprise de production phonographique au titre de l’exercice au cours duquel les dépenses éligibles ont été exposées constitue une créance sur le Trésor de même montant.

La créance ne constitue pas un produit imposable pour la détermination du résultat fiscal de l’exercice au cours duquel elle est constatée. Il convient donc d’en déduire extra-comptablement le montant, celui-ci étant compris dans le total figurant à la ligne SG du tableau de détermination du résultat fiscal n° 2058-A (CERFA n° 10951), disponible en ligne sur le site www.impots.gouv.fr à la rubrique "Recherche de formulaires".

La créance imputable devenue restituable peut, sur demande de l'entreprise, servir de moyen de paiement sur échéance fiscale future (BOI-REC-PRO-10-20-30).

2. Utilisation de la créance

a. Cession

100

L’article 220 Q du CGI dispose que la créance sur le Trésor est inaliénable et incessible, sauf dans les conditions prévues de l'article L. 313-23 du code monétaire et financier (CoMoFi) à l'article L. 313-35 du CoMoFi.

110

Lorsque l’agrément à titre provisoire a été délivré par le ministre chargé de la culture, l’entreprise de production phonographique est considérée comme étant titulaire d’une créance résultant d’un acte à intervenir au sens de l’article L. 313-23 du CoMoFi. Le montant de cette créance est égal à l’excédent de crédit d’impôt qui n’a pu être imputé sur l’impôt sur les sociétés dû par l’entreprise de production au titre de l’exercice au cours duquel les dépenses éligibles ont été exposées.

L’entreprise de production phonographique peut librement céder cette créance dans le cadre des dispositions du CoMoFi citées au II-B-2-a § 100 à un établissement de crédit.

L’établissement de crédit notifie cette cession par lettre recommandée avec accusé de réception au service des impôts des entreprises (SIE) auprès duquel l’entreprise de production acquitte son impôt sur les sociétés.

Le montant et l’exigibilité de la créance sont déterminés après constatation de l’excédent mentionné au premier alinéa de l’article 220 Q du CGI, l’excédent étant alors versé directement entre les mains de l’établissement de crédit cessionnaire.

b. Restitution

120

L’excédent de crédit d’impôt phonographique ne pouvant être imputé par l’entreprise de production sur l’impôt sur les sociétés dû au titre de l’exercice au cours duquel les dépenses ouvrant droit au crédit d’impôt ont été exposées est restitué à cette dernière. La créance est donc remboursée à concurrence du montant non employé en règlement de l’impôt sur les sociétés.

130

Exemple :

Une entreprise de production phonographique A (autre qu'une PME au sens communautaire) dont l’exercice fiscal coïncide avec l’année civile produit en 2013 deux albums (album X et album Y) satisfaisant aux conditions d’application du crédit d’impôt phonographique.

L’album X obtient l’agrément provisoire le 28 février 2013 et l’enregistrement commence le 1er mars 2013. L’œuvre est fixée le 1er juillet 2013 et obtient son agrément définitif le 12 septembre 2014.

L’album Y obtient l’agrément provisoire le 5 mars 2013 et l’enregistrement commence le 15 mars 2013. L’œuvre est fixée le 10 août 2013 et obtient l’agrément définitif le 30 septembre 2014.

L'entreprise A expose les dépenses de développement de l'album X jusqu'au 30 juin 2013 et de l'album Y jusqu'au 20 septembre 2013.

|

EXERCICE 2013 |

|

|---|---|

|

Album X |

|

|

Dépenses de production engagées au titre de l'exercice 2013 (Album X) |

|

|

Salaires du personnel technique |

450 000 € |

|

Dépenses de location de plateaux et d'instruments |

600 000 € |

|

Dépenses de post-production |

50 000 € |

|

Dépenses de numérisation |

30 000 € |

|

Total des dépenses de productions (Album X) |

1 130 000 € |

|

Dépenses de développement engagées au cours de 2013 (Album X) |

|

|

Avant plafonnement (de 350 000 €) |

1 100 000 € |

|

Après plafonnement (de 350 000 €) |

350 000 € |

|

Sous-total dépenses éligibles album X |

1 480 000 € |

|

Album Y |

|

|

Dépenses de production engagées au titre de l'exercice 2013 (Album Y) |

|

|

Salaires du personnel technique |

1 350 000 € |

|

Dépenses de numérisation |

30 000 € |

|

Total des dépenses de production engagées (Album Y) |

1 380 000 € |

|

Dépenses de développement engagées au cours de 2013 (Album Y) |

|

|

Avant plafonnement (de 350 000 €) |

280 000 € |

|

Après plafonnement (de 350 000 €) |

280 000 € |

|

Sous-total dépenses éligibles album Y |

1 660 000 € |

|

Total des dépenses ouvrant droit au crédit d'impôt (albums X et Y) |

3 140 000 € |

|

Montant du crédit d'impôt dont bénéficie l'entreprise de production avant plafonnement de 1 100 000 € |

3 140 000 x 15 % = 471 000 € |

|

Montant du crédit d'impôt dont bénéficie l'entreprise de production après plafonnement de 1 100 000 € |

471 000 € |

|

Impôt sur les sociétés dû par les sociétés au titre de l'exercice clos en 2013 |

50 000 € |

|

Crédit d'impôt imputé |

50 000 € |

|

Crédit d'impôt restitué |

421 000 € |

140

Lorsque l’entreprise de production phonographique qui bénéficie du crédit d’impôt fait l’objet d’une liquidation ou d’une radiation du registre du commerce antérieurement à la date de remboursement de ce crédit d’impôt, celui-ci devient alors une créance indivise des anciens associés qui, soit demandent au tribunal de désigner un administrateur ad hoc, soit désignent l’un d’entre eux, ou encore l’ancien liquidateur en cas de liquidation, pour percevoir la créance (sous réserve que l'œuvre ait obtenu l’agrément à titre définitif).

La demande de remboursement doit être effectuée auprès du comptable de la direction générale des finances publiques (DGFiP). Elle résulte du dépôt de la déclaration spéciale de crédit d’impôt en faveur des dépenses de la production d'œuvres phonographiques n° 2079-DIS-SD (CERFA n° 13064), disponible en ligne sur le site www.impots.gouv.fr à la rubrique "Recherche de formulaires", qui accompagne le relevé de solde d’impôt sur les sociétés.

c. Transfert

150

En cas d’opération de fusion, scission, d’apport partiel d’actif ou de transmission universelle de patrimoine au sens de l’article 1844-5 du code civil en cours de réalisation d’un enregistrement phonographique ou vidéographique musical, le bénéfice du dispositif du crédit d’impôt afférent à l’œuvre concernée est transféré à la société absorbante ou bénéficiaire des apports dès lors que cette entreprise est une entreprise de production phonographique et engage les dépenses éligibles au crédit d’impôt phonographique afférentes à la production de l'œuvre en cours de réalisation, dans les conditions définies à l’article 220 octies du CGI.

Le transfert du bénéfice du dispositif du crédit d’impôt n’est pas subordonné à la condition que l’opération de fusion ou assimilée ait bénéficié du régime spécial des fusions prévu à l'article 210 A du CGI et à l'article 210 B du CGI.

L’entreprise absorbante ou bénéficiaire de l’apport devra alors, pour déterminer le crédit d’impôt attaché à l'œuvre concernée au titre de l’exercice de l’opération de fusion, scission ou d’apport partiel d’actif, prendre en compte les dépenses éligibles au crédit d’impôt phonographique engagées par l’entreprise absorbée ou apporteuse à compter du premier jour de l’exercice au cours duquel a eu lieu l’opération, si cette dernière a été réalisée avec effet rétroactif.

160

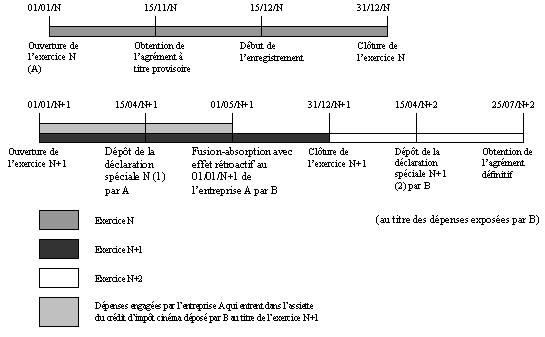

Exemple 1 :

Soit l’entreprise de production A, dont les exercices coïncident avec l’année civile. Elle produit un disque numérique polyvalent musical (DVD) pour lequel l’agrément à titre provisoire est délivré le 15 novembre N. L’enregistrement commence le 15 décembre N. L’entreprise A bénéficie d’un crédit d’impôt phonographique d’un montant de 500 000 € au titre de l’exercice N. Elle impute une partie de ce crédit d’impôt sur l’impôt sur les sociétés dû au titre de cet exercice et elle obtient la restitution de l’excédent. Le 1er mai N+1, l’entreprise A est absorbée, avec effet rétroactif au 1er janvier N+1, par l’entreprise B, dont les exercices coïncident avec l’année civile. L’entreprise de production phonographique B décide de poursuivre la production de l'œuvre et de la développer. Elle bénéficiera du crédit d’impôt phonographique au titre des dépenses engagées en N+1, y compris au titre des dépenses engagées entre le 1er janvier N+1 et le 30 avril N+1 par l’entreprise A.

(1) Prise en compte des dépenses éligibles au crédit d'impôt phonographique engagées par l'entreprise A entre le 15/12/N et le 31/12/N.

(2) Prise en compte des dépenses éligibles au crédit d'impôt phonographique engagées entre le 01/01/N+1 et le 30/04/N+1 par l'entreprise A et des dépenses éligibles engagées entre 01/05/N+1 et le 31/12/N+1 par l'entreprise B. La déclaration spéciale relative au crédit d'impôt phonographique au titre de l'exercice N+1 sera déposée par l'entreprise B.

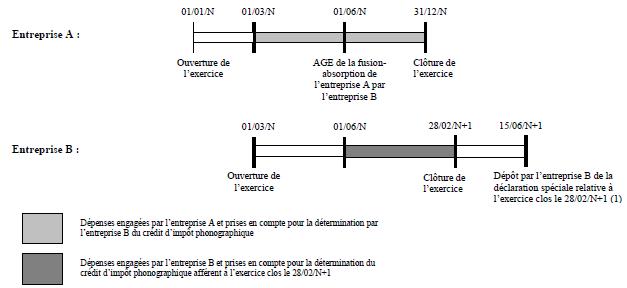

Exemple 2 :

L’exemple précédent est repris mais l’exercice fiscal de l’entreprise B couvre la période du 1er mars au 28 février de chaque année. L’opération de fusion est également réalisée avec effet rétroactif (celui-ci est toutefois limité à la date d’ouverture de l’exercice de la société bénéficiaire des apports, soit le 01/03/N).

(1) Prise en compte des dépenses éligibles au crédit d'impôt phonographique engagées par l'entreprise A entre le 1/03/N et 30/05/N et des dépenses éligibles au crédit d'impôt engagées par l'entreprise B entre le 01/06/N et le 28/02/N+1

170

Corrélativement, si l'œuvre concernée ne reçoit pas l’agrément définitif, la société absorbante ou bénéficiaire des apports, venant aux droits et obligations de la société absorbée ou apporteuse, devra procéder à la restitution du crédit d’impôt phonographique perçu par la société absorbée ou apporteuse au titre de cette œuvre.

180

Exemple 1 :

Soit l’entreprise de production A qui bénéficie d’un crédit d’impôt phonographique au titre de la

réalisation d’un enregistrement phonographique. Elle obtient l’agrément provisoire le 1/10/2013.

Au titre de l’exercice clos le 31/12/2013, elle bénéficie d’un crédit d’impôt d’un montant de 150 000 €.

Le 10/05/2014, elle est absorbée par la société B (fusion sans effet rétroactif placée sous le régime de droit commun des restructurations de sociétés) avant l’obtention de l’agrément définitif. La société B qui devait terminer la production de l'œuvre et assurer son développement abandonne finalement le projet. L’agrément définitif n’est donc pas délivré.

La société B devra alors reverser un montant de 150 000 € correspondant au crédit d’impôt phonographique dont l’entreprise A a bénéficié pour la production de l’enregistrement phonographique avant d’être absorbée.

En outre, le plafond des dépenses de développement éligibles au crédit d’impôt s’apprécie par enregistrement et non par entreprise. Dès lors, en cas d’opération de fusion, scission ou d’apport partiel d’actif en cours de réalisation d’un enregistrement phonographique ou vidéographique musical, l’entreprise absorbante devra tenir compte du montant des dépenses engagées au titre de l'œuvre reprise par l’entreprise absorbée.

Exemple 2 :

Soit l’entreprise de production A (autre qu'une PME au sens communautaire) qui bénéficie d’un crédit d’impôt phonographique au titre de la réalisation d’un enregistrement phonographique. Elle obtient l’agrément provisoire le 1/02/2013.

Au titre de l’exercice clos le 31/12/2013, elle a engagé les dépenses suivantes :

- 300 000 € au titre des dépenses de développement ;

- 2 000 000 € au titre des dépenses externalisées ;

- 1 200 000 € au titre des autres dépenses éligibles.

Le 10/02/2014, elle est absorbée par la société B (fusion sans effet rétroactif placée sous le régime de droit commun des restructurations de sociétés) avant l’obtention de l’agrément définitif.

La société B (qui n'est pas une PME au sens communautaire) reprend la production de l'œuvre produite initialement par l’entreprise A. Au titre de l’année 2014, elle engage les dépenses suivantes :

- 300 000 € au titre des dépenses de développement ;

- 700 000 € au titre des dépenses externalisées ;

- 1 250 000 € au titre des autres dépenses éligibles.

Le montant du crédit d’impôt calculés par les entreprises A et B est déterminé de la façon suivante :

|

Crédit d'impôt calculé par l'entreprise A au titre de 2013 |

Crédit d'impôt calculé par l'entreprise B au titre de 2014 |

|

|---|---|---|

|

Dépenses de développement : - plafond des dépenses - montant retenu dans la base de calcul du crédit d'impôt |

300 000 € 350 000 € 300 000 € |

300 000 € 50 000 € 50 000 € |

|

Dépenses éligibles externalisées : - plafond des dépenses - montant retenu dans la base de calcul du crédit d'impôt |

2 000 000 € 2 300 000 € 2 000 000 € |

700 000 € 2 300 000 € 700 000 € |

|

Autres dépenses éligibles |

1 200 000 € |

1 250 000 € |

|

Total des dépenses éligibles |

3 500 000 € |

2 000 000 € |

|

Montant du crédit d'impôt avant plafonnement |

700 000 € |

400 000 € |

|

Plafond du crédit d'impôt |

1 100 000 € |

1 100 000 € |

|

Montant du crédit d'impôt après plafonnement |

700 000 € |

400 000 € |

d. Cas du retrait de l'entreprise de production en cours de production

190

Il peut arriver qu’une entreprise de production d’un enregistrement phonographique ou vidéographique musical se retire de la production d’une œuvre en cours de réalisation et cède les droits corporels et incorporels qu’elle détient sur cette œuvre, soit à un tiers, soit, en cas de co-production, à l’autre coproducteur.

Le bénéficiaire de la cession reprend alors l’ensemble des droits, charges et obligations nés des conventions conclues à l'occasion de la production. Le ministre chargé de la culture est informé de cette situation qui donne lieu à la rédaction d’un acte de cession.

Dans cette hypothèse, dès lors que le cessionnaire a la qualité d’entreprise de production phonographique au sens de l’article L. 213-1 du code de la propriété intellectuelle et qu’il remplit les conditions prévues à l’article 220 octies du CGI, qu’il demande au ministre chargé de la culture l’extension de l’agrément à titre provisoire à son profit et qu’il engage des dépenses éligibles au crédit d’impôt pour la production de l'œuvre concernée, il peut bénéficier du crédit d’impôt phonographique attaché à l'œuvre pour les dépenses éligibles qu’il engage à compter du jour d’effet de la cession.

Le crédit d’impôt dont a déjà bénéficié le cédant au titre de l’enregistrement phonographique ou vidéographique musical antérieurement à la date d’effet de la cession lui reste acquis, sous réserve de la délivrance de l’agrément à titre définitif. Il en est de même lors de la cession d’une bande master.

C. Reversement par l'entreprise du crédit d'impôt indûment perçu

200

Si l’enregistrement phonographique ou vidéographique musical pour lequel le bénéfice du crédit d’impôt phonographique est demandé n’obtient pas l’agrément définitif du ministre chargé de la culture dans les vingt-quatre mois de sa date de fixation au sens de l’article L. 213-1 du code de la propriété intellectuelle, l’entreprise de production devra reverser le crédit d’impôt qu’elle a perçu au titre d’exercices antérieurs pour la même œuvre (CGI, art. 220 Q). Lorsque l’entreprise procède au reversement du crédit d’impôt dont elle a bénéficié, elle doit déposer auprès du comptable de la DGFiP le formulaire de suivi des créances n° 2573-SD (CERFA n° 12486), disponible en ligne sur le site www.impots.gouv.fr à la rubrique "Recherche de formulaires", permettant à ce dernier d’identifier la nature et le millésime du crédit d’impôt concerné (cadre V du formulaire).

L'œuvre peut se voir refuser l’agrément si, notamment, ses conditions de réalisation et de production ont évolué depuis la délivrance de l’agrément provisoire d’une manière telle qu’elle ne remplit plus les conditions pour ouvrir droit au crédit d’impôt phonographique.

III. Obligations déclaratives et contrôle du crédit d'impôt

A. Obligations déclaratives incombant aux entreprises

210

La déclaration spéciale relative au crédit d’impôt phonographique n° 2079-DIS-SD (CERFA n° 13064) doit être déposée par l’entreprise de production avec le relevé de solde d’impôt sur les sociétés mentionné à l’article 360 de l’annexe III au CGI auprès du comptable de la DGFiP (CGI, ann. III, art. 46 quater-0 YT). Une copie de cette déclaration est adressée par l’entreprise dans le même délai au ministère de la culture et de la communication.

Trois exemplaires de la déclaration spéciale doivent être établis : un exemplaire à déposer auprès du comptable de la DGFiP à joindre au relevé de solde de l’impôt sur les sociétés, un exemplaire à transmettre au ministre chargé de la culture, et un exemplaire que l’entreprise devra conserver.

Dans l’hypothèse où l’entreprise de production réalise plusieurs enregistrements phonographiques ou vidéographiques musicaux ouvrant chacun droit à un crédit d’impôt au titre du même exercice, elle devra également établir en trois exemplaires une situation récapitulative n° 2079-DIS-R-SD qu’elle devra déposer et conserver dans les mêmes conditions qu’au paragraphe précédent. Les déclarations n° 2079-DIS-SD (CERFA n° 13064) et n° 2079- DIS-R-SD (CERFA n° 13067), sont disponibles en ligne sur le site www.impots.gouv.fr sous la rubrique "Recherche de formulaires".

B. Contrôle du crédit d'impôt

1. Exercice du droit de contrôle

220

Le droit de contrôle de l’administration fiscale, qui demeure seule compétente pour l’application des procédures de redressement, s’exerce dans les conditions de droit commun, prévues aux articles L. 10 et suivants du livre des procédures fiscales (LPF).

2. Prescription

230

Le délai de reprise de l’administration fiscale s’exerce, conformément aux dispositions de l’article L. 169 du LPF, jusqu’au terme de la troisième année suivant celle au titre de laquelle le crédit d’impôt phonographique a été imputé ou restitué.

240

Exemple :

Pour un crédit d’impôt calculé au titre de 2013 et imputé sur l’impôt sur les sociétés dû au titre de

2013, le droit de reprise de l’administration fiscale pourra s’exercer jusqu’au 31 décembre 2016.

La proposition de rectification adressée par l’administration fiscale a pour effet d’interrompre cette prescription dans la limite des redressements mentionnés et de faire courir un nouveau délai de

prescription.

IV. Détermination du crédit d'impôt des groupes de sociétés définis aux articles 223 A et suivants du CGI

A. Détermination du crédit d'impôt groupe

250

En application du q du 1 de l’article 223 O du CGI, la société mère d’un groupe fiscal formé en application des dispositions de l’article 223 A du CGI est substituée aux sociétés membres pour l’imputation sur le montant de l’impôt sur les sociétés du groupe des crédits d’impôt phonographiques dégagés par chaque société du groupe en application de l’article 220 octies du CGI.

Le crédit d’impôt calculé par une société membre d’un groupe fiscal constitué en application des dispositions de l’article 223 A du CGI est transféré à la société mère et pris en compte pour le calcul du crédit d’impôt du groupe.

Le plafond prévu au deuxième alinéa du e du III de l’article 220 octies du CGI pour les dépenses de développement s’apprécie au niveau de chaque enregistrement produit par chaque société membre du groupe, y compris la société mère. Il en est de même du plafonnement des dépenses externalisées mentionné au troisième alinéa du e du III de l’article 220 octies du CGI.

Le plafonnement du crédit d’impôt prévu au VI de l’article 220 octies du CGI s’applique également à chaque société membre du groupe, y compris la société mère. La somme des crédits d’impôt des sociétés membres du groupe transférés à la société mère, qui tiennent donc compte de ce plafonnement, n’est pas plafonnée.

B. Utilisation du crédit d'impôt groupe

260

L’excédent de crédit d’impôt du groupe qui n’est pas imputé sur l’impôt sur les sociétés du groupe constitue une créance sur le Trésor d’égal montant qui appartient à la société mère du groupe et lui reste acquise. Elle peut donc en obtenir la restitution.

Corrélativement, en cas de sortie du groupe d’une ou plusieurs sociétés au titre desquelles un ou plusieurs crédits d’impôt ont été pris en compte pour le calcul du crédit d’impôt du groupe, aucune régularisation n’est à opérer au niveau du groupe.

C. Précisions concernant les obligations déclaratives

270

S’agissant des sociétés relevant du régime des groupes de sociétés prévu à l’article 223 A du CGI, la société mère joint les déclarations spéciales des sociétés du groupe au relevé de solde relatif au résultat d’ensemble. Les sociétés du groupe sont dispensées d’annexer la déclaration spéciale les concernant à la déclaration qu’elles sont tenues de déposer en vertu du 1 de l’article 223 du CGI (CGI, ann. III, art. 46 quater-0 YT). Une copie de ces déclarations spéciales sont adressées dans le même délai au ministre de la culture et de la communication.