TVA - Champ d'application et territorialité - Livraisons intracommunautaires de biens exonérées

1

L'article 262 ter-I du code général des impôts (CGI) exonère :

- les livraisons de biens expédiés ou transportés par le vendeur, par l'acquéreur ou pour leur compte, dans un autre État membre de l'Union européenne, à destination d'un assujetti ou d'une personne morale non assujettie agissant en tant que tels ;

- les transferts intracommunautaires de biens assimilés à des livraisons.

Cette exonération ne s'applique pas aux échanges entre les départements d'outre-mer et un autre État membre, qui relèvent du régime des exportations.

Le régime des livraisons intracommunautaires de moyens de transports neufs est étudié au BOI-TVA-SECT-70.

Remarque : le territoire des États membres est défini au BOI-TVA-CHAMP-20-10.

I. Livraisons intracommunautaires exonérées

A. Conditions d'application de l'exonération

10

L'exonération est accordée si les quatre conditions suivantes sont réunies :

- la livraison est effectuée à titre onéreux ;

- le vendeur est un assujetti agissant en tant que tel ;

- le bien est expédié ou transporté hors de France par le vendeur, par l'acquéreur ou pour leur compte, à destination d'un autre État membre ;

- l'acquéreur est un assujetti ou une personne morale non assujettie, qui ne bénéficie pas dans son État membre du régime dérogatoire l'autorisant à ne pas soumettre à la TVA ses acquisitions intracommunautaires (PBRD).

Si l'une de ces conditions n'est pas remplie, l'exonération ne peut pas être appliquée. Le vendeur doit, en conséquence, soumettre à la TVA sa livraison, conformément à l'article 258-I-a du CGI.

1. Effectuée à titre onéreux

20

Les livraisons telles qu'elles sont définies par l'article 256-II du CGI sont effectuées à titre onéreux.

2. Agissant en tant qu'assujetti

30

Le vendeur est un assujetti agissant en tant que tel.

Les dispositions de l'article 262 ter-I du CGI ne s'appliquent pas aux livraisons réalisées par un assujetti bénéficiant de la franchise en base instituée par l'article 293 B du CGI. Ces livraisons sont déjà exonérées par ledit article.

Il est rappelé que l'assujetti, agissant en son nom propre mais pour le compte d'autrui, est réputé avoir personnellement acquis et livré le bien en application de l'article 256-V du CGI. Dans cette hypothèse, l'intermédiaire peut agir pour le compte du vendeur ou de l'acquéreur.

Remarque : l'exonération ne s'applique pas aux livraisons de biens d'occasion, d'œuvres d'art, d'objets de collection ou d'antiquité effectuées par des assujettis-revendeurs qui appliquent les dispositions de l'article 297 A du CGI.

3. Expédié ou transporté hors de France à destination d'un autre État membre

40

Le bien est expédié ou transporté hors de France par le vendeur, par l'acquéreur ou pour leur compte, à destination d'un autre État membre.

En tout état de cause, les justificatifs produits par le vendeur doivent être corroborés par les pièces et documents comptables.

Remarque : Les livraisons de gaz naturel, d'électricité, de chaleur ou de froid au départ de France et à destination d'un autre État membre, ne sont pas considérées comme des livraisons intracommunautaires, compte tenu des règles d'imposition applicables à ces opérations.

a. Principes

50

Le vendeur doit justifier par tout moyen de la réalité de l'expédition ou du transport des biens hors de France. Les moyens de preuve peuvent être directs ou indirects.

L'ensemble des indications résultant des documents commerciaux usuels doit permettre, en principe, au vendeur d'apporter la preuve, pour chaque livraison, de l'existence de l'expédition ou du transport.

Il peut s'agir des justificatifs suivants : document de transport (lettre de voiture CMR, lettre de transport aérien, connaissement maritime ou fluvial, etc.), facture du transporteur, contrat d'assurance relatif au transport international des biens, contrat conclu avec l'acquéreur, correspondance commerciale, bon de commande écrit émanant de l'acquéreur et indiquant que les biens doivent être expédiés ou transportés dans un autre État membre, bon de livraison, bon d'enlèvement, confirmation écrite par l'acquéreur de la réception des biens dans un autre État membre, double de la facture du vendeur revêtu du cachet de l'acquéreur, avis de règlement d'un établissement bancaire étranger.

Cette liste n'est pas exhaustive et la valeur d'ensemble des justifications apportées doit être appréciée au cas par cas.

Si le vendeur estime ne pas détenir des justifications suffisantes lui permettant de prouver l'existence de l'expédition ou du transport, il soumet à la taxe la livraison qu'il réalise.

b. Expédition ou transport des biens par l'acquéreur

60

L'acquéreur effectue, par ses propres moyens, l'expédition ou le transport des biens.

Lorsque la vente est consentie aux conditions départ France et que l'acquéreur assure lui-même le transport, le vendeur ne dispose pas, au moment de la livraison, des moyens de preuve permettant d'établir la réalité de l'expédition ou du transport des biens hors de France à destination d'un autre État membre.

Dans ces conditions, le régime applicable à l'opération doit être déterminé par le vendeur, sous sa responsabilité.

En pratique, les deux hypothèses suivantes doivent être envisagées :

1° Relations commerciales régulières avec l'acquéreur

70

L'opération s'inscrit dans le cadre de relations commerciales régulières avec l'acquéreur.

Le vendeur doit veiller à recueillir auprès de l'acquéreur, pour chaque livraison, les pièces justificatives lui permettant, en cas de contrôle ultérieur, d'établir la réalité de l'expédition ou du transport des biens hors du territoire français (confirmation commerciale de la réception des biens dans un autre État membre, copie des documents de transport et/ou d'assurance détenus par l'acquéreur, etc.).

2° Opération occasionnelle

80

L'opération est conclue avec un client occasionnel.

Il appartient au vendeur, préalablement à la réalisation de la livraison, de prendre auprès de l'acquéreur toutes les garanties (par exemple copie d'une pièce d'identité de l'acquéreur, copie d'un document justifiant du siège de l'activité ou d'un établissement dans un autre État membre, copie du certificat d'immatriculation du véhicule au moyen duquel le transport est effectué, etc) qui lui semblent nécessaires afin de pouvoir prouver la réalité de l'expédition ou du transport des biens. En outre, il peut, dans l'attente de la réception de documents justificatifs établissant la réalité de l'expédition ou du transport des biens hors de France, demander à l'acquéreur de lui remettre en garantie une somme égale à la TVA dont il serait redevable au titre de la livraison, si l'exonération n'était pas appliquée.

Si, lors de la réalisation de l'opération, le vendeur estime ne pas détenir de justifications suffisantes lui permettant de prouver l'existence de l'expédition ou du transport de biens hors de France (cas du paiement au comptant des biens par l'acquéreur par exemple), il soumet à la TVA la livraison qu'il effectue.

4. L'acquéreur, un assujetti ou une personne morale non assujettie, qui ne bénéficie pas dans son État membre du régime dérogatoire l'autorisant à ne pas soumettre à la TVA ses acquisitions intracommunautaires (PBRD)

90

En pratique, le vendeur peut considérer que ces conditions sont satisfaites dès lors que l'acquéreur lui fournit son numéro d'identification à la TVA dans un autre État membre.

a. Existence et validité du numéro d'identification à la TVA de l'acquéreur

100

Le vendeur doit s'assurer de l'existence et de la validité du numéro d'identification à la TVA qui lui est communiqué par l'acquéreur.

L'exonération de l'article 262 ter-I du CGI s'applique lorsque l'acquéreur, assujetti ou personne morale non assujettie, est identifiée à la TVA dans un autre État membre de l'Union et a communiqué son numéro d'identification au vendeur français. Dans le cas où l'acquéreur ne fournit pas de numéro d'identification à la TVA dans un autre État membre ou fournit un numéro invalide à la date de l'opération, la livraison doit être soumise à la TVA.

S'agissant des personnes bénéficiant du régime dérogatoire (PBRD), il est rappelé qu'elles ne sont pas identifiées à la TVA dans leur État. En pratique, dès lors que la PBRD a fourni son numéro d'identification à la TVA dans un autre État membre, la livraison pourra être exonérée de TVA.

b. Mention du numéro d'identification à la TVA de l'acquéreur sur les factures

110

Le vendeur doit notamment faire figurer sur ses factures afférentes à des livraisons intracommunautaires le numéro d'identification à la TVA de l'acquéreur.

Le numéro d'identification à la TVA de l'acquéreur est l'une des mentions obligatoires devant figurer sur les factures afférentes aux livraisons intracommunautaires (CGI, ann.II, art.242 nonies A).

La mention du numéro d'identification à la TVA de l'acquéreur sur la facture permet de considérer que ce dernier l'a fourni au vendeur. En tout état de cause, cette seule mention ne saurait prouver que les conditions d'application de l'exonération de l'article 262 ter-I du CGI sont réunies.

L'absence du numéro d'identification à la TVA de l'acquéreur sur la facture, si elle ne permet pas de remettre en cause l'exonération lors d'un contrôle ultérieur, constitue une présomption de non-communication de son numéro par l'acquéreur. Dès lors, le vendeur doit être en mesure de prouver qu'au moment de la livraison, l'acquéreur était effectivement identifié à la TVA (copie de la déclaration d'échanges de biens où il a mentionné l'opération, conformément à l'article 289 C du CGI, par exemple).

Remarque : Les livraisons d'alcools, de boissons alcooliques, d'huiles minérales et de tabacs manufacturés à une PBRD dans un autre État membre sont toujours exonérées de TVA en vertu de l'article 262 ter I du CGI.

120

TVA : livraisons intracommunautaires – conditions d'exonération.

Par un arrêt du 1er juillet 2009 (n° 295689, 9e et 10e s.-s., SARL Alain Palanchon c. / Ministre), le Conseil d'État a jugé que l'exonération de taxe sur la valeur ajoutée (TVA) des livraisons intracommunautaires de biens est subordonnée à la condition, d'une part, que l'acquéreur desdits biens soit assujetti à cette taxe ou ait la qualité de personne morale non assujettie et ne bénéficiant pas dans l'État membre dans lequel elle est établie d'un régime dérogatoire l'autorisant à ne pas soumettre à la T.V.A. ses acquisitions intracommunautaires, d'autre part, que le bien ait été expédié ou transporté hors de France par le vendeur, par l'acquéreur ou par un tiers pour leur compte, à destination d'un autre État membre.

Remarque :

Par cette décision, le Conseil d'État a précisé les conditions régissant l'exonération des livraisons intracommunautaires.

En premier lieu, le Conseil d'État a jugé qu'il résultait des termes des articles 28 quater § A. de la sixième directive n° 77/388/CEE du 17 mai 1977, modifiée (devenu l'article 138 de la directive 2006/112/CE du 28 novembre 2006), et 262 ter-I 1° du CGI que l'exonération de TVA des livraisons intracommunautaires de biens est subordonnée à la double condition cumulative, d'une part, que l'acquéreur desdits biens soit assujetti à cette taxe ou qu'il ait la qualité de personne morale non assujettie et ne bénéficiant pas dans l'État membre dans lequel elle est établie d'un régime dérogatoire l'autorisant à ne pas soumettre à la T.V.A. ses acquisitions intracommunautaires et, d'autre part, que le bien ait été expédié ou transporté hors de France à destination de cet acquéreur par le vendeur, par l'acquéreur lui-même ou par un tiers pour leur compte, à destination d'un autre État membre.

Sur ce dernier point, la Haute juridiction a rappelé qu'en la matière s'appliquait un régime de preuve objective (en ce sens : CE 27 juillet 2005, n° 273619 et 273620, 8e et 3e s.-s., Sté Fauba France).

Ainsi, s'agissant de la période comprise entre le 1er octobre 1993 et le 31 décembre 1994, en dépit de la circonstance que la réalité des livraisons de bovins en Espagne a été constatée par un arrêt définitif de relaxe, le Conseil d'État a considéré que les conditions d'exonération n'étaient pas satisfaites dès lors que l'acquéreur déclaré des marchandises n'avait pas la qualité d'assujetti à la TVA, ce que ne pouvait ignorer la SARL Alain Palanchon qui détenait la majorité de ses parts (CJCE 27 septembre 2007, aff. C-409/04, 3e ch., Teleos plc e.a. : en matière de livraisons intracommunautaires, comme en matière de droit à déduction, il appartient aux autorités des États membres de démontrer que le fournisseur savait ou ne pouvait ignorer participer à une fraude, ou, à tout le moins, n'a pas fait toutes les diligences nécessaires lui permettant de s'assurer que les opérations en cause n'étaient pas impliquées dans un circuit frauduleux).

B. Refus du bénéfice de l'exonération

1. Description du schéma de fraude «carrousel»

130

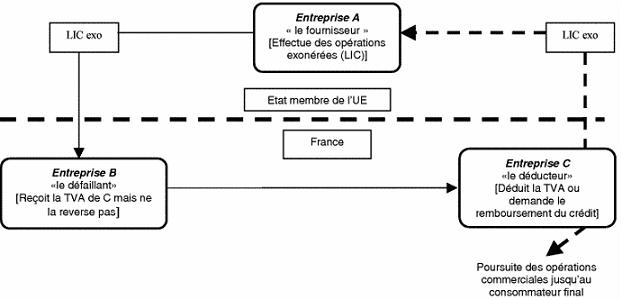

La fraude « carrousel » est une fraude à la TVA, impliquant plusieurs entreprises d'une même chaîne commerciale généralement établies dans au moins deux États membres de l'Union européenne. Cette fraude consiste à obtenir la déduction ou le remboursement de la TVA afférente à une livraison de biens alors que celle-ci n'a pas été reversée, de façon abusive, au Trésor par le fournisseur.

Le schéma de base est le suivant (sachant qu'il existe des circuits plus complexes) :

Une entreprise (A) située dans un État membre autre que la France vend des marchandises à une entreprise (B) établie en France (il s'agit d'une livraison intracommunautaire exonérée dans l'autre État membre qui donne lieu en France à autoliquidation). L'entreprise (B) revend les marchandises à l'un de ses clients (C), également établi en France. La taxe est facturée à C mais n'est ni déclarée ni acquittée par B. Le client (C) exerce son droit à déduction et le cas échéant demande le remboursement de la taxe qui lui a été facturée par B et revend les marchandises éventuellement à l'entreprise (A) en exonération de TVA (livraison intracommunautaire) ou à un autre client établi en France. En pratique, plusieurs entreprises écrans peuvent s'intercaler entre les entreprises (B) et (C) afin de masquer leurs relations.

La fraude repose sur le non reversement à l'État de la TVA par celui qui l'a collectée (entreprise B) et qui dans la majorité des cas disparaît, rendant difficile ou impossible le recouvrement de cette taxe, alors que le client (entreprise C) la déduit ou en demande le remboursement.

140

Exemple : Procédé frauduleux permettant une baisse artificielle des prix grâce à la rétention abusive de la TVA collectée :

La société (A) effectue une livraison intracommunautaire à la société (B), pour un montant hors taxes de 100 000 €.

La société (B) (société défaillante dite société « taxi »), revend à la société (C) pour 100 000 € TTC (soit 83 612 € hors taxes pour un taux de TVA de 19,6 %), en facturant un montant de TVA qu'elle ne déclare pas, avant de disparaître (la société B peut facturer une marge, le prix HT restera toutefois inférieur au prix normal du marché).

La société (C) va pouvoir imputer (ou se faire rembourser) la TVA facturée par (B), soit 16 388 €.

La société (C) a payé un prix HT de 83 612 €, soit 16,4 % de moins que le prix de vente de (A) à (B) (qui est en général le prix du marché). Elle bénéficie donc d'un avantage concurrentiel déloyal sur les autres entreprises du secteur qui se traduit par la capacité d'écouler sa marchandise sur le marché à prix cassé du fait du montage frauduleux.

150

Afin de renforcer le dispositif de lutte contre la fraude touchant à la TVA intracommunautaire et, en particulier, celle qui concerne les schémas « carrousélistes », l'article 262 ter-I-1°, 2e alinéa, du CGI prévoit que l'exonération ne s'applique pas lorsqu'il est démontré que le fournisseur savait ou ne pouvait ignorer que le destinataire présumé de l'expédition ou du transport n'avait pas d'activité réelle.

Par ailleurs :

- la taxe sur la valeur ajoutée afférente à une livraison de biens ne peut faire l'objet d'aucune déduction lorsqu'il est démontré que l'acquéreur savait ou ne pouvait ignorer que, par son acquisition, il participait à une fraude consistant à ne pas reverser la taxe due à raison de cette livraison (CGI, art. 272-3) ;

- l'assujetti en faveur duquel a été effectuée une livraison de biens et qui savait ou ne pouvait ignorer que tout ou partie de la taxe sur la valeur ajoutée due sur cette livraison ou sur toute livraison antérieure des mêmes biens ne serait pas reversée de manière frauduleuse est solidairement tenu, avec la personne redevable, d'acquitter cette taxe (CGI, art. 283-4 bis).

L'ensemble de ces dispositions tire les conséquences de la jurisprudence du Conseil d'État et de la Cour de justice des Communautés européennes.

La jurisprudence du Conseil d'État (CE 27 juillet 2005, n° 273619 et 273620, Société Fauba France) précise que si un assujetti à la taxe sur la valeur ajoutée disposant de justificatifs de l'expédition des biens à destination d'un autre Etat membre et du numéro d'identification à la TVA de l'acquéreur établi dans l'autre Etat membre doit être présumé avoir effectué une livraison intracommunautaire exonérée, cette présomption ne fait pas obstacle à ce que l'administration fiscale puisse établir que la livraison en cause n'a pas eu lieu en faisant notamment valoir que des livraisons répétées et portant sur des montants importants, ont eu pour destinataire présumé des personnes dépourvues d'activité réelle.

La Cour de justice des Communautés européennes, a, quant à elle, considéré que le droit à déduction peut être remis en cause s'il est établi, au vu d'éléments objectifs, que l'acquéreur savait ou aurait dû savoir que, par son acquisition, il participait à une opération impliquée dans une fraude à la TVA (CJCE 6 juillet 2006, aff. C-439/04 et C-440/04).

160

La fraude à la TVA intracommunautaire et notamment celle de type « carrousel » présente une gravité particulière qui se traduit pour le Trésor par une perte de recettes et qui est susceptible de fausser les règles de la concurrence en permettant de diminuer artificiellement le prix de vente d'un bien. Chaque opérateur d'un réseau carrouséliste risque désormais, selon les cas, d'être actionné en solidarité en paiement ou de se voir refuser le bénéfice du droit à déduction de la TVA ou de l'exonération d'une livraison intracommunautaire à raison de la fraude commise par un autre opérateur, dans la mesure où il savait ou ne pouvait ignorer qu'il participait à une fraude.

170

L'administration doit démontrer et non pas présumer, dans le cadre du contrôle fiscal, qu'un opérateur a participé à une fraude. Cette charge de la preuve nécessite que soient réunis des éléments objectifs et incontestables ou à tout le moins que soit rassemblé un ensemble de faits précis et convergents tels que l'opérateur ne peut valablement prétendre avoir ignoré l'existence de la fraude.

180

Par ailleurs, il est recommandé aux opérateurs économiques de prendre toute mesure raisonnable en leur pouvoir, dans le cadre de l'exercice normal de leur activité, pour s'assurer que leurs transactions avec un opérateur ne sont pas impliquées dans un tel schéma de fraude. De telles mesures consisteront par exemple à être attentifs au prix pratiqué par un fournisseur, à la réalité des moyens d'exploitation d'un opérateur, à la nature de l'activité de ce dernier au regard de la transaction réalisée, au respect des règles de facturation, à la conformité du mode de règlement aux usages, à la présence de documents relatifs à la livraison et au transport.

Remarque : Bien que ce dispositif vise essentiellement les schémas carrousélistes, les principes énoncés sont applicables à toute autre situation de fraude à la TVA impliquant le non-reversement d'une taxe facturée par un fournisseur et ayant fait l'objet d'une déduction par le client et à tous les cas de fausses livraisons intracommunautaires.

2. Mise en œuvre du refus du bénéfice de l'exonération

190

En application de l'article 262 ter-I-1°, 2e alinéa du CGI, l'exonération ne s'applique pas lorsqu'il est démontré que le fournisseur savait ou ne pouvait ignorer que le destinataire présumé de l'expédition ou du transport n'avait pas d'activité réelle.

a. Champ d'application du dispositif

200

Le texte permet à l'administration de refuser le bénéfice de l'exonération au fournisseur d'un bien qui déclare effectuer ou avoir effectué une livraison intracommunautaire vers un acquéreur alors qu'« il savait ou ne pouvait ignorer » que ce dernier était dépourvu d'activité réelle. L'application de cette disposition suppose à ce titre l'existence d'une fraude à la TVA.

b. Condition de refus du bénéfice de l'exonération

210

L'exonération de la livraison intracommunautaire n'est pas applicable si l'administration démontre d'une part, que le destinataire présumé n'avait pas d'activité réelle et d'autre part, que le fournisseur savait ou ne pouvait ignorer que le destinataire présumé de l'expédition ou du transport n'avait pas d'activité réelle.

Cette condition à laquelle est subordonné le bénéfice de l'exonération de la livraison est inspirée de la jurisprudence communautaire rendue en matière de droit à déduction et de solidarité de paiement qui exige qu'une telle démonstration soit apportée en faisant application des principes de proportionnalité et de sécurité juridique (CJCE, C-384/04, Federation of Technological Industries du 11 mai 2006 ; CJCE, C-439/04 et C-440/04, Axel Kittel du 6 juillet 2006).

1° Absence d'activité réelle du destinataire présumé

220

L'administration doit démontrer que le destinataire présumé de la livraison n'a pas d'activité réelle. L'absence d'activité réelle est caractérisée en cas d'absence de substance du destinataire (par exemple défaut de locaux, matériels, personnel, etc) ou en cas d'absence d'activité économique du destinataire en rapport avec les marchandises acquises.

En pratique, cette démonstration nécessite de rassembler un faisceau d'indices, tout élément de nature à établir l'absence d'activité réelle pouvant être retenu.

2° Le fournisseur « savait ou ne pouvait ignorer » l'absence d'activité réelle de l'acquéreur

230

En pratique, l'administration doit démontrer :

- que le fournisseur « savait »

L'administration doit apporter la preuve, sur la base d'éléments objectifs incontestables, que le fournisseur avait connaissance de l'absence d'activité de son client.

- ou que le fournisseur « ne pouvait ignorer »

A défaut de pouvoir démontrer de manière objective et incontestable que le fournisseur avait connaissance de l'absence d'activité réelle de son client, l'administration doit apporter la preuve qu'il ne pouvait l'ignorer, c'est-à-dire que les éléments de fait réunis sont tels que le fournisseur ne peut valablement prétendre avoir ignoré le fait que son client n'avait pas d'activité. En revanche, il n'est pas nécessaire que soit démontrée la connivence ou la complicité.

Cette démonstration nécessite la réunion d'un faisceau d'indices.

A cet égard, l'administration peut utilement faire valoir que le fournisseur français ne pouvait ignorer que le destinataire présumé de l'expédition ou du transport n'avait pas d'activité réelle ou en liaison avec la livraison, en s'appuyant, notamment, sur les indices suivants, classés par ordre d'importance :

- les liens juridiques, économiques et personnels existants entre les opérateurs participant à la fraude. L'ignorance de l'existence du schéma frauduleux pourra difficilement être invoquée en cas de communauté d'intérêts, en particulier si les structures impliquées dans le schéma frauduleux ont en commun le même dirigeant ;

- des livraisons répétées et portant sur un montant important avec le même destinataire. Cette situation permet de présumer une relation commerciale suivie et une certaine connaissance du partenaire commercial ;

- l'adresse de domiciliation de l'acquéreur, l'absence de personnel et de moyens d'exploitation en adéquation avec le volume des transactions alléguées ;

- une activité économique de l'acquéreur sans lien avec les livraisons de biens effectuées ;

- un mode de règlement des achats qui ne correspond pas à un usage commercial normalement établi dans la profession, etc.

La pertinence des indices retenus par l'administration est propre à chaque espèce et ne revêt aucun caractère d'automaticité, mais les éléments réunis quelle qu'en soit la nature, doivent être précis et convergents.

II. Transferts intracommunautaires assimilés à des livraisons

240

L'article 256-III du CGI définit le transfert intracommunautaire de biens et assimile cette opération à une livraison (cf. BOI-TVA-CHAMP-10-10-40-10 II-A-1).

L'exonération prévue à l'article 262 ter-1-2 du CGI pour ces transferts s'applique lorsque les conditions suivantes sont réunies.

A. Transfert réalisé par un assujetti à la TVA en France agissant en tant que tel

250

L'opération porte sur un bien de son entreprise et est réalisée pour les besoins de l'entreprise. Sont principalement concernés les mouvements de stocks et de biens d'investissement (cf. BOI-TVA-CHAMP-10-10-40-10 II-A-1 § 120).

B. Bien expédié ou transporté par l'assujetti ou pour son compte hors de France sur le territoire d'un autre État membre

260

L'assujetti doit donc :

- justifier de l'existence de l'expédition ou du transport par tout moyen de preuve ;

- disposer d'un numéro d'identification à la TVA dans l'État membre d'arrivée des biens.

III. Cas particulier : livraisons intracommunautaires à destination des missions diplomatiques, des organismes internationaux et des forces armées

A. Livraisons à partir de France

270

Les livraisons de biens expédiés ou transportés à partir de France dans un autre État membre de l'Union à destination :

- des missions diplomatiques ou consulaires ;

- des organismes internationaux ;

- des forces armées d'un État partie au Traité de l'Atlantique nord, autre que l'État membre d'arrivée des biens,

ne peuvent pas bénéficier de l'exonération prévue par l'article 262 ter-I du CGI, dès lors que ces acquéreurs ne fournissent pas au vendeur un numéro d'identification à la TVA dans l'État où ils sont situés.

Toutefois, en application de l'article 151 de la directive TVA 2006/112/CE, ces livraisons peuvent bénéficier d'une exonération dans les conditions fixées par l'État membre d'accueil des missions diplomatiques, des organismes internationaux et des forces armées.

À cet effet, l'acquéreur devra remettre à son fournisseur français une attestation visée par les autorités compétentes de cet État, rédigée dans la langue de cet État.

Le vendeur met ce document à l'appui de sa comptabilité pour justifier du non paiement de la TVA.

B. Livraisons à partir d'un autre État membre

280

Il est précisé que les missions diplomatiques et consulaires et les organismes internationaux situés en France qui souhaitent bénéficier de l'exonération de l'article 151 de la directive 2006/112/CE pour les biens expédiés ou transportés à destination de la France, à partir d'un autre État membre de l'Union, doivent s'adresser à la Direction générale des douanes et droits indirects.