IS - Base d'imposition - Charges financières afférentes à l'acquisition de certains titres de participation - Champ d'application

I. Entreprises concernées

1

Les dispositions du IX de l'article 209 du code général des impôts (CGI) s'appliquent aux sociétés et organismes soumis de plein droit ou sur option à l'impôt sur les sociétés ainsi qu'aux établissements français d'une société étrangère qui remplissent les conditions pour être soumis à l'impôt sur les sociétés en France tant au regard des critères de droit interne retenus par la jurisprudence administrative que de ceux définis par les conventions fiscales internationales (sur ces critères, se reporter au BOI-IS-CHAMP-60-10).

10

Par ailleurs, en application du I de l'article 238 bis K du CGI, la part de bénéfice correspondant aux droits détenus dans une société ou un groupement mentionnés à l'article 8 du CGI, à l'article 8 quinquies du CGI, à l'article 239 quater du CGI, à l'article 239 quater B du CGI, à l'article 239 quater C du CGI ou à l'article 239 quater D du CGI est déterminée selon les règles applicables pour la détermination de l'impôt sur les sociétés lorsque ces droits sont inscrits à l'actif d'une personne morale passible de l'impôt sur les sociétés dans les conditions de droit commun.

Dans ces conditions, les dispositions du IX de l'article 209 du CGI ont vocation à s'appliquer pour déterminer la part de résultat dont est attributaire chaque associé soumis à l'impôt sur les sociétés dans les conditions de droit commun.

II. Charges financières concernées

20

Les dispositions du IX de l'article 209 du CGI s’appliquent aux charges financières afférentes à l'acquisition de titres de participation mentionnés au troisième alinéa du a quinquies du I de l'article 219 du CGI.

30

Sont soumises au présent régime toutes les acquisitions à titre onéreux, y compris notamment celles réalisées par échange de titres ou par voie d'apports rémunérés par des titres de la société qui en bénéficie.

40

Les charges financières s'entendent de l'ensemble des intérêts ou assimilés venant rémunérer des sommes laissées ou mises à disposition de la société.

En pratique, ces charges correspondent aux charges figurant au compte 66 dans la comptabilité de la société, à l'exception :

- des charges nettes sur cessions de valeurs mobilières de placement (compte 667) ;

- des pertes sur créances liées à des participations (664).

50

La quote-part des charges financières considérée comme non déductible du résultat imposable est déterminée de manière forfaitaire, selon les modalités de calcul détaillées au BOI-IS-BASE-35-30-20. Par ailleurs, le caractère non déductible de la somme représentative de la quote-part de charges financières est sans incidence sur la qualification juridique de ladite somme du point de vue de l’entreprise qui l’a perçue, et en particulier, n'a pas pour conséquence de la qualifier de revenus distribués.

III. Titres concernés

A. Nature des titres

60

Les charges visées par la présente mesure doivent nécessairement porter sur des titres de participation qui revêtent cette qualification au sens fiscal au titre de l'exercice au cours duquel la démonstration exigée doit être apportée.

Il s'agit notamment :

- des parts ou actions revêtant ce caractère sur le plan comptable ;

- des actions acquises en exécution d'une offre publique d'achat ou d'échange dont l'entreprise détentrice est l'initiatrice, si ces actions sont inscrites en comptabilité au compte titres de participation ou à une subdivision spéciale d'un autre compte du bilan correspondant à leur qualification comptable ;

- des titres ouvrant droit au régime des sociétés mères si ces titres sont inscrits en comptabilité au compte titres de participation ou à une subdivision spéciale d'un autre compte du bilan correspondant à leur qualification comptable ;

- des parts de sociétés ou de groupements mentionnés à l'article 8 du CGI, à l'article 8 quinquies du CGI, à l'article 239 quater du CGI, à l'article 239 quater B du CGI, à l'article 239 quater C du CGI ou à l'article 239 quater D du CGI

Pour plus de précisions s'agissant des titres de participation, se reporter au BOI-BIC-PVMV-30-10.

Ne sont donc pas visées notamment les charges qui portent sur les titres de participation au sein de sociétés à prépondérance immobilières cotées ou non cotées.

Par ailleurs, il est rappelé que la simple qualification comptable de titres de participation ne suffit pas à écarter l'application du IX de l'article 209 du CGI.

B. Démonstrations à apporter

70

En substance, les dispositions du IX de l'article 209 du CGI s'appliquent aux titres de participation détenus par une société qui ne peut pas apporter la preuve que :

- les décisions relatives à ces titres sont prises par elle ou par toute société établie en France, la contrôlant ou contrôlée par cette dernière ;

- et, lorsque le contrôle ou une influence est exercé sur la société dont les titres sont détenus, la société détenant les titres, ou une société établie en France la contrôlant ou que cette dernière contrôle, exerce le contrôle ou une influence sur la société dont les titres sont détenus.

Ces deux conditions sont cumulatives.

80

La charge de la preuve incombe à la société détentrice des titres. Elle peut être apportée par tous moyens.

1. Condition tenant à la gestion effective en France de la participation détenue

a. Notion de « centre de décision autonome »

90

Sont visés les titres pour lesquels la société ne peut pas prouver qu'elle constitue un « centre de décision » disposant, d’une part, d'une autonomie propre pour la gestion de ces titres et, d’autre part, du contrôle ou de l'influence qu'elle peut avoir sur la société ainsi détenue.

Ainsi, constitue un centre de décision la société qui dispose du pouvoir de décision sur ses titres, et qui participe effectivement au processus de décision de la société, notamment au travers des assemblées générales afférentes aux sociétés dont les titres sont détenus.

b. Moyens de preuve

1° Principe

100

La qualification de « centre de décision autonome » relève de l'appréciation des circonstances de fait dont la preuve peut être faite par tous moyens.

La méthode du faisceau d'indices peut notamment être retenue.

D'une manière générale, ces règles ne font pas obstacle aux procédures de gouvernance mises en place par les groupes. Ainsi, il pourra être tenu compte des procédures internes au groupe, dès lors qu'elles sont suffisamment formalisées et généralisées, pouvant par exemple prévoir un degré variable de « décentralisation » de la prise de décision selon les enjeux notamment financiers.

Parmi les indices permettant d’établir que la société dispose effectivement du pouvoir de décision sur les titres, on peut mentionner :

- le caractère autonome de la décision d'acquisition des titres de participation, que cette décision ait été prise par la société qui détient les titres ou par toute société la contrôlant ou contrôlée par une société qui la contrôle et établie en France ;

- la liberté de disposer des titres, de conclure des contrats afférents à ces titres, tels que leur nantissement, leur prêt ou leur mise en location à condition toutefois de conserver la possibilité de participer au processus de décision de la société dont les titres sont prêtés ou loués.

A contrario, lorsque les droits associés à la qualité de propriétaire sont excessivement limités, par exemple lorsqu'il existe un accord d'inaliénabilité des titres qui s'impose à la société par voie contractuelle et non par la simple application des règles de gouvernance internes au groupe, la société ne saurait être considérée comme un centre de décision autonome pour l'application du présent dispositif.

Pour l'application de la présente mesure, il n'est pas tenu compte des clauses d'inaliénabilité des titres lorsqu'elles résultent des contraintes exigées par les banques dans le cadre de l'octroi du financement relatif à l'acquisition des titres de participation.

Remarque: les conditions mentionnées ci-dessus sont de simples indices, ce qui signifie que si elles ne sont pas remplies, la preuve peut tout de même être apportée par tout autre moyen. Par exemple, dans le cadre d’un schéma d’acquisition d’une société cible par un véhicule de capital-risque, il est fréquent que le véhicule en question soit créé au moment ou peu de temps avant l’acquisition, ce qui peut conduire à l’impossibilité d’apporter la preuve du caractère autonome de la décision d’acquisition des titres de la société cible par le véhicule de capital-risque. Pour autant, cela ne constituera pas une présomption selon laquelle le véhicule ne constitue pas un « centre de décision autonome ».

Par ailleurs, s'agissant de la participation effective au processus de décision de la société dont les titres sont détenus, on peut mentionner parmi les indices susceptibles d’être retenus pour établir la preuve :

- l’existence de documents relatifs aux liens fonctionnels, organisationnels et hiérarchiques, tels que des organigrammes, permettant de déterminer le processus de décision applicable dans ladite société ;

- outre les documents faisant état de la participation effective aux assemblées d'actionnaires, ou de la présence effective au sein des organes de direction de la société dont les titres sont détenus tels que le conseil d’administration, le conseil de surveillance ou le directoire, la preuve de la possibilité de nommer des mandataires sociaux ou certains responsables au sein des organes dirigeants de l’entreprise, ou encore de la capacité à décider des distributions ;

- le caractère « décentralisé » de l’organisation du groupe auquel le centre de décision autonome appartient ;

- la preuve de l’existence d’une politique stratégique propre au centre de décision autonome ou au groupe auquel il appartient, décidée en interne ;

- la présence régulière ou permanente au sein de la société cible de dirigeants de la société qui détient les titres habilités à engager ladite société.

Une société dénuée de tout lien capitalistique avec des sociétés tierces sera présumée dotée d’une autonomie suffisante.

Pour qu’il y ait autonomie du centre de décision, l'entreprise doit démontrer, en principe, qu'elle agit seule.

Toutefois, quand bien même elle n'agirait pas seule, l'existence d'un centre de décision autonome peut être caractérisé dès lors que la société apporte la preuve qu'elle participe activement au processus décisionnel de la société dont les titres sont détenus.

Enfin, l'appréciation des indices de la participation effective au processus de décision de la société cible sera nécessairement adaptée en fonction du poids que représente ladite participation au capital de ladite société cible eu égard à celle des autres actionnaires de cette société.

2° Cas particuliers

a° Les établissements stables

110

Bien que les établissements stables ne possèdent pas de personnalité juridique, il est admis que ces derniers puissent tout de même apporter la preuve qu'ils constituent des « centres de décision autonome » au sens du III-B-1-a § 90.

Dans ce cas, l'établissement qui tient une comptabilité propre et a inscrit à l'actif de son bilan des titres entrant dans le champ d'application du présent dispositif, pourra utiliser la méthode du faisceau d'indices exposée ci-dessus pour démontrer qu'il détient en pleine autonomie le pouvoir de décision sur ces titres.

S'agissant de l’existence de documents relatifs aux liens fonctionnels, organisationnels et hiérarchiques, ceux-ci doivent faire apparaître l'établissement parmi les organes de décision de la société dont les titres sont détenus.

S'agissant des autres indices susceptibles de constituer des éléments de preuve, ils seront admis à condition que l'établissement dispose d'une capacité opérationnelle suffisante pour prendre les décisions auxquels ces indices font référence (nomination des mandataires sociaux ou de certains responsables au sein des organes dirigeants, capacité à décider des distributions, définition d'une politique stratégique propre, capacité des dirigeants de l'établissement à engager la société, etc).

b° Les holdings passives

120

Les holdings dites « passives » par opposition aux holdings animatrices de groupe, ne peuvent en principe pas constituer un « centre de décision autonome » au sens du III-B-1-a § 90 puisque, par définition, elles ne participent pas à la gestion des entreprises dont elles détiennent les titres mais n'exercent que les prérogatives usuelles d'un actionnaire. Elles peuvent donc être soumises à la limitation de la déduction des charges financières prévue au IX de l'article 209 du CGI.

Pour plus de précisions sur la notion de holding animatrice, se reporter au BOI-PAT-ISF-30-40-60-10.

c. Période au titre de laquelle la preuve est apportée

130

Les éléments de preuve susceptibles de caractériser un « centre de décision autonome » peuvent se rapporter soit à des événements ponctuels (décision d’acquisition des titres, participation aux assemblées d’actionnaires par exemple), soit à des éléments à caractère durable ou permanent (schéma d’organisation, processus de prise de décision). Pour démontrer la gestion effective depuis la France de la participation détenue, la durée de la période au cours de laquelle les éléments de preuve précités sont établis sera prise en compte : des éléments de fait ponctuels mais répétés constituent un élément positif d’appréciation.

Pour autant, il n’est pas nécessaire que ces éléments à caractère ponctuel ou durable existent depuis la date d’acquisition des titres. La loi laisse un délai durant lequel les sociétés peuvent s’adapter, par exemple en modifiant leur organisation interne, pour être en mesure d’apporter la preuve qui est attendue d’elle.

2. Condition tenant à la société détentrice du pouvoir de gestion sur les titres de la société détenue

a. Principe

140

Le dispositif prévu au IX de l'article 209 du CGI n'exige pas que la gestion de la participation soit exercée par la société détentrice des titres.

En effet, cette gestion des titres et de la société détenue peut être exercée par la société détentrice des titres ou par une société établie en France la contrôlant ou que cette dernière contrôle directement, au sens du I de l'article L. 233-3 du code de commerce.

150

En application des dispositions du I de l'article L. 233-3 du code de commerce , le pouvoir de gestion des titres de participation et de la société cible peut ainsi être exercé soit directement par la société détentrice des titres, soit par la société mère de la société détentrice des titres (ou par une société contrôlant directement ou indirectement la société mère), soit par une société sœur de la société détentrice des titres.

Lorsque le pouvoir de gestion des titres est exercé par la société mère ou par une société sœur, celles-ci doivent être établies en France. Dans le cas où le pouvoir de gestion est exercé par une société sœur, il sera toutefois admis que l’exigence d’établissement en France porte uniquement sur cette dernière.

160

En revanche, il n’est pas tenu compte des notions de contrôle au sens des II et III de l’article L. 233-3 du code de commerce pour l'application du présent dispositif : la société détenant directement ou indirectement plus de 40 % des droits de vote de la société cible alors qu'aucun autre associé ne détient directement ou indirectement une fraction des droits de vote supérieure à la sienne ne sera pas présumée détenir le contrôle de cette société.

De même, l'exercice d'un contrôle conjoint ne permet pas de caractériser le contrôle au sens du présent dispositif.

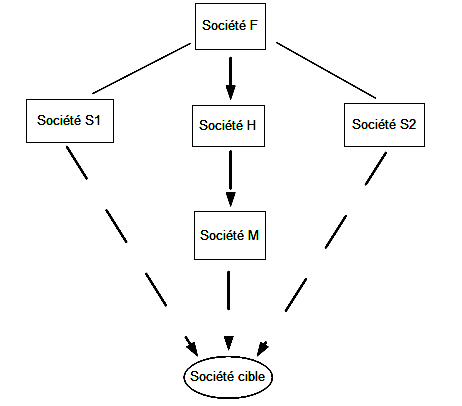

Exemple : Soit la société H détenant à 100 % la société M , la société F détenant elle-même à 100 % les sociétés S1, H et S2.

La société M acquiert une participation minoritaire dans le capital de la société cible.

Pour que les titres de la société cible détenus par la société M n'entrent pas dans le champ d'application du IX de l'article 209, il est nécessaire que la société M apporte la preuve que le pouvoir de gestion est exercé soit par elle, soit par les sociétés H, F, S1, ou S2 si ces dernières sont situées en France. Toutefois, si le pouvoir de gestion est effectivement exercé par la société S1 ou S2, peu importe alors que les sociétés H et F soient situées en France.

Exercice du pouvoir de gestion sur les titres :

b. Le cas particulier des sociétés détenues par des organismes de placement collectif (OPC)

170

Lorsque la société détenant les titres est elle-même détenue à 100 % par un fonds commun de placement (FCP), il est admis que, si elle ne détient pas le contrôle ou une influence sur les titres, la société de gestion du fonds soit réputée agir en lieu et place du FCP, dès lors que ce dernier ne dispose pas de personnalité juridique propre.

Il sera ainsi admis que la condition de contrôle ou d'influence et l'existence d'un « centre de décision autonome » s'apprécient au niveau de la société de gestion et non au niveau des porteurs de parts.

180

Par analogie, dans le cas où une société, détenant des titres entrant dans le champ du IX de l'article 209 du CGI, est détenue à 100 % par une société d'investissement à capital variable (SICAV) dont la gestion du patrimoine est externalisée auprès d'une société de gestion, il sera admis que la condition tenant au contrôle ou à une influence sur les titres détenus s'apprécie au niveau de cette dernière lorsque la société détenant les titres ne dispose pas elle-même du contrôle ou d'une influence sur les titres.

3. Date à laquelle s'apprécient le pouvoir de décision sur les titres et l’exercice du contrôle ou de l’influence sur la société dont les titres sont détenus

190

Les conditions relatives au pouvoir de décision sur les titres et au contrôle ou à l’influence de la société dont les titres sont détenus, s'apprécient :

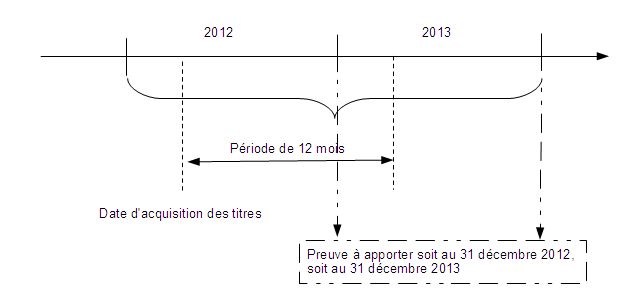

- au titre de l'exercice d'acquisition des titres de participation ou des exercices couvrant une période de douze mois à compter de la date de leur acquisition pour les titres acquis au cours d'un exercice ouvert à compter du 1er janvier 2012 ;

- ou, pour les titres acquis avant le 1er janvier 2012, à compter du premier exercice ouvert après cette date.

En pratique, la démonstration de l'effectivité du pouvoir de décision et de la participation au pouvoir de décision sur la société cible doit être faite au moment du dépôt de la déclaration à partir des éléments de preuve récoltés sur l'ensemble de cette période,

a. Titres acquis au cours d'un exercice ouvert à compter du 1er janvier 2012

200

En pratique, une société ayant des exercices de douze mois peut apporter la preuve qu'elle constitue un centre de décision autonome au cours de deux exercices, à savoir soit celui de l'exercice d'acquisition, soit celui suivant l'exercice d'acquisition des titres.

Exemple : Soit une société A soumise à l'impôt sur les sociétés dont l'exercice correspond à l'année civile, ayant fait l'acquisition de titres d'une société B le 10 mai 2012.

La société pourra apporter la preuve exigée soit au titre de l'exercice clos au 31 décembre 2012, soit au titre de l'exercice clos au 31 décembre 2013.

Période de démonstration – titres acquis au cours d'un exercices ouvert à compter du 1er janvier 2012 :

210

Par ailleurs, la condition tenant au pouvoir de décision sur les titres et au contrôle, ou à l'influence, de la société détentrice des titres n'est pas exigée sur l'ensemble de la période de réintégration.

L'entreprise qui n'apporte pas la preuve demandée au cours d'un des deux exercices devra en tout état de cause rapporter le montant des charges financières affectées à l'acquisition des titres jusqu'au terme de la huitième année suivant l'année d'acquisition quand bien même elle viendrait à respecter au cours de cette période les conditions mentionnées au III-B § 70.

En revanche, l'entreprise qui apporte cette preuve au cours de l'un des deux exercices ne sera pas soumise au dispositif, quand bien même cette condition ne serait plus respectée au titre des exercices suivants.

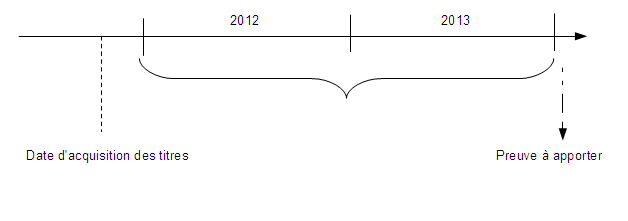

b. Stock de titres détenus au 1er janvier 2012

220

S'agissant des titres acquis avant le 1er janvier 2012, la démonstration doit être apportée à partir du premier exercice ouvert après cette date, soit en pratique au titre du premier exercice ouvert à compter du 2 janvier 2012.

Ainsi pour une société dont les exercices correspondent à l'année civile, et pour les seuls titres acquis avant le 1er janvier 2012, l'exercice au titre duquel la démonstration est exigée sera l'exercice ouvert au 1er janvier 2013 et clos au 31 décembre 2013.

Période de démonstration - titres acquis avant le 1er janvier 2012 :

230

Par ailleurs, l'administration se réserve le droit de recourir à la procédure de l'abus de droit notamment dans le cadre de schémas abusifs visant à contourner le présent dispositif.