RPPM - Plus-values sur biens meubles incorporels - Imposition lors du transfert du domicile fiscal hors de France intervenu depuis le 3 mars 2011 - Plus-values latentes - Modalités d'imposition et d'application du sursis de paiement

I. Fait générateur d'imposition

1

Le fait générateur de l'imposition prévue par l'article 167 bis du code général des impôts (CGI) est constitué par le transfert du domicile fiscal hors de France.

Le transfert du domicile fiscal hors de France d'un contribuable est réputé intervenir le jour précédant celui à compter duquel ce contribuable cesse d'être soumis en France à une obligation fiscale sur l'ensemble de ses revenus.

Ainsi, un contribuable n'a plus son domicile fiscal en France lorsqu'il n'est plus soumis à une obligation fiscale illimitée en France et qu'il n'y est donc plus imposé sur ses revenus de source française et étrangère (article 4 A du CGI).

Le transfert de domicile fiscal hors de France intervient :

- lorsque le contribuable n'a plus son domicile fiscal en France en vertu de l'article 4 B du CGI ;

- ou lorsque le contribuable a, au sens de la convention fiscale internationale qui lie la France à l'État dans lequel le contribuable a transféré son domicile fiscal, sa résidence dans un autre État.

Remarque : En effet, lorsque le contribuable est réputé avoir son domicile fiscal en France mais également dans un autre État au regard du droit interne de celui-ci, il existe alors un conflit de domiciliation. Il convient dans ce cas de se référer à la convention fiscale internationale conclue entre la France et cet autre État afin d'apprécier la résidence du contribuable concerné.

II. Taux d'imposition

10

Pour les transferts du domicile fiscal hors de France intervenus jusqu'au 27 septembre 2012 inclus, les plus-values latentes sont imposables au taux forfaitaire de 19 % prévu au 2 de l'article 200 A du CGI dans sa version en vigueur jusqu'au 31 décembre 2012.

En application du 7 de ce même article 200 A du CGI, ce taux est réduit de 30 % pour les transferts de domicile fiscal hors des départements de la Guadeloupe, de la Martinique et de la Réunion et de 40 % pour les transferts de domicile fiscal hors du département de la Guyane, soit des taux d'imposition respectifs de 13 % et 11 %.

Pour les transferts du domicile fiscal hors de France intervenus entre le 28 septembre et le 31 décembre 2012, les plus-values latentes sont imposables au taux forfaitaire de 24 % (article 10 de la loi n° 2012-1509 du 29 décembre 2012 de finances pour 2013). La réduction de 30 % ou de 40 % visée au 7 de l'article 200 A n'est plus applicable.

20

Les plus-values latentes sont également imposables aux prélèvements sociaux au taux global en vigueur lors du transfert de domicile fiscal hors de France. Ce taux s’établit à 15,5 % depuis le 1er janvier 2012.

III. Modalités d'application du sursis de paiement

30

En principe, lors du transfert du domicile fiscal hors de France, l’impôt est immédiatement exigible. Toutefois, le contribuable peut bénéficier d’un sursis de paiement, soit de droit, soit sur option.

A. Sursis de paiement de droit

40

Il est automatiquement sursis au paiement de l’impôt lorsque :

- le contribuable transfère son domicile fiscal hors de France dans un État membre de l’Union européenne (UE) ou dans un autre État partie à l’accord sur l'Espace économique européen (EEE) ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales ainsi qu'une convention d'assistance mutuelle en matière de recouvrement ayant une portée similaire à celle prévue par la directive 2010/24/ UE du Conseil, du 16 mars 2010, concernant l'assistance mutuelle en matière de recouvrement des créances relatives aux taxes, impôts, droits et autres mesures ;

Remarques :

Les États membres de l'UE (à l'exclusion de la France) sont les suivants : Allemagne, Autriche, Belgique, Bulgarie, Chypre, (partie grecque), Danemark, Espagne, Estonie, Finlande, Grèce, Hongrie, Irlande, Italie, Lettonie, Lituanie, Luxembourg, Malte, Pays-Bas, Pologne, Portugal, République tchèque, Roumanie, Royaume-Uni, Slovaquie, Slovénie, Suède, ainsi que la collectivité d'outre-mer de Saint-Martin (Cf. http://europa.eu/about-eu/countries/index_fr.htm).

Les autres pays concernés par cet alinéa sont l'Islande ou Norvège. Le Liechtenstein qui n’a pas conclu avec la France une telle convention en matière de recouvrement ne fait pas partie des États pour lesquels le contribuable peut bénéficier automatiquement du sursis de paiement lorsqu’il y transfère son domicile fiscal.

- le contribuable, après avoir transféré son domicile fiscal dans un État autre que l'un des États membres de l’UE ou parties à l’accord sur l’EEE mentionnés au premier tiret, le transfère à nouveau dans l'un des Etats mentionnés à ce même tiret. Dans ce cas, l'octroi d'un sursis de paiement automatique résulte d'une tolérance doctrinale.

Le sursis de paiement est alors de droit.

50

Dans le cas prévu au premier tiret du III-A § 40, les plus-values pour lesquelles le sursis de paiement de droit s’applique doivent être déclarées dans les conditions prévues dans le BOI-RPPM-PVBMI-50-10-50 au I-A-2 § 90.

60

Dans le cas prévu au second tiret du III-A § 40, le sursis de paiement de droit se substitue au sursis de paiement sur option prévu au III-B § 80. Le contribuable continue à être soumis aux obligations déclaratives prévues dans le BOI-RPPM-PVBMI-50-10-50 au II-A § 180. A la suite du second transfert de domicile fiscal, il est mis fin à l'obligation d'avoir un représentant fiscal prévue au III-B-2-c § 140 et, sur demande du contribuable effectuée dans les conditions prévues dans le BOI-RPPM-PVBMI-50-10-50 au II-A § 180, les garanties mentionnées au III-B-2-d-2° § 250 sont levées. Dans cette situation, le contribuable peut prétendre au remboursement des frais de constitution de garantie qu'il a supportés, dans les conditions prévues aux articles R* 208-3 du livre des procédures fiscales (LPF) à R* 208-6 du LPF.

Les dispositions du III-A § 60 ne concernent que les contribuables ayant bénéficié du sursis de paiement sur option à la suite du transfert de leur domicile fiscal hors de France. Lorsque les contribuables n'ont pas bénéficié d'un tel sursis de paiement, il convient de se référer aux dispositions du BOI-RPPM-PVBMI-50-10-40 au I-C § 190.

70

Cependant, si après les transferts de domicile fiscal effectués conformément aux dispositions du second tiret du III-A § 40, le contribuable transfère de nouveau son domicile fiscal dans un État autre que l'un des États membres de l'UE ou parties à l'accord sur l'EEE mentionnés au premier tiret du III-A § 40, il est mis fin au sursis de paiement de droit lors de ce nouveau transfert. Cependant, le contribuable peut, le cas échéant, bénéficier du sursis de paiement sur option s'il respecte les conditions mentionnées au III-B-2 § 90.

B. Sursis de paiement sur option

1. Champ d'application

80

Un sursis de paiement peut être accordé sur option lorsque les conditions prévues au III-B-2 § 90 sont remplies, dès lors que le contribuable transfère son domicile fiscal :

- hors de France, dans un État autre que l’un des États membres de l’UE ou parties à l’accord sur l’EEE mentionnés au premier tiret du III-A § 40 ;

Remarque : L'expression « État autre que l’un des États membres de l’UE ou parties à l’accord sur l’EEE mentionnés au premier tiret du III-A § 40 » comprend également les collectivités d’outre-mer de Saint-Barthélemy, Saint-Pierre-et-Miquelon, Wallis et Futuna, Polynésie française, Nouvelle-Calédonie, Terres australes et antarctiques françaises et le département d'outre-mer de Mayotte.

- de l’un des États membres de l’UE ou parties à l’accord sur l’EEE mentionnés au premier tiret du III-A § 40 vers un État autre que l'un des États membres de l’UE ou parties à l’accord sur l’EEE mentionnés à ce même paragraphe.

Exemple :

En 2012, M. X transfère son domicile fiscal hors de France en Belgique, puis transfère à nouveau son domicile fiscal en 2016 au Canada.

En 2012, il bénéficie du sursis de paiement de droit.

En 2016, le sursis de paiement de droit prend fin à la suite du transfert de son domicile fiscal au Canada, soit dans un État autre que ceux mentionnés au premier tiret du III-A § 40. Toutefois, M. X pourra demander à bénéficier du sursis de paiement sur option si les conditions exposées au III-B-2 § 90 sont remplies.

2. Conditions d'application

90

L'octroi du sursis de paiement prévu au V de l'article 167 bis du CGI est subordonné à la condition que le contribuable déclare les plus-values imposables à raison du transfert de son domicile hors de France, demande expressément à bénéficier du sursis de paiement, désigne un représentant fiscal établi en France et constitue des garanties auprès du service des impôts des particuliers non résidents.

a. Demande expresse de sursis de paiement

100

Le sursis de paiement prévu au V de l'article 167 bis du CGI est une faculté offerte au contribuable. Il n'est donc applicable que sur demande expresse de sa part.

110

En pratique, la demande de sursis de paiement est formulée sur la déclaration spécifique n° 2074-ET (CERFA 14554) déposée au service des impôts des particuliers non résidents dans les trente jours précédant le transfert du domicile fiscal hors de France ou de l’un des États membres de l’UE ou parties à l’accord sur l’EEE (cf. premier tiret du III-A § 40). La déclaration n°2074-ET (CERFA 14554) est disponible sur le site www.impots.gouv.fr à la rubrique "recherche de formulaire".

120

Le sursis de paiement peut être demandé distinctement pour l'impôt afférent à l'ensemble des plus-values latentes, pour l'impôt afférent à l'ensemble des créances trouvant leur origine dans une clause de complément de prix (BOI-RPPM-PVBMI-50-20) et pour l'impôt afférent à l'ensemble des plus-values placées précédemment en report d'imposition (BOI-RPPM-PVBMI-50-30).

b. Déclaration des plus-values concernées

130

Le contribuable doit déclarer ses plus-values, le montant d'impôt correspondant ainsi que les éléments nécessaires au calcul de cet impôt dans les conditions prévues au BOI-RPPM-PVBMI-50-10-50 au I-A-1 § 10.

Pour le calcul des plus-values latentes, il est admis de retenir la valeur des titres à la date du dépôt de la déclaration spécifique n° 2074-ET (CERFA 14554) (cf. III-B-2-a § 110) et non leur valeur à la date du transfert de domicile fiscal hors de France.

c. Désignation d'un représentant fiscal

140

Pour bénéficier du sursis de paiement prévu au V de l'article 167 bis du CGI, le contribuable doit désigner un représentant fiscal établi en France.

Cependant, le contribuable transférant son domicile fiscal au Liechtenstein est dispensé de cette obligation de désignation d'un représentant fiscal. Il doit en revanche constituer des garanties dans les conditions prévues au III-B-2-d § 180.

150

Le contribuable mentionne sur la déclaration spécifique n° 2074-ET (CERFA 14554) déposée dans les conditions prévues au III-B-2-a § 110 le nom ou la dénomination sociale et l'adresse du représentant fiscal qu'il désigne comme étant autorisé à recevoir, en ses lieu et place, les communications relatives à l'assiette, au recouvrement et au contentieux de l'impôt. Ce dernier indique sur cette même déclaration qu'il accepte cette fonction.

160

Le représentant est un simple intermédiaire entre l'administration et le contribuable. Il ne peut donc, en cette seule qualité, être mis en cause pour le paiement des impôts dus par ce dernier.

170

Cette désignation produit ses effets tant que le sursis de paiement n'a pas expiré et qu'aucun nouveau représentant n'est désigné par le contribuable. Cette désignation d'un nouveau représentant fiscal doit être effectuée sur papier libre et transmise au service des impôts des particuliers non résidents.

d. Constitution de garanties de recouvrement

180

S'il souhaite bénéficier du sursis de paiement prévu au V de l'article 167 bis du CGI, le contribuable fait parvenir une proposition de garanties au service des impôts des particuliers non résidents, au moment du dépôt du formulaire spécial n° 2074-ET (cf. III-B-2-a § 110), soit dans les trente jours précédant le transfert de domicile fiscal hors de France ou de l’un des États membres de l’UE ou parties à l’accord sur l’EEE (cf. premier tiret du III-A § 40).

Le contribuable qui a transféré son domicile fiscal hors de France entre le 28 septembre et le 31 décembre 2012 et a demandé à bénéficier du sursis de paiement prévu au V de l'article 167 bis du CGI est tenu, le cas échéant, de constituer, avant le 31 mars 2013, un complément de garantie pour assurer le recouvrement de l'impôt calculé au taux de 24 % ( III de l'article 22 de la troisième loi de finances rectificative pour 2012, n° 2012-1509 du 29 décembre 2012). En effet,le B du IV de l'article 10 de la loi n° 2012-1509 du 29 décembre 2012 de finances pour 2013 a porté de 19 % à 24 % le taux d'imposition des plus-values de cession de valeur mobilières et de droits sociaux réalisés en 2012. Ce complément doit correspondre à la différence entre le montant de l'impôt calculé au taux de 24% et le montant de la garantie constituée pour assurer le recouvrement de l'impôt calculé initialement au taux de 19 % (article 22 précité de la loi de finances rectificative pour 2012). La proposition de complément de garantie est déposée au service des impôts des particuliers non résidents avant le 31 mars 2013, accompagnée du formulaire spécial n° 2074-ET-R (CERFA 14918), sur lequel le contribuable effectue les rectifications déclaratives induites par la modification du taux d'imposition à 24 %. Ce formulaire 2074-ET-R est disponible en ligne sur le site impots.gouv.fr à la rubrique "recherche de formulaire".

190

Lorsque le contribuable transfère son domicile fiscal pour des raisons professionnelles dans un État ou territoire qui n'est pas partie à l'accord sur l'EEE mais qui a conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales ainsi qu'une convention d'assistance mutuelle en matière de recouvrement ayant une portée similaire à celle prévue par la directive 2010/24/ UE du Conseil du 16 mars 2010 concernant l'assistance mutuelle en matière de recouvrement des créances relatives aux taxes, impôts, droits et autres mesures, aucune garantie n’est exigée pour l’application du sursis de paiement.

200

La liste des États ou territoires qui remplissent les conditions du III-B-2-d § 190 figure au BOI-ANNX-000445.

1° Sur la notion de transfert de domicile fiscal pour des raisons professionnelles

210

Les raisons professionnelles entraînant le transfert de domicile fiscal peuvent concerner le contribuable, son conjoint ou son partenaire lié par un pacte civil de solidarité.

220

Il peut s'agir de toute activité professionnelle qu’elle soit salariée ou non salariée (industrielle, commerciale, non commerciale, artisanale ou agricole), exercée dans l’un des États mentionnés précédemment. Il peut s'agir de la même activité que celle qui était exercée en France avant le transfert de domicile fiscal dans un autre État.

Exemples : un contribuable qui crée son entreprise ; un salarié qui change de poste, quand bien même l'employeur demeurerait inchangé ; un fonctionnaire ayant obtenu une mutation éloignée ; etc.

Le contribuable devra fournir à l’appui de sa demande de sursis de paiement les documents attestant du changement d'activité professionnelle et de sa localisation (avis de mutation, nouveau contrat de travail faisant apparaître la date de début d'exercice de l'activité, document de création de l'activité professionnelle ou d’une entreprise, statuts de l'entreprise créée par le contribuable, attestation de résidence dans l'état du lieu d'exercice de la profession, lettre de détachement, etc.) et de la date du début de cette activité (qui doit intervenir dans un délai raisonnable à compter du transfert de domicile fiscal hors de France).

2° Sur la procédure de constitution de garanties

230

Cette procédure de constitution de garanties est organisée selon les règles prévues au troisième alinéa de l'article R* 277-1 du LPF et aux articles R* 277-2 du LPF, R. 277-4 du LPF et R. 277-6 du LPF.

240

Le contribuable, lorsqu'il demande à bénéficier du sursis de paiement (dans les trente jours précédant le transfert de domicile fiscal), doit présenter spontanément, sur papier libre, des garanties au service des impôts des particuliers non résidents. Lorsque le transfert de son domicile fiscal hors de France a eu lieu entre le 28 septembre et le 31 décembre 2012, le contribuable doit apporter un complément de garantie auprès du même service avant le 31 mars 2013 dans les conditions prévues au III-B-2°-d § 180.

250

Ainsi, ces garanties peuvent être constituées par un versement en espèces effectué à un compte d’attente au Trésor, par des créances sur le Trésor, par la présentation d'une caution, par des valeurs mobilières, des marchandises déposées dans les magasins agréés par l'État et faisant l’objet de warrant endossé à l’ordre du Trésor, par des affectations hypothécaires ou par des nantissements de fonds de commerce.

260

Cette énumération n’est pas exhaustive.

270

En outre, en cas de défaut de garanties ou de garanties insuffisantes, le comptable chargé du recouvrement peut refuser le sursis de paiement.

280

Le comptable doit notifier sa décision par pli recommandé avec demande d’avis de réception postal dans un délai qui est fixé à 45 jours à compter du dépôt de l’offre.

À défaut de réponse par le comptable dans ce délai, les garanties offertes sont réputées acceptées (troisième alinéa de l’article R*277-1 du LPF).

Lorsque les garanties offertes par le contribuable ont été refusées, celui ci peut, dans les quinze jours de la réception de la lettre recommandée qui lui a été adressée par le comptable, porter la contestation, par simple demande écrite, devant le juge du référé administratif, qui est un membre du tribunal administratif désigné par le président de ce tribunal, dans les conditions prévues à l’article L. 279 du LPF.

290

Que les garanties aient été acceptées expressément ou tacitement, le comptable peut à tout moment, en cas de dépréciation ou d’insuffisance des garanties constituées, demander au représentant fiscal du contribuable, par lettre recommandée avec avis de réception, un complément de garantie en vue d’assurer le recouvrement de la somme contestée.

Ainsi, à défaut de réponse, le comptable peut prendre des mesures conservatoires si le redevable ne satisfait pas à cette obligation dans un délai de 45 jours (article R* 277-2 du LPF).

300

L’article R. 277-4 du LPF prévoit que le contribuable peut être admis à remplacer la garantie initiale par toute autre garantie dès lors qu’elle est d’une valeur au moins égale.

310

Enfin, les articles A. 277-1 du LPF à A. 277-10 du LPF déterminent les conditions dans lesquelles les valeurs mobilières peuvent être constituées en garantie. Ces valeurs peuvent être apportées en garantie, qu’elles soient ou non dans le champ d’application de l’exit tax. Si le contribuable entend disposer des titres apportés en garantie, il devra remplacer la garantie initiale par une autre équivalente à hauteur de l’impôt restant en sursis de paiement.

320

Par ailleurs, aux termes de l’article A. 277-9 du LPF, les valeurs mobilières qui ne sont pas cotées à une bourse française et les actions de sociétés d'investissement à capital variable (SICAV) autres que celles visées par l'article A. 277-8 du LPF ne peuvent être admises que si elles sont accompagnées d'une caution bancaire souscrite pour la seule différence entre le montant de l'évaluation des titres et le montant de l'impôt en sursis de paiement.

C. Conséquences du sursis de paiement

1. Mise en recouvrement spécifique

330

Le montant de l'impôt afférent aux plus-values latentes imposables à raison du transfert du domicile fiscal hors de France pour lequel le contribuable bénéficie d’un sursis de paiement de droit ou sur option conformément aux IV et V de l'article 167 bis du CGI fait l'objet d'une mise en recouvrement spécifique, distincte de celle de l'impôt afférent aux autres revenus dont le contribuable a disposé du 1er janvier de l’année de ce transfert jusqu'à la date de celui-ci.

340

Cette mise en recouvrement spécifique concerne aussi bien l'impôt sur le revenu que les prélèvements sociaux exigibles au titre des revenus du patrimoine (BOI-RPPM-PSOC). Elle fait l’objet d’une prise en charge des rôles correspondants (un rôle pour l’impôt sur le revenu et un rôle pour les prélèvements sociaux) par le service des impôts des particuliers non résidents.

2. Suspension de l'exigibilité de l'impôt

350

Le sursis de paiement a pour effet de suspendre l'exigibilité de l'impôt afférent aux plus-values latentes imposables à raison du transfert du domicile fiscal du contribuable hors de France ainsi que la prescription de l'action en recouvrement jusqu'à la date de l'événement entraînant son expiration.

3. Absence de pénalités

360

La majoration de 10 % prévue à l'article 1730 du CGI appliquée lorsque l’impôt est placé en sursis de paiement de droit ou sur option est remise automatiquement par le comptable public lorsque l'impôt dû suite à l'expiration du sursis de paiement est acquitté dans les conditions prévues dans le BOI-RPPM-PVBMI-50-10-50 au III § 220.

D. Expiration du sursis de paiement

370

Pour les plus-values latentes, le sursis de paiement expire lors de la survenance de l’un des événements suivants :

- la cession de titres, c’est-à-dire la transmission à titre onéreux (vente, apport, échange), à l’exception des opérations d’échange entrant dans le champ d’application de l’article 150-0 B du CGI. Lorsque les titres pour lesquels une plus-value est placée en sursis de paiement font l'objet d'une opération d'échange entrant dans le champ d’application de l’article 150-0 B du CGI après le transfert de domicile fiscal hors de France, le sursis de paiement n'expire pas lors de cet échange mais lorsque les titres reçus font l'objet de l'un des événements mettant fin au sursis de paiement mentionnés au 1 du VII de l'article 167 bis du CGI. Pour plus de précisions sur ces opérations entrant dans le champ d’application de l’article 150-0 B du CGI, il convient de se reporter au BOI-RPPM-PVBMI-30-10-20 aux I à II-A § 10 et suivants ;

- le rachat par une société de ses propres titres ;

- le remboursement d’obligations et titres assimilés (article 118 du CGI et, 6° et 7° de l’article 120 du CGI) ;

- l’annulation des titres ;

- la donation de titres, sauf si le donateur démontre que cette donation n’est pas faite à seule fin d’éluder l’impôt calculé sur la plus-value latente.

En cas de donation, la plus-value est en principe imposable. Il y a donc expiration du sursis de paiement afférent à la plus-value latente calculée sur les titres faisant l'objet de cette donation, sauf si le contribuable démontre que cette donation n'a pas pour seul but d'éluder l'impôt sur la plus-value latente (BOI-RPPM-PVBMI-50-10-40 au I-A-4 § 120 et 130).

1. Expiration partielle du sursis de paiement

380

Lorsque l'évènement mettant fin au sursis de paiement porte sur une partie seulement des titres concernés, seule la fraction correspondante de l'impôt afférent à la plus-value latente en sursis de paiement est exigible, le surplus continuant de bénéficier du sursis.

Afin de déterminer la fraction de l'impôt afférent à la plus-value latente pour laquelle le sursis expire et celle restant en sursis de paiement, il convient de distinguer deux situations pour le calcul du prix ou de la valeur d'acquisition des titres ou droits concernés :

- les titres ou droits cédés sont identifiables ou individualisables (le gain net de cession des titres ou droits est déterminé, pour chaque titre ou droit cédé, à partir de son prix effectif d’acquisition ou de souscription) ;

- les titres ou droits cédés sont fongibles ou non individualisables (le prix d’acquisition à retenir est la valeur moyenne pondérée d’acquisition des titres).

Pour plus de précisions sur ces notions, il convient de se reporter au BOI-RPPM-PVBMI-20-20-30-40 aux I § 20 et II-A § 50.

390

Exemple 1 : Cession partielle de titres individualisables.

M. X acquiert en N, 5 000 titres de la société A pour une valeur unitaire de 10 € et, en N+1, 2 000 titres de la même société pour une valeur unitaire de 12 €.

En N+3, M. X transfère son domicile fiscal hors de France. Les titres de M. X entrent dans le champ d'application du dispositif de l'exit tax. La valeur unitaire de ses titres est évaluée à cette date à 15 €. Il est donc imposé sur une plus-value latente de: (15 x 7 000) - [(10 x 5 000) + (12 x 2 000)] = 31 000. L'impôt correspondant à cette plus-value est de :

31 000 x 34,5 % = 10 695 €.

Remarque : Le taux de « 34,5 % » correspond au taux d'imposition à l'impôt sur le revenu de 19 % majoré du taux global d'imposition aux prélèvements sociaux de 15,5 % (BOI-RPPM-PSOC) .

Cas 1 :

En N+5, M. X cède 3 000 titres au prix unitaire de 14 €, dont 2 000 acquis au prix unitaire de 10 € et 1 000 au prix unitaire de 12 €. Il réalise donc une plus-value de cession de :

(14 x 3 000) - [(10 x 2 000) + (12 x 1 000)] = 10 000 €.

La plus-value de cession de ces 3 000 titres réalisée en N+5 étant inférieure à la plus-value latente constatée sur ces mêmes titres en N+3, le montant d'impôt pour lequel le sursis de paiement prend fin est :

10 000 x 34,5 % = 3 450 €.

Remarque : La plus-value de cession de 10 000 € est inférieure à la plus-value latente rapportée aux 3 000 titres cédés:

13 000 = (15 x 3 000) - [(10 x 2 000) + (12 x 1 000)].

La différence entre le montant d'impôt calculé sur les titres de la société A détenus par M. X lors du transfert de son domicile fiscal hors de France et le montant d'impôt dont le sursis de paiement expire à la suite de la cession partielle reste en sursis de paiement jusqu'à la réalisation de l'un des évènements mentionnés au III-D § 370 affectant les autres titres de la société A détenus par M. X (soit les 4 000 titres restants et un impôt restant en sursis de 10 695 - 3 450 = 7 245 €).

Cas 2 :

En N+5, M. X cède 3 000 titres au prix unitaire de 18 €, dont 2 000 acquis au prix unitaire de 10 € et 1 000 au prix unitaire de 12 €. Il réalise donc une plus-value de cession de :

(18 x 3 000) - [(10 x 2 000) + (12 x 1 000)] = 22 000 €.

La plus-value de cession de ces 3 000 titres réalisée en N+5 étant supérieure à la plus-value latente constatée sur ces mêmes titres en N+3, le montant d'impôt pour lequel le sursis de paiement prend fin est :

13 000 x 34,5 % = 4 485 € soit 10 695 x (13 000/31 000).

Remarque : La plus-value de cession de 22 000 € est supérieure à la plus-value latente rapportée aux 3 000 titres cédés :

13 000 = (15 x 3 000) - [(10 x 2 000) + (12 x 1 000)].

La différence entre le montant d'impôt calculé sur les titres de la société A détenus par M. X lors du transfert de son domicile fiscal hors de France et le montant d'impôt dont le sursis de paiement expire suite à la cession partielle reste en sursis de paiement jusqu'à la réalisation de l'un des évènements mentionnés au III-D § 370 affectant les autres titres de la société A détenus par M. X (soit les 4 000 titres restants et un impôt restant en sursis de 10 695 - 4 485 = 6 210 €).

400

Exemple 2 : Cession partielle de titres fongibles.

M. X acquiert, en N, 5 000 titres de la société A pour une valeur unitaire de 10 € et, en N+1, 2 000 titres de la même société pour une valeur unitaire de 12 €.

En N+3, M. X transfère son domicile fiscal hors de France. Les titres de M. X entrent dans le champ d'application du dispositif de l'exit tax. La valeur unitaire de ses titres est évaluée à cette date à 15 €. Il est donc imposé sur une plus-value latente de: (15 x 7 000) - [(10 x 5 000) + (12 x 2 000)] = 31 000. L'impôt correspondant à cette plus-value est de :

31 000 x 34,5 % = 10 695 €.

Remarque : Le taux de « 34,5 % » correspond au taux d'imposition à l'impôt sur le revenu de 19 % majoré du taux global d'imposition aux prélèvements sociaux de 15,5 % (BOI-RPPM-PSOC) .

Cas 1 :

En N+5, M. X cède 3 000 titres au prix unitaire de 14 €. Le prix moyen d'acquisition (PMP) des titres cédés est de :

[(10 x 5 000 ) + (12 x 2 000)] / 7 000 = 10,57 €.

Il réalise donc une plus-value de cession de :

(14 x 3 000) - (10,57 x 3 000) = 10 290 €.

La plus-value de cession de ces 3 000 titres réalisée en N+5 étant inférieure à la plus-value latente constatée sur ces mêmes titres en N+3, le montant d'impôt pour lequel le sursis de paiement prend fin est de :

10 290 x 34,5 % = 3 550 €.

Remarque : La plus-value de cession de 10 290 € est inférieure à la plus-value latente rapportée aux 3 000 titres cédés:

13 290 = (15 x 3 000) - (10,57 x 3 000).

La différence entre le montant d'impôt calculé sur les titres de la société A détenus par M. X lors du transfert de son domicile fiscal hors de France et le montant d'impôt dont le sursis de paiement expire à la suite de la cession partielle reste en sursis de paiement jusqu'à la réalisation de l'un des évènements mentionnés au III-D § 370 affectant les autres titres de la société A détenus par M. X (soit les 4 000 titres restants et un impôt restant en sursis de 10 695 - 3 550 = 7 145 €).

Cas 2 :

En N+5, M. X cède 3 000 titres au prix unitaire de 18 €. Le prix moyen d'acquisition (PMP) des titres cédés est de :

[(10 x 5 000 ) + (12 x 2 000)] / 7 000 = 10,57 €.

Il réalise donc une plus-value de cession de :

(18 x 3 000) - (10,57 x 3 000) = 22 290 €.

La plus-value de cession de ces 3 000 titres réalisée en N+5 étant supérieure à la plus-value latente constatée sur ces mêmes titres en N+3, le montant d'impôt pour lequel le sursis de paiement prend fin est :

13 290 x 34,5 % = 4 585 € soit 10 695 x (13 290/31 000).

Remarque : La plus-value de cession de 22 290 est supérieure à la plus-value latente rapportée aux 3 000 titres cédés :

13 290 = (15 x 3 000) - (10,57 x 3 000).

La différence entre le montant d'impôt calculé sur l'ensemble des titres de la société A détenus par M. X lors du transfert de son domicile fiscal hors de France et le montant d'impôt dont le sursis de paiement expire à la suite de la cession partielle reste en sursis de paiement jusqu'à la réalisation de l'un des évènements mentionnés III-D § 370 affectant les autres titres de la société A détenus par M. X (soit les 4 000 titres restants et un impôt restant en sursis de 10 695 - 4 585 = 6 110 €).

2. En cas de démembrement des titres

410

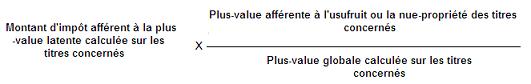

En cas de cession ou de donation des droits d'usufruit ou de nue-propriété des titres, le sursis de paiement expire pour la seule fraction de l'impôt afférent aux plus-values latentes se rapportant à l'usufruit ou à la nue-propriété des titres qui fait l'objet de la cession ou de la donation.

Cette fraction d'impôt est calculée de la manière suivante :

La plus-value relative, selon le cas, à l'usufruit ou à la nue-propriété, est déterminée par la différence entre, d'une part, la valeur de l'usufruit ou de la nue-propriété lors du transfert de domicile fiscal hors de France, ou si la plus-value latente globale calculée sur les titres concernés est supérieure à la plus-value réalisée lors de la cession ou de la donation, la valeur de l'usufruit ou de la nue-propriété lors de cette cession ou donation et, d'autre part, la valeur d'acquisition de ces droits.

Pour déterminer la valeur de l'usufruit ou de la nue-propriété en cas de cession, le contribuable évalue économiquement leur valeur respective ou utilise le barème prévu à l'article 669 du CGI. En cas de donation, il utilise obligatoirement le barème précité. Pour l’utilisation de ce barème, il convient de retenir l’âge de l’usufruitier au jour de la cession ou de la donation.

S'agissant de la plus-value globale calculée sur les titres concernés, il convient de se reporter au BOI-RPPM-PVBMI-50-10-20 aux I à III § 10 et suivants pour les plus-values latentes ou au BOI-RPPM-PVBMI-50-10-40 au II-A § 210 pour les plus-values réelles selon le cas.

420

Exemple :

En 2008, M. X acquiert 100 titres de la société A pour une valeur unitaire de 15 €.

Il transfère son domicile fiscal fiscal hors de France le 1er juillet 2012. Les titres de la société A sont évalués au moment du transfert de domicile à 22 €. Il opte pour le sursis de paiement.

Il déclare alors une plus-value latente de :

100 x (22 –15 ) = 700 €.

et l’impôt mis en sursis de paiement est de :

700 x 34,5 % = 241,50 €.

Le 1er juin 2013, il donne la nue-propriété de ces titres de la société A sans démontrer que cette donation n’est pas de nature exclusivement fiscale. M. X a 58 ans lors de cette donation. En application du barème prévu à l’article 669, la valeur de la nue-propriété des titres est égale à 50 % de la valeur de la pleine propriété des titres.

La valeur unitaire des titres de la société A au jour de la donation est de 50 €, soit une valeur unitaire de 25 € pour la nue-propriété des titres.

La valeur unitaire des titres de la société A au jour de l’acquisition est de 15 €, soit une valeur unitaire de 7,5 € pour la nue-propriété des titres.

La valeur unitaire des titres de la société A au jour du transfert domicile fiscal hors de France est de 22 €, soit une valeur unitaire de 11 € pour la nue-propriété des titres.

Soit une plus-value latente sur la nue-propriété des titres de :

100 x (11-7,5) = 350 €.

Et une plus-value réalisée lors de la donation de la nue-propriété des titres de :

100 x (25-7,5) = 1 750 €.

Remarque : Par le terme « plus-value réalisée lors de la donation », il convient d'entendre l'accroissement de valeur des titres entre la date de leur entrée dans le patrimoine du contribuable et celle de leur donation.

Étant donné que cette plus-value (1 750 €) est supérieure au montant de la plus-value latente sur la nue-propriété (350 €), il convient de retenir, pour le calcul de la fraction d’impôt exigible selon la formule susmentionnée, les montants de plus-values latentes calculées sur la nue-propriété (350 €) et sur la pleine propriété (700 €).

Soit un montant d’impôt exigible lors de la donation de :

241,50 x (350/700) = 120,75 €.

3. Conséquences de l'expiration du sursis de paiement

430

La levée des garanties correspondant aux impositions pour lesquelles le sursis de paiement a expiré est prononcée consécutivement au paiement effectif de ces mêmes impositions.