IS - Régime fiscal des groupes de société - Retraitements nécessaires à la détermination du résultat et de la plus ou moins-value d'ensemble - Limitation de la déduction des charges financières liées à l'acquisition d'une société destinée à devenir membre du groupe (dispositif de "l'amendement Charasse") - Portée du dispositif

1

La réintégration d'une fraction des charges financières du groupe est opérée forfaitairement à partir des éléments comptables figurant au bilan et dans le compte de résultats de chacune des sociétés membres de ce groupe. Elle affecte uniquement le résultat d'ensemble déterminé par la société mère.

I. Montant de la réintégration

10

Il est égal au produit des charges financières déduites par toutes les sociétés du groupe par le rapport du prix d'acquisition des titres de la société qui devient membre de ce groupe, à la somme du montant moyen des dettes de chaque exercice des sociétés membres du même groupe.

A. Charges financières à retenir

1. Principe

20

Ces charges sont celles rattachées à la gestion financière qui doivent figurer sous le compte 66 dans la comptabilité de chaque société du groupe.

Toutefois, il n'y a pas lieu de retenir les charges nettes sur cessions de valeurs mobilières de placement (compte 667 - ligne GT du tableau compte de résultat de l'exercice n° 2052-SD (CERFA n° 10167), accessible en ligne sur le site www.impots.gouv.fr), ainsi que les pertes sur créances liées à des participations (créances irrécouvrables) et les pertes de change autres que celles afférentes à des opérations financières. En outre, ne doivent pas être prises en considération les dotations financières aux amortissements et aux provisions (compte 686 - ligne GQ du tableau compte de résultat de l'exercice n° 2052-SD).

2. Interaction avec l'article 223 B bis du code général des impôts

30

En application des sixième à douzième alinéas de l'article 223 B du CGI, il est prévu que les charges financières pouvant faire l'objet d'une réintégration sont celles effectivement déduites pour la détermination du résultat d'ensemble du groupe.

40

Les dispositions combinées de l'article 223 B bis du CGI et du sixième alinéa de l'article 223 B du CGI permettent de déterminer un ordre d'application des différents mécanismes de limitation de la déduction des charges financières dans le cadre du régime de groupe. En effet, le dispositif prévu au sixième alinéa de l'article 223 B du CGI s'appliquant aux seules charges financières admises en déduction du résultat d'ensemble, il convient de considérer que ce dispositif s'applique après application des dispositions de l'article 223 B bis du CGI.

50

A cet égard, l'ordre d'application des différents dispositifs de limitation mis en œuvre dans le cadre du régime de groupe est décrit au VI-B § 270 à 300 du BOI-IS-GPE-20-20-110.

60

Ainsi, les charges financières susceptibles d'être réintégrées en application du sixième alinéa de l'article 223 B du CGI sont celles effectivement déduites au niveau du résultat d'ensemble, c'est-à-dire les charges financières qui ont fait l'objet d'une déduction au niveau du résultat individuel de chaque société membre du groupe (en application des dispositions de l'article 39 du CGI et du I de l'article 212 du CGI), ainsi qu'au niveau du résultat d'ensemble, par application des règles particulières propres au régime de groupe (dispositif de plafonnement des charges financières nettes du groupe, prévu à l'article 223 B bis du CGI).

(70-80)

B. Numérateur du rapport : le prix d'acquisition des titres

1. Prix d'acquisition des titres

90

Il s'agit du prix définitif convenu, quelles que soient les modalités de règlement, dont le montant est porté en comptabilité chez la société cessionnaire. Les frais d'acquisition (droits de mutation, commissions) correspondant à l'opération ne sont pas retenus pour la détermination de ce prix.

Si le prix est libellé en devises, il est converti en euros au cours du jour de l'opération. Cette valeur ne peut pas par la suite être modifiée, même si l'acquisition est financée par un emprunt en devises ou par un achat à terme de devises.

2. Augmentation du capital de la société cessionnaire

100

Le sixième alinéa de l'article 223 B du CGI précise que l'augmentation de capital réalisée au profit de la société cessionnaire ne peut être admise en déduction du prix d'acquisition à retenir pour le calcul des charges financières à réintégrer qu'à la condition que ces fonds soient apportés à la société cessionnaire par une personne autre qu'une société membre du groupe ou, s'ils sont apportés par une société du groupe, qu'ils ne proviennent pas de crédits consentis par une société non-membre de ce groupe.

a. Augmentation de capital souscrite par une société du groupe

110

Pour être admise en déduction du prix d'acquisition des titres, cette augmentation de capital ne doit pas être financée par des fonds empruntés à l'extérieur du groupe. Cette condition sera réputée remplie si l'opération d'acquisition des titres n'a pas eu pour effet d'accroître l'endettement du groupe, déterminé en éliminant les flux financiers entre sociétés du groupe ; à cet égard, tout accroissement de l'endettement externe du groupe dans les six mois qui précèdent ou suivent l'achat des titres est présumé financer cette acquisition.

Pour l'appréciation de la réalisation de cette condition, les difficultés éventuelles pourront être soumises à la Direction de la Législation Fiscale (Bureau B1).

b. Augmentation de capital souscrite par une société non-membre du groupe

120

Le prix d'acquisition des titres est réduit du montant des fonds apportés à la société cessionnaire lors d'une augmentation du capital réalisée simultanément à l'acquisition des titres.

1° Montant des fonds apportés

130

Seuls, les apports en numéraire effectivement versés sont pris en compte pour le calcul de la réduction du numérateur du rapport.

Lorsque la société cessionnaire a été créée immédiatement avant la cession, les apports en numéraire versés pour la constitution du capital initial sont également retenus si les autres conditions relatives à l'acquisition des titres sont remplies.

Les apports en numéraire peuvent être versés par la personne ou la société cédante, par tout associé ou actionnaire ancien ou nouveau de la société cessionnaire.

2° Caractère simultané des opérations

140

Pour ouvrir droit à la réduction du numérateur, l'augmentation de capital doit être réalisée simultanément à l'acquisition des titres par la société cessionnaire. À titre de règle pratique, cette condition sera considérée comme remplie si les fonds correspondants sont versés dans les trois mois qui précédent ou suivent l'achat des titres.

3° Acquisitions de titres par plusieurs sociétés du groupe

150

Si les titres d'une ou plusieurs sociétés qui deviennent membres du groupe sont achetés par plusieurs sociétés du groupe, le prix d'acquisition et la réduction afférente à une augmentation de capital sont constatés dans chaque société cessionnaire. En conséquence, un excédent éventuel d'apports au profit d'une société par rapport au prix des titres qui figure dans ses comptes ne peut pas diminuer le prix d'acquisition des titres acquis par une autre société cessionnaire.

Dans cette hypothèse, le numérateur du rapport est égal à la somme des montants nets retenus pour chaque société cessionnaire.

3. Cession ou apport entre sociétés du groupe des titres achetés

160

La cession ou l'apport entre des sociétés du groupe des titres de la société qui est devenue membre du même groupe ne modifie pas la situation de la société émettrice au regard des dispositions de l'article 223 A du CGI sous réserve des cas où ces opérations entraînent la sortie du groupe des sociétés concernées.

Dès lors, ces opérations sont sans incidence sur la réintégration des charges financières du groupe. Elles ne sont donc pas susceptibles d'entraîner une augmentation ou une diminution du montant net global déterminé à l'égard de la société (ou des sociétés) qui a effectué la première acquisition dans le groupe (ou qui ont effectué les premières acquisitions).

C. Dénominateur du rapport : le montant moyen des dettes de chaque exercice

1. Montant des dettes du groupe

170

Les dettes des sociétés du groupe à retenir au dénominateur du rapport s'entendent de l'ensemble des dettes d'exploitation, des emprunts et dettes assimilées ainsi que des dettes rattachées à des participations qui figurent au passif du bilan de chacune de ces sociétés.

En pratique, elles correspondent aux dettes figurant sur le tableau bilan-passif n° 2051-SD (CERFA n° 10938) sur les lignes DS à EA pour chaque société du groupe, qui sont par ailleurs ventilées dans l'état des échéances des créances et des dettes à la clôture de l'exercice (tableau état des échéances des créances et des dettes à la clôture de l'exercice n° 2057-SD (CERFA n° 10950), cadre B).

Les formulaires n° 2051-SD et n° 2057-SD sont accessibles en ligne sur le site www.impots.gouv.fr.

Il n'y a donc pas lieu de ventiler les dettes en fonction de leur nature. En outre, il est rappelé que le dispositif s'applique même en l'absence d'emprunts contractés pour l'achat des titres de la société qui devient membre du groupe.

2. Calcul du montant moyen de chaque exercice

180

Le montant moyen des dettes d'une société du groupe est égal à la somme des dettes existant au dernier jour de chacun des mois de l'exercice social divisée par le nombre de mois de cet exercice.

Il est ensuite fait masse des montants ainsi déterminés par chaque société du groupe.

Cette somme est déterminée au titre de l'année d'acquisition en tenant compte du montant moyen des dettes pour tout l'exercice, sans effectuer de prorata temporis en fonction de la date réelle de l'achat des titres par la société cessionnaire.

D. Variation et limite du rapport

190

Le rapport qui affecte la réintégration des charges financières du groupe doit être calculé exercice par exercice.

Le numérateur est fixé dès l'année d'acquisition et demeure invariable.

Par contre, le dénominateur est susceptible de varier en fonction du montant moyen des dettes de chaque exercice.

De ce fait, le rapport n'est pas constant ; il peut augmenter ou diminuer d'un exercice à l'autre. Toutefois, lorsque le montant moyen des dettes est inférieur au prix d'acquisition des titres réduit de l'augmentation du capital de la société cessionnaire, le rapport est limité à 1. Dans ce cas, la réintégration est donc égale au montant des charges financières du groupe.

II. Période de réintégration des charges financières du groupe

A. Acquisition de titres réalisées au titre d'exercices ouverts avant le 1er janvier 2007

200

La réintégration prévue au septième alinéa de l'article 223 B du CGI est opérée au titre de l'exercice d'acquisition et des quatorze exercices suivants. Elle ne s'applique pas au titre des exercices au cours desquels la société rachetée n'est plus membre du groupe.

1. Premier exercice de réintégration

210

La réintégration débute sur l'exercice d'acquisition des titres lorsque la société rachetée a donné son accord pour entrer dans le groupe à compter de l'exercice suivant.

À défaut de cet accord, aucune réintégration n'est à effectuer au titre de l'exercice d'acquisition. Il en est de même si la société cessionnaire n'est pas membre du groupe au titre de l'exercice d'acquisition.

Le décalage qui peut ainsi exister entre l'exercice d'acquisition des titres et le premier exercice de réintégration ne modifie pas la période de réintégration. Celle-ci expire en tout état de cause à la fin du quatorzième exercice qui suit l'achat des titres.

Lorsque l'entrée dans le groupe de la société rachetée est postérieure à celle de la société cessionnaire, la réintégration est opérée, pour la période restant à courir, à compter de l'exercice précédant celui de cette entrée. Cet exercice correspond en fait à l'exercice au cours duquel la société rachetée donne son accord pour être membre du groupe.

2. Autres exercices de la période de réintégration

220

La réintégration continue à s'appliquer tant que la société qui a été rachetée demeure membre du même groupe que la société qui la détient, et jusqu'à l'expiration de la période définie au septième alinéa de l'article 223 B du CGI.

Le fait que la société rachetée ne soit plus détenue ultérieurement par la société qui a effectué l'acquisition initiale est donc sans incidence sur l'obligation de réintégration des charges financières du groupe.

Dès lors, cette disposition est applicable au titre des exercices, autres que l'exercice d'acquisition, au cours desquels la société qui a été rachetée et la ou l'une des sociétés qui la détient à la suite d'une cession ou d'un apport à l'intérieur du groupe, sont membres du même groupe. Il en est ainsi même si la société à l'origine de l'achat des titres n'est plus membre du groupe, ou si des opérations de restructuration, des cessions ou d'autres événements entraînent une modification de la structure du groupe auquel appartiennent la société rachetée et la ou l'une des sociétés qui la détient.

B. Acquisition de titres réalisées au cours des exercices ouverts à compter du 1er janvier 2007

1. Cas général

230

Pour les acquisitions réalisées au cours des exercices ouverts à compter du 1er janvier 2007, la période de réintégration des charges financières prend désormais fin au terme du huitième exercice suivant celui au cours duquel l'acquisition à « soi-même » a été réalisée.

Les acquisitions, placées dans le champ du dispositif, réalisées au cours des exercices ouverts avant le 1er janvier 2007, conservent une période de réintégration maximale de quinze ans.

En particulier, les acquisitions intervenues après le 1er janvier 2007 mais au cours d'un exercice ouvert avant cette date, relèvent du régime antérieur qui prévoit une période de réintégration des charges financières de quinze ans.

240

Exemple :

Une société H cède 95 % du capital d'une société F à une société A.

H contrôle A.

En fonction des différents cas de figure envisagés, la période d'application de « l'amendement Charasse » est déterminée de la façon suivante :

|

Date de l'acquisition des titres de F par A |

Exercice au cours duquel les titres sont acquis par A |

Période maximale d'application de « l'amendement Charasse » |

1er exercice d'appartenance à un groupe de A |

Exercice d'entrée de F dans le groupe de A |

1er exercice de réintégration des charges financières |

Dernier exercice de réintégration des charges financières |

Durée effective d'application du dispositif |

|---|---|---|---|---|---|---|---|

|

1/09/2006 |

Exercice ouvert le 1/01/2006(1) |

15 ans |

2005 |

2007 |

2006(3) |

2020 |

15 ans |

|

1/12/2006 |

Exercice ouvert le 1/01/2006(1) |

15 ans |

2004 |

2008 |

2007(3) |

2020 |

14 ans |

|

10/03/2007 |

Exercice ouvert le 1/09/2006(1) |

15 ans |

2005-2006 |

2007-2008 |

2006-2007(3) |

2020-2021 |

15 ans |

|

10/03/2007 |

Exercice ouvert le 1/01/2007 |

9 ans |

2000 |

2008 |

2007(2,3) |

2015 |

9 ans |

|

1/04/2007 |

Exercice ouvert le 1/01/2007 |

9 ans |

2000 |

2010 |

2009 |

2015 |

7 ans |

|

1/03/2008 |

Exercice ouvert le 1/01/2008 |

9 ans |

2009(4) |

2009 |

2009 |

2016 |

8 ans |

|

1/07/2008 |

Exercice ouvert le 1/01/2008 |

9 ans |

2009 |

2010 |

2009(3) |

2016 |

8 ans |

|

1/02/2007 |

Exercice ouvert le 1/01/2007 |

9 ans |

2008 |

2011 |

2010(3) |

2015 |

6 ans |

(1) L'aménagement de la période de réintégration ne s'applique pas aux acquisitions réalisées au cours d'exercices ouverts avant le 1er janvier 2007.

(2) Le dispositif s'applique pendant l'exercice d'acquisition et les huit suivants.

(3) Si la société rachetée entre dans le groupe de la société cessionnaire à compter d'un exercice postérieur à celui de son acquisition, le dispositif s'applique à compter de l'exercice précédant celui de son entrée dans le groupe (cf. II-A-1 § 210).

(4) Si la société cessionnaire n'appartient à aucun groupe au cours de l'exercice précédant celui de l'entrée dans le groupe de la société rachetée, le dispositif ne s'applique qu'à compter de l'entrée dans le groupe de la société cessionnaire.

2. Cas de l'absorption de la société rachetée avant son entrée dans le groupe

250

Le dispositif de limitation des charges financières s'applique même si la société rachetée ne devient pas membre du même groupe que la société cessionnaire, dès lors que la société rachetée est absorbée par la société cessionnaire ou par une société membre ou devenant membre du même groupe que la société cessionnaire. La mesure s'applique aux acquisitions réalisées au cours des exercices ouverts à compter du 1er janvier 2007 (BOI-IS-GPE-20-20-80-10 au I-D-2 § 70 et suiv.).

260

La période maximale des réintégrations des charges financières est de neuf exercices.

Elle débute lors de l'exercice d'acquisition si la société absorbante est membre d'un groupe au titre de cet exercice et si l'absorption a lieu au cours de l'exercice d'acquisition ou de l'exercice suivant.

Dans ce dernier cas, si l'absorption se produit après le délai de dépôt de déclaration du résultat d'ensemble de l'exercice d'acquisition, il sera admis que la réintégration portant sur les charges financières déduites au titre de l'exercice d'acquisition soit effectuée sur la déclaration du résultat d'ensemble de l'exercice de l'absorption.

270

Le premier exercice d'application est différé si la fusion a lieu après l'exercice suivant celui de l'acquisition ou si la société absorbante entre dans un groupe après la clôture de l'exercice d'acquisition (cf. exemples au II-B-2 § 280).

La période d'application prend fin au terme du huitième exercice suivant celui de l'acquisition.

280

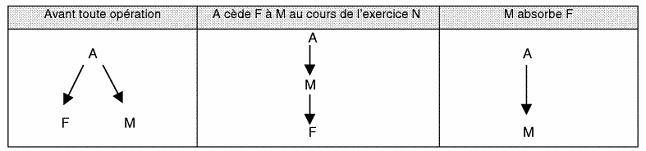

Exemple 1 :

A est une personne physique. Les sociétés M et F sont l'objet des opérations suivantes (les flèches caractérisent des liens de détention du capital à au moins 95 %) :

Par ailleurs, il est supposé que F n'entre pas, avant son absorption, dans le groupe de M.

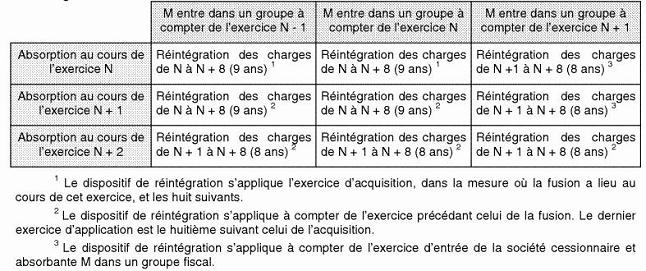

En fonction de la date d'absorption de F et de l'entrée de M dans un groupe, la période de réintégration des charges financières est la suivante :

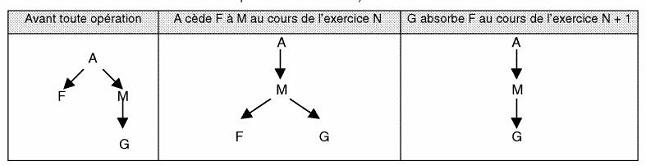

Exemple 2 :

A est une personne physique. Les sociétés M, F et G sont l'objet des opérations suivantes (les flèches caractérisent des liens de détention du capital à au moins 95 %) :

Par ailleurs, il est supposé que F n'entre pas, avant son absorption, dans le groupe de M.

En fonction des dates d'entrée de M et G dans le groupe, la période de réintégration des charges financières est la suivante :

- cas 1 : M et G sont membres du même groupe depuis l'exercice N-2 : le dispositif de réintégration s'applique à compter de l'exercice précédant celui de la fusion, c'est-à-dire N. Il prend fin à la clôture de l'exercice N+8 ;

- cas 2 : M appartient à un groupe depuis l'exercice N et G entre dans le même groupe que M en N+3 : le dispositif de réintégration s'applique à compter de l'exercice précédant celui de l'entrée de la société absorbante dans le groupe, c'est-à-dire N+2. Il prend fin à la clôture de l'exercice N+8 ;

- Cas 3 : M et G entrent dans le même groupe à compter de l'exercice N+3 : le dispositif de réintégration s'applique à compter de l'exercice N+3 et jusqu'à l'exercice N+8 inclus.

III. Situations de maintien ou de sorties du dispositif

A. Cas d'une fusion intra-groupe

290

La fusion intra-groupe de la société rachetée n'entraîne pas l'arrêt de l'application du dispositif de réintégration des charges financières prévu au sixième alinéa de l'article 223 B du CGI.

1. Conditions et modalités d'application du dispositif

a. Fusion intra-groupe de la société rachetée

300

Le b de l'article 223 B du CGI prévoit expressément le maintien de l'application du dispositif de réintégration des charges financières lorsque la sortie de la société rachetée (la société cible) résulte de son absorption-fusion par une autre société du groupe.

En vertu de l'article 210-0 A du CGI, le dispositif est également maintenu en cas de dissolution sans liquidation de la société rachetée dans le cadre d'une confusion de patrimoine interne au groupe.

Les autres cas de sortie du groupe de la société rachetée entraînent toujours l'arrêt du dispositif de réintégration des charges financières.

b. Régime fiscal des fusions concernées

310

A l'inverse du dispositif de maintien des neutralisations des plus ou moins-values, des abandons de créances et des subventions, le maintien du dispositif de réintégration des charges financières s'applique quel que soit le régime sous lequel est placée la fusion.

c. Décompte de la période d'application du dispositif « Charasse »

320

Le dispositif de réintégration des charges financières s'applique lors de l'exercice d'acquisition des titres et, selon les cas (II § 200 et suiv.), les quatorze ou huit exercices suivants. La fusion intra-groupe de la société rachetée n'a pas pour effet d'interrompre ce délai, qui continue de courir.

En revanche, le dispositif s'interrompt si la société qui a absorbé la société rachetée sort du groupe, sauf si cette sortie de groupe résulte d'une absorption par une autre société du groupe.

330

Exemple d'application :

Soit un groupe fiscal composé des sociétés A et B. La société mère (A) est contrôlée directement par la société C, mais est détenue à moins de 95 % par celle-ci.

Au titre de l'exercice N, la société A acquiert auprès de la société C des titres de la société D.

A compter de l'exercice suivant, D entre dans le groupe constitué par A.

Ainsi, A a acquis des titres de D, qui appartient désormais au même groupe fiscal, auprès de la société C qui la contrôle. Le dispositif de limitation des charges financières est donc applicable.

La réintégration des charges financières doit être effectuée, selon que les titres de D ont été acquis avant ou après le 1er janvier 2007 dans les conditions fixées au II § 200 et suivants dès l'exercice d'acquisition N et jusqu'au 14ème ou 8ème exercice suivant, soit N+14 ou N+8.

En N+7, la société cible (D) est absorbée par la société A. Elle est donc réputée ne plus appartenir au groupe dès le 1er jour de l'exercice N+7.

Toutefois, l'absorption intra-groupe de la société rachetée (D) n'entraîne pas l'arrêt du dispositif de réintégration des charges financières. En effet, celui-ci continue à s'appliquer pour la durée restant à courir, soit jusqu'à l'exercice N+14 inclus ou N+8 inclus.

2. Application dans le temps

340

Le dispositif décrit au III-A § 290 à 330 est applicable aux opérations de fusions intra-groupe réalisées au cours des exercices ouverts à compter du 1er janvier 2006.

B. Sortie du groupe, temporaire ou définitive, de la société rachetée autrement que par voie de fusion intra-groupe

350

Lorsque la société rachetée sort du groupe au cours de la période mentionnée au II § 200 et suivants, la réintégration cesse de s'appliquer au titre de l'exercice de sortie et des exercices suivants tant que cette société demeure hors du groupe.

Le service peut, en application des dispositions de l'article L. 64 du livre des procédures fiscales, s'opposer à l'absence de réintégration si toute ou partie de l'activité de la société rachetée est maintenue dans le groupe en particulier après apport partiel d'actif consenti par cette société ou absorption de celle-ci.

360

La réintégration est à nouveau effectuée en cas de retour dans le même groupe que celui auquel appartient la société détentrice des titres de la société rachetée, pour la période restant à courir.

C. Perte du contrôle de la société détentrice des titres de la société acquise

1. Principe : sortie du dispositif de réintégration des charges financières

370

Le d de l'article 223 B du CGI prévoit un cas de sortie du dispositif de réintégration des charges financières.

Le dispositif cesse de s'appliquer au titre des exercices au cours desquels la société qui détient les titres de la société rachetée n'est plus contrôlée par les personnes qui contrôlaient la société cessionnaire au moment de l'acquisition de la société cible.

La notion de contrôle correspond à celle définie à l'article L. 233-3 du code de commerce (BOI-IS-GPE-20-20-80-10 au II-A § 130 et suiv.).

2. Modalités d'application

a. Le contrôle de la société détenant les titres de la société acquise doit être perdu

380

Les réintégrations des charges financières cessent dès lors que les personnes contrôlant la société acheteuse lors de l'acquisition de la société cible, qui est devenue membre du groupe, ne contrôlent plus :

- la société acheteuse, si celle ci détient toujours les titres de la société-cible ;

- ou, si la société cible a ultérieurement fait l'objet d'une cession à l'intérieur du groupe fiscal, la nouvelle société du groupe détentrice des titres de la société cible ;

- ou, si la société cible a ultérieurement fait l'objet d'une absorption à l'intérieur du groupe fiscal, la société absorbante.

b. Cette perte de contrôle interrompt seulement le dispositif de réintégration

390

Le dispositif de réintégration cesse à compter de l'exercice au cours duquel la perte de contrôle est intervenue.

Cela étant, cette perte de contrôle, si elle n'est pas définitive, n'a pas pour effet de mettre fin au dispositif. En effet, si au cours de la période de 15 exercices ou 9 exercices (décomptée à partir de l'année d'acquisition des titres de la société cible ; se reporter au II § 200 et suiv.) qui continue à courir, la ou les personnes qui contrôlaient la société cessionnaire lors de l'acquisition de la société cible reprennent le contrôle de cette société cessionnaire ou de la société membre du groupe fiscal qui a racheté les titres de la société cible, le dispositif de réintégration s'applique de nouveau au titre de l'exercice de reprise de ce contrôle.

400

Exemple :

Soit deux sociétés A et B et une personne physique P. P contrôle la société A qui détient des titres de la société B et contrôle par ailleurs la société M.

En N, la société A cède les titres de B qu'elle détient, à la société M non-membre d'un groupe fiscal. A compter de l'exercice clos en N+1, les sociétés B et M forment un groupe fiscal.

Au cours de l'exercice N+3, P perd le contrôle de la société M pour le reprendre au cours de l'exercice N+6.

Le dispositif de réintégration des charges financières s'applique à compter de l'exercice N+1, au cours duquel la société acquise B est entrée dans le groupe formé par M et B.

Ce dispositif est interrompu à compter de l'exercice N+3, exercice au cours duquel P ne contrôle pas la société M qui détient les titres de la société acquise.

Cependant, le dispositif est de nouveau appliqué à compter de l'exercice N+6 au cours duquel P a repris le contrôle de la société cessionnaire M.

3. Application dans le temps

410

Le dispositif décrit au III-C-1 à 2 § 370 à 400 est applicable aux exercices clos à compter du 1er janvier 2006.

420

Toutefois, pour les groupes qui, en raison d'une opération d'acquisition de titres intervenue avant le 1er janvier 2006, procèdent, depuis cette acquisition, à la réintégration d'une partie de leurs charges financières conformément aux anciennes dispositions du septième alinéa de l'article 223 B du CGI alors applicables, il sera admis que ces groupes n'effectuent plus aucune réintégration à compter du 1er janvier 2006 si, à cette date, la société qui détient les titres de la société rachetée n'est plus contrôlée par les personnes qui contrôlaient la société cessionnaire au moment de l'acquisition de la cible.

La tolérance visée à l'alinéa précédent ne vaut que pour les exercices clos à compter du 1er janvier 2006. En effet, la réintégration des charges financières d'ores et déjà opérée au niveau du résultat d'ensemble du groupe au titre des exercices clos avant le 1er janvier 2006 reste exigée conformément à la législation en vigueur au titre de ces exercices.

IV. Obligations déclaratives

430

Le montant de la réintégration, tel qu'il est calculé pour chaque exercice au titre duquel elle s'applique, doit être porté sur le tableau de détermination du résultat d'ensemble n° 2058-RG-SD (CERFA n° 15950), accessible en ligne sur le site www.impots.gouv.fr, cadre I.

Les modalités de calcul de cette réintégration sont à indiquer sur papier libre joint au tableau n° 2058-RG-SD établi par la société mère du groupe.