IS - Régime fiscal des groupes de société - Retraitements nécessaires à la détermination du résultat et de la plus ou moins-value d'ensemble - Traitement du mécanisme de la sous-capitalisation

1

L'article 212 du code général des impôts (CGI) prévoit un mécanisme de lutte contre la sous-capitalisation. En l'absence d'option pour le régime fiscal des groupes de sociétés, ce mécanisme est commenté au BOI-IS-BASE-35-20.

S'inspirant du régime de report des déficits dans le cadre d'un groupe fiscal, les quatorzième à dix-neuvième alinéas de l'article 223 B du CGI prévoient que les intérêts non déduits au niveau de chaque société membre d'un groupe fiscal depuis leur entrée dans le groupe sont déductibles du résultat d'ensemble, sous certaines limites, et non plus du propre résultat ultérieur de chacune de ces sociétés.

La présente section aborde au I § 10 et suivants le cas général du mécanisme de lutte contre la sous-capitalisation dans le cadre du régime fiscal des groupes de sociétés. Des précisions relatives à des cas particuliers sont abordés au II § 230 et suivants.

I. Cas Général

A. Transfert de la déduction des intérêts non déduits au niveau du groupe

10

Conformément au quatorzième alinéa de l'article 223 B du CGI et, par exception aux dispositions prévues au sixième alinéa du 1 du II de l'article 212 du CGI, les intérêts non admis en déduction en application du 1 du II de l'article 212 du CGI du résultat d'une société membre d'un groupe et retenus pour la détermination du résultat d'ensemble, ne peuvent être déduits des résultats ultérieurs de cette société.

20

Dans ces conditions, il convient pour chaque société membre d'un groupe fiscal d'appliquer, dans un premier temps, les dispositions du II de l'article 212 du CGI en vue de déterminer, en fonction des précisions apportées au BOI-IS-BASE-35-20-30, les sociétés considérées comme sous-capitalisées au regard des trois ratios (ratio d'endettement, ratio de couverture d'intérêts et ratio d'intérêts servis par des entreprises liées) puis, dans un second temps, la quotité d'intérêts différés au titre de l'exercice.

30

Toutefois, les intérêts dont la déduction a été différée pour la détermination du résultat des sociétés membres du groupe, y compris de la société mère du groupe, ne peuvent plus être imputés sur leurs propres résultats ultérieurs, mais sur le résultat d'ensemble de l'exercice (cf. I-B § 60 et suiv.). Cette interdiction d'imputation ne vaut que pour les intérêts différés depuis l'entrée dans le groupe fiscal de la société membre concernée. Ainsi, les précisions apportées au II § 100 et suivants du BOI-IS-BASE-35-20-40-10 ne s'appliquent pas aux intérêts différés pendant la période d'appartenance à un groupe fiscal.

40

En revanche, les intérêts dont la déduction a été différée au titre d'un exercice antérieur à l'entrée dans le groupe demeurent déductibles du propre résultat de chaque société membre du groupe dans les conditions précisées au II § 100 et suivants du BOI-IS-BASE-35-20-40-10.

50

Exemple :

Soit une société A dont le montant des intérêts différés au titre d'un exercice N-1 s'élève à 3 M€.

Au titre de l'exercice N, cette société est devenue membre d'un groupe fiscal. Par ailleurs, au titre de ce même exercice, cette société est toujours considérée, par hypothèse, comme sous-capitalisée et la quotité d'intérêts différés est d'un montant de 2 M€.

Au titre de N+1, il est supposé que :

- les intérêts dus à des entreprises liées sont de 1 M€ ;

- le résultat courant avant impôts retraité des amortissements, de la fraction de loyers de crédit-bail et avant majoration des intérêts dus à des entreprises liées est de 15 M€.

Au titre de l'exercice N, la société ne pourra déduire les intérêts différés en N-1, dès lors qu'elle est toujours sous-capitalisée.

Les intérêts différés constatés au titre de N, exercice au cours duquel elle est entrée dans le groupe fiscal, ne pourront pas être déduits de son ou ses résultats en propre, mais du résultat d'ensemble du groupe dans les conditions précisées au I-B-1 § 70 et suivants.

A l'ouverture de l'exercice N+1, les intérêts différés « en propre », soit les intérêts différés en N-1 (c'est-à-dire avant l'entrée dans le groupe fiscal), doivent être minorés de la décote de 5 %, soit d'un montant de 150 K€. Le montant d'intérêts en propre restant à imputer après application de la décote est donc de 2,85 M€.

En N+1, la société n'est plus considérée comme sous-capitalisée, dès lors que le montant des intérêts dus à des entreprises liées (1 M€) est inférieur au ratio de couverture d'intérêts, soit 4 M€ [25 % x (15 + 1)]. Elle pourra déduire pour la détermination de son résultat en propre l'intégralité de son stock d'intérêts différés (2,85 M€), le plafond de couverture d'intérêts étant d'un montant supérieur [3 M€ = 4 M€ (ratio de couverture d'intérêts) -1 M€ (intérêts dus à des entreprises liées)].

En revanche, les intérêts différés au titre de N (2 M€) ne peuvent plus être imputés pour la détermination de ses propres résultats ultérieurs, quand bien même le plafond de couverture d'intérêts ne serait pas totalement consommé, comme au cas d'espèce (marge de 150 K€ = 3 M€ - 2,85 M€).

B. Modalités de déduction des intérêts non déduits transférés au niveau du groupe

60

Conformément aux quinzième à dix-neuvième alinéas de l'article 223 B du CGI, les intérêts non déduits au niveau de chaque société membre du groupe au titre d'un exercice peuvent être déduits, sous certaines limites, du résultat d'ensemble de l'exercice au cours duquel ces intérêts ont été différés, ou des exercices suivants.

1. Déduction des intérêts différés au cours de leur exercice de constatation

70

Tout d'abord, il est rappelé que pour la détermination du résultat d'ensemble, le résultat de chacune des sociétés du groupe, y compris le résultat propre de la société mère, est rectifié par cette dernière pour éviter soit une double déduction, soit une double imposition de certaines opérations, telles que la neutralisation de certaines provisions ou des abandons de créances, des subventions directes ou indirectes consenties entre des sociétés du groupe.

Le retraitement prévu aux quinzième à dix-huitième alinéas de l'article 223 B du CGI s'inscrit dans le même objet que ces retraitements en considérant le groupe comme une entité unique pour l'appréciation de la sous-capitalisation au regard du ratio de couverture d'intérêts.

C'est pourquoi, les quinzième à dix-huitième alinéas de l'article 223 B du CGI prévoient que les intérêts différés au cours d'un exercice au niveau de chaque société membre du groupe et dont, par conséquent, la déduction ne peut plus être opérée pour la détermination de leurs propres résultats ultérieurs (cf. I-A § 10 à 50), peuvent être déduits du résultat d'ensemble de cet exercice pour la fraction excédant la différence entre les intérêts dus à des entreprises liées n'appartenant pas au groupe majorés des intérêts différés « en propre » déduits au titre de cet exercice (CGI, art. 223 B, 1°) et un ratio de couverture d'intérêts déterminé au niveau du groupe (CGI, art. 223 B, 2°).

En d'autres termes, les intérêts différés transférés au niveau du groupe ne peuvent pas être déduits du résultat d'ensemble au titre de leur exercice de constatation à hauteur de cette différence. Cette différence équivaut à déterminer un plafond d'intérêts différés non déductibles du résultat d'ensemble au titre de leur exercice de constatation.

a. Détermination du plafond d'intérêts non déductibles au titre de leur exercice de constatation

80

Pour déterminer la quote-part d'intérêts dont la déductibilité est effectivement différée au niveau du résultat d'ensemble, il convient de calculer la différence entre les intérêts dus à des sociétés liées hors du groupe fiscal majorés des intérêts différés en « propre » déduits au titre de l'exercice (CGI, art. 223 B, 1°) et le ratio de couverture d'intérêts déterminé au niveau du groupe (CGI, art. 223 B, 2°).

1° Définition des termes des 1° et 2° de l'article 223 B du CGI

a° Définition des termes du 1° de l'article 223 B du CGI

90

Le 1° de l'article 223 B du CGI est obtenu en faisant la somme algébrique :

- des intérêts dus par les sociétés membres du groupe fiscal à des entreprises liées au sens du 12 de l'article 39 du CGI n'appartenant pas au groupe fiscal ;

- et des intérêts dus par des sociétés membres du groupe au titre d'exercices antérieurs à leur entrée dans le groupe et déduits sur l'exercice considéré en application du plafond d'imputation de droit commun prévu au sixième alinéa du II de l'article 212 du CGI.

100

En ce qui concerne le premier terme de cette somme, il correspond à l'ensemble des intérêts dus sur les sommes laissées ou mises à disposition par des sociétés liées au sens du 12 de l'article 39 du CGI, tels que définis au I-A § 1 à 10 du BOI-IS-BASE-35-20-20-20 (c'est-à-dire après application des dispositions du I de l'article 212 du CGI), par toutes les sociétés membres du groupe, qu'elles soient ou non considérées comme sous-capitalisées au titre de l'exercice considéré, à l'exclusion de la fraction correspondant à des intérêts versés entre sociétés membres du groupe.

Pour les exercices clos à compter du 31 décembre 2010, le champ du dispositif de lutte contre la sous-capitalisation prévu au II de l'article 212 du CGI a été étendu à l'ensemble des prêts souscrits auprès d'une entreprise tierce et dont le remboursement est garanti par une entreprise liée à la société débitrice, sous réserve de certaines exceptions (BOI-IS-BASE-35-20-20-20). Ainsi, les intérêts qui rémunèrent des sommes laissées ou mises à disposition dont le remboursement est garanti par une sûreté accordée par une entreprise liée au débiteur, ou par une entreprise dont l'engagement est garanti par une sûreté accordée par une entreprise liée au débiteur, à proportion de la part de ces sommes dont le remboursement est ainsi garanti sont désormais assimilés à des intérêts versés à des entreprises liées au sens du 12 de l'article 39 du CGI.

Dans le groupe, le 3 de l'article 212 du CGI prévoit que de tels intérêts sont systématiquement assimilés à des intérêts versés à une société liée directement ou indirectement au sens du 12 de l'article 39 du CGI n'appartenant pas au groupe fiscal pour le calcul de la fraction d'intérêts déductible au niveau du résultat d'ensemble (CGI, art. 223 B, al. 16 et 17), y compris lorsque la société qui consent la sûreté appartient au groupe.

110

Le premier terme de la somme doit être majoré de la quote-part d'intérêts différés avant l'entrée dans le groupe que chaque société membre du groupe a déduit, dans les conditions précisées au II § 100 et suivants du BOI-IS-BASE-35-20-40-10 (cf. exemple au I-B-1-b § 160).

b° Définition des termes du 2° de l'article 223 B du CGI

120

Le 2° de l'article 223 B du CGI est égal au ratio de couverture d'intérêts déterminé au niveau du groupe, à savoir 25 % d'une somme constituée :

- par l'ensemble des résultats courants avant impôt de chaque société membre du groupe fiscal ;

- majorés des amortissements pris en compte pour la détermination de ces résultats et de la quote-part de loyers de crédit-bail prise en compte pour la détermination du prix de cession du bien à l'issue du contrat ;

- majorés également des intérêts dus à des sociétés liées directement ou indirectement au sens du 12 de l'article 39 du CGI n'appartenant pas au groupe (cf. I-B-1-a-1°-b° § 130) ;

- et enfin minorés des dividendes perçus des autres sociétés membres du groupe.

130

A l'exception notable de la réduction du champ des intérêts dus à des entreprises liées à leur seule fraction versée en dehors du groupe fiscal (cf. I-B-1-a-1°-a° § 100) et à la prise en compte de l'effet des dividendes intra-groupe, le résultat courant avant impôts retraité est similaire à celui déterminé pour le calcul du ratio de couverture d'intérêts prévu au b du 1 du II de l'article 212 du CGI.

S'agissant des dividendes intra-groupe, il s'agit des dividendes pris en compte pour la détermination du résultat courant avant impôts, quel que soit leur régime fiscal, c'est-à-dire qu'il y ait ou non application du régime des sociétés mères et filiales. Sont pris en compte tous les dividendes reçus d'une société du groupe, qu'ils correspondent à des bénéfices réalisés au cours de la période d'appartenance au groupe de la société distributrice ou non.

C'est l'ensemble des résultats courants avant impôts retraités des sociétés du groupe fiscal qui sont pris en compte indépendamment de la situation de chaque membre au regard du régime de sous-capitalisation. Dans ces conditions, une société du groupe fiscal qui n'aurait versé aucun intérêt au titre de l'exercice à une société liée serait néanmoins incluse dans le périmètre de calcul de cette limite. Il en irait de même d'une société qui, en raison de sa nature juridique ou des activités ou opérations qu'elle exerce, échappe en totalité ou partiellement au régime de sous-capitalisation (BOI-IS-BASE-35-20-20-20 au I-B § 20 et suiv.).

2° Calcul du plafond

140

Ce plafond est égal à la différence positive (ou nulle) entre les intérêts visés au 1° de l'article 223 B du CGI et le ratio de couverture d'intérêts du groupe défini au 2° de l'article 223 B du CGI.

Ainsi, si l'agrégation des résultats courants avant impôts retraités de l'ensemble des sociétés membres du groupe conduit à obtenir un résultat courant avant impôts du groupe négatif, ce dernier est considéré comme nul pour le calcul de ce plafond. Dans cette situation, le plafond est, par conséquent, égal au montant des intérêts dus à des sociétés liées n'appartenant pas au groupe.

De la même manière, si aucun intérêt n'est dû à des sociétés liées n'appartenant pas au groupe, le plafond sera considéré comme nul.

Exemple :

Soit un groupe constitué de plusieurs sociétés, dont le montant total des intérêts non déductibles et transférés au groupe en application des dispositions de l'article 212 du CGI s'élève à 300 000 €. On suppose que :

- le ratio de couverture d'intérêts du groupe s'élève à 250 000 € ;

- et le montant des intérêts versés à des sociétés liées n'appartenant pas au groupe s'élève à 510 000 €.

Dans cette situation, le plafond d'intérêts différés non déductibles du résultat d'ensemble est égal 510 000 - 250 000 = 260 000 €. La société mère du groupe pourra donc déduire du résultat d'ensemble la différence entre les intérêts non déduits au niveau de chaque société membre (300 000 €) et ce plafond (260 000 €), soit 40 000 €.

Supposons maintenant qu'une société A, appartenant au groupe fiscal, ait souscrit un prêt auprès d'un établissement bancaire garanti par une autre société du groupe et que le montant des intérêts servis à raison dudit prêt s'élèvent à 20 000 €.

Dans cette situation, le plafond d'intérêt différés non déductibles du résultat d'ensemble est égal à : (510 000 + 20 000) - (250 000 + [25 % x 20 000]) = 275 000 €.

Ainsi, si les intérêts servis à raison d'un prêt garanti, pour un montant de 20 000 €, ne sont pas admis en déduction du résultat propre de la société A, ces intérêts ne seront pas déductibles au niveau du résultat d'ensemble à hauteur de 15 000 €.

b. Montant déductible du résultat d'ensemble

150

En application des quinzième à dix-huitième alinéas de l'article 223 B du CGI, le résultat d'ensemble est minoré du montant total des intérêts non déduits au titre de l'exercice au niveau de l'ensemble des sociétés membres du groupe (cf. I-A § 10 à 50) excédant le plafond défini au I-B-1-a § 80 à 140.

En d'autres termes, la déduction au niveau du résultat d'ensemble est égale à la différence positive entre le montant total des intérêts différés au niveau de l'ensemble des sociétés membres et le plafond défini au I-B-1-a § 80 à 140. Cette déduction revient ainsi à plafonner le montant des intérêts différés au niveau du groupe au montant des intérêts qui n'auraient pas été admis en déduction en application du ratio de couverture d'intérêts prévu au b du 1 du II de l'article 212 du CGI, si le groupe était constitutif d'une seule entité.

Par conséquent, si le plafond de non-déduction défini au I-B-1-a § 80 à 140 est d'un montant nul, l'intégralité des intérêts différés au niveau des sociétés membres du groupe au titre de l'exercice sera déduit du résultat d'ensemble de cet exercice.

Par ailleurs, le montant déduit du résultat d'ensemble ne saurait excéder le montant des intérêts différés au titre de l'exercice par l'ensemble des sociétés membres du groupe, quelle que soit la valeur du plafond défini au I-B-1-a § 80 à 140 .

160

Exemple :

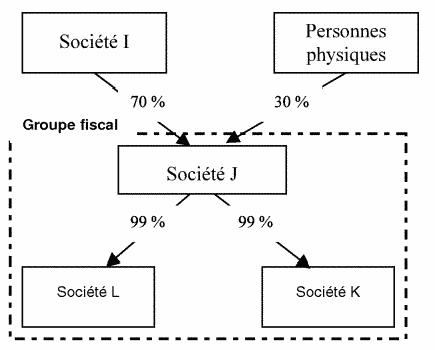

Soit un groupe constitué des sociétés dont les liens sont les suivants :

Situation au regard de la sous-capitalisation au titre de l'exercice N :

- les sociétés J et K ne sont pas sous-capitalisées, mais la société K dispose à l'ouverture de l'exercice d'un solde d'intérêts différés avant la constitution du groupe d'un montant de 1 M€, qui a été déduit de son résultat propre au titre de l'exercice ;

- la société L est considérée comme sous-capitalisée et le montant des intérêts non déduits pour la détermination de son résultat propre est de 9 M€.

Montant des intérêts dus à des sociétés liées n'appartenant pas au groupe : seule la société mère J a versé des intérêts à sa société mère I = 20 M€.

Résultats courants avant impôts des différentes sociétés du groupe retraités des amortissements et fraction de loyers de crédit-bail : société J = + 15 M€, société L = - 3 M€ et société K = + 50 M€.

La société J a perçu au titre de N des dividendes de K d'un montant de 10 M€.

Solution :

Le montant des intérêts non déduits chez les sociétés membres du groupe dont la déduction est transférée au niveau du groupe correspond aux intérêts différés par la société L en N, seule société membre du groupe sous-capitalisée au titre de cet exercice, soit 9 M€.

Le plafond d'intérêts non déductibles du résultat d'ensemble au titre de N est égal à la différence entre :

- le 1° de l'article 223 B du CGI qui est égal à 21 M€ correspondant aux intérêts dus à des sociétés liées n'appartenant pas au groupe, soit le montant des intérêts dus par J à I (20 M€), majorés des intérêts différés avant l'entrée dans le groupe et déduits pour la détermination du propre résultat des sociétés membres, soit les intérêts différés par K, déduits au titre de l'exercice d'un montant de 1 M€ ;

- le 2 ° de l'article 223 B du CGI qui est égal à 18 M€, soit 25 % de 72 M€ correspondant ;

- aux résultats courants avant impôts des sociétés membres (J, K et L) du groupe majorés des amortissements et fraction de loyers de crédit-bail, soit 62 M € (15 - 3 + 50 ),

- majorés des intérêts dus à des sociétés liées n'appartenant pas au groupe (20 M€),

- minorés des dividendes intra-groupe (10 M€).

Ce plafond au titre de l'exercice N est donc de 3 M€ (21 - 18). La société mère J pourra déduire du résultat d'ensemble la différence entre les intérêts non déduits au niveau de chaque société membre (9 M€) et ce plafond (3 M€), soit 6 M€.

Le solde d'intérêts dont la déduction a été transférée au niveau du résultat d'ensemble (3 M€ = 9 - 6) pourra être déduit des résultats d'ensemble des exercices ultérieurs dans les conditions définies ci-après. Ces intérêts différés au niveau du résultat d'ensemble correspondent en définitive au montant du plafond défini au I-B-1-a § 80 à 140.

170

Cette déduction du résultat d'ensemble doit être opérée sur le tableau n° 2058 RG (CERFA n° 10241), disponible en ligne sur le site www.impots.gouv.fr, à la rubrique "Recherche de formulaires", qui est aménagé à cet effet.

2. Modalités d'imputation sur les exercices ultérieurs des intérêts différés au niveau du résultat d'ensemble

180

Conformément au dix-neuvième alinéa de l'article 223 B du CGI, les intérêts non déduits au titre d'un exercice par les sociétés membres du groupe dont la déduction a été transférée au niveau du résultat d'ensemble, mais qui n'ont pu être déduits du résultat d'ensemble au titre de cet exercice dans les conditions définies du I-A au I-B-1 § 10 à 170, sont déductibles du résultat d'ensemble de l'exercice suivant ou des exercices ultérieurs, après application d'une décote de 5 %, dans la limite :

- du ratio de couverture d'intérêts du groupe défini au 2° de l'article 223 B du CGI calculé au titre de l'exercice considéré (cf. I-B-1-a-1°-b° § 120 à 130) ;

- minoré des intérêts mentionnés au 1° de l'article 223 B du CGI (cf. I-B-1-a-1°-a° § 90 à 110) et des intérêts déduits du résultat d'ensemble au titre de ce même exercice (cf. I-B-1-b § 150 et 160).

190

Les dispositions du dix-neuvième alinéa de l'article 223 B du CGI ont ainsi pour objet d'admettre en déduction les intérêts différés au niveau du résultat d'ensemble suivant la même limite que celle prévue au II de l'article 212 du CGI en considérant le groupe comme une entité unique. Afin d'atteindre pleinement cet objectif, il sera admis que le ratio de couverture d'intérêts ne soit pas minoré des intérêts déduits du résultat d'ensemble au titre de l'exercice (cf. exemple au I-B-1-b § 160).

200

Comme pour l'application des dispositions du II de l'article 212 du CGI, les intérêts différés au niveau du résultat d'ensemble doivent être réduits de 5 % à l'ouverture de chaque exercice à compter du deuxième exercice suivant celui au cours duquel leur déduction a été transférée au niveau du groupe. Ainsi, les précisions apportées sur les modalités d'application de la décote sont transposables au niveau du groupe (BOI-IS-BASE-35-20-40-10 au II-A-2 § 130 à 150).

210

Exemple :

Poursuite de l'exemple du I-B-1-b § 160.

Au titre de N+1 :

- la société L est toujours considérée comme sous-capitalisée et le montant total des intérêts non déduits au titre de l'exercice pour la détermination de son résultat propre est de 6 M€ ;

- le montant des intérêts versés à des sociétés liées n'appartenant pas au groupe fiscal est égal à 500 M€ rémunéré à 3,8 %, soit un montant d'intérêt correspondant égal à 19 M€ ;

- le montant du résultat courant avant impôts retraité du groupe (des amortissements, des fractions de loyers de crédit-bail, des dividendes et intérêts dus à des sociétés liées hors du groupe) s'élève à 80 M€.

Solution :

La déduction des intérêts non déduits au niveau de la société L (6 M€) est transférée au niveau du groupe.

Au titre de l'exercice N+1, ces intérêts ainsi transférés pourront être déduits en totalité du résultat d'ensemble, dès lors que la différence entre les intérêts dus à des sociétés liées n'appartenant pas au groupe d'un montant de 19 M€ et le ratio de couverture d'intérêts du groupe (20 M€ = 80 × 25 %) est négative.

Pour mémoire, à la clôture de l'exercice N, le solde des intérêts transférés au niveau du groupe et restant à imputer était de 3 M€.

Au titre de N+1, le résultat d'ensemble pourra également être minoré d'une fraction de ce solde d'intérêts différés au niveau du groupe à hauteur du ratio de couverture d'intérêts groupe (20 M€) minoré des intérêts dus à des sociétés liées n'appartenant pas au groupe (19 M€), soit 1 M€. A cet égard, il est rappelé qu'il est admis que le ratio de couverture ne soit pas minoré des intérêts transférés au niveau du groupe en N+1 et déduits au titre de ce même exercice (6 M€).

Par conséquent, le résultat d'ensemble de l'exercice N+1 sera minoré d'un montant total de 7 M€ correspondant aux intérêts transférés au niveau du groupe au titre de N+1 (6 M€) et à une fraction du solde des intérêts différés en N (1 M€).

A l'ouverture de l'exercice N+2, le solde d'intérêts différés transférés au niveau du groupe composé uniquement d'intérêts différés en N (2 M€ = 3 M€ - 1 M€) sera réduit de la décote de 5 %, soit d'un montant de 100 K€.

220

La déduction du résultat d'ensemble des intérêts différés au niveau du groupe s'opère également sur le tableau n° 2058 RG (CERFA n° 10241), disponible en ligne sur le site www.impots.gouv.fr, à la rubrique "Recherche de formulaires", qui est aménagé à cet effet.

C. Obligations déclaratives

225

Le mécanisme de lutte contre la sous-capitalisation dans le cadre du régime fiscal des groupes de sociétés génère des obligations déclaratives particulières. Celles-ci sont abordées au IV-C § 200 du BOI-IS-GPE-70-10 et au II-B-6 § 240 du BOI-IS-GPE-70-20.

II. Cas particulier : groupes dont le périmètre est déterminé par un chaînage capitalistique réalisé par l'intermédiaire de sociétés intermédiaires

230

Le I § 10 à 225 traite du mécanisme de lutte contre la sous-capitalisation dans le régime fiscal des groupes de sociétés. Le II § 230 à 330 présente ce mécanisme dans la situation particulière des groupes admis audit régime par l'intermédiaire de sociétés dites « intermédiaires ».

La notion de société intermédiaire a été définie au BOI-IS-GPE-10-30-30.

A. Rappel des dispositions applicables en présence de groupes dont le périmètre est déterminé par un chaînage capitalistique qui n'est pas réalisé via des sociétés intermédiaires

240

L’article 212 du CGI interdit aux sociétés sous-capitalisées de déduire une partie des charges financières afférentes aux emprunts qu’elles ont contractés auprès de sociétés liées.

250

Cependant, dans le cadre du régime de groupe, il est possible de déduire du résultat d’ensemble une partie des intérêts qui n’ont pas été admis en déduction du résultat individuel des sociétés du groupe.

260

Celle-ci est égale à la différence entre la somme des intérêts non admis en déduction des résultats individuels de toutes les sociétés du groupe et la différence calculée au niveau du groupe entre :

- d’une part, la somme des intérêts versés par les sociétés du groupe à des sociétés liées directement ou indirectement n'appartenant pas au groupe, et des intérêts versés par des sociétés du groupe au titre d'exercices antérieurs à leur entrée dans le groupe et déduits sur l'exercice ;

- et, d’autre part, une limite égale à 25 % d'une somme constituée par l'ensemble des résultats courants avant impôts de chaque société du groupe majorés :

- d'une part, des amortissements pris en compte pour la détermination de ces résultats, de la quote-part de loyers de crédit-bail prise en compte pour la détermination du prix de cession du bien à l'issue du contrat et des intérêts versés à des sociétés liées directement ou indirectement n'appartenant pas au groupe,

- et minorés, d'autre part, des dividendes perçus d'une autre société du groupe (cf. I § 10 à 225).

B. Dispositions applicables aux groupes dont le chaînage capitalistique est réalisé par l'intermédiaire de sociétés intermédiaires

270

Le dispositif décrit au I § 10 à 225 et au II-A § 250 et 260, a été aménagé afin de tenir compte des intérêts et des distributions transitant par une société intermédiaire.

280

Ainsi pour le calcul du premier terme de cette dernière différence, ne sont plus considérés comme versés à une société liée n’appartenant pas au groupe les intérêts versés à une société intermédiaire qui sont reversés au cours du même exercice à une société du groupe.

L’identité des exercices de versement et de reversement s’apprécie chez les sociétés du groupe, quelle que soit la date de clôture des exercices de la société intermédiaire.

290

La preuve est apportée par la comparaison des montants d’intérêts versés à une société intermédiaire et versés par cette même société intermédiaire. Il en va de même dans le cas où plusieurs sociétés intermédiaires sont interposées entre la société du groupe qui verse les intérêts et celle qui les reçoit.

300

De même, pour le calcul du second terme de cette dernière différence, la majoration de la limite de 25 % par les intérêts versés à des sociétés liées non membres du groupe est effectuée en excluant les intérêts versés à une société intermédiaire qui sont reversés au cours du même exercice à une société du groupe.

Quant à la minoration de cette limite par les produits de participation perçus d’autres sociétés du groupe, il convient de retenir également les distributions perçues d’une société intermédiaire qui sont considérées comme perçues d’une société du groupe lors de la détermination du résultat d’ensemble (cf. I § 10 à 225).

310

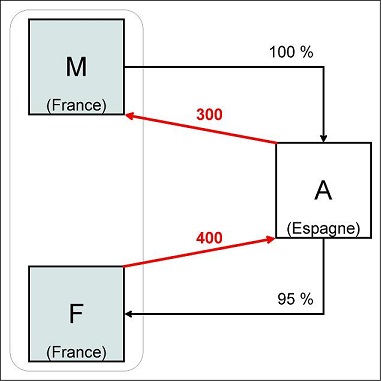

Exemple 1 : Un groupe est constitué par M et F, par l'intermédiaire de la société A.

La société M met en évidence que les flux d’intérêts versés par la société F à la société intermédiaire A transitent pour partie par cette société avant de revenir au cours du même exercice à la société M.

Les intérêts versés par la société F à la société A pourront être considérés comme versés à une société du groupe à hauteur du montant reversé au cours du même exercice par la société A à la société M, soit 300. Le solde d’intérêts versés par la société F, soit 100, n’est pas considéré comme versé à une société du groupe.

320

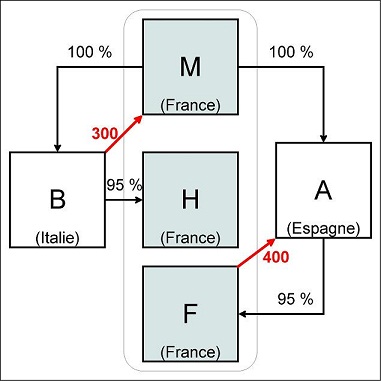

Exemple 2 : Aucun flux d’intérêts n’étant constaté entre la société A et la société B, il est impossible que les intérêts versés par la société intermédiaire B à la société du groupe M proviennent des intérêts versés au cours du même exercice par la société du groupe F à la société intermédiaire A.

En conséquence, les intérêts versés par la société du groupe F à la société intermédiaire A ne peuvent être considérés comme versés à une société du groupe.

C. Obligations déclaratives

330

Le mécanisme de lutte contre la sous-capitalisation dans le cadre du régime fiscal des groupes de sociétés génère des obligations déclaratives particulières. Celles-ci sont abordées au IV-C § 200 du BOI-IS-GPE-70-10 et au II-B-6 § 240 du BOI-IS-GPE-70-20.

Des aménagements des obligations déclaratives consécutifs aux éléments mentionnés aux II-A et B § 240 à 320 ont été apportés. Ces obligations sont également traitées au IV-C § 280 à 340 du BOI-IS-GPE-10-40 et au II-B-9 § 310 du BOI-IS-GPE-70-20.