IS - Régime fiscal des groupes de sociétés - Opérations de restructurations du groupe - Absorption de la société mère, de l'entité mère non résidente ou d'une société étrangère - Sort des déficits, charges financières nettes non déduites et capacité de déduction inemployée de l'ancien groupe

I. Sort du déficit de l'ancien groupe

1

Le déficit d'ensemble du groupe dont la société mère est absorbée s'impute en priorité sur les réintégrations qui doivent être effectuées, du fait de la cessation du groupe, par la société absorbante au titre de l'exercice de réalisation de la fusion (BOI-IS-GPE-50-10-10).

A. Principe

1. Transfert du déficit d'ensemble à la société absorbante

10

Conformément aux dispositions de l'article 223 S du code général des impôts (CGI), le déficit d'ensemble subsistant, après imputation, le cas échéant, sur les réintégrations consécutives à la cessation du groupe dont la mère est absorbée (CGI, art. 223 F et CGI, art. 223 R), est alloué à la société absorbée pendant un instant de raison avant son absorption (I-D § 50 et suivants du BOI-IS-GPE-40-20-20).

20

Lorsque la société absorbante n'opte pas pour la constitution d'un nouveau groupe fiscal dans les conditions prévues au c du 6 de l'article 223 L du CGI, ce déficit d’ensemble du groupe dissous attribué à l’ancienne société tête de groupe peut être transmis selon la procédure de transfert de déficits, de plein droit ou sur agrément, prévue au II de l'article 209 du CGI, à la société absorbante en tant que déficit propre (BOI-SJ-AGR-20-30).

30

En cas de fusion d’une société mère d’un groupe fiscal suivie de la constitution d’un nouveau groupe fiscal par la société absorbante dans les conditions prévues au c du 6 de l'article 223 L du CGI, la société mère du nouveau groupe fiscal peut bénéficier du transfert de déficits, de plein droit ou sur agrément, selon la procédure prévue au 6 de l’article 223 I du CGI autorisant le transfert des déficits d’ensemble du groupe ayant cessé. Ce mécanisme de transfert de déficits encadre le montant des déficits susceptibles d'être transférés en fonction de l'origine du déficit d'ensemble attribué à la société mère du groupe dissous (se reporter au I-B-1 § 70).

2. Imputation par la société absorbante du déficit transféré

40

Dans le cas où un déficit est transféré en application du 6 de l’article 223 I du CGI, la fraction du déficit transférée présente, pour la société absorbante, le caractère d'un déficit subi avant l'entrée dans le groupe. La fraction du déficit transférée s'impute donc en principe sur les bénéfices propres de cette société, déterminés dans les conditions et limites prévues au troisième alinéa du I de l'article 209 du CGI et au 4 de l'article 223 I du CGI.

B. Modalités d'application lorsque l'absorbante a opté pour le régime de groupe

50

Il est précisé que les commentaires figurant au présent I-B § 50 et suivants sont applicables aux situations où la société absorbante a créé un nouveau groupe ou a élargi le groupe qu'elle avait formé auparavant.

60

Le 5 de l'article 223 I du CGI prévoit que, dans la situation d'absorption de la société mère visée au c du 6 de l'article 223 L du CGI, la fraction transférée du déficit qui n'a pu être reportée au titre d'un exercice sur les bénéfices de la société absorbante peut s'imputer sur les résultats, déterminés dans les conditions prévues au 4 de l'article 223 I du CGI, des sociétés du groupe dissous qui font partie du nouveau groupe et prises en compte pour l'application du dispositif d'imputation sur une base élargie (I-B-2-a-2°-b° § 130 à 150). Le déficit ainsi imputable correspond :

- à celui de la société mère absorbée ;

- ou à celui des sociétés membres du groupe ayant cessé et qui font partie du nouveau groupe ;

- ou à celui des sociétés membres du groupe ayant cessé qui, antérieurement à la cessation de ce groupe, ont été absorbées par la société mère ultérieurement absorbée ou par des sociétés membres de cet ancien groupe et qui font partie du nouveau groupe, ou qui ont été scindées à leur profit. Ces opérations d'absorption ou de scission dans l'ancien groupe doivent avoir été placées sous le régime spécial des fusions prévu à l'article 210 A du CGI. Les sociétés, autres que la société mère absorbée, qui ont procédé à l'absorption ou bénéficié de la scission dans l'ancien groupe, doivent être prises en compte pour l'application du dispositif d'imputation sur une base élargie (il convient de se reporter au I-B-2-a-2°-b° § 130 à 150).

1. Conditions d'octroi et procédure relative au transfert des déficits

70

Les modalités de transfert de déficits sur agrément sont développées au BOI-SJ-AGR-20-30-10-20.

2. Modalités d'imputation du déficit

a. Détermination du déficit qui peut être imputé sur une base élargie

1° Principe

80

Les modalités d'application des dispositions du 5 de l'article 223 I du CGI, qui prévoient le dispositif de base élargie d'imputation des déficits, sont précisées à l'article 46 quater-0 ZJ bis de l'annexe III au CGI.

90

La fraction du déficit de l'ancien groupe de la société absorbée pour laquelle est demandée l'application de ce dispositif est calculée après que les réintégrations auxquelles doit procéder la société absorbante du fait de la cessation de cet ancien groupe ont été effectuées conformément au quatrième alinéa du c du 6 de l'article 223 L du CGI.

Cette fraction du déficit qui peut bénéficier du dispositif de base élargie d'imputation est celle qui provient :

- des sociétés membres du groupe ayant cessé et faisant partie du nouveau groupe, et qui sont retenues dans le dispositif d'imputation sur une base élargie (il convient de se reporter au I-B-2-a-2°-b° § 130 à 150) ;

- des sociétés membres du groupe ayant cessé qui ont été absorbées par les sociétés précitées ou scindées à leur profit dans les conditions commentées au I-B § 60.

Cette fraction est calculée pour chaque exercice d'origine du déficit de l'ancien groupe restant à reporter, en appliquant à ce déficit le rapport existant entre, au numérateur, la somme des déficits pris en compte pour la détermination du résultat d'ensemble des sociétés précitées dont proviennent les déficits et, au dénominateur, la somme des déficits pris en compte pour la détermination du résultat d'ensemble de toutes les sociétés du groupe.

La fraction du déficit qui bénéficie du dispositif de base élargie correspond à la somme des montants ainsi calculés par exercice d'origine.

Le déficit pris en compte pour la détermination du résultat d'ensemble est, pour une société donnée, le montant mentionné à la ligne DA du tableau 2058-ER-SD de la LIASSE GROUPE-2058-SD (CERFA n° 15950), disponible en ligne sur le site www.impots.gouv.fr.

100

Le 5 de l'article 223 I du CGI dispose que, dans la situation de fusion prévue au c du 6 de l'article 223 L du CGI, le déficit transmis au groupe par la société mère absorbée peut être pris en compte pour le calcul de la quotité de déficit imputable sur une base élargie bien que cette société ayant cessé d'exister du fait de son absorption, ne puisse donc être regardée comme faisant partie du nouveau groupe. Les déficits transmis à ce même groupe par les sociétés absorbées ou scindées au profit de cette société mère, dans les conditions commentées au I-B § 60, sont également pris en compte pour ce calcul.

110

Pour chaque exercice clos ayant dégagé, pour le groupe dissous, un déficit d'ensemble encore reportable, la partie de ce déficit qui peut faire l'objet de l'imputation spécifique prévue au 5 et au 6 de l'article 223 I du CGI résulte de l'application, à ce déficit d'ensemble, au titre de chacun de ces exercices, du rapport existant entre :

- d'une part la somme des déficits individuels transférés au groupe dissous par les sociétés de ce groupe qui font partie du nouveau groupe et pour lesquelles l'application du dispositif est demandé, par l'ancienne société mère absorbée, et par les sociétés absorbées ou scindées dans les conditions commentées au I-B § 60. En ce qui concerne la situation d'une société scindée dans l'ancien groupe entre deux sociétés dont l'une seulement est ultérieurement prise en compte pour le dispositif de base élargie, il convient d'affecter les déficits qui en proviennent entre ces deux sociétés (lorsqu'une partie de ces déficits ne peut pas être rattachée à un secteur, elle est répartie en appliquant le rapport existant entre la valeur de l'actif net des secteurs dont cette société a réalisé l'apport, et la valeur totale de l'actif net de cette société scindée telles que ces valeurs apparaissent dans le traité de scission) ;

- et d'autre part la somme des déficits individuels transférés au groupe dissous par toutes les sociétés déficitaires de ce groupe.

Ces montants sont répartis, exercice par exercice et au prorata de leur contribution, entre les sociétés ayant concouru à la formation du déficit d'ensemble transféré au nouveau groupe, et qui sont retenues dans le dispositif d'imputation sur une base élargie, ou qui ont été absorbées ou scindées dans l'ancien groupe au profit de ces dernières ou au profit de l'ancienne société mère dans les conditions commentées au I-B § 60.

Il convient de se reporter aux exemples figurant au I-B-2-a-2°-b° § 150, au I-B-2-a-2°-b° § 160 et au I-B-3-b § 270.

Le tableau figurant au BOI-FORM-000067 permet de réaliser cette répartition, et de déterminer le montant du déficit qui peut s'imputer sur une base élargie. Celui-ci figure dans la dernière colonne du tableau.

Le déficit d'ensemble de l'ancien groupe qui subsiste après les réintégrations effectuées en application de l'article 223 S du CGI et transféré selon la procédure définie au II de l'article 209 du CGI à la société absorbante, peut s'imputer sur une base élargie constituée par les bénéfices ultérieurs de la société absorbante et ceux des filiales de l'ancien groupe qui sont membres du nouveau groupe dans les limites et conditions prévues au troisième alinéa du I de l'article 209 du CGI (pour plus de précisions, il convient de se reporter au III § 140 et suivants du BOI-IS-DEF-10-30). Conformément au 5 de l'article 223 I du CGI, on applique les règles de plafonnement du déficit imputable à la base élargie et non un plafonnement à raison du bénéfice d'imputation de chaque filiale composant la base élargie.

2° Précisions

a° Conséquences de la cessation de l'ancien groupe

120

Le 1 de l'article 46 quater-0 ZJ bis de l'annexe III au CGI précise que le déficit qui peut bénéficier d'une imputation sur une base élargie dans les conditions prévues au 5 et au 6 de l'article 223 I du CGI est celui qui subsiste après imputation des réintégrations qui doivent être effectuées du fait de la cessation du groupe.

Il s'agit des retraitements mentionnés à l'article 223 F du CGI et à l'article 223 R du CGI (essentiellement les résultats de cession, entre sociétés du groupe, d'immobilisations ou de titres de placement, les subventions et les abandons de créance consentis entre sociétés du groupe neutralisés pour déterminer le résultat d'ensemble des exercices ouverts avant le 1er janvier 2019).

b° Sélection des sociétés bénéficiant du dispositif d'imputation sur une base élargie

130

Conformément au 1 de l'article 46 quater-0 ZJ bis de l'annexe III au CGI, la société mère du groupe créé ou élargi peut ne pas retenir, pour le bénéfice de la mesure de report sur une base élargie, l'ensemble des sociétés dont le déficit est susceptible d'être pris en compte pour ce calcul.

Le 5 de l'article 223 I du CGI ouvre en effet, pour la société titulaire du déficit, une simple possibilité d'imputer la fraction de ce déficit provenant de sociétés membres du groupe ayant cessé sur une base élargie aux bénéfices des sociétés membres de ce groupe et qui font partie du nouveau groupe (qu'elles soient ou non à l'origine de ce déficit).

140

En application du 1 de l'article 46 quater-0 ZJ bis de l'annexe III au CGI, la société mère du nouveau groupe doit joindre, à l'option prévue au premier, deuxième, quatrième ou cinquième alinéa du I de l'article 223 A du CGI, la liste des sociétés pour lesquelles le bénéfice des dispositions du 5 de l'article 223 I du CGI est demandé ; il est rappelé que celle-ci doit être exercée dans le délai prévu au deuxième alinéa du III de l'article 223 A du CGI suivant la réalisation de l'opération de fusion, conformément aux dispositions du c de l'article 223 L du CGI (I-B § 20 à 40 du BOI-IS-GPE-10-40).

De plus, en application du a du 6 de l'article 46 quater-0 ZL de l'annexe III au CGI, la société mère du nouveau groupe doit joindre à la première déclaration intervenant après l'opération un état faisant apparaître la quotité du déficit qui peut s'imputer sur les résultats des sociétés membres du groupe ayant cessé et qui font partie du nouveau groupe, mentionnée au 5 de l'article 223 I du CGI. Cet état mentionne aussi la quote-part de ce déficit qui provient de chacune des sociétés pour lesquelles le bénéfice de cette imputation a été demandé, et de chacune des sociétés absorbées par ces dernières, ou scindées à leur profit, antérieurement à la cessation de l'ancien groupe dans les conditions commentées au I-B § 60. Les calculs sont à réaliser sur le tableau figurant au BOI-FORM-000067 (I-B-2-a-1° § 110).

150

Exemple : Il sera considéré dans l'exemple suivant que la société absorbante ne remplit pas les conditions pour transférer ses déficits de plein droit selon la procédure prévue au septième alinéa du 6 de l'article 223 I du CGI ou au 2 du II de l'article 209 du CGI, et qu'elle doit donc obtenir préalablement au transfert de ces déficits un agrément dans les conditions prévues au c du 6 de l'article 223 I du CGI et du 1 du II de l'article 209 du CGI.

La société A forme un groupe avec ses filiales A1, A2, A3 et B depuis le 1er janvier N-3 (les exercices correspondent à l'année civile). Au cours de l'exercice N-2, la société B est absorbée par la société A2, en plaçant l'opération sous le régime spécial des fusions prévu à l'article 210 A du CGI.

La société mère A est absorbée par une société H en N. L'opération remplit toutes les conditions pour bénéficier du dispositif prévu par le c du 6 de l'article 223 L du CGI.

La société H forme donc un nouveau groupe fiscal avec les sociétés A1, A2 et A3 à compter de la date d'ouverture de l'exercice en cours à la date de la fusion, soit le 1er janvier N.

Au 31 décembre N-1, le groupe dissous dispose, compte tenu des résultats des différentes sociétés du groupe et des rectifications du résultat d'ensemble, des reports déficitaires suivants (en €) :

| Exercice | A | A1 | A2 | A3 |

B (absorbée par A2 en N-2) |

Déficit d'ensemble de chaque exercice | Déficit d'ensemble restant à reporter au 31 décembre N-1 |

| N-3 | -10 000 | 5 000 | -1 000 | -6 000 | -500 | -12 500 | -34 000 |

| N-2 | -3 000 | 500 | 100 | 200 | - | -2 200 | |

| N-1 | -2 000 | -15 000 | -800 | -1 500 | - | -19 300 |

La société H sollicite l'agrément prévu au 6 de l'article 223 I du CGI pour l'utilisation du déficit d'ensemble attribué à la société A lors de la cessation du groupe. Toutes les conditions nécessaires à l'obtention de l'agrément (il convient de se reporter au BOI-SJ-AGR-20-30-10-20) sont supposées remplies. La société H envisage de céder la société A3 au cours de l'exercice N+1 et ne souhaite donc pas retenir cette société pour le calcul du déficit imputable sur une base élargie (la fraction du déficit d'ensemble correspondant à la société A3 ne peut alors pas être transférée sur agrément).

Les retraitements liés à la cessation du groupe formé par A se traduisent par une réintégration de 500 € au titre d'un résultat de cession antérieurement neutralisé au titre de N-3.

Déficit d'ensemble susceptible d'être transféré à la société H.

Le déficit d'ensemble total du groupe dissous est attribué à la société A, en application des dispositions de l'article 223 S du CGI pour un montant de 34 000 €.

Le déficit d'ensemble reportable au titre de N-3 est imputé en premier lieu sur les réintégrations de sortie qui doivent être effectuées par la société H à hauteur de 500 €. Il reste donc au titre de cet exercice N-3 un déficit reportable de 12 000 €. Au titre de N-2 et N-1, le déficit d'ensemble reportable est respectivement de 2 200 € et de 19 300 €.

Quote-part du déficit d'ensemble imputable sur une base élargie.

Les déficits d'ensemble de l'ancien groupe formé par la société A sont susceptibles d'être imputés par la société H sur une base élargie aux bénéfices des sociétés A1, A2 et A3 pour leur fraction qui correspond aux déficits des sociétés du groupe dissous qui donnent leur accord pour faire partie du nouveau groupe, ainsi que pour leur fraction correspondant aux déficits de la société B, membre du groupe dissous et absorbée par la société A2 (également membre de ce nouveau groupe), l'opération étant placée sous le régime spécial des fusions prévu à l'article 210 A du CGI.

La société H choisit de ne retenir, pour le calcul de la quote-part de déficit imputable sur une base élargie que les déficits transmis au groupe par les sociétés A1, A2 et B absorbée par A2, ainsi que ceux transmis par la société A.

Dans ces conditions, la quotité de déficit imputable sur une base élargie est déterminée en appliquant, exercice par exercice, au déficit d'ensemble encore reportable, le rapport existant entre d'une part les déficits transmis au groupe par les sociétés A, A1, A2 et B, et d'autre part la totalité des déficits subis par l'ensemble des sociétés déficitaires du groupe dissous :

- au titre de N-3 :

part du déficit imputable sur une base élargie et correspondant à A :

12 000 x [10 000 / (10 000 + 1 000 + 6 000 + 500) = 6 857 €,

part du déficit imputable sur une base élargie et correspondant à A2 :

12 000 x [1 000 / (10 000 + 1 000 + 6 000 + 500)] = 685 €.

part du déficit imputable sur une base élargie et correspondant à B, absorbée par A2 :

12 000 x [500 / (10 000 + 1 000 + 6 000 + 500)] = 343 €.

Total pour N-3 : 7 885 € ;

- au titre de N-2 :

l'intégralité du report déficitaire, d'un montant de 2 200 €, correspond à la société A et est imputable sur une base élargie : 2 200 x (3 000 / 3 000) = 2 200 € ;

- au titre de N-1 :

part du déficit imputable sur une base élargie et correspondant à A :

19 300 x [2 000 / (2 000 + 15 000 + 800 + 1 500)] = 2 000 €,

part du déficit imputable sur une base élargie et correspondant à A1 :

19 300 x [15 000 / (2 000 + 15 000 + 800 + 1 500)] = 15 000 €,

part du déficit imputable sur une base élargie et correspondant à A2 :

19 300 x [800 / (2 000 + 15 000 + 800 + 1 500)] = 800 €.

Total pour N-1 : 17 800 €.

Déficits transférés à la société H.

Les déficits transférés sur agrément à la société H et imputables sur les résultats propres de H et, en cas d’insuffisance, sur les bénéfices réalisés par A1 et A2 calculés dans les conditions mentionnées au 4 de l’article 223 I du CGI, sont les suivants :

|

Année d'origine |

Déficits transférés à H et imputables sur une base élargie (en €) |

|---|---|

|

N-3 |

7 885 |

|

N-2 |

2 200 |

|

N-1 |

17 800 |

|

Total |

27 885 |

160

Exemple : Dans l'exemple au I-B-2-a-2°-b° § 150, si en N-2, au lieu d'être absorbée par la société A2, la société B a été scindée, dans l'ancien groupe formé par la société A, au profit des sociétés A2 et A3 (en plaçant l'opération sous le régime spécial des fusions prévu à l'article 210 A du CGI), alors seule la part du déficit de la société B correspondant aux secteurs d'activité apportés à la société A2 est imputable sur une base élargie au sein du nouveau groupe formé par la société H. En effet, la société A3 n'est pas retenue dans la base élargie.

Dans l'hypothèse où le déficit correspondant au secteur d'activité n°1 de la société B apporté à la société A2, est de 200 €, et celui correspondant au secteur n°2 de la société B apporté à la société A3, est de 300 €, la part du déficit imputable sur une base élargie correspondant à la société B est de 137 : 12 000 x [200 / (10 000 + 1 000 + 6 000 + 200 + 300)].

(170 à 180)

b. Imputation de la partie du déficit de la société absorbante issue du transfert de déficits

190

La société absorbante peut disposer de déficits subis par elle-même avant son entrée dans le groupe et de déficits imputables sur une base élargie au titre du 5 de l'article 223 I du CGI (et déterminés dans les conditions prévues au I-B-2-a § 80 et suivants) qui lui sont transférés en application du 6 de l'article 223 I du CGI.

200

Tous ces déficits présentent le caractère de déficits subis par la société absorbante avant son entrée dans le groupe et s'imputent donc sur les bénéfices ultérieurs déterminés dans les conditions prévues au 4 de l'article 223 I du CGI, c'est-à-dire après neutralisation de certains profits résultant de réévaluation, d'apports ou d'opérations réalisées avec d'autres sociétés du groupe.

210

En application du 5 de l'article 223 I du CGI, la fraction transférée du déficit qui n'a pu être reportée par la société absorbante sur ses bénéfices ultérieurs peut s'imputer sur les résultats des sociétés du groupe dissous qui font partie du nouveau groupe et pour lesquelles le bénéfice des dispositions du 5 de l'article 223 I du CGI est demandé.

La base d'imputation maximale du déficit transférés en application du 6 de l'article 223 I du CGI est constituée au titre d'un exercice du total des bénéfices de ces sociétés déterminés dans les conditions prévues au 4 de l'article 223 I du CGI.

Il est indifférent, à cet égard, que la base d'imputation soit constituée, en tout ou partie, de bénéfices de sociétés n'ayant pas contribué au déficit transféré à la société absorbante et imputable sur une base élargie.

220

Lorsqu'une société dispose à la fois de déficits imputables sur une base élargie et de déficits qui ne peuvent être imputés que sur ses résultats propres, il convient d'imputer ces derniers par priorité (dans les conditions commentées au II-A § 50 et suivants du BOI-IS-GPE-20-10).

Si, au titre de cet exercice, le résultat propre de la société est insuffisant pour imputer la totalité de son déficit imputable sur une base élargie, l'excédent s'impute sur la somme des bénéfices des sociétés pour lesquelles le bénéfice des dispositions du 5 de l'article 223 I du CGI a été demandé. Pour déterminer cette somme, les bénéfices de ces dernières sociétés sont retenus après l'imputation (dans les conditions commentées au II-A § 50 et suivants du BOI-IS-GPE-20-10) des éventuels déficits propres qu'elles ont subis au titre d'exercices antérieurs à leur entrée dans le groupe de la société titulaire du déficit imputable sur une base élargie.

Lorsqu'au terme de ces imputations une fraction du déficit demeure imputable sur une base élargie, celle-ci pourra être imputée dans les mêmes conditions sur les bénéfices des exercices suivants.

Le tableau figurant au BOI-FORM-000068 permet de suivre l'imputation du déficit, y compris pour sa partie imputable sur une base élargie.

3. Perte du déficit en cas de sortie du groupe

a. Principe

230

Le dernier alinéa de l'article 223 R du CGI dispose que la partie du déficit afférente à une société, calculée dans les conditions prévues au 5 de l'article 223 I du CGI et qui demeure reportable ne peut plus être imputée si cette société sort du groupe. Ainsi lorsque sort du groupe une société qui a contribué à la formation du déficit d'ensemble attribué d'abord à la société absorbée puis ensuite à la société absorbante et qui est imputable sur une base élargie, et ayant bénéficié de la procédure prévue au II de l'article 209 du CGI, le déficit encore reportable réputé provenir de cette société tombe en non-valeur.

Cette sortie du groupe entraîne aussi l'impossibilité d'imputer la partie du déficit, calculée dans les conditions prévues au 5 de l'article 223 I du CGI, qui demeure reportable et provenant des sociétés qui, dans l'ancien groupe, ont été absorbées par la société qui sort du nouveau groupe ou ont été scindées à son profit (dans les conditions commentées au I-B § 60). Cette partie du déficit tombe donc également en non-valeur.

Pour l'application des dispositions du dernier alinéa de l'article 223 R du CGI qui prévoient la perte d'une partie du déficit non encore imputé en cas de sortie d'une société retenue pour le calcul de la quotité de déficit imputable sur une base élargie, la sortie de la société absorbante qui emporte la cessation du groupe, entraîne également la perte du droit au report de la fraction du déficit provenant de la société mère absorbée, non encore imputée à cette date. Elle entraîne aussi l'impossibilité d'imputer la fraction du déficit encore reportable qui provient des sociétés membres de l'ancien groupe absorbées par cette société mère absorbée, ou scindées à son profit, au sein de l'ancien groupe dans les conditions commentées au I-B § 60.

L'article 46 quater-0 ZJ bis de l'annexe III au CGI prévoit que pour l'application du dernier alinéa de l'article 223 R du CGI :

- la partie du déficit qui ne peut plus être imputée si la société qui y est mentionnée sort du groupe est calculée en considérant que les déficits déjà imputés correspondent à ceux de cette société, et à ceux des sociétés qu'elle avait absorbées au sein de l'ancien groupe ou scindées à son profit au sein de ce groupe dans les conditions commentées au I-B § 60 ;

- la somme ainsi calculée est imputée sur le déficit encore reportable subi au titre de l'exercice le plus ancien ;

- la partie du déficit qui demeure imputable sur une base élargie est réduite à due concurrence. L'état dont le modèle est joint au BOI-FORM-000069 permet de calculer le déficit reportable en cas de sortie du groupe.

b. Exception lorsque la sortie du groupe résulte d'une fusion avec une autre société du groupe

(240)

250

En application des dispositions du dernier alinéa de l'article 223 R du CGI, lorsqu’une société sort du nouveau groupe en raison de sa fusion avec une autre société du groupe placée sous le régime spécial des fusions prévu à l’article 210 A du CGI, la partie du déficit imputable sur une base élargie afférente à la société absorbée peut continuer à être imputée. Il en est de même de la partie de ce déficit afférente aux sociétés absorbées dans l'ancien groupe par cette société sortante, ou scindées à son profit dans l'ancien groupe, dans les conditions commentées au I-B § 60.

Le bénéfice de l’imputation sur une base élargie est par ailleurs maintenu lorsque la société mère qui est titulaire du déficit est absorbée par une autre société du groupe, sous réserve que le déficit soit transmis à la société absorbante dans les conditions prévues au II de l’article 209 du CGI (lesquelles nécessitent notamment de placer l'opération sous le régime spécial des fusions prévu à l'article 210 A du CGI). Ce déficit présente en effet pour cette société mère absorbée le caractère d'un déficit subi avant l'entrée dans le groupe, de sorte que son transfert nécessite l'agrément précité (il convient de se reporter au II-A § 100 et 104 du BOI-IS-GPE-40-10).

260

Exemple : Il sera considéré dans l'exemple suivant que la société absorbante ne remplit pas les conditions pour transférer ses déficits de plein droit selon la procédure prévue au septième alinéa du 6 de l'article 223 I du CGI ou au 2 du II de l'article 209 du CGI, et qu'elle doit donc obtenir préalablement au transfert de ces déficits un agrément dans les conditions prévues au c du 6 de l'article 223 I du CGI et du 1 du II de l'article 209 du CGI.

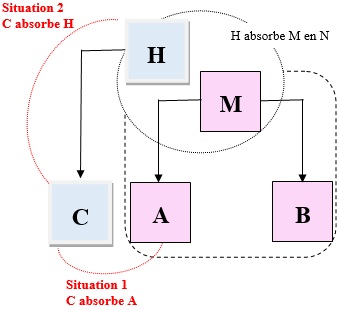

La société M est la société mère d'un groupe fiscal formé avec ses filiales A et B. La société H est la société mère d'un groupe fiscal formé avec sa filiale C. Au cours de l'exercice N, la société H absorbe la société M dans les conditions prévues au c du 6 de l'article 223 L du CGI, et formule l'option pour élargir son groupe aux membres du groupe dont la société M était la société mère, dès l'ouverture de l'exercice N. Les conditions de délivrance de l'agrément prévues au 6 de l'article 223 I du CGI étant considérées satisfaites, les déficits du groupe dont la société M était la société mère sont transférés à la société H, qui opte pour les imputer sur une base élargie, c'est-à-dire non seulement sur les bénéfices ultérieurs de la société H, mais également sur ceux des sociétés A et B. Deux situations de restructuration sont envisagées.

Situation 1 : La société C absorbe la société A, l'opération étant placée sous le régime de l'article 210 A du CGI. La part du déficit provenant du groupe dont la société M était la société mère et qui est afférente à la société A ne tombe pas en non-valeur, bien que la société A sorte du groupe fiscal en raison de sa fusion avec la société C.

Situation 2 : La société C absorbe la société H, l'opération étant placée sous le régime de l'article 210 A du CGI, et le déficit imputable sur une base élargie dont est titulaire la société H est transféré sur agrément dans les conditions prévues au II de l'article 209 du CGI. Le déficit attribué à la société C ayant pour origine le déficit d'ensemble de l'ancien groupe dont la société M était la société mère peut continuer à être imputé non seulement sur les bénéfices de la société C mais également sur les bénéfices ultérieurs des sociétés A et B.

270

Exemple récapitulatif : Un groupe formé en N-4 par la société M (mère) et ses filiales A, B et C cesse au 31 décembre N-1 du fait de l'absorption de la société M par la société H, imposable à l'impôt sur les sociétés dans les conditions de droit commun et non détenue à 95 % par une autre personne morale passible de l'impôt sur les sociétés. La dernière assemblée générale d'actionnaires approuvant l'opération a lieu le 30 juin N et la fusion prend effet au premier jour de l'exercice ouvert par la société M en N soit le 1er janvier.

Au 31 décembre N-1, le groupe disposait d'un déficit d'ensemble reportable se décomposant comme suit :

|

Exercice d'origine |

Déficit d'ensemble reportable, avant réintégrations en raison de la cessation du groupe (en €) |

|---|---|

|

N-3 |

120 000 |

|

N-2 |

150 000 |

|

N-1 |

200 000 |

Le montant du déficit d'ensemble étant supérieur à 200 000 €, ce déficit ne pourra être transféré à la société absorbante qu'à la condition qu'elle obtienne un agrément dans les conditions prévues au c du 6 de l'article 223 I du CGI.

Par ailleurs, en N-2, le résultat d'ensemble avait été diminué d'un abandon de créance de 17 000 € et d'une plus-value à court terme de 3 000 € (N-2 est un exercice ouvert avant le 1er janvier 2019, de sorte qu'en cas de sortie du groupe d'une société partie à l'opération d'abandon de créance dans les cinq exercices suivant celui de son attribution, il doit être déneutralisé).

Avant le 30 septembre N, la société H opte pour le régime de groupe et accompagne son option d'un document identifiant les sociétés du groupe dissous qui ont donné leur accord pour faire partie du groupe qu'elle a constitué, à savoir les sociétés A et D (les titres des sociétés B et C ont été cédées hors du groupe respectivement en N-1 et en N-2, et la société D est entrée dans le groupe en N-2). La société H dépose également la liste des sociétés pour lesquelles le bénéfice du dispositif de base élargie d'imputation des déficits est demandé, dont les bénéfices vont servir concurremment à l'imputation du déficit d'ensemble reportable, à savoir les sociétés A et D.

La société absorbante H dispose d'un déficit reportable de 50 000 € subi au titre de l'exercice clos en N-3.

La société H sollicite le bénéfice de l'agrément prévu au 6 de l'article 223 I du CGI. Toutes les conditions nécessaires à l'obtention de l'agrément (III § 120 du BOI-SJ-AGR-20-30-10-10) sont supposées remplies, et la société absorbante obtient donc cet agrément. La société A sort du groupe en N+1 (sans satisfaire aux conditions du deuxième alinéa de l'article 223 E du CGI qui prévoient, en cas de procédure collective et sous conditions, la réallocation des déficits précédemment transmis au groupe par une filiale sortante - il convient de se reporter au BOI-IS-GPE-60).

Les résultats (en €) de la société absorbante H et des sociétés du groupe dissous qui font partie du nouveau groupe, réalisés au titre des exercices postérieurs, sont les suivants :

|

Sociétés du groupe |

N |

N+1 |

|---|---|---|

|

H |

15 000 |

18 000 |

|

A |

-15 000 |

- |

|

D |

15 000 |

70 000 |

Les résultats des sociétés A et D sont ceux transmis au groupe après imputation, le cas échéant, des déficits propres antérieurs à leur appartenance au groupe formé par la société M, dans les conditions prévues à l'article 223 I du CGI.

Il est supposé que le bénéfice de la société H est égal au bénéfice d'imputation des déficits antérieurs déterminé dans les conditions prévues au 4 de l'article 223 I du CGI.

Déficit d'ensemble susceptible d'être transféré à la société absorbante H

Le déficit d'ensemble reportable à la date d'effet de la fusion, soit en N, correspond à celui qui était encore reportable par le groupe formé par la société M au 31 décembre N-1.

Le déficit d'ensemble constaté au titre de N-3 par le groupe formé par la société M s'impute sur les réintégrations consécutives à la cessation du groupe, c'est-à-dire à hauteur de 20 000 €, soit 17 000 € + 3 000 € (réintégration de l'abandon de créance de 17 000 €, et de la plus-value à court terme de 3 000 €, qui avaient donné lieu au retraitement du résultat d'ensemble de N-2).

Le déficit susceptible d'être transféré à la société H est donc le suivant (sous réserve de la décision d'agrément) :

|

Exercice d'origine |

Déficit d'ensemble reportable (en €) |

|---|---|

|

N-3 |

100 000 (120 000 - 20 000) |

|

N-2 |

150 000 |

|

N-1 |

200 000 |

Fraction du déficit de la société H imputable sur une base élargie

Il s'agit du déficit qui correspond à celui de l'ancienne société mère du groupe dissous (M) et à ceux des sociétés membres du groupe ayant cessé et qui font partie du nouveau groupe, c'est-à-dire en l'occurrence les sociétés A et D.

Ce déficit peut être déterminé en fonction des éléments figurant dans le tableau ci-après :

|

Sociétés membres du groupe dissous |

Exercice d'origine |

Déficits des sociétés du groupe dissous (en €) |

|||

|---|---|---|---|---|---|

|

Subis par les sociétés entrées dans le nouveau groupe |

Subis par l'ensemble des sociétés déficitaires du groupe dissous(1) |

||||

|

Société A |

Société D |

Société M |

|||

|

Sociétés M, A, B et C |

N-3 |

24 000 |

- |

- |

240 000 |

|

Sociétés M, A, B et D |

N-2 |

16 800 |

- |

85 200 |

180 000 |

|

Sociétés M, A et D |

N-1 |

20 000 |

80 000 |

100 000 |

20 000 |

(1) Pour chacun des exercices, ces sommes viennent en diminution des résultats des sociétés bénéficiaires membres du groupe pour déterminer le résultat d'ensemble figurant dans le premier tableau de l'exemple.

Année N-3 :

part du déficit N-3 correspondant à la société A :

100 000 x 24 000 / 240 000 = 10 000 €.

Année N-2 :

part du déficit N-2 correspondant aux sociétés A et M :

société A : 150 000 x 16 800 / 180 000 = 14 000 € ;

société M : 150 000 x 85 200 / 180 000 = 71 000 €.

Total : 85 000 €.

Année N-1 :

part du déficit N-1 correspondant aux sociétés A, D et M :

société A : 200 000 x 20 000 / 200 000 = 20 000 € ;

société D : 200 000 x 80 000 / 200 000 = 80 000 € ;

société M : 200 000 x 100 000 / 200 000 = 100 000 €.

Total : 200 000 €.

Déficits imputables par la société agréée (H) :

|

Exercices |

Déficit de H après agrément (en €) |

Dont imputable sur une base élargie(2) |

|---|---|---|

|

N-3 |

60 000(1) |

10 000 |

|

N-2 |

85 000 |

85 000 |

|

N-1 |

200 000 |

200 000 |

|

Total |

345 000 |

295 000 |

(1) Soit 50 000 € de déficit subi par la société H au titre de l'exercice clos en N-3 et 10 000 € de déficit transféré dans le cadre de l'agrément prévu au 6 de l'article 223 I du CGI.

(2) Somme maximale imputable sur le total des bénéfices des sociétés du groupe dissous qui font partie du nouveau groupe.

Modalités d'imputation au titre de l'exercice clos en N :

- imputation du déficit sur le bénéfice propre de la société H :

- déficit N-3 imputable sur le bénéfice propre de la société H calculé dans les conditions prévues au 4 de l'article 223 I du CGI : 15 000 €,

- déficit N-3 encore reportable après cette imputation :

60 000 - 15 000 = 45 000 € dont 10 000 € bénéficiant d'une base d'imputation élargie ;

- imputation du déficit à hauteur du bénéfice de la société D :

|

Bénéfice de D (en €) |

15 000 |

|---|---|

|

Déficit N-3 imputé sur une base élargie au résultat de D (en €) |

10 000 |

|

Déficit N-2 imputé sur une base élargie au résultat de D (en €) |

5 000 |

|

Déficit N-3 encore reportable après cette imputation (en €) |

35 000 (45 000 - 10 000) |

|

Déficit N-2 encore reportable après imputation (en €) |

80 000 (85 000 - 5 000) |

- au titre de l'exercice N, la société H transmettra au groupe un résultat déterminé selon la procédure suivante :

- résultat de droit commun rectifié dans les conditions prévues à l'article 223 B du CGI,

- détermination du bénéfice d'imputation des déficits antérieurs en application des dispositions de l'article 223 I du CGI,

- imputation du déficit propre dont disposait la société absorbante (H) ou du déficit transféré dans le cadre de l'agrément prévu au 6 de l'article 223 I du CGI sur le résultat de la société H,

- imputation du déficit subsistant dans les conditions prévues au 5 de l'article 223 I du CGI, sur une base élargie aux bénéfices des sociétés A et D, eux-mêmes déterminés après application du 4 de l'article 223 I du CGI.

- le résultat de la société H transmis au groupe est donc le suivant :

|

Résultat de H rectifié dans les conditions prévues à l'article 223 I du CGI (en €) |

15 000 |

|---|---|

|

Déficits imputés sur le bénéfice propre de H (en €) |

-15 000 |

|

Déficits imputés à hauteur des bénéfices de D (en €) |

-15 000 |

|

Total |

-15 000 |

Après ces diverses imputations, le tableau de suivi des déficits dont dispose la société H à la clôture de l'exercice fait apparaître les soldes suivants.

|

Exercices |

Déficit reportable (en €) |

Dont imputable sur une base élargie (aux bénéfices de A et D) |

|---|---|---|

|

N-3 |

35 000 |

0 |

|

N-2 |

80 000 |

80 000 |

|

N-1 |

200 000 |

200 000 |

|

Totaux |

315 000 |

280 000 |

Incidence de la sortie de la société A en N+1 sur les déficits reportables au 1er janvier N+1 : la sortie de la société A en N+1 entraîne la perte du déficit encore reportable afférent à cette société.

- situation du report déficitaire au 31/12/N-1 afférent à la société A :

|

Exercices |

Déficits |

|---|---|

|

N-3 |

10 000 |

|

N-2 |

14 000 |

|

N-1 |

20 000 |

|

Total |

44 000 |

- sommes déjà imputées : 30 000 €.

Le déficit déjà imputé est réputé correspondre à celui de la société qui sort (A) (CGI, ann. III, art. 46 quater-0 ZJ bis).

L'excédent des sommes correspondant à la société A sur les sommes déjà imputées ne peut plus être reporté.

Le déficit déjà imputé (30 000 €) étant inférieur au déficit correspondant à la société A (44 000 €), la différence entre les deux sommes est perdue, soit : 44 000 - 30 000 = 14 000 €.

Le déficit reportable par la société H et sa fraction qui bénéficie d'une base d'imputation élargie dans les conditions prévues au 5 de l'article 223 I du CGI doivent donc être diminués, en partant du millésime le plus ancien, d'une somme de 14 000 €.

À l'ouverture de l'exercice N+1, le déficit N-3 reportable par la société H est de 35 000 - 14 000 = 21 000 €. Le déficit N-2 imputable sur une base élargie est égal à 66 000 € soit 80 000 - 14 000 €.

- déficit reportable compte tenu de la sortie de la société A :

|

Exercices |

Déficit reportable (en €) |

Dont imputable sur une base élargie (aux bénéfices de D) |

|---|---|---|

|

N-3 |

21 000 |

0 |

|

N-2 |

80 000 |

66 000 |

|

N-1 |

200 000 |

200 000 |

|

Totaux |

30 1000 |

266 000 |

Au titre de l'exercice clos en N+1, compte tenu des conséquences afférentes à la sortie de la société A, les imputations à opérer au titre de l'exercice clos en N+1 sont les suivantes :

- imputation du déficit sur le bénéfice propre de la société H :

- déficit N-3 imputable en priorité sur le bénéfice propre de la société H : 18 000 - 18 000 = 0,

- déficit N-3 reportable : 21 000 - 18 000 = 3 000 € ;

- imputation du déficit à hauteur du bénéfice de la société D :

- le déficit encore reportable s'impute à hauteur des bénéfices de la société D, dans la limite du montant imputable sur une base élargie aux sociétés du groupe dissous qui font partie du nouveau groupe. Bénéfice de la société D : 70 000 €,

- déficit N-3 imputé sur une base élargie au bénéfice de la société D : 0,

- déficit N-2 imputé sur une base élargie au bénéfice de la société D : 66 000 €,

- déficit N-1 imputé sur une base élargie au bénéfice de la société D : 4 000 €,

- résultat de la société H transmis au groupe : 18 000 - 18 000 - 70 000 = - 70 000 € ;

- déficits reportables après ces imputations :

|

Exercices |

Déficit reportable (en €) |

Dont imputable sur une base élargie (aux bénéfices de D) |

|---|---|---|

|

N-3 |

3 000 |

- |

|

N-2 |

14 000 |

- |

|

N-1 |

196 000 |

196 000 |

|

Totaux |

213 000 |

196 000 |

(280 à 320)

C. Cas particulier des groupes horizontaux

330

Dans les développements suivants, un groupe horizontal est un groupe formé en application du deuxième alinéa du I de l'article 223 A du CGI. Ces groupes ainsi que les notions d'« entité mère non résidente » et de « société étrangère » sont définis au BOI-IS-GPE-10-30-50.

340

En cas d'absorption de la société mère d'un groupe horizontal, ou de son entité mère non résidente, ou d'une société étrangère entraînant la cessation du groupe, le dispositif d'imputation sur une base élargie du déficit d'ensemble du groupe qui cesse, prévu au 5 de l'article 223 I du CGI, s'applique. Les commentaires du I § 1 à 320 sont applicables à ces situations, sous réserve des particularités développées au I-C § 350 à 380.

350

Dans ces situations, le déficit d'ensemble du groupe qui cesse s'impute en priorité sur les réintégrations qui doivent être effectuées, de ce fait, par la société tenue d'y procéder (BOI-IS-GPE-50-10-10). Il s'agit, selon le cas, de la société absorbante, ou de la nouvelle société mère lorsque par exemple une société qui remplit les conditions pour être entité mère non résidente absorbe l'entité mère non résidente du groupe horizontal et qu'un nouveau groupe est formé par une société qui en remplit les conditions, selon les dispositions du c du 6 de l'article 223 L du CGI.

360

En cas d'absorption de la société mère d'un groupe horizontal par une société soumise à l'impôt sur les sociétés qui forme un groupe avec les sociétés membres du groupe qui cesse du fait de l'opération (CGI, art. 223 L, 6-c-1°), le dispositif d'imputation sur une base élargie du déficit d'ensemble du groupe qui cesse s'applique dans les conditions prévues au I § 1 à 320.

370

Lorsque l'opération consiste en l'absorption de l'entité mère non résidente, ou en l'absorption d'une société étrangère entraînant la cessation du groupe (CGI, art. 223 L, 6-c-2°), le transfert à la société absorbante du déficit d'ensemble du groupe qui cesse n'est pas possible, puisque l'ancienne société mère n'est pas elle-même absorbée, et dans certains cas l'absorbante n'est pas établie en France. Dans ce cas, le déficit d'ensemble du groupe qui cesse est transmis à l'ancienne société mère. Ce déficit d'ensemble est imputable sur une base élargie au sein du groupe formé par la nouvelle société mère, à condition que la société mère du groupe qui cesse en soit membre.

380

Pour l'application des dispositions prévues au 5 de l'article 223 I du CGI, relatives à l'imputation sur une base élargie du déficit d'ensemble du groupe qui a cessé, l'agrément prévu au 6 de l'article 223 I du CGI n'est requis qu'en cas d'absorption de la société mère du groupe horizontal par une autre société soumise à l'impôt sur les sociétés.

II. Sort des charges financières nettes non déduites et de la capacité de déduction de charges financières inemployée

390

Concernant les charges financières nettes non déduites et la capacité de déduction inemployée mentionnées au 1 et au 2 du VIII de l'article 223 B bis du CGI, il convient de se reporter au BOI-SJ-AGR-20-30-20.