RPPM - Plus-values sur biens meubles incorporels - Imposition lors du transfert du domicile fiscal hors de France intervenu depuis le 3 mars 2011 - Imposition immédiate des créances trouvant leur origine dans une clause de complément de prix

I. Champ d'application

A. Personnes concernées

1

Les contribuables imposables sur les créances trouvant leur origine dans une clause de complément de prix sont les contribuables visés au BOI-RPPM-PVBMI-50-10-10-10 qui ont vocation à percevoir, en exécution d'une clause du contrat de cession, un complément de prix exclusivement déterminé en fonction d'une indexation en relation directe avec l'activité de la société dont les titres sont l'objet du contrat.

B. Créances concernées

10

Il s'agit des créances qui trouvent leur origine dans une clause contractuelle de complément de prix à recevoir en exécution d'une clause d'indexation (clause d’earn-out).

Une telle clause s'entend de toute convention entre le cédant (le vendeur) et le cessionnaire (l'acheteur) par laquelle le cessionnaire s'engage à verser au cédant un complément de prix exclusivement déterminé en fonction d'une indexation en relation directe avec l'activité de la société dont les titres sont l'objet du contrat.

II. Base d'imposition

A. Détermination de la créance imposable

20

La créance représentative d’un complément de prix à recevoir en exécution d’une clause d’indexation est constituée par la différence entre la valeur de ladite créance à la date du transfert du domicile fiscal hors de France et son prix ou valeur d'acquisition.

Le prix d'acquisition de la créance étant égal à zéro, la valeur de la créance est donc égale à sa valeur réelle au jour du transfert, qu’il appartient au contribuable d'estimer.

La créance ainsi déterminée ne peut être réduite de l'abattement pour durée de détention prévu à l’article 150-0 D ter du code général des impôts (CGI).

B. Non-imputation des moins-values de cession sur les créances

30

Les moins-values de cession de droits sociaux, valeurs mobilières, titres ou droits mentionnés au I de l'article 150-0 A du CGI réalisées entre le 1er janvier de l'année du transfert de domicile fiscal hors de France et la date de ce transfert et les moins-values de cession réalisées les années antérieures et encore en report ne sont pas imputables sur les créances trouvant leur origine dans une clause contractuelle de complément de prix constatées dans les conditions prévues au I de l'article 167 bis du CGI.

C. Détermination du revenu fiscal de référence

40

Les créances trouvant leur origine dans une clause de complément de prix ne sont pas prises en compte pour la détermination du revenu fiscal de référence mentionné au IV de l’article 1417 du CGI au titre de l’année du transfert du domicile fiscal hors de France, que ces créances bénéficient ou non du sursis de paiement.

III. Modalités d'imposition et sursis de paiement

A. Fait générateur d'imposition

50

Voir le BOI-RPPM-PVBMI-50-10-30 au I.

B. Taux d'imposition

60

Les créances sont imposables dans les mêmes conditions que celles prévues pour les plus-values latentes au BOI-RPPM-PVBMI-50-10-30 au II.

C. Modalités d'application du sursis de paiement

1. Sursis de paiement de droit ou sur option et conséquences de ce sursis

70

Le contribuable peut, le cas échéant, bénéficier du sursis de paiement de droit ou sur option dans les mêmes conditions que celles prévues au BOI-RPPM-PVBMI-50-10-30 aux III à III-C-3.

2. Expiration du sursis de paiement

80

Pour les créances trouvant leur origine dans une clause de complément de prix, le sursis de paiement expire lors de la survenance de l’un des événements suivants :

- la perception d'un complément de prix. Lorsque le contrat de cession prévoit un versement échelonné de compléments de prix, seule la fraction de l'impôt en sursis se rapportant au complément de prix perçu est exigible, le surplus continuant à bénéficier du sursis de paiement (BOI-RPPM-PVBMI-20-10-10-20 au I-A § 10 à 30) ;

- l'apport ou la cession de la créance trouvant son origine dans une clause de complément de prix (BOI-RPPM-PVBMI-20-10-10-20 au II-A-1) ;

- la donation de la créance trouvant son origine dans une clause de complément de prix, sauf si le donateur démontre que la donation n’est pas faite à seule fin d’éluder l’impôt calculé sur ladite créance.

En cas de donation, la créance trouvant son origine dans une clause de complément de prix est en principe imposable. Il y a donc expiration du sursis de paiement afférent à la créance calculée sur les titres faisant l'objet de cette donation, sauf si le contribuable démontre que cette donation n'a pas pour seul but d'éluder l'impôt sur la créance (Cf. IV-A-1-c §140).

90

La levée des garanties correspondant aux impositions pour lesquelles le sursis de paiement a expiré est prononcée consécutivement au paiement effectif de ces mêmes impositions.

IV. Dégrèvement ou restitution

A. Cas de dégrèvement ou de restitution des impositions

100

Dans les cas suivants, l’impôt est dégrevé lorsqu’il a fait l’objet d’un sursis de paiement ; lorsqu’il a déjà été acquitté, il est restitué.

1. Dégrèvement ou restitution de l'impôt dû

a. Lors du transfert du domicile fiscal de nouveau en France

110

Lorsque le contribuable transfère de nouveau son domicile fiscal en France, l’impôt sur le revenu et les prélèvements sociaux (BOI-RPPM-PSOC) afférents à l’ensemble des créances trouvant leur origine dans une clause de complément de prix constatées lors du transfert du domicile fiscal hors de France sont dégrevés d’office ou restitués lorsque les créances demeurent dans le patrimoine du contribuable lors du transfert du domicile fiscal en France.

120

Ce dégrèvement ou cette restitution est opéré l’année suivant le transfert en France du domicile fiscal sur la base des déclarations n° 2042 (CERFA 10330) et 2074 ET (CERFA 14554), disponibles sur le site www.impots.gouv.fr à la rubrique "recherche de formulaire".

b. Lors du décès du contribuable

130

En cas de décès du contribuable, l’impôt sur le revenu et les prélèvements sociaux afférents à l’ensemble des créances trouvant leur origine dans une clause de complément de prix constatées lors du transfert du domicile fiscal hors de France demeurant dans le patrimoine du contribuable à la date du décès sont dégrevés d’office ou restitués.

Ce dégrèvement ou cette restitution est opéré l’année suivant le décès du contribuable sur la base des déclarations n° 2042 et 2074 ET disponibles sur le site www.impots.gouv.fr à la rubrique "recherche de formulaire" déposées par les héritiers ou ayants droit.

c. Lors de la donation de la créance

140

En cas de donation de la créance trouvant son origine dans une clause de complément de prix, l’impôt sur le revenu et les prélèvements sociaux afférents à cette créance constatée lors du transfert du domicile fiscal hors de France sont dégrevés d’office ou restitués lorsque le contribuable démontre que cette donation n'est pas faite à seule fin d'éluder l'impôt sur la créance.

150

La charge de la preuve incombe au donateur qui doit alors justifier par tout moyen, lors du dépôt de la déclaration d’ensemble des revenus n° 2042 et du formulaire spécial n° 2074 ET l’année suivant celle de la donation, que cette donation a été faite dans un but autre qu’éluder l'impôt sur la créance.

160

La preuve peut donc être apportée par le contribuable au moyen d'un acte écrit ou non écrit : il s’agit en pratique de tout document ou fait (il s'agit d'un fait juridique matérialisant une volonté) qui manifeste l’intention de son auteur et produit des effets de droit (cf. BOI-RPPM-PVBMI-50-10-40 au I-A-4 § 130).

d. Cas du versement échelonné de compléments de prix perçus en exécution d’une clause d’indexation

170

Lorsque le contrat de cession de titres prévoit un versement échelonné de compléments de prix, et que l’un ou plusieurs de ces compléments de prix ont été perçus avant la réalisation de l’un des événements mentionnés aux IV-A-1-a à c, le dégrèvement ou la restitution est opéré l’année suivant la réalisation dudit événement à hauteur de la créance calculée lors du transfert du domicile fiscal hors de France déduction faite du ou des compléments de prix perçus entre la date de ce transfert et la date de l’événement concerné (donation, décès ou transfert à nouveau du domicile fiscal en France).

Exemple :

M. X cède des titres de la société A le 1er juillet 2010. Le contrat de cession de ces titres prévoit le versement de trois compléments de prix de manière échelonnée.

Le 1er avril 2011, M. X transfère son domicile fiscal hors de France et opte pour le sursis de paiement.

Il déclare une créance trouvant son origine dans une clause de complément de prix d’une valeur de 45 000 €.

L’impôt afférent à cette créance placé en sursis de paiement est égal à :

45 000 x 34,5 % = 15 525 €.

Le 1er juillet 2011, M. X perçoit un premier complément de prix de 10 000 €. Le sursis de paiement expire pour la seule fraction de l’impôt en sursis se rapportant au complément de prix perçu, soit :

10 000 x 34,5 % = 3 450 € soit 15 525 x (10 000/45 000).

L’imposition restant en sursis de paiement est donc de :

15 525 – 3 450 = 12 075 €.

Le 1er juillet 2012, M. X perçoit un deuxième complément de prix de 15 000 €. Le sursis de paiement expire pour la seule fraction de l’impôt en sursis se rapportant au complément de prix perçu, soit :

15 000 x 34,5 % = 5 175 € soit 15 525 x (15 000/45 000).

L’imposition restant en sursis de paiement est donc de :

12 075 – 5 175 = 6 900 €.

Le 1er mars 2013, M. X transfère de nouveau son domicile fiscal en France. Le dernier complément de prix n’a pas été versé à la date de ce transfert.

M. X demande alors le dégrèvement de l’impôt restant en sursis sur la déclaration n° 2074 ET pour un montant de 6 900 €.

2. Conséquence du dégrèvement : levée des garanties

180

Voir le BOI-RPPM-PVBMI-50-10-40 au I-B

3. Autre cas de restitution de l'impôt

190

Les dispositions prévues au BOI-RPPM-PVBMI-50-10-40 au I-C s'appliquent également aux créances trouvant leur origine dans une clause de complément de prix.

B. Modulation de l'impôt exigible

200

Dans les cas suivants, l’impôt est dégrevé, partiellement ou totalement selon les cas, lorsqu’il a fait l’objet d’un sursis de paiement. Il est restitué, partiellement ou totalement selon les cas, lorsqu’il a été payé l’année suivant le transfert de domicile fiscal hors de France.

1. En cas de complément de prix ou de créance calculé lors de la cession ou de l'apport inférieur à la créance constatée lors du transfert de domicile fiscal hors de France

210

Il convient, afin de déterminer le montant exigible, de comparer :

- d’une part, le complément de prix ou la valeur de la créance au jour de l'apport ou de la cession ;

- et, d’autre part, la créance trouvant son origine dans une clause contractuelle de complément de prix calculée lors du transfert du domicile fiscal hors de France.

Si le premier terme est inférieur au second, il est admis que l’impôt exigible est limité au montant d’impôt calculé sur le complément de prix ou la valeur de la créance au jour de l'apport ou de la cession.

En effet, à la survenance de l’un des événements mentionnés au III-B-2 § 80, l'impôt établi au titre des créances trouvant leur origine dans une clause de complément de prix n'est exigible que dans la limite du montant du complément de prix ou de la valeur de la créance concernée à la date de l’événement.

Le surplus est dégrevé d'office ou restitué lorsque l’ensemble des compléments de prix relatifs à une même cession de titres ont été perçus.

En pareille situation, le contribuable fournit, à l'appui des déclarations n° 2042 et 2074 ET disponibles sur le site www.impots.gouv.fr à la rubrique "recherche de formulaire" déposées l’année suivant l’événement en cause, les éléments de calcul retenus.

220

Au contraire, si le premier terme est supérieur au second, l’impôt exigible est limité à celui calculé lors du transfert du domicile fiscal hors de France sur la créance trouvant son origine dans une clause de complément de prix.

230

En cas d'absence de perception du ou des compléments de prix initialement prévus par la clause contractuelle, l'impôt afférent à la créance concernée est dégrevé ou restitué pour sa totalité.

240

Lorsque le contrat de cession de titres prévoit un versement échelonné de compléments de prix, le dégrèvement ou la restitution éventuel peut être demandé l’année suivant celle de la perception du dernier complément de prix prévu par le contrat de cession des titres concernés.

2. En cas d'application de l'abattement pour durée de détention sur le complément de prix

250

L'abattement pour durée de détention prévu par l'article 150-0 D ter du CGI s'applique, pour l'imposition à l'impôt sur le revenu, au montant du complément de prix reçu par le cédant de titres ou droits en exécution d'une clause de complément de prix dès lors que le gain net afférent à la cession concernée par ce complément de prix, réalisée antérieurement au transfert du domicile fiscal hors de France, est lui-même dans le champ d'application dudit abattement (BOI-RPPM-PVBMI-20-20-10 au IV-B).

260

Deux cas peuvent alors se présenter :

a. Cas 1 : Le complément de prix net de l'abattement déterminé au jour de la cession des titres à l'origine de la clause de complément de prix est inférieur à la créance constatée lors du transfert de domicile fiscal hors de France.

270

Dans de cas, la base imposable à l'impôt sur le revenu est alors égale au complément de prix réduit de l’abattement pour durée de détention déterminé au jour de la cession.

Le surplus d’impôt sur le revenu est alors dégrevé d'office ou restitué. Cependant, lorsque le contrat de cession prévoit un versement échelonné de compléments de prix, le surplus est dégrevé d'office ou restitué lorsque l’ensemble des compléments de prix relatifs à une même cession de titres ont été perçus.

b. Cas 2 : Le complément de prix net de l’abattement déterminé au jour de la cession des titres à l'origine de la clause de complément de prix est supérieur à la créance constatée lors du transfert de domicile fiscal hors de France.

280

Dans ce cas, la base imposable à l'impôt sur le revenu est alors égale à cette créance.

290

Remarque : En ce qui concerne les prélèvements sociaux, il convient de comparer le complément de prix avant application de l’abattement avec la créance constatée lors du transfert du domicile fiscal hors de France. C’est le plus petit montant des deux qui sert de base imposable aux prélèvements sociaux et le surplus de prélèvements sociaux est dégrevé d’office ou restitué.

300

En revanche, le gain résultant de la cession ou de l'apport de la créance de complément de prix ne peut être réduit de l'abattement pour durée de détention prévu à l'article 150-0 D ter du CGI.

3. Imputation de l'impôt acquitté hors de France

310

Il est admis qu’une fraction de l’impôt acquitté hors de France lors de la réalisation par le contribuable d’une des opérations mentionnées au d du 1 du VII de l'article 167 bis du CGI (perception d'un complément de prix, apport ou cession de la créance) est imputable sur l'impôt (impôt sur le revenu et prélèvements sociaux) afférent à la créance trouvant son origine dans une clause de complément de prix lorsque l'impôt acquitté hors de France constitue un impôt personnel sur le revenu assis sur les plus-values de cession de valeurs mobilières ou de droits sociaux.

En particulier, aucune imputation n'est possible si l'impôt acquitté hors de France correspond à des droits de mutation à titre gratuit acquittés par le bénéficiaire d'une transmission de la créance concernée.

320

Afin de permettre son imputation, l’impôt acquitté hors de France (dans l’État de résidence du contribuable) est converti en euros sur la base du taux de change en vigueur à la date de son paiement.

La fraction de l'impôt étranger est, dans un premier temps, imputable sur les prélèvements sociaux dus sur la créance trouvant son origine dans une clause de complément de prix (plafonnée au montant du complément de prix ou de la valeur de la créance au jour de l'apport ou de la cession) puis, dans un second temps, sur l’impôt sur le revenu dû sur cette même créance (plafonnée au montant du complément de prix net de l’abattement pour durée de détention ou au montant de la créance au jour de l'apport ou de la cession).

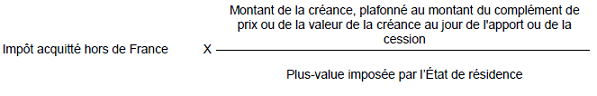

La fraction de l'impôt étranger imputable sur les prélèvements sociaux dus sur la créance est déterminée de la manière suivante :

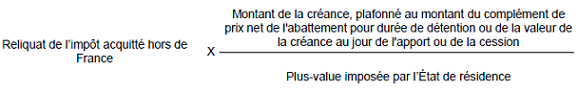

Le reliquat de l’impôt étranger (égal à la différence entre le montant de l’impôt étranger et la fraction imputée sur les prélèvements sociaux dans les conditions décrites ci-dessus) est imputé sur l’impôt sur le revenu dû sur la créance de la manière suivante :

L’imputation de l’impôt étranger est limitée au montant de l’impôt sur le revenu (calculé sur la créance déterminée en fonction du montant du complément de prix net de l'abattement pour durée de détention ou de la valeur de la créance au jour de l'apport ou de la cession) et des prélèvements sociaux (calculés sur la créance déterminée en fonction du montant du complément de prix ou de la valeur de la créance au jour de l'apport ou de la cession) exigibles en France au titre de la créance concernée.

330

Lorsqu'elle est applicable, cette imputation est effectuée soit :

- par voie de dégrèvement lorsque le contribuable a bénéficié du sursis de paiement au titre de la créance concernée et que le montant d’impôt dû dans l’État de résidence du contribuable a été acquitté par ce dernier antérieurement à l'exigibilité de l'impôt afférent à la créance en France ;

- par voie de restitution lorsque le contribuable n’a pas bénéficié du sursis de paiement au titre de la créance concernée et/ou que le montant d’impôt du dans l’État de résidence du contribuable a été acquitté par ce dernier postérieurement à l'exigibilité de l'impôt afférent à la créance en France.

340

Cette imputation est effectuée sur justification par le contribuable du paiement de l'impôt acquitté hors de France et des éléments relatifs à sa liquidation. Ainsi, il appartient au contribuable de présenter un document officiel de l'administration fiscale de son État de résidence au moment de la réalisation de l'événement concerné. Ce document doit permettre de justifier de la nature de l'impôt acquitté hors de France, de sa base, de son montant et de son rattachement à l'événement affectant la créance.

V. Obligations déclaratives et de paiement du contribuable

350

Les obligations déclaratives et de paiement incombant au contribuable pour l'imposition des créances trouvant leur origine dans une clause de complément de prix sont les mêmes que celles prévues pour les plus-values latentes au BOI-RPPM-PVBMI-50-10-50.