TCA - Taxe sur certains services fournis par les grandes entreprises du secteur numérique - Champ d'application - Territorialité, encaissements et seuils

1

Pour l'imposition à la taxe sur certains services fournis par les grandes entreprises du secteur numérique (TSN), lorsqu'un service taxable a été identifié conformément aux dispositions du BOI-TCA-TSN-10-10-10, il convient, pour l'année civile considérée, ci-après « année d'imposition », de vérifier que sont respectées les trois autres conditions cumulatives suivantes :

- la territorialisation en France du service identifié comme taxable au cours de l'année d'imposition ;

- l'encaissement de revenus en contrepartie de la fourniture de ce service taxable au cours de cette même année ;

- le dépassement des seuils d'assujettissement évalués à partir des revenus encaissés au cours de l'année précédant l'année d'imposition.

I. Condition de territorialité

A. Service fourni en France au cours d'une année d'imposition

10

Seuls sont taxés au titre d’une année d'imposition les services taxables, conformément au BOI-TCA-TSN-10-10-10, qui sont fournis en France au cours de cette même année.

Un service taxable est fourni en France au cours d’une année d'imposition si, durant cette même année, au moins un utilisateur de l’interface numérique est situé en France, selon des règles propres à chacune des quatre sous-catégories de services numériques taxables.

La circonstance que cette condition ne soit remplie que lors de certaines périodes de l’année est sans incidence.

B. Modalités de territorialisation du service taxable

20

Pour les besoins de l’application de la TSN et de la localisation des utilisateurs des services taxables, le territoire de la France s’entend de l’ensemble du territoire de la France métropolitaine et de celui de chacune des collectivités territoriales régies par l’article 73 de la Constitution du 4 octobre 1958 (Guadeloupe, Martinique, La Réunion, Guyane, Département de Mayotte).

Ce territoire ne comprend pas le territoire des collectivités relevant de l'article 74 de la Constitution (Polynésie française, Saint-Barthélemy, Saint-Martin, Saint-Pierre-et-Miquelon, îles Wallis et Futuna), ni celui de la Nouvelle-Calédonie, des Terres australes et antarctiques françaises ou de l’île de Clipperton.

30

Un utilisateur est réputé être localisé en France lorsqu’il accède à l'interface numérique depuis un terminal lui-même situé en France. Ce terminal peut être un ordinateur, fixe ou portable, une tablette, un téléphone mobile multifonctions ou tout autre dispositif permettant d’accéder à l’interface numérique.

La localisation en France du terminal est déterminée par tout moyen, y compris en fonction de son identifiant sur les réseaux de communications électroniques, notamment l'adresse IP (internet protocol) ou de ses données de géolocalisation. Peuvent notamment être mobilisées les informations recueillies au moyen des divers dispositifs de traçage et de collecte de données.

Il est possible de recourir à un faisceau d'indices concordants permettant d'établir une localisation avec un niveau de probabilité élevé, notamment les données figurant dans un compte client. À cet égard, bien qu'il ne soit pas déterminant à lui seul, peut notamment être pris en compte le lieu de domicile habituel de l'utilisateur ou le lieu de l'établissement de l'entreprise pour le compte de laquelle l'utilisateur agit.

En revanche, la nationalité n'est jamais un critère pertinent.

40

Sont regardés comme fournis en France, au cours d’une année d'imposition, les services taxables suivants :

- les places de marché (code général des impôts (CGI), art. 299 bis, II-1°), lorsque, pour au moins une livraison de biens ou une prestation de services pour laquelle la transaction est réalisée au moyen de l’interface numérique au cours de cette année, soit le vendeur, soit l’acheteur est situé en France ;

- les services de mise en relation (CGI, art. 299 bis, II-2°), lorsqu’au moins un des utilisateurs de l’interface numérique dispose, au cours de cette année, d’un compte ayant été ouvert, lors de cette même année ou d’une année antérieure, depuis le territoire de la France et qui lui a permis d’accéder à tout ou partie des fonctionnalités de l’interface numérique au cours de l'année d'imposition. Le renouvellement, y compris tacite, d’un compte est assimilé à une ouverture ;

- les services de placement (CGI, art. 299 bis, III-1°), lorsque, au cours de cette année, au moins un message publicitaire a été placé sur une interface numérique à laquelle un utilisateur a accédé au moyen d'un terminal situé en France ;

- les services de transmission de données (CGI, art. 299 bis, III-2°), lorsque, d’une part, tout ou partie de ces données ont été transmises au cours de cette même année et, d’autre part, au moins l’un des utilisateurs auxquels se rapportent ces données était situé en France lorsque ces données ont été générées ou collectées (y compris lorsque les données ont été générées ou collectées au cours d’une année antérieure).

II. Condition relative aux encaissements

50

Conformément à l'article 299 du CGI, pour que la TSN trouve à s'appliquer au titre d'une année d'imposition à un service identifié comme taxable, il est nécessaire que des sommes soient encaissées en contrepartie de ce service numérique.

La qualification de service taxable à la TSN est donc appréciée pour chaque année d'imposition au cours de laquelle des sommes ont été encaissées en contrepartie de ce service.

La circonstance que ces sommes n’aient été perçues que pendant une période de l’année, ou n'aient été perçues qu'auprès d'utilisateurs non situés en France, est sans incidence.

III. Condition relative aux seuils d'assujettissement

60

Seuls sont taxés au titre d’une année d'imposition les services taxables pour lesquels chacun des deux seuils d’assujettissement suivants est dépassé :

- 750 millions d’euros de sommes taxables au titre des services numériques taxables fournis (« seuil mondial ») ;

- 25 millions d’euros de sommes taxables au titre des services numériques taxables en tant qu'ils sont rattachables à la France (« seuil national »).

70

Les sommes taxables prises en compte pour déterminer si ces seuils ont été dépassés, sont évaluées selon les mêmes règles que pour le calcul du montant de TSN dû (BOI-TCA-TSN-20).

Toutefois, l'évaluation pour déterminer le respect des seuils se distingue de celle pour calculer le montant de TSN dû sur deux points : le périmètre sur lequel elle est effectuée et l’année de référence.

A. Périmètre d'appréciation des seuils

80

Le dépassement des seuils d’assujettissement est apprécié à partir de l’addition des sommes taxables, effectuée à l'échelle d'un groupe TSN (III-A § 100) :

- pour le seuil mondial, les sommes taxables au titre des services taxables pour lesquels un membre du groupe est redevable de la taxe sont additionnées, sans appliquer le coefficient de territorialisation ;

- pour le seuil national, les sommes taxables au titre des services taxables pour lesquels un membre du groupe est redevable de la taxe sont additionnées, après application du coefficient de présence nationale (II-A § 220 et suivants du BOI-TCA-TSN-20).

Le dépassement des seuils n'est pas apprécié pour chaque catégorie ou sous-catégorie de services taxables, mais globalement pour l'ensemble des services taxables.

90

Conformément au dernier alinéa du III de l’article 299 du CGI, qui renvoie au II de l’article L. 233-16 du code de commerce, une entreprise en contrôle une autre, pour les besoins de la TSN, lorsqu’elle dispose, directement ou indirectement :

- de plus de la moitié des droits de vote de l’autre entreprise ;

- ou du pouvoir de désigner, pendant deux exercices successifs, plus de la moitié des membres des organes d’administration, de direction ou de surveillance de l’autre entreprise ;

Remarque : Tel est le cas lorsque la société a disposé au cours de cette période, directement ou indirectement, d’une fraction supérieure à 40 % des droits de vote et qu’aucun autre associé ou actionnaire ne détenait, directement ou indirectement, une fraction supérieure à la sienne.

- ou du droit d’exercer une influence dominante sur l’autre en vertu d’un contrat ou de clauses statutaires, lorsque le droit applicable le permet.

Plusieurs entreprises en contrôlent conjointement une autre lorsque l’une de ces trois conditions est susceptible d’être remplie du fait de l’action conjointe de ces entreprises, indépendamment du fait que cette action conjointe intervienne effectivement.

100

Une entreprise donnée est liée dans une relation de contrôle avec :

a) les entreprises qu’elle contrôle, directement ou indirectement (filles, petites-filles et autres descendants) ;

b) les entreprises qui la contrôlent, directement ou indirectement (mères, grand-mères et autres ascendants) ;

c) les entreprises contrôlées, directement ou indirectement, par les entreprises mentionnées au b (cousinage de tout degré) ;

d) les entreprises contrôlées, directement ou indirectement, conjointement par deux ou plusieurs des entreprises suivantes : l’entreprise en cause et les entreprises mentionnées aux a, b ou c, ou encore une entreprise relevant du présent d.

Deux entreprises liées à une troisième entreprise sont liées entre elles et relèvent donc nécessairement du même groupe.

L’ensemble des entreprises ainsi liées constitue un groupe dénommé « groupe TSN ».

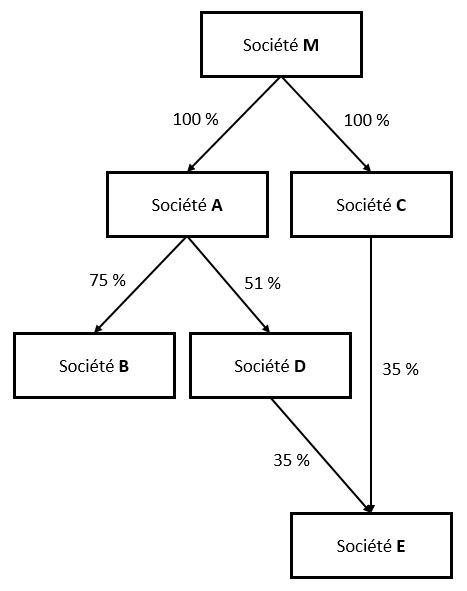

Exemple : La société M détient 100 % des droits de votes de la société A qui elle-même dispose de 75 % des droits de vote de la société B. La société M dispose également de 100 % des droits de vote de la société C. La société A dispose de 51 % des droits de vote de la société D. Cette société D dispose de 35 % des droits de vote de la société E. La société C dispose également de 35 % des droits de vote de la société E. Toutes ces sociétés sont liées entre elles par une relation de contrôle.

Remarque : Les entreprises d’un groupe TSN peuvent choisir d’opter pour une mutualisation de la déclaration de la taxe et de son paiement conformément à l’article 1693 quater B du CGI (BOI-TCA-TSN-30-20). Dans ce cas, le groupe TSN constitue également un groupe consolidé de déclaration et de paiement de la TSN. Certains membres d’un groupe TSN peuvent également être membres d’un groupe de paiement de la TVA et des taxes assimilées. L’appartenance à un groupe consolidé de déclaration et de paiement de la TSN, ou à un groupe de paiement de la TVA et des taxes assimilées, est cependant sans incidence sur l’appréciation des relations de contrôle et donc, sur l’application du critère de dépassement des seuils d’assujettissement. En revanche, une modification des relations de contrôle est susceptible de modifier les conditions d’exercice des options particulières pour la déclaration et/ou le paiement de la TSN.

110

L’existence de liens de contrôle, et donc la liste de l’ensemble des services taxables fournis en France au cours d’une année d'imposition à partir desquels il est constaté ou non le dépassement des seuils d’assujettissement, sont établies à la date du fait générateur, c’est-à-dire au 31 décembre de l’année civile au cours de laquelle les services ont été fournis.

Ainsi, pour chaque entreprise d’un groupe TSN, ne sont pas pris en compte les services taxables fournis en France au cours d’une année d'imposition pour lesquels les sommes taxables ont été encaissées par une entreprise qui n’est plus membre du groupe TSN au 31 décembre de cette année.

Remarque : En revanche, sont pris en compte les services taxables dont les droits d’exploitation ont été cédés avant la fin d’une année civile et au titre desquels des sommes ont été encaissées par une entreprise qui est membre du groupe TSN au 31 décembre de cette année (à hauteur de ces revenus).

Inversement, pour chaque entreprise d’un groupe TSN, sont pris en compte les services taxables fournis en France au cours d’une année civile pour lesquels les sommes taxables ont été encaissées par une entreprise ayant intégré le groupe TSN au cours de cette même année, sous réserve qu’elle n’ait pas quitté le groupe TSN avant la fin de l’année.

B. Année de référence pour l'appréciation des seuils

120

Le calcul pour le dépassement des seuils d’assujettissement est effectué à partir des sommes taxables encaissées par les membres du groupe TSN au cours de l’année civile précédant le fait générateur (N-1).

Ainsi, une fois que la liste des services taxables à prendre en compte au niveau du groupe TSN pour l’année N a été déterminée, le montant retenu est, pour chacun de ces services, celui des sommes taxables encaissées en N-1.

Il en résulte notamment :

- que les sommes taxables prises en compte pour déterminer si les seuils d’assujettissement ont été dépassés ont pu être encaissées par une personne qui, au cours de N-1, n’était pas encore membre du groupe TSN. En particulier, ces sommes ont notamment pu ne pas donner lieu au paiement de la TSN si la condition de seuils n'était pas remplie pour la TSN due au titre de N-1 par cette personne ;

- que les sommes taxables encaissées par une personne qui était membre d’un groupe TSN en N-1 seront prises en compte pour les besoins du groupe TSN dont elle est membre au 31 décembre de l’année N, qui est potentiellement un autre groupe TSN ;

- qu’en cas de transfert d’exploitation d’un service taxable entre deux entreprises de telle sorte que l’entreprise cédante n’a encaissé aucune somme taxable en année N et l’entreprise cessionnaire n’a encaissé aucune somme taxable en année N-1 :

- si l’entreprise cédante et l’entreprise preneuse ne sont pas dans le même groupe TSN, les sommes taxables encaissées en N-1 ne seront prises en compte pour déterminer si les seuils d’assujettissement ont été dépassés ni au titre du premier groupe ni au titre du second ;

- si l’entreprise cédante et l’entreprise preneuse sont dans le même groupe TSN, les sommes taxables prises en compte pour déterminer si les seuils d’assujettissement ont été dépassés pour ce groupe seront celles encaissées par l’entreprise cédante alors que celles prises en compte pour le calcul du montant de TSN dû seront celles encaissées par l’entreprise preneuse.