IS - Régime fiscal des groupes de sociétés - Opérations de restructurations du groupe - Acquisition de 95 % du capital de la société mère, ou de l'entité mère non résidente, ou d'une société étrangère - Dépassement persistant du taux de détention - Sort du déficit et des charges financières nettes en report de l'ancien groupe

I. Sort du déficit

A. Principe

1

Le groupe dont la société mère est acquise à 95 % au moins cesse à la clôture de l'exercice d'acquisition. Il en est de même s'agissant des groupes horizontaux (formés en application du deuxième alinéa du I de l'article 223 A du code général des impôts (CGI), et commentés au BOI-IS-GPE-10-30-50, ainsi que les notions « d'entité mère non résidente » et de « société étrangère ») lorsque le capital de l'entité mère non résidente ou celui d'une société étrangère est acquis dans des conditions qui entraînent la cessation du groupe.

La société mère doit rapporter au résultat d'ensemble et à la plus-value nette à long terme d'ensemble de cet exercice les réintégrations prévues en cas de cessation du groupe à l'article 223 F du CGI et à l'article 223 R du CGI.

10

Le déficit d'ensemble existant, le cas échéant, à la clôture de l'exercice au cours duquel le capital de la société est acquis pour 95 % au moins est alloué à la société mère en application des dispositions de l'article 223 S du CGI (I-D § 50 et suivants du BOI-IS-GPE-40-20-20).

20

Dans cette situation, le 5 de l'article 223 I du CGI prévoit que le déficit qui ne peut, dans les conditions et limites définies au 4 de l'article 223 I du CGI, être imputé sur les bénéfices propres de la société titulaire de ce déficit (en l'occurrence, la société mère de l'ancien groupe), soit en tout ou partie, imputé sur les bénéfices des sociétés du groupe dissous qui font partie du nouveau groupe et prises en compte pour l'application du dispositif d'imputation sur une base élargie (I-B § 50 et suivants du BOI-IS-GPE-50-10-30).

B. Modalités d'application

1. Cas général

30

Les modalités de détermination et d'imputation du déficit sur une base élargie sont applicables dans la situation d'acquisition du capital de la société mère, mentionnée au d du 6 de l'article 223 L du CGI, dans les conditions qui ont été précisées pour le cas d'absorption de la société mère (I-B § 50 et suivants du BOI-IS-GPE-50-10-30).

40

Dans cette situation, le transfert de déficit visé au II de l'article 209 du CGI ou au 6 de l'article 223 I du CGI est sans objet.

50

Il convient également de tenir compte, pour la transposition de ces commentaires, du fait que la société titulaire du déficit d'ensemble est l'ancienne société mère qui subsiste et non la société absorbante.

2. Cas des groupes horizontaux

55

S'agissant des nouveaux groupes formés dans les conditions du d du 6 de l'article 223 L du CGI, suite à l'acquisition de 95 % au moins du capital de la société mère d'un groupe horizontal, ou de son entité mère non résidente, ou d'une société étrangère entraînant la cessation du groupe horizontal, le dispositif d'imputation sur une base élargie est applicable à condition que la société mère du groupe qui cesse soit membre du nouveau groupe. Les modalités de détermination et d'imputation du déficit sur une base élargie sont applicables dans les conditions qui ont été précisées pour le cas d'absorption de la société mère (I-B § 50 et suivants du BOI-IS-GPE-50-10-30). Il convient de tenir compte, pour la transposition de ces commentaires, du fait que la société titulaire du déficit d'ensemble est l'ancienne société mère qui subsiste et non la société absorbante. Dans ces situations, le transfert de déficit visé au II de l'article 209 du CGI ou au 6 de l'article 223 I du CGI est sans objet.

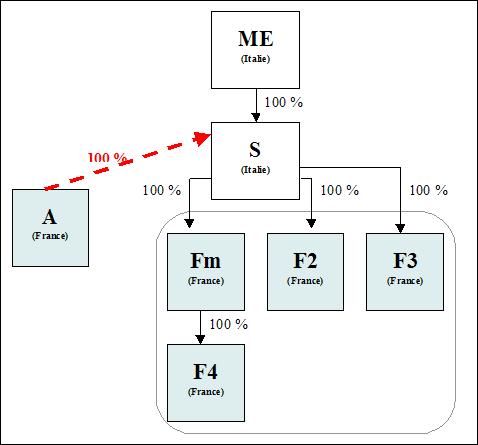

Exemple : La société Fm est société mère d'un groupe horizontal formé avec les sociétés F2, F3 et F4. Les sociétés Fm, F2 et F3 sont détenues directement par la société S, société étrangère elle-même détenue directement par la société ME, entité mère non résidente. La société F4 est détenue directement par la société Fm. Au cours de l'exercice N, la société A, soumise à l'impôt sur les sociétés, acquiert les titres de la société étrangère S, qu'elle détient encore à 95 % au moins à la clôture de l'exercice. Les exercices des sociétés coïncident avec l'année civile.

La société Fm demeure redevable de l'impôt sur les sociétés de son groupe au titre de l'exercice N, et son groupe cesse à la clôture de cet exercice. En application du cinquième alinéa de l'article 223 S du CGI, la société Fm est attributaire du déficit d'ensemble encore reportable à cette date.

Faisant application des dispositions du 1° du d du 6 de l'article 223 L du CGI, la société A opte pour former un groupe vertical (en application du premier alinéa du I de l'article 223 A du CGI), depuis l'ouverture de l'exercice N+1, avec les sociétés F2 et F3, et dont la société Fm n'est pas membre (la société S donne son accord pour être qualifiée de société intermédiaire).

La société Fm opte pour former un autre groupe vertical, avec la société F4, depuis l'ouverture de l'exercice N+1.

Dans cette situation, puisque l'ancienne société mère Fm n'est pas membre du groupe formé par la société A en application des dispositions du 1° du d du 6 de l'article 223 L du CGI, les dispositions du 5 de l'article 223 I du CGI, concernant l'imputation sur une base élargie du déficit de la société mère du groupe cessé, ne sont applicables ni pour déterminer le résultat du nouveau groupe formé par la société A, ni pour déterminer celui du nouveau groupe formé par la société Fm.

C. Perte du déficit en cas de sortie du groupe

60

Il convient de se référer aux commentaires figurant au I-B-3-a § 230 du BOI-IS-GPE-50-10-30 applicables en l'espèce.

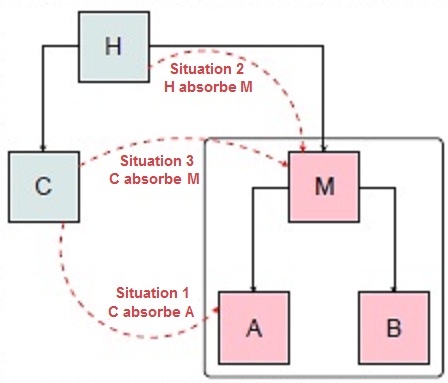

Exemple : La société M est la société mère d'un groupe fiscal formé avec ses filiales A et B. La société H est la société mère d'un groupe fiscal formé avec sa filiale C. Au cours de l'exercice N, la société H acquiert le capital de la société M à plus de 95 %, et le groupe dont la société M est la société mère cesse à la clôture de l'exercice d'acquisition. Au titre de l'exercice N+1, la société H formule l'option pour élargir le périmètre de son groupe aux membres du groupe dont la société M était la société mère, conformément au d du 6 de l'article 223 L du CGI. Les déficits du groupe dont la société M était la société mère sont imputés sur une base élargie, c'est-à-dire non seulement sur les bénéfices ultérieurs de la société M, mais également sur ceux des sociétés A et B.

Situation 1 : La société C absorbe la société A, l'opération étant placée sous le régime de l'article 210 A du CGI. La part du déficit provenant du groupe dont la société M était la société mère et qui est afférente à la société A ne tombe pas en non-valeur bien que la société A sorte du groupe fiscal en raison de sa fusion avec la société C.

Situation 2 : La société H absorbe la société M, l'opération étant placée sous le régime de l'article 210 A du CGI et les déficits de la société M étant transmis à la société H dans les conditions prévues au II de l'article 209 du CGI. Le déficit attribué à la société H ayant pour origine le déficit d'ensemble de l'ancien groupe dont la société M était la société mère peut continuer à être imputé non seulement sur les bénéfices de la société H mais également sur les bénéfices ultérieurs des sociétés A et B.

Situation 3 : La société C absorbe la société M, l'opération étant placée sous le régime de l'article 210 A du CGI et les déficits de la société M étant transmis à la société C dans les conditions prévues au II de l'article 209 du CGI. Le déficit attribué à la société C ayant pour origine le déficit d'ensemble de l'ancien groupe dont la société M était la société mère peut continuer à être imputé non seulement sur les bénéfices de la société C mais également sur les bénéfices ultérieurs des sociétés A et B.

70

Exemple récapitulatif : Un groupe formé en N-4 par M (mère) et ses filiales A, B et C cesse au 31 décembre N-1 du fait de l'acquisition le 15 novembre N-1 de M par H, société imposable à l'impôt sur les sociétés dans les conditions de droit commun et non détenue à 95 % par une autre personne morale passible de l'impôt sur les sociétés.

Au 31 décembre N-1, le groupe disposait, avant réintégrations de sortie, d'un déficit d'ensemble reportable se décomposant comme suit :

|

Année d'origine du déficit |

Déficit reportable (en €) |

|---|---|

|

N-3 |

- |

|

N-2 |

400 000 |

|

N-1 |

510 000 |

Par ailleurs, en N-2, le résultat d'ensemble avait été diminué d'une subvention indirecte sur cession d'immobilisation de 80 000 € et d'une plus-value à court terme de 70 000 €.

Avant la date prévue au 1 de l'article 223 du CGI (I-B § 20 et suivants du BOI-IS-GPE-10-40), H opte pour le régime de groupe et accompagne son option d'un document identifiant les sociétés du groupe dissous qui ont donné leur accord pour faire partie du groupe qu'elle a constitué, à savoir les sociétés M, A et D (les sociétés B et C ont été cédées, la société D est entrée dans le groupe en N-2 et la société E n'a fait partie du périmètre qu'au titre de l'exercice N-1). H dépose également la liste des sociétés sélectionnées pour bénéficier du dispositif d'imputation du déficit sur une base élargie, à savoir M, A et D.

La société M a le droit d'imputer en totalité le déficit d'ensemble de l'ancien groupe d'abord sur son propre bénéfice, puis sur les bénéfices éventuels de A et D pour la partie imputable de ce déficit sur une base élargie. A sort du groupe en N+1.

Les résultats (en €) de la société M et des autres sociétés du groupe dissous qui font partie du nouveau groupe, réalisés au titre des exercices postérieurs sont les suivants :

|

Sociétés du groupe |

N |

N+1 |

|---|---|---|

|

M |

110 000 |

50 000 |

|

A |

- 50 000 |

- |

|

D |

340 000 |

100 000 |

Les résultats de M, A et D sont ceux transmis au groupe après imputation, le cas échéant, des déficits plus anciens, dans les conditions prévues à l'article 223 I du CGI.

Déficit d'ensemble attribué à la société acquise M : le déficit de N-1 s'impute sur les réintégrations consécutives à la cessation du groupe c'est-à-dire à hauteur de 150 000 €, soit 80 000 + 70 000.

Le déficit alloué à M est donc le suivant :

|

Année d'origine du déficit |

Déficit reportable en € |

|---|---|

|

N-3 |

- |

|

N-2 |

400 000 |

|

N-1 |

360 000 (510 000 - 150 000) |

Fraction du déficit imputable sur une base élargie : il s'agit du déficit qui correspond à celui des sociétés membres du groupe ayant cessé et qui font partie du nouveau groupe c'est-à-dire en l'occurrence les sociétés M, A et D.

Ce déficit peut être déterminé en fonction des éléments figurant dans le tableau ci-après :

|

Sociétés membres du groupe |

Année d'origine du déficit |

Déficits (en €) des sociétés du groupe acquis |

|||

|---|---|---|---|---|---|

|

Subis par les sociétés entrées dans le nouveau groupe |

Subis par l'ensemble des sociétés déficitaires du groupe acquis(1) |

||||

|

Société M |

Société A |

Société D |

|||

|

M A B C |

N-3 |

- |

50 000 |

- |

250 000 |

|

M A B D |

N-2 |

- |

280 000 |

56 000 |

448 000 |

|

M A D E |

N-1 |

50 000 |

500 000 |

- |

600 000 |

(1) Le déficit du premier tableau de l'exemple est égal à ces sommes diminuées des résultats des sociétés bénéficiaires membres du groupe.

Année N-2 :

Part du déficit N-2 correspondant aux sociétés A et D :

société A : 400 000 x 280 000 / 448 000 = 250 000 € ;

société D : 400 000 x 56 000 / 448 000 = 50 000 €.

Total : 300 000 €.

Année N-1 :

Part du déficit N-1 correspondant aux sociétés M et A :

société M : 360 000 x 50 000 / 600 000 = 30 000 € ;

société A : 360 000 x 500 000 / 600 000 = 300 000 €.

Total : 330 000 €.

Déficit imputable par la société acquise M :

|

Exercices |

Déficit reportable en € |

Dont imputable sur une base élargie(1) |

|---|---|---|

|

N-3 |

- |

- |

|

N-2 |

400 000 |

300 000 |

|

N-1 |

360 000 |

330 000 |

|

Totaux |

760 000 |

630 000 |

(1) Somme maximale imputable sur le total des bénéfices des sociétés du groupe acquis qui font partie du nouveau groupe, hors ancienne société mère.

Modalités d'imputation :

Imputations au titre de l'exercice clos en N :

- imputation du déficit sur le bénéfice propre de M :

déficit N-2 imputable sur le bénéfice propre de M calculé dans les conditions prévues au 4 de l'article 223 I du CGI : 110 000 €,

déficit N-2 encore reportable après cette imputation : 400 000 - 110 000 = 290 000 € dont 300 000 - (110 000 - 100 000) = 290 000 € bénéficiant d'une base élargie d'imputation ;

- imputation du déficit à hauteur du bénéfice de D :

bénéfice de D : 340 000 €,

déficit N-2 imputé sur une base élargie au bénéfice de D : 290 000 €,

déficit N-1 imputé sur une base élargie au bénéfice de D : 50 000 € ;

Reports :

déficit N-2 encore reportable après cette imputation : 400 000 - (110 000 + 290 000) = 0 dont 300 000 - (10 000 + 290 000) = 0 bénéficiant d'une base élargie ;

déficit N-1 encore reportable après cette imputation : 360 000 - 50 000 = 310 000 € dont 330 000 - 50 000 = 280 000 € bénéficiant d'une base élargie.

Résultat de M après imputations :

au titre de l'exercice N, M transmettra donc au groupe un résultat déterminé comme suit :

résultat de M rectifié dans les conditions prévues à l'article 223 I du CGI : 110 000 €,

déficit imputé sur le bénéfice propre de M : - 110 000 €,

déficit imputé à hauteur du bénéfice de D (N-2 : 290 000 € ; N-1: 50 000 € ) : - 340 000 €.

Total : - 340 000 € .

Après ces diverses imputations, le tableau de suivi des déficits dont dispose M à la clôture de l'exercice N fait apparaître les soldes suivants :

|

Exercices |

Déficit en € |

Dont imputable sur une base élargie(1) |

|---|---|---|

|

N-3 |

- |

- |

|

N-2 |

- |

- |

|

N-1 |

310 000 |

280 000 |

|

Total |

310 000 |

280 000 |

(1) Aux bénéfices de A et D.

Incidence de la sortie de A en N+1 : la sortie de A en N+1 entraîne la perte du déficit encore reportable afférent à cette société.

Situation du report déficitaire au 31/12/N-1 afférent à A :

|

Exercices |

Déficit en € |

|---|---|

|

N-3 |

- |

|

N-2 |

250 000 |

|

N-1 |

300 000 |

|

Total |

550 000 |

Sommes déjà imputées :

|

Exercice |

Déficit en € |

|---|---|

|

N |

450 000 |

Les déficits déjà imputés sont réputés correspondre à ceux de la société A qui sort du groupe (CGI, ann. III, art. 46 quater-0 ZJ bis, 2).

L'excédent des sommes correspondant à A sur les sommes déjà imputées ne peut plus être reporté.

Le déficit déjà imputé (450 000 €) étant inférieur au déficit correspondant à A (550 000 €), la différence entre les deux sommes est perdue, soit 550 000 - 450 000 = 100 000 €.

Le déficit reportable par M et sa fraction qui bénéficie d'une base d'imputation élargie dans les conditions prévues au 5 de l'article 223 I du CGI doivent donc être diminués, en partant du millésime le plus ancien, d'une somme de 100 000 €.

À l'ouverture de l'exercice N+1, le déficit N-1 reportable par H est de 310 000 - 100 000 = 210 000 € dont 280 000 - 100 000 = 180 000 € imputable sur une base élargie.

Déficits reportables compte tenu de la sortie de A :

|

Exercices |

Déficit reportable en € |

Dont imputable sur une base élargie(1) |

|---|---|---|

|

N-3 |

- |

- |

|

N-2 |

- |

- |

|

N-1 |

210 000 |

180 000 |

|

Total |

210 000 |

180 000 |

(1) Aux bénéfices de D

Imputations au titre de l'exercice clos en N+1, compte tenu des conséquences afférentes à la sortie de A, les imputations à opérer au titre de l'exercice clos en N+1 sont les suivantes :

- imputation du déficit sur le bénéfice propre de M :

le déficit N-1 (210 000 €) est imputable en priorité sur le bénéfice propre de M :

bénéfice de M : 50 000 €,

déficit de N-1 imputé sur le bénéfice de M : 50 000 €,

déficit encore reportable après cette imputation : 210 000 - 50 000 = 160 000 € ;

- imputation du déficit à hauteur du bénéfice de D :

le déficit encore reportable s'impute à hauteur des bénéfices de D, dans la limite du montant imputable sur une base élargie :

bénéfice de D : 100 000 €,

déficit N-1 imputé sur une base élargie au bénéfice de D : 100 000 €,

déficit N-1 encore reportable après cette imputation : 160 000 - 100 000 = 60 000 € dont 60 000 € bénéficiant d'une base élargie.

- résultat de M transmis au groupe au titre de l'exercice clos en N+1 :

50 000 - 50 000 - 100 000 = - 100 000 €.

|

Exercices |

Déficit reportable en € |

Dont imputable sur une base élargie(1) |

|---|---|---|

|

N-3 |

- |

- |

|

N-2 |

- |

- |

|

N-1 |

60 000 |

60 000 |

|

Total |

60 000 |

60 000 |

(1) aux bénéfices de D

(80 à 140)

II. Sort des charges financières nettes non admises et des capacités de déduction inemployées

150

Conformément aux dispositions de l'article 223 S du CGI, les charges financières nettes non déduites au niveau du résultat d'ensemble, ainsi que les capacités de déduction inemployées, à la clôture de la période d'intégration, sont transmises à la société qui était redevable des impôts mentionnés à l'article 223 A du CGI ou à l'article 223 A bis du CGI dus par le groupe, et utilisables sur ses résultats selon les modalités prévues au VIII de l'article 212 bis du CGI (BOI-IS-BASE-35-40-10-30).