Dispositions Juridiques Communes – Finance islamique – Régime fiscal des opérations de murabaha

1

Les développements qui suivent traitent des questions fiscales relatives principalement à un outil de la finance islamique : les opérations de murabaha avec ordre d'achat, auxquelles s'ajoutent les opérations de tawarruq (opérations de financement au travers d'une opération de murabaha) et de dépôt rémunéré par une opération de murabaha (murabaha inversée).

10

Il s'agit de déterminer les conditions dans lesquelles, compte tenu de leurs caractéristiques propres, ces opérations peuvent être assimilées sur le plan fiscal à des produits de dette ainsi que de préciser le régime fiscal qui leur est applicable.

Remarque : L'administration a modifié en 2010 les règles applicables aux contrats de murabaha. Les contrats conclus avant le 24 août 2010 demeurent régis par les règles définies au II, issues de l'instruction 4 FE 09 du 25 février 2009.

I. Opérations de murabaha avec ordre d'achat

A. Caractéristiques des opérations de murabaha avec ordre d'achat

1. Présentation générale des opérations

20

La murabaha avec ordre d'achat telle que regardée ici est un contrat de financement aux termes duquel un Client demande à un Financier de financer l'achat d'un actif déterminé ou d'un portefeuille d'actifs déterminés, en réalisant en particulier deux transferts successifs de propriété se présentant de la manière suivante : un vendeur vend l'actif à un Financier qui le revend à un Client moyennant un prix payable à tempérament, supérieur au prix d'acquisition à hauteur d'un Profit. Ce Profit comprend comptablement et fiscalement un Revenu couvrant notamment les coûts de financement ainsi qu'éventuellement une Commission couvrant notamment les coûts de gestion et de mise en place du Financier ; prix, Commission et Revenu sont déterminés ou déterminables et connus des deux contractants le jour de la conclusion du contrat.

30

L'opération de murabaha est une technique de financement portant sur des actifs spécifiques, notamment immobiliers, mobiliers, titres (valeurs mobilières et droits sociaux), matières premières ou machines.

40

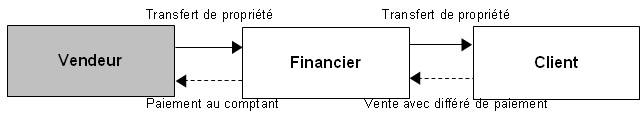

L'intermédiation du Financier se traduit par deux transferts successifs de propriété de l'actif que l'on peut, à titre illustratif, résumer par le schéma ci-dessous :

2. Caractéristiques de l'opération de murabaha avec ordre d'achat

50

Le Financier procède à l'achat initial de l'actif sur ordre du Client, le donneur d'ordre, lequel connaît et accepte le prix d'acquisition. La revente de l'actif par le Financier au Client intervient dans un délai qui ne peut excéder six mois à compter de l'acquisition dudit actif. Le Client doit être clairement informé du surplus qui lui est réclamé par le Financier par rapport au prix initial que ce dernier a effectivement réglé pour l'acquisition de l'actif concerné. En cas de réduction du prix d'acquisition négociée par le Financier auprès du vendeur, les conditions du partage de cette réduction entre le Financier et le Client sont déterminées dans l'opération et la part qui échoit au Financier, s'il y en a une, est intégrée dans sa Commission.

60

La revente de l'actif au Client est consentie avec un différé de paiement dans des conditions clairement explicitées dans le contrat liant le Financier et le Client.

70

Le coût du différé de paiement, dénommé pour les besoins de la présente instruction le Revenu du Financier, est égal à la différence entre le montant total des flux financiers prévus au contrat relatifs au paiement de l'actif, à l'exception de ceux afférents à la Commission éventuelle du Financier (cf. I-A-2 § 80), et le prix d'acquisition de cet actif par le Financier.

80

La Commission du Financier correspond à ce que perçoit le Financier au titre de sa seule intermédiation, à l'exclusion de toute autre prestation ou profit (notamment la plus-value réalisée sur la cession de l'actif). Elle doit être conforme aux pratiques usuelles en la matière.

90

Pour le bénéfice des dispositions qui suivent, l'opération de murabaha doit réunir également les conditions suivantes :

- les documents contractuels doivent clairement faire ressortir que le Financier acquiert l'actif pour le revendre, un instant de raison après ou dans un délai qui ne peut excéder six mois, à son Client, lequel est son donneur d'ordre ;

- ces mêmes documents doivent stipuler le Prix total d'acquisition de l'actif par le Client. Ils doivent également, comptablement et fiscalement, permettre de faire ressortir distinctement dans la facturation :

-

le prix d'acquisition de l'actif par le Financier

-

la Commission du Financier

-

le Revenu du Financier constituant la seule contrepartie du différé de paiement accordé au Client ;

- le paiement du Revenu du Financier est étalé dans le temps. Ce Revenu doit être connu et accepté par les deux parties au contrat au moyen d'un échéancier annexé au contrat, distinguant le remboursement du prix d'acquisition, le paiement du Revenu et le paiement de la Commission ;

- le Revenu du Financier doit être expressément désigné comme étant la contrepartie du service rendu continument par le Financier au Client jusqu'au terme de l'opération et qui résulte du différé de paiement consenti à celui-ci.

Exemple : Il pourra s'agir d'une clause présentant le Revenu du Financier comme « la contrepartie du différé de paiement accordé à l'acquéreur par le vendeur, l'acquéreur s'obligeant à payer au vendeur le Revenu du Financier jusqu'à la date de paiement effectif de l'intégralité du prix » ;

- le contrat entre le Financier et le Client doit mentionner explicitement que l'opération considérée s'inscrit dans le cadre juridique et fiscal défini par la présente instruction.

100

Pour que les opérations considérées bénéficient des dispositions du présent titre :

- le Financier doit disposer du statut d'établissement de crédit aux termes notamment des articles L511-5 du code monétaire et financier et L511-10 du code monétaire et financier et/ou d'entreprise d'investissement (lorsque l'opération de murabaha avec ordre d'achat est réalisée dans le cadre de l'article L321-2 2° du code monétaire et financier) aux termes notamment des articles L531-1 et L531-10 du code monétaire et financier, régulièrement habilité à exercer en France ;

- ou les opérations considérées sont en dehors du champ d'application de l'article L511-5 du code monétaire et financier ;

- ou le Financier doit entrer dans les exceptions prévues à l'article L511-6 du code monétaire et financier pour les établissements de crédit ;

- ou les opérations concernées doivent entrer dans le champ de l'article L511-7 du code monétaire et financier.

B. Principes de prise en compte des caractéristiques de ces opérations dans la détermination de l'imposition applicable

110

Sur le plan économique, le Revenu du Financier constitue la rémunération d'un différé de paiement assimilable, sur le plan fiscal, aux intérêts dus durant cette période dans le cadre d'un financement conventionnel.

120

Par conséquent, les règles fiscales doivent être appliquées, pour le Financier, en regardant le Revenu comme un flux d'intérêts que produirait un financement conventionnel équivalent, et pour le Client, comme un flux d'intérêts qu'il acquitterait dans le cadre d'un financement conventionnel équivalent. Les autres éléments du prix (plus-value, Commission, etc.) demeurent quant à eux taxables selon les règles de droit commun applicables au Financier et au Client considérés.

130

Ainsi, et en particulier :

- le prix de vente vu du côté du Financier, et le prix d'acquisition pour le client, s'entendent du montant de la vente net du Revenu du Financier et de la Commission lorsque ces prix sont utilisés pour l'application des règles fiscales ;

- au regard des conditions relatives au Revenu posées au I-A-2 § 90, 2ème et 3ème grands tirets, il est possible de considérer que les conditions posées par la jurisprudence communautaire sont remplies, et que le Revenu du Financier se trouve exonéré de TVA ;

Dans un arrêt du 27 octobre 1993 (aff. C-281/91 ; Muy's en De Winter's Bouw), la Cour de justice des communautés européenne a jugé que lorsqu'un fournisseur de biens ou de prestations de services autorise son client à surseoir au paiement du prix, moyennant le paiement d'intérêts, il octroie en principe un crédit exonéré de TVA en application de l'article 13 B-d-1° de la sixième directive 77/388/CEE du Conseil du 17 mai 1977. Toutefois, si le sursis de paiement concerne une période antérieure au fait générateur, les intérêts sont un élément de la base d'imposition de la livraison du bien ou de la prestation.

- de même, au regard de la définition du I-A-2 § 80, la fraction de la Commission perçue au titre de la seule intermédiation financière se trouve exonérée de TVA dans la mesure où elle ressort distinctement de la facturation.

C. Traitement fiscal des opérations de murabaha avec ordre d'achat

140

Par conséquent, et à titre illustratif, pour le Financier :

- en matière de bénéfices industriels et commerciaux, le Revenu bénéficie des dispositions du 2 bis de l'article 38 du code général des impôts (CGI) qui prévoient l'étalement du produit pour les prestations continues, rémunérées notamment par des loyers ou des intérêts ou pour les prestations discontinues à échéances successives ;

- le Revenu est étalé par le Financier sur la durée du différé de paiement, quels que soient les paiements effectués, selon un rythme strictement identique à celui retenu pour l'enregistrement comptable de l'opération et conforme à l'échéancier annexé au contrat. Il viendra, pour la détermination de la plus-value imposable du Financier, en déduction du prix de cession de l'actif au Client ;

- lorsque le Financier est établi à l'étranger, les sommes qui lui sont versées par le Client sont traitées sur le plan fiscal, à hauteur du Revenu du Financier, comme des intérêts et sont exonérées du prélèvement prévu au III de l'article 125 A du CGI, sauf quand ces sommes sont payées dans un État ou territoire non coopératif au sens de l'article 238-0 A du CGI ;

- pour l'application du régime des plus-values immobilières et des prélèvements prévus à l'article 244 bis A du CGI, le Revenu du Financier et la Commission viennent en diminution du prix de cession de l'immeuble au Client (égal au Prix total d'acquisition) ;

- en matière de cotisation sur la valeur ajoutée des entreprises, le chiffre d'affaires de référence ainsi que la valeur ajoutée sont calculés suivant le régime dont relève le Financier.

Exemple : Lorsque le Financier est un établissement de crédit, il relève du régime des établissements de crédit prévu au III de l'article 1586 sexies du CGI) ;

- pour la détermination de la cotisation foncière des entreprises, les immeubles, étant acquis par le Financier en vue de leur revente, ne constituent pas, en principe, des biens dont il dispose au sens du 1° de l'article 1467 du CGI et, par conséquent, ne sont pas pris en compte dans sa base d'imposition.

150

Pour le Client :

- le Revenu du Financier et la Commission, le cas échéant, sont exclus de la base d'amortissement de l'actif acquis par le Client si cet actif est amorti ;

- fiscalement, le Revenu du Financier doit être déduit du résultat imposable par le Client sur la durée du différé de paiement, quels que soient les paiements effectués, selon un rythme strictement identique à celui retenu pour l'enregistrement comptable de l'opération et conforme à l'échéancier annexé au contrat ;

- la plus-value réalisée lors de la cession ultérieure de l'actif par le Client est calculée à partir du Prix d'acquisition payé par le Client et défini au I-B § 130, augmenté de la Commission considérée comme des frais d'acquisition, sauf pour les entreprises qui ont compris la Commission dans les charges immédiatement déductibles de leurs résultats imposables ;

- le Revenu du Financier et la Commission sont exclus de l'assiette des droits de mutation à titre onéreux (DMTO) perçus dans les conditions de droit commun à l'occasion de la revente de l'actif immobilier au Client.

Remarque : Lorsque le prix est payable à terme avec stipulation d'intérêts, ces derniers ne sont pas taxables. Il en va ainsi en l'espèce dès lors que la rémunération du financier est « fiscalement qualifiée d'intérêt » en matière d'impôts sur les bénéfices.

D. Régime applicable aux opérations de tawarruq (opérations de financement réalisées au travers d'une opération de murabaha)

1. Caractéristiques des opérations de tawarruq

160

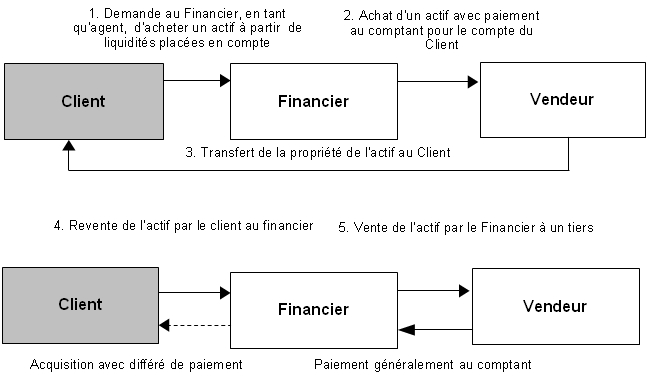

Dans certains cas, une opération de murabaha, ici dénommée tawarruq, peut-être conclue entre un Financier et son Client pour permettre à ce dernier d'assurer son financement. Par distinction avec une opération de murabaha avec ordre d'achat, le tawarruq ne finance pas l'acquisition d'un actif : le Client achète ici un actif avec l'intention de le revendre et utilise un décalage de paiement entre les deux opérations pour se constituer des liquidités.

170

Le tawarruq tel que regardé ici est une opération de financement aux termes de laquelle le Client achète un actif qui n'est ni un immeuble ni une société à prépondérance immobilière non cotée au sens du 2° du I de l'article 726 du CGI, auprès d'un Financier avec différé de paiement et donc moyennant rémunération pour ce Financier, et le revend ensuite au comptant à un tiers.

180

L'opération est généralement assise sur des titres ou des matières premières (ou éventuellement tout autre actif liquide). Elle comprend plusieurs transferts successifs de propriété. L'acquisition comprend un prix payable à terme, qui, de même que pour la murabaha simple, comprend une Commission couvrant notamment les coûts de gestion et de mise en œuvre du Financier ainsi qu'un Revenu couvrant notamment les coûts de financement ; prix, Commission et Revenu sont déterminés ou déterminables et connus des deux contractants le jour de la conclusion de l'opération de tawarruq.

190

Le tawarruq se présente donc sous la forme suivante :

2. Régime applicable aux opérations de tawarruq

200

Les dispositions de la présente section sont applicables aux opérations de tawarruq qui remplissent les conditions prévues au I-A-2 § 90, à l'exception de la condition visée au premier tiret dudit paragraphe, et les conditions définies au I-A-2 § 100 de la présente instruction.

210

La définition de la Commission prévue au I-A-2 § 80 est applicable aux opérations de tawarruq.

220

La définition du Revenu prévue au I-A-2 § 70 est applicable aux opérations de tawarruq. Ceci suppose néanmoins que le Financier achète l'actif un instant de raison avant sa revente au Client.

Il est toutefois admis que le Financier puisse réaliser des opérations de tawarruq sur des actifs qu'il a pu acquérir antérieurement sans intention au moment de l'acquisition de réaliser une telle opération. Ces actifs peuvent, en conséquence, avoir été détenus sur des périodes longues et avoir un prix d'acquisition chez le Financier très éloigné du prix de revente par le Client au tiers. Dans cette hypothèse, et aux seules fins de déterminer le Revenu du Financier, le prix d'acquisition de l'actif par le Financier visé au troisième tiret du I-A-2 § 90 sera réputé être égal à la valeur de marché de l'actif revendu, ladite valeur étant fixée dans le contrat entre le Financier et le Client. Cette valeur de marché devra être égale ou très proche de celle à laquelle le Client revendra l'actif au tiers.

230

Les dispositions des I-B et I-C, sauf celles relatives aux actifs immobiliers, sont applicables aux opérations de tawarruq, le Revenu du Financier étant imposé de manière étalée.

E. Régime applicable aux opérations de dépôt rémunéré par une opération de murabaha (murabaha inversée)

1. Caractéristiques des opérations de dépôt rémunéré par une opération de murabaha

240

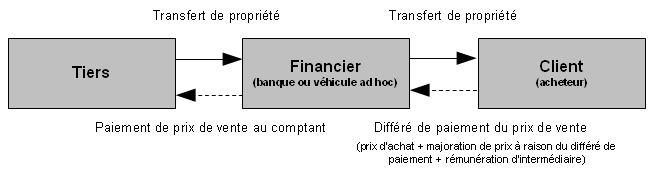

Une opération de dépôt rémunéré par une opération de murabaha est une opération de rémunération de liquidités généralement à court terme (moins d'un an) aux termes de laquelle un Client achète au comptant, directement ou indirectement (par l'intermédiaire de ce Financier ou d'un autre intervenant), au moyen des liquidités dont il dispose, placées préalablement sur un compte ouvert à son nom auprès dudit Financier, un actif (matières premières, titres ou tout autre actif liquide, à l'exclusion des immeubles et sociétés à prépondérance immobilière non cotées au sens du 2° du I de l'article 726 du CGI), qu'il revend à brève échéance à ce dernier avec un différé de paiement moyennant rémunération, qui constitue, à l'identique du Revenu du Financier défini au I-A-2 § 90, le Revenu du Client.

Par rapport à une opération de tawarruq (opération de financement réalisée au travers d'une murabaha), les positions respectives du Financier et du Client se trouvent ici inversées. A titre illustratif, le dépôt rémunéré par une opération de murabaha peut se présenter sous la forme suivante :

250

Pour que les opérations considérées bénéficient des dispositions du présent titre :

- le Financier doit disposer du statut d'établissement de crédit aux termes notamment des articles L511-5 et L511-10 du code monétaire et financier, régulièrement habilité à exercer en France (dans cette hypothèse, les liquidités considérées constituent des fonds reçus du public au sens de l'article L312-2 du code monétaire et financier) ;

- ou les opérations considérées sont en dehors du champ d'application de l'article L511-5 du code monétaire et financier ;

- ou bien les opérations concernées entrent dans le champ de l'article L511-7 du code monétaire et financier ou du 1 ou du 2 de l'article L312-2 du code monétaire et financier.

2. Régime applicable aux opérations de dépôt rémunéré par une opération de murabaha

260

Sur le plan économique, le Revenu du Client constitue la rémunération d'un différé de paiement, assimilable sur le plan fiscal aux intérêts dus durant cette période dans le cadre d'une opération de dépôt conventionnelle.

II. Règles applicables aux contrats conclus avant le 24 août 2010

A. Caractéristiques des opérations faisant appel à un contrat de murabaha

1. Présentation générale des opérations

270

La murabaha est un contrat de vente aux termes duquel un vendeur vend un actif à un financier islamique (une banque islamique ou une filiale ad hoc créée par elle ou par un tiers à l'investisseur) qui les revend à un investisseur (économiquement l'emprunteur) moyennant un prix (qui comprend une marge couvrant notamment la charge financière de l'intermédiaire financier) payable à terme (vente à tempérament).

La murabaha consiste en un schéma de financement portant sur n'importe quel type d'actif, mais le plus souvent des immeubles (ce peut être également des titres, des matières premières ou des machines), visant à respecter l'interdiction par le Coran du riba ou prêt à intérêt.

Schématiquement, une banque crée une structure ad hoc qui emprunte (le financier) ; le financier achète un immeuble et, pour ce faire, emprunte ; il revend, en principe immédiatement (ce peut être le jour même de l'acquisition), ce bien à son client (intérêts compris).

L'intermédiation du financier se traduit ainsi par deux transferts successifs de propriété du bien que l'on peut résumer par le schéma ci-dessous :

280

Le financier recourt lui-même à un financement pour acquérir le bien au comptant et supporte ainsi des charges financières sur la durée du financement calée sur la durée de convention de murabaha.

2. Caractéristiques du contrat de murabaha

290

Le contrat de murabaha est une technique de financement d'actifs (immobiliers, mobiliers, titres ou stocks) au moyen d'une opération d'achat-revente.

Le financier procède à l'achat initial du bien sur ordre et pour le compte du client, le mandant, lequel connaît et accepte le prix d'acquisition. A cet égard, le contrat peut prévoir la constitution d'un dépôt de garantie du client en faveur du financier. La revente du bien par le financier au client est concomitante, voire intervient dans un délai de trois à six mois, à compter de l'acquisition de ce bien auprès du tiers.

Le contrat contient toutes les spécifications de la vente et notamment la nature des biens, le prix d'acquisition, les frais, la marge bénéficiaire, le prix de vente ainsi que le(s) délai(s) de paiement et de livraison.

300

La marge bénéficiaire du financier est ainsi clairement explicitée, connue et acceptée par les deux parties au contrat. En particulier, elle est préalablement déterminée.

Cette marge du financier (si l'on excepte la quote-part correspondant à la rémunération propre du financier) correspond essentiellement au coût de financement du différé de paiement accordé au client, s'agissant d'un bien par ailleurs acquis au comptant. Cette marge est payée par le client au fur et à mesure des échéances de paiement du prix d'achat du bien.

B. Modalités d'imposition du profit financier rémunérant le différé de paiement consenti à l'acquéreur

1. Modalités d'imposition du profit financier en matière de bénéfices industriels et commerciaux

310

Le contrat entre le financier et le client est juridiquement un contrat de vente. Dès lors, en principe, le gain réalisé sur cette vente est acquis au financier dès la signature du contrat et la totalité du produit de la vente est immédiatement imposable, y compris la marge du financier, autrement dit son profit.

Toutefois, dans la mesure où, sur un plan économique, le profit du financier constitue la rémunération d'un différé de paiement assimilable aux intérêts dus durant cette période dans le cadre d'un financement conventionnel, ce profit peut bénéficier, sous certaines conditions, des dispositions du 2 bis de l'article 38 du CGI qui prévoient un étalement du produit pour les prestations continues ou discontinues à échéance successives, rémunérées notamment par des loyers ou des intérêts. Autrement dit, le profit est fiscalisé de façon linéaire sur la durée du différé de paiement quels que soient les remboursements effectués.

320

Pour que le profit soit fiscalement assimilé à des intérêts, la convention de murabaha doit réunir les conditions suivantes :

- le contrat entre les parties doit clairement faire ressortir que le financier acquiert le bien pour le revendre, concomitamment ou dans un délai qui ne peut excéder six mois, à son client, lequel est son mandant ;

- le contrat doit faire apparaître distinctement la rémunération propre du financier à raison de son intermédiation, le profit du financier constituant la contrepartie d'un différé de paiement, le prix d'acquisition par le client et le prix d'acquisition du bien par le financier ;

- le profit du financier doit être clairement explicité, connu et accepté par les deux parties au contrat ;

- le profit du financier doit être expressément désigné comme étant la contrepartie du service rendu par le financier au client et qui résulte du différé effectif de paiement consenti à l'investisseur. Il pourra par exemple s'agir d'une clause présentant le profit comme étant « la contrepartie du différé de paiement octroyé à l'acquéreur par le vendeur, l'acquéreur s'obligeant à payer au vendeur le profit jusqu'à la date de remboursement final » ;

- comptablement et fiscalement, le profit doit être étalé par le financier de façon linéaire sur la durée du différé de paiement quels que soient les remboursements effectués.

330

L'étalement est réservé au seul profit constituant la contrepartie d'un différé de paiement, à l'exclusion notamment de la marge correspondant à la rémunération propre du financier à raison de son intermédiation.

2. Modalités d'imposition du profit financier lorsque le financier est une personne non résidente de France

340

Les sommes versées par le client, personne morale, au financier sont, lorsque ce dernier est établi à l'étranger, exonérées du prélèvement obligatoire prévu au III de l'article 125 A du CGI, en application des dispositions de l'article 131 quater du CGI, et cela à hauteur du profit constituant la contrepartie d'un différé de paiement et déterminé dans les conditions mentionnées ci-dessus au II-B-1.

C. Cas particulier des ventes d'immeubles

1. Conditions d'application du régime d'imposition des plus-values immobilières

350

Le contrat entre le financier et le client est un contrat de vente. Dès lors qu'il porte sur un immeuble, cet acte fait l'objet d'un enregistrement dans les conditions prévues à l'article 635 du CGI.

360

Les plus-values réalisées, lors de la cession à titre onéreux de biens immobiliers bâtis ou non bâtis ou de droits relatifs à ces biens, sont passibles :

- de l'impôt sur le revenu dans les conditions prévues aux articles 150 V à 150 VH du CGI, lorsque le cédant est une personne physique résidente de France ou une société ou un groupement dont le siège est situé en France et qui relève des articles 8 à 8 ter du CGI (« société de personnes ») ;

- ou du prélèvement prévu à l'article 244 bis A du CGI, lorsque le cédant est une personne physique qui réside hors de France, une personne morale ou un organisme, quelle qu'en soit la forme, dont le siège social est situé hors de France ou, pour leurs associés qui résident hors de France, une société ou un groupement dont le siège social est situé en France et qui relève des articles 8 à 8 ter du CGI.

370

Le prix de cession à retenir est le prix réel tel qu'il est stipulé dans l'acte (cf. article 150 VA-I du CGI) indépendamment de ses modalités de paiement. Lorsque le prix de vente est payable à terme ou par annuités échelonnées, le prix de cession est égal au montant cumulé des versements afférents aux diverses échéances stipulées au contrat. Toutefois, si ces versements comprennent un profit, traité fiscalement comme des intérêts, le montant de celui-ci vient en déduction du prix de cession.

380

Si le prix de cession net du profit est supérieur au prix d'acquisition du bien par le financier, l'excédent constitue une plus-value imposable.

2. Prise en compte des spécificités propres aux opérations réalisées dans le cadre d'un contrat de murabaha

390

Sur le plan économique, le profit du financier constitue la rémunération d'un différé de paiement assimilable aux intérêts qui auraient été payés durant cette période dans le cadre d'un financement conventionnel. Par suite, il est admis que la part de la somme versée par le client lors de l'acquisition du bien dans le cadre d'une convention de murabaha qui correspond au profit du financier ne soit pas retenue pour l'application du régime d'imposition des plus-values immobilières, sous réserve que ladite convention respecte les mêmes conditions que celles qui sont requises pour l'assimilation du profit du financier à des intérêts (cf. conditions mentionnées au II-B-1).

400

La distinction des différents éléments composant la somme versée par le client lors de l'acquisition du bien dans le cadre d'une convention de murabaha est indispensable pour :

- éviter que le profit du financier, à l'exclusion notamment de la marge correspondant à la rémunération propre du financier à raison de son intermédiation, ne soit soumis au régime d'imposition des plus-values des particuliers s'il s'agit d'une personne physique résidente de France ou d'une société de personnes dont le siège est situé en France ou au prélèvement prévu à l'article 244 bis A du CGI, s'il s'agit d'une personne étrangère ;

- que la plus-value réalisée lors de la cession ultérieure du bien par le client soit calculée à partir du prix d'acquisition réel et qu'elle ne soit donc pas minorée du montant des frais financiers qu'il a acquitté. En effet, en l'absence d'un tel retraitement, l'acquéreur qui agirait dans le cadre d'une convention de murabaha bénéficierait lors de la revente d'un traitement plus favorable que s'il avait eu recours à un financement conventionnel.

D. Modalités d'imposition à la contribution économique territoriale

410

La question porte sur les modalités d'imposition à la cotisation foncière des entreprises (CFE) du financier qui acquiert, en vue de les revendre à tempérament au(x) tiers intéressé(s), soit un ou plusieurs immeubles soit des titres soit encore des stocks, ainsi que le traitement de ses produits (sa marge sur le prix de cession des biens) et de ses charges (les intérêts d'emprunt) au regard de la cotisation sur la valeur ajoutée des entreprises.

1. Cotisation foncière des entreprises

420

En ce qui concerne l'imposition à la CFE (cotisation foncière des entreprises), le financier est imposable sur la valeur locative des biens passibles de taxe foncière situés en France dont il dispose pour les besoins de son activité professionnelle au cours de la période de référence définie aux articles 1467 A du CGI et 1478 du CGI.

Le ou les immeubles et les titres acquis, le cas échéant par le financier, (qui ne constituent pas, en principe, des immobilisations mais sont comptabilisés dans les comptes de stocks) n'étaient pas pris en compte dans les bases d'imposition de la taxe professionnelle.

Il est rappelé que les immobilisations financières et les comptes de stocks n'ont jamais été compris dans la base d'imposition à la taxe professionnelle.

2. Cotisation sur la valeur ajoutée des entreprises

430

Dans l'hypothèse où le financier n'est ni un établissement de crédit ni une entreprise ayant pour activité exclusive la gestion de valeurs mobilières, sa valeur ajoutée doit être déterminée conformément aux règles de droit commun mentionnées aux 1 et 2 du II de l'article 1586 sexies du CGI.

440

S'agissant de la valeur ajoutée du financier, les charges financières ne sont pas déduites et les produits financiers ne sont pas comptabilisés. La valeur ajoutée correspond au prix de vente du ou des biens, objets du contrat de murabaha, diminué du prix d'acquisition et des charges externes (« produit net de cession »).

E. Modalités d'imposition en matière de fiscalité des transactions

1. Régime applicable aux contrats de murabaha portant sur des immeubles

a. Droits d'enregistrement

450

Les acquisitions d'immeubles effectuées par le financier qui a pris dans l'acte l'engagement de revendre à l'investisseur bénéficient du régime des achats-reventes des marchands de biens prévu à l'article 1115 du CGI, les conditions d'habitude et d'intention spéculative étant réputées remplies. Elles sont par suite soumises à la taxe de publicité foncière au taux de 0,60 % à laquelle s'ajoutent une taxe additionnelle de 0,1 % perçue au profit de l'État (cf. article 678 bis du CGI) et des frais d'assiette et de recouvrement (cf. article 1647 du CGI), soit un taux global de 0,715 %.

Remarque : La taxe additionnelle de 0,1 % est supprimée pour les actes passés à compter du 1er janvier 2011 (Loi 2009-1673 du 30 décembre 2009 art. 77, 1.2.1). De même, le taux de 0,60 % sera portée à 0,70 % et le prélèvement pour frais d'assiette sera ramené à 2,37 %, soit un prélèvement global de 0,71498 %.

Depuis le 11 mars 2010, date d'entrée en vigueur de l'article 16 de la loi 2010-237 du 9 mars 2010, le régime des achats-reventes n'est plus réservé aux marchands de biens mais s'applique à tous les assujettis à la TVA.

460

Il est rappelé que, sous réserve des dispositions du 7° de l'article 257 du CGI, la revente du bien immobilier est soumise à la TVA sur le profit brut qui correspond à la différence entre le prix exprimé et les charges qui s'y ajoutent (ou la valeur vénale du bien si elle est supérieure) et les sommes que le cédant a versées, à quelque titre que ce soit, pour l'acquisition du bien (cf. article 268 du CGI).

Il est par ailleurs précisé que le profit du financier (ou rémunération du différé de paiement) est exclu de l'assiette des droits de mutation à titre onéreux (DMTO) perçus dans les conditions de droit commun à l'occasion de la revente du bien immobilier à l'acquéreur final.

Remarque : L'administration précise que lorsque le prix est payable à terme avec stipulation d'intérêts, ces derniers ne sont pas taxables. Il en va ainsi en l'espèce dès lors que la rémunération du financier est « fiscalement qualifiée d'intérêt » en matière d'impôt sur les bénéfices.

b. Taxe sur la valeur ajoutée (TVA)

470

Il résulte de la jurisprudence communautaire (Arrêt « Muy's en De Winter's Bouw » rendu par la CJCE le 27 octobre 1993) que lorsqu'un fournisseur de biens ou de prestations de services autorise son client à surseoir au paiement du prix, moyennant le paiement d'intérêts, il octroie en principe un crédit exonéré de TVA. Toutefois, si le sursis de paiement concerne une période antérieure au fait générateur, les intérêts sont un élément de la base d'imposition de la livraison du bien ou de la prestation.

480

Au cas particulier, si les parties ne se sont pas expressément accordées dans l'acte de vente sur l'existence d'une opération de crédit, elles ont néanmoins prévu la facturation distincte du profit ainsi que son paiement étalé dans le temps selon un échéancier. Il est dès lors possible de considérer que les conditions posées par la jurisprudence communautaire sont remplies et que le paiement étalé dans le temps du « profit facial » de l'intermédiaire financier correspond à la facturation d'intérêts exonérés de TVA.

2. Régime applicable aux contrats de murabaha portant sur des titres

a. Droits d'enregistrement

490

Les acquisitions de participations dans des personnes morales à prépondérance immobilière effectuées par le financier bénéficient du régime des achats-reventes des marchands de biens, les conditions d'habitude et d'intention spéculative étant réputées remplies. Elles ne sont par suite soumises à aucun droit proportionnel d'enregistrement lors de la présentation de l'acte d'acquisition à la formalité.

En revanche, la revente de ces mêmes titres ainsi que les opérations d'achat-revente de titres non immobiliers demeurent taxées dans les conditions de droit commun (cf. article 726 du CGI).

b. Taxe sur la valeur ajoutée (TVA)

500

Les opérations d'achat de titres suivi de leur revente constituent des opérations situées en dehors du champ d'application de la TVA, conformément à la jurisprudence communautaire (Arrêt « EDM » de la CJCE du 29 avril 2004). La simple acquisition et la simple revente de parts sociales ne constituent pas une exploitation d'un bien visant à produire des recettes ayant un caractère de permanence, de sorte qu'elles ne doivent pas être considérées comme des activités économiques au sens de la directive 2006/112/CE de nature à conférer à leur auteur la qualité d'assujetti.

3. Régime applicable aux contrats de murabaha portant sur des machines-outils ou des stocks

510

S'agissant de la détermination de la base d'imposition de l'intermédiaire financier, les règles indiquées au II-E-1-b s'appliquent.

4. Régime applicable aux contrats de murabaha portant sur des matières premières

520

Les opérations d'achat et de revente de matières premières ne constituent pas en elles-mêmes des opérations financières exonérées de TVA au sens des dispositions de l'article 261 C du CGI qui transpose l'article 135, paragraphe 1, points a) à g) de la directive n°2006/112/CE. Elles sont donc en principe taxables de plein droit à la TVA.

Cela étant, seules les livraisons de biens meubles corporels réalisées en France sont soumises à la TVA française. Ce faisant, si les opérations d'achats/reventes successives sont effectuées sur le marché London Metal Exchange (LME) et qu'elles concernent des matières situées hors de France, ces opérations ne sont pas soumises à la TVA en France et ouvrent droit à déduction.

530

Pour ce qui concerne le régime du différé de paiement, la solution dégagée ci-dessus est transposable. Il peut donc, le cas échéant, bénéficier de l'exonération mentionnée au a du 1° de l'article 261 C du CGI.