PAT - Impôt de solidarité sur la fortune - Champ d'application - Personnes physiques domiciliées hors de France

1

À condition que la valeur nette de leur patrimoine imposable soit égale ou supérieure au seuil d'imposition fixé à l'article 885 U du CGI, les personnes physiques qui n'ont pas leur domicile fiscal en France sont assujetties à l'impôt de solidarité sur la fortune à raison de leurs biens situés en France.

I. Personnes concernées

10

Il s’agit des personnes physiques qui n'ont pas en France leur domicile fiscal :

- soit au sens de l'article 4 B du CGI (règle générale) ;

- soit par application des règles prévues par les conventions fiscales (États liés à la France par une convention ; (cf. BOI-PAT-ISF-20-20).

Sur la notion de domicile fiscal en France au sens de l'article 4 B du CGI (cf. BOI-PAT-ISF-20-10-20).

II. Étendue de l'obligation fiscale

20

Elle est définie par les articles 885 A du CGI et 885 L du CGI.

A. Principe

30

Les personnes physiques domiciliées hors de France ne sont soumises à l'impôt de solidarité sur la fortune qu'au titre des biens français leur appartenant.

Les règles de définition des biens français sont les mêmes que celles applicables en matière de mutations à titre gratuit prévues au 2° de l’article 750 ter du CGI.

À cet égard, l’article 23 de la loi de finances pour 1999 (n° 98-1266 du 30 décembre 1998) complète et modifie la définition des biens français prévue au 2° de l’article 750 ter précité à compter de la période d’imposition s’ouvrant le 1er janvier 1999.

Par ailleurs, l'article 14 de la première loi de finances rectificative pour 2011 a aménagé les règles de territorialité qui figurent à l'article 750 ter du CGI afin de les étendre aux biens ou droits composant un trust, y compris les produits capitalisés.

40

Le 2° de l’article 750 ter du CGI précise ainsi qu'il s'agit :

- d'une part, de ceux qui ont une assiette matérielle en France métropolitaine ou dans les départements d'outre-mer (immeubles, meubles corporels, fonds de commerce exploités en France, biens ou droits composant un trust, etc.) ;

- d'autre part, des biens incorporels français aux termes du troisième alinéa du 2° de l'article 750 ter du CGI. Il s'agit des créances sur un débiteur domicilié en France métropolitaine ou dans les départements d'outre-mer, des valeurs mobilières émises par l'État français, une personne morale de droit public française ou une société qui a en France son siège social statutaire ou le siège de sa direction effective, et ce quelle que soit la composition de son actif, des brevets d'invention, marques de fabrique concédés ou exploités en France, etc.

1. Biens visés aux alinéas 4 et 5 du 2° de l'article 750 du CGI

50

Sont également considérées comme françaises les actions et parts de sociétés ou personnes morales non cotées en bourse dont le siège est situé hors de France et dont l'actif est principalement constitué d'immeubles ou de droits immobiliers situés sur le territoire français, et ce, à proportion de la valeur de ces biens par rapport à l'actif total de la société. Pour l'application de cette disposition ne sont pas pris en considération les immeubles situés sur le territoire français, affectés par la société à sa propre exploitation industrielle, commerciale, agricole ou à l'exercice d'une profession non commerciale.

a. Actions ou parts concernées

60

Il s'agit des actions ou parts de personnes morales, quelle que soit leur forme, dont le siège est situé hors de France et qui ne sont pas admises aux négociations sur un marché réglementé.

b. Composition de l'actif social de la personne morale étrangère

70

L'actif de la personne morale en cause doit être principalement constitué d'immeubles bâtis ou non bâtis situés sur le territoire français ou de droits réels immobiliers portant sur ces biens (usufruit, droit d'usage ...) ou de titres de personnes morales elles-mêmes à prépondérance immobilière.

80

Pour l'application de cette disposition ne sont pas pris en considération les immeubles situés sur le territoire français, affectés par la personne morale à sa propre exploitation industrielle, commerciale, agricole ou à l'exercice d'une profession non commerciale.

Bien entendu, seuls les immeubles affectés à une exploitation autre qu'immobilière ne sont pas retenus pour apprécier la notion de « prépondérance immobilière ».

Tel est le cas, par exemple, des immeubles affectés à une activité de production ou de négoce exercée par la personne morale elle-même.

90

En revanche, sont à prendre en considération pour apprécier la notion de prépondérance immobilière :

- les immeubles donnés en location, qu'il s'agisse de la location d'immeubles d'habitation nus ou meublés ou de la location d'immeubles à usage industriel ou commercial munis ou non du mobilier ou du matériel nécessaires à leur exploitation ;

- les immeubles constituant le stock immobilier de sociétés de construction-vente ou de sociétés qui se livrent à une activité de marchand de biens ;

- les titres de sociétés elles-mêmes à prépondérance immobilière.

100

En définitive, pour déterminer si une personne morale étrangère est à prépondérance immobilière, il convient de comparer à la valeur totale de l'actif social situé en France la valeur des immeubles et droits réels immobiliers appartenant à la société et situés dans notre pays (autres que les immeubles affectés par la société à sa propre exploitation industrielle, commerciale, agricole ou à l'exercice d'une profession non commerciale, tels qu'ils ont été définis ci-avant).

Si la valeur des immeubles et droits immobiliers situés en France représente plus de 50 % de la valeur de l'actif social situé en France, la société est à prépondérance immobilière. Elle ne l'est pas dans l'hypothèse inverse.

c. Limitation applicable aux actions ou parts des personnes morales étrangères à prépondérance immobilière

110

Les actions ou parts d'une personne morale étrangère à prépondérance immobilière détenues par des personnes physiques non domiciliées en France sont comprises dans l'assiette de l'impôt de solidarité sur la fortune à concurrence de la proportion existant entre la valeur des immeubles situés sur le territoire français et celle de l'actif total de la société situé tant en France qu'à l'étranger.

120

Exemple .

Soit une personne morale étrangère dont l'actif social d'un montant de 3 048 980 € au 1er janvier 2010 est composé de la manière suivante :

- immeubles situés en France (autres que ceux affectés par la personne morale étrangère à sa propre exploitation industrielle commerciale, agricole ou non commerciale) : 1 219 592 € ;

- immeubles situés hors de France : 457 347 € ;

- autres éléments d'actif situés en France :

-

immeubles affectés par la personne morale étrangère à sa propre exploitation industrielle, commerciale, agricole ou non commerciale : 457 347 € ;

-

autres éléments d'actif : 152 449 € ;

- autres éléments d'actif situés hors de France : 762 245 €.

Total : 3 048 980 € (= 1 219 592 € + 457 347 € + 457 347 € + 152 449 € + 762 245 €).

Cette personne morale est à prépondérance immobilière dès lors que les immeubles situés en France (autres que ceux affectés à sa propre exploitation industrielle, commerciale, agricole ou non commerciale) représentent 2/3, soit 66,66 % des actifs français.

Les titres de cette personne morale détenus par des personnes physiques domiciliées hors de France sont compris dans l'assiette de l'ISF à concurrence de 12/30, soit 40 % de leur valeur.

2. Biens visés à l'alinéa 2 du 2° de l'article 750 ter du CGI

130

À compter de la période d’imposition ouverte au 1er janvier 1999, l’article 23 de la loi de finances pour 1999 a complété le dispositif existant en prévoyant que sont considérés comme français les immeubles ou droits immobiliers qui sont possédés indirectement par une personne domiciliée hors de France.

140

Tout immeuble ou droit immobilier est réputé possédé indirectement lorsqu’il appartient à des personnes morales ou des organismes dont le redevable domicilié hors de France, seul ou conjointement avec son conjoint, leurs ascendants ou descendants ou leurs frères et sœurs, détient plus de la moitié des actions, parts ou droits, directement ou par l’intermédiaire d’une chaîne de participations, au sens de l’article 990 D du CGI, quel que soit le nombre de personnes morales ou d’organismes interposés.

a. Actions, parts ou droits concernés

150

Il s’agit des actions ou parts de personnes morales, et des droits détenus dans des organismes qui ne sont pas dotés de la personnalité morale en France (trusts, fondations étrangères...). À cet égard peu importe la forme de la personne morale ou de l’organisme en cause.

b. La personne morale ou l’organisme contrôlé directement ou indirectement par le redevable doit détenir à son actif un immeuble ou un droit immobilier sis en France qui n’est pas affecté à sa propre exploitation

160

L’actif de la personne morale ou de l’organisme, détenu par le redevable, peut être constitué :

- d’immeubles bâtis ou non bâtis situés sur le territoire français ou de droits réels immobiliers portant sur ces biens (usufruit, nue propriété, droit d’usage ...), donnés ou non en location ;

- de titres ou de droits d’une personne morale ou d’un organisme propriétaire de biens ou droits immobiliers sur le territoire français ;

- de titres ou de droits d’une personne morale ou un autre organisme titulaire d’une participation dans une autre personne morale ou un organisme propriétaire des biens ou droits immobiliers français.

170

Pour l’application de cette disposition peu importe la valeur de ces biens ou droits immobiliers dans l’actif total de la personne morale ou de l’organisme contrôlé directement ou indirectement par le redevable. Ainsi, il n’est pas nécessaire que l’actif de la personne morale ou de l’organisme en cause soit principalement constitué d’immeubles ou de droits réels immobiliers situés sur le territoire français, ou de titres de personnes morales elles-mêmes à prépondérance immobilière.

180

Toutefois, ne sont pas pris en considération les immeubles situés sur le territoire français affectés par une personne morale ou un organisme à sa propre exploitation industrielle, commerciale, agricole, ou à l’exercice d’une profession non commerciale.

c. Le redevable doit détenir directement ou indirectement plus de la moitié des actions, parts ou droits de la personne morale ou de l’organisme propriétaire d’un immeuble en France

190

Pour l’appréciation du seuil de 50 %, il est tenu compte des titres qui appartiennent personnellement au redevable, à l’un ou plusieurs des membres de son groupe familial et des titres détenus par ces personnes par l’intermédiaire d’une chaîne de participations définie à l’article 990 D du CGI.

1° Définition du groupe familial

200

Pour l’application du seuil de 50 %, sont ajoutés aux actions, parts ou droits détenus directement par le redevable dans la personne morale ou l’organisme propriétaire d’un immeuble ou d’un droit immobilier situé en France les actions, parts ou droits, appartenant à l’une ou à plusieurs des personnes suivantes :

- son conjoint ;

- ses ascendants, ses descendants et ses frères et soeurs ;

- les ascendants, les descendants et les frères et soeurs de son conjoint.

210

Incidences des régimes matrimoniaux :

Les parts, actions ou droits détenus en propre par les ascendants, descendants et les frères et soeurs du redevable ou de son conjoint sont à prendre en compte en totalité pour l’appréciation du seuil de 50 %. Il en est de même pour ceux dépendant de la communauté conjugale des ascendants, descendants et frères et sœurs du redevable ou de son conjoint.

En revanche ceux qui appartiennent en propre aux conjoints des descendants et des frères et soeurs du redevable ou de son conjoint ne peuvent être retenus pour l’appréciation du seuil de 50 %.

2° Titres détenus par l’intermédiaire d’une chaîne de participations au sens de l’article 990 D du CGI

220

Pour le calcul du seuil de 50 %, il est également tenu compte des participations de la personne physique domiciliée hors de France et, le cas échéant, de celles de l’un ou plusieurs membres de son groupe familial, dans une ou plusieurs personnes morales ou organismes, quels qu’en soient la forme, la quotité et le lieu du siège social, détenteurs d’une participation dans une autre personne morale ou un autre organisme qui est propriétaire des immeubles ou droits immobiliers situés en France ou détenteur d’une participation dans une troisième personne morale ou un troisième organisme, lui-même propriétaire des dits biens ou interposé dans la chaîne de participations.

Cette disposition s’applique quel que soit le nombre de personnes morales ou d’organismes interposés.

d. Valeur imposable des actions, parts ou droits détenus

230

Il convient d’opérer une distinction entre les actions, parts ou droits détenus dans une personne morale ou organisme dont le siège social statutaire ou le siège de direction effective est en France, et ceux détenus dans de telles entités situées à l’étranger.

Lorsque les titres ou droits détenus sont ceux d’une personne morale ou d’un organisme dont le siège social statutaire ou le siège de direction effective est en France, il convient de retenir la valeur totale des titres des personnes morales ou organismes situés en France.

Lorsque les titres ou droits détenus sont ceux d’une personne morale ou d’un organisme dont le siège social statutaire ou le siège de direction effective est à l’étranger, seule la fraction de la valeur des actions, parts ou droits détenus par le redevable et son foyer fiscal, représentative de la valeur de l’immeuble ou du droit immobilier sis en France réputé possédé indirectement, est soumise à l’ISF en France.

240

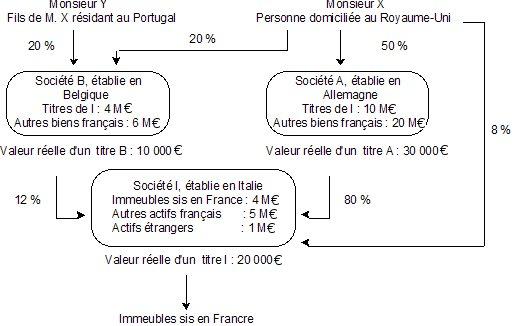

Exemple d’application :

Avant le 1er janvier 1999, les biens détenus par Monsieur X ne peuvent être assujettis à l’ISF en France, dès lors que celui-ci est domicilié hors de France et que les titres qu’il détient sont des biens étrangers, dès lors que les deux sociétés, qui ne sont pas des sociétés à prépondérance immobilière, ont leur siège social en Allemagne, en Belgique et en Italie.

Le 1er janvier 1999, il convient de vérifier que les titres détenus par Monsieur X dans A, B et I peuvent être assujettis à l’ISF au titre de la possession directe et indirecte d’un immeuble situé en France.

Détermination de la participation de Monsieur X dans la société I par l’intermédiaire de son groupe familial et des sociétés interposées :

8 % [direct] + 40 % [(50 % X 80 %), Société A] + 2,4 % [(20% X 12%), Société B] + 2,4% [(20% X 12%), Fils Y via société B] = 52,8%

Détermination de la valeur imposable pour chaque titre.

1° Titres de la société I

Un titre de I est soumis à l’ISF à hauteur de la valeur des immeubles français dans l’actif brut total de la société I soit 8 000 € (20 000 X 40 %).

8 % des titres de I sont taxés à cette valeur (part détenue directement par M. X).

2° Titres de la société A

Les titres de la société I représentent 33,33 % de la valeur de l’actif brut total de A.

Pour déterminer la fraction de la valeur d’un titre de A imposable à l’ISF il convient de faire application de la formule suivante :

(Valeur des titres de I dans l’actif brut A / Valeur de l’actif brut total de A dans l’actif brut de I) X (% représentatif de la valeur des immeubles)

Soit : (10 / 30) X 40 % soit environ 13,33 %

Un titre A est soumis à l’ISF en France à hauteur de 3 999 € (30 000 X 13,33 %).

50 % des titres de A sont taxés à cette valeur.

3° Titres de la société B

Les titres de la société I représentent 40 % de la valeur de l’actif brut de B.

Pour déterminer la fraction de la valeur d’un titre de B imposable, il convient de faire application de la formule suivante :

(Valeur des titres de I dans l’actif brut B / Valeur de l’actif brut total de B dans l’actif brut de I) X (% représentatif de la valeur des immeubles)

Soit : (4 / 10 ) X 40 % soit 16 %

Un titre B est soumis à l’ISF en France à hauteur de 1 600 € (10 000 X 16 %).

20 % des titres de B sont taxés à cette valeur.

Au total, sont soumis à l’ISF en France les titres détenus par Monsieur X dans les sociétés I, A et B dans les proportions suivantes :

- 8 % des titres de la société I, A et B d’une valeur de 8 000 €pour chaque titre ;

- 50 % des titres de la société A à une valeur de 3 999 € pour chaque titre ;

- 20 % des titres de la société B à une valeur de 1 600 € pour chaque titre.

B. Exception : placements financiers en France

250

Afin d'inciter les non-résidents à maintenir ou à accroître leurs placements financiers en France, l'article 885 L du CGI exonère ces placements de l'impôt de solidarité sur la fortune. Ce dispositif est examiné au BOI-PAT-ISF-30-40-50.

260

Les personnes physiques domiciliées fiscalement hors de France, actionnaires, porteurs de parts ou autres membres des personnes morales qui ont été soumises à la taxe de 3%, sont assujetties à l’ISF depuis le 1er janvier 1993. Cet assujettissement se fait sous réserve de l’application éventuelle des conventions fiscales internationales