PAT - ISF - Assiette - Exonération des biens professionnels - Dispositions communes aux diverses sociétés - Portées de l'exonération

1

En application de l'article 885 O ter du code général des impôts du CGI, seule la fraction des parts ou actions correspondant aux éléments utilisés pour les besoins de l'activité peut constituer un bien professionnel.

L'exonération partielle de participations dans une société interposée est possible.

Les comptes courants, sauf exceptions, ne sauraient avoir le caractère professionnel pour le titulaire du compte.

I. Limitation de la valeur professionnelle des parts ou actions correspondant aux biens nécessaires à l'exercice de l'activité professionnelle

A. Principe

10

En application de l'article 885 O ter du CGI, lorsque le bilan de la société dans laquelle les droits sont détenus comprend des éléments qui ne sont pas nécessaires à l'exercice de l'activité, seule la fraction de la valeur des parts ou actions correspondant aux éléments utilisés pour les besoins de l'activité constitue un bien professionnel, le surplus étant un élément du patrimoine privé.

Cette règle de proportionnalité est notamment destinée à éviter, comme dans le cas des entreprises individuelles, des transferts abusifs dans le patrimoine de la société de biens du patrimoine non professionnel du ou des actionnaires les plus importants. En effet, un tel apport est rémunéré par la remise d'actions ou de parts qui, à défaut de la règle de proportionnalité, auraient pu avoir, pour la totalité de leur valeur, la qualité de biens professionnels.

Cela dit, il convient de tenir compte du fait que la situation des sociétés n'est pas, sous cet angle, entièrement comparable à celle des exploitations individuelles pour les raisons suivantes :

- d'une part, les sociétés ayant, par nature, un patrimoine distinct de celui de leurs associés, les risques de transferts abusifs entre le patrimoine de l'entreprise et celui des associés sont moindres que dans les exploitations individuelles. Ainsi, les apports en société sont subordonnés à des règles de procédure fixées par la loi et entraînent le paiement de droits d'enregistrement spécifiques ; par ailleurs les sommes, même non prélevées sur les bénéfices sociaux, mises à la disposition des associés sont, en vertu du 2° du 1 de l'article 109 du CGI, considérées comme des revenus distribués et taxées en cette qualité à l'impôt sur le revenu ;

- d'autre part, la présence d'actionnaires minoritaires entraîne automatiquement dans les sociétés cotées, une certaine surveillance de la conformité aux intérêts sociaux des actes de gestion des associés majoritaires ;

- enfin et surtout, les comptes courants détenus dans une société par des associés, fussent-ils les dirigeants de celle-ci, sont considérés pour les intéressés, au regard de l'impôt de solidarité sur la fortune, comme des biens non professionnels (cf. cependant ci-dessous n°s 170 et suiv.).

20

Toutefois, dans le cas exceptionnel où, malgré ces éléments autorégulateurs, certains actifs d'une société apparaîtraient comme dépourvus d'utilité professionnelle, le calcul de la part professionnelle de la valeur des parts ou actions sera effectué en appliquant à cette valeur le rapport existant entre la valeur réelle nette des biens professionnels figurant au bilan de la société et la valeur réelle nette globale du patrimoine social.

À cet égard, et compte tenu des observations générales formulées ci-dessus, il y a lieu d'apporter, dans le cas des sociétés, les précisions suivantes.

B. Actifs sociaux à caractère professionnel ou non

30

Il convient de faire application des règles tracées au BOI-PAT-ISF-30-30-10-40 concernant les entreprises individuelles.

En outre, plusieurs catégories d'actifs sociaux appellent des commentaires particuliers.

1. Immeubles et autres immobilisations corporelles

40

S'agissant des immeubles, il y a lieu d'ajouter aux cas déjà prévus pour les entreprises individuelles où ces biens sont présumés non professionnels (immeubles de rapport ou mis à la disposition de dirigeants ou de tiers), celui où ils sont mis à la disposition d'associés de la société. Il en va pareillement pour les autres immobilisations corporelles mises à la disposition des mêmes personnes.

Inversement, présentent un caractère professionnel les immeubles de rapport lorsque leur acquisition résulte d'une obligation légale ou réglementaire pour la société (Il en est ainsi, à titre d'exemple, des immeubles affectés à le représentation des provisions techniques des compagnies d'assurance, conformément aux dispositions des articles R 332-2 et R 332-3 du code des assurances ).

50

Remarque. - Immeubles donnés en location par une société à une autre société.

Les immeubles donnés en location par une société à une autre société doivent normalement être présumés non professionnels pour la société propriétaire, alors même que l'entreprise locataire les utiliserait exclusivement pour les besoins de son activité.

Par exception, il y a lieu toutefois de considérer comme biens professionnels les immeubles, ou droits immobiliers y afférents, mis à la disposition d'une société par une autre société à condition que la société bailleresse remplisse à l'égard de sa filiale (ou inversement que la locataire remplisse à l'égard de la bailleresse) les conditions prévues à l'article 145 du CGI relatives à l'application du régime des sociétés mères et filiales. La condition tenant à l’assujettissement à l'impôt sur les sociétés n'est toutefois pas exigée ; dans ce cas, la qualité de bien professionnel n'est cependant reconnue qu'en proportion de la participation directe de la société mère dans sa filiale et sous la réserve que l'immeuble en cause soit nécessaire à l'exercice de l'activité industrielle, commerciale, artisanale, agricole ou libérale de la société locataire.

Exemple :

Une société A détient 25 % et 40 % du capital de deux filiales industrielles F1 et F2. La société A donne en location un immeuble I à la société F1 et un immeuble J à la société F2. Celle-ci réserve 1/4 de l'immeuble J au logement de son président. Pour la société A, propriétaire des deux immeubles, l'immeuble I est présumé constituer un bien professionnel pour 25 % de sa valeur vénale et un bien non professionnel pour 75 % ; l'immeuble J est, pour la même société, présumé constituer un bien professionnel à hauteur de 40 % x 3/4 = 30 % de sa valeur, et un bien non professionnel à hauteur de 70 % (soit 1/4 + 60 % x 3/4).

2. Titres de participation

60

Les titres de participation doivent s'entendre des titres dont la possession durable est estimée utile à l'activité de l'entreprise, notamment parce qu'elle permet d'exercer une certaine influence dans la société émettrice des titres.

Par ailleurs, le quinzième alinéa du 5° du 1 de l'article 39 du CGI présume qu'ont le caractère de titres de participation, les actions acquises en exécution d'une offre publique d'achat ou d'échange ainsi que les titres susceptibles d'ouvrir droit au régime fiscal des sociétés mères défini aux articles 145 et 216 du même code.

Les titres de participation inscrits à l'actif du bilan de la société et répondant aux conditions de l'alinéa précédent sont présumés être des biens professionnels. Toutefois, le service pourrait, le cas échéant, remettre en cause cette qualification dans le cas où la société détentrice des titres n'exercerait pas, en fait, une certaine influence dans la société émettrice.

Il est précisé qu'ont nécessairement le caractère de biens professionnels les parts détenues par une société de travaux publics dans une société auxiliaire de matériel (cf. BOI-PAT-ISF-30-30-10-40).

3. Créances

70

Sont présumés non professionnels les prêts consentis par une société sans qu'il y ait de lien direct avec ses opérations professionnelles et, notamment, les prêts consentis à ses dirigeants, ses associés ou aux membres de leurs familles. En revanche, les prêts consentis aux filiales peuvent être considérés comme professionnels dans la mesure où l'entreprise emprunteuse les affecte elle-même au financement d'un besoin professionnel.

Cette mesure est subordonnée à la condition que la société prêteuse remplisse à l'égard de sa filiale emprunteuse les conditions prévues à l'article 145 du CGI relatives à l'application du régime des sociétés mères et filiales, la condition tenant à l'assujettissement à l'impôt sur les sociétés n'étant toutefois pas exigée.

4. Titres de placement et liquidités

80

Selon les dispositions de l'article 885 O ter du CGI, seule la fraction de la valeur des parts ou actions d'une société correspondant aux éléments du patrimoine social nécessaires à l’activité industrielle, commerciale, artisanale, agricole ou libérale de cette société est considérée comme un bien professionnel exonéré au titre de l’impôt de solidarité sur la fortune.

Pour l'application de ce texte, les liquidités et titres de placement inscrits au bilan d’une société sont présumés constituer des actifs nécessaires à l'activité professionnelle dès lors que leur acquisition découle de l’activité sociale ou résulte d’apports effectués sur des comptes courants d’associés.

Cependant, s’agissant d’une présomption simple, l’administration peut, dans des cas exceptionnels, démontrer que ces liquidités et titres de placement ne sont pas nécessaires à l’accomplissement de l’objet social.

L'exonération se trouve alors limitée à la fraction de la valeur des parts ou actions correspondant aux éléments du patrimoine social autres que les liquidités et titres de placement.

90

Mettant en œuvre ces principes, un arrêt de la cour d'appel de Paris du 28 novembre 2002 a confirmé un jugement de première instance ayant conclu qu'un portefeuille de valeurs mobilières n’était pas nécessaire à l’accomplissement de l’objet social de la société en cause, après avoir relevé que :

- le portefeuille litigieux était hors de proportion avec le volume d’activité de la société, les titres de placement représentant six à sept fois le montant du chiffre d’affaires ;

- ce portefeuille n’était pas utilisé pour couvrir des besoins de trésorerie, compte tenu d’un passif exigible à court terme de la société toujours inférieur au montant de ses créances ;

- la nature de l’activité de la société, le conseil en industrie, ne nécessitait aucun investissement, ainsi que le confirmait la faiblesse de l’actif immobilisé.

Le fait que les valeurs réalisables à court terme ou disponibles d'une société (y compris les titres de placement) excèdent largement son passif exigible à court terme (y compris les comptes courants d’associés) ne constitue donc qu'un indice de l'existence éventuelle d'actifs ne revêtant pas un caractère professionnel.

Le pourvoi interjeté contre cet arrêt de la cour d'appel a fait l'objet d'un rejet par la Cour de cassation (Cass. Com., 8 février 2005, 03-12421).

100

Pour réintégrer les valeurs de placement inscrites au bilan d’une société dont les parts ou actions constituent des biens professionnels pour le redevable de l’impôt de solidarité sur la fortune, il incombe notamment à l’administration d’établir que ces valeurs ne sont pas nécessaires aux investissements envisagés par la société dans le cadre de l’exercice de son activité commerciale.

Dans un arrêt du 18 mai 2005 (Cass. com. 18 mai 2005, n° 03-14.511 et 03-14.469) la Cour de cassation a précisé que le seul fait que les fonds provenant de la vente d’un fonds de commerce servant à l’activité antérieure de la société n’aient pas été réutilisés dans les années qui suivent après qu’un projet n’a pas abouti, est insuffisant a écarter la présomption susvisée au I-B-4-§80.

C. Dettes professionnelles

110

À la différence des entreprises individuelles où le compte de l'exploitant est un élément des capitaux propres, les comptes courants créditeurs d'associés ouverts dans les sociétés sont présumés être des dettes professionnelles.

120

À l'inverse, conformément à la jurisprudence du Conseil d'État, les dettes contractées pour l'acquisition de parts ou actions de sociétés constituent des dettes privées. Il en est ainsi alors même que ces titres présenteraient le caractère de biens professionnels au regard de l'impôt de solidarité sur la fortune. En revanche, ont le caractère de dettes professionnelles en application des dispositions du I de l'article 151 nonies du CGI les dettes contractées pour l'acquisition de leurs droits ou parts dans la société par les redevables exerçant leur activité professionnelle dans le cadre d'une société dont les bénéfices sont, en application des articles 8 et 8 ter du CGI soumis à leur nom à l'impôt sur le revenu dans la catégorie des bénéfices agricoles réels, des bénéfices industriels et commerciaux ou des bénéfices non commerciaux.

D. Exemple de répartition de la valeur d'actions ou de parts entre la fraction représentative d'actifs sociaux à caractère professionnel et la fraction représentative d'actifs non professionnels

130

Une société présente au 1er janvier la situation suivante :

|

Éléments actifs (valeur réelle) |

Dettes |

||

|

Immobilisations et valeurs immobilisées : - professionnelles........ - non professionnelles …... |

100 000 000 5 000 000 |

Dettes à long terme : (dont : spécifiques à une immobilisation non professionnelle) |

53 000 000 (1 000 000) |

|

Stocks |

28 000 000 |

Comptes courants d'associés |

2 000 000 |

|

Valeurs réalisables à court terme ou disponibles : - clients - liquidités et placements assimilés (titres de placement, bons de caisse, comptes à terme, liquidités) |

3 000 000 14 000 000 |

Autres dettes à court terme (fournisseurs et découvert) |

11 000 000 |

|

150 000 000 |

66 000 000 |

Le prorata est à calculer de la façon suivante :

Actif net réel (150 000 000 € - 66 000 000 €)......................... 84 000 000 €

Valeur nette des biens non professionnels :

Immobilisations................................... 5 000 000 €

Part considérée comme non professionnelle des liquidités et

placements assimilés après examen de la situation de fait …............ 500 000 €

Moins : dettes non professionnelles......................................... - 1 000 000 €

__________

Total net........ 4 500 000 €

Valeur nette réelle des biens professionnels

(84 000 000 F - 4 500 000 F)............................ 79 500 000 €

Prorata ….....................................(79 500 000 € / 84 000 000 € =) 94,60 %

Si le capital de la société est divisé en 100 000 actions, évaluées chacune à 600 € et si M. X président de la société exerçant cette fonction à titre principal en détient 30 000, soit : 30 %, la valeur de ces titres sera ainsi répartie :

Valeur globale = 600 € x 30 000 = 18 000 000 €

Dont :

Fraction ayant la qualité de biens professionnels :

18 000 000 € x 94,6 % = 17 028 000 €

Fraction n'ayant pas cette qualité :

18 000 000 € x 5,4 % = 972 000 €

Dans la situation envisagée, est présumée constituer un bien professionnel la part des liquidités et placements assimilés égale à la différence entre le passif exigible à court terme de l'entreprise et les créances d'exploitation, soit 13 000 000 € - 3 000 000 € = 10 000 000 €.

Le surplus des liquidités et placements assimilés, soit 4 000 000 €, doit faire l'objet d'un examen attentif destiné à déceler d'éventuels transferts abusifs entre le patrimoine privé des associés et celui de la société ; au cas particulier, il est supposé que cet examen a conduit à considérer comme professionnelle une part de cet excédent égale à 3 500 000 € et comme non professionnel le reliquat, soit 500 000 €.

On sait que la valeur de l'action peut différer, parfois significativement, de celle de l'actif net réel par action, c'est-à-dire de la valeur mathématique, pour diverses raisons :

- si la société est cotée : dans l'hypothèse où le cours en bourse est supérieur ou inférieur à la valeur mathématique ;

- si la société n'est pas cotée : en raison de la prise en compte d'éléments comme la valeur de rendement, les perspectives de développement de l'entreprise, la survaleur, etc.

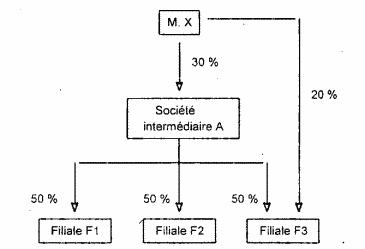

II. Exonération partielle des participations dans une société interposée

140

Les titres détenus dans une société interposée (quels que soient sa forme et son objet) qui possède une participation dans la société où le redevable exerce ses fonctions sont exonérés pour une fraction de leur valeur.

Cette exonération partielle s'applique aux titres détenus dans la société interposée à la condition qu'ils soient la propriété personnelle du redevable. Il s'agit donc des titres détenus directement par le redevable et les membres de son foyer fiscal.

Les titres sont exonérés à concurrence de la valeur réelle de l'actif brut de la société qui correspond à la participation qu'elle détient dans la société où le redevable exerce ses fonctions.

Exemple :

M. X exerce des fonctions de direction dans F3 qui ouvrent droit au régime des biens professionnels.

Les titres détenus directement par M. X dans F3 sont considérés comme des biens professionnels pour leur valeur totale.

Les titres détenus par M. X dans la société intermédiaire sont considérés comme des biens professionnels à hauteur d'une fraction de leur valeur déterminée par application du rapport :

(Valeur réelle des titres de F3 détenus par la société A) / (Valeur réelle de l'actif brut de A)

III. Comptes courants d'associés

A. Principe

150

Les comptes courants d'associés ouverts dans une société ne sauraient avoir le caractère de biens professionnels pour le titulaire du compte, fut-il un dirigeant de la société, et cela alors même que le compte courant serait bloqué pour une période plus ou moins longue dans l'entreprise. En effet, les apports en comptes courants ne constituent pas pour une société une augmentation de ses fonds propres mais s'analysent en une créance des associés titulaires de ces comptes sur la société. De ce fait, ces apports ne peuvent être qualifiés de biens professionnels.

Cette doctrine a été confirmée par la Cour de cassation dans un arrêt rendu en matière d'impôt sur les grandes fortunes mais directement transposable à l'impôt de solidarité sur la fortune dès lors que les articles 885 O et 885 O bis du CGI contiennent, au regard de la nature des biens, une énumération limitative identique à celle de l'article 885 O ancien du même code.

Ainsi, la Cour de cassation a considéré que les sommes déposées en compte courant d'associé d'une société à responsabilité limitée n'entrent pas dans le champ d'application de l'article 885 O, 2e ancien du CGI dès lors qu'au jour du fait générateur de l'impôt elles ne sont pas juridiquement incluses dans le capital social et ne donnent pas lieu, en contrepartie, à l'attribution de parts sociales (Cass. com., 4 octobre 1988, 87-10.671).

Observations. - L'article 885 O ancien du CGI visant exclusivement les parts et actions de sociétés, les avances en compte courant, qui ne sont pas assimilables à des droits sociaux, ne peuvent être qualifiées de biens professionnels en application de ce texte.

La Cour de cassation a également jugé que ces avances ne constituent pas des biens professionnels quelles que soient leurs modalités et leur utilité au regard de l'intérêt social au motif qu'elles correspondent à des fonds personnels de l'associé que celui-ci met à la disposition de la société et qui continuent à lui appartenir (Cass. com, du 29 mars 1989, 87-13.335, Cass. Com, 29 mars 1989, 87-17.650).

Remarque. - Il est rappelé que les comptes courants créditeurs sont présumés être pour la société une dette professionnelle qui vient en déduction de l'actif professionnel pour déterminer la valeur vénale de l'entreprise (I-C-§110).

160

Selon l’article L123-14 du code de commerce, les comptes annuels des sociétés doivent être réguliers et sincères et donner une image fidèle du patrimoine, de la situation financière et du résultat de l’entreprise.

A cet égard, une décision de l’assemblée générale de la société de revenir sur une précédente distribution et de mettre en réserve les bénéfices réalisés non transcrite en comptabilité prive d’effet la décision d’affectation en réserve, alors même que les comptes de la société faisant apparaître la comptabilisation des sommes litigieuses en compte courant d’associé étaient régulièrement approuvés chaque année par ces derniers.

Confrontée à des décisions contradictoires des associés, la Cour de cassation fait primer les écritures comptables (Cass. Com. 5 avril 2005, n° 03-18006).

Dès lors, les sommes en cause, maintenues sur un compte courant bloqué à défaut d’être inscrites sur un compte spécifique de réserve, demeurent de ce fait à la disposition de la société mais n’en constituent pas moins une créance de l’associé sur la société taxable en vertu des dispositions de l’article 885 E du CGI.

B. Exceptions

1. Coopératives agricoles ou SICA

170

Dans le cas des coopératives agricoles ou SICA, les comptes courants qui enregistrent les livraisons ou achats effectués par les adhérents doivent être considérés comme des biens professionnels dès lors que les créances et les dettes correspondantes présentent un caractère professionnel pour les exploitants concernés.

2. Comptes courants détenus dans une société de construction-vente

a. Comptes courants détenus par une société de promotion immobilière

180

Les prêts consentis par une société à sa filiale peuvent être considérés comme professionnels dès l'instant que l'entreprise emprunteuse les affecte elle-même au financement d'un besoin professionnel. La qualité de filiale est appréciée au regard des dispositions de l'article 145 du CGI, l'assujettissement à l'impôt sur les sociétés n'étant toutefois pas exigé. Il en est de même des comptes courants détenus par une société de promotion dans une société de construction-vente. Dans le cas où la société de promotion n'aurait pas la qualité de société mère, les comptes courants auraient néanmoins le caractère professionnel à la condition que les sommes y soient versées à titre obligatoire pour répondre aux appels de fonds mentionnés à l'article L.211-3 du code de la construction et de l'habitation.

b. Comptes courants détenus par des associés-dirigeants

190

Il est admis que les comptes courants détenus par des associés-dirigeants dans des sociétés civiles de construction-vente (sociétés de l'art. 239 ter du CGI) visées par la loi n°71-579 du 16 juillet 1971, puissent constituer, pour leurs titulaires, des biens professionnels dès lors que les versements effectués sur ces comptes courants répondent aux conditions suivantes :

- les versements doivent être réalisés en conformité avec les prescriptions édictées par l'article L.211-3 du code de la construction et de l'habitation, issu de la loi précitée, et avoir pour objet exclusif de satisfaire aux appels de fonds nécessaires à l'accomplissement de l'objet social ;

- au plan fiscal, ces versements doivent avoir le caractère de complément d'apport. Ce caractère est reconnu aux sommes qui, versées à titre obligatoire et proportionnelles au montant nominal des parts, sont rétribuées par une participation aux bénéfices de la même manière que l'apport social proprement dit sans être remboursables avant la dissolution de la société ;

- les versements effectués dans les conditions indiquées ci-dessus doivent être, pour chaque associé de la société civile de construction-vente, différenciés de ceux qui ne rempliraient pas ces conditions.

Cette mesure de tempérament est d'interprétation stricte. Elle ne peut donc être appliquée que selon ses termes et sa teneur. Par suite, elle ne peut être étendue :

- aux comptes courants détenus par les associés de sociétés en nom collectif (Cour de Cassation, Chambre commerciale, du 20 décembre 1988, 87-15.633, ) ;

- aux comptes courants ouverts au nom d'un associé d'une société de construction-vente dès lors que celui-ci :

-

est le seul de tous les associés à avoir fait, dans des proportions nettement supérieures à ses droits sociaux, des versements en compte courant sans respecter les prescriptions de l'article L211-3 du code de la construction et de l'habitation ;

-

et ne prouve pas que ces versements étaient nécessaires à l'accomplissement de l'objet social ( Cour de Cassation, Chambre commerciale, du 29 mars 1989, 87-13.335, ).

Remarque : La jurisprudence précitée intervenue dans le cadre de l'impôt sur les grandes fortunes s'étend également à l'impôt de solidarité sur la fortune.