BIC – Provisions pour dépréciation des immobilisations – Plafonnement des provisions pour dépréciation des titres de participations de sociétés à prépondérance immobilière et des immeubles de placement – Champ d'application

I. Évolution du champ d'application

1

Pour les exercices clos à compter du 31 décembre 2005, l'article 25 de la loi de finances pour 2006 (loi n°2005-1719 du 30 décembre 2005) a rendu non déductible les provisions pour dépréciation des titres de participation et des immeubles de placement à hauteur du montant des plus-values latentes existant à la clôture de l'exercice sur ces mêmes biens. Dans ce cadre, seules les moins-values latentes nettes sont admises en déduction du bénéfice imposable.

Il a été introduit à cet effet, au 18ème alinéa du 5° du 1 de l'article 39 du code général des impôts (CGI), une définition des titres de participation identique à celle alors retenue pour l'application du régime des plus et moins-values à long terme en matière d'impôt sur les sociétés, ainsi qu'une définition des immeubles de placement.

10

Pour les exercices clos à compter du 31 décembre 2006, aux termes de l'article 22 de la loi de finances pour 2007 (loi n°2006-1666 du 21 décembre 2006), les titres de sociétés dont le prix de revient est au moins égal à 22.800.000 €, qui remplissent les conditions ouvrant droit au régime des sociétés mères autres que la détention de 5 % au moins du capital s'ils sont inscrits au compte de titres de participation ou à une subdivision spéciale d'un autre compte du bilan, ont cessé d'être qualifiés de titres de participation au sens du 18ème alinéa de l'article 39-1-5° du CGI.

A compter de ces mêmes exercices, les titres mentionnés à l'alinéa précédent ont cessé, par conséquent, d'être soumis au dispositif de plafonnement de la déduction des provisions pour dépréciation des titres de participation.

20

Pour les exercices ouverts à compter du 1er janvier 2007, les I, II et IV de l'article 26 de la loi de finances pour 2008 (loi n°2007-1822 du 24 décembre 2007) ont aménagé le régime de plafonnement des provisions pour dépréciation des titres de participation en fonction des plus-values latentes sur ces mêmes titres.

Pour les entreprises passibles de l'impôt sur le revenu comme pour celles relevant de l'impôt sur les sociétés, le plafonnement ne concerne plus que les titres de sociétés à prépondérance immobilière pour les exercices ouverts à compter du 1er janvier 2007.

Remarque : s’agissant des seules entreprises relevant de l’impôt sur les sociétés, l’instruction 4 E-1-07 du 22 mars 2007 avait déjà admis, par tolérance, le déplafonnement des dotations aux provisions afférentes aux titres de participation mentionnés à l’article 219 I a quinquies du CGI, pour lesquels les moins-values cessaient d’être reportables à partir des exercices ouverts à compter du 1er janvier 2007.

En outre, s'agissant des seules entreprises soumises à l'impôt sur les sociétés, le plafonnement s'applique de manière distincte selon qu'il s'agit de titres de sociétés à prépondérance immobilière cotées ou non cotées.

En revanche, aucune modification n'est apportée au dispositif de plafonnement applicable aux immeubles de placement ou au fonctionnement général du dispositif lui-même.

II. Entreprises concernées

30

La limite de déduction des dotations aux provisions pour dépréciation des titres de participation de sociétés à prépondérance immobilière et des immeubles de placement s'applique aux entreprises qui, quelle que soit leur activité, sont imposables à l'impôt sur le revenu dans la catégorie des bénéfices industriels et commerciaux ou des bénéfices agricoles, ou à l'impôt sur les sociétés.

Il est rappelé que les contribuables imposables dans la catégorie des bénéfices non commerciaux ne peuvent constituer de telles provisions.

40

Sont ainsi concernés :

- les entrepreneurs individuels relevant de l'impôt sur le revenu dans la catégorie des bénéfices industriels et commerciaux ou des bénéfices agricoles ;

- les sociétés relevant du régime fiscal des sociétés de personnes prévu à l'article 8 du CGI, imposables dans la catégorie des bénéfices industriels et commerciaux ou des bénéfices agricoles ;

- les sociétés passibles de l'impôt sur les sociétés de plein droit ou sur option, y compris les sociétés d'investissements immobiliers cotées mentionnées à l'article 208 C du CGI, ainsi que l'ensemble des personnes assujetties à cet impôt sur tout ou partie de leurs résultats (associations, fondations, régies, établissements publics, établissements stables de sociétés étrangères, etc.).

50

Sont concernées par le plafonnement les seules entreprises relevant d'un régime réel d'imposition, à l'exclusion de celles qui relèvent du régime du forfait agricole ou du régime des micro-entreprises dès lors que celles-ci ne peuvent pas constituer de provisions pour dépréciation.

60

La mesure de plafonnement s'applique société par société.

Aucune compensation ne peut être opérée entre les provisions dotées et les plus-values latentes existant à la clôture de l'exercice au niveau d'une société associée d'une société de personnes relevant du régime de l'article 8 du CGI et les provisions dotées et les plus-values latentes existant à la clôture du même exercice au niveau de cette société de personnes.

Il en va de même pour les sociétés d'investissements immobiliers cotées mentionnées ci-avant. Ainsi, les dispositions du 5ème alinéa du II de l'article 208 C du CGI, selon lesquelles les opérations exonérées en application de ce régime et réalisées par des sociétés de personnes sont réputées être faites par leurs associés, n'ont pas d'effet sur l'application de la présente mesure. En d'autres termes, cette mesure de plafonnement doit être appliquée au niveau de chaque société au regard des seules plus-values latentes existant dans cette société.

III. Provisions concernées

A. Provisions pour dépréciation

70

Le plafonnement des dotations aux provisions pour dépréciation des titres de participation de sociétés à prépondérance immobilière et des immeubles de placement ne concerne que les dotations aux provisions qui répondent aux conditions générales de déduction définies à l'article article 39-1-5° du CGI, les dotations aux provisions non déductibles en raison du non-respect de ces conditions étant déjà rapportées au résultat de l'entreprise qui les a constituées.

En effet, il est rappelé que, pour être admises en déduction du bénéfice imposable, les provisions pour dépréciation doivent respecter les conditions générales de déductibilité prévues au 5° du 1 de l'article 39 du CGI. Les provisions doivent ainsi être constituées en vue de faire face à des pertes ou des charges nettement précisées et que des évènements en cours rendent probables, à condition qu'elles aient été effectivement constatées dans les écritures de l'exercice (cf., pour plus de précisions, BOI-BIC-PROV-10).

S'agissant des biens non amortissables, tels que les titres de participation, il est également rappelé que, conformément au vingt-sixième alinéa du 5° du 1 de l'article 39 du CGI, si ces titres ont été reçus lors d'une opération placée sous l'un des régimes prévus aux articles mentionnés au II de l'article II de l'article 54 septies du CGI (notamment 38-7 bis, 210 A, 210 B et 210 D), la provision doit être déterminée par rapport à la valeur fiscale des actifs auxquels les titres se sont substitués (cf. documentation administrative 4 I 1242, nos 13 et s., en date du 1er novembre 1995).

D'une manière générale, la mesure de plafonnement ne s'applique qu'aux dotations aux provisions qui n'ont pas déjà été rapportées au résultat de l'entreprise en vertu d'une règle particulière qui en interdirait sa déduction au plan fiscal.

80

Il est par ailleurs rappelé qu'une provision pour dépréciation d'une immobilisation amortissable peut être constatée s'il est effectivement établi que la valeur vénale de l'actif est inférieure à sa valeur nette comptable, que cette dépréciation est probable et qu'elle ne revêt pas un caractère irréversible. L'intention de céder l'immobilisation amortissable dépréciée ne constitue pas une condition pour la déduction de la dépréciation (cf. BOI-BIC-PROV-40-10-10 n° 1 et suiv.).

90

En revanche, ne sont pas visées par la présente mesure les provisions spéciales constituées par les entreprises donnant des biens en crédit-bail ou en location avec option d'achat en application des dispositions de l'article 39 quinquies I du CGI (cf. instruction administrative 4 A-6-95 en date du 26 décembre 1995). Plus généralement, les immeubles donnés en crédit-bail ne devraient pas être concernés en pratique par ces dispositions, dès lors qu'aucune provision ne devrait en principe être constatée sur ces immeubles.

B. Immobilisations concernées

100

Sont concernés par la présente mesure de plafonnement de la déduction des provisions pour dépréciation, deux types d'éléments de l'actif immobilisé : d'une part, les titres de participation de sociétés à prépondérance immobilière et, d'autre part, les immeubles de placement.

110

En pratique, l'application du dispositif de plafonnement suppose la détention d'au moins deux catégories de titres de participation de sociétés à prépondérance immobilière ou d'au moins deux immeubles de placement dès lors que cette mesure implique l'existence d'une plus-value latente à la clôture de l'exercice venant limiter la déduction de la provision dotée par ailleurs au titre de la dépréciation d'une autre catégorie de titres de participation ou d'un autre immeuble de placement. Il est rappelé qu'une catégorie de titres est composée de titres émis par une même collectivité et conférant à leur détenteur les mêmes droits au sein de la collectivité émettrice (cf. documentation administrative 4 B 3113, n° 20, en date du 7 juin 1999).

1. Titres de participation de sociétés à prépondérance immobilière

120

Aux termes du I de l'article 26 de la loi de finances pour 2008 qui complète le vingtième alinéa du 5° du 1 de l'article 39 du CGI, pour les exercices ouverts à compter du 1er janvier 2007, le dispositif de plafonnement ne concerne plus que les titres de sociétés à prépondérance immobilière définies au a sexies-0 bis du I de l'article 219 du CGI.

En application du a sexies-0 bis du I de l'article 219 du CGI, sont considérées comme des sociétés à prépondérance immobilière les sociétés dont l'actif est, à la date de clôture de l'exercice de l'entreprise détenant des titres de sociétés à prépondérance immobilière, constitué pour plus de 50 % de sa valeur réelle par des immeubles, des droits portant sur des immeubles, des droits afférents à un contrat de crédit-bail conclu dans les conditions prévues au 2 de l'article L313-7 du code monétaire et financier ou par des titres de sociétés à prépondérance immobilière. Pour plus de précisions, il est renvoyé à l'instruction administrative à paraître dans la série 4 B sur l'article 26 de la loi de finances pour 2008, ainsi qu'aux précisions apportées aux nos 62 à 66 de l'instruction 4 B-1-08 du 4 avril 2008 commentant la réforme du régime des plus ou moins-values à long terme réalisées par les entreprises passibles de l'impôt sur les sociétés.

130

Les titres de sociétés à prépondérance immobilière, non cotées ou cotées, ne sont soumis au plafonnement que pour autant qu'il s'agisse effectivement de titres de participation au sens du dix-huitième alinéa du 5° du 1 de l'article 39 du CGI (cf. BOI-BIC-PROV-40-10 n° 240).

2. Immeubles de placement

a. Définition

140

Pour l'application de la mesure de plafonnement, constituent des immeubles de placement les biens immobiliers inscrits à l'actif immobilisé et non affectés par l'entreprise à sa propre exploitation industrielle, commerciale ou agricole ou à l'exercice d'une profession non commerciale, à l'exclusion des biens mis à la disposition ou donnés en location à titre principal à des entreprises liées au sens du 12 de l'article 39 du CGI affectant ces biens à leur propre exploitation.

1° Nature des biens immobiliers

150

Tous les biens immobiliers sont inclus dans la notion d'immeubles de placement, quelle que soit leur nature : terrains, bureaux, immobilier industriel...

2° Destination des biens immobiliers

160

Ne sont pas considérés comme des immeubles de placement les immeubles destinés à être utilisés par leur propriétaire pour la production ou la fourniture de biens et/ou de services ou à des fins administratives, ou destinés à être vendus dans le cadre de l'activité ordinaire.

Sont par conséquent visés les actifs immobiliers utilisés par les entreprises pour en retirer des loyers ou valoriser le capital. A l'inverse, ne sont donc pas concernés les biens immobiliers occupés par leur propriétaire, ni les biens immobiliers destinés à la revente dans le cadre d'activités de marchands de biens ou de promoteurs immobiliers. Les hôtels ne sont pas non plus inclus dans la catégorie des immeubles de placement, dès lors qu'ils sont exploités directement par leurs propriétaires ou par une société qui leur est liée.

Toutefois, lorsqu'un bien immobilier n'est que partiellement occupé par son propriétaire, ou pour partie destiné à la revente dans le cadre d'activités de marchands de biens ou de promoteurs immobiliers, ou n'est que partiellement affecté à une activité d'hôtel exploité directement par son propriétaire ou une société qui lui est liée, il n'est pas considéré comme un immeuble de placement à la condition qu'il soit affecté à titre principal à l'une de ces destinations. La notion de caractère principal de cette affectation s'apprécie comme pour l'occupation de l'immeuble par des sociétés liées (cf. ci-dessous n° 200).

Par ailleurs, il sera admis qu'un immeuble utilisé précédemment principalement par son propriétaire pour la production ou la fourniture de biens et/ou de services ou à des fins administratives ne soit pas considéré comme un immeuble de placement pendant sa rénovation, sous réserve qu'il demeure utilisé par son propriétaire à l'issue de ces travaux, ou qu'il soit en instance de cession.

3° Exclusion des immeubles loués entre entreprises liées

170

Lorsqu'une entreprise, spécialisée ou non dans la gestion d'un parc immobilier, loue un immeuble, à titre principal, à une ou plusieurs entreprises liées au sens du 12 de l'article 39 du CGI, l'immeuble concerné n'est pas considéré comme immeuble de placement. En cas de travaux de rénovation sur cet immeuble intervenant entre deux baux successifs consentis à des entreprises liées, il sera également admis, nonobstant le fait qu'il ne soit pas loué pendant la période de rénovation, de ne pas qualifier celui-ci d'immeuble de placement durant cette période.

180

Il est rappelé qu'aux termes des deuxième à quatrième alinéas du 12 de l'article 39 du CGI, des liens de dépendance sont réputés exister entre deux entreprises :

- lorsque l'une détient directement ou par personne interposée la majorité du capital social de l'autre ou y exerce en fait le pouvoir de décision ;

- lorsqu'elles sont placées l'une et l'autre, dans les conditions définies au a, sous le contrôle d'une même tierce entreprise.

Pour plus de précisions sur cette notion d'entreprises liées, il convient de se référer à l'instruction administrative 4 C-2-04 du 14 avril 2004.

Toutefois, pour l'application de la présente mesure, il sera également admis que des liens de dépendance soient réputés exister lorsque deux entreprises sont placées, dans les conditions définies au a ci-dessus, sous le contrôle d'une même personne physique. Cette tolérance s'appliquera également aux précisions apportées par l'instruction administrative 4 A-13-05 du 30 décembre 2005 sur les conséquences de la méthode par composants pour les immeubles (cf. n° 121 de ladite instruction).

190

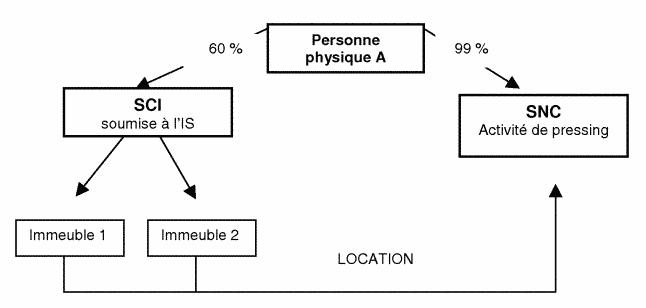

Exemple :

Soit une personne physique A détenant la majorité du capital social d'une SNC (99 %), laquelle exerce une activité de pressing imposable dans la catégorie des bénéfices industriels et commerciaux. Cette même personne physique détient par ailleurs la majorité du capital social d'une SCI (60 %) propriétaire de deux immeubles, soumise à l'impôt sur les sociétés. La SNC exerce son activité de pressing dans ces deux immeubles qui lui sont donnés en location par la SCI.

Dans cette hypothèse, les deux immeubles détenus par la SCI sont considérés comme loués à une entreprise liée, via l'interposition de la personne physique A. Ces deux immeubles étant donnés en location à titre principal à une entreprise liée (la SNC), ils ne doivent pas être considérés comme des immeubles de placement pour l'application de la présente mesure de plafonnement de la déduction des provisions.

Ainsi, alors même qu'il existerait à la clôture du même exercice une plus-value latente sur l'un de ces deux immeubles et une moins-value latente sur l'autre de ces immeubles pouvant donner lieu à constatation d'une provision pour dépréciation, la mesure de plafonnement ne s'applique pas.

200

Le caractère principal de l'occupation de l'immeuble par des entreprises liées s'apprécie par référence à la proportion des superficies louées aux entreprises liées rapportée à la superficie totale de l'immeuble. Ce caractère est déterminé immeuble par immeuble. Par mesure de simplification, il sera considéré que les immeubles occupés effectivement à plus de 50 % par des entreprises liées à l'entreprise bailleresse ne sont pas considérés comme immeubles de placement.

Dès lors, ne seront considérés comme immeubles de placement que les immeubles dont l'occupation par les entreprises liées est inférieure ou égale à 50 % de la superficie. Cette condition d'occupation doit être appréciée au cours d'un exercice donné en tenant compte des changements d'affectation intervenus. Le seuil de 50 % doit par conséquent correspondre au taux d'occupation moyen par des entreprises liées au titre de l'exercice. Il est précisé que les surfaces vacantes ne seront pas considérées comme mises à disposition d'entreprises liées, mais qu'elles doivent en revanche être prises en compte dans la superficie totale de l'immeuble utilisée au dénominateur du prorata.

En fonction du respect du seuil d'occupation de 50 %, l'immeuble est entièrement défini au titre de l'exercice comme immeuble de placement ou non, même en cas d'occupation partielle.

210

Exemple :

Une entreprise A détient un immeuble qu'elle donne en location. Elle clôture son exercice le 31/12/N. Au titre de l'année N, l'occupation de l'immeuble qu'elle détient est répartie dans le temps de la façon suivante :

- du 01/01 au 30/04 : location à 100 % à des sociétés tierces ;

- du 01/05 au 31/08 : location à 50 % à des sociétés liées, et à 50 % à des sociétés tierces ;

- du 01/09 au 31/12 : location à 80 % à des sociétés liées, et à 20 % à des sociétés tierces.

Le taux d'occupation par des sociétés liées est de : (50 % x 4/12e) + (80 % x 4/12e) = 43,33 %. L'immeuble détenu par l'entreprise A est par conséquent considéré comme un immeuble de placement, car il n'est pas donné en location à plus de 50 % à des sociétés liées au sens du 12 de l'article 39.

b. Changement de qualité

220

Le changement de qualité de l'immeuble d'un exercice sur l'autre n'entraîne aucune correction rétrospective de l'application de ce mécanisme de plafonnement. Ainsi, en cas de changement de locataire en cours d'exercice entraînant la requalification en immeuble de placement, les dotations déductibles constituées au titre des exercices antérieurs ne sont pas remises en cause au titre de cet exercice. Inversement, la perte de la qualité d'immeuble de placement au titre d'un exercice n'a pas pour effet de rendre déductible les dotations aux provisions non admises en déduction au titre des exercices précédents.

230

Exemple 1 :

L'immeuble est donné en location à 100 % à des entreprises liées en N et donné en location à 100 % à des entreprises tierces en N+1.

Dans cette hypothèse, en N, l'immeuble n'est pas considéré comme un immeuble de placement et la mesure de plafonnement des provisions ne s'applique pas à l'éventuelle provision qui aura été dotée au titre de l'exercice N.

En N+1, l'immeuble est considéré comme un immeuble de placement. Ce changement de qualité est sans incidence sur le montant de la provision pour dépréciation qui aura été admis en déduction en N, sans plafonnement. En revanche, si une dotation complémentaire est comptabilisée à la clôture de l'exercice N+1 au titre de la dépréciation de ce même immeuble, la mesure de plafonnement s'applique.

Exemple 2 :

L'immeuble est donné en location à 51 % à des entreprises tierces en N et loué à titre principal à des sociétés liées en N+1.

Dans cette hypothèse, en N, l'immeuble est considéré comme un immeuble de placement et la mesure de plafonnement s'applique. En N+1, l'immeuble n'est plus considéré comme un immeuble de placement : en cas de comptabilisation d'une dotation aux provisions pour dépréciation, son montant ne sera pas plafonné. En revanche, ce changement de qualité est sans incidence sur le montant de la provision qui n'aura pas été admis en déduction, le cas échéant, en N.

240

Sur l'incidence du changement de qualité de l'immeuble au regard des modalités de reprise des dotations aux provisions non admises en déduction au titre d'un exercice en application du dispositif de plafonnement, cf. BOI-BIC-PROV-40-10-20-30 n° 100 et suiv..