BIC - Provisions pour dépréciation - Stocks et en cours et créances douteuses ou litigieuses

I. Provisions pour dépréciation des stocks et en cours

1

Conformément aux dispositions de l'article 38 decies de l'annexe III au code général des impôts (CGI), lorsque le cours du jour à la date de l'inventaire des marchandises, matières premières, matières et fournitures consommables, produits intermédiaires, produits finis et emballages commerciaux perdus, en stock au jour de l'inventaire, est inférieur à leur coût de revient défini à l'article 38 nonies de l'annexe III au CGI, les entreprises doivent constituer à due concurrence, des provisions pour dépréciation qui ont pour objet de ramener la valeur du stock au cours du jour.

Les règles applicables aux stocks sont étudiées au BOI-BIC-PDSTK-20.

II. Provisions sur créances douteuses ou litigieuses

A. Définition des créances douteuses ou litigieuses

10

Les créances devenues irrécouvrables constituent des charges déductibles des résultats (comptable et fiscal) de l'exercice au cours duquel leur perte présente un caractère certain et définitif. Mais une créance peut, sans pour autant être considérée comme définitivement perdue, être compromise à la clôture d'un exercice donné en raison :

- soit de la mauvaise situation financière du débiteur (créance douteuse) ;

- soit d'un litige opposant le créancier et le débiteur (créance litigieuse).

Dans ces deux hypothèses, la perte de la créance, sans être certaine, peut néanmoins apparaître probable à la clôture de l'exercice. L'entreprise est dès lors autorisée en contrepartie de l'inscription obligatoire de la créance à l'actif du bilan, à déduire de ses résultats une provision égale au montant de cette créance ou à la fraction de cette créance dont le recouvrement est compromis.

B. Conditions d'admission des provisions pour créances douteuses ou litigieuses

20

Les entreprises peuvent constituer en franchise d'impôt une provision pour créance douteuse ou litigieuse dans la mesure où les conditions de fond et de forme sont remplies.

À cet égard, il est rappelé que les provisions doivent, notamment, être effectivement constatées dans les écritures de l'exercice et être inscrites sur le tableau prévu au II de l'article 38 de l'annexe III au CGI.

Les conditions de fond appellent les précisions suivantes.

1. Les créances doivent être inscrites à l'actif du bilan de l'entreprise et résulter d'une gestion normale

a. Créances inscrites à l'actif du bilan

30

Les créances doivent être comptabilisées au titre de l'exercice au cours duquel, leur existence ayant été reconnue et leur montant fixé, elles peuvent être réputées acquises à l'entreprise. Par suite, seules des créances certaines dans leur principe et dans leur montant sont susceptibles de faire l'objet d'une provision, à l'exclusion, par conséquent, de celles dont l'existence ne serait pas nettement établie.

Le Conseil d'État a ainsi jugé que la provision constituée par une entreprise en vue de faire face au risque de non-recouvrement d'une créance ne saurait être admise en déduction des bénéfices imposables dès lors que la créance dont il s'agit n'était justifiée ni dans son principe ni dans sa quotité et ne pouvait, en conséquence, être regardée comme un élément d'actif dont la disparition entraînerait une perte (CE, arrêt du 20 février 1957, n° 24388, RO, p. 290).

La Haute Assemblée a considéré de même que des créances inexistantes ou incertaines dans leur existence ou leur montant ne peuvent faire légalement l'objet de provisions (CE, arrêt du 18 juin 1975, n° 93550).

Il a également été jugé, par ailleurs, qu'une entreprise ne peut constituer de provisions pour des créances qu'elle a renoncé à recouvrer avant l'ouverture de l'exercice et qu'elle a maintenues à son actif par une écriture délibérément irrégulière ; elle ne peut davantage constater par voie de provision le paiement de dettes nées avant l'ouverture de l'exercice (CE, arrêt du 9 octobre 1981, n° 19617).

b. Créances résultant d'une gestion normale

40

Il résulte, en effet, des dispositions combinées de l'article 38 du CGI et du 5° du 1 de l'article 39 du CGI que la déduction des provisions pour créances douteuses ne peut être admise que si ces créances se rapportent à des opérations effectuées par l'entreprise et ne sont pas étrangères à la gestion normale de cette dernière.

50

Il a ainsi été jugé qu'une société qui a provoqué la création d'une autre société en vue de développer une branche nouvelle de ses activités et a décidé dès l'origine d'en prendre à brève échéance le contrôle, doit être regardée comme ayant agi dans l'intérêt de sa propre exploitation en consentant des avances sur compte courant à la nouvelle société, bien que les deux entreprises ne fussent pas encore liées juridiquement l'une à l'autre. Par suite, la première société était fondée à constituer une provision pour créances douteuses eu égard aux difficultés financières rencontrées par la société débitrice des avances d'ailleurs mise en état de règlement judiciaire au cours de l'exercice suivant (CE, arrêt du 10 janvier 1973, n° 79312).

60

En revanche, un exploitant individuel qui s'est porté caution pour une société dont il est le directeur administratif mais dont l'activité ne peut lui procurer un avantage commercial particulier pour sa propre entreprise, doit être regardé comme ayant contracté un engagement qui sort du cadre d'une gestion commerciale normale de son entreprise. Dans ces conditions, l'intéressé qui, à la suite de la faillite de la société, a été amené à régler une dette pour le compte celle-ci et a été ainsi subrogé dans les droits du créancier, n'est pas fondé à déduire des résultats de son entreprise personnelle une provision destinée à tenir compte du caractère douteux de sa créance (CE, arrêt du 10 novembre 1970, n° 77214).

70

De même, les charges assumées par une société en vue d'assurer certains avantages à des tiers pour des fins étrangères à son intérêt propre ne correspondent pas à une gestion commerciale normale.

80

Doit, dès lors, être réintégrée aux bénéfices, la provision constituée en vue de faire face au risque de perte d'un prêt consenti à une tierce société, aux motifs qu'il était de l'intérêt de la société prêteuse de ne pas compromettre le crédit, dont dépendait le sien propre, de son principal actionnaire, lequel détenait également la majorité des actions de la société emprunteuse et était solidairement responsable du paiement des dettes de cette dernière.

Jugé, à cet égard, que le crédit de la société prêteuse n'était pas moins compromis par la substitution dans son patrimoine, à la somme prêtée, d'une créance au remboursement d'autant plus incertain que l'actionnaire en cause n'avait pas renouvelé sa caution personnelle et que la société, en courant ce risque anormal, n'avait en réalité agi que dans l'intérêt personnel dudit actionnaire et non dans celui de son exploitation (CE, arrêt du 3 novembre 1978, n° 01116).

90

Remarque : Seules les provisions constituées à raison de créances appartenant à des sociétés soumises à l'impôt français peuvent, en application du principe de la territorialité de l'impôt, être admises en déduction pour la détermination des résultats imposables en France. Tel ne serait pas le cas dans l'hypothèse où les créances seraient relatives à des fournitures effectuées dans un pays étranger par une filiale étrangère ou un établissement étranger distinct d'une société française. En effet, les provisions correspondantes, dans le premier cas, ne constitueraient pas des charges propres à cette dernière société et, dans le second cas, ne seraient pas des charges afférentes à une exploitation française, au sens des principes régissant la territorialité de l'impôt. Elles ne pourraient donc pas être admises en déduction des résultats imposables en France.

2. Des événements en cours à la clôture de l'exercice doivent rendre probable la perte envisagée

100

Cette perte doit être nettement précisée et apparaître comme probable à raison d'événements survenus pendant l'exercice de constitution de la provision et, toujours en cours sa clôture.

110

Bien entendu, la situation au jour de la clôture de l'exercice doit être seule prise en considération pour apprécier la probabilité de la perte.

Le Conseil d'État a jugé, à cet égard, qu'un contribuable a pu valablement prélever, sur les bénéfices réalisés au cours d'un exercice déterminé, une provision en vue de l'amortissement de deux créances litigieuses, bien que l'une de ces deux créances ait pu être ultérieurement recouvrée à la suite d'une instance en justice, dès lors que la perte de ces créances pouvait être considérée comme probable à l'époque de l'établissement du bilan (CE, arrêt du 29 avril 1932, n° 13844, RO, n° 5867, vol. 1 à 16, p. 325).

120

En ce qui concerne la survenance d'événements rendant probable le non-recouvrement de la créance, il convient de se reporter également au BOI-BIC-PROV-20-10-40 au I-A-1 § 30.

130

Le point de savoir si et dans quelle mesure les entreprises peuvent, du chef de leurs créances, être admises à constituer des provisions pour créances douteuses est essentiellement une question de fait qui doit être appréciée au vu des circonstances propres à chaque affaire, sous réserve, le cas échéant, du contrôle du juge de l'impôt.

140

La constitution d'une provision pour créance douteuse est possible lorsque, par exemple :

- le débiteur est tombé en faillite ou lorsque sa situation, notoirement difficile au moment de l'établissement du bilan, ne permet pas d'espérer qu'il puisse se libérer intégralement. Il n'est pas nécessaire pour cela que des poursuites judiciaires aient été engagées contre l'intéressé ( CE, arrêt du 18 juin 1975, n° 93550 et CE, arrêt du 25 mai 1983, n° 28097) ;

- le débiteur d'une créance figurant au bilan de clôture d'un exercice a été déclaré en faillite au cours de cet exercice (alors que cette faillite n'a été clôturée que plusieurs années après) cette circonstance ne suffisant pas, par ailleurs, à établir que la créance était devenue irrécouvrable et constituait ainsi une perte dudit exercice (CE, arrêt du 20 octobre 1982, n° 22203).

150

En revanche, une provision ne saurait être fondée sur la perspective d'une crise économique donnant à penser que certains débiteurs vont, peut-être, éprouver des difficultés pour s'acquitter ;

Elle ne saurait non plus être fondée sur la seule circonstance que le débiteur ait demandé le renouvellement d'effets venant à échéance. Cette circonstance ne permet pas de regarder une créance comme irrécouvrable et ne saurait justifier la déduction d'une provision, encore bien que le débiteur ait, ultérieurement, déposé son bilan (CE, arrêt du 5 juillet 1937, n° 53267, RO, p. 413).

Elle ne saurait enfin être fondée sur le retour d'effets impayés ; ce retour ne peut à lui seul conférer à ces derniers le caractère de créances douteuses, une créance non recouvrée à son échéance n'étant pas nécessairement compromise.

Toutefois, la circonstance qu'une créance serait ancienne ne permet pas à elle seule d'écarter une provision régulièrement constituée par ailleurs, à moins qu'il ne puisse être établi que cette créance était devenue irrécouvrable au cours d'un exercice antérieur à celui à la clôture duquel la provision a été constituée (CE, arrêt du 18 juin 1975, n° 93550).

160

La justification du caractère probable de l'irrécouvrabilité des créances ayant fait l'objet d'une provision doit être apportée non seulement pour chaque provision, mais aussi pour chaque exercice. Une entreprise ne saurait se contenter, pour un exercice déterminé, de demander une marge supplémentaire de provision par rapport aux provisions constituées à ce titre au cours de l'exercice antérieur et non contestées par l'Administration. Il lui appartient, en effet, de faire la preuve pour cet exercice que le recouvrement de la totalité des créances portées en provision est effectivement douteux (CE, arrêt du 9 novembre 1963, n° 49577).

3. Le risque de non-recouvrement doit être nettement précisé et concerner une ou plusieurs créances bien déterminées

170

Il appartient à l'entreprise de préciser les créances qui font l'objet de la provision et de justifier les motifs qui les rendent douteuses. Les justifications doivent être apportées pour chaque créance considérée comme douteuse.

180

Le Conseil d'État a estimé à cet égard qu'une entreprise n'est pas fondée à demander la déduction de ses bénéfices de provisions destinées à couvrir le risque général de non-recouvrement de l'ensemble de ses créances (CE, arrêt du 26 novembre 1945, n° 72282, 7e s.-s., RO, p. 319).

190

De même, il a été jugé que la provision constituée en vue de faire face au risque de non-recouvrement des créances ne peut être admise en déduction des bénéfices imposables dès lors que, calculée en appliquant un pourcentage arbitrairement fixé au montant total des créances à recouvrer, elle n'a pas été déterminée en fonction des seules créances dont des événements précis survenus en cours d'exercice permettaient de considérer le recouvrement comme douteux (CE, arrêt du 9 avril 1956, n° 25244, 7e et 8e s.-s., RO, p. 71 ; CE, arrêt du 18 juin 1975, n°93550 et CE, arrêt du 22 juin 1984, n° 37280).

200

Par ailleurs, le Conseil d'État a jugé qu'une provision ne doit pas être déterminée en appliquant un pourcentage arbitrairement fixé au montant du chiffre d'affaires annuel de l'entreprise alors même que le total des pertes réellement subies se serait révélé, par la suite, supérieur à la provision litigieuse (CE, arrêt du 20 décembre 1963, n° 55596, 8e s.-s., RO, p. 468) ou au montant total des créances à recouvrer (CE, arrêt du 8 mars 1957, n° 38977 et 38978, RO, p. 302).

C. Montant de la provision

1. Principe

210

Le montant de la provision constituée en franchise d'impôt pour faire face à la perte probable d'une créance figurant à l'actif de l'entreprise ne doit pas dépasser le montant de la créance ou de la fraction de créance ou de la fraction de créance considérée comme irrécouvrable.

220

Sur l'appréciation de la proportion dans laquelle le recouvrement de la créance est devenu douteux, qui doit être estimée avec une approximation suffisante, se reporter à l'arrêt du Conseil d'État du 22 juin 1984, n° 37280.

2. Incidence de la TVA sur le montant des provisions pour créances douteuses et sur la constatation ultérieure de l'irrécouvrabilité de ces mêmes créances

230

En application du principe rappelé au II-C-1 § 210 à 220, la provision pour créance douteuse ne doit pas excéder le montant de la perte probable à la clôture de l'exercice.

Or, lorsque la créance demeure définitivement impayée, l'entreprise a la possibilité, sous certaines conditions, de récupérer la TVA qu'elle a dûment acquittée.

Le 1 de l'article 272 du CGI dispose en effet, que « la TVA qui a été perçue à l'occasion de ventes ou de services est imputée ou remboursée dans les conditions prévues à l'article 271 du CGI lorsque ces ventes ou services sont par la suite résiliés ou annulés ou lorsque les créances correspondantes sont devenues définitivement irrécouvrables ». Le même article précise que l'imputation ou le remboursement de la taxe peuvent être effectués dès la date de la décision de justice qui prononce la liquidation judiciaire (BOI-TVA-DED-40-10-20).

L'imputation ou la restitution est subordonnée à la justification, auprès de l'administration, de la rectification préalable de la facture initiale (BOI-TVA-DED-40-10-20 au II-A § 60 à 120).

Par suite, lorsqu'une créance comprenant de la TVA devient douteuse ou litigieuse le risque de perte est limité au montant hors TVA de cette créance. La provision constituée pour faire face au risque de non-recouvrement de ladite créance doit donc être limitée au montant hors TVA de cette créance.

Cette doctrine a été confirmée par un arrêt du Conseil d'État du 14 avril 1982, n° 26386.

240

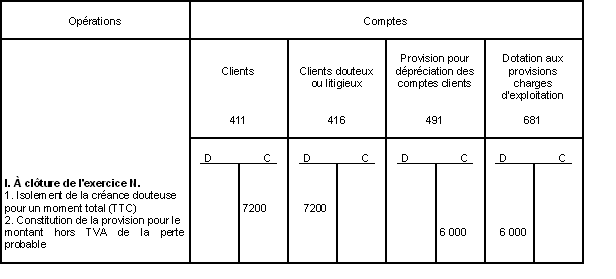

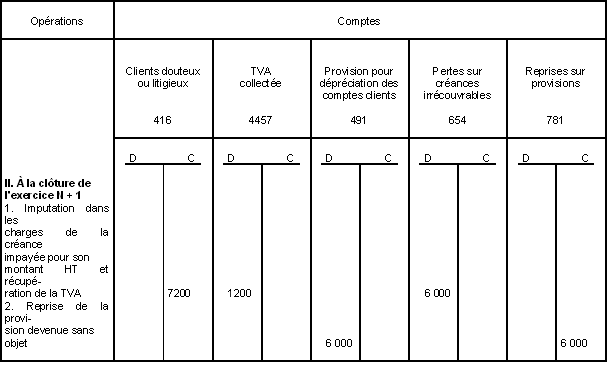

Exemple : Principes de comptabilisation.

Soit une créance de 7236 € (TTC) devenue douteuse ou litigieuse pour son montant total au cours de l'année N et considérée comme définitivement impayée au cours de l'exercice N+1.

Les opérations de comptabilisation effectuées à la clôture de l'exercice N et de l'exercice N+1 sont résumées dans le tableau ci-après (par convention, taux de TVA = 20%).

Opérations de comptabilisation :

Écritures comptables : Constitution de la provision pour créance douteuse à la clôture de l'exercice N.

Comptabilisation de la perte à la clôture de l'exercice N+1.

250

Depuis l'intervention de l'arrêt du Conseil d'État du 23 juin 1978, n° 4779 , dans le cas d'opérations (ventes ou services) ayant donné lieu au paiement de la TVA par le fournisseur, il convient de considérer que celui-ci n'est pas tenu de reverser la taxe antérieurement déduite lorsque lesdites ventes demeurées totalement ou partiellement impayées ont donné lieu à imputation ou restitution de la taxe perçue (BOI-TVA-DECLA-20-30-10-10 au IV § 150).

D. Créances libellées en devises

1. Créances en devises bloquées

260

Les créances étrangères qui font l'objet de mesures de blocage à l'étranger peuvent donner lieu à la constitution d'une « provision pour créances ou avoirs en devises bloquées à l'étranger », sous réserve qu'il soit justifié au préalable d'un blocage effectif desdites créances susceptible d'en rendre le recouvrement douteux.

2. Créances douteuses ou litigieuses libellées en monnaies étrangères

280

L'article L. 123-22 du code de commerce prévoit la tenue des documents comptables en Euros. En conséquence, les entreprises doivent convertir en Euros leurs créances libellées en monnaies étrangères.

290

Ces créances doivent faire l'objet d'une estimation à la clôture de chaque exercice d'après le cours des changes à cette date.

300

En application des dispositions du 4 de l'article 38 du CGI, les écarts de conversion par rapport aux montants initialement comptabilisés sont pris en compte pour la détermination du résultat fiscal de l'exercice.

310

Dans ces conditions, les provisions qui seraient constituées au plan comptable en vue de couvrir des pertes éventuelles de change ne peuvent être admises en déduction pour la détermination du résultat fiscal dès lors que ces pertes sont déjà déduites de ce résultat de manière extra-comptable.

320

En outre, des provisions peuvent être constituées en vue de couvrir la dépréciation de ces créances lorsqu'elles revêtent un caractère douteux ou litigieux. Ces deux catégories de provisions peuvent affecter simultanément une même créance. Dès lors, les variations de cours des devises entraînent les conséquences suivantes.

a. Dépréciation de la devise : conversion de l'intégralité de la créance

330

Dans cette hypothèse, l'entreprise convertit la totalité de sa créance au taux de clôture.

340

Comptablement, elle constate un écart de conversion-Actif. Corrélativement elle procède à la reprise de l'éventuelle provision pour dépréciation jusqu'à concurrence du montant brut de la créance initialement comptabilisé et constitue une provision pour pertes de change d'égal montant.

350

Fiscalement, l'écart de conversion est déduit extra-comptablement en application des dispositions du 4 de l'article 38 du CGI, et il est procédé par ailleurs à la réintégration extra-comptable de la dotation à la provision pour pertes de change.

360

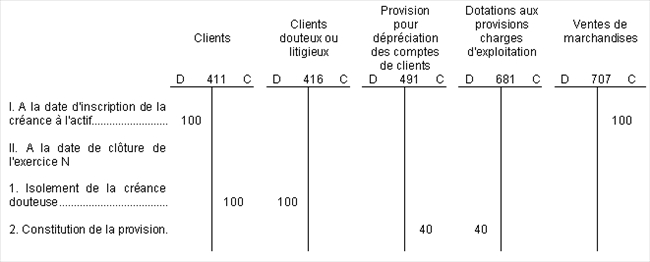

Exemple :

Soit une créance de 100 000 D (D = devise étrangère) inscrite à l'actif du bilan d'une entreprise pendant l'exercice N :

- valeur de D à la date d'inscription de la créance = 1 €.

- valeur de D à la date de clôture de l'exercice N = 1 €.

Cette créance, devenue litigieuse au cours de l'exercice N, a fait l'objet, à la clôture de cet exercice, d'une provision pour dépréciation d'un montant égal à 40 % de sa valeur nominale, soit 40 000 €.

Comptabilisation en N :

Écritures comptables : Constitution de la provision à la clôture de l'exercice N.

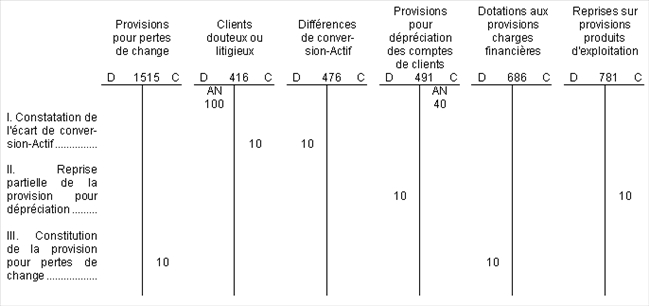

À la clôture de l'exercice N + 1, le cours de la devise s'établit à 0,9 €. Le taux de dépréciation de la créance reste inchangé.

Comptabilisation à la clôture de N+1 :

Écritures comptables :Reprise partielle de la provision et comptabilisation de la perte à la clôture de l'exercice N+1.

Le résultat comptable n'est pas affecté par la comptabilisation de ces opérations.

Le résultat fiscal n'est pas davantage affecté dès lors qu'il tient compte de la déduction extra-comptable de 10 €, correspondant à l'écart de conversion-Actif (CGI, art. 38, 4), et de la réintégration extra-comptable de 10 €, correspondant à la dotation à la provision pour pertes de change.

Remarque : Les entreprises ne peuvent pas s'abstenir de comptabiliser les écritures II et III à la clôture de l'exercice N + 1, alors même qu'elles n'ont pas d'incidence sur le résultat comptable.

En effet, en s'abstenant de reprendre une partie de la provision pour dépréciation de la créance douteuse pour doter une provision pour perte de change, l'entreprise minorerait son résultat fiscal dès lors que la déduction extra-comptable de l'écart de conversion-Actif, opérée en application du 4 de l'article 38 du CGI, ne pourrait pas être compensée par la réintégration extra-comptable de la provision pour perte de change.

b. Appréciation de la devise : conversion de l'intégralité de la créance

370

Dans cette hypothèse, l'entreprise convertit la totalité de sa créance au taux de clôture.

380

Comptablement, elle constate un écart de conversion-Passif.

390

Fiscalement, l'écart de conversion-Passif est réintégré extra-comptablement en application des dispositions du 4 de l'article 38 du CGI.

400

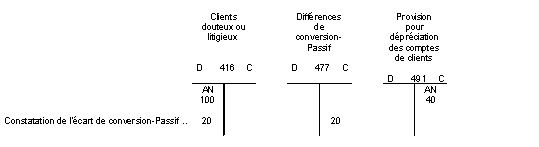

Exemple : Mêmes données qu'au II-D-2-a § 360 mais la valeur de D à la clôture de l'exercice N+1 s'établit à 1,20 €.

Comptabilisation en N+1 :

Écritures comptables : constatation de l'écart de conversion en N+1.

Le résultat comptable n'est pas affecté par ces opérations.

Le résultat fiscal tient compte de l'écart de conversion-Passif (CGI, art. 38, 4) qui a fait l'objet d'un réintégration extra-comptable.

Remarque : L'accroissement de la valeur de la créance ne peut donner lieu à la constitution d'un supplément de provision pour dépréciation de créance douteuse dès lors que cet accroissement est seulement éventuel. La provision correspondante ne répondrait donc pas aux conditions générales de déductibilité prévue au 5° du 1 de l'article 39 du CGI (BOI-BIC-PROV-20).

.