IS - Champ d'application et territorialité - Régimes particuliers - Sociétés unipersonnelles d'investissement à risque (SUIR)

1

L'article 91 de la loi n° 2003-1311 du 30 décembre 2003 de finances pour 2004 codifié principalement aux articles 208 D du code général des impôts (CGI) et 163 quinquies C bis du CGI, a défini le statut juridique et fiscal des sociétés unipersonnelles d'investissement à risque (SUIR).

La SUIR est un véhicule juridique spécifiquement adapté aux investisseurs dits « providentiels » (ou « business angels ») qui apportent des capitaux et leur expérience professionnelle à des entreprises en création, sans toutefois participer à leur gestion.

Cette société bénéficie, sous certaines conditions, d'une exonération d'impôt sur les sociétés jusqu'à la clôture du dixième exercice suivant celui de sa création.

Son associé unique, personne physique et souscripteur initial, est exonéré d'impôt sur le revenu à raison des distributions effectuées par la société et prélevées sur ses bénéfices exonérés.

10

Par ailleurs, le E du II de l'article 38 de la loi de finances pour 2005 et les II et III de l'article 81 de la loi de finances pour 2006 ont aménagé le statut juridique de la SUIR, afin respectivement :

- de le mettre en conformité avec le droit communautaire et d'accompagner la réforme des marchés boursiers d' Euronext intervenue le 21 février 2005 ;

- d'assouplir les conditions d'investissement de la SUIR et de son associé unique dans le capital des entreprises en création et d'encadrer l'exonération d'impôt sur le revenu dont bénéficie cet associé.

20

Enfin, le III de l'article 208 D du CGI, dans sa rédaction issue de l'article 34 de la loi n° 2008-776 du 4 août 2008, prévoit que l'exonération d'impôt sur les sociétés prévue en faveur des SUIR ne bénéficie qu'aux sociétés créées avant le 1er juillet 2008.

Par suite :

- les SUIR créées depuis le 1er janvier 2004 et avant le 1er juillet 2008 bénéficient, à condition de respecter le statut juridique défini par l'article 208 D du CGI, d'une exonération temporaire d'impôt sur les sociétés. L'associé unique de ces sociétés, personne physique, est quant à lui exonéré d'impôt sur le revenu à raison des distributions prélevées sur les bénéfices exonérés de la SUIR ;

- les SUIR créées à compter du 1er juillet 2008 ne bénéficient plus de l'exonération prévue par l'article 208 D du CGI et sont soumises à l'impôt sur les sociétés dans les conditions de droit commun. Corrélativement, l'associé unique d'une SUIR est soumis au régime de droit commun à raison des distributions effectuées par celle-ci.

30

Une SUIR créée avant le 1er juillet 2008, qui répond à un statut juridique spécifique, bénéficie d'une exonération temporaire d'impôt sur les sociétés.

Par ailleurs, son associé unique, personne physique, est quant à lui exonéré d'impôt sur le revenu à raison des distributions prélevées sur les bénéfices exonérés de la SUIR.

I. Statut juridique des SUIR

A. Forme juridique et objet social

1. Forme juridique des SUIR

40

Les SUIR doivent obligatoirement être créées sous la forme juridique d'une société par actions simplifiée à associé unique (SASU), cet associé unique étant nécessairement une personne physique.

Il ne peut être dérogé à la condition d'unicité de l'associé qu'en cas de décès de l'associé initial et uniquement au bénéfice des associés héritiers directs de celui-ci.

2. Exclusivité de l'objet social

a. Principe

50

Les SUIR ont un objet social exclusif qui est la souscription en numéraire au capital initial ou aux augmentations de capital de sociétés dénommées ci-après « sociétés cibles » (1 du I de l'article 208 D du CGI).

L'actif d'une SUIR est donc exclusivement composé d'actions ou de parts sociales souscrites lors de la constitution d'une société ou à l'occasion d'une augmentation de son capital.

La souscription de ces actions ou parts doit se faire uniquement par des versements en numéraire.

60

La condition relative à l'exclusivité de l'objet social doit être respectée par la société depuis sa création et de façon constante tout au long de chacun des exercices au cours desquels elle bénéficie du régime des SUIR.

Cette disposition exclut donc toute possibilité de transformation de sociétés déjà existantes en SUIR.

70

En outre, la condition relative à l'exclusivité de l'objet social est remplie lorsque la SUIR détient au moins 95 % de son actif brut comptable en actions ou parts de sociétés cibles et, dans une certaine limite, en avances en compte courant effectuées à ces mêmes sociétés (cf. I-A-2-b-1°).

80

Précision : règles particulières de calcul de la proportion d'investissement de 95 % en cas d'échange de titres.

En cas d'échange de titres, ceux reçus ne sont pas, par définition, éligibles à la proportion d'investissement de 95% précédemment mentionnée.

Ces titres, à l'exception de ceux reçus dans le cadre d'un apport de titres à une société, sont toutefois réputés éligibles à cette proportion d'investissement de 95 %, pour leur valeur d'inscription à l'actif de la SUIR, pendant une durée de deux ans à compter de l'échange. Lorsque les titres reçus en échange sont assortis d'une clause de conservation, ils sont pris en compte dans le calcul de la proportion d'investissement pendant deux ans minimum ou, en cas de dépassement de ce délai, jusqu'à la fin de la période pendant laquelle la SUIR s'est engagée à conserver les titres à son actif.

Cette règle s'applique que les titres reçus en échange soient ceux d'une société cible ou non.

b. Dérogations

90

Le 4 du I de l'article 208 D du CGI prévoit deux exceptions à l'objet social exclusif de la SUIR :

- les avances en compte courant consenties à des sociétés cibles ;

- la détention d'autres actifs dans une certaine limite.

1° Les avances en compte courant sont éligibles sous certaines conditions

100

Les avances en compte courant, consenties à des sociétés cibles au capital desquelles la SUIR a souscrit, sont également prises en compte pour l'appréciation de la proportion d'investissement de 95 %, dans la limite de 15 % de l'actif brut comptable de la SUIR et au maximum pour la durée de l'investissement de la SUIR dans le capital de la société concernée.

110

Lorsqu'une SUIR, préalablement à la souscription d'actions ou de parts sociales, procède à des avances de trésorerie à des sociétés cibles, ces avances sont prises en compte dans la proportion d'investissement de 95%, sous les mêmes conditions que les avances en compte courant et sous la réserve que la SUIR souscrive, avant la fin de l'exercice considéré, au capital de la société concernée.

2° Les autres actifs autorisés

120

La SUIR peut détenir d'autres actifs, et notamment des liquidités, à hauteur de 5 % maximum. Ces actifs ne sont toutefois pas pris en compte pour l'appréciation de la proportion d'investissement de 95 %.

130

En cas de cession de titres de sociétés cibles ou de remboursement d'avances en compte courant, le montant de la cession ou du remboursement, non réinvesti dans d'autres actifs, n'est pas pris en compte pour le calcul de la limite de 5% pendant une durée de deux ans à compter de la cession ou du remboursement.

Les sommes non réinvesties s'entendent des sommes maintenues au crédit d'un compte bancaire de la société.

Dans le délai de deux ans, ces sommes doivent être :

- réinvesties dans des sociétés cibles ;

- distribuées à l'associé unique ;

- ou, le cas échéant, employées au remboursement des emprunts bancaires, des avances faites à la SUIR par l'associé ou au remboursement des actions de l'associé unique dans le cadre d'une réduction de capital.

B. L'actif des SUIR

1. Caractéristiques des sociétés cibles

140

L'actif brut comptable de la SUIR doit être composé, à concurrence de 95 % au moins, d'actions, de parts sociales de sociétés cibles, et, dans la limite de 15 % de cet actif, d'avances en compte courant à ces mêmes sociétés, c'est-à-dire répondant aux conditions cumulatives suivantes (I de l'article 208 D du CGI).

a. Les conditions tenant au lieu du siège social des « sociétés cibles » et à la nature de leurs titres.

150

Les sociétés doivent avoir leur siège dans un État de l'Union européenne ou dans un autre État partie à l'accord sur l'Espace économique européen (EEE) et ayant conclu avec la France une convention d'assistance administrative afin de lutter contre la fraude ou l'évasion fiscale, et leurs titres ne doivent pas être admis à la négociation sur un marché réglementé ou organisé français ou étranger.

170

Pour être éligibles à la proportion de 95 %, les titres inscrits à l'actif de la SUIR doivent être émis par des sociétés non cotées et établies dans un État de l'Union européenne ou d'un État partie à l'accord sur l'Espace économique européen (EEE), à l'exception du Liechtenstein.

Une société non cotée s'entend d'une société dont les titres ne sont pas admis aux négociations :

- sur un marché réglementé français ou étranger, pour les actions de sociétés acquises entre le 1er janvier 2004 et le 21 février 2005 (date de suppression en France du nouveau marché) ;

- sur un marché réglementé ou organisé français ou étranger, pour les actions de société acquises depuis le 21 février 2005 (E du II de l'article 38 de la loi de finances pour 2005). En France, les titres acquis sur Eurolist, Alternext et le marché libre ne sont pas éligibles à la proportion de 95 %.

180

Cette condition doit être respectée lors de la souscription des titres et, en principe, pendant toute la durée de détention des titres par la SUIR.

Toutefois, lorsque les titres d'une société détenus par une SUIR et précédemment pris en compte dans la proportion d'investissement de 95% sont admis à la cotation sur un marché réglementé ou organisé français ou étranger, ils demeurent éligibles à ce quota pendant une durée de cinq ans à compter de leur admission.

b. Les « sociétés cibles » doivent exercer une activité mentionnée à l'article 34 du CGI

190

Les sociétés cibles doivent exercer une activité industrielle, commerciale ou artisanale au sens de l'article 34 du CGI. Sont ainsi notamment exclus de l'actif éligible des SUIR, les titres émis par des sociétés ayant une activité de nature agricole, non commerciale ou commerciale au sens de l'article 35 du CGI, et les titres de sociétés holding. En revanche, une SUIR peut souscrire au capital d'une société exerçant une activité financière.

c. Les « sociétés cibles » doivent être soumises à l'impôt sur les sociétés dans les conditions de droit commun ou y seraient soumises dans les mêmes conditions si l'activité était exercée en France

200

Sont considérées comme remplissant cette condition, les sociétés qui entrent dans le champ d'application de l'impôt sur les sociétés de plein droit ou sur option et qui n'en sont pas exonérées totalement ou partiellement de façon permanente par une disposition particulière (cf. BOI-IS-CHAMP-30-50-10-II-A-2-a-1°-d°).

Une SUIR peut donc, par exemple, souscrire au capital de jeunes entreprises innovantes créées par la loi de finances pour 2004, de sociétés nouvelles ou de sociétés créées pour reprendre une entreprise en difficulté, y compris pendant la période d'application de l'exonération d'impôt sur les sociétés propres à ces entreprises.

d. Les « sociétés cibles » doivent avoir été créées depuis moins de cinq ans à la date de la première souscription par la SUIR

210

La société au capital duquel la SUIR souscrit pour la première fois doit avoir été créée depuis moins de cinq ans pour que ses titres soient éligibles à la proportion d'investissement de 95 %.

Il s'ensuit que la SUIR pourra procéder à de nouvelles souscriptions dans une société créée depuis plus de cinq ans dès lors qu'elle aura déjà souscrit une première fois au capital de cette société avant que celle-ci n'ait atteint sa cinquième année.

Sur les conditions d'investissement dans les sociétés cibles, voir I-B-2.

e. Les « sociétés cibles » doivent être nouvelles ou créées pour la reprise de l'activité d'une entreprise en difficultés

220

Sont considérées comme remplissant cette condition, les sociétés constituées :

- dans le cadre d'une activité nouvelle au sens de l'article 44 sexies du CGI, ce qui exclut les entreprises créées dans le cadre d'une concentration, d'une restructuration ou d'une extension d'activités préexistantes ou qui reprennent de telles activités ;

- ou pour reprendre l'activité d'une entreprise pour laquelle est intervenu, soit un jugement ordonnant sa cession en application de l'article L631-22 du code de commerce, en l'absence de tout plan de sauvegarde ou de redressement judiciaire, soit un jugement prononçant sa liquidation judiciaire.

f. Les « sociétés cibles » doivent être détenues majoritairement par des personnes physiques ou par des personnes morales détenues majoritairement par des personnes physiques

230

Un seul niveau d'interposition par des sociétés est autorisé pour calculer la condition de détention majoritaire par des personnes physiques.

240

La participation de la SUIR dans le capital de la société cible est prise en compte pour l'appréciation de cette condition de détention par des personnes physiques.

250

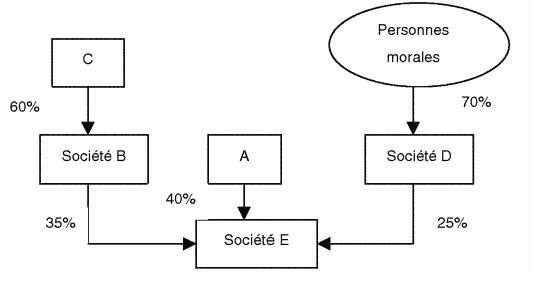

Exemple : Soit la société E, cible d'une SUIR, détenue par une personne physique A, une personne morale B détenue à 60% par une personne physique C et une autre personne morale D détenue à 70% par d'autres personnes morales :

Le pourcentage de détention du capital social de la société E par des personnes physiques ou par des personnes morales majoritairement détenues par des personnes physiques s'élève à 40 % + 35 %, soit 75 % (avant prise en compte de la participation de la SUIR).

2. Conditions d'investissement dans les sociétés cibles

a. Niveau de participation de la SUIR dans les sociétés cibles

260

Une SUIR doit nécessairement détenir au moins 5 % des droits financiers et au plus 20 % des droits financiers et des droits de vote des sociétés cibles dans lesquelles elle investit (article 208 D-I-1 du CGI).

A compter du 1er janvier 2006, le seuil minimum de détention de 5 % est supprimé et le seuil maximum passe de 20 % à 30 % (II de l'article 81 de la loi de finances pour 2006).

b. Conditions diverses

1° Limitation de la participation de l'associé de la SUIR dans le capital des sociétés cibles

270

L'associé unique d'une SUIR, son conjoint et leurs ascendants et descendants doivent détenir ensemble, directement ou indirectement par l'intermédiaire d'une personne interposée, moins de 25% des droits financiers et des droits de vote des sociétés cibles et ce, de manière continue, depuis leur création (3 du I de l'article 208 D du CGI).

A compter du 1er janvier 2006, le seuil maximum de détention par l'associé unique d'une SUIR avec son groupe familial dans les sociétés cibles est porté de moins de 25% à 30% au plus (II de l'article 81 de la loi de finances pour 2006).

280

Remarque : La détention indirecte s'entend notamment de la participation détenue par l'intermédiaire de la SUIR.

2° Limitation de la participation de l'associé de la SUIR dans la gestion des sociétés cibles

290

Conformément au 3 du I de l'article 208 D du CGI, l'associé unique d'une SUIR, son conjoint et leurs ascendants et descendants ne doivent pas exercer dans des sociétés cibles l'une des fonctions de direction retenues au 1° de l'article 885 O bis du CGI pour la qualification de biens professionnels à l'impôt de solidarité sur la fortune (ISF). Il s'agit notamment des fonctions de gérant d'une SARL ou d'une société en commandite par actions (SCA), de président-directeur général, de président du conseil de surveillance ou de membre du directoire d'une société par actions.

II. Régime fiscal des SUIR créées avant le 1er juillet 2008 au regard de l'impôt sur les sociétés

300

Les SUIR créées avant le 1er juillet 2008 qui fonctionnent conformément à leur statut juridique bénéficient, en application du I de l'article 208 D du CGI, d'une exonération temporaire d'impôt sur les sociétés.

A. Portée de l'exonération d'impôt sur les sociétés

310

L'exonération d'impôt sur les sociétés dont bénéficient les SUIR créées avant le 1er juillet 2008 porte sur l'ensemble des bénéfices qu'elles réalisent, lesquels comprennent les produits et les plus-values nettes de cession de titres figurant à leur actif.

320

Cette exonération d'impôt sur les sociétés est toutefois temporaire. Elle s'applique jusqu'à la clôture du dixième exercice suivant celui de la création de la SUIR.

Dans les mêmes conditions qu'en matière d'impôt sur les sociétés, la SUIR est également exonérée de l'imposition forfaitaire annuelle (IFA) mentionnée à l'article 223 septies du CGI (cf. BOI-IS-DECLA-20-40).

B. Perte de l'exonération d'impôt sur les sociétés

330

La SUIR créée avant le 1er juillet 2008 perd le bénéfice de l'exonération d'impôt sur les sociétés :

- à l'expiration du dixième exercice suivant celui de sa création, la société n'est plus une SUIR et devient alors soumise à l'impôt sur les sociétés dans les conditions de droit commun ;

- en cas de non-respect de l'une des conditions attachées au statut juridique des SUIR. Dans cette hypothèse, la perte du régime d'exonération d'impôt sur les sociétés est définitive et la SUIR est alors soumise à l'impôt sur les sociétés dans les conditions de droit commun sur la totalité des bénéfices réalisés au titre de l'exercice au cours duquel cet événement intervient et des exercices suivants. En revanche, le non-respect du régime juridique de la SUIR n'a pas d'effet rétroactif, la SUIR conserve son régime d'exonération d'impôt sur les sociétés pour les exercices passés (1er alinéa du II de l'article 208 D du CGI).

340

En cas de décès de l'associé initial, l'exonération d'impôt sur les sociétés est maintenue lorsque seule la condition tenant à l'unicité de l'associé n'est plus vérifiée. Dans cette hypothèse, la société continue à bénéficier du régime fiscal des SUIR jusqu'à la clôture du dixième exercice suivant celui de sa création (2ème alinéa du II de l'article 208 D du CGI), sous réserve que toutes les autres conditions prévues pour bénéficier du statut juridique de SUIR soient par ailleurs remplies.

III. Régime fiscal de l'associé unique personne physique d'une SUIR créée avant le 1er juillet 2008

A. Régime fiscal applicable aux distributions effectuées par la SUIR

1. L'actionnaire est une personne physique résidente

350

Le régime fiscal des distributions effectuées par une SUIR, lorsque l'actionnaire est une personne physique résidente en France est examinée au regard de l'impôt sur le revenu et des prélèvements sociaux au sein du BOI-RPPM-PSOC auquel il convient de se reporter.

2. L'actionnaire est une personne physique non résidente

360

Les précisions relatives au régime fiscal des distributions effectuées par une SUIR (exonérée d'impôt sur les sociétés en application de l'article 208 D du CGI) lorsque l'actionnaire est une personne physique non-résidente, sont présentées au BOI-RPPM-RCM.

B. Régime fiscal applicable aux cessions d'actions de la SUIR

370

Le régime fiscal applicable, en matière d'impôt sur le revenu, aux plus-values sur cessions d'actions d'une SUIR réalisée par son associé unique, est présenté au BOI-RPPM-PVBMI-20-20-10-V-B-4.

C. Non-cumul avec d'autres avantages fiscaux

380

Les règles relatives au non-cumul du régime fiscal des SUIR avec certaines dispositions fiscales spécifiques existantes en matière d'impôt sur le revenu, sont présentées au BOI-IR-RICI.

390

Concernant l'absence d'inscription possible des actions de SUIR dans un plan d'épargne en actions (PEA), voir BOI-RPPM-RCM-40-50.

IV. Obligations déclaratives

400

Les SUIR sont tenues de souscrire au titre de chaque exercice la déclaration de résultats n° 2065 (CERFA n° 11084) et ses annexes dans les conditions de droit commun (cf. BOI-IS-DECLA-30-10-10). La déclaration n° 2065 est disponible dans la rubrique de recherche de formulaires du site "impots.gouv.fr".

410

Parmi les documents joints à leur déclaration de résultats, les SUIR intègrent également un état permettant d'apprécier le respect de la proportion d'investissement de 95 %.

Cet état, établi sur papier libre, mentionne, pour chacune des sociétés dans lesquelles la SUIR détient à la date de clôture, ou a détenu au cours de l'exercice, des actions ou parts sociales :

- la dénomination sociale de la société, l'adresse de son siège social, et sa date de création ;

- les dates, nombres de titres et montants de chacune des souscriptions en numéraire effectuées ou, lorsque les titres ont été reçus en échange dans le cadre d'une opération d'offre publique, de fusion, de scission, la date de l'échange, le nombre de titres reçus en échange et la valeur d'inscription de ces titres à l'actif ;

- le nombre de titres cédés en cours d'exercice et le montant des cessions ;

- le pourcentage de détention dans le capital de la société, en droits financiers et droits de vote, à l'ouverture et à la clôture de l'exercice ;

- le montant brut des avances en compte courant consenties à ces sociétés.

Cet état mentionne également la nature et le montant des actifs non éligibles à la proportion d'investissement de 95 %, ainsi que leur proportion dans l'actif brut comptable de la SUIR, avant et après prise en compte des sommes reçues lors de la cession des actions de sociétés cibles et du remboursement des avances en compte courant dans ces mêmes sociétés et maintenues au crédit d'un compte bancaire de la société. Ces éléments permettent d'apprécier la limite de 5 % de l'actif brut comptable de la SUIR en actifs non éligibles.

420

Les SUIR souscrivent dans les conditions habituelles la déclaration n° 2777 (CERFA n° 10 024) pour le paiement des prélèvements sociaux et, le cas échéant, de la retenue à la source prévue au 2 de l'article 119 bis du CGI. L'imprimé n° 2777 est disponible dans la rubrique de recherche de formulaires sur le site "impots.gouv.fr".

430

Les SUIR délivrent à leur associé unique un état des revenus distribués prélevés sur des bénéfices exonérés d'impôt sur les sociétés, au plus tard le 16 février de l'année civile suivant celle au cours de laquelle ces sommes ont été mises en paiement.

L'associé unique de la SUIR conserve l'état individuel établi par la SUIR des revenus distribués prélevés sur des bénéfices exonérés d'impôt sur les sociétés, jusqu'à la fin de la troisième année qui suit celle au titre de laquelle il a bénéficié de l'exonération.

Cet état permet à l'associé unique de justifier auprès de l'administration fiscale, sur la demande de celle-ci, de la non-imposition des revenus perçus de la SUIR.

440

A compter de l'exercice au titre duquel la SUIR (créée avant le 1er juillet 2008) devient soumise à l'impôt sur les sociétés (c'est-à-dire à l'expiration du onzième exercice ou en cas de non-respect de l'une des conditions attachées au statut juridique de la SUIR), elle doit joindre, à sa déclaration de résultats, un état de suivi des bénéfices et des réserves distribuables pour lesquels l'associé peut encore prétendre au bénéfice de l'exonération d'impôt sur le revenu.

Cet état de suivi est transmis tant que les résultats exonérés d'impôt sur les sociétés distribuables n'ont pas été effectivement distribués à l'associé unique.