CVAE – Champ d'application – Conditions tenant au chiffre d'affaires

I. Seuil de chiffre d’affaires et activités à retenir pour l’appréciation du chiffre d’affaires

A. Principes

1

Pour l'appréciation de la limite de 152 500 € (obligation de déclarer la valeur ajoutée, le chiffre d’affaires et les effectifs salariés, cf. BOI-CVAE-DECLA-10), il convient de se référer au chiffre d'affaires hors taxes réalisé au cours de la période de référence définie au III.

10

Seul le chiffre d’affaires afférent aux activités de l’entreprise situées dans le champ d’application de la CVAE est pris en compte pour l’appréciation de cette limite, que ces activités soient imposables ou exonérées.

Il en résulte que le chiffre d’affaires afférent aux activités :

- hors du champ d’application de la CVAE (exemple : activités non lucratives ou activités de location de logements nus) n’est pas pris en compte ;

- exonérées de plein droit ou de manière « facultative » (sur cette notion, cf. BOI-CVAE-CHAMP-20) est retenu pour l’assujettissement à la CVAE.

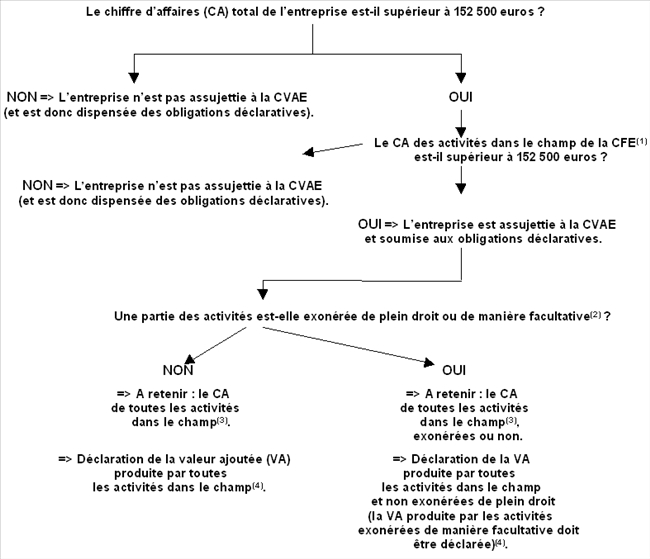

Le schéma de raisonnement est le suivant :

Entreprises dont au moins une activité est dans le champ de la cotisation foncière des entreprises (CFE) (1) et qui ne sont pas totalement exonérées

Précisions :

(1) Une activité hors champ de la CFE est une activité qui ne satisfait pas aux

conditions prévues à l’article 1447 du code général des impôts (CGI).

Exemples : une activité non lucrative ; une activité de location nue de locaux d’habitation.

(2) Une activité peut être exonérée de plein droit (exemple : les exploitants agricoles) ou de manière facultative (il s’agit des exonérations sur délibération ou sauf délibération contraire, notamment de toutes les exonérations en faveur de l’aménagement du territoire).

(3) Pour l’appréciation du CA, on retient l’ensemble du CA réalisé par l’entreprise, à l’exception de la partie du CA qui se rapporte aux activités hors champ de la CFE.

(4) La déclaration de la VA s’effectue sur l’imprimé n° 1330-CVAE.

Si le CA de toutes les activités dans le champ est égal ou supérieur à 500 000 euros ou, le cas échéant, à 152 500 euros pour les entreprises membres d’un groupe fiscal dont la société mère ne

bénéficie pas du taux réduit de l’impôt sur les sociétés et dont le CA d’ensemble est égal ou supérieur à 500 000 euros, un montant de CVAE est finalement dû. Ce montant tient compte, le cas échéant,

des exonérations facultatives et de plein droit.

B. Règles particulières, applicables aux impositions dues au titre de 2010, pour les structures regroupant des membres de professions libérales

20

S’agissant des sociétés et groupements réunissant des membres de professions libérales – sociétés civiles professionnelles (SCP), à l’exception de celles assujetties à l’impôt sur les sociétés au titre de l'année 2009, sociétés civiles de moyens (SCM) et autres groupements –, les règles suivantes s’appliquent, au titre de l'année 2010, pour l’appréciation de leur chiffre d’affaires et de leur valeur ajoutée (pour les obligations déclaratives et de paiement, cf. BOI-CVAE-DECLA-10).

30

Pour les structures concernées, la détermination du seuil d’assujettissement et d’imposition à la CVAE s’effectue, au titre de l'année 2010, au niveau de chacun des associés (rappel : conformément aux dispositions de l’article 1476 dans sa rédaction en vigueur au 31 décembre 2010, les membres des structures mentionnées au paragraphe précédent sont imposés, au titre de la seule année 2010, en leur nom à la CFE et, le cas échéant, à la CVAE, aucune imposition à la contribution économique territoriale (CET) n’étant due par la structure).

Par conséquent, un associé est assujetti à la CVAE si sa quote-part de chiffre d’affaires, calculée au prorata de ses droits dans la structure, est supérieure à 152 500 € hors taxes.

Il convient d’ajouter à la quote-part de chiffre d’affaires susmentionnée le chiffre d’affaires afférent à l’activité exercée à titre individuel par l’associé, lorsque ce dernier exerce parallèlement une telle activité (cas notamment des associés de SCM).

Exemple : Une SCP enregistre au titre de l’année civile les résultats suivants :

Chiffre d’affaires (recettes) : 2 000 000 € ;

Valeur ajoutée (VA) : 1 000 000 €.

Cette société est détenue par quatre associés, A, B, C et D, dans les proportions suivantes :

A : 50 % , soit un chiffre d’affaires (CA) de 1 000 000 euros et une VA de 500 000 € ;

B : 30 %, soit un CA de 600 000 euros et une VA de 300 000 € ;

C : 15 %, soit un CA de 300000 euros et une VA de 150 000 € ;

D : 5 %, soit un CA de 100 000 euros et une VA de 50 000 €.

Il en résulte que seuls les associés A, B et C sont assujettis, D étant hors champ de l’impôt.

C. Cas des sociétés civiles de moyens à compter des impositions dues au titre de l'année 2011

40

Les SCM ont normalement pour objet exclusif la mise en commun de moyens humains et matériels nécessaires à l’exercice de l’activité professionnelle de leurs associés. Cette mise en commun facilite l’activité des associés en leur permettant la réalisation d’économies d’échelle.

Par conséquent, les SCM sont considérées comme exerçant une activité lucrative de prestataire de services située dans le champ d’application de la CFE.

Accessoirement, les SCM peuvent réaliser des opérations avec des tiers (mise à disposition de moyens en matériel et/ou en personnel contre rémunération) ; cette activité est également lucrative.

Par suite, lorsque leurs recettes imposables excèdent 152 500 €, les SCM sont assujetties à la CVAE.

Remarque : Les remboursements des associés constituent des produits d’exploitation pour les SCM.

II. Périmètre à retenir pour l’appréciation du chiffre d’affaires

50

Pour l'assujettissement à la CVAE (seuil de 152 500 €), le chiffre d’affaires s’apprécie toujours au niveau de l'entreprise.

L’entreprise s’entend de la personne physique ou morale, de la société dénuée de la personnalité morale ou du fiduciaire pour ses activités exercées en vertu d'un contrat de fiducie située dans le champ d’application de la CFE (cf. BOI-CVAE-CHAMP-10-10).

En revanche, pour la détermination de la CVAE (seuils du barème exposé au I de l’article 1586 quater du CGI), le chiffre d’affaires ne s’apprécie pas toujours au seul niveau de l’entreprise et peut faire l’objet, sous certaines conditions, d’une consolidation (cf. BOI-CVAE-LIQ-10-II-A et B).

III. Période de référence à retenir pour l’appréciation du chiffre d’affaires et de la valeur ajoutée

A. Principe

60

Sous réserve des cas particuliers évoqués aux § 80 à 110, la CVAE est déterminée en fonction du chiffre d’affaires réalisé :

- lorsque l’exercice comptable coïncide avec l’année civile : au cours de l’année au titre de laquelle l’imposition est due ;

- lorsque cet exercice ne coïncide pas avec l’année civile : au cours du dernier exercice de douze mois clos au cours de cette même année.

Pour les entreprises qui ne sont pas tenues de constater leurs opérations au sein d’un exercice comptable, comme par exemple les titulaires de bénéfices non commerciaux, la période de référence est constituée par l’année civile.

70

De plus, pour être redevable de la CVAE, l'entreprise doit exercer l’activité au 1er janvier de l’année d’imposition (cependant cf. BOI-CVAE-CHAMP-10-10 § 30).

En cas de création d’entreprise, la valeur ajoutée produite au cours du premier exercice n'est pas imposée si l'entreprise nouvellement créée clôture cet exercice au plus tard le 31 décembre de l’année de sa création, puisque l’entreprise n’exerce pas d’activité au 1er janvier de l’année d’imposition. En revanche, si l'entreprise nouvellement créée clôture son premier exercice à compter du 1er janvier de l’année suivant celle de sa création, la valeur ajoutée de l’année de création est imposée.

Exemple 1 : Une entreprise créée le 1er mars N clôture son premier exercice le 31 décembre N. La valeur ajoutée produite entre le 1er mars N et le 31 décembre N n’est pas imposée.

Exemple 2 : Une entreprise créée le 1er mars N clôture son premier exercice le 31 octobre N et son deuxième exercice le 31 octobre N+1. La valeur ajoutée produite entre le 1er mars N et le 31 octobre N n’est pas imposée. La valeur ajoutée produite entre le 1er novembre N et le 31 décembre N, qui se rapporte à un exercice clos en N+1, année au 1er janvier de laquelle l'entreprise exerce l'activité, est imposée au titre de l'année N+1.

Exemple 3 : Une entreprise créée le 1er mars N clôture son premier exercice le 28 février N+1. La valeur ajoutée produite entre le 1er mars N et le 28 février N+1 est imposée au titre de l'année N+1, l’entreprise clôturant son premier exercice au cours d'une année civile au 1er janvier de laquelle elle exerce l'activité.

B. Cas particuliers

Situation n° 1 : L’entreprise clôture un exercice unique de plus ou de moins de douze mois au cours de l’année d’imposition à la CVAE.

80

Le chiffre d’affaires à retenir est celui réalisé au cours de l’exercice clos au cours de cette année.

Ce chiffre d’affaires est ensuite corrigé pour correspondre à une année pleine.

Exemple : Une entreprise clôture le 31 août N un exercice unique de 8 mois. Le chiffre d’affaires réalisé par l’entreprise au cours de cet exercice est de 400 000 €.

Le chiffre d’affaires servant à l’appréciation du seuil d’assujettissement à la CVAE au titre de l'année N est de : 400 000 € x 12/8 = 600 000 €.

Situation n° 2 : L’entreprise ne clôture aucun exercice au cours de l’année d’imposition à la CVAE

90

Le chiffre d’affaires à retenir est celui réalisé entre le premier jour suivant la fin de la période retenue pour le calcul de la CVAE de l’année précédente et le 31 décembre de l’année d’imposition.

Ce chiffre d’affaires est ensuite corrigé pour correspondre à une année pleine.

Exemple : Une entreprise clôture le 31 octobre N-1 un exercice de 12 mois. Elle ne clôture aucun exercice en N. Le chiffre d’affaires réalisé par l’entreprise correspondant à la période comprise entre le 1er novembre N-1 et le 31 décembre N est de 600 000 €.

Le chiffre d’affaires servant à l’appréciation du seuil d’assujettissement à la CVAE au titre de l'année N est de : 600 000 € x 12/14 = 514 286 €.

Situation n° 3 : L’entreprise clôture plusieurs exercices au cours de l’année d’imposition à la CVAE

100

Le chiffre d’affaires à retenir est celui réalisé au cours de l’ensemble des exercices clos durant cette année, quelle que soit leur durée.

Le chiffre d’affaires ainsi obtenu est ensuite ajusté pour correspondre à une année pleine.

Exemple : Une entreprise clôture au 30 avril N un exercice de 6 mois qui a débuté le 1er novembre N-1 et un second exercice de 8 mois au 31 décembre N. La somme des chiffres d’affaires réalisés par l’entreprise sur les deux exercices clos, c’est-à-dire au cours de la période allant du 1er novembre N-1 au 31 décembre N est de 800 000 €. L’entreprise a clôturé un exercice de 12 mois en N-1.

Le chiffre d’affaires servant à l’appréciation du seuil d’assujettissement à la CVAE au titre de l'année N est de : 800 000 € x 12/14 = 685 714 €.

C. Précisions

110

Dans tous les cas, il n’est pas tenu compte, pour le calcul du chiffre d’affaires servant à l’assujettissement à la CVAE de l’année d’imposition, du chiffre d’affaires afférent à la fraction d’exercice clos qui se rapporte à une période retenue pour l’établissement de l’impôt dû au titre d’une ou plusieurs années précédant celle de l’imposition. Cette situation n’est néanmoins susceptible de se rencontrer qu’en l’absence d’exercice clos au cours de l’année précédant celle de l’imposition.

120

Pour les activités de location ou de sous-location d’immeubles nus à usage autre que celui d’habitation, la période de référence à retenir, en matière de CVAE, pour l’appréciation des recettes ou du chiffre d’affaires et de la valeur ajoutée est différente de celle utilisée, en matière de CFE, pour l’appréciation des recettes ou du chiffre d’affaires mentionnée au deuxième alinéa du I de l’article 1447 du CGI.

Exemple 1 : Une activité de location d’immeubles nus à usage commercial est exercée depuis 2005 par une personne physique n’exerçant aucune autre activité imposable à la CFE.

La période de référence pour l’établissement de la CFE due au titre de l'année 2011 est l’avant-dernière année civile précédant celle de l’imposition, soit l’année 2009. En 2009, la personne a encaissé 142 000 € de recettes brutes hors taxes.

Le seuil de 100 000 € de recettes étant atteint – et même dépassé – en 2009, la personne est redevable de la CFE au titre de 2011.

Concernant la CVAE due au titre de 2011, la période de référence pour l’appréciation des recettes et de la valeur ajoutée est l’année civile 2011. En 2011, la personne a encaissé 165 000 € de recettes brutes hors taxes.

Le seuil de 152 500 € étant dépassé en 2011, la personne est assujettie à la CVAE au titre de l'année 2011.

Exemple 2 : Une activité de location d’immeubles nus à usage de bureaux est exercée depuis le 1er avril 2009 par une SCI non imposable à l’impôt sur les sociétés dont tous les associés sont imposés à l’impôt sur le revenu. La SCI n’exerce aucune autre activité imposable à la CFE.

La période de référence pour l’établissement de la CFE due au titre de l'année 2011 est celle s’étendant du 1er avril 2009 au 31 décembre 2009. Durant cette période, la SCI a encaissé 96 000 € de recettes brutes hors taxes.

La période de référence étant d’une durée inférieure à douze mois, le montant des recettes est porté à douze mois soit à (96 000 € x 12 / 9 =) 128 000 €.

Le seuil de 100 000 € de recettes étant atteint – et même dépassé – en 2009, la SCI est redevable de la CFE au titre de l'année 2011.

Concernant la CVAE due au titre de l'année 2011, la période de référence pour l’appréciation des recettes et de la valeur ajoutée est l’année civile 2011. En 2011, la SCI a encaissé 600 000 € de recettes brutes hors taxes.

Le seuil de 152 500 € étant dépassé en 2011, la SCI est assujettie à la CVAE au titre de l'année 2011.

Remarque : Si la SCI n’avait réalisé que 60 000 € de recettes brutes hors taxes en 2009, elle n’aurait pas été redevable de la CFE au titre de 2011 (montant des recettes proratisé inférieur à 100 000 €) ; par suite, elle n’aurait pas été assujettie à la CVAE au titre de 2011, même en réalisant en 2011 des recettes supérieures à 152 500 €.

Exemple 3 : Une activité de location d’immeubles nus à usage commercial est exercée depuis 2002 par une SCI imposable à l’impôt sur les sociétés. La SCI n’exerce aucune autre activité imposable à la CFE. Elle clôture chaque année son exercice comptable le 30 juin.

La période de référence pour l’établissement de la CFE due au titre de l'année 2011 est l’exercice comptable clos le 30 juin 2009. Durant cet exercice, la SCI a réalisé un chiffre d’affaires hors taxes au sens du 1 du I de l’article 1586 sexies du CGI de 4,5 millions d’euros.

Le seuil de 100 000 € de chiffre d’affaires étant atteint – et même dépassé – durant l’exercice de douze mois clos en 2009, la SCI est redevable de la CFE au titre de 2011.

Concernant la CVAE due au titre de 2011, la période de référence pour l’appréciation du chiffre d’affaires et de la valeur ajoutée est l’exercice clos le 30 juin 2011. Durant cet exercice, la SCI a réalisé un chiffre d’affaires hors taxes au sens du 1 du I de l’article 1586 sexies du CGI de 6,4 millions d’euros.

Le seuil de 152 500 € étant dépassé durant l’exercice de douze mois clos en 2011, la SCI est assujettie à la CVAE au titre de l'année 2011.

130

Il est rappelé que les associés des SCM sont assujettis à la CVAE au titre de leur activité propre lorsque celle-ci est une activité imposable à la CFE et que leurs recettes excèdent 152 500 €.