BIC - Frais et charges - Conditions générales de déduction - Exercice de rattachement - Règles de rattachement des frais et charges en cas d'option pour la comptabilité super-simplifiée

1

L'article 302 septies A ter A du code général des impôts (CGI) a instauré, pour les entreprises relevant de l'impôt sur le revenu et soumises de plein droit ou sur option au régime simplifié d'imposition, un régime optionnel « super-simplifié ».

Il prévoit notamment que les dépenses relatives aux frais généraux qui sont payées à échéances régulières et dont la périodicité n'excède pas un an sont comptabilisées et déduites au titre de l'exercice au cours duquel elles sont payées.

En conséquence, la faculté de déduire certaines charges au titre de l'exercice de leur paiement sera réservée aux seuls contribuables placés sous le régime simplifié d'imposition et qui ont opté pour la comptabilité super-simplifiée prévue à l'article 302 septies A ter A du CGI, (cf. n°s 10 et suiv.).

I. Dépenses concernées

10

L'article 302 septies A ter A du CGI vise « les dépenses relatives aux frais généraux qui sont payées à échéances régulières et dont la périodicité n'excède pas un an » :

- «... les dépenses relatives aux frais généraux ... ».

La référence aux frais généraux exclut de la mesure les achats de matières et de marchandises, les immobilisations, les amortissements et les provisions ;

- « ... payées à échéances régulières ... ».

Sont concernées les dépenses à caractère répétitif dont la périodicité est régulière et identique. Il s'agit en particulier des dépenses afférentes aux loyers, primes d'assurances, abonnements (revues, EDF, etc.), contrats d'entretien, frais financiers, etc.

Par ailleurs, ces dépenses doivent rester stables dans la nature et l'étendue de leur objet. C'est ainsi, par exemple, que ne peuvent bénéficier de la mesure les versements de dépenses exceptionnelles ou correspondant à une prestation non répétitive ou dont l'étendue est différente de celle du contrat principal (loyer correspondant à un local supplémentaire utilisé pendant une durée limitée par exemple) ;

- « ... et dont la périodicité n'excède pas un an » (cf. n° 1).

II. Conséquences de l'option pour la tenue d'une comptabilité super-simplifiée

20

Il est rappelé que le principe comptable de spécialisation des exercices a pour conséquence le rattachement à un exercice de toutes les charges le concernant et conduit à porter à un compte de régularisation le coût des prestations ne se rattachant pas à cet exercice.

Désormais, les contribuables qui optent pour la comptabilité super-simplifiée devront enregistrer leurs charges à caractère répétitif et dont la périodicité n'excède pas un an (voir plus haut) au titre de l'exercice en cours lors de leur paiement, nonobstant le fait qu'une fraction de ces charges concerne un autre exercice.

30

- Impôt sur le revenu.

Les règles énoncées à l'article 302 septies A ter A du CGI définissent les règles comptables à utiliser pour la détermination du résultat fiscal. Aucun retraitement n'est donc à opérer pour la déduction des charges en cause sur la déclaration fiscale.

À cet égard, le passage de la comptabilité traditionnelle à la comptabilité super-simplifiée et inversement ne peut conduire ni à la double déduction ni à l'absence de déduction d'une charge.

Cette situation est illustrée dans les exemples qui figurent ci-après.

40

- Taxe sur la valeur ajoutée.

Le rattachement des charges à l'exercice en cours au moment de leur paiement n'a pas d'incidence sur les principes qui régissent la taxe sur la valeur ajoutée.

Remarque : Sur les obligations des commerçants soumis au régime réel simplifié, voir tableau synoptique, cf. BOI-ANNX-000112.

III. Exemples de rattachement des charges à un exercice, en cas de passage de la comptabilité traditionnelle à la comptabilité super-simplifiée

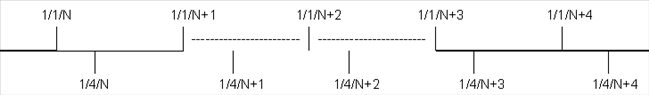

A. Exemple n° 1 : Charge payée d'avance

50

Hypothèse : Une entreprise dont l'exercice coïncide avec l'année civile souscrit et règle d'avance le 1er avril de l'exercice N une prime d'assurance de 12 000 euros qui couvre la période s'étendant du 1er avril de l'année au 31 mars de l'année suivante. L'entreprise opte pour la comptabilité super-simplifiée au titre des exercices N+ 1 et N+2 ; il est supposé que la prime n'augmente pas.

- - - - : comptabilité super-simplifiée

Solution : la charge, au titre de la prime d'assurance, sera comptabilisée de la façon suivante.

|

Au 01/01 : Reprise de la charge constatée d'avance |

Au 01/04 : Frais généraux |

Au 31/12 : Charge constatée d'avance |

Total de la charge de l'exercice |

|

|---|---|---|---|---|

|

Exercice N |

- |

12000 |

-3000 |

9000 |

|

Exercice N+1 |

3000 |

12000 |

- |

15000 |

|

Exercice N+2 |

- |

12000 |

- |

12000 |

|

Exercice N+3 |

- |

12000 |

-3000 |

9000 |

Ainsi pour une période de 45 mois (du 01/04/N au 31/12/N+3) l'entreprise a enregistré en comptabilité une charge globale de 45 000 euros.

Le résultat fiscal est déterminé directement par application des règles comptables. Le changement de mode de comptabilisation ne conduit ni à une double déduction, ni à l'absence de déduction d'une fraction des primes.

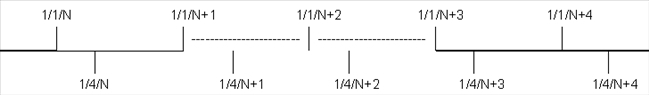

B. Exemple n° 2 : charge payée à terme

60

Hypothèse : Une entreprise dont l'exercice coïncide avec l'année civile règle à terme le 31 mars au titre d'une police d'assurance souscrite le 01/04/N une prime de 12 000 euros qui couvre la période s'étendant du 1er avril de l'exercice précédent au 31 mars de l'exercice en cours. L'entreprise opte pour la comptabilité super-simplifiée au titre des exercices N-1 et N-2. Il est supposé que la prime n'augmente pas.

- - - - : comptabilité super-simplifiée

Solution : la charge, au titre de la prime d'assurance, sera comptabilisée de la façon suivante.

|

Au 01/01 : reprise de la charge à payer |

Au 01/04 : Frais généraux |

Au 31/12 : Charge à payer |

Total de la charge de l'exercice |

|

|---|---|---|---|---|

|

Exercice N |

- |

- |

9000 |

9000 |

|

Exercice N+1 |

-9000 |

12000 |

- |

3000 |

|

Exercice N+2 |

- |

12000 |

- |

12000 |

|

Exercice N+3 |

- |

12000 |

9000 |

21000 |

L'entreprise a enregistré une charge globale de 45 000 euros pour une période de 45 mois (du 01/04/ N au 31/12/N+3).

Le résultat fiscal est déterminé directement par application des règles comptables. Le changement de système de comptabilisation n'entraîne ni double déduction, ni absence de déduction d'une charge.