IS - Réductions et crédits d'impôt - Crédit d'impôt pour dépenses de production d'œuvres phonographiques - Dépenses éligibles

1

Seules les dépenses correspondant à des opérations effectuées en France ou dans un État partie à l’accord sur l’Espace économique européen ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l’évasion fiscale, engagées à compter du 1er juillet 2007, ouvrent droit au crédit d’impôt phonographique prévu à l'article 220 octies du code général des impôts (CGI).

Une distinction est opérée selon que les dépenses sont engagées pour la production ou pour le développement d’un enregistrement répondant aux conditions d’éligibilité au crédit d’impôt.

Remarque : Les mêmes dépenses ne peuvent entrer à la fois dans les bases de calcul du crédit d'impôt phonographique et dans celles du crédit d'impôt pour dépenses de production de spectacles vivants prévu à l'article 220 quindecies du CGI (BOI-IS-RICI-10-45 au I-C-4 § 190).

I. Dépenses correspondant aux frais de production d'un enregistrement phonographique ou vidéographique musical

A. Frais de personnel et rémunération du dirigeant

10

Conformément aux dispositions du a du 1 de l’article 46 quater-0 YS de l’annexe III au CGI, sont comprises dans l’assiette du crédit d’impôt les dépenses engagées au titre des frais de personnel autre que le personnel permanent de l’entreprise tels que définis dans la convention collective relative au secteur de l’édition phonographique.

Cette catégorie de dépenses comprend les salaires et charges sociales afférents aux personnels mentionnés au a du 1 de l’article 46 quater-0 YS de l’annexe III au CGI.

20

En outre, conformément aux dispositions du e du 2 de l’article 46 quater-0 YS de l’annexe III au CGI, sont comprises dans l’assiette du crédit d’impôt les dépenses engagées au titre des frais de personnel permanent de l’entreprise directement concernés par les œuvres. Sont visés les personnels permanents suivants : assistants label, chefs de produit, coordinateurs label, techniciens son, chargés de production, responsables artistiques, directeurs artistiques, directeurs de label, juristes label.

Cette catégorie de dépenses comprend les salaires et charges sociales afférents aux personnels permanents mentionnés au a bis du 1° du 3 de l’article 220 octies du CGI.

Les salaires et charges sociales retenus pour le calcul du crédit d’impôt phonographique s’entendent des éléments suivants :

- les salaires proprement dits ;

- les avantages en nature ;

- les primes ;

- les cotisations sociales obligatoires (sécurité sociale, assurance chômage, caisses de retraite complémentaire, caisse des congés spectacles).

En revanche, ne sont pas prises en compte les taxes assises sur les salaires (taxe d’apprentissage, participation des employeurs au développement de la formation professionnelle continue et à l’effort de construction).

25

Est également comprise dans l'assiette du crédit d'impôt, la rémunération, incluant les charges sociales, du ou des dirigeants (par exemple : gérant de SARL, président du conseil d'administration ou du directoire, directeur général, administrateur, etc.), correspondant à leur participation directe à la réalisation des œuvres (CGI, art. 220 octies, III- 1°-a ter).

Remarque : Cette disposition s'applique aux crédits d'impôt calculés au titre des dépenses engagées à compter du 1er janvier 2015 (loi n° 2014-1655 du 29 décembre 2014 de finances rectificative pour 2014, art. 50, II).

Cette rémunération n'est éligible au crédit d'impôt que pour les petites entreprises, au sens de l'article 2 de l'annexe I au règlement (UE) n° 651/2014 de la Commission du 17 juin 2014 déclarant certaines catégories d'aides compatibles avec le marché intérieur en application des articles 107 et 108 du traité (Règlement général d'exemption par catégorie).

La prise en compte dans l'assiette du crédit d'impôt de la rémunération d'un dirigeant est plafonnée à 45 000 € par an (décret n° 2015-704 du 19 juin 2015).

B. Dépenses liées à l'utilisation des studios

30

En application du b du 1 de l’article 46 quater-0 YS de l'annexe III au CGI, sont prises en compte, au titre des dépenses liées à l’utilisation des studios d’enregistrement ainsi qu’à la location et au transport de matériels et d’instruments :

- la location de studios pour la réalisation de prises de son ;

- la location de studios pour la réalisation de mixages ;

- la location du matériel et des instruments nécessaires à l’enregistrement de l'œuvre.

Sont notamment visées ici les dépenses de location des matériels de prise de son et les instruments de musique effectivement utilisés pour la réalisation de l’enregistrement phonographique ou vidéographique musical.

C. Dépenses liées à la conception graphique de l'enregistrement

40

Sont retenues dans l’assiette du crédit d’impôt phonographique, au titre des dépenses liées à la conception graphique de l’enregistrement, les frais d’acquisition des droits des auteurs des photographies, des illustrations et créations graphiques et des biographies.

D. Dépenses de post-production

50

Au titre des dépenses de post-production, sont comprises dans l’assiette du crédit d’impôt, les frais de montage, d’étalonnage, de mixage, de codage, de matriçage et de création des visuels.

E. Dépenses liées au coût de numérisation et d'encodage

60

Cette catégorie de dépenses comprend les dépenses liées au coût de numérisation, d’encodage, de livraison et de transcodage des productions phonographiques ou vidéographiques musicales. Ces opérations ont pour objet de formater la production numérique pour sa diffusion sur les plates-formes de téléchargement.

II. Dépenses de développement des productions phonographiques et vidéographiques musicales

70

Pour être éligibles au crédit d’impôt, ces dépenses devront être engagées au plus tard dans les dix-huit mois suivant la fixation de l'œuvre au sens de l’article L. 213-1 du code de la propriété intellectuelle ou de la production d’un disque numérique polyvalent musical.

A. Frais de répétition des titres

80

Entrent dans le calcul du crédit d’impôt phonographique, au titre des frais de répétition des titres ayant fait l’objet d’un enregistrement éligible au crédit d’impôt, les frais de personnel non permanent et les frais de personnel permanent engagés pour les besoins de l’opération ainsi que les dépenses de location de studio et de location et transport de matériels et d’instruments nécessaires pour la réalisation de la répétition.

Sont visés au titre de cette dépense les personnels permanents suivants : administrateurs de site, attachés de presse, coordinateurs promotion, graphistes, maquettistes, chefs de produit nouveaux médias, responsables synchronisation, responsables nouveaux médias, assistants nouveaux médias, directeurs de promotion, directeurs marketing, responsables export, assistants export.

Est également visée la rémunération, incluant les charges sociales, du ou des dirigeants, correspondant à leur participation directe aux répétitions (CGI, art. 220 octies, III- 2°-a).

Remarque : Cette disposition s'applique aux crédits d'impôt calculés au titre des dépenses engagées à compter du 1er janvier 2015 (loi n° 2014-1655 du 29 décembre 2014 de finances rectificative pour 2014, art. 50, II).

La rémunération du dirigeant n'est éligible au crédit d'impôt que pour les petites entreprises, au sens de l'article 2 de l'annexe I au règlement (UE) n° 651/2014 de la Commission du 17 juin 2014 déclarant certaines catégories d'aides compatibles avec le marché intérieur en application des articles 107 et 108 du traité (Règlement général d'exemption par catégorie).

La prise en compte dans l'assiette du crédit d'impôt de la rémunération d'un dirigeant est plafonnée à 45 000 € par an (décret n° 2015-704 du 19 juin 2015).

L’ensemble des frais et charges liés à la répétition des titres sont pris en compte dans les mêmes conditions et limites que celles respectivement énumérées aux I-A § 10 et suiv. (frais de personnel) et I-B § 30 (frais liés à l’utilisation des studios).

B. Dépenses engagées pour le soutien de la production de concerts

90

Selon les dispositions du 2 de l’article 46 quater-0 YS de l’annexe III au CGI, les dépenses engagées afin de soutenir la production de concerts de l’artiste en France ou à l’étranger sont celles dont le montant global est fixé, soit dans le cadre d’un contrat d’artiste ou de licence, soit dans les avenants au contrat d’artiste ou de licence ou dans une lettre récapitulant en détails l’ensemble des dépenses et certifiée par un expert-comptable, et portant sur les frais liés aux opérations suivantes :

- la création d’affiches et de tracts ;

- les prestations d’attaché de presse ;

- les frais techniques indispensables à la réalisation de la tournée ;

- les rémunérations versées aux artistes et aux techniciens tels que définies au I-A § 10 et suiv..

Les rémunérations versées aux artistes interprètes sont éligibles au crédit d’impôt y compris lorsqu’elles sont versées dans le cadre de concerts promotionnels.

Les dépenses relatives aux personnels permanents mentionnés pour les frais de répétition de titres (administrateurs de site, attachés de presse, coordinateurs promotion, graphistes, maquettistes, chefs de produit nouveaux médias, responsables synchronisation, responsables nouveaux médias, assistants nouveaux médias, directeurs de promotion, directeurs marketing, responsables export, assistants export) peuvent également être retenues, au prorata du temps passé, pour la détermination des dépenses engagées pour le soutien de la production de concerts.

C. Dépenses engagées au titre de la participation à des émissions de télévision ou de radiodiffusion

100

Sont comprises dans cette catégorie certaines dépenses engagées dans le cadre de la promotion de l'œuvre agréée et prévues par le contrat d’artiste ou de licence ou dans une lettre récapitulant en détail l’ensemble des dépenses et certifiées par un expert-comptable.

Il s’agit :

- des cachets versés aux artistes ;

- des salaires et charges sociales afférents aux personnels nécessaires à la réalisation de ces opérations tels que définis au I-A § 20 ;

- des frais de transport de matériel et de personnes nécessaires à la réalisation de ces opérations.

Il est précisé que les personnels nécessaires pour la participation à des émissions de télévision ou de radiodiffusion correspondent à tous les personnels permanents, notamment ceux retenus pour les frais de répétition des titres, et non permanents au prorata du temps passé à cette activité.

D. Dépenses liées à la réalisation et à la production d'images

110

Sont éligibles au crédit d’impôt phonographique, les dépenses liées à la réalisation et à la production d’images, notamment de vidéogrammes, de documentaires musicaux ou de dossiers de presse en images, permettant le développement de la carrière de l’artiste. Ces dépenses s’entendent des frais et charges suivants :

- les frais d’acquisition des droits des auteurs des photographies, des illustrations et créations graphiques ;

- les frais techniques nécessaires à la réalisation de ces créations ;

- les frais de captation (son, image, lumière) ;

- les frais d’acquisition d’images préexistantes ;

- les cessions de droits facturés par l’ensemble des ayant droits d’auteurs et droits voisins ;

- les frais correspondant aux autorisations délivrées par des producteurs de spectacles, par des exploitants de salles ou par des organisateurs de festivals ;

- les dépenses de post-production (frais de montage, d’étalonnage, de mixage, de codage et de matriçage) ;

- les salaires et charges sociales afférents aux personnels techniques nécessaires à la réalisation de ces opérations tels que définis au I-A § 20.

Les dépenses relatives aux personnels permanents mentionnés pour les frais de répétition de titres (administrateurs de site, attachés de presse, coordinateurs promotion, graphistes, maquettistes, chefs de produit nouveaux médias, responsables synchronisation, responsables nouveaux médias, assistants nouveaux médias, directeurs de promotion, directeurs marketing, responsables export, assistants export) peuvent également être retenues, au prorata du temps passé, pour la détermination des dépenses engagées pour la réalisation et la production d’images.

Dans le cas d’un enregistrement phonographique numérique polyvalent musical, sont également retenus dans l’assiette du crédit d’impôt les frais de conception technique tels que la création d’éléments d’interactivité, d’une arborescence, ou le recours à des effets spéciaux.

E. Dépenses liées à la création d'un site internet

120

Sont éligibles au crédit d’impôt les dépenses liées à la création d’un site internet dédié à l’artiste dans le cadre du développement de sa carrière dans l’environnement numérique. Entrent aussi dans l’assiette du crédit d’impôt les frais de création relatifs à l’interactivité, l’arborescence et le graphisme du site.

130

En revanche, les dépenses liées à la gestion du site sont exclues de l’assiette du crédit d’impôt.

Sont également éligibles au crédit d’impôt les frais de création d’un site internet consacré à plusieurs artistes de nouveau talent. Dans ce cas, est prise en compte dans l’assiette du crédit d’impôt afférent à chaque œuvre la part des dépenses correspondant à chaque artiste concerné.

140

Il est précisé que les dépenses éligibles peuvent inclure les frais des personnels nécessaires pour la création d’un site internet. Les personnels permanents mentionnés pour les dépenses relatives aux frais de répétition de titres peuvent donc être retenus pour la détermination des frais liés à la création d’un site internet au prorata du temps passé pour cette activité.

III. Plafonnement des dépenses

A. Plafonnement des dépenses de développement

150

Les dépenses de développement éligibles au dispositif ne sont retenues dans la base de calcul du crédit d’impôt que dans la limite de 350 000 € par enregistrement phonographique ou vidéographique musical.

Ce plafond est global et s’applique à des dépenses qui peuvent être engagées au titre d’exercices différents.

160

Exemple illustrant l'engagement des dépenses de développement :

Soit une entreprise de production phonographique qui, au cours de l’exercice N, produit le premier album d’un « jeune talent » dans le respect des conditions d’application de l’article 220 octies du CGI. Avant l’échéance du délai prévu pour l’engagement des dépenses de développement, elle réalise et finance des opérations de développement afférentes à l'œuvre produite échelonnées sur les exercices N+1 et N+2.

Le tableau ci-dessous indique le montant des dépenses de développement retenu dans l’assiette du crédit d’impôt au titre de l'œuvre concernée :

|

Dépenses afférentes au développement de l'enregistrement phonographique |

Exercice N+1 |

Exercice N+2 |

Total cumulé |

|---|---|---|---|

|

Frais de répétition |

80 000 € |

80 000 € |

|

|

Soutien de la production de concerts |

200 000 € |

280 000 € |

|

|

Participation à des émissions de TV |

50 000 € |

330 000 € |

|

|

Réalisation et production d'images |

30 000 € |

360 000 € |

|

|

Création d'un site internet |

15 000 € |

375 000 € |

|

|

Plafonnement des dépenses de développement afférentes à une même œuvre |

350 000 € |

||

|

Fraction des dépenses exclues de la base de calcul du crédit d'impôt |

0 € |

25 000 € |

25 000 € |

B. Plafonnement des dépenses externalisées

170

Le troisième alinéa du e du 2° du III de l’article 220 octies du CGI prévoit que, lorsqu’elles sont confiées à des entreprises satisfaisant aux conditions mentionnées à partir du § 1 (conditions de réalisation des enregistrements phonographiques et dépenses éligibles), les dépenses de production et de développement éligibles au crédit d’impôt phonographique sont plafonnées à 2 300 000 € par entreprise et par exercice.

C. Articulation des plafonds

180

En application du e du 2° du III de l’article 220 octies du CGI, seules les dépenses de développement sont plafonnées à 350 000 € par enregistrement.

Par ailleurs, les dépenses éligibles d’enregistrement comme de développement confiées à des entreprises tierces (dépenses de sous-traitance) sont plafonnées à 2 300 000 € par entreprise et par exercice.

Ces deux plafonds, qui s’apprécient selon des modalités distinctes, sont des plafonds cumulatifs.

Dès lors, même si une entreprise confie les opérations relatives au développement d’un album à une autre entreprise, les dépenses éligibles au crédit d’impôt resteront plafonnées à 350 000 €.

190

Exemple de plafonnement des dépenses :

L’entreprise de production phonographique A produit et développe directement au titre de l’année N un album X. L’année suivante, elle confie la production et le développement d’un album Y à une entreprise sous-traitante. Le plafonnement des dépenses applicable en cas de recours à la sous-traitance s’applique comme suit :

|

N |

N+1 |

|

|---|---|---|

|

Recours à la sous-traitance |

||

|

Dépenses de production éligibles |

2 400 000 € |

2 500 000 € |

|

Dépenses de développement éligibles avant plafonnement du plafond de 350 000 € |

500 000 € |

510 000 € |

|

Dépenses de développement éligibles après application du plafond de 350 000 € (par enregistrement) |

350 000 € |

350 000 € |

|

Total des dépenses éligibles avant application du plafond relatif à la sous-traitance de 2 300 000 € (par entreprise et par exercice) |

2 750 000 € |

2 850 000 € |

|

Total des dépenses éligibles après application du plafond relatif à la sous-traitance de 2 300 000 € |

2 750 000 € |

2 300 000 € |

|

Montant des dépenses exclues de l'assiette du crédit d'impôt du fait de l'application du plafond de développement par enregistrement phonographique / du plafond relatif à la sous-traitance |

150 000 € / 0 € |

160 000 € / 550 000 € |

D. Modalités d'appréciation des plafonds des dépenses en cas de coproduction

1. Dépenses de développement

200

En cas de coproduction, la somme des dépenses de développement engagées par chaque coproduction doit respecter le plafond global de 350 000 € par enregistrement.

En cas de dépassement de ce plafond, la fraction des dernières dépenses engagées qui contribue au dépassement du plafond ne doit pas être prise en compte pour le calcul du crédit d’impôt attribué au coproducteur concerné.

210

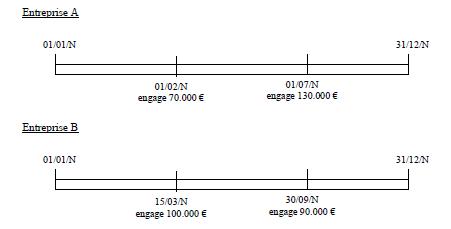

Exemple 1 :

Soient A et B deux entreprises de coproduction qui engagent les dépenses de développement suivantes au titre d’un même album :

Le montant total des dépenses de développement engagé est de 390 000 €, alors que le plafond

des dépenses éligibles est de 350 000 €. La fraction non éligible des dépenses au crédit d’impôt est donc de 40 000 €.

Le dépassement du plafond résulte des dépenses engagées le 30/09/N par l’entreprise B. Cette entreprise ne pourra donc retenir dans la base de calcul de son crédit d’impôt que 50 000 € (90 000 - 40

000) à raison des dépenses engagées le 30/09/N.

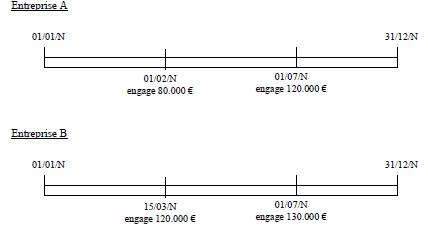

Exemple 2 :

Soient A et B deux entreprises de coproduction qui engagent les dépenses de développement suivantes au titre d’un même album :

Le montant total des dépenses de développement engagé est de 450 000 €, alors que le plafond des dépenses éligibles est de 350 000 €. La fraction non éligible des dépenses au crédit d’impôt est donc de 100 000 €.

Le dépassement du plafond procède des dépenses engagées par les entreprises A et B le 01/07/N.

Dans cette hypothèse, la fraction non éligible des dépenses au crédit d’impôt (soit 100 000 €) doit être répartie au prorata du financement à l’origine du dépassement apporté par chacune des entreprises. Au cas particulier, le montant des financements apportés le 01/07/N est de 250 000 € répartie à concurrence de 48 % (120 000 / 250 000) pour l’entreprise A et 52 % (130 000 / 250 000) pour l’entreprise B.

Aussi, la fraction non éligible des dépenses doit être répartie entre l’entreprise A pour 48 % et 52 % pour l’entreprise B.

Au titre des dépenses de développement engagées le 01/07/N, l’entreprise A devra donc exclure de la base de calcul de son crédit d’impôt 48 % des dépenses engagées non éligibles, soit 48 000 € (100 000 x 48 %). L’entreprise B devra quant à elle exclure de la base de calcul 52 % des dépenses engagées non éligibles, soit 52 000 € (100 000 x 52 %).

Pour les dépenses engagées le 01/07/N, le montant des dépenses éligibles au crédit d’impôt est donc le suivant :

Entreprise A : 72 000 € (120 000 - 48 000).

Entreprise B : 78 000 € (130 000 - 52 000).

2. Dépenses de sous-traitance

220

Le plafond de dépenses de sous-traitance, fixé à 2 300 000 €, s’apprécie par entreprise et par exercice.

Dès lors, en cas de coproduction, chaque entreprise de coproduction peut inclure dans la base de calcul de son crédit d’impôt au titre de chaque exercice des dépenses de sous-traitance dans une limite de 2 300 000 € pour chaque entreprise et pour chaque exercice.

(230 à 240)