TVA - Régimes sectoriels - Agriculture - Exploitants agricoles et marchands de bestiaux soumis de plein droit à la TVA - Activités hippiques - Régime applicable à l'exploitation des chevaux de course

1

Plusieurs types d’acteurs interviennent dans ce secteur d’activité : l’éleveur, le propriétaire et l’entraîneur. La même personne peut cumuler deux voire trois de ces qualités.

Un éleveur peut ainsi engager des chevaux issus de son propre élevage dans des compétitions hippiques et avoir la qualité de propriétaire au sens de la réglementation des courses.

Il peut aussi avoir la qualité d’entraîneur et préparer à la course ses propres chevaux uniquement ou ceux d’un autre propriétaire.

De la même manière, un propriétaire non-éleveur peut également avoir la qualité d’entraîneur.

Ces situations de cumul se rencontrent essentiellement dans le domaine du trot. Dans le domaine du galop, au contraire les fonctions sont le plus souvent compartimentées. L’élevage des chevaux de galop présente en effet des spécificités.

I. Les recettes provenant de la préparation, de l’entraînement et de la prise en pension de chevaux de course

10

L’entraîneur est le responsable de la préparation à la compétition, activité qui consiste à dresser le cheval et à le porter au meilleur de sa forme pour le jour de la course. L’entraîneur a un rôle déterminant dans la carrière du cheval, il sélectionne notamment les courses dans lesquelles il estime que le cheval a les meilleures chances de s’illustrer.

Deux catégories d’entraîneurs peuvent être distinguées :

- les entraîneurs publics : il s'agit de personnes physiques ou morales, titulaires d’une licence attribuée par les sociétés mères de courses (la Société d'Encouragement à l élevage du Cheval Français (SECF) dans le domaine du trot et France galop dans le domaine du galop). Ces professionnels indépendants habilités à prendre à l’entraînement des chevaux appartenant à des propriétaires différents. Ils peuvent également entraîner leurs propres chevaux. Pour procéder à l’entraînement, ils doivent assurer l’hébergement du cheval, veiller à son alimentation et à son état sanitaire. Ils réalisent donc, en plus de leur prestation d’entraînement proprement dite, une opération de prise en pension. Ils interviennent selon deux modalités différentes :

-

en application d’un contrat de location de carrière : ce contrat prévoit la répartition forfaitaire des gains de courses remportés par le cheval, la quote-part des gains revenant à l’entraîneur constitue la rémunération de sa prestation d’entraînement ;

-

en application d’un contrat de pension et d’entraînement : le propriétaire verse à l’entraîneur, selon une périodicité prévue au contrat, une rémunération correspondant pour partie au prix de la pension et pour le reste à la prestation d’entraînement proprement dite. Il peut également dans ce cadre percevoir, à titre de rémunération complémentaire, une quote-part des gains de courses remportés par les chevaux dont il assure l’entraînement ;

- les entraîneurs particuliers : ils sont employés par un propriétaire auquel ils sont liés par un contrat de travail en vertu duquel ils perçoivent des salaires. Les entraîneurs particuliers, salariés d'un propriétaire, n'exercent pas leur activité de manière indépendante : ils sont donc hors du champ d'application de la TVA.

20

Les activités d’entraînement, de préparation et de prise en pension d’équidés exercées ensemble ou séparément (à l'exclusion des activités de spectacles) constituent des activités agricoles. Constituent notamment des activités d’entraînement et de préparation les activités de pré-débourrage et de dressage de l’équidé.

Elles sont donc à ce titre soumises au régime de la TVA agricole et au taux réduit.

Il n’y a plus lieu de procéder à la ventilation du prix acquitté par le propriétaire en contrepartie de la prestation de l'entraîneur qui intervient en application d’un contrat de pension et d’entraînement, les deux prestations antérieurement séparées (la pension et l’entraînement) étant désormais soumises au même régime au regard de la TVA.

Lorsqu’ils sont compris dans le prix global réclamé au propriétaire au titre de la pension, les différents frais accessoires à la pension proprement dite, qui sont engagés par les entraîneurs publics (soins vétérinaires, tonte des chevaux, maréchalerie, transport, etc.), suivent les règles applicables à la pension (c’est- à-dire régime de la TVA agricole et taux réduit).

Lorsqu’ils ne sont pas compris dans le prix réclamé au titre de la pension, ces frais accessoires ne sont pas à comprendre dans la base d’imposition à la TVA des entraîneurs publics s’ils ont été engagés au nom et pour le compte du propriétaire, dans les conditions du 2° du II de l’article 267 du CGI.

Si tel n’est pas le cas, la refacturation de ces frais au propriétaire peut suivre le régime de la TVA agricole et relever du taux réduit s’ils s’inscrivent bien dans le cadre de l’activité d’entraînement, de préparation ou de la pension des équidés. En tout état de cause, ces frais lorsqu’ils sont facturés à l’entraîneur restent soumis au taux qui leur est propre.

II. La location de carrière de chevaux de course

30

Le contrat de « location de carrière » conclu entre le propriétaire d'un cheval de course et un entraîneur prévoit que ce dernier fait courir le cheval en prenant à sa charge l'entraînement et les frais de pension.

En contrepartie, l'entraîneur perçoit les gains de course (allocations, prix, primes...) et en reverse une partie au propriétaire selon un pourcentage fixé par le contrat.

40

Il a été décidé d'appliquer à ces contrats un régime de « partage des gains ». Le propriétaire et l'entraîneur sont réputés être chacun exploitant de la carrière du cheval et leur rémunération est constituée par leur quote-part des gains.

Cette décision entraîne les conséquences suivantes :

- le propriétaire, qui est soumis à la TVA au titre de son activité de propriétaire de chevaux de course, ne doit soumettre à cette taxe que la part des gains de course qui lui revient (cf. BOI-TVA-SECT-80-10-30-10)

- l'entraîneur doit soumettre à la TVA la part des gains de course dont il est attributaire.

Il peut déduire, dans les conditions de droit commun, la TVA afférente aux dépenses supportées au titre de l'exploitation du cheval.

50

Exemple :

M. Y. propriétaire, confie la carrière d'un poulain (yearling) à un entraîneur.

Le contrat prévoit :

- que l'entraîneur conserve 75 % des gains et prend à sa charge l'intégralité des dépenses se rapportant au cheval ;

- que le propriétaire est attributaire du reliquat des gains (25 %).

Le cheval faisant l'objet du contrat a procuré un gain de 16 000€.

- Le propriétaire est attributaire de 25 % des gains soit 4 000€ ;

-

s'il s'agit d'un propriétaire non redevable de la TVA, cette somme n'est pas soumise à cette taxe ;

-

s'il s'agit d'un propriétaire redevable de la TVA, la somme de 4 000€ est passible du taux réduit de 7 % :

gain H.T. = 4 000€ ;

TVA 7% = 280€.

Total dû par la société qui verse les gains = 4 280€ ;

- L'entraîneur est attributaire de 75 % du gain soit 12 000€.

gain H.T. = 12000€ ;

TVA 7% = 840€.

Total dû par la société qui verse les gains = 12 840€.

60

Les modalités de facturation des gains de course (cf. BOI-TVA-SECT-80-30-50-10-III-B-6) sont applicables aux gains versés aux propriétaires et aux entraîneurs au titre des chevaux faisant l'objet d'un contrat de location de carrière.

Notamment, les sociétés de course peuvent rédiger les factures pour le compte des propriétaires et des entraîneurs pour la quote-part des gains leur revenant.

Lorsque les propriétaires et les entraîneurs sont redevables de la taxe, celle-ci est ajoutée au montant des gains.

III. Les gains de course

70

Aux termes de l'article 257 III-4° du CGI, les sommes attribuées par les sociétés de course au titre des gains de course réalisés par les entraîneurs pour les chevaux dont ils sont propriétaires sont soumises à la TVA.

Conformément aux dispositions de l'article 278 ter du CGI, le taux applicable est le taux réduit.

80

L'article 289 III du CGI autorise les bénéficiaires des gains de course à facturer la somme correspondante aux sociétés de course et à y ajouter le montant de la TVA. Les gains versés sont donc réputés hors taxe.

90

Ces mesures ont une incidence sur la situation des propriétaires de chevaux de course redevables de la TVA et sur celle des sociétés de course.

A. Situation des propriétaires

100

Les propriétaires qui reçoivent des gains de course peuvent établir une facture comportant le montant de la TVA au taux réduit.

1. Propriétaires concernés

110

L'article 257 III-4° du CGI ne vise expressément que les entraîneurs qui perçoivent des gains de course réalisés par des chevaux dont ils sont propriétaires.

Dans un souci d'équité, il convient d'admettre que les dispositions concernent :

- tous les propriétaires et éleveurs de chevaux de course, redevables de la TVA de plein droit ou sur option. Ces règles intéressent aussi les propriétaires non établis en France lorsqu'ils exercent leur activité à titre professionnel. Ces propriétaires doivent soumettre à la taxe les gains de course qu'ils perçoivent sur des hippodromes français (CGI, art. 259 A-5°) et désigner un représentant fiscal domicilié en France qui s'engage à remplir les formalités pour leur compte et à acquitter la taxe à leur place (cf. BOI-TVA-DECLA-20-30-40-10).

Remarque : L'obligation de désigner un représentant fiscal est limitée aux seuls assujettis étrangers établis en dehors de la Communauté Européenne, les assujettis établis dans la Communauté devant s'identifier directement auprès de l'Administration fiscale (CGI, art. 289 A-I) ;

- au titre des gains réalisés par des chevaux dont ils sont propriétaires ou dont ils ont loué la carrière de course.

Remarque 1 : Le locataire de la carrière de chevaux de course ne doit soumettre à la TVA que la part des gains de course dont il est attributaire.

Remarque 2: Les entraîneurs publics intervenant en application d'un contrat de mise en pension et d'entraînement doivent également soumettre à la TVA la quote-part des gains leur revenant à titre de rémunération complémentaire.

2. Définition des gains de course

120

Il s'agit de tous les prix décernés (prix de course, primes aux propriétaires, primes aux éleveurs, etc.) aux propriétaires ou éleveurs de chevaux à l'occasion d'épreuves hippiques.

Remarque : Les gains de concours hippiques ne sont pas imposables à la TVA.

Lorsqu’ils sont perçus par un propriétaire éleveur avec ou sans sol, les gains de courses sont d’ores et déjà soumis à la TVA selon les modalités du régime agricole. Aucune modification n’intervient à leur égard. Il est en effet admis que le fait que l’éleveur engage ses chevaux dans des épreuves hippiques ne remet pas en cause le caractère agricole de son activité.

Les entraîneurs qui perçoivent des gains de courses en application des dispositions d’un contrat de location de carrière sont également soumis à la TVA selon les modalités du régime agricole sur la quote-part des gains qui leur revient en application de ce contrat (cf.II).

Les entraîneurs publics qui interviennent en application d’un contrat de mise en pension et d’entraînement sont également soumis à la TVA selon les modalités du régime agricole sur la quote-part des gains de courses qui leur revient à titre de rémunération complémentaire au même titre que pour le prix de la pension et de l’entraînement en sus duquel ils les perçoivent.

Les propriétaires entraîneurs qui perçoivent les gains générés par leurs propres chevaux soumettent également ces sommes à la TVA selon les modalités du régime agricole.

Les propriétaires de chevaux de course qui ne sont ni éleveur, ni entraîneur et dont l’activité est néanmoins considérée comme exercée à titre professionnel au regard de l’impôt sur le revenu en application du BOI-BNC-SECT-60-10, restent quant à eux soumis à la TVA selon les modalités du régime général pour les gains de courses qu’ils perçoivent.

Les gains perçus par ces propriétaires dont l’activité n’est pas considérée comme exercée à titre professionnel au regard des critères retenus par la doctrine précitée demeurent, quant à eux, hors du champ d’application de la TVA. En effet, ces propriétaires qui ne réalisent des opérations économiques que de manière occasionnelle n’ont pas la qualité d’assujettis au sens de l’article 256 A du CGI.

Qu’ils soient soumis à la TVA selon le régime agricole ou selon le régime général, les gains de courses, lorsqu’ils sont taxés, sont soumis au taux réduit conformément aux dispositions de l’article 278 ter du CGI.

Il est précisé à ce sujet, que :

130

- les gains de course réalisés par les propriétaires sur l'ensemble des hippodromes français font l'objet d'une gestion centralisée qui est confiée à des « sociétés mères » représentant chacune des spécialités :

-

la Société France Galop (courses au galop) ;

-

la Société d'encouragement à l'élevage du cheval français (courses au trot attelé ou monté).

Ces sociétés tiennent des comptes courants au nom de chaque propriétaire. Ces comptes sont crédités du montant des gains de course et débités des sommes dues par ces mêmes propriétaires aux sociétés de course organisatrices des épreuves.

140

- les sommes nécessaires au financement des gains de course qui sont également gérées par les sociétés mères proviennent :

-

des sociétés de course parisiennes et de province ;

-

du Fonds commun de l'élevage et du Fonds européen de l'élevage ;

-

des entrées et forfaits (somme versée par les propriétaires au moment de l'engagement de leurs chevaux dans l'épreuve hippique) ;

-

et des « poules de propriétaires » (cf. III-B-1-b).

Parmi ces sommes, seules celles qui proviennent des sociétés de course de Paris et de province ont déjà supporté la TVA.

3. Calcul de la taxe

150

Les gains de course sont passibles du taux réduit (CGI, art. 278 ter). Les gains versés sont réputés hors taxe. La taxe due doit donc être ajoutée au montant des gains perçus.

Exemple : Gains de course perçus : 15 000€.

Calcul de la TVA à facturer :

Gains HT = 15 000€.

TVA 7% = 1 050€.

Total = 16 050€.

4. Modalités de facturation

160

cf. BOI-TVA-SECT-80-30-50-10-III-B-6.

5. Exigibilité de la taxe

170

La taxe est due par les propriétaires au moment de l'encaissement des gains, c'est-à-dire en pratique lors du virement de ceux-ci à leur compte.

B. Situation des sociétés de course

1. Sociétés organisatrices des épreuves

a. Sommes perçues par les sociétés de course

180

Les sociétés de course organisatrices des épreuves doivent soumettre à la TVA leurs recettes (prélèvements sur les paris, entrées des spectateurs, locations diverses, etc.).

Toutefois, une décision ministérielle du 20 octobre 1986 exonère les droits d'entrée et forfaits versés aux sociétés organisatrices par les propriétaires au moment de l'engagement de leur cheval dans une épreuve.

b. Versements à une poule de propriétaires

190

Pour améliorer la dotation de certaines épreuves, les propriétaires peuvent effectuer des versements en sus des « entrées et forfaits » évoqués plus haut.

L'ensemble de ces versements constitue, pour une course donnée, la « poule de propriétaires ».

Cette « poule de propriétaires » est répartie entre les trois premiers chevaux classés à l'arrivée de la course selon des proportions fixées à l'avance.

Les sommes correspondantes sont gérées par la société de courses qui pour chaque course collecte les fonds, les comptabilise dans un compte de tiers puis procède à leur répartition intégrale. Un prélèvement de 4,5 % du montant de la somme revenant aux propriétaires est effectué en faveur du personnel des écuries.

200

La société de course n'a pas la disposition des sommes collectées et ne perçoit aucune rémunération pour son intervention. Elle redistribue l'intégralité des sommes reçues pour une course donnée entre les propriétaires des trois premiers chevaux classés à l'arrivée de cette course.

Lorsque toutes ces conditions sont satisfaites, la société de course n'a pas à comprendre les versements effectués par les propriétaires dans sa propre base d'imposition à la TVA.

210

Les sommes reçues par les propriétaires des trois premiers chevaux classés et provenant de la poule des propriétaires, suivent le régime fiscal des gains de course (cf. III).

Elles sont comprises dans la base d'imposition des propriétaires pour leur montant intégral (c'est-à-dire avant déduction du prélèvement effectué en faveur du personnel des écuries) lorsque ces propriétaires sont passibles de la TVA.

2. Situation des sociétés mères

220

Les sociétés mères sont autorisées à déduire la taxe qui leur est facturée par les propriétaires assujettis à la TVA à raison de leurs gains de course.

Cette déduction ne peut toutefois pas être intégrale puisque les sommes affectées au financement des gains de course ne sont pas toutes soumises à la taxe (CGI, art. 271).

La TVA facturée par les propriétaires assujettis à la TVA à raison de leurs gains de course est déductible par les sociétés mères à proportion d'un coefficient de déduction déterminé selon les règles de droit commun.

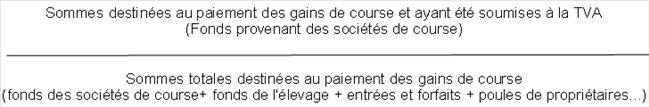

Aux termes de l'article 206, III-3 de l'annexe II au CGI, lorsque le bien ou le service est utilisé à la fois pour la réalisation d'opérations imposables ouvrant droit à déduction et d'opérations imposables n'ouvrant pas droit à déduction, le coefficient de taxation est égal au rapport entre :

a. au numérateur, le montant total annuel du chiffre d'affaires afférent aux opérations ouvrant droit à déduction y compris les subventions directement liées au prix de ces opérations ;

b. au dénominateur, le montant total annuel du chiffre d'affaires afférent aux opérations imposables (opérations ouvrant droit à déduction et opérations n'ouvrant pas droit à déduction), y compris les subventions directement liées au prix de ces opérations.

Soit :