IS - Réductions et crédits d'impôt - Crédit d'impôt en faveur des créateurs de jeux vidéo

I. Champ d'application

A. Entreprises concernées

1

Le crédit d’impôt jeux vidéo prévu à l’article 220 terdecies du code général des impôts (CGI) est institué en faveur des entreprises de création de jeux vidéo soumises à l’impôt sur les sociétés et qui respectent la législation sociale en vigueur.

1. Entreprises de création de jeux vidéo

10

Le crédit d’impôt est réservé aux entreprises de création de jeux vidéo.

Conformément à l'article D. 331-19 du code du cinéma et de l'image animée (CCIA), est considérée comme entreprise de création de jeux vidéo, l’entreprise qui, d’une part, assure la réalisation artistique et technique du jeu vidéo, et d’autre part, initie et engage les dépenses nécessaires à la création de jeux vidéo. Cette qualité peut être reconnue à plusieurs entreprises agissant conjointement.

Aussi, les entreprises de création de jeux vidéo sont en pratique des studios de développement.

Lorsque plusieurs entreprises de création de jeux vidéo participent conjointement à la création d’un jeu vidéo, chacune d’entre elles est considérée comme agissant de manière indépendante pour l’application du dispositif.

2. Entreprises soumises à l'impôt sur les sociétés

20

Seules les entreprises soumises à l’impôt sur les sociétés peuvent bénéficier du crédit d’impôt jeux vidéo.

Dès lors, sont exclues du bénéfice du crédit d’impôt les entreprises exonérées d’impôt sur les sociétés par une disposition particulière.

En revanche, les entreprises exonérées partiellement ou temporairement de l’impôt sur les sociétés sur le fondement de l'article 44 sexies du CGI, de l'article 44 sexies A du CGI, de l'article 44 octies A du CGI, de l'article 44 duodecies du CGI, de l'article 44 quindecies du CGI, de l'article 44 sexdecies du CGI et de l'article 44 septdecies du CGI peuvent bénéficier du crédit d'impôt.

3. Entreprises respectant la législation sociale

30

En application du I de l’article 220 terdecies du CGI, le bénéfice du crédit d’impôt est subordonné au respect par les entreprises de création de jeux vidéo de la législation sociale en vigueur.

Cette condition est vérifiée lors de la délivrance de l’agrément définitif par la remise, par l’entreprise de création de jeux vidéo, de la copie de la déclaration sociale nominative (CCIA, art. D. 331-34, 6°).

B. Jeux vidéo concernés

1. Nature des jeux vidéo

40

Conformément au 2 du III de l’article 220 terdecies du CGI, sont exclus du dispositif du crédit d’impôt les jeux vidéo comportant des séquences à caractère pornographique ou de très grande violence, susceptibles de nuire gravement à l’épanouissement physique, mental ou moral des utilisateurs. Cette condition est appréciée notamment au regard de la classification du jeu au titre des systèmes de classification en usage dans la profession.

À l'exception de ceux comportant des séquences à caractère pornographique ou de très grande violence, les jeux vidéo spécifiquement destinés à un public d'adultes et qui sont commercialisés comme tels ouvrent droit au crédit d'impôt dès lors que leur contribution au développement et à la diversité de la création française et européenne en matière de jeux vidéo présente un niveau particulièrement significatif, dans les conditions prévues à l'article D. 331-22 et suivants du CCIA.

Le II de l’article 220 terdecies du CGI définit comme jeu vidéo tout logiciel de loisir mis à la disposition du public sur un support physique ou en ligne intégrant des éléments de création artistique et technologique, proposant à un ou plusieurs utilisateurs une série d’interactions s’appuyant sur une trame scénarisée ou des situations simulées et se traduisant sous forme d’images animées, sonorisées ou non.

Ouvrent droit au crédit d’impôt les jeux vidéo agréés par le Centre national du cinéma et de l'image animée (CNC) sous réserve notamment du respect de certaines conditions exposées au I-B-2 § 50 et suivants.

2. Conditions cumulatives à respecter

50

Afin d’ouvrir droit au crédit d’impôt, le jeu vidéo doit satisfaire aux conditions cumulatives exposées au I-B-2 § 60 et suivants.

Remarque : La condition liée à la contextualisation de la violence ne concerne que les jeux vidéo spécifiquement destinés à un public d'adultes (I-B-2-e § 95).

a. Coût de développement

60

Pour être éligible au crédit d’impôt, le jeu vidéo doit avoir un coût de développement supérieur ou égal à 100 000 €. Le coût de développement d’un jeu vidéo s’entend de l’ensemble des dépenses engagées par l’entreprise de création de jeux vidéo pour la réalisation de la première version du jeu vidéo prête à être dupliquée en vue de sa commercialisation ou à être mise à disposition du public en ligne (CCIA, art. D. 331-20).

Remarque : Le seuil de 100 000 € s'applique aux dépenses effectuées au titre des exercices ouverts à compter du 1er janvier 2014.

La définition du coût de développement ne coïncide pas nécessairement avec celle de dépense éligible au crédit d’impôt. Par exemple, une dépense répondant à la définition exposée au présent I-B-2-a § 60 mais engagée avant la réception de la demande d’agrément provisoire par le CNC entrerait dans le coût de développement du jeu vidéo alors même qu’elle serait expressément exclue des dépenses éligibles au crédit d’impôt. De même, certaines dépenses exposées en dehors des pays mentionnés au I de l’article 220 terdecies du CGI sont exclues de la base de calcul du crédit d’impôt mais peuvent entrer dans le coût de développement dès lors qu’elles répondent à la définition exposée au présent I-B-2-a § 60.

b. Commercialisation effective auprès du public

70

Pour ouvrir droit au bénéfice du crédit d’impôt, le jeu vidéo doit être destiné à une commercialisation effective auprès du public, à titre gratuit ou onéreux.

Cette condition est considérée comme satisfaite lorsque le jeu vidéo est finalisé sous la forme d’une première version prête à être dupliquée en vue de sa commercialisation ou à être mise à disposition du public en ligne.

c. Auteurs et collaborateurs de création

80

Pour être éligible au crédit d’impôt, le jeu vidéo doit être réalisé principalement avec le concours d’auteurs et de collaborateurs de création qui sont :

- soit de nationalité française ;

- soit ressortissants d’un autre État membre de l'Union européenne (UE), ou d’un autre État partie à l’accord sur l’Espace économique européen (EEE) ayant conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales.

Les auteurs et collaborateurs étrangers, autres que les ressortissants européens précités, ayant la qualité de résidents français, sont considérés comme de nationalité française pour l’application du crédit d’impôt.

d. Contribution au développement de la création

90

Pour ouvrir droit au bénéfice du crédit d’impôt, le jeu vidéo doit contribuer au développement de la création française et européenne en matière de jeu vidéo ainsi qu’à sa diversité en se distinguant notamment par la qualité, l’originalité ou le caractère innovant du concept et le niveau des dépenses artistiques.

e. Contextualisation de la violence

95

Pour ouvrir droit au bénéfice du crédit d’impôt, les jeux vidéo spécifiquement destinés à un public d'adultes et qui sont commercialisés comme tels doivent en outre respecter des critères liés à la contextualisation de la violence. Par ailleurs, le comité d'experts prévu au 2 du IV de l'article 220 terdecies du CGI s'assure du caractère particulièrement significatif de la contribution du jeu au développement et à la diversité de la création française et européenne (CCIA, art. D. 331-25). Une attestation sur l'honneur de l'entreprise de création de jeux vidéo indiquant que le jeu n'obtient pas plus de trois points, pour chacune de ses séquences, au titre du groupe « Contextualisation de la violence », ainsi qu'une note d'intention exposant la nature et l'importance de la contribution du jeu au développement et à la diversité de la création française et européenne (CCIA, art. D. 331-31) sont jointes à la demande d'agrément provisoire (I-B-4 § 110).

3. Appréciation du respect des conditions au moyen d'un barème

100

Le respect des conditions relatives aux auteurs et collaborateurs de création, à la contribution au développement de la création et à la contextualisation de la violence (CGI, art. 220 terdecies, III-1-3° et 4° et III-2) est apprécié au moyen d’un barème de points prévu de l'article D. 331-22 du CCIA à l'article D. 331-25-1 du CCIA.

4. Agrément des jeux vidéo

110

Le CNC délivre aux entreprises de création de jeux vidéo deux agréments :

- un agrément provisoire (CGI, art. 220 terdecies) attestant que le jeu vidéo devrait satisfaire toutes les conditions lui permettant de bénéficier du crédit d’impôt, notamment au regard du barème de points ;

- un agrément définitif, délivré dans un délai de 36 mois ou de 72 mois, pour les jeux dont le coût de développement est supérieur à 10 M€, à compter de la délivrance de l’agrément provisoire (CGI, art. 220 X) après l’achèvement du jeu et sous réserve que les conditions de création du jeu vidéo respectent toujours les conditions d’éligibilité.

Lorsque plusieurs entreprises de création de jeux vidéo participent conjointement à la création d’un jeu vidéo, chacune d’entre elles est considérée comme agissant de manière indépendante pour l’application du dispositif. Les entreprises concernées doivent alors s’assurer que les informations relatives au jeu vidéo et transmises à l’appui des demandes d’agrément provisoire et définitif au CNC soient communes. En particulier, les éléments financiers et le décompte des collaborateurs de création devront être agrégés.

Les jeux vidéo pour lesquels le bénéfice du crédit d’impôt est demandé sont sélectionnés par le comité d’experts prévu au 2 du IV de l’article 220 terdecies du CGI. Les modalités de traitement des demandes d’agrément sont prévues de l'article D. 331-26 du CCIA à l'article D. 331-36 du CCIA.

Les dépenses ouvrent droit au crédit d’impôt si elles sont engagées à compter de la date de réception par le directeur du CNC de la demande d’agrément provisoire.

L’obtention de l’agrément provisoire n’entraîne pas automatiquement la délivrance de l’agrément définitif, notamment dans l'hypothèse où le jeu, dans sa version définitive, serait modifié de façon substantielle par rapport au projet ayant obtenu l'agrément provisoire.

En cas de non-obtention de l'agrément définitif, l'entreprise doit reverser le crédit d'impôt dont elle a bénéficié. À défaut, le crédit d'impôt fait l'objet d'une reprise au titre de l'exercice au cours duquel intervient la décision de refus de l'agrément définitif (II-B-4-a § 250).

En cas d'obtention d'un agrément définitif après le délai de 36 mois, l'entreprise doit restituer l'intégralité du crédit d'impôt obtenu.

En cas de dépassement du délai de 36 mois pour l'obtention de l'agrément définitif pour les jeux dont le coût de développement est supérieur à 10 M€, l'entreprise reverse le crédit d'impôt obtenu au titre de dépenses exposées antérieurement à la période de 36 mois qui précède la date de délivrance de l'agrément définitif. À défaut, le crédit d'impôt fait l'objet d'une reprise au titre de l'exercice au cours duquel intervient la délivrance de l'agrément définitif (II-B-4-b § 255).

Exemple 1 : Soit une entreprise de création de jeux vidéo dont l’exercice coïncide avec l’année civile et qui entreprend la création d’un jeu vidéo pour lequel elle demande le bénéfice du crédit d’impôt. La déclaration spéciale n° 2079-VIDEO-SD (CERFA n° 13606) doit être déposée en même temps que le relevé de solde de l'impôt sur les sociétés soit au plus tard, pour l'exercice clos le 31 décembre N, le 15 mai N+1. Le formulaire n° 2069-RCI-SD (CERFA n° 15252) doit être déposé en même temps que la déclaration de résultat soit au plus tard, pour l'exercice clos le 31 décembre N, le deuxième jour ouvré suivant le 1er mai N+1. La déclaration spéciale n° 2079-VIDEO-SD et le formulaire n° 2069-RCI-SD sont disponibles en ligne sur www.impots.gouv.fr.

Le coût du développement du jeu vidéo est inférieur à 10 M€.

L'agrément provisoire est obtenu le 30 septembre N. La date limite pour l'obtention de l'agrément définitif est fixée au 30 septembre N+3.

Par hypothèse, l’entreprise A n’expose plus de dépenses liées à la création du jeu vidéo à compter du 30 décembre N et le jeu vidéo est achevé à cette même date.

Le calcul du crédit d'impôt est effectué le 31 décembre N sur la base des dépenses éligibles engagées au cours de l'exercice N. La déclaration spéciale relative au crédit d'impôt jeu vidéo y afférente est déposée au plus tard le 15 mai N+1. Le formulaire n° 2069-RCI-SD est déposé le deuxième jour ouvré suivant le 1er mai N+1.

Hypothèse A : L’agrément définitif est délivré. Dans cette hypothèse, le crédit d’impôt jeux vidéo calculé sur la base des dépenses éligibles engagées en N, dans la limite du plafond global de 6 M€, est acquis à l’entreprise de création de jeux vidéo, sous réserve du droit de reprise de l’administration fiscale.

Hypothèse B : L’agrément définitif n’est pas délivré. Dans cette hypothèse, l’entreprise de création de jeux vidéo doit restituer le crédit d’impôt obtenu au titre de l’exercice N.

Exemple 2 : Soit une entreprise de création de jeux vidéo dont l’exercice coïncide avec l’année civile et qui entreprend la création d’un jeu vidéo pour lequel elle demande le bénéfice du crédit d’impôt. La déclaration spéciale n° 2079-VIDEO-SD est déposée au plus tard, pour chaque exercice clos au 31 décembre d'une année, le 15 mai N+1. Le formulaire n° 2069-RCI-SD est déposé au plus tard, pour chaque exercice clos au 31 décembre d'une année, le deuxième jour ouvré suivant le 1er mai N+1.

Le coût du développement du jeu vidéo est égal à 15 M€.

L'agrément provisoire est obtenu le 30 septembre N. La date limite pour l'obtention de l'agrément définitif est fixée au 30 septembre N+6.

Par hypothèse, l’entreprise A n’expose plus de dépenses liées à la création du jeu vidéo à compter du 30 septembre N+4 et le jeu vidéo est achevé à cette même date.

Hypothèse A : L’agrément définitif est délivré le 30 septembre N+5, soit plus de 36 mois après l'obtention de l'agrément provisoire. Dans cette hypothèse, l’entreprise reverse le crédit d’impôt obtenu au titre de dépenses exposées antérieurement à la période de 36 mois qui précède la date de délivrance de l’agrément définitif, c'est à dire au titre des dépenses exposées avant le 30 septembre N+2. Le crédit d’impôt jeux vidéo calculé sur la base des dépenses éligibles engagées à compter du 30 septembre N+2, dans la limite du plafond global de 6 M€, est acquis à l’entreprise de création de jeux vidéo, sous réserve du droit de reprise de l’administration fiscale.

Hypothèse B : L’agrément définitif n’est pas délivré. Dans cette hypothèse, l’entreprise de création de jeux vidéo doit restituer le crédit d’impôt obtenu au titre des exercices N à N+4.

C. Dépenses éligibles

120

Pour le calcul du crédit d’impôt, seules sont retenues les dépenses correspondant à des opérations effectuées en France, dans un autre État membre de l'UE, ou dans un autre État partie à l’accord sur l’EEE ayant conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales.

Les dépenses éligibles sont celles engagées jusqu'au 31 décembre 2026, ainsi que celles exposées postérieurement au 31 décembre 2026 lorsqu'elles se rapportent à des jeux vidéo pour lesquels l'agrément provisoire a été délivré avant cette date.

Les dépenses engagées par les entreprises ne peuvent ouvrir droit au crédit d’impôt jeux vidéo que si elles constituent des charges déductibles du résultat imposable dans les conditions de droit commun.

Il est rappelé que, pour être admises en déduction pour la détermination du résultat fiscal, les dépenses doivent de manière générale satisfaire aux conditions suivantes prévues par le 1 de l’article 39 du CGI :

- être exposées dans l’intérêt direct de l’exploitation ou se rattacher à la gestion normale de l’entreprise (BOI-BIC-CHG-10-10) ;

- correspondre à une charge effective et être appuyées de justifications suffisantes (BOI-BIC-CHG-10-20) ;

- être comprises dans les charges de l’exercice au cours duquel elles ont été engagées (BOI-BIC-CHG-10-30) ;

- ne pas être exclues par une disposition expresse de la loi (BOI-BIC-CHG-30) ;

- entraîner une diminution de l’actif net au sens du 2 de l’article 38 du CGI (BOI-BIC-CHG-20).

1. Dotations aux amortissements

130

Entrent dans la base de calcul du crédit d’impôt les dotations aux amortissements des immobilisations créées ou acquises à l’état neuf et affectées directement à la création du jeu vidéo éligible. Ces dotations aux amortissements doivent être fiscalement déductibles, au sens du 2° du 1 de l'article 39 du CGI, de l'article 39 A du CGI et de l'article 39 B du CGI.

Les immobilisations doivent être directement affectées à la création du jeu vidéo, c’est-à-dire à la réalisation artistique et technique du jeu vidéo. Ainsi, les amortissements du matériel de bureau ne satisfont pas à cette condition. Les dotations aux amortissements des immeubles ne sont pas non plus retenues dans la base de calcul du crédit d’impôt.

Lorsqu’une immobilisation est affectée directement à la création du jeu vidéo éligible mais de manière non exclusive, seules sont prises en compte les dotations aux amortissements correspondant à la période durant laquelle l'immobilisation a été effectivement utilisée pour la réalisation du jeu vidéo éligible au crédit d'impôt (CGI, ann. III, art. 46 quater-0 YZG, 1). Ainsi, ces amortissements sont pris en compte au prorata du temps effectif d’utilisation du bien à la réalisation du jeu vidéo éligible concerné, l’entreprise devant déterminer précisément le temps d’utilisation du bien à la création du jeu vidéo éligible.

2. Rémunérations d'auteurs

140

Entrent dans la base de calcul du crédit d’impôt les rémunérations versées aux auteurs au sens de l’article L. 113-1 du code de la propriété intellectuelle, ayant participé à la création du jeu vidéo éligible, en application d’un contrat de cession de droits d’exploitation ainsi que les charges sociales afférentes.

Le 2 de l'article 46 quater-0 YZG de l'annexe III au CGI précise que ces dépenses comprennent les rémunérations versées par l’entreprise ainsi que les charges sociales afférentes, dans la mesure où elles correspondent à des cotisations sociales obligatoires.

Sont donc pris en compte :

- les rémunérations proprement dites ;

- les avantages en nature ;

- les primes ;

- les cotisations sociales obligatoires (sécurité sociale, assurance chômage, caisses de retraite complémentaire).

Les taxes assises sur les salaires (taxe d'apprentissage, participations des employeurs au développement de la formation professionnelle continue et à l'effort de construction) sont exclues des dépenses éligibles.

3. Personnel de l'entreprise

150

Les dépenses de personnel relatives aux salariés de l’entreprise directement affectés à la création du jeu vidéo éligible ainsi que les dépenses salariales des personnels techniques et administratifs qui y concourent entrent dans la base de calcul du crédit d’impôt.

Sont concernés les salariés qui sont directement affectés à la création du jeu vidéo, c'est-à-dire à la réalisation artistique et technique du jeu vidéo.

Sont également concernés les salariés administratifs et techniques dont les travaux sont, en totalité ou en partie, liés indirectement à la création du jeu vidéo. Sont ainsi notamment visés les administrateurs réseau et système, le responsable des ressources humaines, le responsable des services généraux, le responsable financier, le responsable juridique et les assistants administratifs.

À titre d'exemple, le salaire du responsable juridique ayant rédigé les contrats de cessions de droits entre les auteurs du jeu vidéo et l'entreprise créatrice de celui-ci pourra être compris dans l'assiette du crédit d'impôt. De même, le salaire d'un administrateur réseau qui aura assuré la gestion du réseau, c'est-à-dire les comptes et les machines du réseau informatique de l'entreprise créatrice du jeu vidéo durant la période où le jeu était créé, sera éligible au crédit d'impôt.

Le 3 de l'article 46 quater-0 YZG de l'annexe III au CGI précise que ces dépenses comprennent les rémunérations et leurs accessoires ainsi que les charges sociales afférentes, dans la mesure où elles correspondent à des cotisations sociales obligatoires.

Sont donc pris en compte :

- les salaires proprement dits ;

- les avantages en nature ;

- les primes ;

- les cotisations sociales obligatoires (sécurité sociale, assurance chômage, caisses de retraite complémentaire).

Les taxes assises sur les salaires (taxe d'apprentissage, participations des employeurs au développement de la formation professionnelle continue et à l'effort de construction) sont exclues des dépenses éligibles.

Lorsqu’un salarié est employé par l’entreprise de création à titre permanent, seuls sont pris en compte les salaires et charges sociales correspondant à la période durant laquelle ces personnels ont été effectivement employés à la réalisation du jeu vidéo éligible au crédit d'impôt (CGI, ann. III, art. 46 quater-0 YZG, 3).

Ainsi, ces salaires et charges sociales sont pris en compte au prorata du temps effectif passé par l’employé à la réalisation du jeu vidéo éligible concerné, l’entreprise devant déterminer précisément le temps d’affectation de son personnel à la création du jeu vidéo éligible.

4. Autres dépenses de fonctionnement

160

Entrent dans la base de calcul du crédit d’impôt les autres dépenses de fonctionnement, pour leur quote-part affectée à l’activité de création du jeu vidéo éligible. Ces dépenses comprennent :

- les achats de matière première ;

- les fournitures et matériels ;

- les loyers des immeubles ;

- les frais d’entretien et de réparation afférents à ces immeubles ;

- les frais de voyages et de déplacement (dès lors que le déplacement est effectué en France, dans un autre État membre de l'UE ou dans un autre État partie à l’accord sur l’EEE ayant conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales) ;

- les frais de documents techniques ;

- les frais postaux et de communication électronique.

Pour entrer dans la base de calcul du crédit d’impôt, les dépenses mentionnées au présent I-C-4 § 160 doivent être directement engagées pour la création du jeu vidéo éligible.

Exemple : Si un salarié est directement affecté à la création de deux jeux vidéo dont l’un est éligible (JV1) et l’autre non éligible (JV2), le sort des dépenses de fonctionnement est le suivant :

- les frais engagés pour les déplacements de ce salarié dans le cadre de la création du jeu vidéo JV1 entrent dans la base de calcul du crédit d’impôt ;

- la quote-part des loyers et des frais d’entretien et de réparation relatifs à l’immeuble engagés pour le local occupé par le salarié en fonction du temps passé par celui-ci à la création du jeu vidéo JV1 (déterminée par exemple au moyen d’une clé de répartition en fonction de la surface occupée), entre également dans la base de calcul du crédit d'impôt ;

- en revanche, les frais de documentation technique engagés pour la création du jeu vidéo JV2 n’entrent pas dans la base de calcul du crédit d’impôt.

5. Dépenses confiées à d'autres entreprises ou organismes

170

Les dépenses engagées pour la création d’un jeu vidéo répondant aux conditions prévues au III de l’article 220 terdecies du CGI confiées à une autre entreprise ou un autre organisme entrent dans la base de calcul du crédit d’impôt dans la limite de 2 M€ par exercice.

Remarque : Le plafond de 2 M€ s'applique aux crédits d'impôt calculés au titre des exercices ouverts à compter du 1er janvier 2017 (loi n° 2016-1917 du 29 décembre 2016 de finances pour 2017, art. 80).

Conformément au 1 du IV de l’article 220 terdecies du CGI, l’entreprise ou l’organisme doit être établi en France, dans un autre État membre de l'UE ou dans un autre État partie à l’accord sur l’EEE ayant conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales.

6. Période de prise en compte des dépenses éligibles dans la base de calcul du crédit d'impôt jeux vidéo

180

En application du 2 du IV de l'article 220 terdecies du CGI, les dépenses engagées par une entreprise de création de jeux vidéo sont éligibles au crédit d'impôt à compter de la date de réception par le CNC d'une demande d'agrément provisoire.

Seules ouvrent droit au crédit d'impôt les dépenses exposées dans les 36 mois qui précèdent la date de délivrance de l'agrément définitif. Par suite, en cas de dépassement du délai de 36 mois pour l'obtention de l'agrément définitif pour les jeux dont le coût de développement est supérieur à 10 M€, l'entreprise reverse la part de crédit d'impôt obtenu au titre de dépenses exposées antérieurement à la période de 36 mois qui précède la date de délivrance de l'agrément définitif. À défaut, le crédit d'impôt fait l'objet d'une reprise au titre de l'exercice au cours duquel intervient la délivrance de l'agrément définitif (I-B-4 § 110).

Par ailleurs, en application des dispositions de l'article 220 X du CGI, en cas de non-obtention d'un agrément définitif délivré par le CNC dans un délai de 36 mois, ou de 72 mois pour les jeux dont le coût de développement est supérieur à 10 M€, à compter de l'agrément provisoire, l'entreprise doit reverser le crédit d'impôt dont elle a bénéficié (I-B-4 § 110).

Conformément à l'article D. 331-34 du CCIA, la demande de délivrance d'agrément définitif adressée au CNC doit notamment comporter un document comptable certifié par un commissaire aux comptes indiquant le coût définitif du jeu vidéo et faisant apparaître précisément les dépenses éligibles engagées en France, dans un autre État membre de l'UE, ou dans un autre État partie à l'accord sur l'EEE ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales, ainsi que dans les pays tiers.

Dans ces conditions, les dépenses éligibles au crédit d'impôt sont celles qui sont engagées entre la date de réception de la demande d'agrément provisoire par le CNC et la date à laquelle l'entreprise constitue sa demande d'agrément définitif, de sorte que toutes les dépenses engagées pour la création du jeu vidéo soient indiquées au CNC.

La date de la commercialisation sur support physique d'un jeu vidéo ou celle de sa mise en ligne à disposition du public est donc sans incidence sur la période d'éligibilité des dépenses au crédit d'impôt.

Ainsi, une entreprise pourra bénéficier du crédit d'impôt pour des dépenses afférentes à un jeu vidéo déjà mis en ligne à disposition du public à la condition, d'une part, que ces dépenses correspondent aux dépenses éligibles prévues à l'article 220 terdecies du CGI, d'autre part, qu'elles soient engagées à compter de la demande d'agrément provisoire et qu'elles soient mentionnées dans la demande d'agrément définitif.

II. Détermination, utilisation et déclaration du crédit d'impôt

A. Calcul du crédit d'impôt

1. Déduction des subventions publiques reçues à raison des dépenses ouvrant droit au crédit d'impôt

190

Conformément au V de l’article 220 terdecies du CGI, les subventions publiques reçues par les entreprises à raison des opérations ouvrant droit au bénéfice du crédit d’impôt sont déduites des bases de calcul de ce crédit d’impôt.

Ces subventions doivent être déduites de la base de calcul du crédit d’impôt calculé au titre de l'année ou des années au cours de laquelle ou desquelles les dépenses éligibles, que ces subventions ont vocation à couvrir, sont exposées, quel que soit le régime fiscal applicable à ces subventions.

2. Taux du crédit d'impôt

200

Le taux du crédit d’impôt jeux vidéo est égal à 30 % des dépenses éligibles engagées au cours de l’exercice au titre duquel le crédit d’impôt est calculé.

Remarque : Le taux de 30 % s'applique aux crédits d'impôt calculés au titre des exercices ouverts à compter du 1er janvier 2017 (loi n° 2016-1917 du 29 décembre 2016 de finances pour 2017, art. 79).

3. Plafonnement du crédit d'impôt

210

En application du VI de l’article 220 terdecies du CGI, le crédit d’impôt est plafonné à 6 M€ par entreprise et par exercice. Lorsque l’exercice est d’une durée inférieure ou supérieure à 12 mois, le montant du plafond est diminué ou augmenté dans les mêmes proportions que la durée de l’exercice.

Remarque : Le plafond de 6 M€ s'applique aux crédits d'impôt calculés au titre des exercices ouverts à compter du 1er janvier 2017 (loi n° 2016-1917 du 29 décembre 2016 de finances pour 2017, art. 79)

Exemple 1 : Soit une entreprise A qui clôture le 31 octobre N un exercice de 8 mois. Le plafond de crédit d’impôt dont elle pourra bénéficier au titre de cet exercice est ramené à 4 M€ (6 000 000 € x 8/12).

Exemple 2 : Soit une entreprise B qui clôture le 31 décembre N+1 un exercice de 15 mois. Le plafond de crédit d’impôt dont elle pourra bénéficier au titre de cet exercice est porté à 7,5 M€ (6 000 000 € x 15/12).

B. Utilisation et déclaration du crédit d'impôt

1. Imputation sur l'impôt sur les sociétés

220

En application de l’article 220 X du CGI, le crédit d’impôt défini à l’article 220 terdecies du CGI est imputé sur l’impôt sur les sociétés dû par l’entreprise au titre de l’exercice au cours duquel l’entreprise a exposé les dépenses. Aux termes de l’article 46 quater-0 YZI de l’annexe III au CGI, ce crédit d’impôt s’impute après les prélèvements non libératoires et les crédits d’impôt non restituables. Il ne constitue pas un produit imposable.

Le crédit d’impôt jeux vidéo ne peut être utilisé pour le paiement des contributions calculées sur l’impôt sur les sociétés. De même, ce crédit d’impôt ne peut être utilisé pour acquitter un rappel d’impôt sur les sociétés qui se rapporterait à des exercices clos avant la clôture de l’exercice au titre duquel il a été obtenu.

2. Restitution immédiate de la fraction de crédit d'impôt non imputée

230

Conformément à l’article 220 X du CGI, lorsque le montant du crédit d’impôt déterminé au titre d’un exercice excède le montant de l’impôt sur les sociétés dû au titre du même exercice, l’excédent non imputé est restitué.

3. Transfert

240

En cas d’opération de fusion, scission ou d’apport partiel d’actif en cours de réalisation d’un jeu vidéo, le bénéfice du crédit d’impôt afférent au jeu vidéo concerné est transféré à la société absorbante ou bénéficiaire des apports dès lors que cette dernière assume, à la suite de cette opération, les fonctions d’entreprise de création de jeux vidéo et engage les dépenses éligibles au crédit d’impôt jeux vidéo afférentes à la création du jeu vidéo éligible en cours de réalisation, dans les conditions définies à l’article 220 terdecies du CGI.

Le transfert du bénéfice du crédit d’impôt résulte de la transmission des droits et obligations de la société absorbée ou apporteuse à la société absorbante ou bénéficiaire et n’est donc pas subordonné à la condition que l’opération de fusion ou assimilée soit placée sous le régime spécial prévu à l'article 210 A du CGI et à l'article 210 B du CGI.

Il convient de prendre en compte, le cas échéant, la date d’effet rétroactif pour la détermination du crédit d’impôt au niveau de chacune des sociétés.

Exemple : Soit l’entreprise de création de jeux vidéo A, dont les exercices coïncident avec l’année civile, qui produit un jeu vidéo éligible JV1. Le CNC reçoit la demande d’agrément provisoire pour ce jeu vidéo le 17 juin N, l’entreprise A engage des dépenses éligibles pour ce jeu vidéo à compter du 18 juin N et ce jeu vidéo obtient l’agrément provisoire du CNC le 10 juillet N.

Au titre de l’exercice N, pour lequel la déclaration spéciale est déposée au plus tard le 15 mai N+1, l’entreprise A bénéficie d’un crédit d’impôt jeux vidéo d’un montant de 400 000 € au titre de la création du jeu vidéo JV1. Elle impute une partie de ce crédit d’impôt sur l’impôt sur les sociétés dû au titre de l’exercice N et elle obtient la restitution de l’excédent.

La création du jeu vidéo JV1 se poursuit en N+1. Le 30 avril N+1, l’entreprise A est absorbée, sans effet rétroactif, par l’entreprise B, dont les exercices coïncident avec l’année civile. L’entreprise B décide de poursuivre la création du jeu vidéo JV1 en assumant les fonctions d’entreprise de création de jeux vidéo. L’agrément définitif est obtenu le 9 octobre N+1.

L’entreprise A bénéficiera du crédit d’impôt jeux vidéo au titre des dépenses engagées pour la création du jeu vidéo JV1 entre le 1er janvier N+1 et le 30 avril N+1. L’entreprise B bénéficiera du crédit d’impôt jeux vidéo au titre des dépenses engagées pour la création du jeu vidéo JV1 à compter du 1er mai N+1 et jusqu’à l’achèvement du jeu et l’obtention de l’agrément définitif.

À l’occasion des formalités relatives à la cessation de l’entreprise A, l’entreprise B, venant aux droits et obligations de cette dernière, déposera, avant le 30 juin N+1, la déclaration spéciale n° 2079-VIDEO-SD relative au jeu vidéo JV1 pour la période comprise entre le 1er janvier N+1 et le 30 avril N+1. Le montant du crédit d’impôt correspondant pourra être imputé sur le solde d’impôt sur les sociétés dû par l’entreprise A. Le cas échéant, l’excédent de crédit d’impôt sera remboursé à l’entreprise B.

Il est rappelé que, conformément aux dispositions du 2 de l’article 221 du CGI et des 1 et 3 de l’article 201 du CGI, ces formalités doivent être effectuées dans les 60 jours qui suivent la première publication de la fusion dans un journal d’annonces légales.

L’entreprise B déposera par la suite la déclaration spéciale n° 2079-VIDEO-SD pour les dépenses engagées au titre de la création du jeu vidéo JV1 pour la période du 1er mai N+1 au 31 décembre N+1 dans les conditions de droit commun, soit au plus tard le 15 mai N+2.

4. Reversement par l'entreprise du crédit d'impôt indûment perçu

a. Cas d'un jeu vidéo n'ayant pas obtenu l'agrément définitif

250

En application de l’article 220 X du CGI, si le jeu vidéo pour lequel le bénéfice du crédit d’impôt est demandé n’obtient pas l’agrément définitif du CNC dans un délai de 36 mois ou 72 mois pour les jeux dont le coût de développement est supérieur à 10 M€, à compter de l’agrément provisoire obtenu pour le même jeu vidéo, l’entreprise doit reverser le crédit d’impôt dont elle a bénéficié.

Lorsque l'entreprise procède au reversement du crédit d'impôt dont elle a bénéficié, elle doit déposer auprès du comptable de la direction générale des finances publiques (DGFiP) le formulaire n° 2573-SD (CERFA n° 12486), disponible en ligne sur www.impots.gouv.fr, permettant à ce dernier d'identifier la nature et le millésime du crédit d'impôt concerné (cadre IV du formulaire).

L’entreprise ne doit reverser que la fraction du crédit d’impôt correspondant à des dépenses afférentes à des jeux vidéos n’ayant pas obtenu l’agrément définitif du CNC. Elle doit procéder à ce reversement au titre de tous les exercices antérieurs au cours desquels elle a bénéficié d’un crédit d’impôt pour le jeu vidéo n’ayant pas reçu l’agrément définitif.

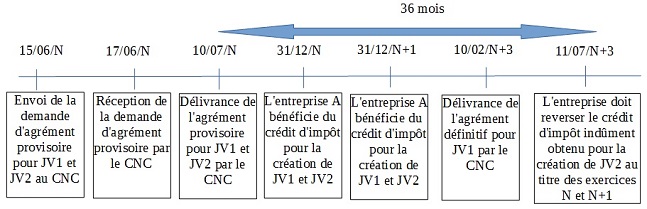

Exemple : Soit une entreprise A qui clôture ses exercices au 31 décembre de chaque année. Elle adresse au CNC le 15 juin N une demande d’agrément pour deux jeux vidéo JV1 et JV2. Le CNC reçoit ces demandes le 17 juin N et délivre un agrément provisoire pour chacun des deux jeux vidéo le 10 juillet N.

L’entreprise A expose 500 000 € de dépenses éligibles pour JV1 et 750 000 € de dépenses éligibles pour JV2 au titre de l’exercice clos en N. Elle bénéficie d’un crédit d’impôt de 375 000 € au titre de ce même exercice [30 % x (500 000 € + 750 000 €)].

L’entreprise A expose 1 000 000 € de dépenses pour JV1 et 1 200 000 € de dépenses pour JV2 au titre de l’exercice clos en N+1 et bénéficie donc d’un crédit d’impôt de 660 000 € au titre de ce même exercice [30 % x (1 000 000 € + 1 200 000 €)].

L’entreprise A obtient le 10 février N+3 l’agrément définitif pour le jeu vidéo JV1 mais n’obtient pas l’agrément définitif pour le jeu JV2 dans le délai de 36 mois prévu à l’article 220 X du CGI.

L’entreprise A devra par conséquent reverser au comptable de la DGFiP à compter du 11 juillet N+3, à savoir le premier jour à compter de l’expiration du délai de 36 mois le crédit d’impôt obtenu pour le jeu JV2 au titre des exercices N et N+1. Le crédit d’impôt à reverser s’élève à 225 000 € au titre de l’exercice clos en N (30 % x 750 000 €) et à 360 000 € au titre de l’exercice clos en N+1 (30 % x 1 200 000 €).

Le schéma suivant illustre cet exemple.

Les reversements sont assortis de l’intérêt de retard prévu à l’article 1727 du CGI. L’intérêt de retard est calculé à compter du premier jour du mois qui suit l’expiration du délai de 36 mois jusqu’au dernier jour du mois du reversement.

b. Cas d'un jeu vidéo dont le coût de développement est supérieur à 10 M€, ayant obtenu l'agrément définitif plus de 36 mois après la date de délivrance de l'agrément provisoire

255

En cas de dépassement du délai de 36 mois pour l'obtention de l'agrément définitif pour les jeux dont le coût de développement est supérieur à 10 M€, l'entreprise doit reverser le crédit d'impôt obtenu au titre de dépenses exposées antérieurement à la période de 36 mois qui précède la date de délivrance de l'agrément définitif (I-B-4 § 110).

Exemple : Soit une entreprise dont l'exercice fiscal coïncide avec l’année civile. Elle obtient un agrément provisoire le 1er juin N pour un jeu vidéo dont le coût de développement est de 12 M€.

L’entreprise a bénéficié du crédit d’impôt suivant :

- 100 000 € pour la période comprise entre le 1er juin N et le 31 décembre N ;

- 500 000 € au titre de l’exercice fiscal N+1 ;

- 600 000 € au titre de l’exercice fiscal N+2 ;

- 550 000 € au titre de l’exercice fiscal N+3.

Hypothèse 1 : Elle obtient son agrément définitif de crédit d’impôt le 31 décembre N+3.

En application de l’article 220 X du CGI, elle ne pourra conserver le bénéfice du crédit d’impôt qu’au titre des 36 mois précédant la date de délivrance de l’agrément définitif, soit le crédit d’impôt relatif aux dépenses engagées entre le 31 décembre N et le 31 décembre N+3. Elle devra donc rembourser la quote-part du crédit d’impôt relatif à la période située entre le 1er juin N et le 31 décembre N, soit la somme de 100 000 €.

Hypothèse 2 : Elle obtient son agrément définitif en cours d'exercice, soit le 30 septembre N+3.

La société pourra conserver le crédit d'impôt afférent aux dépenses engagées entre le 30 septembre N et le 30 septembre N+3 et elle devra rembourser la quote-part de crédit d'impôt obtenue pour la période allant du 1er juin N au 30 septembre N.

5. Obligations déclaratives du crédit d'impôt en faveur des entreprises de jeux vidéo

260

Les entreprises non membres d’un groupe fiscal au sens de l’article 223 A du CGI ainsi que les sociétés mères de tels groupes devront déposer, auprès du comptable de la DGFiP, la déclaration spéciale n° 2079-VIDEO-SD avec le relevé de solde de l'impôt sur les sociétés et le formulaire n° 2069-RCI-SD avec la déclaration de résultat.

Dans l’hypothèse où l’entreprise crée plusieurs jeux vidéo ouvrant chacun droit au crédit d’impôt au titre du même exercice, elle devra également déposer une déclaration récapitulative n° 2079-VDO-R-SD (CERFA n° 13607), selon les mêmes modalités que pour la déclaration n° 2079-VIDEO-SD.

Les déclarations n° 2079-VIDEO-SD, n° 2069-RCI-SD et n° 2079-VDO-R-SD sont disponibles en ligne sur www.impots.gouv.fr.

Une copie de la déclaration spéciale est adressée dans le même délai au CNC.

C. Cas particulier du crédit d'impôt dans un groupe de sociétés

270

Le montant et le plafond du crédit d’impôt sont calculés au niveau de chaque société membre du groupe.

Conformément aux dispositions du w du 1 de l’article 223 O du CGI, la société mère est substituée aux sociétés du groupe pour l’imputation sur le montant de l’impôt sur les sociétés dont elle est redevable au titre de chaque exercice des crédits d’impôt dégagés par chaque société du groupe en application de l’article 220 terdecies du CGI.

1. Détermination du crédit d'impôt du groupe

280

Le crédit d’impôt calculé par une société membre du groupe est transféré à la société mère et pris en compte pour le calcul du crédit d’impôt du groupe. Le plafonnement du crédit d’impôt prévu au VI de l’article 220 terdecies du CGI s’applique au niveau de chaque société membre du groupe y compris la société mère. La somme des crédits d’impôt des sociétés membres transférés à la société mère n’est pas plafonnée.

2. Utilisation du crédit d'impôt du groupe

290

L’excédent de crédit d’impôt du groupe qui n’est pas imputé sur l’impôt sur les sociétés du groupe constitue une créance sur le Trésor d’égal montant qui appartient à la société mère du groupe et lui reste acquise. Elle peut donc en obtenir la restitution.

Par conséquent, en cas de sortie du groupe d’une société dont le crédit d’impôt a été pris en compte pour le calcul du crédit d’impôt du groupe, aucune régularisation n’est à opérer au niveau du groupe.

3. Précisions concernant les obligations déclaratives

300

S’agissant des sociétés relevant du régime des groupes de sociétés prévu à l’article 223 A du CGI la société mère joint les déclarations spéciales des sociétés du groupe n° 2079-VIDEO-SD au relevé de solde relatif au résultat d'ensemble et les formulaires n° 2069-RCI-SD des sociétés du groupe à la déclaration relative au résultat d’ensemble du groupe. Les sociétés du groupe sont dispensées de déposer la déclaration spéciale.