IS - Régime fiscal des groupes de sociétés - Opérations de restructurations du groupe - Cas particuliers - Constitution de sous-groupes en raison de l'interposition de sociétés intermédiaires (aménagements consécutifs à la jurisprudence « Société Papillon »)

1

Une société française détenue par une autre société française indirectement par l’intermédiaire d’une société étrangère revêtant la qualité de société intermédiaire peut rejoindre le groupe d’intégration fiscale constitué par la société française qui la détient, dans les conditions commentées au BOI-IS-GPE-10-30-30.

10

Mais la société française ainsi détenue par une autre société française indirectement par l’intermédiaire d’une société intermédiaire peut également ne pas rejoindre le groupe d’intégration fiscale constitué par la société française qui la détient et constituer son propre groupe d’intégration fiscale. En effet, comme auparavant, une société mère peut être détenue par une autre société soumise à l’impôt sur les sociétés si cette détention se fait de manière indirecte par l’intermédiaire d’une personne morale non soumise à cet impôt.

20

Dans ce cas et conformément aux nouvelles dispositions du i du 6 de l’article 223 L du CGI, elle pourra rejoindre ultérieurement avec les filiales qui sont membres de son propre groupe le groupe de la société française qui la détient indirectement par l’intermédiaire de la société intermédiaire.

Les règles qui régissent ce passage d’un groupe à l’autre sont calquées sur celles déjà existantes, prévues au d du 6 de l’article 223 L du CGI, pour les conséquences de l’acquisition à 95 % au moins, directement ou indirectement par l'intermédiaire de sociétés soumises à l'impôt sur les sociétés, d’une société mère par une autre personne morale passible de l'impôt sur les sociétés.

30

Le d du 6 de l’article 223 L du CGI a vocation à s’appliquer lorsque la chaîne de détention est composée exclusivement de sociétés soumises à l’impôt sur les sociétés.

Le i du 6 de l’article 223 L du CGI a vocation à s’appliquer dans les autres cas, c’est-à-dire lorsque la chaîne de détention est composée de sociétés intermédiaires et, éventuellement, de sociétés soumises à l’impôt sur les sociétés.

Le d du 6 de l’article 223 L du CGI ne peut trouver à s’appliquer qu’au moment de l’acquisition (« vient à être détenu ») puisque la société mère acquise par une société soumise à l’impôt sur les sociétés par l’intermédiaire de sociétés soumises à l’impôt sur les sociétés ne peut conserver la qualité de société mère : qu’elle rejoigne ou non le groupe de la société qui l’a acquise, son groupe doit cesser.

En revanche, le i du 6 de l’article 223 L du CGI peut s’appliquer au moment de l’acquisition aussi bien qu’ultérieurement (« est détenu ou vient à être détenu ») ; en effet, la société mère acquise par une société soumise à l’impôt sur les sociétés par l’intermédiaire de sociétés intermédiaires et, éventuellement, de sociétés soumises à l’impôt sur les sociétés peut soit rejoindre le groupe de la société qui l’a acquise, soit conserver sa qualité de société mère et rejoindre ultérieurement à tout moment le groupe de la société qui l’a acquise. Le i du 6 de l’article 223 L du CGI ne s’applique que pour autant que le d du 6 de l’article 223 L du CGI ne s’applique pas. A titre d’exemple, la société mère d’un groupe qui viendrait à être détenue par une société soumise à l’impôt sur les sociétés, indirectement par une société intermédiaire à hauteur de 4 % et par une société soumise à l’impôt sur les sociétés à hauteur de 96 %, verrait obligatoirement son groupe cesser et serait soumise aux dispositions du d du 6 de l’article 223 L du CGI.

40

Plus précisément, le i du 6 de l’article 223 L du CGI prévoit que, lorsque le capital d'une société mère est détenu ou vient à être détenu, directement ou indirectement, par l'intermédiaire de sociétés intermédiaires et, le cas échéant, de sociétés soumises à l'impôt sur les sociétés dans les conditions de droit commun ou selon les modalités prévues à l'article 214 du CGI, à 95 % au moins par une autre personne morale passible de l'impôt sur les sociétés qui remplit les conditions pour être société mère, cette personne morale peut, toutes autres conditions étant réputées satisfaites, constituer un groupe avec les sociétés qui composent celui qui a été formé par la société mère concernée ou faire entrer celles-ci dans le groupe dont elle est déjà membre.

50

Dans ce cas, l’option pour constituer le nouveau groupe ou élargir le périmètre du groupe préexistant est exercée au plus tard à l’expiration du délai de dépôt de la déclaration de résultats de l’exercice précédant celui au titre duquel l'option est exercée.

L’option est accompagnée de la liste des sociétés du groupe et des sociétés intermédiaires. La durée du premier exercice des sociétés du groupe ainsi formé peut être inférieure ou supérieure à douze mois, afin de permettre un alignement des dates d’ouverture et de clôture de l’ensemble des membres ; cette durée doit être précisée dans le document formalisant l’option de la nouvelle société mère, qu’elle adresse au service des impôts dont elle relève.

60

Le groupe à la tête duquel se trouvait la société détenue ou acquise par l’intermédiaire des sociétés intermédiaires cesse d'exister à la date de clôture de l'exercice précédant celui au titre duquel est formulée l’option, avec l’application des conséquences prévues dans cette situation.

Ainsi, les subventions, abandons de créances et plus-values ou moins-values de cession d’immobilisations (ou les quotes-parts de frais et charges y afférentes), neutralisées en application des articles 223 F du CGI et 223 R du CGI au cours de la période d’intégration – qu’il s’agisse d’opérations entre sociétés du groupe ou d’opérations qui y sont assimilées – doivent être réintégrées au résultat et à la plus-value ou moins-value nette à long terme d’ensemble de l’exercice de cessation du sous-groupe.

En revanche, certaines des conséquences de la cessation du sous-groupe sont atténuées : à l’instar de ce qui existait d’ores et déjà pour les opérations éligibles aux dispositions du d du 6 de l’article 223 L du CGI, les reprises de provisions qui avaient été dotées dans l’ancien groupe peuvent, dans le nouveau groupe créé ou élargi dans le cadre des dispositions spécifiques du i du 6 de l’article 223 L du CGI, être neutralisées en application du quatrième alinéa de l’article 223 B du CGI (provisions incluses dans le résultat à court terme) et du sixième alinéa de l’article 223 D du CGI (provisions incluses dans le résultat à long terme). Enfin, dans ce cas, l’ancienne société mère peut bénéficier du dispositif d’imputation sur une base élargie prévu au 5 de l’article 223 I du CGI: la fraction du déficit d’ensemble de l’ancien groupe correspondant au déficit de la société mère ou de ses filiales membres du groupe ayant cessé et faisant partie du nouveau groupe, qui n'a pu être reportée au titre d'un exercice dans les conditions prévues à l'article 223 S du CGI, peut s'imputer sur les résultats de ces sociétés, corrigés selon les modalités prévues au 4 de l’article 223 I du CGI.

70

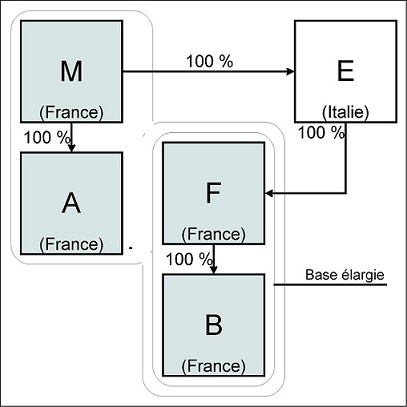

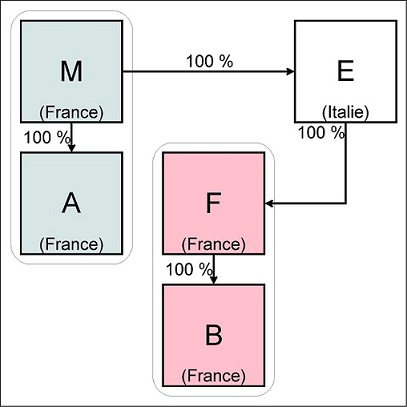

Exemple : La société M est la société mère d’un groupe fiscal qu’elle a formé avec sa filiale A. La société F est la société mère d’un groupe fiscal qu’elle a formé avec sa filiale B. La société F est détenue à 100 % par la société E, société étrangère qui pourrait revêtir la qualité de société intermédiaire. La société E est détenue à 100 % par la société M. La société F est donc indirectement détenue à 100 % par la société M. Dans cette situation, F peut soit maintenir son propre groupe fiscal, soit rejoindre avec sa filiale le groupe d’intégration fiscale constitué par la société M.

Dans cette dernière hypothèse, l’option de la société M, société mère, pour élargir le périmètre de son groupe à la société F et à sa filiale B entraîne la cessation du groupe qu’avait constitué la société F. Le déficit d’ensemble de ce groupe devient un déficit propre à la société F, imputable sur son bénéfice individuel, le cas échéant plafonné. La société F dispose toutefois de la possibilité d’imputer ce déficit sur les bénéfices de la société B, qui était membre de l’ancien groupe et qui est membre du nouveau groupe, après application éventuelle des plafonnements prévus au 4 de l’article 223 I du CGI.