ISF - Assiette - Exonération des biens professionnels - Condition relative à l'activité des sociétés

1

Le 2° de l'article 885 O bis du code général des impôts (CGI), les articles 885 O ter du CGI et 885 O quater du CGI posent des conditions quant à la nature de l'activité de la société pour que les parts ou actions de celle-ci soient regardées comme des biens professionnels pour leur propriétaire.

En application du deuxième alinéa du 2° de l'article 885 O bis du CGI sont considérées comme des biens professionnels les parts ou actions détenues par une même personne dans plusieurs sociétés lorsque chaque participation, prise isolément, satisfait aux conditions prévues par le présent article pour avoir la qualité de biens professionnels. Toutefois, la condition de rémunération prévue à la seconde phrase du second alinéa du 1° est respectée si la somme des rémunérations perçues au titre des fonctions énumérées au premier alinéa du 1° de l'article 885 O bis du CGI dans les sociétés dont le redevable possède des parts ou actions représente plus de la moitié des revenus mentionnés à la même phrase.

I. Nature de l'activité

10

Il résulte des dispositions de l'article 885 O ter du CGI que la société doit exercer une activité industrielle, commerciale, artisanale, agricole ou libérale.

Pour l'application de cette disposition, il convient de se reporter aux indications données au BOI-PAT-ISF-30-30-10-10.

Il est seulement précisé que le fait pour une entreprise de relever de l'impôt sur les sociétés n'est pas suffisant à lui seul pour permettre aux associés détenteurs des parts ou actions de cette entreprise de considérer ces dernières comme des biens professionnels. Il faut encore que la nature même de son activité soit industrielle, commerciale, artisanale, agricole ou libérale.

20

Dès lors, les parts ou actions de sociétés, quelle que soit leur forme, exerçant une activité civile autre qu'agricole ou libérale ne peuvent être regardées comme des biens professionnels. C'est ainsi notamment que les parts ou actions de sociétés ayant pour activité la gestion de leur propre patrimoine mobilier (société de gestion de portefeuille) ou immobilier (société immobilière ayant pour objet la gestion de leurs immeubles nus) sont expressément exclues des biens professionnels par l'article 885 O quater du CGI, sous réserve cependant des cas particuliers mentionnés ci-après.

30

Enfin, les parts ou actions de sociétés exerçant à la fois une activité industrielle, commerciale, artisanale, agricole ou libérale et une activité civile ne peuvent pas bénéficier du régime des biens professionnels pour la fraction de leur valeur correspondant à cette dernière activité.

II. Le bien professionnel unique

40

A compter du 1er janvier 2012 et conformément au 2° de l’article 885 O bis du CGI, sont considérées comme des biens professionnels les parts ou actions détenues par une même personne dans plusieurs sociétés lorsque chaque participation, prise isolément, satisfait aux conditions prévues par le présent article pour avoir la qualité de biens professionnels.

Toutefois, la condition de rémunération prévue au second alinéa du 1° de l'article 885 O bis du CGI est respectée si la somme des rémunérations perçues au titre des fonctions énumérées au premier alinéa du même 1° dans les sociétés dont le redevable possède des parts ou actions représente plus de la moitié des revenus mentionnés à la même phrase.

Lorsque les sociétés concernées ont des activités soit similaires, soit connexes et complémentaires, la condition de rémunération normale s'apprécie au regard des fonctions exercées dans l'ensemble des sociétés dont les parts ou actions constituent un bien professionnel.

50

Ces notions appellent les précisions suivantes.

La constatation de la similitude des activités ne présente pas, en général, de difficultés. La similitude s'apprécie en comparant la nature des activités exercées et l'objet auquel elles se rapportent. Ainsi, le fait d'exercer son activité dans deux sociétés commerciales (achat - revente) ne suffit pas pour qu'il s'agisse d'activités similaires. Il faut également que les biens vendus soient similaires.

60

L’analyse des rapports de connexité et de complémentarité, plus délicats à définir, ne peut être effectuée qu'en tenant compte des circonstances de fait et de l'évolution des structures économiques. La connexité et la complémentarité vont de pair.

Les deux conditions doivent être réunies. La connexité implique des rapports de dépendance étroits. Le fait qu'une société détienne au moins 50 % du capital d'une autre société permet de présumer que cette condition est remplie entre les deux sociétés en cause. La complémentarité s'entend de l'activité qui s'inscrit dans le prolongement en amont ou en aval d'une autre activité. Sont ainsi complémentaires les activités d'élevage et de marchands de bestiaux. Il en est de même de l'activité de fabrication et de vente de meubles.

70

Dès lors la condition relative à la rémunération est appréciée différemment selon que les liens de similitude ou de connexité et de complémentarité existent ou non entre les différentes sociétés :

- lorsque les activités des sociétés ne sont ni similaires ni connexes et complémentaires, le redevable doit avoir une rémunération normale dans chaque structure et le niveau de rémunération (seuil de 50 % des revenus professionnels) s'apprécie globalement ;

- en revanche, lorsque les critères de similarité ou de connexité et de complémentarité sont caractérisés, la condition relative au caractère normal de la rémunération s’apprécie, comme celle relative au niveau de rémunération (seuil de 50 % des revenus professionnels), au regard de l'ensemble des fonctions exercées par le redevable dans les sociétés.

80

Exemple 1 : M. X détient 30 % des actions d'une SA de fabrication de chaussures et 40 % des actions d'une SA de commercialisation de la production de la société de fabrication. Il préside les deux sociétés.

Les deux activités étant connexes et complémentaires, ces deux participations seront considérées comme constituant un bien professionnel unique au regard de l'impôt de solidarité sur la fortune si l’ensemble des deux rémunérations est normal et si elles représentent plus de la moitié des revenus professionnels du redevable.

Exemple 2 : M. X détient 30 % des actions d’une société d’achat-revente de montres de collection et 40 % des actions d’une société spécialisée dans la décoration intérieure. Il préside ces deux sociétés.

Dans la mesure où ces deux sociétés ne sont pas similaires ni connexes et complémentaires, les participations de M. X ne pourront être considérées comme un bien professionnel unique que si la rémunérations perçue dans chacune est considérée comme normale (les deux rémunérations devant être cumulées pour apprécier le seuil de 50 % des revenus professionnels).

90

Exemples d'application combinée des conditions prévues à l'article 885 O bis du CGI :

Exemple 1 : M. X détient plus de 25 % du capital de 3 sociétés A, B, C et exerce des fonctions de direction dans chacune de ces sociétés.

1er cas : La rémunération des fonctions dans A est supérieure à la moitié des revenus professionnels :

- les parts de A constituent un bien professionnel ;

- si les activités de B et C ne sont ni similaires, ni connexes et complémentaires à l'activité exercée par A, les parts de B et C ne constituent des biens professionnels que si les fonctions exercées dans chacune par M. X donne lieu à une rémunération normale ;

- si les activités de B et C sont similaires ou connexes et complémentaires à l'activité exercée par A, les parts de B et C constituent également des biens professionnels si l’ensemble des fonctions exercées dans les trois sociétés donne lieu à une rémunération normale (et qu’elles représentent plus de la moitié des revenus professionnels).

2nd cas : Aucune des rémunérations des fonctions dans A, B ou C n'excède la moitié des revenus professionnels :

- si A, B, C ont des activités similaires ou connexes et complémentaires, il y a lieu alors de retenir l'ensemble des rémunérations des fonctions exercées dans les trois sociétés afin d’apprécier leur caractère normal et de les comparer à la totalité des revenus professionnels ;

- si A, B, C n'ont pas d'activités similaires, ni connexes et complémentaires : les participations dans celle-ci ne seront considérées comme des biens professionnels que si les fonctions exercées dans chacune donne lieu à une rémunération normale et que l’ensemble est supérieur à la moitié des revenus professionnels. Si la rémunération dans la société C est anormale, seules les participations de A et B doivent être prises en considération au titre du bien professionnel unique et leurs rémunérations prises en compte dans le calcul du seuil de 50 %.

100

Toutefois, il est admis de retenir la qualification de biens professionnels pour les actions de la société dans laquelle le redevable exerce la fonction dont la rémunération est prépondérante par rapport à chacune des rémunérations prises isolément. Il s’agit donc de la fonction qui procure au contribuable ses revenus les plus importants, y compris ses fonctions autres que celles exercées dans les sociétés dont le redevable détient 25 % du capital.

110

Exemple 2 : M. X détient 25% du capital des sociétés A et B par l’intermédiaire d’une société holding H.

1er cas : M. X exerce ses fonctions dans la société H.

En principe s’agissant d’une société de portefeuille, la participation de la société holding ne peut être qualifiée de bien professionnel en application de l’article 885 O quater du CGI.

Toutefois si la société holding participe activement à la conduite de la politique du groupe et au contrôle des filiales, la participation dans cette société peut être qualifiée de biens professionnels s’il est satisfait à l’ensemble des autres conditions exigées par la loi.

2nd cas : M. X exerce ses fonctions dans A et B.

En application du 2° de l’article 885 O bis du CGI, la participation détenue dans H, quelle que soit l’activité de cette société peut être exonérée à hauteur d’une fraction.

Cette fraction est déterminée :

- si les activités de ces sociétés sont soit similaires, soit connexes et complémentaires, en fonction des participations de H dans A et B ;

- si les activités de A et B ne sont pas similaires ou connexes et complémentaires, mais que M. X perçoit au titre des fonctions de direction une rémunération normale dans chacune et que l’ensemble est supérieur à 50 % des revenus professionnels, en fonction des participations de H dans A et B ;

- si les activités de A et B ne sont pas similaires ou connexes et complémentaires, et qu’il n’y pas une rémunération normale dans l’une des deux sociétés, en fonction de la participation de H dans la société dont la rémunération est supérieure au seuil de 50 % ou qui est prépondérante par rapport à l’autre.

120

Exemple 3 : M. X détient 20 % du capital de la société A, 25 % dans les sociétés B et C et exerce des fonctions éligibles dans chacune de ces sociétés. La participation détenue dans la société A représente plus de 50 % de la valeur brute des biens imposables du redevable.

1er cas : La rémunération des fonctions dans A est supérieure à la moitié des revenus professionnels, inférieure dans B et C :

- les parts de A constituent un bien professionnel ;

- les parts détenues dans B et C sont susceptibles d'être qualifiées de bien professionnel dans la mesure où la valeur cumulée des trois participations excède 50 % du patrimoine de M. X si les activités de ces sociétés sont soit similaires soit connexes et complémentaires à celle de A et que l’ensemble des rémunérations servies dans les trois sociétés revêt un caractère normal. A défaut d’avoir une activité similaire ou connexe et complémentaire avec A, une rémunération normale devra être versée dans chaque structure au titre des fonctions visées à l’article 885 O bis du CGI.

2nd cas : Aucune des rémunérations prévues dans A, B, C n'atteint plus de la moitié des revenus professionnels :

- si les activités de A, B et C sont soit similaires, soit connexes et complémentaires, les participations détenues dans ces sociétés revêtent le caractère de bien professionnel unique si la valeur cumulée des 3 participations excède bien 50 % du patrimoine de M. X et si l'addition des rémunérations perçues dans ces sociétés revêt un caractère normal et excède la moitié du revenu professionnel ;

- si les activités de A, B et C sont indépendantes, la qualification de bien professionnel est reconnue aux sociétés qui servent une rémunération normale au titre des fonctions de l’article 885 O bis du CGI et dont l’addition est supérieure à la moitié de ses revenus professionnels.

III. Exclusion des sociétés dont l'activité principale consiste à gérer leur propre patrimoine

A. Principe

130

Conformément aux dispositions de l'article 885 O quater du CGI, les parts ou actions de sociétés ayant pour activité la gestion de leur propre patrimoine mobilier (société de gestion de portefeuille notamment) ou immobilier (société immobilière ayant pour objet la gestion de leurs immeubles nus) ne sont pas considérées comme des biens professionnels.

B. Cas particulier des sociétés holdings

1. Dispositions générales

140

En ce qui concerne les sociétés dont l'actif est principalement composé de participations financières dans d'autres entreprises (sociétés holdings), il y a lieu de distinguer :

- celles qui ne font qu'exercer les prérogatives usuelles d'un actionnaire (exercice du droit de vote et prises de décisions lorsque l'importance de la participation le permet, et exercice des droits financiers). Les parts et actions de ces sociétés dont l'activité principale est la gestion de leur patrimoine ne peuvent constituer des biens professionnels ; elles peuvent toutefois faire l'objet d'une exonération partielle si la société détient une participation dans une autre société où le redevable exerce des fonctions de direction ;

- celles qui sont les animatrices effectives de leur groupe, participent activement à la conduite de sa politique et au contrôle des filiales et rendent, le cas échéant et à titre purement interne au groupe, des services spécifiques administratifs, juridiques, comptables, financiers ou immobiliers. Ces sociétés utilisent ainsi leur participation dans le cadre d'une activité industrielle ou commerciale qui mobilise des moyens spécifiques. Ces sociétés holdings animatrices s'opposent aux sociétés holding passives qui sont exclues du bénéfice de l'exonération partielle en tant que simples gestionnaires d'un portefeuille mobilier.

150

Les règles prévues en faveur des associés ou actionnaires de sociétés holdings qui sont animatrices de leur groupe, sont applicables aux sociétés holdings quelle que soit la forme de ces sociétés (SA, SARL, sociétés civiles, société en commandite par actions, etc.).

160

Les parts ou actions de ces sociétés holdings animatrices peuvent être exonérées si le redevable y exerce l'une des fonctions de direction énumérées par la loi et détient 25 % au moins du capital ou si la participation représente plus de 50 % du patrimoine taxable (cf. III-B-3).

170

Bien entendu, s'appliquent également aux holdings, comme à l'ensemble des sociétés, les solutions mentionnées dans le BOI-PAT-ISF-30-30-40-20 aux I-B-1 § 50 et I-B-3 et concernant :

- le caractère professionnel des immeubles d'exploitation exclusivement donnés en location par la société à des filiales ou mis à leur disposition, à hauteur d'une fraction de leur valeur égale au pourcentage du capital détenu directement par la société mère dans ces filiales ;

- le caractère professionnel des prêts accordés par une société à ses filiales, sauf lorsque celles-ci les affectent à des besoins non professionnels.

2. Applications jurisprudentielles

180

Appelée à se prononcer sur les dispositions générales visées au III-B-1, la Cour de cassation a jugé que l’identité des dirigeants de la société holding et de sa filiale et le fait que la société holding « dispose d’un moyen humain capital pour être l’animatrice de son groupe et à l’origine des décisions prises au sein de la filiale » ne sauraient à eux seuls constituer des circonstances propres à caractériser le rôle d’animation de la holding sur sa filiale au sens de l’interprétation administrative de l’article 885 O ancien du CGI (Cour de cassation, chambre commerciale, du 19 novembre 1991, 89-19.474). L’arrêt précise l’interprétation à donner, notamment en ce qui concerne la notion d’animation effective.

190

De la même manière, la Haute juridiction a jugé que les deux séries de circonstances ou de motifs suivants sont impropres à caractériser le rôle d'animation effective d'une société holding (Cour de cassation, chambre commerciale, du 15 février 1994, 91-22140) :

- la société holding détient 25 % du capital de sa filiale et l'épouse du contribuable, président du conseil d'administration de la holding, est également administrateur de cette autre société ;

- la société est devenue une société holding, sans qu'il soit indiqué pour quelle proportion ;

- il entre dans son objet social de prendre des participations dans le capital de sociétés dont les titres sont admis aux négociations sur un marché réglementé ;

- et le redevable a occupé, sur une période d'une dizaine d'années, les fonctions de conseiller technique et de président du conseil de surveillance, puis de membre de ce conseil au sein d'une autre société holding du groupe, celle de directeur d'une de ses filiales et d'administrateur de deux autres filiales.

200

Ainsi, le fait que le dirigeant d'une société holding a également une fonction de direction dans une ou plusieurs de ses filiales ne suffit pas à établir que cette société anime effectivement son groupe et participe activement à la conduite de sa politique et au contrôle des filiales.

Dans le même arrêt (Cour de cassation, chambre commerciale, du 15 février 1994, 91-22140), la Cour a précisé que des obligations, qui ne sont pas des participations au capital de sociétés, ne constituent pas des biens professionnels au sens de l'article 885 O ancien du CGI.

Ces jurisprudences, rendues en matière d'impôt sur les grandes fortunes, sont transposables à l'impôt de solidarité sur la fortune.

210

Par un arrêt du 27 septembre 2005, (Cour de cassation, chambre commerciale, du 27 septembre 2005, 03-20.665) la Cour précise sa jurisprudence en reconnaissant le caractère animatrice de la holding en s’attachant d’une part au rôle essentiel de son dirigeant dans la détermination de la politique du groupe, et d’autre part à l’existence de prestations de services de la holding au profit des filiales. Elle écarte en revanche les critères, qui ne figurent pas dans la doctrine administrative, tenant à l’existence de structures importantes dans la holding et de fourniture habituelle de services spécifiques aux filiales.

3. Conséquences et mesures de tempérament

220

Les parts ou actions d’une société holding animatrice soumise à l’impôt sur les sociétés peuvent être qualifiées de biens professionnels et exonérées d’impôt de solidarité sur la fortune si :

- les titres détenus par le foyer fiscal au sens de l’ISF, directement ou par l’intermédiaire d’une société dans la limite d’un seul niveau d’interposition, représentent 25 % des droits de vote ou si leur valeur excède 50 % du patrimoine imposable de celui-ci ;

Remarque : Pour l'appréciation du seuil de 25 %, il convient également de retenir les titres détenus dans les mêmes conditions par le groupe familial (BOI-PAT-ISF-30-30-30-20 au I-A).

- l’un des membres du foyer fiscal exerce dans la société l’une des fonctions de direction prévues au 1° de l’article 885 O bis du CGI ;

- cette fonction donne lieu à une rémunération normale qui représente plus de la moitié des revenus professionnels du dirigeant. Toutefois, il est admis que les participations dans des sociétés holdings animatrices d'un groupe bénéficient de l'exonération d'impôt de solidarité sur la fortune au titre des biens professionnels alors même que les fonctions de direction qu'y exerce le redevable ne sont pas ou peu rémunérées ;

- les conditions relatives à l’importance de la participation détenue dans la société holding et à la nature et au caractère effectif des fonctions exercées au sein de cette société doivent être respectées ;

- l’application de cette mesure de tempérament est, par ailleurs, subordonnée à la double condition que :

-

l'intéressé exerce simultanément des fonctions de direction au sein d’une ou plusieurs filiales dont la société mère détient 50 % ou 25 % selon que cette dernière poursuit une activité industrielle ou commerciale propre ou qu'elle limite son activité à l'animation de son groupe,

-

l’intéressé perçoive, à raison de l’exercice de ses fonctions de direction au sein de la société holding animatrice et d’une ou plusieurs filiales, une ou des rémunérations dont le montant cumulé, le cas échéant, excède 50 % de ses revenus professionnels.

230

Exemple : M. X détient 80 % d’une société H holding animatrice d’un groupe constitué de deux filiales F1 et F2, détenues à 50 % par la société mère.

M. X exerce dans ces trois sociétés des fonctions de direction.

1er cas : la fonction de direction dans H n’est pas rémunérée.

Les titres de H détenus par M. X peuvent conserver leur caractère professionnel à la condition que la rémunération perçue dans F1 ou F2, ou les rémunérations perçues dans F1 et F2, excèdent 50 % des revenus professionnels de l’intéressé.

2ème cas : la rémunération perçue dans H représente 1/3 des revenus professionnels de M. X.

Les titres de H détenus par M. X peuvent conserver leur caractère professionnel à la condition que le cumul des rémunérations perçues par M. X au sein de H et de F1 et/ou F2, excède 50 % des revenus professionnels de M. X.

240

Exemples d'application :

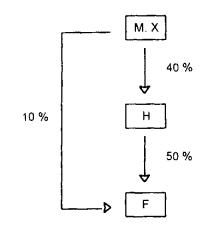

Exemple 1 : M. X détient 40 % des actions d'une société holding H et 10 % de celle d'une filiale F à 50 % de ce holding. H, qui a une activité industrielle, contrôle F et anime la politique du groupe.

Première hypothèse : M. X exerce des fonctions éligibles seulement dans H : seuls les titres de H ont, pour M. X, le caractère de biens professionnels.

Deuxième hypothèse : M. X exerce ses fonctions seulement dans F : les titres de F ont la qualité de biens professionnels. En effet, compte tenu de sa participation dans le capital de H, M. X est réputé, au regard du seuil de contrôle, détenir 30 % du capital de F. Par ailleurs, les titres détenus dans H peuvent être qualifiés de biens professionnels pour une fraction de leur valeur.

Troisième hypothèse : M. X exerce des fonctions éligibles dans H et F : ses titres H et F peuvent être considérés comme constituant un bien professionnel unique, dès lors que les conditions visées au II § 40 sont satisfaites.

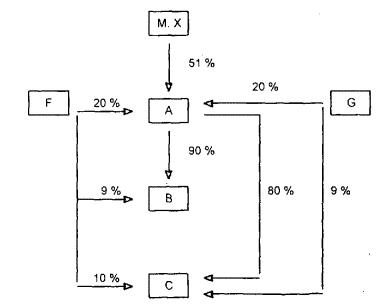

Exemple 2 : Le capital d'une société mère A est détenu à 51 % par M. X, à 20 % par son fils F, et à 20 % par son autre fils G. La société A contrôle à 90 % une filiale B et à 80 % une filiale C ; F détient directement 9 % de B et 10 % de C ; G détient directement 9 % de C ; A, B et C donnant lieu chacune à une rémunération normale et pouvant être qualifiées de bien professionnel unique.

M. X est PDG de A ; F directeur général de A. Il est aussi président de B et directeur général de C ; G est directeur commercial de A et président de C.

La situation de ces trois personnes est la suivante en supposant les autres conditions remplies :

Pour M. X : ses actions A constituent un bien professionnel ;

Pour F : ses actions A, B et C, constituent des biens professionnels. En effet :

- l'intéressé détient, avec son père et son frère, 91 % du capital de A et y exerce la fonction de directeur général ;

- de même, il détient, avec les mêmes personnes, directement ou sous le couvert d'une seule autre société, 90,9 % du capital de B et 91,8 % du capital de C, sociétés dont il est respectivement président et directeur général ;

- enfin, les participations de F dans les sociétés A, B et C peuvent être considérées comme un bien professionnel unique dès lors que chacune, prise isolément (mais en tenant compte de la détention indirecte) satisfait aux conditions relatives à la nature des fonctions, au taux de détention et que les conditions liées à la rémunération sont satisfaites selon que les activités sont similaires ou connexes et complémentaires (cf. II).

Pour G : ses actions C sont un bien professionnel car G détient, avec son père et son frère, directement ou sous le couvert d'une seule autre société, 91,8 % du capital de C et préside cette société.

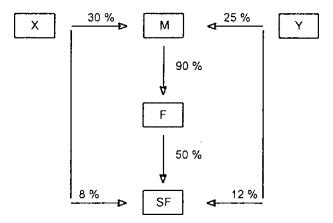

Exemple 3 : Le capital d'une société mère M est détenu respectivement à 30 % et 25 % par deux frères X et Y ; X préside la société mère ; celle-ci a une filiale F à 90 % qui contrôle elle-même à 50 % une sous-filiale SF, dirigée par Y ; Y et X, en outre, détiennent personnellement 12 % et 8 % des actions de SF.

Pour Y :

- ses actions M ne sont pas un bien professionnel (pas de fonctions éligibles) ;

- ses actions SF ne le sont pas non plus en dépit des fonctions exercées par Y dans cette société (le seuil de 25 % n'est atteint, par lui-même et son frère, qu'en prenant en compte une participation indirecte par l'intermédiaire de deux sociétés, M et F). Toutefois, elles le deviendraient si son frère X détenait 30 % non pas dans M mais dans F : dans ce cas, en effet, la participation indirecte de X dans SF, sous couvert de la seule société F, soit 15 % pourrait être ajoutée aux participations directes de 12 % et 8 % de Y et X dans SF.

Pour X :

- ses actions M sont un bien professionnel (contrôle familial de 55 % et fonctions éligibles) ;

- ses actions SF ne sont pas un bien professionnel (absence de fonctions éligibles).