BIC – Provisions réglementées – Prêts d'installation consentis par les entreprises à leurs salariés – Entreprises concernées et conditions d'application

Pour inciter les employeurs à aider leurs salariés et favoriser la création d'entreprises, l'article 39 quinquies H du code général des impôts autorise dans certaines limites, les entreprises à constituer une provision spéciale, en franchise d'impôt, lorsqu'elles consentent des prêts à taux privilégié ou investissent dans le capital des entreprises et sociétés industrielles, commerciales ou artisanales, petites ou moyennes, fondées par des membres de leur personnel, ou de celui de sociétés liées.

I. Entreprises susceptibles de constituer une provision

1

Les provisions pour prêts d'installations peuvent être constituées :

- d'une part, par les entreprises relevant des bénéfices industriels et commerciaux et soumises à l'impôt sur le revenu selon un régime réel d'imposition ;

- d'autre part, par les entreprises passibles de l'impôt sur les sociétés, quelles que soient leur forme et la nature de leur activité.

Il s'ensuit que sont notamment exclues du bénéfice de cette mesure les entreprises dont le bénéfice imposable est fixé forfaitairement (régimes des micro entreprises, auto-entrepreneurs ).

10

Par ailleurs, aux termes du I de l'article 39 quinquies H du CGI, la possibilité de constituer une provision pour aide à l'installation des salariés concerne l'entreprise qui employait le salarié aidé.

Le III dudit article étend cette possibilité aux autres entreprises qui remplissent les conditions suivantes :

- elles doivent détenir plus de 50 % du capital de la société qui employait les créateurs de l'entreprise, ou plus de 50 % de leur capital doit être détenu par cette société ;

- ou, leur capital doit être détenu pour plus de 50 % par une société détenant elle-même plus de 50 % du capital de la société qui employait les créateurs de l'entreprise.

20

L'appréciation du taux de détention de 50 % prend en compte, le cas échéant, les participations détenues indirectement. Le pourcentage des droits détenus est donc déterminé en multipliant entre eux les taux de détention successifs dans la chaîne des participations.

30

Exemple 1 :

Soit un salarié d'une société B recevant un prêt d'installation par l'une des sociétés suivantes :

A ----------- (70%) -----------> B ----------- (80%) -----------> C

Quelle que soit la société (A, B ou C) accordant le prêt, celle-ci est susceptible de constituer la provision en franchise d'impôt.

40

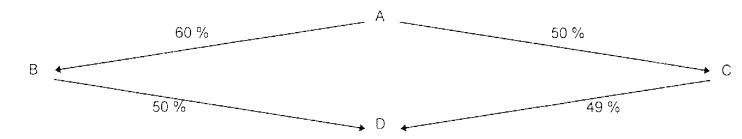

Exemple 2 :

Soit un salarié d'une société D recevant un prêt d'installation dans la configuration de groupe suivante :

Si le prêt est consenti par A :

Il y a lieu de considérer que la société A détient D à hauteur de (60% x 50%) + (50% x 49%) = 54,5%.

A serait donc susceptible de constituer la provision spéciale en franchise d'impôt.

Si le prêt est consenti par B :

B ne détenant pas plus de 50 % du capital de D, elle ne peut, du fait de sa détention directe, bénéficier du régime de la provision spéciale, en revanche elle remplit les conditions exigées du fait qu'elle est détenue pour plus de 50% par A, laquelle détient plus de 50% du capital de D.

B serait donc également susceptible de constituer la provision en franchise d'impôt.

Si le prêt est consenti par C :

C ne remplit aucune des conditions de détention du capital définies ci-avant. En effet, même si A détient plus de 50 % de D elle ne détient pas plus de 50 % de C. Cette dernière n'est donc pas éligible au régime de la provision spéciale.

II. Conditions d'application

A. Conditions tenant à l'entreprise bénéficiaire du prêt ou à la société dont le capital fait l'objet d'une souscription

1. Préexistence de l'entreprise ou de la société aidée

50

La constitution en franchise d'impôt de la provision spéciale n'est possible que si l'entreprise aidée est déjà créée.

Cette condition est considérée comme satisfaite lorsque toutes les formalités relatives à la constitution de l'entreprise ont été effectuées. Notamment, celle-ci doit être immatriculée au registre du commerce et des sociétés.

60

Cela étant, lorsque l'aide est octroyée sous forme de prêt, la constitution en franchise d'impôt de la provision spéciale sera admise dès qu'une demande d'immatriculation au registre du commerce et des sociétés aura été déposée au greffe du tribunal de commerce, ou du tribunal de grande instance statuant commercialement, dans le ressort duquel est situé le siège de l'entreprise créée.

2. Activité de l'entreprise aidée

70

L'entreprise créée ou la société dont le capital fait l'objet d'une souscription doit exercer en France une activité industrielle, commerciale ou artisanale quels que soient sa forme, individuelle ou sociétaire. La constitution de la provision spéciale, en franchise d'impôt, est également possible lorsque les bénéficiaires exercent une activité libérale.

a. Notion d'activité en France

80

Cette condition suppose que l'entreprise nouvelle exerce son activité principale en France métropolitaine ou dans les départements d'outre-mer.

b. Notion d'activité industrielle, commerciale ou artisanale

1° Activités éligibles

90

Le bénéfice des dispositions de l'article 39 quinquies H du CGI est réservé aux prêts accordés à des entreprises qui exercent une activité commerciale, industrielle ou artisanale définie à l'article 34 du CGI, sous réserve des précisions qui figurent au n° 120.

100

Les activités industrielles s'entendent des activités qui concernent directement l'élaboration ou la transformation de biens corporels mobiliers. Ces activités consistent en la transformation de matières premières ou de produits semi-finis en produits fabriqués ; le rôle du matériel et de l'outillage y est prépondérant.

110

Les activités commerciales comprennent notamment :

- les commerces proprement dits dont l'objet est d'acheter, en vue de les revendre, sans leur avoir fait subir de transformation, toutes matières premières et tous produits fabriqués ;

- les commerces consistant à acheter des objets en vue d'en louer l'usage ;

- les entreprises de commissions et de courtages ;

- les entreprises de ventes de services ; il en est ainsi notamment de l'exploitation d'établissements destinés à fournir le logement, la nourriture, les soins personnels ou les distractions (hôtels, pensions de famille, restaurants, bains, spectacles, ...) ;

- les entreprises exerçant diverses activités non industrielles telles que le transport, la manutention, le bâtiment et les travaux publics, ou la création culturelle et artistique.

120

Les professions artisanales sont en fait comprises dans les deux groupes précédents ; seuls changent les conditions d'exercice et les moyens mis en œuvre.

L'artisan est un travailleur indépendant qui exerce une activité manuelle exigeant une certaine qualification acquise notamment à la suite d'un apprentissage et dont les ventes correspondent principalement à la valeur de son travail.

2° Activités exclues

130

Sont exclues du dispositif :

- les activités mentionnées à l'article 35 du CGI ; il s'agit notamment des activités de marchands de biens et de construction-vente d'immeubles (art. 35-I-1° du CGI et 35-I-4° du CGI), des intermédiaires pour le négoce de biens (art. 35-I-2° du CGI) et des lotisseurs (art. 35-I-3° du CGI) ;

- les activités qui ne sont pas de nature industrielle, commerciale ou artisanale ; il en est ainsi des activités agricoles. Il en est de même des activités civiles (gestion immobilière, gestion de portefeuille-titres par exemple). Pour l'appréciation de la nature des activités, il conviendra de se reporter aux divisions 4 F 112 et 5 E 1111 de la documentation administrative ;

- les activités bancaires, financières, d'assurances, de gestion, ou de location d'immeubles ; ces activités sont expressément exclues par le dernier alinéa du I de l'article 39 quinquies H du CGI. Il s'agit :

-

des activités bancaires et d'assurances qui sont en principe exercées par les établissements de crédit, y compris les établissements de crédit-bail ainsi que par les entreprises d'assurances de toute nature ;

-

des activités de gestion ou de location d'immeubles ; cette exclusion concerne les entreprises qui se livrent à la location ou à la gestion des immeubles nus ou meublés dont elles sont propriétaires ou qu'elles donnent en sous-location. En revanche, les entreprises qui agissent en tant que gérant d'affaires bénéficient du dispositif, si elles ne se livrent, même à titre accessoire, à aucune des opérations mentionnées à l'article 35 du CGI.

c. Notion d'activité libérale

140

Sont généralement qualifiées de professions libérales les professions dans lesquelles l'activité intellectuelle joue le principal rôle et qui consistent en la pratique personnelle d'une science ou d'un art (cf. 5 G 112).

150

Leurs titulaires exercent leur activité en toute indépendance -ce qui les distingue des salariés- et leurs biens et actes sont, en principe, régis par le droit civil, ce qui les distingue des commerçants.

160

Le régime n'est cependant pas étendu à l'ensemble des activités relevant de la catégorie des bénéfices non commerciaux. Les autres entreprises non commerciales ne relevant pas d'une activité libérale demeurent ainsi exclues du dispositif.

3. Taille de l'entreprise aidée

170

Le c de l'article 39 quinquies H-I du CGI dispose que durant chacun de ses trois premiers exercices, l'entreprise bénéficiaire du prêt doit réaliser un chiffre d'affaires qui n'excède pas 4 600 000 € lorsque l'activité principale est de vendre des marchandises, objets, fournitures et denrées à emporter ou à consommer sur place ou de fournir le logement, ou 1 530 000 € s'il s'agit d'autres entreprises.

180

Le chiffre d'affaires à prendre en compte s'entend du chiffre d'affaires hors taxe réalisé par l'entreprise au cours de l'exercice. Il correspond au montant hors taxe des affaires réalisées par l'entreprise avec les tiers dans l'exercice de son activité professionnelle courante.

4. Modalités de création de l'entreprise aidée

190

L'application du dispositif est subordonnée à la circonstance que l'entreprise bénéficiaire du prêt soit :

- nouvelle au sens de l'article 44 sexies du CGI ;

- ou créée dans le cadre de l'extension d'une activité préexistante si elle rempli les conditions prévues au II du même article ;

- ou créée en vue de la reprise d'une entreprise industrielle en difficulté dans les conditions fixées par l'article 44 septies du CGI.

Cette condition n'impose pas que les entreprises aidées bénéficient effectivement des régimes prévus par les articles précités, mais qu'elles respectent la condition tenant au caractère réellement nouveau de l'activité exercée en cas de création d'entreprise, ou répondent à la notion d'extension d'activité préexistante au sens du II de l'article 44 sexies du CGI, ou suivent la procédure de reprise prévue par l'article 44 septies de ce code.

a. Caractère réellement nouveau de l'activité exercée

200

La définition de ce critère est identique à celle qui existe pour l'application de l'article 44 sexies du CGI. Il y donc lieu de se reporter aux commentaires publiés sur ce sujet (cf. 4 A 52, n°s 15 à 22).

210

Ainsi, ne sont pas éligibles, notamment, les créations ayant pour cadre une concentration, une restructuration, ou une reprise d'activité préexistante. À cet égard, le caractère nouveau de l'activité ne peut être sérieusement établi que si l'entreprise créée par le salarié n'entretient avec son ancien employeur aucune communauté d'intérêt économique et juridique, à l'exception des entreprises créées dans le cadre de l'extension d'activités préexistantes.

b. Reprise d'entreprise industrielle en difficulté

220

Les prêts ou souscriptions de capital destinés à aider la constitution, par d'anciens salariés, de sociétés créées pour reprendre une entreprise industrielle en difficulté dans les conditions de l'article 44 septies du CGI sont également éligibles à la provision spéciale.

230

Le dispositif de l'article 44 septies a fait l'objet de commentaires dans la documentation administrative 4 H 1394 auxquels il convient de se reporter, sous réserve de la précision suivante relative à la procédure d'agrément et à la remise en cause du régime.

240

En effet, les dispositions de l'article 39 quinquies H du CGI ne visant que le I de l'article 44 septies du CGI, les opérations ouvrant droit au régime d'exonération des bénéfices sur agrément ne sont pas éligibles à la constitution de la provision spéciale.

250

De la même manière, la remise en cause du régime d'exonération prévu par le dernier alinéa de l'article 44 septies du CGI reste sans influence sur la dotation constituée dans le cadre du présent régime.

c. Création d'entreprise dans le cadre d'une activité préexistante

260

L'extension d'une activité préexistante se caractérise par la réunion de deux conditions :

- il existe une communauté d'intérêts entre l'entreprise et une entreprise préexistante.

Cette communauté d'intérêts peut résulter de liens personnels (identité d'exploitant en droit ou en fait), ou de liens financiers ou commerciaux caractérisant une dépendance ;

- l'activité de l'entreprise créée prolonge celle de l'entreprise préexistante.

270

Il est donc considéré que l'extension d'activités est caractérisée non seulement pour les contrats de franchisé ou de concession de licence de marque mais également pour d'autres contrats, quelle que soit leur dénomination dès lors que les deux conditions mentionnées ci-dessus sont satisfaites.

Il en est ainsi par exemple des contrats de coopération, de distribution exclusive ou d'affiliation à des réseaux qui fournissent soit une enseigne, soit un accès à certains fournisseurs ou à un réseau informatique, soit certaines prestations comme l'agencement des magasins, la formation ou une publicité.

Il en est de même de certains contrats dits de partenariats ou de correspondants qui permettent, généralement dans une zone déterminée, de faire bénéficier le nouveau partenaire de l'expérience, du savoir faire ainsi que des moyens informatiques, techniques et promotionnels d'une entreprise préexistante.

280

L'extension peut être fonctionnelle lorsqu'une fonction qui avait vocation à être exercée par l'entreprise préexistante est exercée par l'entreprise nouvelle (par exemple, prise en charge par une société nouvelle d'un service exercé antérieurement au sein d'une entreprise).

290

L'extension peut également être géographique lorsqu'une entreprise préexistante crée une nouvelle implantation. Il en est ainsi par exemple lorsqu'une personne crée une entreprise qui conclut un contrat de franchise (franchisé) ou une concession de licence de marque.

5. Détention du capital de l'entreprise aidée

300

En application du b) du I de l'article 39 quinquies H du CGI, si l'entreprise créée par le salarié est une société, le capital de celle-ci ne doit être détenu à plus de 50 % ni par une entreprise individuelle, ni directement ou indirectement par d'autres sociétés.

310

La détention directe ou indirecte par une autre société s'entend de celle définie au II de l'article 44 sexies du CGI (cf. DB 4 A 52 nos 23 et s.).

320

À cet égard, cet article dispose que le capital d'une société nouvelle est détenu indirectement par une autre société lorsque l'une au moins des conditions suivantes est remplie :

- un associé exerce en droit ou en fait une fonction de direction ou d'encadrement dans une autre entreprise, lorsque l'activité de celle-ci est similaire à celle de l'entreprise nouvellement créée ou lui est complémentaire ;

- un associé détient avec les membres de son foyer fiscal 25 % a moins des droits sociaux dans une autre entreprise dont l'activité est similaire à celle de l'entreprise nouvellement créée ou lui est complémentaire.

Sur ces notions, il convient de se reporter à la documentation administrative 4 A 52, n°s 23 à 31.

330

Une entreprise individuelle est considérée comme détenant la société créée lorsque les titres de celle-ci sont inscrits au bilan de cette entreprise.

340

En principe, la détention de plus de 50 % du capital de la société créée par toute société ou entreprise individuelle est interdite. Toutefois, il sera admis que cette interdiction ne concerne que l'entreprise ou la société ou celle de son groupe (cf. n° 10) qui employait les créateurs d'entreprise.

B. Conditions tenant aux salariés bénéficiaires du prêt ou de la souscription de capital

350

La loi autorise la déduction de la provision spéciale sous certaines conditions touchant, notamment, à la situation du salarié dans l'entreprise qu'il quitte et dans celle qu'il crée ou reprend.

1. Dans l'entreprise qu'il quitte

360

A la date d'octroi de l'aide, le bénéficiaire doit avoir été employé en qualité de salarié (cf. n° 380) dans l'entreprise qu'il quitte ou dans une ou plusieurs autres sociétés éligibles à la provision spéciale , depuis un an au moins. Ce délai s'apprécie de la date d'entrée dans l'entreprise à la date de sortie figurant sur le certificat de travail remis au salarié lors de la cessation de ses fonctions. Il y a donc lieu, le cas échéant, de tenir compte des fonctions exercées successivement au sein des différentes sociétés du groupe remplissant les conditions de détention du capital définies au n° 10.

370

Le salarié doit mettre fin à ses fonctions dès la création de l'entreprise nouvelle. Cette cessation peut prendre la forme d'une démission ou d'un licenciement.

380

Enfin, il ne doit pas avoir été dirigeant de droit ou de fait de l'entreprise qu'il quitte ou d'une autre société éligible ni être lié à une personne ayant cette fonction (conjoint, ascendant, descendant ou allié en ligne directe). Cette condition concerne l'ensemble des sociétés du groupe remplissant les conditions de détention du capital définies supra, même si celles-ci ne consentent pas de prêt au créateur ou ne souscrivent pas au capital de la société créée par celui-ci.

390

Pour l'appréciation de ce critère, les dirigeants s'entendent de toute personne exerçant un mandat social, notamment :

- dans les sociétés anonymes :

-

du président du conseil d'administration ou du directoire ;

-

du directeur général ;

-

de l'administrateur provisoirement délégué ;

-

des membres du directoire ;

-

de tout administrateur ou membre du conseil de surveillance chargé de fonctions spéciales ;

- dans les sociétés à responsabilité limitée : du gérant, majoritaire ou minoritaire ;

- dans les sociétés de personnes :

-

des associés en nom ;

-

du gérant.

400

Cela étant, les fonctions du salarié devront être également appréciées dans les faits. Ainsi, lorsque celui-ci aura exercé un contrôle effectif et constant sur la direction des entreprises visées au n° 380 ou qu'il pourra être établi une participation étroite, avec les pouvoirs les plus étendus, à la direction de leurs affaires, le prêt d'installation qui lui sera consenti ne pourra pas donner lieu à la constitution de la provision spéciale en franchise d'impôt chez son ancien employeur ou les autres sociétés éligibles (sur la notion de dirigeant de fait cf. 5 H 1112 n°10 à 59).

2. Dans l'entreprise nouvelle ou reprise

410

Le I de l'article 39 quinquies H du CGI (al. 4) dispose que les fondateurs de l'entreprise nouvelle ou reprise doivent en assurer la direction effective.

420

En application de cette disposition, lorsque l'entreprise aidée est constituée sous une forme sociétaire, les prêts d'installation susceptibles d'ouvrir droit à la constitution de la provision spéciale sont ceux consentis aux salariés qui exercent, dans la société nouvelle ou reprise, un des mandats sociaux mentionnés au n° 390.

430

La condition de direction effective ne pourra être regardée comme remplie que si les fondateurs aidés détiennent, en outre, la majorité des droits de vote dans les organes de gestion de la société.

440

Ainsi, lorsque la société nouvelle est fondée par plusieurs salariés aidés, une provision spéciale peut être constituée au titre de chacun d'entre eux sous réserve qu'ils y exercent tous un des mandats sociaux visés au n° 390 et que le collège d'associés qu'ils constituent détiennent la majorité des droits de vote.

C. Conditions tenant à l'aide accordée

1. Aide accordée sous forme de prêt

a. Durée

450

Aux termes du I de l'article 39 quinquies H du CGI (al.5), les prêts consentis doivent avoir une durée minimale de 7 ans. Cette durée doit être appréciée de quantième à quantième. Le remboursement du capital peut s'effectuer par annuité ou in fine.

Les remboursements anticipés de capital sont possibles mais uniquement après la 5ème année, de manière à ce que la durée moyenne fixée par la loi dans ce cas soit respectée.

b. Taux

460

L'article 39 quinquies H-I du CGI (al. 8) dispose que le taux de rémunération du prêt d'installation ne doit pas excéder de 2/3 le taux effectif moyen pratiqué par les établissements de crédit pour des prêts à taux variable aux entreprises, d'une durée initiale supérieure à deux ans, mentionné à l'article 39-1-3° du même code.

470

L'article 10 G ter de l'annexe III au CGI a précisé que cette limite doit être appréciée à la date d'octroi des prêts et qu'en outre, le taux des prêts doit, pendant toute leur durée, rester inférieur à cette limite.

480

Les taux limites des intérêts déductibles en application des dispositions de l'article 39-1-3° du CGI sont régulièrement publiés par l'administration en fonction des taux moyens trimestriels établis par la direction du Trésor. Ces taux sont déterminés par mois.

490

En pratique, le taux des prêts d'installation sera apprécié en fonction du taux limite publié correspondant aux exercices clos le dernier jour du mois précédant celui au cours duquel le prêt est consenti.

500

Exemple :

Soit un prêt d'installation consenti le 1er juin 2011.

Pour le calcul du taux maximal de rémunération de ce prêt, il y a lieu de retenir le taux correspondant aux exercices clos le 31 mai 2011 soit : 3,77 %.

La rémunération de ce prêt ne devra pas excéder, pendant toute sa durée, le taux suivant :

3,77 % x 2/3 = 2,51 %.

Les contractants ont toutefois la possibilité de moduler le taux du prêt selon les critères de leur choix sous réserve qu'il ne dépasse à aucun moment cette limite de 2,51 %.

510

Lorsque les échéances de remboursement sont modulées de façon à introduire un différé de paiement, notamment dans le cas où l'emprunt comporte une prime de remboursement (sur cette notion cf. 4 C 5111, nos 5 et suiv.), le taux actuariel de la rémunération du prêt doit être inférieur au taux limite défini aux nos 460 à 490. Pour la détermination de ce taux actuariel, la rémunération du prêt s'entend de la différence entre le total des sommes remboursées par l'emprunteur sur toute la durée du prêt et de la somme qu'il a effectivement reçue (cf. BOI 4 C-3-93 nos 28 à 34).

2. Aide accordée sous forme de souscription au capital

520

L'entreprise éligible (cf. n° 01 à 40) peut consentir des aides sous la forme de souscriptions au capital des sociétés créées par les anciens salariés.

530

Dans ce cas, et sous réserve des plafonds de déduction mentionnés dans section 2, cf. BOI-BIC-PROV-60-80-20 n° 40 et 50, la provision spéciale constituée en franchise d'impôt est égale à 75 % du montant effectivement souscrit en capital. Le montant du capital ouvrant droit à la provision doit donc avoir été versé.

540

En tout état de cause, l'ensemble des critères d'éligibilité au régime de la provision spéciale s'appréciant lors de la création de l'entreprise nouvelle, seule la souscription au capital initial est susceptible d'y ouvrir droit, à l'exclusion de toute augmentation de capital ultérieure.

III. Remise en cause du régime

550

Si l'une de ces conditions fait défaut lors de la constitution de la provision, celle-ci sera considérée comme irrégulièrement constituée dès l'origine. Elle sera donc rapportée aux résultats de l'exercice au cours duquel elle a été enregistrée.

560

En outre, les conditions relatives à la détention du capital de la société qui constitue la provision (cf. n° 10 à 40) ou de la société créée, ou les conditions relatives à la direction effective de l'entreprise créée (cf. n° 400 à 430) doivent être respectées, de manière continue, pendant la période au cours de laquelle la provision est inscrite au bilan de l'entreprise qui l'a constituée. S'il n'en est pas ainsi, la provision doit être réintégrée en totalité aux résultats imposables de l'exercice au cours duquel ces conditions n'ont plus été respectées.

570

Si l'exercice au cours duquel la provision aurait dû être rapportée est couvert par la prescription, celle-ci est rapportée aux résultats du plus ancien des exercices non prescrits, dans les conditions prévues à l'article 38-4 bis du CGI.