BIC - Réductions et crédits d'impôt - Crédit d'impôt recherche - Dépenses de recherche éligibles - Dépenses confiées hors de l'entreprise

1

Les dépenses exposées pour la réalisation d'opérations de recherche, confiées à des organismes de recherche publics ou à des organismes assimilés (code général des impôts [CGI], art. 244 quater B, II-d), ou à des organismes de recherche privés agréés par le ministre chargé de la recherche ou à des experts scientifiques ou techniques agréés dans les mêmes conditions (CGI, art. 244 quater B, II-d bis), sont retenues pour déterminer la base du crédit d'impôt.

Les dépenses engagées doivent correspondre à la réalisation de véritables opérations de recherche et de développement, nettement individualisées.

Les cotisations à des organismes de recherche ne sauraient être considérées comme correspondant à de véritables opérations de recherche et de développement nettement individualisées dans la mesure où elles sont indépendantes de la réalisation effective d'opérations de recherche spécifiques.

Lorsque de telles opérations sont prises en compte par une entreprise pour la détermination du crédit d'impôt recherche, il lui convient de joindre à la déclaration n° 2069-A-1-SD (CERFA n° 11081), disponible en ligne sur le site www.impots.gouv.fr, la liste des organismes en indiquant la nature et le montant des contrats.

10

L'organisme ou l'expert qui effectue des opérations de recherche doit être agréé lorsque son statut relève du droit privé. Ont donc besoin d'un agrément l'ensemble des organismes ou experts, à l'exception des organismes de droit public. Cet agrément est accordé par le ministre chargé de la recherche.

Le service s'assurera de l'existence de l'agrément en consultant la liste des organismes agréés établie par le ministère de l'enseignement supérieur et de la recherche.

Pour les organismes de recherche établis dans un État membre de l'Union européenne ou dans un autre État partie à l'accord sur l'Espace économique européen ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales, l'agrément peut être délivré par le ministre français chargé de la recherche ou, lorsqu'il existe un dispositif similaire dans le pays d'implantation de l'organisme auquel sont confiées les opérations de recherche, par l'entité compétente pour délivrer l'agrément équivalent à celui du crédit d'impôt recherche français.

Comme il résulte des développements précédents, contrairement aux organismes ou experts privés, les organismes publics établis dans un État membre de l'Union européenne ou dans un autre État partie à l'accord sur l'Espace économique européen ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales n'ont pas à solliciter d'agrément.

I. Dépenses exposées pour la réalisation d'opérations de recherche, confiées à des organismes de recherche publics ou assimilés

A. Les organismes concernés

1. Opérations confiées à des organismes de recherche publics

20

Conformément au d du II de l'article 244 quater B du CGI, une entreprise peut prendre en compte dans la base de calcul de son crédit d'impôt recherche les dépenses exposées pour la réalisation d'opérations de recherche qu'elle a confiées à des organismes de recherche publics ou assimilés.

2. Opérations confiées à des fondations reconnues d'utilité publique du secteur de la recherche agréées

30

Sont comprises dans le dispositif du d du II de l'article 244 quater B du CGI, les dépenses exposées pour la réalisation d'opérations de recherche scientifique et technique confiée à des fondations reconnues d'utilité publique du secteur de la recherche agréées conformément au d bis du II de l'article 244 quater B du CGI.

Ces fondations relèvent de deux catégories :

- les 28 fondations reconnues d'utilité publique dont la dotation provenait pour partie du compte d'affectation spéciale du trésor n° 902-24 ;

- les autres fondations reconnues d'utilité publique, dotées d'un conseil scientifique, qui ont pour mission principale la recherche scientifique.

40

Par ailleurs, seules entrent dans le champ d'application du d du II de l'article 244 quater B du CGI les fondations qui disposent d'un agrément du ministère de la recherche.

3. Opérations confiées à des établissements d'enseignement supérieur délivrant un diplôme conférant un grade de master

50

Les établissements d'enseignement supérieur s'entendent notamment des universités, des écoles normales supérieures, des écoles nationales supérieures d'ingénieurs, des instituts d'études politiques, des écoles supérieures de commerce et, de façon générale, de toute structure (école, institut, etc.) reconnue par l'État en tant qu'établissement d'enseignement supérieur.

L'établissement d'enseignement supérieur doit être habilité à délivrer un diplôme conférant au moins le grade de master.

Le grade de master a été introduit par le décret n° 99-747 du 30 août 1999 (abrogé le 21 août 2013) et correspond au troisième grade universitaire français. Il est délivré au nom de l'État en même temps que le titre ou le diplôme qui y ouvre droit.

Le grade de master est conféré aux personnes titulaires d'un diplôme de master qui a été créé par le décret n° 2002-603 du 25 avril 2002 et qui est un diplôme national de l'enseignement supérieur délivré sous l'autorité et au nom de l'État par les universités et les établissements habilités à cet effet. Depuis les modifications introduites par la réforme dite « LMD » (Licence-Master-Doctorat), le diplôme de master est un diplôme national de deuxième cycle de l'enseignement supérieur.

Conformément au décret n° 99-747 du 30 août 1999 relatif à la création du grade de master, modifié par le décret n° 2005-1119 du 5 septembre 2005, le grade de master peut également être conféré aux personnes titulaires de certains autres diplômes, notamment :

- d'un diplôme d'études approfondies (DEA) ;

- d'un diplôme d'études supérieures spécialisées (DESS) ;

- d'un diplôme d'ingénieur délivré par un établissement habilité en application de l'article L. 642-1 du code de l'éducation ;

- d'un diplôme délivré par l'Institut d'études politiques de Paris en application de l'article 2 du décret n° 2016-24 du 18 janvier 2016, ou par les instituts d'études politiques en application de l'article D. 719-191 du code de l'éducation ;

- d'un diplôme d'État d'architecte ;

- d'un diplôme de fin d'études de certaines écoles supérieures de commerce et de gestion (figurant sur une liste établie après l'évaluation périodique de ces diplômes, par arrêté du Ministre chargé de l'enseignement supérieur après avis conforme du ou des Ministres dont relèvent les établissements concernés et après avis du Conseil national de l'enseignement supérieur et de la recherche) ;

- du diplôme d'études fondamentales vétérinaires.

Remarque : Un diplôme conférant le grade de master n'est pas un diplôme de mastère spécialisé. Il est rappelé que le mastère spécialisé est un diplôme délivré à l'issue d'une formation, organisée par un établissement habilité membre de la Conférence des grandes écoles, qui sanctionne un cursus professionnel et qui est spécialisée dans un domaine d'activité précis.

60

Qu'ils soient publics ou privés, ces établissements d'enseignement supérieur sont compris dans le régime particulier de dépenses de sous-traitance prévu au d du II de l'article 244 quater B du CGI sans qu'il soit nécessaire de solliciter un agrément auprès du ministère de la recherche.

4. Opérations confiées à des fondations de coopération scientifique agréées

70

Les fondations de coopération scientifique sont des personnes morales de droit privé à but non lucratif soumises aux règles relatives aux fondations reconnues d'utilité publique dans les conditions fixées notamment par la loi n° 87-571 du 23 juillet 1987 sur le développement du mécénat (code de la recherche, art. L. 344-11).

Les spécificités des fondations de coopération scientifique sont prévues aux articles L. 344-12 et suivants du code de la recherche.

80

Il est par ailleurs précisé que sont créés sous la forme de fondations de coopération scientifique les réseaux thématiques de recherche avancée, les centres thématiques de recherche et de soins, les pôles de recherche et d'enseignement supérieur.

A compter du 1er janvier 2010, les dépenses relatives à des opérations de recherche confiées à des fondations de coopération scientifique ne sont éligibles au crédit d'impôt recherche que si ces organismes sont agréés par le ministère de la recherche conformément au d bis du II de l'article 244 quater B du CGI.

5. Opérations confiées à des communautés d'universités et établissements et aux établissements publics de coopération scientifique

90

Les établissements publics de coopération scientifique (EPCS) sont régis par les dispositions codifiées de l'article L. 344-4 du code de la recherche à l'article L. 344-10 du code de la recherche dans leur rédaction en vigueur jusqu'à l'application de la loi n° 2013-660 du 22 juillet 2013 relative à l'enseignement supérieur et à la recherche.

Créés par décret, les établissements publics de coopération scientifique assurent la mise en commun des moyens que les établissements et organismes fondateurs et associés consacrent aux pôles de recherche et d'enseignement supérieur.

L'établissement de coopération scientifique est l'un des statuts que peut adopter un pôle de recherche et d'enseignement supérieur.

100

Suite à l'entrée en vigueur de l'article 117 de la loi n° 2013-660 du 22 juillet 2013 relative à l'enseignement supérieur et à la recherche, les EPCS visés au 4° du II de l'article 244 quater B du CGI sont devenus des communautés d'universités et établissements (COMUE).

Les COMUE sont des établissements publics à caractère scientifique, culturel et professionnel régis par les dispositions codifiées de l'article L. 718-7 du code de l'éducation à l'article L. 718-15 du code de l'éducation, qui assurent la coordination des politiques de leurs membres telle que prévue à l'article L. 718-2 du code de l'éducation en matière d'offre de formation, stratégie de recherche et de transfert.

Toutefois, conformément à l'article 117 de la loi n° 2013-660 du 22 juillet 2013 relative à l'enseignement supérieur et à la recherche, les EPCS Agreenium, Condorcet et ParisTech sont maintenus dans leur statut pendant cinq années à compter de la publication de la loi précitée et sont donc régis par les dispositions du code de la recherche applicable aux EPCS en vigueur jusqu'à la publication de la loi n° 2013-660 du 22 juillet 2013 relative à l'enseignement supérieur et à la recherche.

6. Opérations confiées à des centres techniques exerçant une mission d'intérêt général

110

Pour l'application des dispositions relatives aux opérations de recherche externalisées, les centres techniques exerçant une mission d'intérêt général sont assimilés à des organismes publics de recherche. Aussi, les dépenses relatives aux opérations de recherche qui leur sont confiées sont prises en compte pour le double de leur montant dans la base de calcul de l'entreprise qui bénéficie du crédit d'impôt.

Sont réputés exercer une mission d'intérêt général les centres techniques dont les missions sont définies aux articles L. 521-1 et suivants du code de la recherche. Ces organismes sont dispensés de l'agrément prévu au d bis du II de l'article 244 quater B du CGI.

Remarque : Il est rappelé que seules sont éligibles au crédit d'impôt recherche les dépenses facturées correspondant à des dépenses de recherche telles qu'elles sont définies au II de l'article 244 quater B du CGI.

La prise en compte pour le double de leur montant des dépenses correspondantes est subordonnée à l'absence de lien de dépendance entre l'entreprise et ces organismes.

7. Opérations confiées aux instituts techniques agricoles ou agro-industriels et à leurs structures nationales de coordination

115

Les instituts techniques agricoles ou agro-industriels visés à l'article D. 823-1 du code rural et de la pêche maritime ainsi que l'association de coordination technique agricole (ACTA) et l'association de coordination technique pour l'industrie agro-alimentaire (ACTIA) sont assimilés à des organismes de recherche publics au sens du d du II de l'article 244 quater B du CGI (loi n° 2015-1785 du 29 décembre 2015 de finances pour 2016, art. 20).

8. Opérations confiées aux stations et fermes expérimentales dans le secteur de la recherche scientifique et technique agricole

117

Les stations et fermes expérimentales dans le secteur de la recherche scientifique et technique agricoles ayant pour membre une chambre d'agriculture départementale ou régionale visée aux articles L. 510-1 et suivants du code rural et de la pêche maritime sont assimilées à des organismes de recherche publics au sens du d du II de l'article 244 quater B du CGI (loi n° 2016-1918 du 29 décembre 2016 de finances rectificative pour 2016, art. 103).

9. Opérations confiées à certaines associations ou sociétés agréées à compter du 1er janvier 2010

120

Une entreprise peut confier la réalisation d'opérations de recherche à des associations ou des sociétés de capitaux agréées ayant conclu une convention avec un ou plusieurs organisme(s) de recherche public(s) ou établissement(s) d'enseignement supérieur délivrant un diplôme conférant un grade de master.

Les dépenses relatives à ces opérations peuvent être éligibles au crédit d'impôt recherche dès lors que ces associations et sociétés satisfont à certaines conditions.

a. Organismes concernés

1° Les associations

130

Les associations concernées sont des associations régies par la loi du 1er juillet 1901 relative au contrat d'association ayant pour fondateur(s) et membre(s) un ou plusieurs organisme(s) de recherche public(s) ou établissement(s) d'enseignement supérieur délivrant un diplôme conférant un grade de master (cf. I-A-3 § 50).

La qualité de membre de l'association s'apprécie à la date à laquelle les dépenses d'externalisation sont engagées par l'entreprise donneuse d'ordre.

Il est admis que la seule condition de membre mentionnée ci-avant soit suffisante.

2° Les sociétés

140

Les sociétés concernées sont des sociétés de capitaux dont le capital ou les droits de vote sont détenus pour plus de 50 % par un ou plusieurs organisme(s) de recherche public(s) ou établissement(s) d'enseignement supérieur délivrant un diplôme conférant un grade de master.

Les sociétés concernées sont donc des sociétés dans lesquelles les associés ne sont tenus qu'à concurrence de leurs apports. En pratique, il s'agit des sociétés suivantes : sociétés anonymes (code de commerce [C. com.], art. L. 225-1), sociétés en commandite par actions (C. com., art. L. 226-1), sociétés à responsabilité limitée (C. com., art. L. 223-1 et suiv.), sociétés par actions simplifiées et sociétés par actions simplifiées unipersonnelles (C. com., art. L. 227-1 et suiv.). L'entreprise unipersonnelle à responsabilité limitée (C. com, art., L. 223-1 et suiv.) sera également considérée comme une société de capitaux.

Plus de 50 % du capital ou des droits de vote de ces sociétés doivent être détenus directement et non par l'intermédiaire d'autres structures par un ou plusieurs organisme(s) de recherche public(s) ou établissement(s) d'enseignement supérieur délivrant un diplôme conférant un grade de master.

b. Conditions d'application

150

Les associations et sociétés concernées doivent également satisfaire aux conditions cumulatives suivantes :

- elles doivent être agréées par le ministère chargé de la recherche conformément au d bis du II de l'article 244 quater B du CGI ;

- elles doivent avoir conclu, avec le ou les organisme(s) de recherche public(s) ou établissement(s) d'enseignement supérieur délivrant un diplôme conférant un grade de master qui en sont membres ou qui détiennent plus de 50 % du capital ou des droits de vote, une convention en application de l'article L. 533-3 du code de la recherche ou de l'article L. 762-3 du code de l'éducation. La convention doit avoir été conclue à la date à laquelle les dépenses d'externalisation sont engagées par l'entreprise donneuse d'ordre.

Dans le cadre de ces conventions, les associations et sociétés concernées peuvent exécuter des prestations de service, gérer des contrats de recherche, exploiter des brevets et licences et commercialiser les produits de leurs activités.

160

Par ailleurs, les travaux de recherche confiés à ces organismes de droit privé, associations ou sociétés, doivent être réalisés au sein d'une ou plusieurs unités ou équipe(s) de recherche relevant du ou des organisme(s) de recherche public(s) ou établissement(s) d'enseignement supérieur délivrant un diplôme conférant un grade de master ayant conclu la convention citée au I-A-9-b § 150.

170

Les factures émises par les associations et sociétés qui remplissent les conditions citées au I-A-9-b § 150 à 160 au titre des opérations de recherche qui leur sont confiées peuvent utilement comporter des mentions relatives au crédit d'impôt recherche (précision de l'éligibilité au doublement des dépenses avec mention du d du II de l'article 244 quater B du CGI, référence au contrat conclu entre l'entreprise cliente et l'organisme privé à qui sont confiées les opérations de recherche et mention de l'unité ou de l'équipe de recherche ou des unités ou équipes de recherche ayant réalisé les travaux de recherche et développement). Ces mentions permettent d'informer les entreprises des conditions dans lesquelles les opérations de recherche ont été réalisées, ce qui est de nature à les sécuriser s'agissant de la prise en compte de ces dépenses pour le double du montant facturé dans l'assiette de calcul du crédit d'impôt recherche.

B. Prise en compte des dépenses pour le double de leur montant

180

Le d du II de l'article 244 quater B du CGI prévoit que les dépenses confiées aux organismes mentionnés à ce même d sont retenues pour le calcul du crédit d'impôt recherche pour le double de leur montant à la condition qu'il n'existe pas de liens de dépendance au sens des deuxième à quatrième alinéas du 12 de l'article 39 du CGI entre l'entreprise qui bénéficie du crédit d'impôt et l'organisme en question.

Au sens de ces dispositions sont réputés exister des liens de dépendance entre deux entreprises :

- lorsque l'une détient directement ou par personne interposée la majorité du capital social de l'autre ou y exerce en fait le pouvoir de décision ;

- lorsqu'elles sont placées l'une et l'autre, dans les conditions définies au premier tiret, sous le contrôle d'une même tierce entreprise.

Il est précisé que ces dépenses sont plafonnées dans les conditions prévues au d ter du II de l'article 244 quater B du CGI.

190

Exemple :

L'entreprise X confie l'exécution de travaux de recherche éligibles au crédit d'impôt recherche à l'université N, établissement d'enseignement supérieur délivrant un diplôme conférant un grade de master, que cette dernière lui facture pour un montant de 100 000 €. L'entreprise X pourra pour le calcul de son propre crédit d'impôt recherche retenir cette dépense pour un montant de 200 000 €. Par ailleurs, dans l'hypothèse où ces travaux sont réalisés par un service de l'université soumis à l'impôt sur les sociétés dans les conditions de droit commun et bénéficiant du crédit d'impôt recherche, seule la somme effectivement facturée à l'entreprise (100 000 €) devra être déduite des bases de calcul du crédit d'impôt recherche en application du III de l'article 244 quater B du CGI.

II. Dépenses exposées pour la réalisation d'opérations de recherche confiées à des organismes de recherche privés agréés par le ministre chargé de la recherche ou à des experts scientifiques ou techniques agréés dans les mêmes conditions

(200 à 210)

A. Conditions de prise en compte des dépenses externalisées auprès des organismes de recherche privés

220

Le d bis du II de l'article 244 quater B du CGI permet à une entreprise de prendre en compte dans la base de calcul de son crédit d'impôt recherche les dépenses exposées pour la réalisation d'opérations de recherche confiées à des organismes de recherche privés agréés mentionnés au d bis de l'article 244 quater B du CGI dans la limite des plafonds prévus aux d bis et d ter du II de l'article 244 quater B du CGI.

L'organisme agréé doit alors déduire de la base de calcul de son propre crédit d'impôt recherche les sommes reçues des organismes pour lesquels les opérations de recherche sont réalisées et facturées (CGI, art. 244 quater B, III). Cette disposition a pour objet d'éviter que les mêmes opérations de recherche ouvrent droit deux fois au crédit d'impôt.

Exemple :

L'entreprise A commande à un organisme agréé B une opération de recherche spécifique. En rémunération de la prestation fournie, A verse à B la somme de 10 000 €.

L'entreprise A prendra en compte dans la base de calcul de son crédit d'impôt la somme de 10 000 €.

En contrepartie, l'organisme B déduira de la base de calcul de son propre crédit d'impôt la même somme de 10 000 €.

Les plafonds prévus aux d bis et d ter du II de l'article 244 quater B du CGI doivent être respectés, ce qui signifie que le montant des dépenses qui excède ces plafonds, qui ne peut pas être pris en compte dans l'assiette du crédit d'impôt recherche (CIR) de l'entreprise qui confie la réalisation d'opérations de recherche à l'organisme de recherche privé agréé, ne peut davantage être inclus dans la base de calcul du CIR propre de ce dernier. En pratique, en application du d bis du II de l'article 244 quater B du CGI, la totalité des dépenses de recherche externalisées doit être déclarée par l'entreprise qui confie la réalisation de travaux de recherche à des tiers sur l'imprimé n° 2069-A-1- SD (CERFA n° 11081), disponible en ligne sur le site www.impots.gouv.fr, puis corrigée des différents plafonds sur ce même imprimé.

225

Si l'entreprise qui a confié les travaux de recherche à l'organisme de recherche agréé ne peut pas bénéficier du CIR parce qu'elle ne satisfait pas à l'ensemble des conditions prévues à l'article 244 quater B du CGI, en particulier s'il s'agit d'un organisme public de recherche non lucratif ou d'une entreprise étrangère, l'organisme agréé n'est alors pas tenu de déduire de la base de calcul de son propre CIR les sommes reçues de cette entreprise (l'organisme agréé peut donc prendre les dépenses correspondantes en compte pour le calcul de son propre CIR).

En revanche, le fait que cette entreprise renonce volontairement au bénéfice du CIR au titre de l'année considérée (soit pour la seule fraction des dépenses de recherche qu'elle a externalisées, soit pour l'ensemble des dépenses de recherche qu'elle a exposées, y compris en interne) n'est pas de nature à permettre à l'organisme agréé de prendre les sommes correspondantes en compte pour le calcul de son propre crédit d'impôt (l'organisme agréé doit donc les déduire de son propre CIR).

227

Par ailleurs, un organisme non agréé au sens du d bis du II de l'article 244 quater B du CGI peut inclure dans la base de calcul de son propre crédit d'impôt recherche les dépenses exposées dans le cadre d'opérations de recherche réalisées pour le compte d'entreprises auxquelles elles sont facturées.

En effet, une entreprise qui confie la réalisation d'opérations de recherche à un organisme qui n'est pas agréé ne peut pas prendre en compte dans la base de calcul de son crédit d'impôt recherche les dépenses exposées à ce titre qui lui sont facturées.

230

La Cour administrative d'appel de Versailles (CAA Versailles, arrêt du 29 novembre 2007, n° 05VE01865) a jugé que les dépenses de recherche engagées par une société non agréée doivent être exclues de l'assiette de son crédit d'impôt recherche dès lors qu'elles sont refacturées à des filiales du groupe.

Cet arrêt s'analyse comme une décision d'espèce et demeure sans influence sur la position de l'administration ainsi que cela a d'ailleurs été rappelé dans le cadre d'un rescrit publié le 13 mai 2008 dont les dispositions sont reprises au paragraphe précédent. Cette position ne s'applique toutefois pas aux affaires pour lesquelles un jugement définitif est intervenu.

En conséquence, les dépenses de recherche engagées par une entreprise non agréée comme organisme de recherche peuvent continuer à être prises en compte pour le calcul de son propre crédit d'impôt recherche, dans les conditions prévues à l'article 244 quater B du CGI, y compris dans l'hypothèse où elles font l'objet de refacturation.

240

Par ailleurs, le fait que les entreprises bénéficiant des opérations de recherche soient étrangères n'est pas de nature à modifier cette analyse dès lors que l'éligibilité des dépenses de recherche au crédit d'impôt dépend du lieu de réalisation des opérations et non du lieu d'utilisation des résultats.

245

Enfin, l'organisme sous-traitant peut demander au ministère chargé de la recherche à ne plus bénéficier de l'agrément CIR. Dans le cas où le sous-traitant n'est plus agréé, il y a lieu de distinguer deux cas de figure, selon la date à laquelle les travaux de recherche lui ont été confiés :

- l'entreprise donneur d'ordre ayant confié les travaux de recherche peut prendre en compte dans l'assiette de son CIR toutes les dépenses éligibles au contrat de sous-traitance signé au moment où l'organisme sous-traitant bénéficiait de l'agrément CIR, y compris si les factures sont émises postérieurement au retrait de l'agrément ;

- l'organisme sous-traitant dont l'agrément est retiré pourra prendre en compte dans l'assiette de son propre CIR les dépenses de recherche correspondant aux travaux lui ayant été confiés dans le cadre d'un contrat de sous-traitance conclu après la date de retrait de l'agrément. Corrélativement, le donneur d'ordre ne pourra plus, dans cette situation, retenir ces dépenses sous-traitées dans son propre CIR.

B. Plafonnement spécifique

250

En application du d bis du II de l'article 244 quater B du CGI, les dépenses confiées à des organismes de recherche privés agréés par le ministre chargé de la recherche, ou à des experts scientifiques ou techniques agréés dans les mêmes conditions, sont retenues dans la limite de trois fois le montant total des autres dépenses de recherche ouvrant droit au crédit d'impôt, avant application des limites prévues au d ter du II de l'article 244 quater B du CGI (cf. III-A § 260 et suivants) [disposition applicable aux CIR calculés au titre des dépenses exposées à compter du 1er janvier 2011]. Il en résulte qu'une entreprise qui ne réalise pas, en interne, des dépenses de recherche et de développement ne peut pas bénéficier du crédit d'impôt recherche pour les recherches qu'elle confie à des organismes ou experts privés.

III. Plafonnement des dépenses de recherche externalisées

A. Dépenses engagées avant le 1er janvier 2011

260

En application du d bis du II de l’article 244 quater B du CGI, les dépenses exposées pour la réalisation d'opérations de recherche confiées par une entreprise à des organismes de recherche privés agréés par le ministère chargé de la recherche ou à des experts scientifiques ou techniques privés agréés dans les mêmes conditions sont éligibles au CIR.

270

En application du d ter du II de l'article 244 quater B du CGI, le montant des dépenses éligibles à ce titre est plafonné pour l’entreprise donneuse d’ordre à :

- 2 millions d’euros par an, s’il existe un lien de dépendance au sens du 12 de l’article 39 du CGI entre l’entreprise qui bénéficie du crédit d’impôt et ces organismes. Un lien de dépendance est réputé exister entre deux entreprises, soit lorsque l'une détient directement ou par personne interposée la majorité du capital social de l'autre ou y exerce en fait le pouvoir de décision, soit lorsqu'elles sont placées l'une et l'autre sous le contrôle d'une même tierce entreprise ;

- 10 millions d’euros dans le cas contraire.

280

Il est précisé que ces plafonds sont communs et également applicables aux dépenses de recherche confiées à des organismes mentionnés au d du II de l’article 244 quater B du CGI (organismes de recherche publics, établissements d’enseignement supérieur délivrant un diplôme conférant un grade de master ou assimilés) qui sont prises en compte pour le double de leur montant.

Le plafond de 10 millions d'euros est en outre majoré de 2 millions d'euros (soit un plafond maximum de 12 millions d'euros) à raison des dépenses correspondant aux opérations confiées à ces derniers organismes.

290

Exemple :

Une entreprise E sous-traite une partie de ses opérations de recherche à trois opérateurs différents :

- à une de ses filiales, la société X, pour 5 000 000 euros ;

- à une université délivrant un diplôme conférant un grade de master pour 1 000 000 euros ;

- à une entreprise indépendante Y pour 9 000 000 euros.

L'entreprise E n'a pas de lien de dépendance avec l'université. Par ailleurs, la filiale X et l'entreprise indépendante Y ont été agréées par le ministre chargé de la recherche. Pour le calcul de son crédit d'impôt, l'entreprise peut prendre en compte dans la base de calcul le montant des dépenses suivantes, comme retracé dans le présent tableau :

|

Sous-traitance privée |

Sous-traitance publique |

TOTAL |

||

|---|---|---|---|---|

|

Filiale |

Entreprise indépendante |

Université |

||

|

Dépenses sous-traitées |

5 000 000 € |

9 000 000 € |

1 000 000 € |

15 000 000 € |

|

Dépenses sous-traitées prises en compte dans la base de calcul avant plafonnement |

5 000 000 € |

9 000 000 € |

2 000 000 €(1) |

16 000 000 € |

|

Dépenses sous-traitées prises en compte dans la base de calcul après plafonnement |

2 000 000 € |

8 000 000 € |

2 000 000 € |

12 000 000 € |

(1) Dépenses prises en compte pour le double de leur montant

Les dépenses de recherches confiées à la filiale sont plafonnées à 2 millions d'euros et celles confiées à l'entreprise indépendante à 8 millions d'euros (CGI, art. 244 quater B, II-d ter-al. 1). Les dépenses de recherche confiées à l'université, prises en compte pour le double de leur montant (CGI, art. 244 quater B, II-d) entrent en totalité dans la base de calcul du crédit d'impôt recherche compte tenu de la majoration du plafonnement (CGI, art. 244 quater B, II-d ter-al. 1).

B. Dépenses engagées à compter du 1er janvier 2011

300

Le d bis du II de l'article 244 quater B du CGI prévoit un plafond applicable aux dépenses relatives aux opérations confiées à des organismes de recherche (ou experts scientifiques ou techniques) privés agréés.

Ces dépenses sont retenues dans la limite de trois fois le montant total des autres dépenses de recherche ouvrant droit au crédit d’impôt déterminé avant application des plafonds cités au III-A § 260 et suivants prévus au d ter du II de l'article 244 quater B du CGI.

310

En revanche, cette limite ne s'applique pas aux opérations de recherche confiées à des organismes de recherche publics, établissements d’enseignement supérieur ou assimilés (notamment, fondations de coopération scientifique, fondations reconnues d'utilité publique du secteur de la recherche agréées ou associations et sociétés juridiquement liées à un organisme de recherche public ou un établissement d’enseignement supérieur) mentionnés au d du II de l'article 244 quater B du CGI.

320

Cette limite implique en pratique que l'entreprise donneuse d’ordre réalise au minimum un quart des dépenses de recherche en interne ou qu'elle en confie la réalisation dans cette même proportion à des organismes de recherche publics, établissements d’enseignement supérieur ou assimilés mentionnés au d du II de l’article 244 quater B du CGI.

Exemple 1 :

Soit une entreprise A qui a réalisé au titre de l’exercice clos le 31 décembre N des dépenses de recherche en interne éligibles au crédit d'impôt pour un montant de 800 000 €. Elle a également confié des travaux de recherche pour un montant de 3 000 000 € à un organisme de recherche privé agréé par le ministère chargé de la recherche. Il n’existe aucun lien de dépendance au sens du 12 de l’article 39 du CGI entre les deux entités.

a) Première limite applicable : les dépenses de recherche externalisées sont éligibles dans la limite de trois fois le montant total des autres dépenses de recherche ouvrant droit au crédit d’impôt, soit un plafond de :

2 400 000 € (800 000 € x 3).

Le montant éligible des dépenses de sous-traitance confiées à un organisme de recherche privé agréé est donc limité à 2 400 000 €.

b) Application du plafond prévu au d ter du II de l'article 244 quater B du CGI : faute de lien de dépendance entre les deux entités, le plafond applicable est de 10 millions d’euros.

En conséquence, le montant des dépenses de recherche externalisées éligibles au crédit d'impôt au titre de l'exercice N est égal à 2 400 000 €.

Exemple 2 :

Soit une société B qui a réalisé au titre de l’exercice clos le 31 décembre N des dépenses de recherche en interne éligibles au crédit d'impôt pour un montant de 800 000 €. Elle a également confié des travaux de recherche :

- pour un montant de 3 000 000 € à une filiale dont elle détient 80 % du capital et qui est agréée par le ministère chargé de la recherche ;

- à une entreprise indépendante agréée par ce même ministère pour un montant de 7 000 000 € ;

- ainsi qu’à un établissement public de coopération scientifique pour 1 000 000 € (il n’existe pas de lien de dépendance au sens du 12 de l’article 39 du CGI entre cette entité et l’entreprise donneuse d’ordre).

|

Dépenses de recherche réalisées par l'entreprise |

Dépenses de recherche externalisées à un organisme de recherche privé agréé |

Dépenses de recherche externalisées à un organisme de recherche public |

Total |

||

|---|---|---|---|---|---|

|

Filiale agréée (lien de dépendance) |

Entreprise indépendante agréée (sans lien de dépendance) |

Établissement public de coopération scientifique (sans lien de dépendance) |

|||

|

Dépenses de recherche réalisées par l'entreprise |

800 000 € |

||||

|

Dépenses de recherche externalisées |

3 000 000 € |

7 000 000 € |

1 000 000 € |

11 000 000 € |

|

|

Première limite applicable

(CGI, art. 244 quater B, II-d bis-al. 2) |

8 400 000 € |

8 400 000 € |

|||

|

Dépenses sous-traitées prises en compte dans la base de calcul avant plafonnement |

8 400 000 € |

2 000 000 €* |

10 400 000 € |

||

|

Dépenses sous-traitées prises en compte dans la base de calcul après plafonnement prévu au d ter du II de l'article 244 quater B du CGI (2, 10 ou 12 M€ selon le cas) |

2 000 000 € |

6 400 000 € |

2 000 000 € |

10 400 000 € |

|

* Les dépenses correspondant aux opérations de recherche confiées à l'établissement public de coopération scientifique sont prises en compte pour le double de leur montant (CGI, art. 244 quater B, II-d-4°).

a) Première limite applicable : les dépenses de recherche externalisées et confiées à des organismes privés agréés sont éligibles dans la limite de trois fois le montant total des autres dépenses de recherche ouvrant droit au crédit d’impôt, soit un plafond de 8 400 000 € [(800 000 € + 2 000 000 €) x 3)].

b) Autres plafonds à appliquer :

- pour la filiale agréée par le ministre de la recherche : 2 millions d’euros en raison des liens de dépendance avec l’entreprise donneuse d’ordre ;

- pour l’entreprise indépendante agréée par le ministre de la recherche : 10 millions d’euros, mais la première limite susmentionnée de 8 400 000 € est applicable. En outre, il convient de préciser que le plafond de 2 millions d’euros indiqué ci-avant est inclus dans le plafond global de 10 millions d’euros ;

- pour l’établissement public de coopération scientifique : 12 millions d’euros (le plafond de 10 millions d’euros susmentionné est majoré de 2 millions d’euros pour les opérations confiées à de tels organismes en application du 4° du d et du deuxième alinéa du d ter du II de l'article 244 quater B du CGI) ;

- le plafond global des dépenses externalisées à prendre en compte pour l’entreprise donneuse d’ordre est donc de 12 millions d’euros.

c) En conclusion, compte tenu de l’application combinée des deux plafonds indiqués ci-avant, le montant des dépenses externalisées éligibles au CIR de l’entreprise donneuse d’ordre est égal à 10 400 000 €.

330

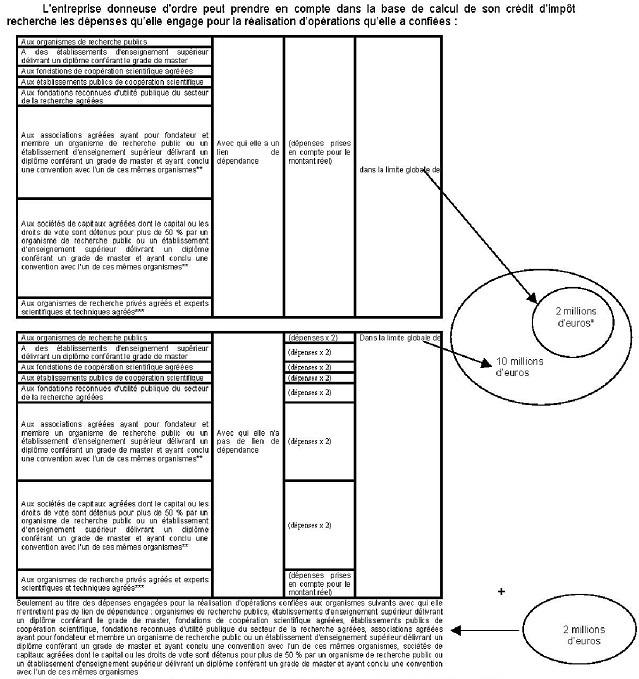

Le tableau récapitulatif ci-dessous reprend les différents plafonds applicables relatifs aux dépenses de recherche externalisées.

Remarques :

* Le plafond de 2 millions d'euros est inclus dans le plafond global de 10 millions d'euros, conformément au d ter du II de l'article 244 quater B du CGI.

** Les dépenses confiées à ces organismes sont prises en compte pour le double de leur montant en l'absence de liens de dépendance avec l'entreprise bénéficiaire du crédit d'impôt (loi n° 2009-1674 du 30 décembre 2009 de finances rectificative pour 2009, art. 87). Conformément aux dispositions des 7° et 8° du d du II de l'article 244 quater B du CGI, les instituts techniques liés aux professions mentionnées à l'article L. 830-1 du code rural et de la pêche maritime (cf. I-A-7 § 115) ainsi qu'à leurs structures nationales de coordination et les communautés d'université et établissements sont éligibles au doublement d'assiette (cf. I-A-5 § 100).

*** Les dépenses confiées à compter du 1er janvier 2011 à des organismes de recherche ou experts scientifiques ou techniques privés agréés par le ministre chargé de la recherche sont retenues dans la limite de trois fois le montant total des autres dépenses de recherche ouvrant droit au crédit d'impôt déterminé avant application des plafonds précités prévus au d ter de l'article 244 quater B du CGI.

IV. Déduction totale ou partielle de l’assiette du crédit d’impôt recherche des dépenses exposées par les entreprises au titre de prestations de conseil pour l’obtention de ce crédit d’impôt

340

En application du III de l'article 244 quater B du CGI, les entreprises doivent déduire de l’assiette du CIR le montant des dépenses exposées auprès de tiers au titre de prestations de conseil pour l’octroi du bénéfice du crédit d’impôt, totalement ou partiellement selon les cas. Cette disposition est applicable aux crédits d'impôt calculés au titre des dépenses de recherche exposées à compter du 1er janvier 2011.

Le montant des dépenses à déduire de l'assiette de calcul du crédit d'impôt est ainsi déterminé :

- montant total des rémunérations allouées en contrepartie de ces prestations fixé proportionnellement au montant du crédit impôt obtenu par l’entreprise ;

- montant des dépenses exposées autres que les rémunérations proportionnelles mentionnées ci-avant qui excède le plus élevé des deux montants suivants :

- 15 000 € hors taxes,

- ou 5 % du total hors taxes des dépenses de recherche éligibles minoré des subventions publiques reçues en application du III de l’article 244 quater B du CGI.

Ce dispositif s’applique à l’ensemble des prestations de conseil réalisées relatives au CIR, quelle que soit la qualité du prestataire : conseils spécialisés en recherche ou innovation, avocats ou experts-comptables, etc.

Remarque : Le montant des prestations de conseil doit être porté en déduction de l’assiette du CIR de l’année au titre de laquelle ces prestations sont déduites du résultat imposable à l’impôt sur le revenu ou à l’impôt sur les sociétés dans les conditions du droit commun.

En pratique, le montant des rémunérations fixées proportionnellement est déduit au titre de l’année N+1, l’obtention du crédit d’impôt en N+1 déclenchant la facturation du conseil. Bien entendu, si le montant des dépenses est déterminé à la fin de l’année N et donc déduit du résultat relatif à cette même année, le montant des honoraires vient en diminution de l’assiette du crédit d’impôt calculé au titre de l’année N.

350

Exemple :

Au cours de l’année civile N, une PME telle que définie au II-a-1-a § 80 et suivants du BOI-BIC-RICI-10-10-50 passible de l'impôt sur les sociétés (IS) qui clôture son exercice comptable au 31 décembre expose des dépenses de recherche dans le cadre d'un nouveau programme de recherche pour un montant de 400 000 € après déduction des subventions publiques reçues. Le montant du CIR potentiel s'élève à 120 000 € (taux applicable : 30 %).

En N+1, elle a engagé 600 000 € de dépenses éligibles et n’a pas perçu de subventions publiques, soit un CIR potentiel de 180 000 € calculé au taux de 30 %.

a) 1ère hypothèse : rémunération fixée proportionnellement.

La PME a eu recours en N et N+1 aux services d'un cabinet de conseil en innovation pour déterminer si ce nouveau programme était éligible au crédit d'impôt. A la suite de l’examen de son dossier, le cabinet a confirmé l'éligibilité de ses travaux de recherche et établit à ce titre une déclaration de CIR pour l'année N d'un montant de 120 000 € que la société a déposé en N+1 avec le relevé de solde de l'IS. Elle a demandé le remboursement immédiat de la créance de CIR correspondante non imputée sur l'IS dû auprès des services fiscaux et l'a obtenu. Le cabinet lui a facturé à ce titre courant N+1 un montant d'honoraires de 30 000 € hors taxes qui était conditionné à l’obtention du crédit d’impôt recherche au titre de l'année N et fixé à 25 % du CIR obtenu.

Les honoraires fixés proportionnellement au CIR devront donc être déduits de l'assiette du CIR calculé au titre de l’année N+1 :

- assiette du CIR avant déduction du montant des honoraires : 600 000 € ;

- assiette du CIR après déduction des honoraires : 600 000 € - 30 000 € = 570 000 € ;

- montant du CIR au titre de l’année N+1 : 171 000 € (570 000 € x 30 %).

Si l’entreprise est en mesure de déterminer le montant des honoraires du cabinet de conseil en innovation au titre de l’année N pour l’obtention du CIR calculé au titre de l’année N, elle déduira ce montant de l’assiette du CIR au titre de cette même année.

b) 2ème hypothèse : rémunération autre que proportionnelle.

La PME a eu recours en N aux services d'une société d'avocats qui a présenté une demande de rescrit auprès de l'administration fiscale concernant l'éligibilité de certaines dépenses exposées pour la réalisation du programme de recherche. Une facture lui a été adressée à ce titre en fin d'année N pour un montant de 30 000 € hors taxes (rémunération fixée en fonction du temps de travail nécessité par le traitement du dossier).

Montant à déduire de l'assiette des dépenses de recherche éligibles au CIR calculé au titre de l'année N :

- 400 000 € x 5 % = 20 000 € (ce montant est le plus élevé, car supérieur à 15 000 € HT) ;

- montant à déduire : 30 000 € - 20 000 € = 10 000 € ;

- assiette du CIR : 400 000 € - 10 000 € = 390 000 € ;

- montant du CIR calculé au titre de l'année N : 117 000 € (390 000 € x 30 %).

c) 3ème hypothèse : rémunération mixte.

Des prestations de conseil ont été facturées en N à l'entreprise par une société de conseil en recherche et en innovation selon les modalités suivantes :

- une rémunération proportionnelle et conditionnelle à l’obtention du CIR de l'année N-1 pour un montant de 50 000 € hors taxes au titre de son précédent programme de recherche ;

- et un forfait de 18 000 € hors taxes pour une prestation complémentaire liée au CIR de l'année N.

Les honoraires fixés proportionnellement au CIR devront être déduits comme suit de l'assiette de calcul du crédit d'impôt :

400 000 € - 50 000 € = 350 000 €

Les honoraires dont le montant est forfaitaire (18 000 €) n’ont, en revanche, pas à être déduits de l’assiette de calcul du crédit d'impôt, puisque leur montant est inférieur à 20 000 € (400 000 € x 5 % = 20 000 €, ce montant est le plus élevé car supérieur à 15 000 € HT).

CIR calculé au titre de l'année N : 350 000 x 30 % = 105 000 €.