PAT – ISF – Assiette – Exonérations partielles des parts ou actions objets d'un engagement collectif de conservation – Portée de l'exonération et conséquences du non respect des conditions d'application

I. Portée de l’exonération

1

L’article 885 I bis du code général des impôts (CGI) exonère d’impôt de solidarité sur la fortune, à concurrence de 75 % de leur valeur, les parts ou actions détenues par un redevable et faisant l’objet d’un engagement de conservation répondant aux conditions exposées au BOI-PAT-ISF-30-40-60-10.

A. Date d’effet de l’engagement

10

Dans la mesure où l’engagement collectif de conservation est opposable à l’administration à compter de la date de son enregistrement, les associés signataires peuvent bénéficier de l’exonération partielle à compter de l’année suivant celle de l’enregistrement de cet engagement.

B. Nature de l'exonération

20

Lorsque les conditions d’application prévues à l’article 885 I bis du CGI sont remplies, les parts ou actions détenues par un redevable sont exonérées d’ impôt de solidarité sur la fortune à concurrence des trois quarts de leur valeur.

Il est précisé que l’existence de l’engagement collectif de conservation n’est pas de nature à justifier l’application d’un abattement (décote) sur la valeur des titres.

C. Cas particulier des titres de sociétés interposées

30

L’article 885 I bis du CGI prévoit que l’exonération partielle est applicable aux titres d’une société qui possède directement des parts ou actions objets d’un engagement de conservation auquel elle a souscrit (simple niveau d’interposition).

Cet article prévoit également que l’exonération partielle est applicable aux titres d’une société qui possède une participation dans une société qui a souscrit un engagement de conservation (double niveau d’interposition).

1. Application de l’exonération aux titres d’une société signataire d’un engagement : hypothèse d’un simple niveau d’interposition

40

La valeur des titres d’une société interposée entre le redevable de l’impôt de solidarité sur la fortune et la société dont les parts ou actions font l’objet d’un engagement de conservation bénéficie de l’exonération partielle à proportion de la valeur réelle de l’actif brut de la société interposée qui correspond à la participation soumise à l’engagement.

La fraction de la valeur des titres de la société interposée qui est susceptible de bénéficier de l’exonération partielle d’impôt de solidarité sur la fortune, s’obtient par la formule suivante :

Valeur des titres de la société interposée x (Valeur de la participation soumise à l'engagement collectif de conservation / Valeur de l'actif brut de la société interposée).

2. Application de l’exonération aux titres d’une société non-signataire d’un engagement : hypothèse d’un double niveau d’interposition

50

La valeur des titres d’une société, détenus directement par un redevable de l'impôt de solidarité sur la fortune, bénéficie de l’exonération partielle lorsque cette société possède directement des titres d’une société signataire d’un engagement de conservation.

L’exonération partielle s’applique alors à la valeur des titres de la société détenus directement par le redevable dans la limite de la fraction de la valeur réelle de l’actif brut de celle-ci représentative de la valeur de la participation indirecte qui a fait l’objet d’un engagement de conservation.

La fraction de la valeur des titres de cette société qui est susceptible de bénéficier de l’exonération partielle d’impôt de solidarité sur la fortune, s’obtient de la manière suivante :

60

Dans un premier temps, il convient de déterminer la valeur de la participation indirecte qui a fait l’objet d’un engagement de conservation.

Cette valeur se calcule ainsi :

Valeur de la participation, que possède la société dont les titres sont détenus directement par le redevable à l’impôt de solidarité sur la fortune, dans la société signataire de l’engagement x (Valeur de la participation soumise à l’engagement collectif de conservation / Valeur de la participation soumise à l’engagement collectif de conservation)

70

Dans un second temps, la valeur de la participation indirecte qui a fait l’objet d’un engagement de conservation permet de déterminer la fraction de la valeur des titres à laquelle s’applique l’exonération partielle :

Valeur des titres détenus directement par le redevable dans la société qui détient une participation dans la société signataire de l’engagement x (Valeur de la participation indirecte ayant fait l’objet d’un engagement de conservation / Valeur de l’actif brut de la société qui détient une participation dans la société signataire de l’engagement).

S’agissant des conséquences sur les formules précitées des variations à la hausse des participations à chaque niveau d’interposition, il y a lieu de se reporter au II-B-2-a § 230 et suivants.

D. Sort des dettes

80

Aux termes du premier alinéa de l’article 769 du CGI dont les dispositions sont applicables à l’impôt de solidarité sur la fortune, les dettes contractées pour l’achat de biens exonérés ou dans l’intérêt de tels biens, sont imputées en priorité sur la valeur desdits biens. Lorsque l’exonération du bien auquel la dette se rapporte est partielle, la dette est déductible de l’actif brut dans les mêmes proportions que la valeur soumise à l’impôt.

Dès lors, les dettes contractées pour l’acquisition de titres objets d’un engagement collectif de conservation, exonérés à ce titre pour une fraction seulement de leur valeur, sont déductibles de l’actif pour la même proportion.

II. Conséquences du non-respect des conditions d’application du régime de faveur

A. Cessions de titres a un tiers

1. Cession durant l’engagement collectif de conservation

a. Conséquences pour le cédant personne physique

90

La cession de parts ou actions soumises à un engagement de conservation à une personne autre qu’un associé signataire de l’engagement entraîne la remise en cause de l’exonération partielle dont ont bénéficié tous les titres du cédant, et non seulement ceux ayant fait l’objet de la cession.

Dès lors, le cédant doit acquitter le complément d’impôt dû au titre des années antérieures et de l’année de cession à raison desquelles il a bénéficié de l’exonération partielle. Ces compléments d’impôt sont assortis de l’intérêt de retard dans les conditions exposées à l'article 1727 du CGI.

b. Conséquences pour les autres signataires

1° Les seuils minima de 20% ou 34% sont respectés

100

L’exonération partielle n’est pas remise en cause et continue à s’appliquer pour l’avenir aux autres signataires s’ils conservent leurs titres jusqu’au terme de l’engagement et dans la mesure où les seuils minima de 20% ou de 34% continuent d’être collectivement respectés.

2° Les seuils minima de 20% ou 34% ne sont plus respectés

110

Si, à l’issue de la cession par un signataire à un tiers, les autres signataires de l’engagement ne respectent pas les seuils minima de 20% ou 34%, l’exonération partielle dont ceux-ci ont pu bénéficier est en principe remise en cause.

L’exonération partielle est remise en cause pour tous les signataires pour le passé et l’année en cours, si la cession a eu lieu dans les deux ans de la conclusion de l’engagement collectif de conservation.

120

Toutefois, le bénéfice de l’exonération partielle n’est pas remis en cause, lorsque cette cession a lieu après le délai minimal de deux ans prévu au b de l'article 885 I bis du CGI et que les autres signataires respectent l’obligation de conservation individuelle prévue au c de l’article précité.

130

En outre, l’article 12 de la première loi de finances rectificative pour 2011 n°2011-900 du 29 juillet 2011 prévoit que le bénéfice de l’exonération partielle n’est pas remis en cause si d’une part, le cessionnaire s’associe à l’engagement collectif à raison des titres cédés afin que les seuils minima, de 20% ou 34% de titres, demeure respecté, et si d’autre part, l’engagement collectif est reconduit pour une durée minimale de deux ans.

Les assouplissements apportés par l’article 12 de la loi de finances rectificative pour 2011n°2011-900 du 29 juillet 2011 s’appliquent à compter du 31 juillet 2011.

2. Cession durant l’engagement individuel de conservation

140

La cession des parts ou actions soumis à l’obligation de conservation individuelle entraîne la remise en cause de l’exonération partielle dont ont bénéficié tous les titres du cédant, et non seulement ceux ayant fait l’objet de la cession.

3. Conséquences du non-respect des conditions relatives à la conservation des titres au-delà du délai global de six ans

150

Au-delà de la durée globale de conservation de six ans, seule est susceptible d’être remise en cause l’exonération partielle accordée au titre de la période d’un an en cours lors du non-respect des conditions relatives à la conservation des titres.

Toutefois, dès lors qu'un signataire du pacte cède un seul de ses titres, il perd le bénéfice de l'exonération partielle d'ISF, au titre de l'année en cours, et cela pour la totalité des titres détenus inclus dans le pacte, y compris donc pour les titres qu'il a conservés. En conséquence, pour l'avenir, l'exonération partielle d'ISF ne pourra s'appliquer que si un nouvel engagement collectif de conservation est souscrit dans les conditions de droit commun.

B. Autres transferts de titres

1. Apport des titres soumis à engagement

a. Au cours de l’engagement collectif

160

En cas d’apport des titres à une personne n'ayant pas souscrit à l’engagement collectif de conservation, les conséquences sont identiques à celles prévues en cas de cession.

170

Par ailleurs, dans l'hypothèse où l'ensemble des titres objets d'un engagement collectif de conservation se trouve, au gré des apports effectués entre les signataires, réunis entre les mains d'un seul signataire, il est admis que le bénéfice du régime de faveur ne soit pas remis en cause si toutes les autres conditions sont respectées.

b. Au cours de l’obligation de conservation individuelle

180

L’apport des parts ou actions soumis à l’obligation de conservation individuelle entraîne la remise en cause de l’exonération partielle dont ont bénéficié tous les titres de l’apporteur, et non simplement ceux ayant fait l’objet de la cession.

2. Modifications intervenant au niveau des sociétés interposées

a. Évolution des participations à l’un des niveaux d’interposition durant l’engagement collectif et la période de conservation individuelle

190

L’exonération partielle prévue par l’article 885 I bis du CGI est subordonnée à la condition que les participations restent inchangées à chaque niveau d’interposition.

Dès lors, chaque associé personne morale ou personne physique de la chaîne doit détenir au minimum les titres qu’il possédait au moment de la signature de l’engagement pendant toute la durée de ce dernier.

Il en résulte notamment les conséquences suivantes.

200

La transmission par un redevable de l’impôt de solidarité sur la fortune des parts ou actions qu’il détient dans une société qui possède directement (un niveau d’interposition) ou indirectement (deux niveaux d’interposition) une participation dans une société dont les titres font l’objet d’un engagement collectif de conservation entraîne la remise en cause de l’exonération partielle dont il a pu bénéficier.

210

Toutefois, il est admis que la donation des titres précités ne remette pas en cause le bénéfice du régime de faveur si les donataires conservent les titres ainsi transmis jusqu’au terme du délai global de conservation de six ans.

220

Par ailleurs, en cas de transmission par une société dont le redevable détient directement une participation, de parts ou actions d’une société signataire d’un engagement (hypothèse d’un double niveau d’interposition), le régime de faveur dont a bénéficié le redevable à raison de sa participation indirecte est remis en cause.

230

Il est toutefois précisé que l’acquisition par le redevable ou par la société interposée considérée de titres supplémentaires qui ont pour effet d’augmenter leur participation indirecte dans la société dont les titres sont soumis à engagement n’est pas de nature à remettre en cause le bénéfice du régime de faveur. Cependant, il ne pourra pas être tenu compte pour avenir de ces titres pour le calcul de la fraction exonérée des titres détenus directement par le redevable (cf. I-C-1 § 40 et suivants).

Par ailleurs, le régime de faveur n’est pas remis en cause dans l’hypothèse où la société signataire cède ou acquiert des titres à un ou d’un autre associé membre de l’engagement. Il en est de même si cette société cède des titres non soumis à un engagement alors même qu’elle détient des titres de la même société qu’elle a entendu soumettre à un engagement de conservation.

L’opération d’acquisition ou de cession par cette société de titres objet de l’engagement collectif aura un effet sur le calcul de la fraction des titres exonérée du redevable détenteur d’une participation indirecte (cf. I-C-1 § 40 et suivants).

240

Enfin, l’article 57 de la loi de finances rectificative pour 2006 n°2006-1771 du 30 décembre 2006 prévoit, à compter du 1er janvier 2007, qu’en cas de non-respect des dispositions de l’article 885 I bis du CGI par suite d’une fusion entre sociétés interposées, l’exonération partielle accordée au titre de l’année en cours et de celles précédant cette opération n’est pas remise en cause si les signataires respectent l’engagement prévu au a de l’article 885 I bis du CGI jusqu’à son terme et si les titres reçus en contrepartie de la fusion sont conservés jusqu’au même terme.

En revanche, pour l’avenir, l’exonération partielle d’impôt de solidarité sur la fortune ne pourra s’appliquer que si un nouvel engagement collectif de conservation est souscrit dans les conditions de droit commun.

Le non-respect de la condition tenant à la participation inchangée durant l’engagement collectif entraîne la remise en cause de l’exonération partielle d’impôt de solidarité sur la fortune dont a pu bénéficier l’ensemble des redevables.

b. Transmission de titres entre associés de sociétés interposées durant l’engagement collectif

250

L’exonération partielle prévue par l’article 885 I bis du CGI est subordonnée à la condition que les participations restent inchangées à chaque niveau d’interposition.

Dès lors, chaque associé personne morale ou personne physique de la chaîne doit détenir en principe au minimum les titres qu’il possédait au moment de la signature de l’engagement pendant toute la durée de ce dernier.

260

Toutefois, l’article 41 de la loi de finances rectificative pour 2007 n°2007-1824 du 25 décembre 2007 permet, sous certaines conditions, aux associés de sociétés interposées de se céder ou de se donner, durant l’engagement collectif de conservation, des titres sans remise en cause de l’exonération partielle accordée au titre de l’année en cours et de celles précédant l’opération.

Les conditions devant être cumulativement respectées sont les suivantes :

- le cédant ou le donateur et le cessionnaire ou le donataire sont associés dans la société dont les titres sont cédés ou donnés ;

- ils bénéficient tous les deux de l’exonération partielle prévue à l’article 885 I bis du CGI pour les titres qu’ils détiennent dans cette société ;

- les titres reçus par le cessionnaire ou le donataire sont conservés au moins jusqu’au terme du délai global de six ans.

Les assouplissements apportés par l’article 41 de la loi de finances rectificative pour 2007 n°2007-1824 du 25 décembre 2007 s’appliquent à compter du 29 décembre 2007.

270

Par ailleurs, le cessionnaire ou le donataire bénéficie de l’exonération partielle sur les titres reçus les années suivant celle de la cession ou de la donation, sous réserve que les titres reçus soient conservés jusqu’au terme du délai global de six ans.

Ainsi, si le cessionnaire ou le donataire cède à un tiers les titres reçus avant le terme du délai global de six ans, l’exonération partielle est remise en cause :

- pour le cédant ou le donateur, pour les années précédant la première cession ou donation et pour l’année durant laquelle a eu lieu la première cession ou la donation ;

- pour le cessionnaire ou le donataire, pour les années qui suivent la première cession ou donation et pour l’année au cours de laquelle a eu lieu la seconde cession.

280

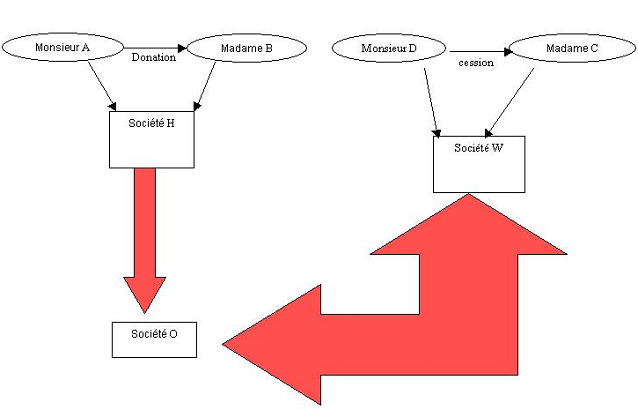

Exemple de transmission de titres entre actionnaires de sociétés interposées :

Dans l’exemple ci-dessus, la donation et la cession n’entraînent pas de remise en cause de l’exonération partielle au titre de l’année en cours et des années précédentes.

Par ailleurs, Madame B et Madame C peuvent bénéficier de l’exonération partielle pour les titres reçus, sous réserve qu’elles conservent les titres reçus au moins jusqu’au délai global de six ans.

Par contre, si Madame B cède des titres à Monsieur D, l’exonération partielle sera remise en cause au titre de l’année en cours et des années précédentes.

C. Modification de la structure de la société dont les titres font l’objet de l’obligation de conservation

1. Au cours de la période de l’engagement collectif

a. Scission ou fusion

290

Dans l’hypothèse d’une opération de fusion ou de scission au sens de l’article 817 A du CGI, l’exonération partielle accordée au titre de l’année en cours et de celles précédant ces opérations n’est pas remise en cause si les signataires de l’engagement de conservation conservent les titres qu’ils ont reçus en contrepartie jusqu’au terme de l’engagement.

b. Augmentation de capital

300

Dans l’hypothèse d’une augmentation de capital conduisant au non-respect des conditions de seuils de détention, l’exonération partielle au titre de l’année en cours et des années précédentes n’est pas remise en cause dans la mesure où les signataires de l’engagement conservent leurs titres jusqu’à son terme.

c. Annulation de titres

310

Dans l’hypothèse d’une annulation de titres pour cause de pertes ou de liquidation judiciaire, l’exonération partielle dont a pu bénéficier antérieurement un redevable n’est pas remise en cause.

d. Dispositions communes

320

Dans les cas énumérés aux II-C-1-a § 290 , b § 300 et c § 310, l’exonération ne pourra s’appliquer pour l’avenir que si un nouvel engagement collectif de conservation est souscrit dans les conditions de droit commun.

2. Au cours de la période de conservation individuelle

a. Scission ou fusion

330

Dans l’hypothèse d’une opération de fusion ou de scission au sens de l’article 817 A du CGI, l’exonération partielle accordée au titre de l’année en cours et des années précédant ces opérations n’est pas remise en cause si les redevables conservent les titres qu’ils ont reçus à l’issue de l’opération.

b. Annulation de titres

340

Dans l’hypothèse d’une annulation de titres pour cause de pertes ou de liquidation judiciaire, l’exonération partielle dont a pu bénéficier antérieurement un redevable n’est pas remise en cause.

c. Dispositions communes

350

La non-remise en cause du régime de faveur dans les cas précités bénéficie également aux redevables qui ont bénéficié d’une exonération à raison de leur participation indirecte dans la société objet des modifications structurelles limitativement énumérées par la loi.

Ces aménagements commentés aux § 330 à 350 et qui résultent de l’article 15 de la loi de finances pour 2008 n°2007-1822 du 24 décembre 2007 s’appliquent à compter du 26 septembre 2007 y compris aux engagements en cours à cette date.

D. Absence d’exercice d’une fonction de direction au sein de la société par l’un des signataires de l’engagement

360

En cas de non-respect de la condition relative à l’exercice d’une fonction de direction au sein de la société dont les titres font l’objet d’un engagement de conservation par l’un des associés signataires, l’exonération partielle d’impôt de solidarité sur la fortune est remise en cause pour l’ensemble des redevables bénéficiant de l’exonération partielle.