IS - Régime fiscal des groupes de société - Retraitements nécessaires à la détermination du résultat et de la plus ou moins-value d'ensemble - Limitation de la déduction des charges financières liées à l'acquisition d'une société destinée à devenir membre du groupe (dispositif de "l'amendement Charasse") - Situations particulières

I. Cas des sociétés et organismes du secteurs des assurances

1

Le sixième alinéa de l'article 223 B du code général des impôts (CGI) prévoit la réintégration au résultat d'ensemble d'une fraction des charges financières déduites par les sociétés du groupe, lorsqu'une société a acheté les titres d'une autre société qui devient membre du même groupe, auprès des personnes qui la contrôlent.

Ce dispositif s'applique aux personnes morales membres d'un groupe combiné.

II. Cas des groupes dont le périmètre inclut des sociétés détenues par des sociétés établies hors de France

10

Les groupes dont le chainage capitalistique est réalisé par l'intermédiaire de sociétés intermédiaires sont décrits au BOI-IS-GPE-10-30-30, qui définit la notion de société intermédiaire. Les groupes horizontaux, formés en application du deuxième alinéa du I de l'article 223 A du CGI, sont décrits au BOI-IS-GPE-10-30-50, et particulièrement au I-D § 110 et suivants du BOI-IS-GPE-10-30-50 pour la notion de société étrangère.

20

Afin d’éviter qu’un endettement artificiel du groupe ne vienne réduire le montant de l’impôt dû, le sixième alinéa de l’article 223 B du CGI limite la déduction des charges financières liées à l’acquisition d’une société qui entre dans le périmètre d’intégration par une société du groupe auprès de personnes qui la contrôlent, directement ou indirectement, ou auprès de sociétés que ces personnes contrôlent, directement ou indirectement (BOI-IS-GPE-20-20-80-10 et BOI-IS-GPE-20-20-80-20).

30

Ce dispositif anti-abus s’applique aussi aux acquisitions, auprès de ces mêmes vendeurs, de titres d’une société déjà membre du groupe, et de titres d’une société intermédiaire ou d'une société étrangère, sauf à ce que ces vendeurs soient eux-mêmes membres du groupe.

40

Dans le cas de l’acquisition de titres d’une société déjà membre du groupe ou qui en devient membre, le vendeur peut être une société intermédiaire, une société étrangère, une entité mère non résidente ou une société qui ne revêt ni la qualité de société du groupe ni la qualité de société intermédiaire, ni celle de société étrangère, ni celle d'entité mère non résidente. Les charges financières liées à cette acquisition, qui sont déduites pour la détermination du résultat individuel de l’acquéreuse, sont rapportées au résultat d’ensemble du groupe, selon les mêmes modalités et exceptions que celles prévues aux sixième à douzième alinéas de l'article 223 B du CGI.

Dans le cas de l’acquisition de titres d’une société intermédiaire ou d'une société étrangère, les charges financières liées à cette acquisition, qui sont déduites pour la détermination du résultat individuel de l’acquéreuse, sont rapportées au résultat d’ensemble du groupe, selon les mêmes modalités et exceptions que celles prévues aux sixième à douzième alinéas de l'article 223 B du CGI en retenant le prix d’acquisition des titres de la société intermédiaire ou de la société étrangère dans la limite de la valeur vénale des titres des sociétés du groupe indirectement acquises.

50

La réintégration des charges financières s’applique au titre de l’exercice d’acquisition et des huit exercices suivants. Elle peut prendre fin de manière anticipée lorsque la société directement ou indirectement acquise sort du périmètre du groupe, sauf si cette sortie résulte d’une fusion de la société acquise avec une société du groupe.

La réintégration des charges financières s'applique y compris lorsque des acquisitions de titres de sociétés intermédiaires sont intervenues avant l'extension du dispositif de réintégration à de telles acquisitions par l'article 33 de la loi n° 2009-1674 du 30 décembre 2009 de finances rectificative pour 2009. Dans ce cas, les charges financières sont concernées par la réintégration lorsqu'elles sont déductibles postérieurement à l'entrée en vigueur de l'article 33 de la loi n° 2009-1674 du 30 décembre 2009 de finances rectificative pour 2009. De même, en cas d'acquisition des titres de sociétés étrangères avant l'extension du dispositif de réintégration à de telles acquisitions par l'article 63 de la loi n° 2014-1655 du 29 décembre 2014 de finances rectificative pour 2014, le dispositif de réintégration s'applique aux charges financières déductibles postérieurement à l'entrée en vigueur de l'article 63 de la loi n° 2014-1655 du 29 décembre 2014 de finances rectificative pour 2014.

60

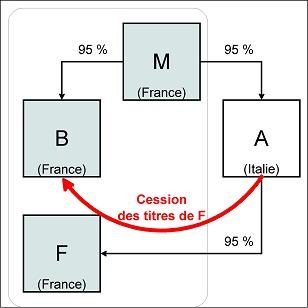

Exemple 1 : Au cours de l’exercice N, la société B, membre du groupe constitué par la société M, acquiert 95 % du capital de la société F auprès de la société intermédiaire A. Les sociétés A et B étant contrôlées par la même société, en l’occurrence la société M, et la société F demeurant dans le groupe, cette cession entre dans le champ d’application du sixième alinéa de l’article 223 B du CGI.

62

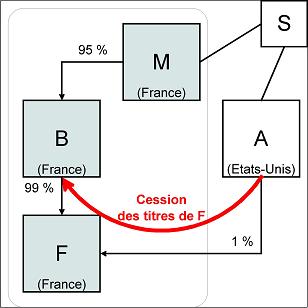

Exemple 2 : Au cours de l’exercice N, la société B, membre du groupe constitué par la société M, acquiert 1 % du capital de la société F auprès de la société A, qui n’est ni une société du groupe, ni une société intermédiaire. Les sociétés A et B étant contrôlées par la même société, en l’occurrence la société S, et la société F demeurant dans le groupe, cette cession entre dans le champ d’application du sixième alinéa de l’article 223 B du CGI.

64

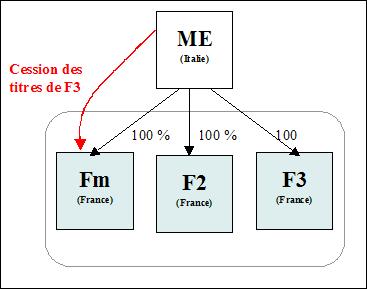

Exemple 3 : Les sociétés Fm, F2 et F3 forment ensemble un groupe horizontal, dont Fm est société mère. L'entité mère non résidente ME les détient directement à 100 %. Au cours de l'exercice N, la société Fm acquiert la totalité des titres de la société F3 auprès de la société ME. Ce faisant, la société Fm acquiert auprès d'une personne qui la contrôle (la société ME) les titres de la société F3 qui est membre du groupe : cette cession entre dans le champ d’application du sixième alinéa de l’article 223 B du CGI.

66

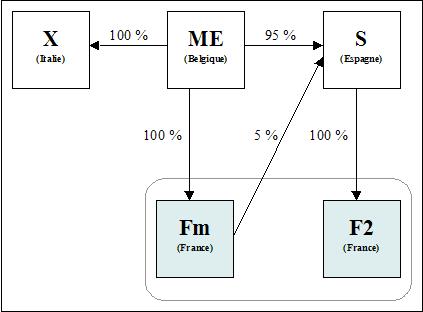

Exemple 4 : Les sociétés Fm et F2 forment ensemble un groupe horizontal, à compter de l'exercice 2015. La société ME, entité mère non résidente, détient la société Fm directement à 100 %. La société F2 est détenue directement à 100 % par la société étrangère S, elle-même détenue directement à 95 % par la société ME et à 5 % par la société Fm. La société Fm a acquis sa participation de 5 % dans la société S en 2008, auprès de la société X, non membre du groupe, détenue directement à 100 % par la société ME (les autres liens de détention n'ont pas évolué entre 2008 et 2015).

Puisque la société Fm a acquis les titres de la société étrangère S auprès de la société X, avec laquelle est sous le contrôle commun de la société ME, cette cession entre dans le champ d'application du sixième alinéa de l'article 223 B du CGI. Le dispositif de réintégration des charges financières s'applique pour la détermination des résultats d'ensemble des exercices 2015 et 2016 (la réintégration ne s'applique plus au-delà du huitième exercice suivant celui d'acquisition des titres). Dans le calcul du montant à réintégrer, le prix d'acquisition des titres de la société S est limité à la valeur vénale des titres de la société F2, membre du groupe, détenue par la société S.

70

Il est rappelé que les groupes dont le chaînage capitalistique est réalisé par l'intermédiaire de sociétés intermédiaires et les groupes horizontaux ont des obligations déclaratives particulières examinées au IV-C § 280 et suivants du BOI-IS-GPE-10-40 et au II-B-9 § 310 du BOI-IS-GPE-70-20.