IS - Régime fiscal des groupes de sociétés - Détermination du résultat d'ensemble et de la plus ou moins-value d'ensemble - Retraitements nécessaires à la détermination du résultat et de la plus ou moins-value d'ensemble - Neutralisation de certaines provisions - Précisions et situations particulières

I. Neutralisation des dotations aux provisions sur des biens ayant antérieurement fait l'objet d'une cession soumise au régime de l'article 223 F du code général des impôts

1

L'article 223 B du code général des impôts (CGI) et l'article 223 D du CGI ont été modifiés afin de tenir compte de la situation dans laquelle des éléments d'actif sont cédés dans un premier temps entre sociétés membres du même groupe, puis font l'objet d'une provision pour dépréciation.

Dans cette hypothèse, la provision pour dépréciation est réintégrée au résultat d'ensemble ou à la plus-value ou moins-value nette à long terme d'ensemble à hauteur de la plus-value ou du profit dégagé à l'occasion de la cession initiale et neutralisé en application de l'article 223 F du CGI.

A. Champ d'application

10

L'article 223 F du CGI prévoit la neutralisation des plus-values ou moins-values résultant de cessions d'immobilisations à l'intérieur du groupe.

Aux termes de cet article, la plus-value ou la moins-value afférente à la cession entre sociétés du groupe d'un élément d'actif immobilisé et acquise depuis sa date d'inscription au bilan de la société qui a effectué la première cession n'est pas retenue pour le calcul du résultat ou de la plus-value ou de la moins-value nette à long terme d'ensemble de l'exercice de cette cession.

Cette plus-value ou cette moins-value est comprise dans le résultat ou la plus-value ou moins-value nette à long terme d'ensemble de l'exercice au cours duquel intervient soit la cession hors du groupe de l'immobilisation, soit la sortie du groupe d'une société qui l'a cédée ou de celle qui en est propriétaire.

Ce dispositif est également applicable au résultat de cession de titres de portefeuille exclus du régime des plus-values ou moins-values à long terme, ainsi qu'au résultat de transfert de titres constaté dans les conditions prévues au a ter du I de l'article 219 du CGI et compris dans le résultat de l'exercice de cession de la société cédante.

Ces dispositions sont commentées au BOI-IS-GPE-20-20-50.

20

Le troisième alinéa de l'article 223 B du CGI et le cinquième alinéa de l'article 223 D du CGI évoquent notamment les provisions pour dépréciation de biens ayant fait l'objet d'une ou plusieurs cessions soumises au régime de l'article 223 F du CGI.

Ils visent plus particulièrement le cas d'immobilisations ou de titres de portefeuille qui ont été cédés à une ou plusieurs reprises à l'intérieur du groupe, ces cessions ayant dégagé globalement une plus-value ou un profit neutralisé dans les conditions prévues à l'article 223 F du CGI, puis qui ont subi une dépréciation justifiant la constitution d'une provision.

B. Portée de la mesure

1. Neutralisation de la dotation aux provisions

30

Lorsqu'une société membre d'un groupe a déduit de son résultat une dotation aux provisions pour dépréciation d'un élément d'actif, autre que des titres éligibles au régime des plus et moins-values à long terme, acquis auprès d'une autre société du groupe, cette dotation est rapportée au résultat d'ensemble à hauteur de la plus-value ou du profit dégagé lors de la cession et placé en report d'imposition dans les conditions prévues à l'article 223 F du CGI.

De même, lorsqu'une société membre d'un groupe a constitué une dotation aux provisions à raison d'une dépréciation de titres éligibles au régime des plus et moins-values à long terme acquis auprès d'une autre société du groupe, cette dotation est ajoutée à la plus-value nette à long terme d'ensemble ou retranchée de la moins-value nette à long terme d'ensemble à hauteur de la plus-value ou du profit dégagé lors de la cession et placé en report d'imposition dans les conditions prévues à l'article 223 F du CGI.

40

Si l'élément d'actif a fait l'objet antérieurement de plusieurs cessions successives à l'intérieur du groupe, la réintégration à effectuer par la société mère est limitée à l'excédent des plus-values ou profits sur les moins-values ou pertes résultant de ces cessions.

50

Exemple : La société M a formé en N un groupe avec ses filiales F1, F2 et F3. Au cours de l'exercice N+1, F1 acquiert auprès d'une société extérieure au groupe des titres du portefeuille (exclus du régime des plus-values ou moins-values à long terme) pour un prix de 1 000. Ces titres font l'objet des cessions suivantes :

- à F2, en N+3, pour un prix de 1 700 ;

- à F3, en N+4, pour un prix de 1 500.

En N+6, F3 constitue une dotation aux provisions pour dépréciation des titres d'un montant de 600.

La cession à F2 dégage un profit de 700 qui est déduit du résultat d'ensemble en application de l'article 223 F du CGI. La cession à F3 dégage une perte de 200 qui est réintégrée au résultat d'ensemble, toujours en application de l'article 223 F du CGI.

En application du troisième alinéa de l'article 223 B du CGI, la dotation aux provisions pour dépréciation des titres constituée par F3 au titre de l'exercice N+6 est réintégrée au résultat d'ensemble à hauteur de l'excédent du profit résultant de la cession réalisée en N+3 sur la perte résultant de la cession réalisée en N+4, soit à hauteur de 500.

2. Sort de la dotation neutralisée en cas de sortie de groupe entraînant la fin du report d'imposition de l'article 223 F du CGI

60

La sortie du groupe d'une société qui a cédé l'élément d'actif ou de celle qui en est propriétaire conduit la société mère à comprendre, dans le résultat ou dans la plus-value ou moins-value nette à long terme d'ensemble, le résultat ou la plus-value ou moins-value qui n'a pas été retenu lors de sa réalisation.

Corrélativement, la dotation aux provisions pour dépréciation de cet élément d'actif qui avait été neutralisée lors de sa constitution pour la détermination du résultat d'ensemble ou de la plus-value ou moins-value nette à long terme d'ensemble et qui n'a pas encore été rapportée peut être déduite du résultat ou de la plus-value nette à long terme d'ensemble ou ajoutée à la moins-value nette à long terme d'ensemble.

70

Exemple : En reprenant les données de l'exemple figurant au I-B-1 § 50, on suppose que la société F2 sort du groupe au titre de l'exercice N+7.

La société mère doit réintégrer dans le résultat d'ensemble de l'exercice N+7 le profit antérieurement neutralisé calculé par différence entre le prix d'acquisition des titres par la société F3, qui en est propriétaire, et la valeur d'origine de ces titres dans les écritures de la société F1 qui a effectué la première cession, soit un profit égal à 500.

Corrélativement, la fraction de la dotation aux provisions qui n'avait pas été déduite du résultat d'ensemble afférent à l'exercice N+6, soit 500, est déduite du résultat d'ensemble afférent à l'exercice N+7.

3. Reprise de la dotation neutralisée

80

La dotation aux provisions pour dépréciation qui n'a pas été prise en compte pour la détermination du résultat d'ensemble ou de la plus-value ou moins-value nette à long terme d'ensemble et qui est rapportée en application du 5° du 1 de l'article 39 du CGI est déduite du résultat ou de la plus-value nette à long terme d'ensemble ou ajoutée à la moins-value nette à long terme d'ensemble au titre de l'exercice au cours duquel elle est rapportée, sous réserve que les sociétés concernées appartiennent toujours au même groupe d'intégration.

Cette reprise de provision est donc soumise aux mêmes règles que les autres reprises de provisions neutralisées dans le cadre du régime de l'article 223 A du CGI (BOI-IS-GPE-20-20-30).

90

En revanche, la reprise de la provision n'est pas neutralisée à hauteur de la fraction de la dotation qui a été prise en compte lors de sa constitution pour la détermination du résultat d'ensemble ou de la plus-value ou moins-value nette à long terme d'ensemble. Pour l'application de cette disposition, en cas de reprise partielle de provision, celle-ci s'impute en priorité sur la fraction de la dotation qui n'a pas été neutralisée, puis sur la fraction qui a fait l'objet de cette neutralisation.

100

De même, aucune rectification n'est à opérer pour la détermination du résultat d'ensemble ou de la plus-value ou moins-value nette à long terme d'ensemble lorsque la reprise de provision correspond à une dotation neutralisée lors de sa constitution puis déduite à l'occasion de la sortie du groupe d'une société qui a cédé l'élément d'actif concerné ou de celle qui en est propriétaire.

Par ailleurs, la reprise de provision ne sera pas neutralisée lors de la cession ou de l'apport des titres d'une filiale, ainsi que lors de la fusion ou de la transmission universelle de patrimoine (TUP) non rétroactives d'une filiale intervenant le dernier jour de l'exercice, lorsque cette filiale est réputée appartenir au groupe tout au long de l'exercice (BOI-IS-GPE-10-20-10 au II-C-2 § 230).

110

Exemple : En reprenant les données de l'exemple figurant au I-B-1 § 50, on suppose que la société F3, constatant une diminution de la dépréciation des titres, reprend la provision de 600 à hauteur de 250 au titre de l'exercice N+7.

À hauteur de la fraction de la dotation qui a été déduite, soit 100, cette reprise n'est pas neutralisée. L'excédent, soit 150, est déduit du résultat d'ensemble au titre de l'exercice N+7.

4. Articulation des différents dispositifs de neutralisation de dotations aux provisions

120

En application de la première phrase du sixième alinéa de l'article 223 D du CGI, la dotation aux provisions constituée par une société après son entrée dans le groupe à raison d'une participation détenue dans une autre société du groupe est ajoutée à la plus-value nette à long terme d'ensemble ou déduite de la moins-value nette à long terme d'ensemble.

Ce dispositif s'applique avant celui décrit au I § 1 à 110, alors même que ces participations auraient fait l'objet antérieurement d'une ou plusieurs cessions à l'intérieur du groupe soumises au régime de l'article 223 F du CGI.

130

Exemple : La société H1 détient, depuis l'exercice N, 50 % du capital de la société H2. Les deux sociétés entrent dans un même groupe fiscal au titre de l'exercice N+1.

Au titre de l'exercice N+3, la société H1 cède sa participation dans la société H2, dont le prix de revient est de 1 200, à une autre société du groupe, H3, pour un prix de 1 400. La société H1 réalise donc une plus-value de 200. Au titre de l'exercice N+4, la société H3 constitue une dotation aux provisions, d'un montant de 110, pour dépréciation de sa participation dans le capital de la société H2. Au titre de l'exercice N+5, la société H3 constitue une dotation complémentaire de 150, alors que la société H2 sort du groupe. La participation dans la société H2 est donc évaluée à la clôture de l'exercice N+5 à 1 400-110-150, soit 1 140. Au titre de l'exercice N+6, la provision est reprise pour son montant intégral, soit 260.

La plus-value à long terme de 200 afférente à la cession réalisée au titre de l'exercice N+3 n'est pas retenue pour le calcul de la plus-value ou de la moins-value nette à long terme d'ensemble, en application des dispositions de l'article 223 F du CGI.

La dotation aux provisions d'un montant de 110 constituée au titre de l'exercice N+4 est ajoutée à la plus-value nette à long terme d'ensemble ou déduite de la moins-value nette à long terme d'ensemble en application de la première phrase du sixième alinéa de l'article 223 D du CGI.

La dotation aux provisions d'un montant de 150 constituée au titre de l'exercice N+5 est ajoutée à la plus-value nette à long terme d'ensemble ou déduite de la moins-value nette à long terme d'ensemble à hauteur de 90, en application du troisième alinéa de l'article 223 B du CGI. En effet, la provision constituée n'est déductible, pour la détermination du résultat d'ensemble ou de la plus-value ou moins-value à long terme d'ensemble, que dans la mesure où la valeur de l'élément d'actif à la clôture de l'exercice de dotation, soit 1 140, est inférieure à la valeur fiscale du bien au bilan de la société qui a réalisé la première cession, soit 1 200. En l'occurrence, la dotation de 150 est donc déductible à hauteur de 1 200-1 140, soit 60, et non déductible à hauteur de 150-60, soit 90.

La reprise de provision de 260 effectuée au titre de l'exercice N+6 est retranchée de la plus-value nette à long terme d'ensemble ou ajoutée à la moins-value nette à long terme d'ensemble pour la partie de la dotation constituée au titre de l'exercice N+5 qui a été neutralisée en application de la deuxième phrase du sixième alinéa de l'article 223 D du CGI, soit 90. La reprise de provision qui correspond à la dotation de l'exercice N+4, soit 110, ne peut être neutralisée dès lors que la société H2 n'est plus membre du groupe.

140

Exemple récapitulatif : La société P a formé en N un groupe avec ses filiales A, B, C et D. Au cours de l'exercice N+1, la société A acquiert auprès d'une société extérieure au groupe des titres de participation pour un prix de 12 000. Ces titres font l'objet des cessions suivantes :

- à la société B, en N+2, pour un prix de 13 000 ;

- à la société C, en N+5, pour un prix de 20 000 ;

- à la société D, en N+6, pour un prix de 18 000.

En N+8, la société D constitue une dotation aux provisions pour dépréciation des titres d'un montant de 7 000.

En N+9, la société D reprend une partie de la provision, pour un montant de 1 500.

La société B sort du groupe au titre de l'exercice N+10.

La cession réalisée en N+2 dégage une plus-value à court terme de 13 000-12 000, soit 1 000, qui est déduite du résultat d'ensemble en application de l'article 223 F du CGI.

La cession réalisée en N+5 dégage une plus-value à long terme de 20 000-13 000, soit 7 000, qui est déduite de la plus-value nette à long terme d'ensemble ou rapportée à la moins-value nette à long terme d'ensemble en application de l'article 223 F du CGI.

La cession réalisée en N+6 dégage une moins-value à court terme de 20 000-18 000, soit 2 000, qui est rapportée au résultat d'ensemble en application de l'article 223 F du CGI.

En application du sixième alinéa de l'article 223 D du CGI, la dotation aux provisions constituée en N+8 est ajoutée à la plus-value nette à long terme d'ensemble ou retranchée de la moins-value nette à long terme d'ensemble à hauteur de l'excédent des plus-values résultant des cessions réalisées en N+2 et N+5, soit 1 000+7 000, sur la moins-value résultant de la cession réalisée en N+6, soit 2 000. Un montant de 6 000 doit donc être réintégré au titre de l'exercice N+8.

A hauteur de la fraction de la provision qui a été déduite, soit 1 000, la reprise de provision effectuée en N+9 n'est pas neutralisée. L'excédent, soit 500, est retranché de la plus-value nette à long terme d'ensemble ou ajouté à la moins-value nette à long terme d'ensemble.

Au titre de l'exercice N+10, en conséquence de la sortie du groupe de la société B, la société mère doit rapporter la plus-value antérieurement neutralisée calculée par différence entre le prix d'acquisition des titres par la société D qui en est propriétaire et la valeur d'origine de ces titres dans les écritures de la société A qui a effectué la première cession, soit une plus-value égale à 18 000-12 000, soit 6 000. Cette plus-value doit être comprise dans la plus-value ou moins-value nette à long terme d'ensemble pour sa totalité (la fraction de la plus-value qui doit être comprise dans la plus-value ou moins-value nette à long terme d'ensemble en application du deuxième alinéa de l'article 223 F du CGI correspond à la somme algébrique des plus-values et moins-values à long terme afférentes à cet élément, non retenues antérieurement et réalisées par les différentes sociétés du groupe à l'occasion de sa cession [BOI-IS-GPE-30-20]) ; en l'occurrence, la plus-value de 6 000 à réintégrer par la société mère doit être comprise pour sa totalité dans la plus-value ou moins-value nette à long terme d'ensemble, dès lors que son montant est inférieur à la plus-value à long terme de 7 000 constatée par la société B à l'occasion de sa cession à à la société C (les deux autres cessions réalisées par la société A à la société B et par la société C à la société D ont dégagé des résultats à court terme).

Corrélativement, la fraction de la dotation aux provisions neutralisée et non encore rapportée, soit 5 500, est retranchée de la plus-value nette à long terme d'ensemble ou ajoutée à la moins-value nette à long terme d'ensemble afférente à l'exercice N+10.

5. Obligations déclaratives

150

Les dotations aux provisions neutralisées dans le cadre du dispositif décrit au I § 1 à 110 doivent être portées dans la case DU du tableau n° 2058-ER-SD du formulaire LIASSE GROUPE-SD (CERFA n° 15950) lorsqu'elles sont rapportées au résultat d'ensemble ou dans les cases BX à D2 du même tableau lorsqu'elles sont ajoutées à la plus-value nette à long terme ou retranchées de la moins-value nette à long terme d'ensemble.

Les reprises correspondantes doivent, lorsqu'elles ont été neutralisées, être portées, selon le cas, dans la case DV du tableau n° 2058-ER-SD ou dans les cases A5 à D4 du même tableau.

Les dotations aux provisions neutralisées dans le cadre du dispositif puis déduites en cas de sortie de groupe (I-A § 10 et I-B-2 § 60) doivent être portées dans la case FZ du tableau n° 2058-ES-SD du formulaire LIASSE GROUPE-SD lorsqu'elles sont retranchées du résultat d'ensemble ou dans les cases F6 ou F8 du même tableau lorsqu'elles sont retranchées de la plus-value nette à long terme ou ajoutées à la moins-value nette à long terme d'ensemble.

Les imprimés n° 2058-ER-SD et n° 2058-ES-SD du formulaire LIASSE GROUPE-SD sont disponibles en ligne sur le site www.impots.gouv.fr.

160

Il est rappelé que les obligations déclaratives dans le cadre du régime fiscal des groupes de sociétés sont décrites au BOI-IS-GPE-20.

II. Cas des sociétés et organismes du secteur des assurances : groupes combinés

170

Les provisions constituées par une personne morale après son entrée dans le groupe, à raison de créances qu'elle détient sur d'autres sociétés du groupe ou des risques qu'elle encourt du fait de telles sociétés font l'objet d'un retraitement pour la détermination du résultat d'ensemble, conformément aux dispositions du troisième alinéa de l'article 223 B du CGI.

Il en est de même des provisions constituées par une personne morale après son entrée dans le groupe à raison des participations détenues dans d'autres sociétés du groupe, en application du sixième alinéa de l'article 223 D du CGI.

180

Ces dispositions s'appliquent aux membres du groupe combiné.

III. Cas des groupes dont le périmètre inclut des sociétés détenues par l'intermédiaire de sociétés établies hors de France

190

Dans les développements suivants, il est rappelé que la notion de « société intermédiaire » correspond à celle définie au I § 20 à 40 du BOI-IS-GPE-10-30-30, que la notion d'« entité mère non résidente » correspond à celle définie au I-C § 80 et suivants du BOI-IS-GPE-10-30-50 et que la notion de « société étrangère » correspond à celle définie au I-D § 110 et suivants du BOI-IS-GPE-10-30-50.

Le troisième alinéa de l’article 223 B du CGI prévoit que le résultat du groupe est majoré du montant des dotations aux provisions constituées par une société du groupe à raison des créances qu’elle détient sur d’autres sociétés du groupe, des titres de capital (exclus du régime des plus-values ou moins-values à long terme) d’autres sociétés du groupe, ou des risques qu’elle encourt du fait de ces sociétés (BOI-IS-GPE-20-20-30-10).

Le quatrième alinéa de l'article 223 D du CGI prévoit un mécanisme analogue pour les provisions constituées à raison de participations relevant du régime des plus-values ou moins-values à long terme (BOI-IS-GPE-20-20-30-20).

200

Or, les provisions pour dépréciation ou pour risques peuvent être constituées par une société du groupe à raison d’une société intermédiaire ou, dans les groupes horizontaux formés en application du deuxième alinéa du I de l'article 223 A du CGI, à raison d'une société étrangère ou de l'entité mère non résidente. Ces provisions peuvent indirectement refléter les pertes d’une société du groupe, détenue directement ou indirectement par cette société intermédiaire, cette société étrangère ou cette entité mère non résidente. Afin d’éviter la double déduction des mêmes pertes, le dispositif de neutralisation des provisions intra-groupe est étendu aux provisions dotées à raison d’une société intermédiaire, d'une société étrangère, ou de l'entité mère non résidente.

210

Ainsi, le résultat d’ensemble du groupe est majoré du montant des dotations complémentaires aux provisions constituées par une société après son entrée dans le groupe, à raison des créances qu'elle détient sur des sociétés intermédiaires ou sur des sociétés étrangères ou sur l'entité mère non résidente, des titres détenus dans de telles sociétés et exclus du régime des plus-values ou moins-values à long terme, ou des risques qu'elle encourt du fait de telles sociétés ou entité mère non résidente. Par exception, le résultat d'ensemble du groupe n'est pas majoré de la fraction de ces dotations pour laquelle la société mère apporte la preuve qu'elle n'est pas liée, directement ou indirectement, aux déficits et moins-values nettes à long terme de sociétés du groupe retenus pour la détermination du résultat d'ensemble et de la plus-value ou moins-value nette à long terme d'ensemble.

Si la société mère n’est pas en mesure d’apporter cette preuve, les provisions constituées à raison de la société intermédiaire, ou de la société étrangère, ou de l'entité mère non résidente, ne sont pas déductibles du résultat d’ensemble.

220

De la même façon, le montant des dotations complémentaires aux provisions constituées par une société après son entrée dans le groupe à raison des participations détenues dans des sociétés intermédiaires, des sociétés étrangères ou l'entité mère non résidente, à l'exception de la fraction de ces dotations pour laquelle la société mère apporte la preuve qu'elle n'est pas liée, directement ou indirectement, aux déficits et moins-values nettes à long terme de sociétés du groupe retenus pour la détermination du résultat d'ensemble et de la plus-value ou moins-value nette à long terme d'ensemble, est ajouté à la plus-value nette à long terme d'ensemble ou déduit de la moins-value nette à long terme d'ensemble.

230

La preuve peut être apportée par tout moyen : comptabilité des sociétés du groupe, comptabilité de la société intermédiaire, de la société étrangère ou de l'entité mère non résidente, éléments économiques permettant d’établir que la société intermédiaire, la société étrangère ou l'entité mère non résidente rencontre des difficultés dans son secteur d’activité, que sa situation est compromise par la perte de marchés, par des engagements juridiques ou des procédures défavorables (clauses contractuelles ou contentieux), par des charges exceptionnelles supportées (aides accordées à des filiales en difficulté sans lien avec le groupe fiscal), par la situation de sociétés n’appartenant pas au groupe avec lesquelles la société intermédiaire, la société étrangère ou l'entité mère non résidente est en relation, etc.

Un tel faisceau d’éléments peut permettre de justifier que la provision est liée à la situation de la société intermédiaire, de la société étrangère ou de l'entité mère non résidente, ou à la situation de sociétés n’appartenant pas au groupe auxquelles est liée cette société intermédiaire, cette société étrangère, ou cette entité mère non résidente. Mais la société mère doit également démontrer que la situation économique d’aucune société du groupe n’est en mesure d’expliquer la dégradation de la situation de la société intermédiaire, de la société étrangère ou de l'entité mère non résidente, justifiant la provision qu’elle a dotée. L’analyse est menée provision par provision, la situation des sociétés du groupe pouvant justifier de neutraliser la déduction de plusieurs dotations.

240

Lors de la reprise ultérieure de la provision constituée par une société du groupe à raison d’une société intermédiaire ou d'une société étrangère ou de l'entité mère non résidente, la fraction de la provision antérieurement neutralisée lors de la détermination du résultat d’ensemble est déduite du résultat d’ensemble lors de sa reprise, sous réserve que la société qui a constitué la provision et les sociétés directement ou indirectement détenues par la société intermédiaire ou la société étrangère ou l'entité mère non résidente à l’origine de la neutralisation de la provision soient toujours membres du groupe à la clôture de l’exercice de reprise.

250

Exemple 1 : La société M, société mère d’un groupe fiscal, détient une créance de nominal 200 sur la société intermédiaire E, qu’elle provisionne à hauteur de 160. La société E détient la société F, membre du groupe fiscal formé par la société M.

L'analyse de la situation de chacune des sociétés en présence permet d'établir que les difficultés économiques de la société F justifieraient à elles seules de décoter de 150 la valeur de la créance. A hauteur de 150, la société M n'est donc pas en mesure de prouver que la provision n'est pas liée aux déficits et moins-values nettes à long terme de la société F. Les difficultés économiques de la société G, autre société détenue par la société E mais n'appartenant pas au groupe fiscal formé par la société M, diminuent encore la probabilité du remboursement et contribuent à une décote supplémentaire de la créance d'un montant de 30 ; en revanche, abstraction faite de la situation de ses propres filiales dont elle attend le remboursement des prêts qu'elle leur a consentis, la situation de la société E n'aurait pas justifié la dotation de cette provision. Dans cette situation, la provision n'est pas déductible à hauteur de 150 et doit être déduite pour le surplus (10).

Si les difficultés économiques de la société F justifiaient à elles seules de décoter de 170 la valeur de la créance, la provision ne serait alors pas déductible dans son intégralité (160).

260

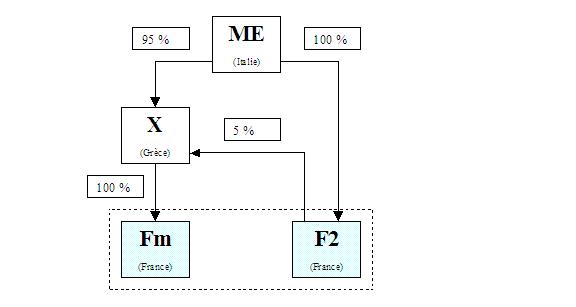

Exemple 2 : Les sociétés Fm et F2 forment ensemble un groupe horizontal, dont Fm est société mère, et dont la société italienne ME est entité mère non résidente. La société ME détient à 95 % la société étrangère X, établie en Grèce, qui détient elle-même la totalité des titres de la société Fm. La société ME détient à 100 % la société F2, qui détient 5 % du capital de la société X. Au cours de l'exercice N, la société F2 déprécie à hauteur de 100 les titres de la société X, admis au régime fiscal des plus ou moins-values à long terme.

Le montant de cette dépréciation des titres X doit être ajouté au résultat net à long terme d'ensemble, sauf si la société mère apporte la preuve que la dépréciation des titres X n'est pas liée, directement ou indirectement, aux déficits et moins-values nettes à long terme de sociétés du groupe retenus pour la détermination du résultat d'ensemble et de la plus-value ou moins-value nette à long terme d'ensemble.

Par hypothèse, l'analyse de la situation de chacune des sociétés permet d'établir que les difficultés économiques de la société Fm justifieraient à elles seules de déprécier de 80 la participation de la société F2 dans la société X. A hauteur de 80, la preuve n'est donc pas apportée que la dépréciation n'est pas liée aux déficits et moins-values nettes à long terme de la société Fm. Dans cette situation, la provision pour dépréciation n'est pas déductible à hauteur de 80, et doit être déduite pour le surplus de 20.