IS - Régime fiscal des groupes de sociétés - Opérations de restructurations du groupe - Opérations d'apport-attribution

1

Le régime de groupe défini à l'article 223 A et suivants du code général des impôts (CGI) prévoit, au g du 6 de l'article 223 L du CGI, des règles spécifiques relatives à certaines opérations de restructuration dites « d'apport-attribution ».

Il s'agit des opérations effectuées sous la forme d'un apport de titres de filiales, suivies du désengagement de la société apporteuse par attribution des titres reçus en rémunération de l'apport.

Le dispositif permet :

- à la société bénéficiaire de l'apport, de former un groupe avec les filiales apportées dès l'exercice de l'apport (CGI, art. 223 L, 6-g) ;

- le transfert, sur agrément, d'une fraction des déficits d'ensemble du groupe apporteur au groupe bénéficiaire de l'apport (CGI, art. 223 I, 7) ;

- l'imputation des déficits transférés sur une base élargie (CGI, art. 223 I, 5 al. 2).

Le dispositif s'applique également, dans des conditions spécifiques (commentées au IV § 240 à 310), lorsque l'apport des titres de filiales est le fait de la société mère d'un groupe horizontal (formé en application des dispositions du deuxième alinéa du I de l'article 223 A du CGI) ou de son entité mère non résidente (les notions de « groupe horizontal », d'« entité mère non résidente » et de « société étrangère » sont définies au BOI-IS-GPE-10-30-50).

I. Conditions nécessaires à l'application du dispositif

10

Les opérations visées sont les opérations d'apport-attribution réalisées par la société mère d'un groupe et qui bénéficient :

- concernant les apports partiels d'actif, des dispositions du 1 de l'article 210 B du CGI ou de l'agrément prévu au 3 de l'article 210 B du CGI ;

- concernant l'attribution des titres représentatifs de cet apport aux membres de la société apporteuse, des dispositions du 2 de l'article 115 du CGI, le cas échéant sur agrément prévu au 2 bis de l'article 115 du CGI.

A. Restructurations concernées

20

Les opérations concernées sont celles consistant en un apport constitué, en tout ou partie, des titres de sociétés membres d'un groupe fiscal, suivi d'une attribution des titres représentatifs de l'apport aux membres de la société apporteuse.

B. Délivrance d'agréments

30

Afin de bénéficier de la présente mesure, les opérations d'apport-attribution doivent en principe remplir les conditions prévues au 1 de l'article 210 B du CGI concernant les apports, et les conditions prévues au 2 de l'article 115 du CGI concernant l'attribution aux membres de la société apporteuse des titres représentatifs de l'apport.

A défaut, l'opération d'apport-attribution doit obtenir les agréments prévus, s'agissant de l'apport de titres, au 3 de l'article 210 B du CGI et, s'agissant de l'attribution des titres, au 2 bis de l'article 115 du CGI.

Les modalités d'obtention de ces agréments sont examinées au BOI-SJ-AGR-20-10 et au BOI-SJ-AGR-20-20.

C. Opération réalisée par la société mère d'un groupe

40

Conformément au g du 6 de l'article 223 L du CGI, l'apport-attribution doit être réalisé par la société mère d'un groupe.

Ainsi, le dispositif n'est pas applicable aux situations où des titres de filiales d'un groupe fiscal sont apportés par une filiale de ce groupe.

D. Apport avec effet rétroactif au premier jour de l'exercice

50

L'apport doit prendre effet à la date d'ouverture de l'exercice des sociétés apportées au cours duquel l'apport est réalisé étant rappelé que cette date d'effet est fixée contractuellement entre les parties.

E. Conditions afférentes à la personne morale détenant les sociétés apportées

60

La société bénéficiaire des apports ou la personne morale détenant, directement ou indirectement, cette dernière, doit remplir les conditions pour être société mère d'un groupe comprenant les filiales apportées (CGI, art. 223 A). En particulier, elle doit :

- être une personne morale soumise à l'impôt sur les sociétés ;

- détenir au moins 95 % du capital des filiales apportées ;

- ne pas être détenue à 95 % ou plus par une société soumise à l'impôt sur les sociétés.

70

Ces conditions doivent être remplies à la clôture de l'exercice d'apport.

80

Si, du fait de l'apport, la société apporteuse détient 95 % ou plus du capital de la société bénéficiaire des apports, ce taux de détention doit être inférieur à 95 % à la clôture de l'exercice d'apport.

90

Cette nécessité peut avoir pour conséquence d'anticiper l'attribution des titres prévue par le 2 de l'article 115 du CGI qui doit en principe être effectuée dans le délai d'un an à compter de l'apport.

II. Conséquences fiscales

A. Sortie des filiales apportées du groupe formé par l'apporteuse

100

L'apport des titres des filiales a pour conséquence la sortie de ces filiales du groupe formé par la société apporteuse.

L'exercice de sortie de ces filiales, c'est-à-dire l'exercice au titre duquel leurs résultats ne sont plus retenus dans le résultat d'ensemble du groupe de l'apporteuse, est l'exercice au cours duquel intervient l'apport (BOI-IS-GPE-40-20-10).

110

La sortie des filiales apportées entraîne les « déneutralisations » prévues à l'article 223 F du CGI et à l'article 223 R du CGI. En particulier, il s'agit de réintégrer ou de déduire les plus ou moins-values de cession d'immobilisations intra-groupe et les subventions et abandons de créances, lorsque ces opérations ont concerné les sociétés sortantes.

Remarque : Les subventions et abandons de créances consentis entre sociétés du groupe au titre d'exercices ouverts à compter du 1er janvier 2019 ne sont plus neutralisés pour déterminer le résultat d'ensemble. Ainsi la réintégration concerne les seuls subventions et abandons de créances déduits pour la détermination du résultat d'ensemble des exercices ouverts avant cette date. Il convient de se reporter au II § 10 et suivants du BOI-IS-GPE-40-20-30.

120

Ces réintégrations et déductions sont réalisées par la société mère apporteuse, au titre de l'exercice de sortie des filiales (II § 10 et suivants du BOI-IS-GPE-40-20-30).

B. Constitution immédiate d'un groupe par la personne morale détenant les sociétés apportées

1. Constitution du nouveau groupe

130

Le dispositif prévu au g du 6 de l'article 223 L du CGI permet à la personne morale détenant les sociétés apportées, qui peut être la société bénéficiaire de l'apport ou une personne morale détenant, directement ou indirectement, cette dernière, de former un nouveau groupe avec les sociétés apportées dès l'ouverture de l'exercice d'apport.

Ainsi, les filiales apportées n'ont pas d'exercice imposé individuellement.

2. Entrée dans un groupe préexistant

140

La personne morale détenant, directement ou indirectement, le capital des sociétés apportées peut former un nouveau groupe avec les sociétés apportées à compter de l'exercice au cours duquel intervient l'apport.

150

Cette personne morale peut également, si elle est déjà mère d'un groupe, élargir celui-ci aux sociétés apportées.

3. Durée du premier exercice du nouveau groupe

160

La durée du premier exercice des sociétés du groupe issu de l'apport peut être inférieure ou supérieure à douze mois.

170

Si nécessaire, les dispositions de l'article 37 du CGI sont appliquées. Ces dispositions prévoient qu'en l'absence de clôture d'exercice au cours d'une année civile, l'impôt est provisoirement établi au titre de la période écoulée depuis la dernière clôture d'un exercice.

180

Tout comme en cas d'absorption ou d'acquisition d'une société mère, il est admis que la date d'ouverture du premier exercice du nouveau groupe soit différente pour la société mère et les sociétés issues du groupe ayant cessé (il convient de se reporter au II-A § 180 et suivants du BOI-IS-GPE-50-10-20 et au III-B § 130 et suivants du BOI-IS-GPE-50-20-20-10).

C. Transfert de déficits

190

Conformément au 7 de l'article 223 I du CGI, une fraction du déficit d'ensemble du groupe de l'apporteuse peut être transférée, sur agrément, à la personne morale bénéficiaire de l'apport.

200

Les déficits ainsi transférés ne sont plus imputables par la société mère ayant effectué l'apport.

210

Les modalités et conditions de délivrance de l'agrément sont commentées au BOI-SJ-AGR-20-30-10-20.

Seule la fraction des déficits d'ensemble imputable sur une base élargie conformément au 5 de l'article 223 I du CGI est susceptible d'être transférée à la société bénéficiaire de l'apport. En application du 5 de l'article 223 I du CGI, la fraction du déficit transférée peut s'imputer sur les résultats, déterminés dans les conditions prévues au 4 de l'article 223 I du CGI, des sociétés apportées qui font partie du nouveau groupe, dans la mesure où le déficit correspond :

- à celui de ces sociétés apportées par la société mère dans le cadre de l'opération d'apport-attribution mentionnée au g du 6 de l'article 223 L du CGI ;

- ou à celui des sociétés membres du groupe de cette société mère qui, antérieurement à l'opération d'apport-attribution, ont été absorbées par les sociétés apportées, ou scindées à leur profit, en plaçant l'opération sous le régime spécial des fusions prévu à l'article 210 A du CGI. Les sociétés absorbantes, ou bénéficiaires de la scission, doivent être prises en compte pour l'application du dispositif d'imputation sur une base élargie.

Le dispositif d'imputation des déficits sur une base élargie est commenté au BOI-IS-GPE-50-10-30.

III. Obligations déclaratives

220

Les obligations déclaratives prévues pour bénéficier des dispositions relatives aux opérations d'apport-attribution sont les suivantes :

- la société bénéficiaire des apports ou, le cas échéant, la personne morale détenant, directement ou indirectement, cette dernière, doit exercer l'option pour devenir société mère du nouveau groupe, dans les trois mois de la date de réalisation de l'apport (CGI, art. 223 L, 6-g) ;

- les sociétés apportées doivent donner leur accord pour faire partie du nouveau groupe, dans le délai précité. Un document indiquant l'identité de ces filiales doit être joint à l'option formulée par la société mère (CGI, art. 223 L, 6-g et CGI, ann. III, art. 46 quater-0 ZD) ;

- la durée du premier exercice des sociétés du nouveau groupe doit être indiquée sur l'option exercée par la société mère (CGI, art. 223 L, 6-g) ;

- la liste des sociétés apportées au titre desquelles le dispositif d'imputation sur une base élargie est demandé doit être jointe à l'option. De plus, l'identité de ces sociétés doit figurer distinctement sur le document indiquant les sociétés apportées qui font partie du nouveau groupe (CGI, ann. III, art. 46 quater-0 ZJ bis) ;

- la nouvelle société mère doit joindre à la déclaration du résultat d'ensemble un état de détermination des déficits des sociétés apportées pouvant s'imputer sur une base élargie. Des états de suivis des déficits imputables doivent également être fournis (CGI, ann. III, art. 46 quater-0 ZL).

230

Pour un exemple, il convient de se reporter au I § 1 et suivants du BOI-SJ-AGR-20-30-10-20.

IV. Cas des groupes horizontaux

240

Les commentaires du § 1 au III § 230 s'appliquent en cas de d'opération d'apport-attribution effectuée par la société mère d'un groupe horizontal.

Ces commentaires s'appliquent également en cas d'opération d'apport-attribution effectuée par l'entité mère non résidente, sous réserve des précisions suivantes.

A. Nature des opérations effectuées par l'entité mère non résidente

250

Les opérations concernées sont les opérations d'apport-attribution effectuées par l'entité mère non résidente qui répondraient aux conditions permettant de bénéficier, de plein droit ou sous agrément, des dispositions du 2 de l'article 115 du CGI si cette entité était établie en France.

Les titres de la société mère du groupe horizontal ne doivent pas être apportés lors de l'opération, car dans un tel cas, il ne s'agirait pas d'un apport-attribution mais de l'acquisition de la société mère par une autre société (CGI, art. 223 L, 6-d).

B. Conditions afférentes à la société qui constitue un nouveau groupe et conséquences fiscales

260

L'entité mère non résidente peut ne plus détenir le capital de certaines sociétés membres du groupe horizontal dans les conditions prévues au deuxième alinéa du I de l'article 223 A du CGI, lorsqu'elle apporte, dans le cadre d'une opération d'apport-attribution, les titres de certaines filiales membres du groupe, ou de certaines sociétés étrangères.

Dans cette situation, sous réserve d'en remplir les conditions à la clôture de l'exercice au cours duquel intervient l'apport, une personne morale soumise à l'impôt sur les sociétés peut former un groupe horizontal, ou vertical (formé dans les conditions du premier alinéa du I de l'article 223 A du CGI), avec les sociétés dont l'entité mère non résidente ne détient plus le capital du fait de l'opération d'apport-attribution.

Cette personne morale qui forme le nouveau groupe peut être la société bénéficiaire de l'apport, si elle est soumise à l'impôt sur les sociétés, ou une personne morale qui détient cette société bénéficiaire soumise à l'impôt sur les sociétés (si elle remplit les conditions pour être société mère). Si la société bénéficiaire de l'apport n'est pas soumise l'impôt sur les sociétés, mais remplit les conditions pour être entité mère non résidente ou société étrangère, la nouvelle société mère peut être une société qui remplit les conditions pour former un groupe avec les sociétés que l'entité mère non résidente ne détient plus, du fait de l'opération d'apport-attribution, dans les conditions prévues au deuxième alinéa du I de l'article 223 A du CGI.

Le nouveau groupe est formé par cette personne morale dès l'ouverture de l'exercice d'apport. Si elle est déjà société mère d'un groupe, elle peut élargir celui-ci aux sociétés qui sortent du groupe horizontal de l'entité mère non résidente apporteuse.

270

Les filiales qui ne sont plus détenues par l'entité mère non résidente dans les conditions prévues au deuxième alinéa du I de l'article 223 A du CGI sortent du groupe horizontal au cours de l'exercice au cours duquel intervient l'apport.

Leur sortie du groupe entraîne les réintégrations prévues à l'article 223 F du CGI et à l'article 223 R du CGI, réalisées par la société mère du groupe auquel elles cessent d'appartenir.

C. Transfert des déficits et imputation sur une base élargie

280

En application des dispositions du 7 de l'article 223 I du CGI, lorsque s'appliquent les dispositions du g du 6 de l'article 223 L du CGI (à l'occasion d'une opération d'apport-attribution), une fraction du déficit d'ensemble du groupe auquel appartenaient les sociétés apportées peut être transférée à la personne morale bénéficiaire de l'apport sous réserve d'un agrément délivré dans les conditions prévues à l'article 1649 nonies du CGI. Sous conditions, cette fraction de déficit est imputable sur une base élargie dans le nouveau groupe auquel appartiennent les sociétés apportées, en application des dispositions du 5 de l'article 223 I du CGI.

S'agissant des opérations d'apport-attribution effectuées par l'entité mère non résidente d'un groupe horizontal, ces dispositions s'appliquent de la manière suivante.

290

En cas d'apport-attribution effectué par l'entité mère non résidente, une fraction du déficit d'ensemble du groupe horizontal peut être transférée à la personne morale lorsque celle-ci bénéfice de l'apport, qui forme un nouveau groupe en application des dispositions du g du 6 de l'article 223 L du CGI, ou qui élargit un groupe selon ces dispositions dans les conditions décrites au II-C § 190 à 210.

Lorsque la personne morale qui forme un nouveau groupe ne bénéficie pas de l'apport, aucune fraction du déficit d'ensemble ne peut lui être transmise.

D. Obligations déclaratives

300

Les commentaires figurant au III § 220 concernant les obligations déclaratives sont transposables lorsqu'un groupe est formé ou élargi dans les conditions du g du 6 de l'article 223 L du CGI en cas d'opération d'apport-attribution effectuée par une entité mère non résidente. Pour la transposition de ces commentaires, la nouvelle société mère est assimilée à la société bénéficiaire des apports.

310

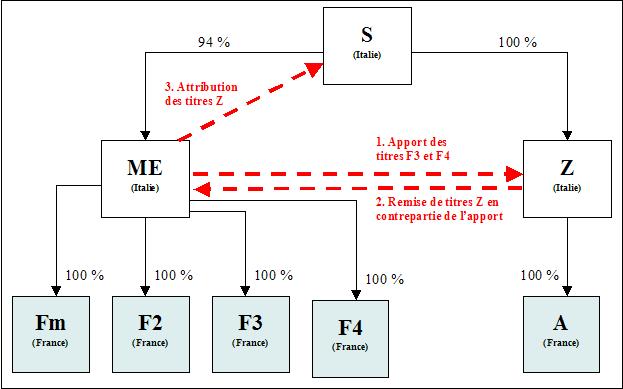

Exemple : La société Fm est société mère d'un groupe horizontal formé avec les sociétés F2, F3 et F4, et dont l'entité mère non résidente est la société ME. La société ME détient directement les sociétés Fm, F2, F3 et F4 à 100 %. La société ME est détenue directement à 94 % par la société S. La société S détient directement à 100 % la société Z. Les sociétés ME, S et Z sont soumises en Italie à un impôt équivalent à l'impôt sur les sociétés. La société Z détient directement à 100 % la société A, soumise à l'impôt sur les sociétés dans les conditions de droit commun. Les exercices des sociétés correspondent à l'année civile.

Au cours de l'exercice N, la société ME apporte à la société Z les titres des sociétés F3 et F4, avec effet à l'ouverture de l'exercice. En contrepartie, la société ME reçoit des titres de la société Z, qu'elle attribue à ses actionnaires (notamment la société S) en proportion de leurs droits dans son capital, selon les mêmes conditions que celles prévues pour bénéficier des dispositions du 2 de l'article 115 du CGI. Après l'opération, la société Z est encore détenue directement à 95 % au moins par la société S.

A l'issue de l'opération, la société Z détient directement à 100 % les sociétés A, F3 et F4, lesquelles peuvent former ensemble un groupe horizontal, dans les conditions prévues au g du 6 de l'article 223 L du CGI, dès l'ouverture de l'exercice N. La société mère de ce nouveau groupe est librement choisie entre A, F3 et F4. Par hypothèse, il s'agit de la société A, qui doit formuler son option en ce sens dans les trois mois de la date de réalisation de l'apport, en l'accompagnant des accords par lesquels la société S (entité mère non résidente) et la société Z (société étrangère) l'autorisent à opter et autorisent les sociétés F3 et F4 à être membres.

Par hypothèse, l'opération répond aux conditions précisées au IV-C § 290. La fraction du déficit d'ensemble du groupe auquel cessent d'appartenir les sociétés F3 et F4, et qui provient de ces deux sociétés, peut être transférée à la société mère du nouveau groupe formé entre les sociétés A, F3 et F4. Cette fraction de déficit est imputable sur une base élargie, dans les conditions prévues au 5 de l'article 223 I du CGI, sur les résultats des sociétés F3 et F4.