RPPM - Plus-values sur biens meubles incorporels - Abattement pour durée de détention applicable aux cessions réalisées par les dirigeants de sociétés lors de leur départ à la retraite - Modalités de calcul - Décompte de la durée de détention

I. Règles générales de calcul de la durée de détention

1

Sauf situations particulières (cf. II), la durée de détention doit être calculée comme suit.

10

Le début du délai de détention :

La durée de détention est décomptée à partir du 1er janvier de l’année d’acquisition ou de souscription des titres ou droits cédés.

Remarque : lorsque, préalablement à la cession, la société dont les titres ou droits sont cédés est devenue assujettie à l’impôt sur les sociétés ou à un impôt équivalent à la suite d’une option à cet impôt ou d’une transformation en société passible de cet impôt (cf. III de l’article 151 nonies du CGI), la durée de détention des titres ou droits cédés est décomptée comme indiqué ci-dessus, sans tenir compte du changement de régime fiscal de la société.

En cas de cession par une personne physique de titres acquis sur un marché réglementé ou organisé, la durée de détention est décomptée à partir du 1er janvier de l'année au cours de laquelle les titres ont été inscrits à son compte (dénouement effectif de l'opération d'acquisition).

20

La fin du délai de détention :

La date qui constitue le terme de la durée de détention est celle du fait générateur de l’imposition, c’est-à-dire la date du transfert de la propriété juridique des titres ou droits. Il s'agit :

- de la date du règlement-livraison des titres, en cas de cession des titres admis aux négociations sur un marché réglementé ou organisé (pour plus de précisions, cf. BOI-RPPM-RCM-20-10-30-10) ;

- de la date de la liquidation en cas de cession avec service de règlement différé (SRD) ;

- de la date de la conclusion de la vente contenue dans l'acte de cession, en cas de cession de titres ou droits de gré à gré. En cas de vente sous condition suspensive ou comportant un transfert de propriété différé, la date à prendre en compte s'entend du jour de transfert de propriété.

II. Situations particulières

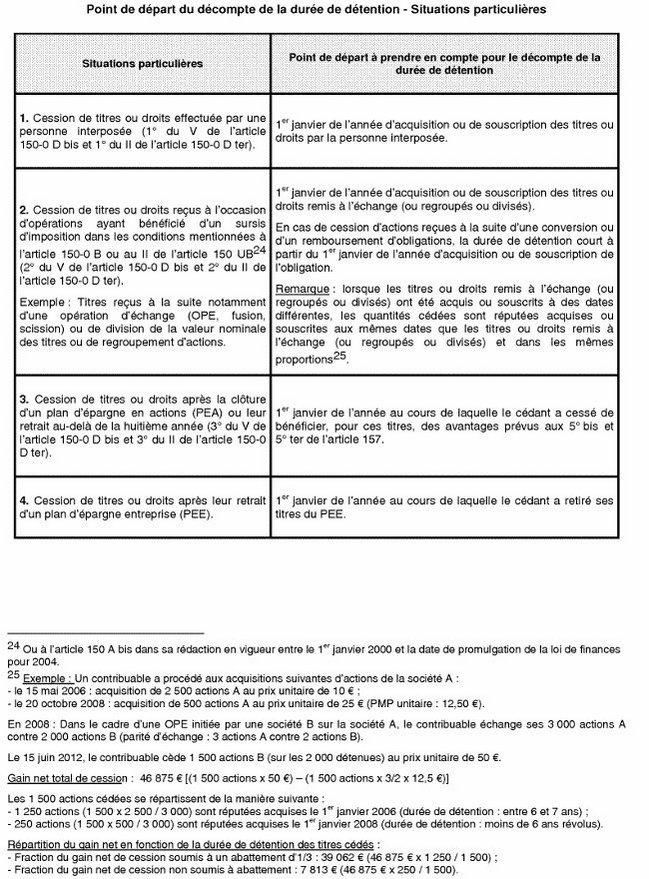

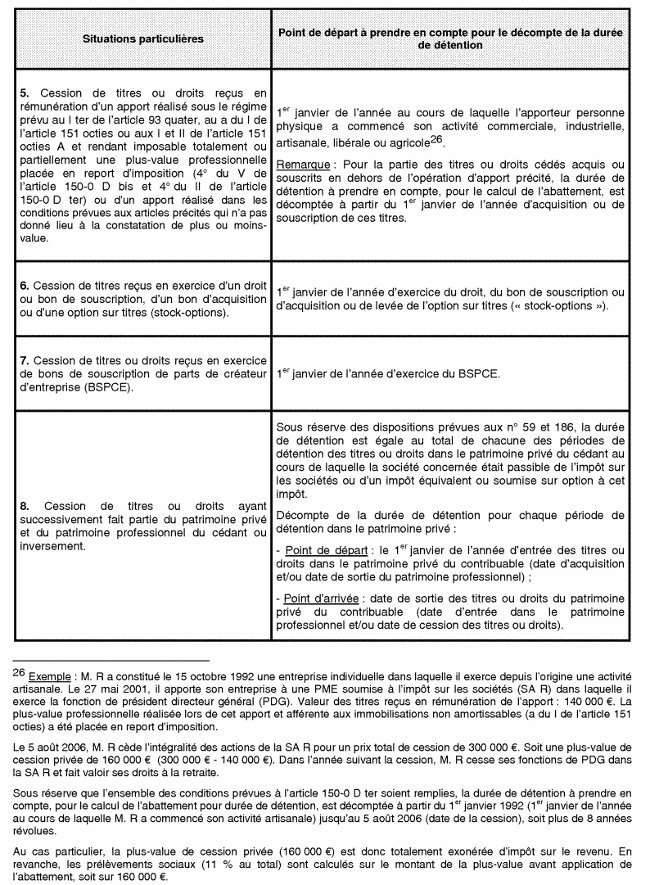

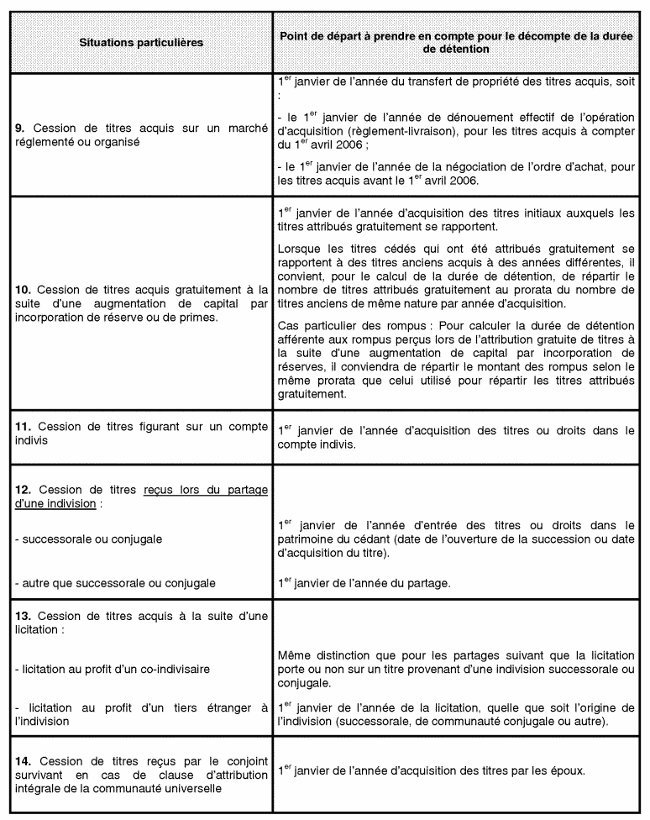

30

Dans certaines situations particulières (cf. tableaux ci-dessous), telles que, par exemple, la cession de titres effectuées par une personne interposée ou la cession de titres reçus dans le cadre d’une opération d’échange bénéficiant du sursis d’imposition, le point de départ du décompte de la durée de détention n’est pas le 1er janvier de l’année d’acquisition ou de souscription des titres ou droits cédés, mais la date mentionnée dans le tableau ci-dessous pour la situation particulière concernée.

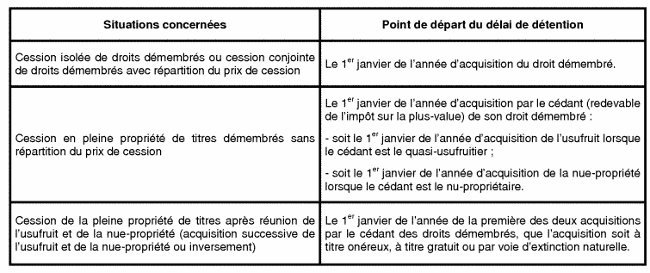

III. Décompte de durée de détention en cas de cession de droits démembrés

40

Lorsque la cession porte sur des droits démembrés (usufruit, nue-propriété ou pleine propriété de titres démembrés), la durée de détention est décomptée, selon la situation concernée, à partir de la date mentionnée dans le tableau ci-après.