IS – Régimes d'imposition et obligations déclaratives et de paiement – Obligations déclaratives et de paiement des entreprises relevant de la DGE

I. Conséquences des règles de rattachement des entreprises à la DGE

A. Adhésion aux téléprocédures

1

Les entreprises qui relèvent de la DGE doivent souscrire par voie électronique certaines déclarations professionnelles et régler certaines impositions par voie de télérèglement sur le fondement des articles 344-0B de l'annexe III au code général des impôts (CGI) et 406 terdecies de l'annexe III au CGI.

Pour transmettre et régler par voie électronique ces impositions, les nouvelles entreprises qui relèvent de la DGE au 1er février de chaque année doivent s'abonner aux téléprocédures et adresser leur formulaire au service des impôts aux entreprises dont elles dépendent pour le 30 novembre au plus tard de l'année qui précède celle du rattachement effectif à la DGE.

Toutes précisions utiles en la matière peuvent être consultés sur le site impôts.gouv.fr.

1. Obligation de télédéclaration

10

L'obligation déclarative de transmission par voie électronique prévue par l'article 1649 quater B quater du CGI concerne les déclarations de résultats et leur annexes ainsi que les déclarations de taxes sur la valeur ajoutée et de taxes assimilées Pour une étude détaillée de la procédure de souscription des déclarations par voie électronique, il convient de se reporter au BOI-BIC-DECLA-30-60-10 .

2. Obligation de télérèglement

20

Conformément aux articles 1681 septies du CGI et 1695 quater du CGI, l'obligation de télérèglement concerne la TVA et les taxes assimilées, l'impôt sur les sociétés, l'imposition forfaitaire annuelle, les impositions recouvrées dans les mêmes conditions que l'impôt sur les sociétés, la taxe sur les salaires et la contribution économique territoriale et ses taxes additionnelles.

B. Obligation déclarative spécifique

30

En outre, l'article 41-00 A de l'annexe III au CGI prévoit que les personnes morales ou groupements de droit ou de fait, dont le chiffre d'affaires hors taxes ou le total de l'actif brut figurant au bilan est supérieur ou égal à 400 millions d'euros à la clôture de l'exercice, ainsi que les sociétés bénéficiant de l'agrément prévu à l'article 209 quinquies du CGI (bénéfice mondial ou consolidé), sont tenues de communiquer à l'administration fiscale, lors du dépôt de leur déclaration de résultats, l'identité des entreprises auxquelles elles sont liées directement ou indirectement par une participation.

1. Champ d'application de l'obligation de production de l'organigramme du groupe

a. Entreprises concernées

40

Il s'agit des personnes morales ou des groupements de droit ou de fait dont, le chiffre d'affaires hors taxes ou le total de l'actif brut figurant au bilan, est supérieur ou égal à 400 millions d'euros ainsi que les sociétés bénéficiant, à cette date, de l'agrément prévu à l'article 209 quinquies du CGI (tête de groupe consolidé).

50

Lorsque plusieurs entreprises appartenant à un même groupe économique sont visées par l'obligation de l'article 41-00 de l'annexe III au CGI, il est admis que tout ou partie des entreprises puissent autoriser, au sein du groupe, soit une autre entreprise elle-même visée par l'obligation, soit la société mère du groupe, même si cette dernière n'est pas visée par l'obligation, à effectuer la formalité déclarative pour leur compte.

60

Un mandat conforme au modèle figurant en annexe modèle de pouvoir (BOI-LETTRE-000063) sera alors joint à la déclaration globale effectuée par l'entreprise chargée de la formalité.

Ce mandat a un caractère global : l'entreprise chargée de la formalité doit déclarer l'ensemble des personnes que la ou les entreprises qui lui ont donné mandat auraient été amenées à déclarer si elles avaient effectué la formalité elles-mêmes.

70

En tout état de cause, l'ensemble des déclarations effectuées par ou pour le compte des entreprises visées par l'obligation, devront retracer de façon exhaustive l'ensemble des personnes détenant plus de la moitié du capital ou des droits de vote des entreprises visées par l'obligation et l'ensemble des entreprises dont les entreprises visées par l'obligation détiennent plus de la moitié du capital ou des droits de vote, telles que définies au I-B-2 § 100.

b. Détermination du chiffre d'affaires à retenir

80

Le chiffre d'affaires à prendre en considération correspond au montant des affaires réalisées avec les tiers dans le cadre de l'activité professionnelle normale et courante réalisée en France au titre du dernier exercice clos. La prise en compte des recettes s'effectue conformément aux règles exposées au BOI-IS-DECLA-10-10.

Le chiffre d'affaires de référence, pour un établissement stable imposable en France d'une entreprise étrangère (succursale par exemple), sera constitué par le seul chiffre d'affaires réalisé en France.

c. Détermination de l'actif brut à retenir

90

L'actif brut correspond au total de l'actif du bilan du dernier exercice clos.

Ce montant figure notamment à la ligne CO " total général " de l'imprimé n° 2050 bilan-actif (CERFA n° 10937) accessible en ligne sur le site www.impot.gouv.fr à la rubrique "recherche de formulaire" qui concerne les entreprises assujetties à l'impôt sur les sociétés ou imposées dans la catégorie des bénéfices industriels et commerciaux selon le régime réel normal.

Les sociétés bénéficiant de l'agrément prévu à l'article 209 quinquies du CGI leur permettant de déterminer leur résultat soit suivant le régime du bénéfice mondial, soit suivant le régime du bénéfice consolidé sont concernées par l'obligation déclarative spécifique prévue par l'article 41-00 A de l'annexe III au CGI.

2. Portée de l'obligation

100

Les entreprises visées par l'obligation prévue par l'article 41-00 A de l'annexe III du CGI sont susceptibles, selon le cas, de devoir produire les documents suivants :

- la liste des personnes physiques ou morales ou groupements de personnes de droit ou de fait détenant directement plus de 10 % du capital des entreprises visées par l'obligation ;

- la liste des personnes morales ou groupements de personnes de droit ou de fait détenant indirectement plus de 50 % du capital ou des droits de vote des entreprises visées par l'obligation, ainsi que des personnes ou groupements qui sont interposés dans la chaîne des participations ;

- la liste des personnes morales ou groupements de personnes dont les entreprises visées par l'obligation détiennent directement plus de 50 % du capital ou des droits de vote ;

- la liste des personnes morales ou groupements de personnes dont les entreprises visées par l'obligation détiennent indirectement plus de 50 % du capital ou des droits de vote, ainsi que des personnes ou groupements qui sont interposés dans la chaîne des participations ;

- la liste des personnes morales ou groupements de personnes de droit ou de fait faisant partie de leur périmètre de consolidation.

Pour l'application des dispositions de l'article 41-00 A de l'annexe III au CGI est retenu, en vue de la détermination des personnes à déclarer sur les listes précitées, le pourcentage le plus élevé entre le pourcentage de détention du capital et celui des droits de vote.

110

Afin d'alléger les formalités remplies par les personnes visées par les obligations précitées (CGI ann. III, art. 38, CGI ann. III, 40 A et CGI ann. III, 41-00 A) , les mesures de simplification suivantes sont arrêtées :

- pour l'ensemble des formulaires relatifs aux liens de détention, les entreprises déclarantes mentionneront uniquement le numéro SIREN des sociétés liées lorsqu'elles sont établies en France, au lieu du numéro SIRET ;

- les entreprises concernées par l'obligation prévue à l'article 41-00 A de l'annexe III au CGI sont dispensées d'indiquer dans la liste des personnes liées indirectement par une participation celles qui sont interposées dans la chaîne des participations.

Ainsi, s’agissant des liens de détention indirecte, elles déposeront uniquement :

- la liste des personnes morales ou groupements de personnes de droit ou de fait détenant à la clôture

de l'exercice, indirectement, plus de la moitié de leur capital ou droits de vote (formulaire de composition du capital social n° 2059 H (CERFA n° 11610) accessible en ligne sur le site www.impot.gouv.fr à la rubrique "recherche de formulaire" ) ;

- la liste des personnes morales ou groupements de personnes de droit ou de fait dont elles détiennent à la clôture de l'exercice, indirectement, plus de la moitié du capital ou des droits de vote (formulaire des filiales et participations n° 2059-I-SD (CERFA n° 11611) accessible en ligne sur le site www.impot.gouv.fr à la rubrique "recherche de formulaire") .

120

Par ailleurs, les formulaires relatifs aux liens d'associés directs sont adaptés afin de distinguer le nombre total d'associés personnes physiques, d'une part, et d'associés personnes morales, d'autre part, ainsi que le nombre total de parts ou d'actions correspondant à chacune de ces catégories.

De même, une case a été aménagée sur les formulaires relatifs aux filiales et participations directes afin de permettre aux entreprises de mentionner le nombre total de filiales détenues par l'entreprise déclarante.

Les liens permettant d’établir les listes décrites doivent être appréciés à la date de clôture de l’exercice de l’entreprise visée par l’obligation.

a. Liste des personnes détenant plus de 10 % du capital des entreprises visées par l'obligation

130

En application de l'article 41-00 de l'annexe III au CGI, les entreprises doivent fournir lors du dépôt de leur déclaration de résultats la liste des personnes physiques ou morales ou groupements de personnes, de droit ou de fait détenant, à la clôture de l'exercice, directement au moins 10 % de leur capital ou des droits de vote, en précisant, pour chacune d'elles, le nombre de parts ou d'actions et le taux de détention ainsi que, pour les personnes morales, leurs dénomination, adresse et, pour celles établies en France, leur numéro d'identification au répertoire national des établissements (numéro SIRET (cf. mesure de tolérance supra)) ou pour les personnes physiques leurs nom, prénoms, adresse, date et lieu de naissance.

Le champ d’application de l’obligation déclarative spécifique est, sur ce point, identique à celui de l’obligation de portée générale visée au 1° du II et III de l’article 38 de l'annexe III au CGI et du 1° du II de l’article 40 A de l’annexe III au CGI, qui s’applique à l’ensemble des entreprises, qu’elles relèvent ou non de la DGE.

140

Les formulaires suivants accessibles en ligne sur le site www.impot.gouv.fr à la rubrique "recherche de formulaire" doivent être produits avec la déclaration de résultats en un exemplaire unique à la date de dépôt de la déclaration de celle-ci :

- formulaires n° 2059-F [liens d’associés (CERFA n° 11624)] et n° 2059-G [liens de participations (CERFA n° 11625)] pour les entreprises imposées dans la catégorie des bénéfices industriels et commerciaux ou passibles de l'impôt sur les sociétés ;

- formulaires n° 2035-F [liens d’associés (CERFA n° 11701)] et n° 2035-G [liens de participations (CERFA n° 11703)] pour les entreprises imposées dans la catégorie des bénéfices non commerciaux ;

- formulaires n° 2153 [liens d’associés (CERFA n°11721)] et n° 2154 [liens de participations (CERFA n° 11722)] pour les entreprises imposées dans la catégorie des bénéfices agricoles.

S’il n’existe aucun lien direct de détention égal ou supérieur à 10 %, un formulaire sera produit avec la mention « néant ».

Une mesure d'allégement est cependant prévue ( cf. allégement au I-B-2 § 110).

b. Liste des personnes détenant indirectement plus de 50 % des entreprises visées par l'obligation (et des personnes interposées)

150

En application du 2° de l'article 41-00 A de l'annexe III au CGI, les entreprises visées par l'obligation déclarative spécifique doivent fournir, lors du dépôt de leurs déclarations de résultats, la liste des personnes morales ou groupements de personnes de droit ou de fait, établis en France ou à l’étranger, détenant à la clôture de l’exercice, indirectement, plus de la moitié de leur capital ou droits de vote ainsi que la liste des personnes ou groupements qui, quel que soit le taux de détention, sont interposés dans la chaîne des participations, en indiquant, pour l’ensemble de ces personnes ou groupements, leur dénomination, leur adresse, le taux de détention et, pour ceux établis en France, leur numéro d’identification au répertoire national des établissements (numéro SIRET).

En ce qui concerne le numéro Siret, et la dispense de déclaration des personnes interposées voir les mesures d'assouplissement exposée au I-B-2 § 100.

160

Un formulaire de composition du capital social n° 2059-H (CERFA n° 11610) accessible en ligne sur le site www.impot.gouv.fr à la rubrique "recherche de formulaire" décrivant les liens indirects de détention sera établi au nom de chaque personne morale ou groupement détenant indirectement plus de la moitié de l’entreprise visée par l’obligation. Il précise par ailleurs les personnes morales ou groupements interposés en partant de l’entreprise visée par l’obligation pour parvenir à la personne morale ou au groupement la détenant indirectement à plus de 50 %.

Une description des seuls liens en capital supérieurs à 1 % est admise, sans que cette tolérance n’affecte le recensement exhaustif des personnes morales ou groupements détenant indirectement à plus de 50 % une entreprise visée par l’obligation.

S’il n’existe aucun lien indirect de détention à plus de 50 %, un formulaire n° 2059-H assorti de la mention « néant » sera produit.

Il sera souscrit autant d'imprimés composition du capital social n° 2059 H (CERFA n° 11610) que de personnes morales ou groupements liés indirectement à plus de 50 %.

170

Il est admis de ne pas désigner les filiales étrangères qui ne sont pas liées elles-mêmes à des sociétés françaises . La désignation des sociétés étrangères interposées peut se limiter à la première et à la dernière des sociétés étrangères faisant partie de la chaîne, avec indication du taux global de détention directe ou indirecte de la dernière des sociétés étrangères par la première de la chaîne des participations.

180

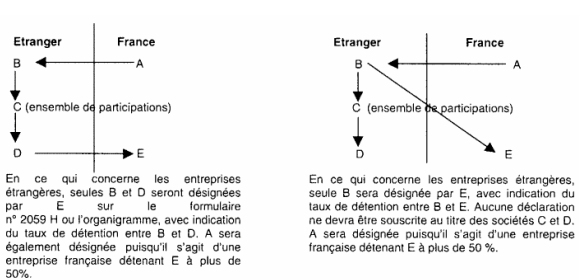

Exemple :

Soit une société française A, qui détient indirectement plus de 50 % de la société française E, visée par l'obligation, par l'intermédiaire de l'entreprise étrangère B ou des entreprises étrangères B, C et D ; C peut désigner un ensemble de sociétés liées entre elles.

190

la formalité déclarative peut être effectuée dans le cadre d'un mandat selon les modalités prévues au I-B-1-a § 60.

En ce qui concerne la portée du mandat accordé, le cas échéant, à la société mère du groupe, il est admis que la société mère d’un groupe, sous réserve qu’elle soit elle-même visée par l’obligation déclarative spécifique, puisse effectuer, pour le compte d’une ou plusieurs entreprises du même groupe également visées par l’obligation déclarative spécifique, la formalité déclarative en déclarant les liens de détention à partir de son seul niveau. Toutefois, cette faculté ne devra pas avoir pour effet d’affecter le recensement exhaustif des personnes morales ou groupements de personnes détenant indirectement à plus de 50 % une entreprise mandante visée par l’obligation.

En ce qui concerne les modalités pratiques du mandat, dans tous les cas, les entreprises utilisent le modèle de pouvoir figurant en annexe. Ce pouvoir n'est pas joint à la déclaration de résultats, mais doit être fourni à la première demande de l'administration. En revanche, le mandant indique, sur une annexe libre jointe à la déclaration, les références du mandataire (dénomination, adresse, numéro Siret d'identification). Le mandataire, quant à lui, indique sur une annexe libre jointe à sa déclaration, les références du ou des mandants. Un mandat unique doit s'appliquer aux formulaires concernés.

c. Liste des personnes dont les entreprises visées par l'obligation détiennent directement plus de 50 %

200

En application du 3° de l'article 41-00 A de l'annexe III au CGI, les entreprises concernées par l'obligation spécifique doivent fournir lors de leur dépôt de déclaration de résultats la liste des personnes morales ou groupements de personnes de droit ou de fait dont elles détiennent à la clôture de l'exercice, directement, plus de la moitié du capital ou des droits de vote, en indiquant leur dénomination, leur adresse, le taux de détention et, pour ceux établis en France, leur numéro d'identification au répertoire national des établissements (numéro SIRET).

En ce qui concerne le numéro Siret, voir la mesure d'assouplissement exposée au I-B-2 § 110.

Un formulaire filiales et participations n° 2059-G (CERFA n° 11625) accessible en ligne sur le site www.impot.gouv.fr à la rubrique "recherche de formulaire" est utilisé à cet effet.

S'il n'existe aucun lien direct de détention à plus de 50 %, un formulaire filiales et participations n° 2059-G (CERFA n° 11625) est produit avec la mention " néant " .

d. Liste des personnes dont les entreprises visées par l'obligation détiennent indirectement plus de 50 %( et des personnes interposées)

210

En application du 3° de l'article 41-00 A de l'annexe III au CGI, les entreprises concernées par l'obligation spécifique doivent fournir avec leur déclaration de résultats la liste des personnes morales ou groupements de personnes de droit ou de fait dont elles détiennent à la clôture de l'exercice, indirectement, plus de la moitié du capital ou des droits de vote, ainsi que des personnes ou groupements qui, quel que soit le taux de détention, sont interposés dans la chaîne des participations, en indiquant, pour l'ensemble des personnes ou groupements désignés, leur dénomination, leur adresse, le taux de détention et, pour ceux établis en France, leur numéro d'identification au répertoire national des établissements (numéro SIRET). En ce qui concerne les mesures d'assouplissement (cf. I-B-2 § 110).

220

Un imprimé filiales et participations n° 2059 I-SD (CERFA n° 11611) accessible en ligne sur le site www.impot.gouv.fr à la rubrique "recherche de formulaire" décrivant ces liens indirects de détention sera établi au nom de chaque personne morale ou groupement détenu indirectement par l'entreprise visée par l'obligation. Cet imprimé précisera par ailleurs l'identité des personnes morales ou groupements interposés, en partant de l'entreprise visée par l'obligation pour parvenir à la personne morale ou au groupement détenu indirectement à plus de 50 %.

Une description des seuls liens en capital supérieurs à 1 % sera admise, sans que cette tolérance n'affecte le recensement exhaustif des personnes morales ou groupements de personnes dont les entreprises visées par l'obligation détiennent indirectement plus de 50 % du capital ou des droits de vote.

S'il n'existe aucun lien indirect de détention à plus de 50 %, un formulaire filiales et participations n° 2059-I-SD (CERFA n° 11611) assorti de la mention " néant " sera produit. Il sera souscrit autant d'imprimés filiales et participations n° 2059-I-SD (CERFA n° 11611) que de sociétés liées indirectement à plus de 50 %.

230

Il est admis de ne pas désigner les filiales étrangères qui ne sont pas liées elles-mêmes à des sociétés françaises. La désignation des sociétés étrangères interposées peut se limiter à la première et à la dernière des sociétés étrangères faisant partie de la chaîne, avec indication du taux global de détention directe ou indirecte de la dernière des sociétés étrangères par la première de la chaîne de participations.

Il est ainsi admis de ne pas désigner les filiales étrangères qui ne sont pas liées elles-mêmes à des sociétés françaises.

240

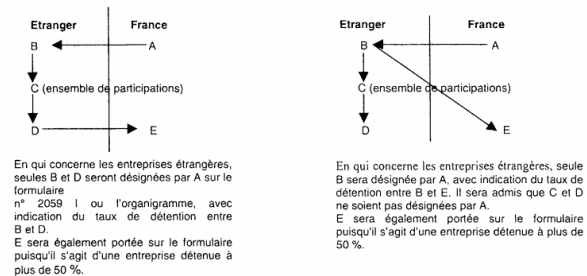

Exemple :

Soit une société française A, visée par l'obligation qui détient indirectement plus de 50 % de la société française E, par l'intermédiaire de l'entreprise étrangère B ou des entreprises étrangères B, C et D. C peut désigner un ensemble de sociétés liées entre elles.

250

La formalité déclarative peut être effectuée dans le cadre d'un mandat selon les modalités prévues au I-B-1-a § 60.

En ce qui concerne la portée du mandat accordé, le cas échéant, à la société mère du groupe, il est admis que la société mère d’un groupe, sous réserve qu’elle soit elle-même visée par l’obligation déclarative spécifique, puisse effectuer, pour le compte d’une ou plusieurs entreprises du même groupe également visées par l’obligation déclarative spécifique, la formalité déclarative en déclarant les liens de détention à partir de son seul niveau. Toutefois, cette faculté ne devra pas avoir pour effet d’affecter le recensement exhaustif des personnes morales ou groupements de personnes détenant indirectement à plus de 50 % une entreprise mandante visée par l’obligation.

En ce qui concerne les modalités pratiques du mandat, dans tous les cas, les entreprises utilisent le modèle de pouvoir figurant en annexe. Ce pouvoir n'est pas joint à la déclaration de résultats, mais doit être fourni à la première demande de l'administration. En revanche, le mandant indique, sur une annexe libre jointe à la déclaration, les références du mandataire (dénomination, adresse, numéro Siret d'identification). Le mandataire, quant à lui, indique sur une annexe libre jointe à sa déclaration, les références du ou des mandants. Un mandat unique doit s'appliquer aux formulaires concernés.

e. Liste des personnes appartenant au périmètre de consolidation des sociétés visées par l'obligation

260

En application du 4°de l'article 41-00 A de l'annexe IIII au CGI, les sociétés bénéficiant de l'agrément prévu à l'article 209 quinquies du CGI (bénéfice mondial ou consolidé), doivent, outre les obligations indiquées au I-B-2, fournir sur papier libre la liste des personnes morales ou groupements de personnes de droit ou de fait faisant partie du périmètre de consolidation, en indiquant leur dénomination, leur adresse ainsi que, pour ceux établis en France, leur numéro d'identification au répertoire national des établissements (numéro SIRET). En ce qui concerne les mesures d'assouplissement, (cf . I-B-2 § 110).

3. Modalités déclaratives

a. Principe

270

Conformément à l'article 1649 quater B quater du CGI, le dépôt est effectué par voie électronique, selon la procédure de traitement automatisé d'acquisition des déclarations professionnelles.

Les entreprises soumises à l’obligation prévue à l’article 41-00 A de l'annexe III au CGI qui ne relèveraient pas encore de l’obligation relative à la transmission des déclarations par voie électronique prévue à l’article 1649 quater B quater du CGI et qui n’auraient pas opté pour cette procédure, déposent les formulaires sous forme papier auprès du service des impôts dont elles dépendent. En outre, une copie de ces formulaires papier pourra utilement être transmise à la Direction des Grandes Entreprises.

280

Les tableaux de composition du capital social 2059-H (CERFA n° 11610) et des filiales et participations 2059-I-SD (CERFA n° 11611) accessibles en ligne sur le site www.impot.gouv.fr à la rubrique "recherche de formulaire" doivent obligatoirement être télétransmis si l'entreprise, bien qu'étant pas encore rattachée à la DGE, répond aux conditions prévues à l'article 41-00 A de l'annexe III au CGI.

b. Date de dépôt

290

Les entreprises visées par l’obligation ou celles effectuant la formalité déclarative pour le compte d’une autre adressent les listes à produire dans le délai prévu pour le dépôt de la déclaration de résultats.

Toutefois, à titre de tolérance, l'administration peut prévoir que les entreprises sont autorisées à transmettre les déclarations relatives aux liens de détentions indirects n° 2059 H (CERFA n° 11610 ) et 2059 I (CERFA n° 11611) jusqu'à une date postérieure à celle prévue pour le dépôt de la déclaration de résultats.

II. Obligations déclaratives des entreprises relevant de la DGE

300

Les entreprises qui relèvent de la direction des grandes entreprises accomplissent dès la date de rattachement à ce service, la plus grande partie de leurs obligations déclaratives auprès de la DGE.

Sont ainsi déposées à la DGE toutes les déclarations dont la date limite de dépôt est postérieure à celle de rattachement des entreprises à la DGE conformément aux dispositions de l'article 344-0 C de l'annexe III au CGI

L'article 344-0 B de l'annexe III au CGI précise les déclarations fiscales concernées par cette obligation. L'article 406 terdecies de l'annexe III au CGI précise les paiements que les entreprises relevant de la DGE sont appelées à y effectuer.

310

Par ailleurs, les entreprises qui relèvent de la DGE effectuent les formalités déclaratives relatives aux modifications de leur situation ou à la cession de leur activité au centre des formalités des entreprises dont elles relèvent conformément au II de l'article 371 AI de l'annexe II au CGI. Les services des impôts aux entreprises continuent à être destinataires de ces informations.

330

Compte tenu de la diversité des catégories fiscales et des régimes fiscaux dont relèvent les contribuables pris en compte à la DGE, l'ensemble des formulaires dématérialisés peut être transmis par traitements automatisés mis en œuvre par la direction générale des finances publiques (CGI, art. 1649 quater B bis) .

A. Déclarations obligatoirement déposées à la DGE

1. Déclarations de résultats et déclarations ou documents annexes des entreprises commerciales, non commerciales ou agricoles

340

Les entreprises rattachées à la direction des grandes entreprises doivent déposer auprès de ce service leurs déclarations de résultats mentionnées aux articles 172 du CGI et 223 du CGI et les déclarations et documents devant y être annexés.

a. Déclarations concernées

1° Impôt sur les sociétés

350

Les personnes morales ou groupement de droit ou de fait passibles de l'impôt sur les sociétés qui relèvent de la DGE déposent la déclaration prévue à l’article 223 du CGI et ses annexes auprès de ce service [ déclaration de résultats n° 2065 (CERFA n° 11084)]ou 2070 (CERFA n° 11094) .

360

Les personnes morales membres de groupes de sociétés au sens de l'article 223 A du CGI qui relèvent de la DGE sont tenues de déposer leurs déclarations et leurs annexes auprès de ce service.

Toutefois, il est admis que les filiales ne communiquent plus copie de certaines déclarations. Elles ne sont donc tenues de souscrire que leurs propres déclarations de résultats n° 2065 (CERFA n° 11084), accompagnées de la liasse fiscale ainsi que les imprimés de détermination du résultat comme si la société était imposée séparément n° 2058 A bis ( CERFA n° 10234), de l'état de suivi des déficits et affectations des moins-values à long terme comme si la société était imposée séparément n°2058 B bis (CERFA n° 10929), de la fiche de calcul du plafonnement des résultats et des plus-values nettes à long terme pour l'imputation des déficits et des moins-values antérieures à l'entrée dans le groupe n° 2058 FC (CERFA n° 10240). Pour une étude détaillée du régime de groupe au sens fiscal dit « intégration fiscale », il convient de se reporter à BOI-IS-GPE.

2° Bénéfice industriel et commercial, non commercial ou agricole

370

Les entreprises non passibles de l’impôt sur les sociétés qui relèvent de la DGE et qui sont imposées dans la catégorie des bénéfices industriels et commerciaux ou dans la catégorie des bénéfices non commerciaux ou encore dans la catégorie des bénéfices agricoles doivent souscrire la déclaration de résultat prévue à l’article 172 du CGI auprès de ce service [déclaration de résultats n° 2031 (CERFA n° 11085)] pour les BIC, régime de la déclaration contrôlée n° 2035 (CERFA n° 11176) pour les BNC et, selon leur régime d’imposition, déclaration n° 2342 régime du forfait (CERFA n° 10264), régime du réel simplifié 2139 (CERFA n° 11144) ou n° 2143 régime du réel normal (CERFA n° 11148) pour les bénéfices agricoles (BA). Le dépôt des déclarations professionnelles précitées à la DGE n’emporte pas celui de la déclaration d’ensemble des revenus n° 2042 (CERFA n° 11942). Les personnes physiques dont l’entreprise relève de la DGE continuent à déposer cette déclaration, selon le cas, au centre des impôts du lieu de leur résidence principale ou au centre des impôts des non-résidents.

b. Modalités de déclaration

380

En vertu des dispositions de l'article 1649 quater B quater du CGI, les entreprises qui sont tenues d'accomplir leurs obligations déclaratives à la DGE doivent souscrire par voie électronique leurs déclarations de résultats et celles de leurs annexes qui peuvent être transmises par voie électronique via la procédure TDFC. Cette obligation s’applique de la même manière à tout nouveau tableau dématérialisé qui pourrait être ajouté à la déclaration de résultats. L'étude détaillée de la procédure de souscription par voie électronique figure au BOI-BIC-DECLA-30-60-10.

390

Les autres formulaires ou documents dont la transmission n’est pas assurée par TDFC ainsi que les documents ou attestations en provenance de tiers ne pouvant être dématérialisés, seront déposés sous forme « papier » à la DGE. Ces documents, s'ils mentionnent l'identification (dénomination, adresse) et le n° SIRET de l'entreprise, pourront être adressés sans ajout d'une copie de la déclaration de résultats.

400

Les déclarations spécifiques de résultats des sociétés agréées au régime du bénéfice consolidé sont également adressées à la DGE sous forme papier.

2. Déclarations de taxe sur la valeur ajoutée et de taxes assimilées, déclarations et documents se rapportant aux taxes, contributions et redevances assises et contrôlées comme en matière de taxe sur la valeur ajoutée

410

Les déclarations de TVA et de taxes assimilées devant être souscrites par les entreprises qui relèvent de la DGE sont déposées auprès de ce service (cf. BOI-TVA-DECLA-20-20-10-20 au I-A § 40).

.

3. Déclaration souscrite en application de la perception de bénéfices provenant de sociétés établies dans un pays à régime fiscal privilégié

420

Les entreprises qui se trouvent placées dans le champ d’application de l’article 209 B du CGI déposent les déclarations fiscales et comptables prévues à l’article 102 Z de l’annexe II au CGI à la DGE si elles relèvent de ce service. Ces documents sont déposés sous forme papier à la DGE. Pour une étude de ce régime, il convient de se reporter au BOI-CF.

4. Déclarations de taxes et participations assises sur les salaires

430

Les employeurs qui relèvent de la DGE déposent les déclarations de taxes et participations assises sur les salaires prévues à l'article 235 ter J du CGI, 161 de l'annexe II au CGI et 369 de l'annexe III au CGI. Pour une étude détaillée, il convient de se reporter au BOI-TPS.

5. Déclarations des sociétés civiles immobilières.

440

Les sociétés immobilières non soumises à l’impôt sur les sociétés et relevant de la DGE sont tenues de déposer leur déclaration de résultats prévue à l’article 172 bis du CGI auprès de ce service. Pour une étude détaillée, il convient de se reporter au BOI-RFPI.

6. déclarations et documents divers.

a. Taxe sur les excédents de provisions des entreprises d'assurances de dommages

450

Les entreprises qui relèvent de la DGE déposent la déclaration relative à la taxe sur les excédents de provisions des entreprises d'assurances de dommages prévue à l'article 235 ter X du CGI auprès de ce service.

b. Déclaration de taxe sur la valeur vénale des immeubles possédés en France.

460

Les entreprises qui relèvent de la DGE déposent la déclaration de taxe annuelle de 3% sur les immeubles détenues en France n° 2746 (CERFA n° 11109) accessible en ligne sur le site www.impots.gouv.fr à la rubrique "recherche de formulaire" prévue à l’article 121 K ter de l’annexe IV au CGI auprès de ce service.

c. Déclaration de contribution au fonds commun des accidents agricoles

470

Les organismes d’assurance qui relèvent de la DGE déposent la déclaration relative à la contribution au fonds commun des accidents du travail agricole, prévue à l'article 336 Bis de l'annexe III au CGI, auprès de ce service.

d. Déclaration de taxe sur les conventions d'assurance

480

Les organismes qui relèvent de la DGE déposent la déclaration de taxe sur les conventions d'assurance et assimilées n° 2787 (CERFA n° 11096) accessible en ligne sur le site www.impots.gouv.fr à la rubrique "recherche de formulaire" prévue à l’article 196 A de l’annexe IV au CGI auprès de ce service.

Les courtiers et autres intermédiaires qui relèvent de la DGE et prêtent habituellement ou occasionnellement leur entremise pour des opérations conclues avec des assureurs étrangers n’ayant en France ni établissement, ni agence, ni succursale, ni représentant responsable, doivent, en outre, déposer le relevé du répertoire prévu à l’article 1002 du CGI dans les 15 jours qui suivent l’expiration de chaque trimestre civil auprès du comptable de ce service.

e. Déclaration de taxe sur les véhicules de sociétés

490

Les sociétés qui relèvent de la DGE déposent la déclaration de taxe sur les véhicules de sociétés n° 2855 (CERFA n° 11106) accessible en ligne sur le site www.impots.gouv.fr à la rubrique "recherche de formulaire" relative à la taxe sur les véhicules des sociétés prévue à l’article 1010 du CGI auprès de ce service.

B. Déclarations déposées à la DGE sur option

500

Conformément au 15° de l'article 344-0 B de l'annexe III au CGI, les entreprises qui relèvent de la DGE peuvent déposer auprès de ce service, la déclaration prévue à l’article 231 ter du CGI et relative à la taxe annuelle sur les locaux à usage de bureaux, les locaux commerciaux et les locaux de stockage perçue dans la région Ile-de-France.

L’entreprise peut exercer l’option de dépôt de la taxe annuelle sur les locaux à usage de bureaux, les locaux commerciaux et les locaux de stockage perçue dans la région Ile-de-France sous réserve qu’elle ait également opté pour le paiement des taxes foncières auprès du comptable de la DGE (cf. III-B).

L'option est formulée dans les mêmes conditions que celles prévues pour l'option mentionnée à l'article 406 terdecies de l'annexe III au CGI.

C. Déclarations à souscrire auprès de services locaux

510

Les entreprises qui relèvent de la DGE doivent déposer auprès des services locaux les déclarations autres que celles mentionnées à l'article 344-0 B de l'annexe III au CGI.

III. Obligations de paiement des entreprises relevant de la DGE

520

Les entreprises relevant de la direction des grandes entreprises acquittent, dès la date de rattachement, la plupart de leurs impositions fiscales auprès de ce service. Cette obligation s’applique au règlement des impôts à paiement spontané dont la date limite de paiement (acompte ou solde) est postérieure à la date de rattachement de l’entreprise à la DGE

Toutefois, pour l'impôt sur les sociétés et les contributions assimilées, elle concerne les versements dont la date d'exigibilité intervient à compter du rattachement à la DGE.

L’article 406 terdecies de l’annexe III au CGI précise les impositions concernées par cette obligation.

Pour les impôts recouvrés par voie de rôle, l'obligation de paiement à la DGE figure sur l'avis d'imposition reçu par l'entreprise.

S'agissant des différents moyens de paiement de l'impôt susceptibles d'être utilisés, il convient de se reporter au BOI-IS-PROCD.

A. Impôts et taxes payés obligatoirement à la DGE

1. TVA et taxes assimilées

530

Les entreprises qui relèvent de la DGE sont tenues d'acquitter auprès de ce service la TVA et les taxes assimilées, ainsi que toutes les taxes, contributions et redevances assises et contrôlées comme en matière de TVA. Le paiement par télérèglement est obligatoire.

2. Impôt sur les sociétés, imposition forfaitaire annuelle, contribution sociale sur l'impôt sur les sociétés et contribution sur les revenus locatifs

540

Les personnes ou groupement de droit ou de fait passibles de l’impôt sur les sociétés et qui relèvent de la DGE effectuent auprès du comptable de ce service les versements d’impôt sur les sociétés, d’imposition forfaitaire annuelle, de contribution sur les revenus locatifs et de contribution sociale sur l’impôt sur les sociétés prévus respectivement aux articles 223 septies du CGI, 234 nonies du CGI, et 235 ter ZC du CGI dont la date d'exigibilité est postérieure à la date de rattachement de l'entreprise à la DGE. Pour ces impositions, le télérèglement est obligatoire.

Le paiement des acomptes et du solde des impôts et contributions est effectué par voie électronique grâce à un dispositif informatique accessible par l’Internet, dénommé SATELIT.

3. Contribution économique territoriale

550

Il en est de même pour la cotisation foncière des entreprise (CFE). S'agissant de la cotisation sur la valeur ajoutée des entreprises (CVAE), toutes les entreprises qui en sont redevable sont soumises à une obligation de télépaiement sur le site « www.impots.gouv.fr ». Le télérèglement est obligatoire.

4. Autres impôts et taxes obligatoirement réglés à la DGE

560

Les entreprises qui relèvent de la DGE effectuent auprès du comptable de ce service le règlement de tous les impôts et taxes suivants :

- la participation des employeurs au développement de la formation professionnelle continue ;

- la participation des employeurs à l'effort de construction ;

-la taxe sur les excédents de provisions des entreprises d'assurances dommages ;

- la taxe sur la valeur vénale des immeubles possédés en France ;

- la contribution au fonds commun des accidents du travail agricole ;

- la taxe sur les conventions d'assurance ;

- la taxe sur les véhicules des sociétés ;

-la taxe annuelle sur les locaux à usage de bureaux, les locaux commerciaux et les locaux de stockage perçue dans la région île-de-France.

Les entreprises qui relèvent de la DGE doivent verser obligatoirement la taxe sur les salaires auprès de ce service par télépaiement.

570

L'obligation de paiement auprès de la DGE pour les entreprises qui relèvent de ce service concerne également, conformément aux dispositions de l'article 406 terdecies de l'annexe III au CGI , les impôts dus par les entreprises visées à l'article 344-0 B-3° et 7° de l'annexe III au CGI et le cas échéant, le versement de régularisation de taxe d'apprentissage.

580

Les entreprises qui bénéficient d'une transmission de patrimoine de la part d'une entreprise relevant de la DGE au titre du montant de son chiffre d'affaires ou de son actif brut et qui optent pour leur rattachement à la DGE, sont soumises à l'obligation de payer leurs impôts auprès de la DGE en application de l'article 406 terdecies de l'annexe III au CGI (CGI, ann. III art. 344-0 C, II, al.2).

5. Droits d'enregistrement

590

En application de l'article 654 bis du CGI, les entreprises relevant de la DGE ont la faculté d'accomplir tout ou partie de leurs formalités d'enregistrement auprès de ce service et de payer les droits correspondants. Cette faculté concerne notamment les actes sous seing privé portant cession de fonds de commerce, de droit au bail ainsi que les cessions de parts sociales.

B. Impôts et taxes payés à la DGE sur option

600

En vertu des dispositions de l'article 406 terdecies de l'annexe III au CGI, les entreprises qui relèvent de la DGE peuvent payer, sur option, auprès du comptable de ce service, les taxes foncières sur les propriétés bâties et non bâties et leurs taxes additionnelles et annexes recouvrées dans les mêmes conditions.

610

L'option pour le paiement des taxes foncières se traduit par une adhésion au dispositif de télépaiement et par une communication à l'administration, la première année uniquement, de la liste des impositions concernées.

L'option, formulée par écrit pour le 30 novembre au plus tard d'une année, prend effet à compter du 1er janvier de l'année suivante pour une durée de cinq ans renouvelable par tacite reconduction, sauf dénonciation. Toutefois, en cas d'opération d'absorption, l'option prend fin le 31 décembre de la deuxième année qui suit celle au cours de laquelle l'entreprise a été absorbée.

L'entreprise qui souhaite renoncer au bénéfice de l'option, informe la DGE de cette intention par pli recommandé avec avis de réception postal trente jours au moins avant l'expiration de la période d'option.

L'option s'applique à l'ensemble des cotisations dues à ce titre.

620

L'entreprise peut opter pour l'envoi des avis d'imposition traditionnels, soit à l'adresse de son siège social indiqué sur le formulaire d'option, soit à l'adresse où ils ont été envoyés lors de la dernière imposition.

Elle reçoit aussi, à l'adresse de son siège social, un avis d'imposition récapitulatif papier sur lequel figure le total des sommes dues au plan national et effectue auprès du comptable de la DGE le paiement des taxes foncières dont elle est redevable.

En vertu des dispositions de l'article 1681 septies du CGI, le paiement à la DGE des taxes foncières sur les propriétés bâties et non bâties et leurs taxes additionnelles et annexes est obligatoirement effectué par voie électronique pour les entreprises relevant de la DGE.

C. Impôts et taxes à acquitter auprès des services locaux

630

Les entreprises qui relèvent de la DGE continuent à acquitter auprès des services locaux les impôts et taxes autres que ceux devant obligatoirement être payés à la DGE et ceux pour lesquels elles ont souhaité opter pour le paiement à la DGE.