IS - Régime fiscal des groupes de sociétés - Formation du groupe - Option de la mère, accord des filiales et mise à jour du périmètre

I. Exercice de l'option par la société mère

A. Obligation d'exercer une option

1

L'article 223 A du code général des impôts (CGI) subordonne l'application du régime de groupe à la notification d'une option par la société mère. Les conditions d'exercice de cette option sont précisées par l'article 46 quater-0 ZD de l'annexe III au CGI. Lorsque l'établissement d'une société située à l'étranger se constitue seul redevable de l'impôt sur les sociétés dans les conditions commentées au II-A § 150 du BOI-IS-GPE-10-30-40, l'option est établie par cette société située à l'étranger.

10

L'option est notifiée au service des impôts dont relève la société mère, auprès duquel la déclaration du résultat d'ensemble sera souscrite.

B. Date de la notification de l'option

20

Le deuxième alinéa du III de l'article 223 A du CGI détermine la date de notification de l'option.

30

L'option doit être notifiée au plus tard à l'expiration du délai prévu pour le dépôt de la déclaration de résultats de l'exercice précédant celui au titre duquel le régime s'applique.

En particulier, lorsqu'une société se crée pour acquérir au moins 95 % du capital d'une société qui n'est pas mère d'un groupe, la société nouvellement créée doit clore un exercice avant de se constituer tête d'un groupe fiscal dont serait membre la société acquise.

40

Le deuxième alinéa du 1 de l'article 223 du CGI prévoit que la déclaration de résultats doit être produite dans les trois mois de la clôture de l'exercice. Si l'exercice est clos le 31 décembre ou si aucun exercice n'est clos au cours d'une année, la déclaration est à déposer jusqu'à une date fixée par décret et au plus tard le deuxième jour ouvré suivant le 1er mai.

C. Forme de la notification

50

L'option est notifiée sur papier libre selon le modèle établi par l'administration, qui figure au BOI-LETTRE-000065.

Elle est accompagnée :

- de la liste des filiales qui seront membres du groupe. Cette liste indique pour chaque société sa désignation, l'adresse de son siège social et, s'il est différent, du principal établissement ainsi que la répartition du capital ;

- des attestations par lesquelles les filiales font connaître leur accord pour que la société mère retienne leurs propres résultats pour la détermination du résultat d'ensemble (cf. II-C § 110).

D. Durée et renouvellement de l'option

60

L'option pour le régime de groupe est valable pour cinq exercices (CGI, art. 223 A, III-al. 2).

L'option pour le régime de groupe formulée par une société constitue une décision de gestion qui lui est opposable ainsi qu'à l'administration. Elle est donc valable pour cinq exercices dans la mesure où l'ensemble des conditions requises par l'article 223 A du CGI demeurent remplies au cours de cette période.

70

Sauf dénonciation avant l'expiration de chaque période, le deuxième alinéa du III de l'article 223 A du CGI prévoit le renouvellement par tacite reconduction, à l'expiration de chaque période de cinq exercices, de l'option formulée par la société mère du groupe.

En revanche, le renouvellement doit obligatoirement être notifié lorsqu'il s'accompagne d'une diminution de la durée du premier exercice de la période couverte par ce renouvellement. Dans ce cas, la notification doit comporter l'indication de la durée de cet exercice.

E. Dénonciation de l'option

80

La société mère qui souhaite mettre fin à l'application du régime doit dénoncer l'option avant l'expiration de chaque période. Cette dénonciation est notifiée sur papier libre selon le modèle figurant au BOI-LETTRE-000066.

II. Accord des sociétés filiales

A. Obligation de donner un accord

90

En application du premier alinéa du III de l'article 223 A du CGI et de l'article 46 quater-0 ZD de l'annexe III au CGI, seules peuvent être membres du groupe les sociétés qui ont donné leur accord. Celui-ci peut être donné selon les formes ordinaires du droit des sociétés (décision spéciale du Conseil d'administration ou du directoire pour les sociétés anonymes, décision du ou des gérants pour les autres sociétés).

Produit en double exemplaire, il est adressé :

- d'une part, par la société filiale au service des impôts des entreprises dont elle relève ;

- et, d'autre part, par la société mère au service des impôts des entreprises dont elle relève.

B. Date de l'accord

100

La mesure visant à permettre aux sociétés mères d'opter pour le régime de groupe jusqu'à la date limite de dépôt de la déclaration de résultats de l'exercice précédent, s'applique également à la formulation de l'accord des sociétés filiales.

Ainsi, les sociétés souhaitant être membres d'un groupe fiscal peuvent désormais formuler leur accord à l'administration jusqu'à la date limite de dépôt de la déclaration de résultats de l'exercice précédant celui de l'application du régime de groupe (CGI, art. 223 A, III-al. 2).

Il en résulte que les sociétés nouvellement créées doivent clore un premier exercice avant d'entrer dans un groupe.

C. Forme de l'accord

110

L'accord est formulé sur une attestation conforme au modèle établi par l'administration (BOI-LETTRE-000067) dans les conditions prévues à l'article 46 quater-0 ZE de l'annexe III au CGI.

D. Durée et renouvellement de l'accord

120

L'article 46 quater-0 ZE de l'annexe III au CGI prévoit que l'accord donné par une société filiale reste valable jusqu'à sa sortie du groupe.

Ainsi, il n'a pas à être notifié de nouveau en cas de renouvellement de l'option par la société mère, que ce renouvellement soit exprès ou tacite.

E. Dénonciation de l'accord

130

Les sociétés filiales dont les résultats d'un exercice cessent d'être pris en compte dans le résultat d'ensemble par décision de la société mère en informent le service des impôts dont elles relèvent au plus tard à l'expiration du délai de dépôt de la déclaration de résultats de l'exercice précédent.

140

La dénonciation est notifiée sur papier libre selon le modèle figurant au BOI-LETTRE-000216.

150

L'accord devient caduc à la sortie de la société filiale, même si cette société réintègre le groupe après en être sortie. Par conséquent, une société filiale qui est sortie du groupe doit obligatoirement renouveler son accord pour faire à nouveau partie du groupe, alors même que ce retour interviendrait au titre d'un exercice compris dans la même période d'option que l'exercice précédant la sortie.

III. Mise à jour du périmètre du groupe

160

L'article 46 quater-0 ZD de l'annexe III au CGI prévoit le dépôt, par la seule société mère, de la liste des sociétés membres du groupe et des sociétés qui cessent d'en être membres pour l'exercice suivant, au plus tard à l'expiration du délai de dépôt de la déclaration de résultat de chacun des exercices arrêtés au cours de la période de validité de l'option pour le régime de groupe (formulaire n° 2029-B-bis-SD [CERFA n° 14595], disponible en ligne sur le site www.impots.gouv.fr à la rubrique "Recherche de formulaires"). Cette liste comporte donc, distinctement, les sociétés que la société mère retient dans le groupe pour l'exercice en cours à cette date, et celles qui, sortant du groupe au premier jour de cet exercice en cours, n'en seront pas membres à compter du même exercice.

La société mère dépose cette liste au service des impôts du lieu de dépôt de la déclaration de résultat du groupe, avec la déclaration de résultats et pas avec son relevé de solde. A cette occasion, la société mère adresse également les accords des filiales qui seront membres du groupe à compter de l'exercice suivant celui au titre duquel est déposée la déclaration de résultat du groupe.

170

L'article 46 quater-0 ZK de l'annexe III au CGI prévoit le dépôt, par la seule société mère, de la liste des sociétés membres du groupe et des sociétés qui cessent d'être membres de ce groupe, au plus tard à l'expiration du délai de dépôt de son relevé de solde auprès du comptable de la direction général des finances publiques (formulaire n° 2029-B-SD [CERFA n° 11662], disponible en ligne sur le site www.impots.gouv.fr à la rubrique "Recherche de formulaires"). Cette liste comporte donc, distinctement, les sociétés dont les résultats sont retenus pour déterminer le résultat de l'exercice au titre duquel l'impôt est liquidé, et celles qui, sortant du groupe au premier jour de cet exercice, ne sont pas retenues pour cette liquidation.

La société mère dépose cette liste au service des impôts du lieu de dépôt de la déclaration de résultats du groupe avec son relevé de solde et pas avec la déclaration de résultat.

180

Les sociétés ont la faculté de transmettre l'imprimé n° 2029-B-SD (CERFA n° 11662) et l'imprimé n° 2029-B-bis-SD (CERFA n° 14595) sous forme dématérialisée selon la procédure TDFC, respectivement à la date de dépôt du relevé de solde d'impôt sur les sociétés n° 2572-SD (CERFA n° 12404) et à la date de dépôt de la déclaration de résultat.

Les imprimés n° 2029-B-SD, n° 2029-B-bis-SD et n° 2572-SD sont disponibles en ligne sur le site www.impots.gouv.fr à la rubrique "Recherche de formulaires".

190

Si la liste commentée au III § 160 n'est pas produite ou est produite en dehors du délai légal, le résultat d'ensemble est déterminé à partir des résultats des sociétés mentionnées sur la dernière liste produite dans le délai prévu par le législateur, à condition que les sociétés remplissent les conditions pour demeurer dans le groupe.

200

Exemple :

La société M, mère d'un groupe composé également de A, B et C adresse dans les délais légaux la liste des sociétés dont elle entend prendre en compte le résultat pour déterminer le résultat d'ensemble de l'exercice millésimé N-1. Cette liste comprend les sociétés M, A, B et D. Avant la clôture de l'exercice N-1, 10 % du capital de la société D sont cédés. Pour l'exercice N, M omet de produire la liste des sociétés membres du groupe.

Le résultat d'ensemble de l'exercice N est déterminé à partir des résultats des sociétés satisfaisant aux deux conditions suivantes :

- figurer sur la dernière liste déposée dans le délai légal. Les sociétés M, A, B et D remplissent cette condition ;

- remplir les conditions pour être membre du groupe. La société D est sortie du groupe à l'ouverture de l'exercice N-1.

Le groupe sera donc composé, au titre de l'exercice N, des sociétés M, A et B.

IV. Exercice de l'option pour le régime de groupe et accord des filiales : dispositions particulières

A. Cas des sociétés et organismes du secteur des assurances

1. Option de la société mère

210

L'option de la personne morale qui se constitue seule redevable de l'impôt dû par un groupe formé en application du quatrième alinéa du I de l'article 223 A du CGI doit être exercée selon les mêmes modalités et les mêmes délais que l'option pour le régime prévu au premier alinéa du I du même article. Il est rappelé que cette option vaut tant pour la société mère du groupe combiné que pour les personnes morales dénuées de capital membres du groupe.

Conformément au premier alinéa du III de cet article, cette option doit donc être notifiée au plus tard à l'expiration du délai de dépôt de la déclaration de l'exercice qui précède le premier exercice d'application du régime. L'option est valable pour une période de cinq exercices. Elle est renouvelée par tacite reconduction, sauf dénonciation dans le même délai que celui prévu pour la notification de l'option.

Pour plus de précisions, il convient de se reporter au I § 1 et suivants et au II § 90 et suivants.

2. Accord des filiales membres du groupe

220

Les filiales donnent leur accord pour être membres d'un groupe combiné dans les mêmes conditions que celles prévues pour les groupes formés en application du premier alinéa du I de l'article 223 A du CGI.

3. Documents spécifiques

230

Les obligations déclaratives liées à l'application du régime de groupe prévu au quatrième alinéa du I de l'article 223 A du CGI sont les mêmes que celles actuellement prévues pour les groupes formés en application du premier alinéa de l'article 223 A du CGI.

240

Toutefois, l'article 46 quater-0 ZD de l'annexe III au CGI prévoit, en complément des obligations déclaratives communes aux formes de groupe relevant des premier et quatrième alinéas du I de l'article 223 A du CGI, une obligation spécifique aux groupes combinés :

- outre sa désignation et l'adresse de son siège social, chaque personne morale dénuée de capital membre du groupe doit mentionner la nature du lien qui l'unit à l'entité combinante tête du groupe combiné, cette mention devant figurer sur la liste des entreprises membres du groupe adressée au service par la société mère lors de la notification de l'option (CGI, ann. 3, art. 46 quater-0 ZD, 1) et lors du dépôt de la déclaration de résultat du groupe au titre de chaque exercice (CGI, ann. 3, art. 46 quater-0 ZD, 2) ;

- l'extrait de l'annexe comptable portant les informations suivantes sur les comptes combinés doit également être fourni : nom de l'entreprise combinante, liste des entreprises et description de la nature des liens qui permettent de fonder les critères de sélection des entreprises dont les comptes sont combinés, ainsi que l'indication des motifs qui justifient la non combinaison de certaines entreprises, cet extrait devant être adressé au service lors du dépôt de la déclaration de résultat du groupe au titre de chaque exercice (CGI, ann. 3, art. 46 quater-0 ZD, 2).

250

Il est rappelé que du point de vue comptable, le règlement du CRC n° 2000-05 du 7 décembre 2000 prévoit la communication dans l'annexe comptable d'un certain nombre d'informations spécifiques relatives aux comptes combinés, dont celles visées au 2 de l'article 46 quater-0 ZD de l'annexe III au CGI. La société mère des groupes concernés doit donc joindre à sa déclaration annuelle du résultat d'ensemble la copie de la partie de l'annexe comptable mentionnant les informations demandées.

B. Cas des groupes bancaires mutualistes

1. Obligations générales

260

Les obligations déclaratives habituelles s'appliquent en cas de constitution d'un groupe bancaire mutualiste (cf. I § 1 et suiv., II § 90 et suiv. et III § 160 et suiv.).

2. Obligations particulières

270

Cependant, l'article 46 quater-0 ZD de l'annexe III au CGI prévoit des obligations complémentaires spécifiques pour les groupes bancaires mutualistes :

- lors de la notification de son option, la tête de groupe devra également préciser les sociétés du réseau bancaire mutualiste et sociétés détenues par elles qui constituent ce groupe, ainsi que le motif pour lequel elles peuvent le rejoindre (appartenance au réseau bancaire mutualiste en cas d'option par l'organe central, appartenance au réseau bancaire mutualiste et bénéfice du même agrément collectif en cas d'option par une caisse départementale ou interdépartementale du réseau des caisses de crédit mutuel, détention directe ou indirecte à plus de 95 % par la tête de groupe, détention directe ou indirecte à plus de 95 % par un membre du groupe, etc.). Ces mentions doivent aussi figurer sur la liste des entreprises membres du groupe adressée au service par la tête de groupe lors du dépôt de la déclaration de résultat du groupe au titre de chaque exercice ;

- lors du dépôt de la déclaration de résultat du groupe au titre de chaque exercice et s'agissant des groupes bancaires mutualistes dont la tête est constituée d'une caisse départementale ou interdépartementale du réseau des caisses de crédit mutuel, la référence de l'agrément collectif délivré par le Comité des établissements de crédit et des entreprises d'investissement pour elle-même et pour les caisses locales qui la détiennent.

C. Cas des groupes dont le chaînage capitalistique est réalisé par l'intermédiaire de sociétés intermédiaires

280

En complément des obligations déclaratives de droit commun qui s’appliquent à tout groupe d’intégration fiscale, les groupes qui incluent des filiales détenues par l’intermédiaire de sociétés intermédiaires sont tenus à des obligations déclaratives spécifiques.

1. Constitution du groupe

290

En premier lieu, lorsqu’elle constitue son groupe d’intégration fiscale, la société mère doit adresser au service des impôts dont elle dépend, outre la liste des sociétés du groupe, la liste des sociétés intermédiaires.

Cette liste est accompagnée des attestations par lesquelles ces sociétés font connaître leur accord pour revêtir cette qualité. Les attestations des sociétés intermédiaires peuvent être établies selon le modèle figurant au BOI-LETTRE-000068.

300

La notification de l’option pour le régime de groupe et les pièces qui y sont jointes doivent être adressées au plus tard à l'expiration du délai prévu pour le dépôt de la déclaration de résultat de l'exercice précédant celui au titre duquel l’option s’applique. A défaut d’accord dans les délais prévus, la société établie à l'étranger ne peut revêtir la qualité de société intermédiaire.

2. Mise à jour du périmètre

310

Au plus tard à l'expiration du délai prévu pour le dépôt de la déclaration du résultat d’ensemble de chacun des exercices arrêtés au cours de la période de validité de l’option pour le régime de groupe, la société mère doit adresser au service des impôts dont elle dépend la liste mise à jour des sociétés intermédiaires, accompagnée des attestations par lesquelles ces sociétés font connaître leur accord pour revêtir cette qualité à compter de l’exercice suivant. Par exception, dans le cas particulier où une société souhaite revêtir la qualité de société intermédiaire après avoir acquis les titres d'une société du groupe ou d'une autre société intermédiaire en cours d’exercice, l’attestation par laquelle cette société fait connaître son accord doit être adressée dans les trois mois de l'acquisition des titres.

La liste précise, pour chaque société intermédiaire, la désignation de la société, l’adresse du siège de la société et le cas échéant celle de l’établissement stable à l’actif duquel sont inscrit les titres des sociétés du groupe, l’impôt étranger équivalent à l’impôt sur les sociétés auquel est soumise la société ou l’établissement stable, la répartition du capital de la société et, le cas échéant, la nature du lien qui unit la société à l’entité intégrante dans le cas où le groupe est constitué en application des quatrième ou cinquième alinéas du I de l’article 223 A du CGI (groupes d’assurances ou groupes bancaires mutualistes).

3. Durée et dénonciation de l'option

320

L’option par laquelle la société mère crée son groupe d’intégration fiscale est valable cinq ans et est renouvelable par tacite reconduction. Les accords des sociétés intermédiaires sont valables sur la durée résiduelle de validité de l’option de cinq ans et renouvelés par tacite reconduction.

330

L’option et les accords doivent être dénoncés au plus tard à l’expiration du délai de dépôt de la déclaration de résultats du dernier exercice de chaque période pour éviter leur reconduction tacite.

340

Si les sociétés intermédiaires ne peuvent revenir sur leur accord qu’à l’expiration de la période au titre de laquelle il a été donné, la société mère peut en revanche, à chaque exercice, écarter de la liste des sociétés intermédiaires une société qui avait donné son accord pour revêtir cette qualité.

Pour ce faire, il lui suffit d’adapter en conséquence la liste des sociétés intermédiaires et des sociétés qui cessent de revêtir la qualité de sociétés intermédiaires, qu’elle doit adresser, au titre de l'exercice en cours, au plus tard à l'expiration du délai de dépôt de déclaration de résultat de l'exercice précédent (formulaire n° 2029-B-bis-SD [CERFA n° 14595] disponible en ligne sur le site www.impots.gouv.fr à la rubrique "Recherche de formulaires"). Cette liste indique le taux de détention globale, directe et indirecte, de chaque société par la société mère.

D. Cas des groupes horizontaux

341

L'expression " groupe horizontal " renvoie à un groupe formé en application du deuxième alinéa du I de l'article 223 A du CGI, défini au BOI-IS-GPE-10-30-50, les notions de société étrangère et d'entité mère non résidente étant définies aux I-C et D § 80 à 120 du BOI-IS-GPE-10-30-50.

En complément des obligations déclaratives générales qui s’appliquent à tout groupe d’intégration fiscale, les groupes horizontaux sont tenus à des obligations déclaratives spécifiques.

1. Constitution du groupe

343

Pour se constituer société mère d'un groupe horizontal, une société doit accompagner son option de l'accord de l'entité mère non résidente, et, le cas échéant, de celui des sociétés étrangères par l'intermédiaire desquelles l'entité mère non résidente détient 95 % au moins de son capital.

De même, pour être membre d'un groupe horizontal, une société doit accompagner son accord de celui de l'entité mère non résidente et, le cas échéant, de celui des sociétés étrangères par l'intermédiaire desquelles l'entité mère non résidente détient 95 % au moins de son capital. Ces accords de l'entité mère non résidente et des sociétés étrangères ne sont toutefois pas exigés des sociétés qui remplissent les conditions pour être membre du groupe horizontal en étant détenues par d'autres sociétés membre du groupe dans les conditions du premier alinéa du I de l'article 223 A du CGI.

Dans le cas particulier où l'établissement stable de l’entité mère non résidente ou d'une société étrangère se constitue seul redevable de l'impôt sur les sociétés dans les conditions commentées au I-B § 40 du BOI-IS-GPE-10-30-50, cette entité mère non résidente ou cette société étrangère doit établir l'option pour être société mère pour le compte de son établissement stable, en l'accompagnant de son propre accord en ce sens.

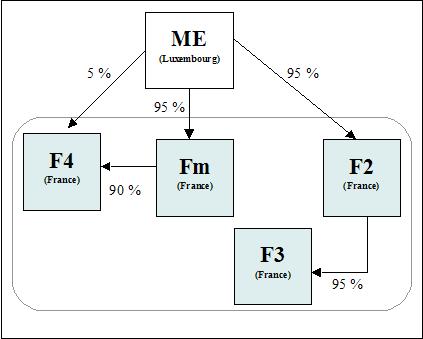

Exemple : La société Fm, établie en France, est détenue directement à 95 % par la société ME, établie au Luxembourg. La société ME remplit les conditions pour être entité mère non résidente, et la société Fm celles pour être société mère d'un groupe horizontal. La société ME détient aussi directement à 95 % la société F2, établie en France. La société F3, établie en France, est détenue directement à 95 % par la société F2. La société F4, établie en France, est détenue directement à 90 % par la société Fm, et directement à 5 % par la société ME. Les sociétés F2, F3 et F4 remplissent les conditions pour être membres du groupe horizontal formé par la société Fm.

Pour se constituer société mère, la société Fm doit accompagner son option de l'accord en ce sens de l'entité mère non résidente ME. Pour être membre du groupe, la société F2 doit accompagner son accord de l'accord en ce sens de l'entité mère non résidente ME. En revanche, puisque la société F3 est détenue par la société F2, membre du groupe, dans les conditions du premier alinéa du I de l'article 223 A du CGI, il est admis qu'elle n'accompagne pas son accord de l'accord de l'entité mère non résidente ME. La société F4 n'est pas détenue par une société membre du groupe dans les conditions du premier alinéa du I de l'article 223 A du CGI, car la société Fm ne la détient qu'à hauteur de 90 %. Ainsi, pour être membre du groupe, la société F4 doit accompagner son accord de l'accord en ce sens de l'entité mère non résidente ME.

345

Les accords de l'entité mère non résidente et des sociétés étrangères peuvent être établis selon le modèle figurant au BOI-LETTRE-000068.

La notification de l’option pour le régime de groupe et les pièces qui y sont jointes doivent être adressées au plus tard à l'expiration du délai prévu pour le dépôt de la déclaration de résultat de l'exercice précédant celui au titre duquel l’option s’applique. A défaut d’accord de l'entité mère non résidente et des sociétés étrangères dans les délais prévus, une société ne peut pas devenir, selon le cas, société mère ou membre du groupe.

L'article 63 de la loi n° 2014-1655 du 29 décembre 2014 de finances rectificatives pour 2014 permet qu'une société se constitue société mère d'un groupe horizontal, selon les dispositions du deuxième alinéa du I de l'article 223 A du CGI, dès l'exercice clos le 31 décembre 2014.

Le délai pour notifier l'option pour la formation d’un groupe « horizontal » au titre des exercices clos à compter du 31 décembre 2014 et ouverts avant le 28 février 2015 est prorogé. Cette option doit être notifiée par la société fille de l’entité mère non résidente, déclarée société mère du groupe, au plus tard le 31 mai 2015, accompagnée des documents prévus au III de l’article 223 A du CGI : les accords des sociétés membres du groupe, des sociétés intermédiaires, des sociétés étrangères et de l’entité mère non résidente, et la liste des sociétés membres du groupe comportant la désignation de l'entité mère non résidente, des sociétés intermédiaires et des sociétés étrangères (formulaire n° 2029-B-bis-SD [CERFA n° 14595] disponible en ligne sur le site www.impots.gouv.fr à la rubrique "Recherche de formulaires").

A titre exceptionnel, les sociétés du groupe dont l'exercice est clos entre le 31 décembre 2014 et le 27 février 2015 doivent remplir leurs obligations déclaratives, tenant compte de la notification de l'option pour la formation d’un groupe « horizontal », au plus tard le 31 mai 2015. Le dépôt du relevé de solde de l'impôt sur les sociétés demeure fixé au 15 du quatrième mois qui suit la clôture de l'exercice.

Les groupes concernés par le report du délai d'option doivent également joindre à cette option les déclarations rectifiées relatives au dernier exercice clos avant la date à laquelle le groupe « horizontal » est formé, lorsqu’un groupe avait été antérieurement formé et que l’option pour la formation du groupe « horizontal » entraîne la cessation de ce groupe. Ces déclarations rectificatives comportent les conséquences de cessation du groupe, en particulier les réintégrations des plus et moins-values et des subventions et abandons de créances, prévues à l'article 223 F du CGI et à l'article 223 R du CGI du fait de la cessation du groupe formé par une société mère qui devient membre d’un groupe horizontal.

Lorsqu’elle constitue son groupe d’intégration fiscale, la société mère doit adresser au service des impôts dont elle dépend la liste comportant les sociétés du groupe, les sociétés intermédiaires, les sociétés étrangères et l'entité mère non résidente.

2. Mise à jour du périmètre

347

Afin de mettre à jour le périmètre du groupe au titre de l'exercice suivant, la société mère doit adresser au service des impôts dont elle dépend, au plus tard à l'expiration du délai prévu pour le dépôt de la déclaration du résultat d’ensemble de chacun des exercices arrêtés au cours de la période de validité de l’option pour le régime de groupe, la liste mise à jour des sociétés étrangères. Elle doit accompagner cette liste des attestations des sociétés étrangères nécessaires par lesquelles elles font connaître leur accord (cf. IV-D-1 § 343) pour que leurs filiales soient membres du groupe au titre de cet exercice suivant. A cette occasion, la société mère adresse également les accords de ces filiales qui seront membres du groupe au titre de l'exercice suivant.

La liste précise, pour chaque société étrangère, la désignation de la société, l’adresse du siège de la société et le cas échéant celle de l’établissement stable à l’actif duquel sont inscrit les titres des sociétés du groupe, l’impôt étranger équivalent à l’impôt sur les sociétés auquel est soumise la société ou l’établissement stable, la répartition du capital de la société.

Par exception, dans le cas particulier où une société étrangère acquiert, en cours d'exercice les titres d'une société membre du groupe ou ceux d'une société étrangère, l’attestation par laquelle cette société étrangère cessionnaire fait connaître son accord pour que la société reste membre du groupe doit être adressée dans les trois mois de l'acquisition des titres.

De même, dans le cas particulier où une société étrangère acquiert, en cours d'exercice les titres d'une société mère, l’attestation par laquelle cette société étrangère cessionnaire fait connaître son accord pour que la société acquise demeure société mère, doit être adressée dans les trois mois de l'acquisition des titres. Cette situation n'entraîne pas cessation du groupe.

3. Durée et dénonciation de l'option

349

L’option par laquelle la société mère crée son groupe d’intégration fiscale est valable pour cinq exercices et est renouvelable par tacite reconduction. Les accords de l'entité mère non résidente et des sociétés étrangères sont valables sur la durée de validité de l’option de cinq exercices ou, le cas échéant, sur sa durée résiduelle de validité, et renouvelés par tacite reconduction.

L’option et les accords doivent être dénoncés au plus tard à l’expiration du délai de dépôt de la déclaration de résultats du dernier exercice de chaque période pour éviter leur reconduction tacite.

La société mère peut, à chaque exercice, écarter de la liste des sociétés étrangères une société qui avait donné son accord pour que ses filiales soient membres du groupe, à l'exclusion des sociétés étrangères qui ont donné leur accord pour qu'elle soit société mère. Pour ce faire, il lui suffit d’adapter en conséquence la liste des sociétés étrangères et des sociétés qui cessent d'être sociétés étrangères, qu’elle doit adresser, au titre de l'exercice en cours, au plus tard à l'expiration du délai de dépôt de déclaration de résultat de l'exercice précédent (formulaire n° 2029-B-bis-SD [CERFA n° 14595], disponible en ligne sur le site www.impots.gouv.fr à la rubrique "Recherche de formulaires"). Cette liste indique le taux de détention globale, directe et indirecte, de chaque société étrangère par l'entité mère non résidente.

E. Opérations de restructurations

350

Des dispositions particulières sont prévues en cas d'absorption ou d'acquisition à 95 % de la société mère et en cas de scission de la société mère et constitution de nouveaux groupes.

Elles sont présentées au BOI-IS-GPE-50.

F. Précision sur l'incidence de la procédure TDFC

360

RES N°2011/33 (FE) du 29 novembre 2011 : Délai d'option pour le régime fiscal des groupes de sociétés - incidence de la procédure TDFC

Question :

Le report de délai de dépôt de la déclaration de résultat prévu dans le cadre de la procédure TDFC (transfert des données fiscales et comptables) est-il applicable à l'option pour le régime fiscal des groupes de sociétés prévue à l'article 223 A du CGI ?

Réponse :

Aux termes des dispositions de l'article 223 A du CGI, l'option de la société mère pour le régime de groupe doit être notifiée au plus tard à l'expiration du délai prévu pour le dépôt de la déclaration de résultat de l'exercice précédant celui au titre duquel le régime de groupe s'applique. L'accord des filiales doit être formulé au plus tard à l'expiration du délai prévu pour le dépôt de la déclaration de résultat de l'exercice précédant celui au titre duquel la société devient membre du groupe.

S'agissant du délai de dépôt de la déclaration de résultat, en application des dispositions du 1 de l'article 223 du CGI et de l'article 344 I-0 bis de l'annexe III au CGI, la déclaration de résultat doit être déposée dans les trois mois de la clôture de l'exercice ou, pour un exercice clos le 31 décembre, au plus tard le deuxième jour ouvré suivant le 1er mai.

Les contribuables qui déposent leurs déclarations de résultat de manière dématérialisée en recourant à la procédure TDFC disposent toutefois d'un délai supplémentaire de 15 jours après la date limite de dépôt sous format papier pour accomplir cette formalité. Ce délai supplémentaire est applicable à l'ensemble des formulaires déclaratifs ayant trait à l'activité professionnelle que ceux-ci soient ou non dématérialisés. Il est admis que les sociétés ayant recours à la procédure TDFC, à titre obligatoire ou optionnel, puissent bénéficier de ce report de délai de 15 jours pour le dépôt de la lettre d'option pour le régime de groupe (société mère) ou des lettres d'accord (filiales).

Lorsque la mère relève de la procédure TDFC, il est admis que les filiales disposent, elles aussi, d'un report de délai de 15 jours, quand bien même celles-ci ne relèvent pas de la procédure TDFC.