IS - Base d'imposition - Charges financières - Limitation des charges financières en cas de faible imposition ou d'exonération des intérêts dans le résultat de l'entreprise liée créancière

1

Les dispositions du b du I de l'article 212 du code général des impôts (CGI) excluent la déduction des charges financières dues par une entreprise débitrice à une entreprise créancière qui lui est liée lorsque les produits correspondants ne sont pas soumis à une imposition minimum entre les mains de l'entreprise créancière.

Remarques :

- Ces dispositions s'appliquent aux exercices clos à compter du 25 septembre 2013 ;

- Les commentaires contenus dans le présent document figuraient au BOI-IS-BASE-35-50. Pour prendre connaissance des commentaires antérieurs, vous pouvez consulter les différentes versions précédentes du BOI-IS-BASE-35-50, dans l'onglet « Versions publiées du document ».

I. Champ d'application

A. Entreprises concernées

10

Les dispositions du b du I de l'article 212 du CGI s'appliquent :

- aux sociétés et organismes soumis de plein droit ou sur option à l'impôt sur les sociétés (IS) ;

- et aux sociétés soumises aux dispositions du premier alinéa du I de l'article 238 bis K du CGI. En effet, ces dispositions ont vocation à s'appliquer pour déterminer la part de résultat dont est attributaire chaque associé soumis à l'impôt sur les sociétés dans les conditions de droit commun lorsque les droits dans la société soumise au régime de l'article 8 du CGI sont inscrits à l'actif.

Pour plus de précisions, il convient de se reporter au I § 1 du BOI-IS-BASE-35-40-10-10.

B. Sommes et intérêts visés par le dispositif

20

Sont visés par le présent dispositif :

- les intérêts ou assimilés qui rémunèrent toute créance sur l'entreprise.

Par créance, il convient d'entendre les sommes mises à disposition de l'entreprise, c'est-à-dire non pas les seuls apports de fonds consentis à l'entreprise, mais plus généralement le montant de toute créance sur l'entreprise rémunérée par des intérêts ou assimilés.

S'agissant du cas particulier des instruments financiers hybrides, sont qualifiés de titres hybrides les instruments financiers dont les caractéristiques combinent à la fois certaines particularités des capitaux propres, telles que l'absence de date de remboursement prédéfinie ou la faculté pour l'émetteur de suspendre leur rémunération en l'absence ou en cas d'insuffisance de bénéfice, avec des caractéristiques propres aux dettes, telles que le versement d'une rémunération à un taux fixe ou variable prédéfini dès l'émission, l'absence de droits de vote et de droit au boni de liquidation.

Pour l'application des dispositions du présent dispositif, il convient, lorsque l'analyse au cas par cas des caractéristiques du titre permet de conclure à la déductibilité des intérêts dus dans les conditions de droit commun, c'est-à-dire à leur assimilation fiscale à des dettes, de considérer que les sommes ainsi mises à disposition sont susceptibles d'entrer dans le champ du dispositif chaque fois que l'entreprise qui les détient est liée directement ou indirectement à leur émetteur.

- sous réserve que l'entreprise débitrice et l'entreprise créancière soient liées au sens du 12 de l'article 39 du CGI, à la date à laquelle les charges sont déduites. Pour plus de précisions sur la notion d'entreprises liées, il convient de se reporter au I-A-1-a § 30 à 70 du BOI-IS-BASE-35-40-20.

Remarque : En cas de cession de créance au cours d'un exercice par une entreprise liée au sens du 12 de l'article 39 du CGI à une entreprise non liée, ou inversement, la non déductibilité n'est susceptible de s'appliquer qu'à la quote-part d'intérêts déterminée prorata temporis en fonction de la durée de détention de la créance par l'entreprise liée au cours de l'exercice.

II. Limitation de la déduction des charges financières dont le produit correspondant n'est pas soumis à une imposition minimum au niveau de l'entreprise créancière

A. Condition de déductibilité liée à l'existence d'un taux d'imposition minimum

30

Les intérêts afférents à des sommes laissées ou mises à disposition d'une entreprise par une entreprise qui lui est liée ne sont déductibles que si les produits correspondants font l'objet au niveau de la société créancière, d'une imposition minimale sur le revenu ou sur les bénéfices.

1. Taux de référence applicable au produit

a. Principe : assujettissement à un taux de référence minimal

40

Lorsque l’entreprise créancière n’est pas imposée, au titre de l’exercice en cours, sur les intérêts ou assimilés qu’elle perçoit de l'entreprise qui lui est liée à hauteur du quart au moins de l'impôt sur les bénéfices déterminé dans les conditions de droit commun et au taux normal prévu au deuxième alinéa du I de l'article 219 du CGI, les intérêts correspondants ne sont pas déductibles du résultat imposable de l'entreprise débitrice.

Les contributions additionnelles à l'impôt sur les bénéfices dont l'entreprise créancière est redevable ou aurait été redevable si elle avait été imposable en France ne viennent pas majorer l'impôt sur les bénéfices au taux normal pour déterminer l'impôt de référence à partir duquel l'imposition minimale est calculée.

Par conséquent, répondent à cette condition les charges financières pour lesquelles le revenu correspondant chez l'entreprise créancière est soumis à un taux d'imposition minimal de :

- 8,1/3 % pour les exercices ouverts à compter du 1er janvier 2018 ;

- 7,3/4 % pour les exercices ouverts à compter du 1er janvier 2019 ;

- 7% pour les exercices ouverts à compter du 1er janvier 2020 ;

- 6,625 % pour les exercices ouverts à compter du 1er janvier 2021 ;

- 6,1/4 % pour les exercices ouverts à compter du 1er janvier 2022.

Par ailleurs, la qualification juridique donnée par la législation de l’État de l'entreprise qui perçoit les produits correspondant aux intérêts versés par la société débitrice liée est sans incidence sur l'application de cette règle : le taux d'imposition minimum doit être respecté, quelle que soit la qualification des sommes perçues. Ainsi, à titre d'exemple, dans le cas d'un organisme de placement collectif (OPC) pour lequel le taux d'imposition minimal est apprécié chez le porteur de parts (II-B-1-b § 180 et suivants), il sera tenu compte de l'imposition des produits distribués ou des plus-values entre les mains du porteur de parts, lorsque ces produits correspondent en tout ou partie à des intérêts versés à l'OPC par la société débitrice.

50

A défaut pour les produits correspondants d'être soumis au taux d'imposition minimal, les charges financières doivent être réintégrées au résultat imposable de l'exercice concerné.

Exemple : Lorsque la société créancière est une société d'investissements immobiliers cotée (SIIC) bénéficiant du régime d'exonération d'impôt sur les sociétés prévu à l'article 208 C du CGI, seul le secteur immobilier bénéficie de l’exonération d’impôt sur les sociétés (pour plus de précisions, il convient de se reporter au BOI-IS-CHAMP-30-20).

La société débitrice ne sera pas soumise au présent dispositif si elle apporte la preuve que les intérêts perçus par la SIIC en contrepartie des sommes mises à disposition sont affectés à son secteur taxable.

60

Le taux minimal d'imposition constitue le taux de référence pour apprécier le niveau d'imposition du produit brut correspondant aux charges financières versées par la société débitrice.

Le produit en cause ne doit donc pas nécessairement donner lieu au versement effectif d'un impôt sur les bénéfices ou sur les revenus. Il n'est tenu compte que de son régime d'imposition et non des charges de toute nature qui viennent par ailleurs diminuer le résultat imposable de la créancière.

Exemple : Soit une société A qui emprunte auprès d'une société liée B qui, elle-même, est endettée auprès d'une société C.

Dans ce cas, pour déterminer le taux d'imposition applicable aux produits correspondant aux intérêts versés par la société A et perçus par la société B, il n'y a pas lieu de tenir compte des charges versées à la société C entrant dans l'assiette du résultat imposable de la société B.

70

Par conséquent, n'est pas susceptible de rendre non déductibles les charges financières le seul fait que l'entreprise créancière ait un résultat nul ou déficitaire.

Exemple : Soit une société créancière soumise à l'impôt sur les sociétés en France au taux de droit commun ne bénéficiant d'aucun régime de faveur et qui, au titre de l'exercice en cours, subit un déficit.

Dans ce cas, la société débitrice qui lui est liée pourra apporter la preuve de la condition relative à l'imposition minimale si les intérêts qu'elle paie entrent dans la détermination du résultat imposable de la créancière.

75

Dans le cas où des liens de dépendance sont établis en raison d'un contrôle exercé conjointement par plusieurs associés de la société débitrice, cette dernière doit apporter la preuve que chacun des associés liés est soumis à une imposition minimale pour la part d'intérêts qu'il perçoit de la débitrice.

Exemple : Soit une société A qui emprunte auprès de trois de ses associés B, C et D, détenant chacun 30 % de son capital. Les emprunts contractés auprès de ces trois associés génèrent respectivement des charges financières de 30 000 €, 40 000 € et 60 000 €, donnant lieu à une imposition entre leurs mains aux taux respectifs de 33,1/3 %, 15 % et 5 %.

Au cas d'espèce, l'examen des faits ayant permis de déterminer que les associés exercent un contrôle conjoint sur la société A, ils sont considérés comme liés à cette dernière. Par conséquent, l'associé D ne respectant pas le taux d'imposition minimal, la société A ne peut déduire les charges financières afférentes à l'emprunt contracté auprès de l'associé D. En revanche, les charges générées par les emprunts contractés auprès des associés B et C sont déductibles du résultat imposable de la société A.

b. Appréciation du taux de référence minimal lorsque la société créancière est établie hors de France

80

En application du deuxième alinéa du b du I de l'article 212 du CGI, dans l'hypothèse où l'entreprise créancière est domiciliée ou établie à l'étranger, l'impôt sur les bénéfices déterminé dans les conditions de droit commun s'entend de celui dont elle aurait été redevable en France sur les intérêts perçus si elle y avait été domiciliée ou établie.

Il convient donc de comparer le taux d’imposition effectif des intérêts dans le résultat de l'entreprise créancière avec celui applicable en France.

Pour effectuer cette comparaison, il convient de déterminer le taux effectif d'imposition sur ces intérêts, en tenant compte des dispositions de la législation de l’État de l'entreprise créancière afférentes à ces sommes (mesures d'abattement par exemple).

Comme cela a été précisé au II-A-1-a § 60, seul l'assujettissement des intérêts au taux minimum prévu par la loi est examiné et non l’imposition globale de l’entreprise prêteuse.

Pour plus de précisions sur la déductibilité des intérêts versés à une société belge bénéficiant du régime des intérêts notionnels, se reporter au BOI-RES-IS-000041.

90

En pratique, il convient de comparer :

- le taux d’imposition applicable aux intérêts reçus par l’entité étrangère en tant que composant de l'assiette de l'impôt sur le revenu ou sur les bénéfices de la société créancière ;

- avec le taux de référence, déterminé dans les conditions exposées au II-A-1-a § 40.

100

En outre, il est tenu compte des règles d'assiette propres aux intérêts qui viendraient limiter le montant des intérêts imposables.

Exemple : Soit une société A établie en France qui verse 30 000 € d'intérêts à une société B établie à l'étranger et qui lui est liée.

Données 1 : si le taux d’imposition dans l'État de résidence de la société créancière est de 12 %, la démonstration d’une imposition minimale est établie.

Données 2 : si le taux d’imposition dans l'État de résidence de la société créancière est de 12 % et que les produits reçus bénéficient dans cet État d’une réfaction de 50 %, la condition d'imposition minimale n’est pas remplie.

En effet, en France, aucun abattement n’est prévu sur les intérêts que perçoivent les sociétés soumises à l’impôt sur les sociétés. Il convient donc de déterminer le taux effectif d’imposition dans l’État de résidence de la société créancière.

Au cas particulier, ce taux effectif d’imposition est de : [([30 000 x 50 %] x 12 %) / 30 000] x 100 = 6 %.

2. Précisions sur la démonstration à apporter

a. La charge de la preuve

110

Il appartient à l'entreprise débitrice de démontrer que l’entreprise créancière est imposée a minima sur les intérêts qu’elle lui verse au niveau d'imposition minimum requis par la loi.

La preuve peut être faite par tous moyens. La société débitrice doit démontrer :

- qu'au vu de la législation du pays dans lequel se situe la société créancière, le taux d'assujettissement des produits correspondant aux intérêts perçus de la débitrice est supérieur ou égal au taux minimal de référence au titre de la période considérée ;

- et que le produit correspondant a été effectivement inclus dans le résultat fiscal de la société créancière au titre de la période de référence.

115

Dans l'hypothèse où la société créancière est membre d'un groupe fiscal au sens de l'article 223 A du CGI, la société débitrice doit démontrer que le produit correspondant a été inclus dans le résultat d'ensemble du groupe au titre duquel la société mère est redevable de l'impôt sur les bénéfices.

120

Les éléments de preuve doivent être apportés uniquement à la demande de l'administration fiscale. Les entreprises n’ont donc pas à les joindre à leur déclaration annuelle de résultats.

Les documents présentés doivent être de nature à démontrer que les intérêts déduits ont bien été inclus dans le résultat de l'entreprise créancière et soumis à ce titre à une imposition minimale.

Ces justificatifs peuvent notamment comprendre les écritures comptables de la société créancière retraçant les opérations en cause (comptabilisation des intérêts) et sa déclaration de résultat.

b. Exercice au titre duquel la démonstration doit être apportée

130

Au titre de l'exercice au cours duquel l'entreprise débitrice entend déduire les intérêts visés par le présent dispositif, le produit correspondant doit faire l'objet d'une imposition dans les conditions prévues au II-A-1-a § 40 entre les mains de l'entreprise créancière au titre de l'exercice en cours chez cette dernière.

140

La période d'appréciation du critère de l'imposition des produits correspondants ne pose pas de difficulté lorsque les exercices des sociétés débitrice et créancière sont clos à la même date.

En revanche, en présence d'exercices décalés, la démonstration doit être constatée au titre de l'exercice en cours chez l'entreprise créancière au moment où les intérêts sont rattachés au résultat imposable de la débitrice conformément aux règles de rattachement des intérêts prévues au II § 30 du BOI-BIC-PDSTK-10-20-30.

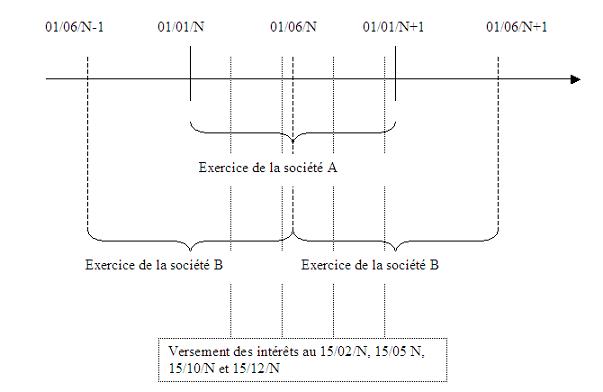

Exemple :

Une société emprunteuse A clôt ses exercices au 31 décembre de chaque année et comptabilise selon la règle du couru au titre de son exercice N des intérêts dus à une société B qui lui est liée le 15 février N, le 15 mai N, le 15 octobre N et le 15 décembre N.

La société créancière B clôture, quant à elle, ses exercices au 31 mai de chaque année.

Pour que les intérêts soient admis en déduction de son résultat imposable au titre de N, la société A devra apporter la preuve que la société B est soumise à un taux d'imposition minimal pour les intérêts passés en charges par A :

- au titre de l'exercice de B clos au 31 mai N, pour les intérêts dus par A aux 15 février et 15 mai N ;

- et au titre l'exercice de B clos au 31 mai N+1, pour les intérêts dus par A aux 15 octobre et 15 décembre N.

Dans ce cas, la société débitrice supporte le risque lié à l'anticipation de la déduction par rapport à la disposition de la preuve de la fiscalisation minimum des produits correspondant aux intérêts au titre de l'exercice en cours et non clôturé de l'entité créancière, permettant la déduction immédiate des intérêts courus au titre de l'exercice de la débitrice clos au 31 décembre N.

150

En cas de décalage entre l'exercice au cours duquel la charge d'intérêts est normalement déductible du résultat de la société débitrice et celui au cours duquel le produit correspondant est compris dans le résultat de la créancière, en raison de règles comptables ou fiscales différentes entre les États, la charge n'est alors pas déductible du résultat. En effet, la société débitrice n'est pas en mesure d'apporter la preuve de l'imposition du produit entre les mains de la créancière.

Toutefois, il est admis que l'entreprise débitrice puisse ultérieurement déduire cette charge au titre de l'exercice au cours duquel elle peut apporter la preuve que les produits correspondants entrent dans le résultat imposable de la créancière au taux d'imposition minimum prévu par la loi.

Dans ce cas, contrairement au cas général rappelé au II-A-2-a § 120, la société débitrice doit joindre les éléments de preuve de l'imposition des produits dans le résultat de la créancière à l'appui de sa déclaration de résultat.

Par ailleurs, dans l'hypothèse où l'entreprise débitrice est également soumise à la mesure de limitation de la déduction des charges financières nettes prévue à l'article 212 bis du CGI et à l'article 223 B bis du CGI, les charges financières dont la déduction est différée ne sont prises en compte pour l'application de ces dispositions qu'au titre de l'exercice où est effectivement opérée la déduction fiscale.

B. Précisions complémentaires

1. Précisions relatives aux structures transparentes et aux OPC

160

L'appréciation du lien de dépendance et du taux d'imposition minimal des intérêts perçus obéit à des règles spécifiques lorsque la société créancière est :

- une société ou un groupement soumis au régime d'imposition prévu à l'article 8 du CGI ;

- un OPC relevant de l'article L. 214-1 du code monétaire et financier (CoMoFi) à l'article L. 214-191 du CoMoFi (organismes de placement collectif en valeurs mobilières [OPCVM] et fonds d'investissement alternatifs [FIA]) ;

- ou une société, un groupement ou un organisme de même nature constitué sur le fondement d'un droit étranger et situé dans un État membre de l'Union européenne ou dans un autre État ou territoire ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales et qui n'est pas un État ou un territoire non coopératif (ETNC) au sens de l'article 238-0 A du CGI.

Remarque : Lorsque la société de personnes créancière ou l'OPC créancier est une société, un groupement ou un organisme constitué sur le fondement d'un droit étranger et situé dans un État membre de l'Union européenne ou dans un autre État ou territoire ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales et que cette société de personnes ou OPC ne relève pas d'un régime de transparence ou de translucidité fiscale, il est admis que la condition liée à l'imposition minimale des intérêts soit appréciée au niveau de cet organisme.

a. Double lien de dépendance

170

Dans ces cas, les dispositions de limitation des charges financières déductibles prévues au b du 1 de l'article 212 du CGI ne s'appliquent que s'il existe à la fois :

- un lien de dépendance entre la société débitrice et la société de personnes créancière ou l'OPC créancier ;

- et un lien de dépendance entre la société de personnes créancière ou l'OPC créancier et un ou plusieurs associés ou porteurs de parts de la société ou l'organisme.

A défaut d'un double lien de dépendance entre la société débitrice et la société de personnes créancière ou l'OPC créancier, d'une part, et entre la société de personnes créancière ou l'OPC créancier et au moins un de ses associés ou porteurs de parts, d'autre part, les charges financières concernées n'entrent pas dans le champ d'application du b du I de l'article 212 du CGI.

Exemple : Soit une société A qui a contracté un emprunt auprès d’une société B soumise au régime prévu à l'article 8 du CGI qui lui est liée au sens du 12 de l'article 39 du CGI. Le présent dispositif s'applique uniquement si la société B est également liée au sens du même article à au moins un de ses propres associés.

Remarque : Dès lors que l'organisme prêteur est situé dans un ETNC, il n'y a pas lieu de rechercher s'il existe un double lien de dépendance pour appliquer le présent dispositif. La condition d'imposition est donc appréciée uniquement au niveau du prêteur.

b. Appréciation du taux d'assujettissement minimal

180

Lorsque le lien de dépendance entre la société de personnes créancière ou l'OPC créancier et la société débitrice est établi, il convient d'apprécier le taux d’imposition applicable aux intérêts dans le bénéfice des seuls associés ou porteurs de parts qui sont liés à la structure transparente ou à l'OPC.

Le fait que les actionnaires ou porteurs de parts non liés à l'entité prêteuse ne soient pas soumis à un taux d'imposition minimal est sans incidence sur la déductibilité des intérêts.

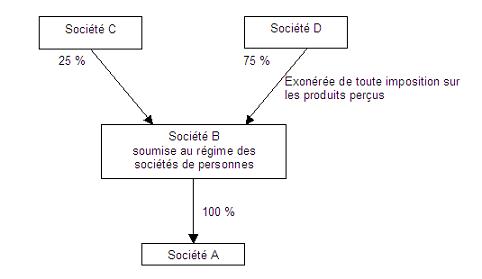

Exemple : Soit une société A débitrice auprès d'une société liée B soumise aux dispositions de l'article 8 du CGI, détenue par deux sociétés C et D à hauteur respectivement de 25 % et 75 %.

La société D est totalement exonérée d'impôt sur les sociétés.

Au cas particulier, les charges financières chez la société A sont non déductibles puisque la société D, liée à la société soumise au régime des sociétés de personnes, ne répond pas à la condition d'imposition minimale.

190

Lorsque le taux d’imposition des intérêts entre les mains des actionnaires ou porteurs de parts liés à la structure transparente est inférieur au taux de référence, la totalité des charges financières est rapportée au résultat.

Exemple : En reprenant les données de l'exemple figurant au II-B-1-b § 180, la totalité des intérêts versés par la débitrice à la société de personnes est rapporté au résultat de la société A.

200

Lorsque la société de personnes créancière (ou l'OPC créancier) liée à la société débitrice, est elle-même liée au sens du 12 de l'article 39 du CGI à une deuxième société transparente, il est admis que la condition relative à l'imposition minimale s'apprécie au niveau des associés (ou porteurs de parts dans le cas d'un OPC) qui sont liés à cette deuxième structure, dans les mêmes conditions que celles mentionnées au II-B-1-b § 180 à 190.

205

Lorsque la société de personnes créancière ou l'OPC créancier est une société, un groupement ou un organisme constitué sur le fondement d'un droit étranger et situé dans un État membre de l'Union européenne ou dans un autre État ou territoire ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales et que cette société de personnes ou OPC ne relève pas d'un régime de transparence ou de translucidité fiscale, il est admis que la condition liée à l'imposition minimale des intérêts soit appréciée au niveau de cet organisme.

2. Articulation avec les dispositions prévues à l'article 209 B du CGI

210

Conformément aux dispositions de l'article 209 B du CGI, les bénéfices ou revenus positifs réalisés par une entité soumise à un régime fiscal privilégié sont réputés constituer des revenus de capitaux mobiliers de la personne morale établie en France qui l'exploite ou qui y détient, directement ou indirectement, une participation de plus de 50 %.

Pour plus de précisions, il convient de se reporter au BOI-IS-BASE-60-10-30.

220

Dans l'hypothèse où les charges financières concernées par le présent dispositif constituent, en application des dispositions de l'article 209 B du CGI, des revenus imposés entre les mains d'une société établie en France, la société débitrice n'a pas à rapporter à son résultat les intérêts correspondants par application du b du I de l'article 212 du CGI.

3. Absence de requalification des charges non déductibles en application du b du I de l'article 212 du CGI

230

Le fait que des charges financières ne soient pas déductibles par application des dispositions du b du I de l'article 212 du CGI n'a pas de conséquence sur la qualification de ces sommes : en particulier, le caractère non déductible de ces charges n'a pas pour effet de leur conférer la nature de revenus distribués.