RFPI - Revenus fonciers – Déduction au titre de l'amortissement « Robien » - Conditions d’application

1

La déduction au titre de l’amortissement ne s’applique que si le contribuable en fait la demande. Elle est par ailleurs subordonnée à un engagement de location nue à usage de résidence principale du locataire.

I. Affectation des logements

A. Location à usage de résidence principale

10

La déduction au titre de l’amortissement est réservée aux locations non meublées à usage de résidence principale du locataire. Elle est également applicable à la location consentie à un organisme public ou privé qui le donne en sous location nue à usage d’habitation principale à condition que cet organisme ne fournisse aucune prestation hôtelière ou para-hôtelière.

1. Location effective et continue d’un logement nu

20

La location doit être effective et continue pendant la période d’engagement, ce qui exclut les logements dont le propriétaire (ou les coindivisaires) se réserve la jouissance, à quelque usage que ce soit et même pour une très courte durée, pour lui-même ou un membre de son foyer fiscal, directement ou par l’intermédiaire d’une société non soumise à l’impôt sur les sociétés dont il est associé.

Il en est de même des logements mis à la disposition d’un occupant à titre précaire, en l’absence de contrat de location, ou à titre gratuit, même pour une courte durée, pendant la période couverte par l’engagement de location.

30

En cas de congé du locataire pendant la période couverte par l’engagement de location, le logement doit être aussitôt remis en location jusqu’à la fin de cette période. Il pourra cependant être admis une période de vacance, dès lors que le propriétaire établira qu’il a accompli les diligences concrètes (insertion d’annonces, recours à une agence immobilière) et que les conditions de mise à la location ne seront pas dissuasives.

A défaut de relocation effective dans un délai de douze mois à compter de la date de réception de la lettre recommandée par laquelle le locataire a signifié son congé au propriétaire, le service doit procéder à la remise en cause des déductions pratiquées (voir BOI-RFPI-SPEC-20-20-40, II-A).

40

Par exception, lorsque la vacance intervient moins de douze mois avant le terme de la période d’engagement de location, il est admis de ne pas remettre en cause le bénéfice de l’avantage fiscal si les conditions suivantes sont réunies :

- le logement est en état d’être loué ;

- le propriétaire ne s’en réserve pas la jouissance à quelque usage que ce soit et même pour une très courte durée, pour lui-même ou un membre de son foyer fiscal ;

- le logement n’est pas mis à la disposition d’un occupant à titre précaire ou à titre gratuit, même pour une très courte période, pendant la période couverte par l’engagement de location ;

- le logement n’est pas cédé avant l’expiration de l’engagement de location.

50

La location doit être imposable dans la catégorie des revenus fonciers, ce qui exclut les locations en meublé.

60

Il est par ailleurs rappelé que les profits tirés de la location d’immeubles nus ayant pour effet de faire participer le bailleur à la gestion ou aux résultats de l’entreprise commerciale exploitée par le preneur relèvent de la catégorie des BIC (cf. BOI-RFPI-CHAMP-10-30, I-B-2). Il en est de même lorsque le propriétaire fournit, de manière directe ou indirecte, des services attachés à la location des logements.

2. Habitation principale du locataire

70

L’habitation principale s’entend, d’une manière générale, du logement où résident habituellement et effectivement les membres du foyer fiscal et où se situe le centre de leurs intérêts professionnels et matériels.

Cette définition exclut toute pluralité d’habitations principales. N’entrent pas, par ailleurs, dans le champ d’application du dispositif, les logements loués aux personnes physiques en tant que résidence secondaire ou saisonnière ou à des personnes morales dans des conditions autres que celles prévues au I-A-4.

80

La condition de location du logement à usage de résidence principale du locataire doit être respectée non seulement au moment de la signature du bail mais également de façon continue pendant toute la période couverte par l’engagement de location.

90

Le fait que dans certaines résidences la personne physique, locataire directe du logement, bénéficie par ailleurs de prestations de nature hôtelière ou médicale ne fait pas obstacle au bénéfice des avantages fiscaux si toutes les autres conditions sont remplies. Il convient notamment que :

- le local donné en location ait la nature de logement, c’est-à-dire qu’il soit conforme aux articles R111-1 à R111-17 du CCH (voir BOI-RFPI-SPEC-20-20-10-III, A-§240 et suivants) ;

- les prestations ne soient pas fournies par le propriétaire du logement, de manière directe ou indirecte, notamment par l’intermédiaire d’une société dont il serait membre ;

- le logement soit loué nu à usage d’habitation principale à la personne qui l’occupe.

Tel peut être le cas, par exemple, des locations de logements nus situés dans une résidence de retraite, dans une maison d’accueil pour personnes âgées dépendantes ou dans une résidence pour étudiants.

3. Qualité du locataire

100

Le locataire s’entend de la ou des personnes qui obtiennent le droit d’utiliser la chose louée en contrepartie du versement d’un loyer. Il s’agit, en pratique, de la personne ou de l’ensemble des personnes désignées dans le contrat de location (cotitulaires du bail). En outre, l’article 1751 du code civil prévoit que le bail est réputé appartenir à l’un et l’autre des époux, lorsque le logement sert effectivement à l’habitation du couple, quel que soit leur régime matrimonial et nonobstant toute convention contraire. Il en est de même si le bail a été conclu avant le mariage.

110

Par ailleurs, le fait que la location soit consentie à un locataire accédant à la propriété (contrat de location-accession) n’est pas de nature à priver le bailleur, toutes conditions étant par ailleurs remplies, de la déduction au titre de l’amortissement si le logement demeure sa propriété durant la période couverte par l’engagement de location. La levée de l’option par l’accédant pendant la période couverte par l’engagement de location entraîne la remise en cause de l’avantage fiscal.

120

Pour le bénéfice de la déduction au titre de l’amortissement, le titulaire du bail doit être une personne physique autre que le propriétaire ou un membre de son foyer fiscal. Sous cette réserve, il peut s’agir d’un ascendant ou descendant du contribuable.

130

Lorsque l’immeuble est la propriété d’une société non soumise à l’impôt sur les sociétés, le titulaire du bail doit être une personne physique autre qu’un des associés ou qu’un membre du foyer fiscal de l’un des associés. Il est toutefois admis que la location par la société à l’une de ces personnes n’entraîne la reprise de la déduction au titre de l’amortissement qu’à l’égard du seul associé et pour l’imposition des revenus du seul logement concerné.

4. Location à un organisme public ou privé qui le donne en sous-location nue à usage d’habitation principale

140

Par exception à la règle selon laquelle la location doit être consentie à usage d’habitation principale du locataire, la location du logement consentie à un organisme public ou privé qui le donne en sous-location nue à usage d’habitation principale à une personne autre que le propriétaire du logement, son conjoint ou les membres de son foyer fiscal ne fait pas obstacle au bénéfice de la déduction à condition que cet organisme ne fournisse aucune prestation hôtelière ou parahôtelière.

a. Qualité du locataire personne morale

150

Les propriétaires doivent louer exclusivement :

- à l'État ou à ses organismes (administrations de l'État, établissements publics à caractère administratif ou à caractère industriel et commercial, organismes publics,etc.) ;

- aux collectivités territoriales ou à leurs organismes (régions, départements, communes, établissements publics,...) ;

- aux personnes de droit privé dotées de la personnalité morale (sociétés de capitaux, sociétés de personnes, associations déclarées, etc.).

160

Sont donc exclus les sociétés de fait, les sociétés en participation et, d’une manière générale, tous groupements dépourvus de personnalité morale ainsi que les entreprises individuelles.

b. Sous-location nue

170

Le logement doit être sous-loué nu. La sous-location meublée à l’occupant par l’organisme locataire du logement fait perdre au propriétaire, qui loue son logement nu, le bénéfice de l’avantage fiscal.

180

Le local doit être considéré comme loué meublé lorsqu’il comporte tous les éléments mobiliers indispensables pour une occupation normale par le locataire.

190

L’occupant du logement doit être une personne physique autre que le propriétaire du logement, son conjoint ou un des membres de son foyer fiscal. Il doit être en outre titulaire d’un bail.

c. Sous-location à titre d’habitation principale

200

Le logement doit constituer l’habitation principale du sous-locataire (voir sur cette notion I-A-2, §70). Dès lors que le sous-locataire réside effectivement dans le logement et y situe le centre de ses intérêts, la condition tenant à l’habitation principale est respectée quand bien même le contrat de sous-location serait conclu pour une période inférieure à l’année civile (période scolaire notamment).

d. Sous-location effective et continue

210

La sous-location du logement doit être effective et continue pendant la période d’engagement (voir sur cette notion, I-A).

e. Exclusion des activités hôtelières ou parahôtelières

220

L’organisme public ou privé ne doit fournir aucune prestation hôtelière ou parahôtelière. Les prestations hôtelières et parahôtelières s’entendent de celles prévues au 4° de l’article 261 D du CGI et précisées au BOI-TVA-CHAMP-10-10-50-20, I-B-1 auquel il convient de se reporter.

230

Il s’agit notamment de l’offre, en sus de l’hébergement, d’au moins trois services parmi les quatre suivants : fourniture du petit déjeuner à l’ensemble des locataires ; nettoyage des locaux effectué de manière régulière ; fourniture du linge de maison à l’ensemble des locataires et service de réception.

240

Il est toutefois admis que la personne physique sous-locataire du logement puisse bénéficier par ailleurs de prestations hôtelières dès lors que ces dernières ne sont pas rendues par l’organisme public ou privé locataire du logement (voir I-A-2, §90). La circonstance que les prestations hôtelières soient réalisées par une société, filiale de l’organisme public ou privé locataire du logement, n’a pas pour effet de priver le propriétaire qui loue son logement nu à cet organisme, du bénéfice de l’avantage fiscal.

B. Plafonnement des loyers

250

Le loyer mensuel par mètre carré ne doit pas être supérieur, pendant toute la période couverte par l’engagement de location, à celui fixé aux articles 2 terdecies A (Robien classique ») et 2 terdecies B (« Robien recentré ») de l’annexe III au CGI. Il diffère selon la zone dans laquelle se situe l’immeuble donné en location.

260

Par loyer, il convient d’entendre l’ensemble des sommes et prestations fournies par le locataire en contrepartie de la mise à disposition du bien. Ces dernières s’entendent notamment des prestations de services de toute nature fournies par le locataire (ménage, gardiennage,etc.) ou des dépenses incombant de droit au propriétaire et mises par convention à la charge du locataire. Ne peuvent, en revanche, être regardés comme constituant un supplément de loyer, les appels provisionnels de charges et les remboursements de charges par le locataire dont le propriétaire a fait l’avance mais que la loi met à la charge des locataires.

1. Plafonds mensuels de loyer par mètre carré

a. Plafonds de loyer pour 2012 ("Robien classique")

270

Les plafonds mensuels de loyers par mètre carré, charges non comprises, sont fixés pour 2012 à 22,22 € en zone A, à 15,45 € en zone B, à 11,12 € en zone C.

La liste des communes comprises dans les zones A, B et C est fixé par l'arrêté du 19 décembre 2003.

b. Plafonds de loyer pour 2012 ("Robien recentré")

280

Les plafonds mensuels de loyers par mètre carré, charges non comprises, sont fixés pour 2012 à 22,22 € en zone A, à 15,45 € en zone B1, à 12,63 € en zone B2, à 9,26 € en zone C.

Pour les investissements réalisés du 1er septembre 2006 au 3 mai 2009, la liste des communes comprises dans les zones A, B1 et B2 et C est fixée par l'arrêté du 10 août 2006. Seuls les logements qui ont fait l’objet d’un dépôt de demande de permis de construire avant le 4 mai 2009 dans une des communes comprises en zone C ouvrent droit au bénéfice du dispositif.

Pour les investissements réalisés à compter du 4 mai 2009, la liste des communes comprises dans les zones A, B1 et B2 est fixée par l'arrêté du 29 avril 2009.

c. Cas particuliers des locations conclues avec un organisme public ou privé

290

Lorsque la location est consentie à un organisme public ou privé qui le donne en sous-location à usage d’habitation principale, la condition tenant au montant du loyer doit être satisfaite d’une part, entre le bailleur et l’organisme locataire et d’autre part, entre l’organisme locataire et le sous-locataire.

300

Dans ce dernier cas, la redevance versée par le sous-locataire, en sus du loyer et des charges locatives, à un organisme indépendant de l’organisme locataire et représentative des frais de gestion, d’assurance, de charges locatives, de gardiennage, d’amortissement des locaux collectifs, d’équipement des logements et, le cas échéant, d’ameublement, est en principe prise en compte pour l’appréciation de la condition de loyer.

310

Il n’est toutefois pas tenu compte de cette redevance lorsque le logement est situé dans une résidence dotée de services collectifs et composée d’un ensemble homogène de dix logements au moins à usage d’habitation principale et que le montant annuel de la redevance n’excède pas le montant annuel des loyers payés par le sous-locataire (CGI, annexe III, art. 2 sexdecies-0A ter).

2. Révision des plafonds

320

Ces plafonds de loyer sont révisés au 1er janvier de chaque année dans des conditions définies par décret.

Le décret n° 2010-1601 du 20 décembre 2010 a modifié les règles d'indexation de ces plafonds pour l'ensemble des dispositifs d'incitation à l'investissement locatif et a aménagé les règles d'arrondi.

Ainsi, à compter du 1er janvier 2011, les plafonds de loyer sont révisés au 1er janvier de chaque année en fonction de l'indice de référence des loyers (IRL) du deuxième trimestre de l'année qui précède l'année de référence (en lieu et place du dernier IRL connu au 1er novembre qui précède l'année de référence).

Après application des règles d'indexation mentionnées à l'alinéa précédent, les plafonds de loyer obtenus sont arrondis au centime d'euro le plus proche.

330

Il est rappelé que ces dispositions s’appliquent sans préjudice de l’application de la législation afférente aux rapports locatifs et plus particulièrement de celle relative aux modalités de révision du loyer en cours de bail.

3. Surface à prendre en compte

340

La surface à prendre en compte pour l’appréciation du plafond de loyer est la même que celle prévue pour l’application de l’article 2 duodecies de l’annexe II au CGI. Elle s’entend de la surface habitable au sens de l’article R 111-2 du CCH augmentée de la moitié, dans la limite de 8 mètres carrés par logement, de la surface des annexes mentionnées aux articles R 353-12 et R 331-10 du CCH. La surface ainsi définie figure dans l’engagement de location pris par le bailleur. La circonstance que le logement soit situé outre-mer est sans influence sur l’appréciation de la surface à prendre en compte.

350

La surface habitable d’un logement est la surface de plancher construite, après déduction des surfaces occupées par les murs, cloisons, marches et cages d’escaliers, gaines, embrasures de portes et de fenêtres. Il n’est pas tenu compte pour la détermination de la surface habitable de la superficie des combles non aménagés, caves, sous-sols, remises, garages, terrasses, loggias, balcons, séchoirs extérieurs au logement, vérandas, locaux communs et autres dépendances des logements, ni des parties de locaux d’une hauteur inférieure à 1,80 m.

360

La surface des annexes à ajouter à la surface habitable ainsi définie, avant l’application du plafond de 8 mètres carrés, s’entend de la somme des surfaces réservées à l’usage exclusif de l’occupant du logement et dont la hauteur sous plafond est au moins égale à 1,80 mètre. Elles comprennent les caves, les sous-sols, les remises, les ateliers, les séchoirs, les celliers intérieurs ou extérieurs au logement, les resserres, les combles et greniers aménageables, les balcons, les loggias et les vérandas et, dans la limite de 9 mètres carrés, les parties de terrasses accessibles en étage ou aménagées sur ouvrage enterré ou à moitié enterré (article premier de l’arrêté du 9 mai 1995 pris en application de l’article R353-12 et de l’article R331-10 du CCH).

Les terrasses accessibles en étage ou aménagées sur ouvrage enterré ou à moitié enterré s’entendent notamment de celles situées en totalité sur le toit d’un logement (cas des immeubles construits en gradins dans lesquels la dalle qui constitue la toiture d’une partie d’un logement sert de terrasse au logement supérieur) ou sur le toit des dépendances immédiates et nécessaires d’un logement (dépendances ou parking souterrain par exemple) et dont le locataire a la jouissance exclusive. Tel n’est pas le cas, en revanche, des terrasses carrelées en rez-de-jardin d’une maison individuelle.

370

Dans une maison individuelle, seule la partie des annexes qui n’est pas affectée au stationnement est normalement prise en compte pour l’appréciation du loyer plafond. Compte tenu des difficultés à distinguer les parties des annexes (sous-sol, atelier, etc.) affectées à usage de stationnement de celles effectivement utilisées à usage d’annexes, il a paru possible, à titre de règle pratique, de fixer forfaitairement à douze mètres carrés la partie à usage de stationnement. Pour l’application de cette mesure, il n’est pas tenu compte du nombre de véhicules susceptibles d’être stationnés ni de la configuration ou de la destination initiale des locaux.

La surface des emplacements de stationnement et des garages n’est pas prise en compte pour la détermination du loyer plafond (voir tableau récapitulatif au BOI-ANNX-000426).

Cette règle ne vaut, bien entendu, que pour les annexes dont la configuration permet une utilisation à usage d’emplacement de stationnement. La surface des annexes qui ne sont pas accessibles à un véhicule est prise en compte pour la détermination du loyer plafond dans les conditions définies ci-dessus.

380

Lorsqu’un propriétaire loue à un même locataire un logement et un garage situé dans le même immeuble ou dans la même résidence, le respect de la condition de loyer s’apprécie en tenant compte de la totalité du loyer demandé sans qu’il soit possible de faire abstraction d’une fraction de loyer correspondant à la location du garage ou de l’emplacement de stationnement.

Lorsqu’un propriétaire loue simultanément et séparément, d’une part, un logement pour lequel l’avantage fiscal serait demandé et, d’autre part, un emplacement de stationnement ou un garage, et dans les seuls cas où les conditions prévues au BOI-RFPI-SPEC-20-20-10, II-C-3, §220 sont réunies, il a paru possible de faire abstraction, pour l’appréciation de la condition de loyer, du montant de loyer figurant sur le contrat de location de l’emplacement de stationnement ou du garage.

390

Exemple : une maison individuelle de 90 m2 de surface habitable comporte des combles aménageables d'une surface de 50 m2 (hauteur sous plafond au mois égale à 1,80 mètre) et un sous-sol total de 90 m2 dont une partie est accessible au stationnement d'un véhicule

- Surface habitable : 90 m2

- Surface des annexes :

. combles aménageables : + 50 m2

. sous-sol : + 90 m2

. surface affectée au stationnement (forfait) : - 12 m2

Total surface des annexes : 128 m2 (= 50 + 90 - 12)

Moitié de la surface des annexes : 64 m2

Surface des annexes à prendre en compte (Plafonnement à 8 m2) : 8 m2

- Surface à prendre en compte pour l'appréciation du plafonnement de loyer : 98 m2

II. Conditions d’option

A. Personnes concernées par l’option

1. Propriétaire de l’immeuble

a. Personnes physiques

400

L’option doit être exercée lors du dépôt de la déclaration des revenus de l’année :

- d’acquisition du logement lorsque celui-ci est acquis neuf ;

- d’achèvement du logement lorsque celui-ci est acquis en l’état futur d’achèvement, inachevé ou construit par le contribuable ;

- d’achèvement des travaux de transformation en cas d’acquisition d’un local affecté à un usage autre que l’habitation suivie de sa transformation en logement ;

- d’achèvement des travaux de réhabilitation en cas d’acquisition d’un logement ne répondant pas aux caractéristiques d’un logement décent en vue de la réhabilitation.

b. Sociétés

410

Lorsque l’immeuble est la propriété d’une société non soumise à l’impôt sur les sociétés autre qu’une société civile de placement immobilier (SCPI), la possibilité pour les associés personnes physiques imposables dans la catégorie des revenus fonciers de bénéficier de la déduction au titre de l’amortissement en proportion de leurs droits dans la société, est subordonnée à un engagement de location souscrit par la société et remplissant les mêmes conditions que celles prévues pour les personnes physiques définies au II-B.

2. Porteurs de parts

420

Chaque associé d’une société autre qu’une SCPI qui effectue un investissement éligible au dispositif de l’amortissement peut bénéficier de la déduction. Il doit alors s’engager à conserver les titres jusqu’à l’expiration de la durée de neuf ans mentionnée au h du 1° du I de l’article 31 du CGI.

Ainsi, la possibilité pour le porteur de parts de bénéficier, en proportion de ses droits dans la société, de la déduction calculée sur le montant de l’investissement réalisé par cette dernière est subordonnée à l’engagement de l’associé de conserver ses parts jusqu’à l’expiration de la période couverte par l’engagement de location pris par la société (voir II-B.).

Si la société réalise des dépenses de reconstruction ou d’agrandissement (voir BOI-RFPI-SPEC-20-20-30, II-A), l’associé peut également bénéficier d’une quote-part de la déduction déterminée sur la base du montant de ces dépenses s’il s’engage à conserver ses parts jusqu’à l’expiration de la période couverte par l’engagement de location souscrit par la société qui conditionne la possibilité de pratiquer la déduction au titre desdites dépenses.

Les dépenses d’amélioration réalisées par la société sont par ailleurs obligatoirement prises en compte pour l’imposition de l’associé sous la forme d’une déduction au titre de l’amortissement (voir BOI-RFPI-SPEC-20-20-30, II-B).

430

L’engagement de conservation porte sur la totalité des titres de la société détenus par le contribuable, quand bien même la société détiendrait également des immeubles qui n’ouvrent pas droit au dispositif de l’amortissement.

440

Par ailleurs, lorsqu’une même souscription est affectée à la réalisation de plusieurs investissements, la société doit souscrire un engagement de location distinct pour chaque logement. Il s’ensuit que la période d’engagement de conservation des parts expire au terme de celle couverte par l’engagement de location afférent au dernier des logements acquis au moyen de la souscription et donné en location par la société.

450

L’engagement des porteurs de parts est constaté sur un document dont le modèle figure au BOI-LETTRE-000191. Ce document est joint à la déclaration des revenus de l’année au titre de laquelle les parts ont été souscrites ou acquises, ou si elle est postérieure, de l’année de l’acquisition ou de l’achèvement de l’immeuble.

460

Il est précisé que lorsque l’associé est lui-même une société non soumise à l’impôt sur les sociétés autre qu’une SCPI, les membres de cette dernière qui souhaitent bénéficier de la déduction au titre de l’amortissement doivent également s’engager à conserver leurs titres jusqu’à l’expiration de l’engagement de location souscrit par la première société.

470

Si l’associé cède tout ou partie de ses parts avant l’expiration de la période couverte par son engagement de conservation des titres, l’avantage fiscal dont il a bénéficié est remis en cause.

480

Les contribuables qui, au cours de la période d’engagement de location pris par la société, souscrivent à une augmentation de capital ou acquièrent auprès d’un associé des parts de la société, peuvent bénéficier de la déduction au titre de l’amortissement s’ils s’engagent à conserver ces titres jusqu’à l’expiration de la période couverte par l’engagement de location. La durée de l’engagement de conservation de ces parts sera plus courte que celle de l’engagement de location pris par la société.

490

Si l’associé cède ses titres au cours de l’une des deux périodes triennales de prorogation de la déduction au titre de l’amortissement (voir BOI-RFPI-SPEC-20-20-40, II-C), l’avantage fiscal est remis en cause à hauteur des amortissements déduits au titre de la seule période triennale concernée. Il est admis que le nouveau porteur de parts puisse bénéficier de la déduction au titre de l’amortissement au taux de 2,5 % pour la durée restant à courir de la période de prorogation en cours s’il conserve ces titres jusqu’à l’expiration de cette période. S’il s’agit de la première période de prorogation, il peut, dans les mêmes conditions, demander le bénéfice de la déduction au titre de l’amortissement pour une deuxième période de trois ans.

500

Si l’associé cède ses titres après l’expiration de la période d’application de la déduction au titre de l’amortissement, aucune remise en cause de l’avantage fiscal ne sera effectuée. L’acquéreur des parts, n’étant pas, de ce fait, en mesure de souscrire un engagement de conservation des titres, ne peut pas bénéficier, pour les revenus correspondants, du régime de la déduction au titre de l’amortissement.

B. Contenu de l’option : l’engagement de location

510

L’option pour la déduction comporte l’engagement du propriétaire de louer le logement nu à usage d’habitation principale à une personne autre qu’elle-même ou un membre de son foyer fiscal ou, si le logement appartient à une société non soumise à l’impôt sur les sociétés autre qu’une SCPI, à une personne autre qu’un associé ou un membre de son foyer fiscal, pendant une durée de neuf ans dans les conditions décrites au I.

L’engagement de location comporte en outre une mention prévoyant que le montant du loyer ne peut excéder le plafond fixé par l’article 2 terdecies A (« Robien classique ») ou 2 terdecies B (« Robien recentré ») de l’annexe III au CGI.

520

Cet engagement est constaté, pour les personnes physiques propriétaires, lors du dépôt de la déclaration des revenus de l’année au titre de laquelle le bénéfice de la déduction au titre de l’amortissement est demandé pour la première fois (voir BOI-RFPI-SPEC-20-20-50, I-A-1) et, pour les sociétés, lors du dépôt de la déclaration des résultats de l’année de l’achèvement du logement ou de son acquisition si elle est postérieure (voir BOI-RFPI-SPEC-20-20-50, II-A-1, §130).

530

L’engagement de location prévu pour le bénéfice de la déduction au titre de l’amortissement des dépenses de reconstruction et d’agrandissement doit être formulé dans une note annexe à la déclaration des revenus de l’année d’achèvement des travaux établie conformément à un imprimé fixé par l’administration et comportant l’indication des modalités de décompte de la déduction au titre de l’amortissement.

1. Délai de location

a. Dispositions générales

540

La location doit prendre effet dans les douze mois qui suivent :

- la date de l’acquisition, en cas d’acquisition d’un logement neuf ;

- la date de l’achèvement, en cas d’acquisition en état futur d’achèvement ou inachevé ou en cas de construction d’un logement ;

- la date de l’achèvement des travaux de transformation, en cas d’acquisition d’un local suivie de sa transformation en logement ;

- la date de l’achèvement des travaux de réhabilitation, en cas d’acquisition d’un logement ne répondant pas aux caractéristiques d’un logement décent suivie de sa réhabilitation.

b. Mesure de tempérament

550

Il a paru possible d'admettre que le contribuable puisse bénéficier d'une partie de l'avantage fiscal lié à l'amortissement du logement lorsque la mise en location intervient après l'expiration du délai de douze mois précité.

L'application de cette mesure de tempérament est subordonnée aux conditions cumulatives suivantes :

- le contribuable doit justifier qu'il a accompli les diligences concrètes (insertion d'annonces, recours à une agence immobilière) en vue de mettre le bien en location, et qu'il n'a pas proposé des conditions de mise à la location dissuasives ;

- le logement n'a, depuis son achèvement, jamais été habité, ni utilisé jusqu'à sa mise en location effective.

Pour autant, dans cette situation, le point de départ de la période d'amortissement n'est pas modifié : il reste fixé au premier jour du mois de l'acquisition ou de l'achèvement du logement (cf. BOI-RFPI-SPEC-20-20-30, I-B), mais le propriétaire ne peut bénéficier de la déduction au titre de cet amortissement qu'à compter de la date de mise en location effective du bien.

L'avantage fiscal est donc limité à la période d'amortissement restant à courir jusqu'à la fin de la neuvième année suivant celle de l'acquisition ou de l'achèvement du logement. La période pendant laquelle le contribuable pourra bénéficier de la déduction au titre de l'amortissement, et donc le montant cumulé de celle-ci, seront donc d'autant plus réduits que la mise en location sera tardive.

Lorsqu'il est fait application de cette mesure de tempérament, le bailleur ne peut en outre commencer à bénéficier de l'avantage fiscal qu'à compter du premier jour du mois de la mise en location effective (un prorata doit être déterminé le cas échéant).

Enfin, quelle que soit la date de mise en location, le logement doit être loué pendant une durée de neuf ans à compter de la date de sa mise en location effective ; à défaut, l'avantage accordé sera remis en cause.

Remarque : Cette mesure de tempérament est applicable aux investissements réalisés à compter du 14 octobre 2009 ainsi que pour le règlement des litiges en cours.

560

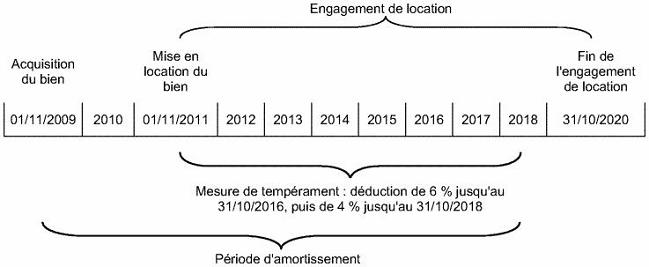

Exemple

Un contribuable acquiert un logement neuf le 1er novembre 2009 et opte pour le régime « Robien ». Compte tenu de la situation du marché locatif local, il ne parvient à le louer qu’à compter du 31 octobre 2011, soit deux ans après l’acquisition. Toutes autres conditions étant par ailleurs remplies, il peut bénéficier d’une déduction au titre de l’amortissement à hauteur de 6 % du 1er novembre 2011 au 31 octobre 2016 (les deux premières annuités où le bien n'était pas loué sont perdues), puis de 4 % du 1er novembre 2016 au 31 octobre 2018). En contrepartie, il doit s'engager à louer le bien pour une durée de neuf années (du 1er novembre 2011 au 31 octobre 2020), étant précisé qu'il ne bénéficiera d’aucune déduction au titre de l’amortissement du 1er novembre 2018 au 31 octobre 2020.

2. Durée de location

570

La durée de location de neuf ans exigée pour l’application de la déduction est calculée de date à date à compter de celle de la prise d’effet du bail initial.

C. Reprise de l’engagement

580

Lorsque le transfert de la propriété du bien ou le démembrement de ce droit résulte du décès de l’un des époux soumis à imposition commune, le conjoint survivant, attributaire du bien en pleine propriété ou titulaire de son usufruit, peut demander la reprise à son profit du dispositif. Conformément aux dispositions légales, son engagement de location est limité à la fraction du délai de neuf ans restant à courir à la date de la transmission à titre gratuit. Les amortissements pratiqués par le couple soumis à imposition commune ne sont pas remis en cause, que le conjoint survivant opte ou non pour la reprise de l’engagement (voir BOI-RFPI-SPEC-20-20-40, II-B et BOI-RFPI-SPEC-20-20-50, I-C).

590

Par ailleurs, le mariage, le divorce, la conclusion ou la rupture d'un pacte civil de solidarité (PACS) ou encore la séparation modifient le foyer fiscal et entraînent création d’un nouveau contribuable. Il en est de même de la sortie du foyer fiscal d’une personne jusque là à charge au sens des articles 196, 196 A bis et 196 B du CGI et propriétaire du logement faisant l’objet de l’amortissement.

Lorsqu’un tel événement intervient au cours de la période de neuf ans ou d’une des périodes de prolongation du régime de la déduction, il est admis que le nouveau contribuable (et notamment l’ex-époux attributaire du logement qui fait l’objet de l’amortissement, en cas de divorce, ou la personne, précédemment à charge, propriétaire du logement) puisse, toutes conditions étant par ailleurs remplies, demander la reprise à son profit du dispositif, dans les mêmes conditions que le conjoint survivant (cf. notamment les obligations déclaratives prévues au BOI-RFPI-SPEC-20-20-50, I-C). S’il ne demande pas cette reprise, les amortissements pratiqués par l’ancien contribuable font l’objet d’une remise en cause.

En revanche, il ne peut en être de même dans le cas de séparation de deux concubins dès lors qu'il n'y a pas de création d'un nouveau contribuable. Il y a une véritable rupture de l'engagement de celui qui cède sa part dans l'indivision (RM Gérard n°45596, JO débats AN du 9 février 2010, p. 1463).

600

La reprise de l’engagement s’effectue dans les mêmes conditions que la demande initialement formulée. Elle constitue comme cette dernière une option irrévocable (voir II-D).

D. Caractère irrévocable de l’option

610

L’option pour la déduction au titre de l’amortissement est irrévocable pour le logement ou les parts considérés. Le contribuable ne peut donc, postérieurement à la date limite prévue pour le dépôt de la déclaration des revenus de l’année au titre de laquelle l’option a été exercée, demander à être replacé dans le régime de droit commun des revenus fonciers, quand bien même sa demande serait présentée à l’administration dans le délai de réclamation prévu à l’article R*196-1 du LPF.