RPPM - Plus-values sur biens meubles incorporels - Base d'imposition - Calcul de la plus-value de cession - Prix ou valeur d'acquisition - Prix d’acquisition en cas de cession de titres dont la propriété est démembrée

I. Plus-values de cession de valeurs mobilières ou de droits sociaux dont la propriété a été démembrée avant le 3 juillet 2001

1

Les règles énoncées dans le présent I § 1 à 30 sont applicables aux plus-values retirées de la cession de valeurs mobilières ou de droits sociaux dont la propriété a été démembrée avant le 3 juillet 2001.

Il est rappelé que, conformément aux dispositions du 5 de l’article 13 du code général des impôts (CGI), les cessions portant sur l'usufruit temporaire de valeurs mobilières ou de droits sociaux, s’il s’agit de la première cession à titre onéreux de l’usufruit concerné, intervenues depuis le 14 novembre 2012 ne relèvent pas du régime d’imposition des plus-values des particuliers mais de la catégorie de revenus à laquelle se rattache, au jour de la cession, le bénéfice ou revenu procuré ou susceptible d’être procuré par le bien ou le droit sur lequel porte l’usufruit temporaire cédé, soit, au cas particulier, de la catégorie des revenus de capitaux mobiliers.

A. Cas général

10

Le plus souvent, les titres sont cédés en pleine propriété : le nu-propriétaire cède les titres mais doit remployer le prix de cession dans l'acquisition d'autres titres dont les revenus reviennent à l'usufruitier.

Dans ces conditions, le prix de cession à retenir, pour la détermination du gain net imposable au nom du nu-propriétaire, s'entend du prix de cession de la pleine propriété des titres.

Pour la détermination de la plus-value imposable au nom du nu-propriétaire, il convient de retenir :

- soit le prix d'acquisition des titres, s'ils ont été acquis à titre onéreux ;

- soit la valeur globale retenue pour la détermination des droits d'enregistrement lors de la mutation à titre gratuit qui a donné lieu au démembrement de la propriété, lorsque les titres ont été acquis à titre gratuit et immédiatement démembrés.

B. Cession conjointe par le nu-propriétaire et l'usufruitier de leurs droits respectifs

20

Outre des cessions conjointes dans lesquelles chacun des cédants reçoit une partie du prix, il peut s'agir également d'opérations assimilées à des cessions, tels que des apports ou des échanges de titres réalisés dans le cadre d'opérations de restructuration, à l'occasion desquelles le nu-propriétaire et l'usufruitier reçoivent chacun des droits démembrés en contrepartie de leurs apports respectifs. En pareille hypothèse, l'opération est susceptible de dégager une plus-value imposable au nom de chacun des titulaires des droits démembrés.

Pour la détermination des gains nets réalisés à l'occasion de ces opérations, il convient de retenir le prix de cession des droits respectifs du nu-propriétaire et de l'usufruitier.

La plus-value réalisée par le nu-propriétaire est égale à la différence entre le prix de cession de ses droits et leur prix d'acquisition ou, en cas d'acquisition à titre gratuit, leur valeur vénale appréciée au jour de leur entrée dans son patrimoine.

La plus-value réalisée par l'usufruitier doit être déterminée par différence entre le prix de cession de ses droits et la fraction du prix d'acquisition de la pleine propriété afférente à ces mêmes droits.

À titre de règle pratique, il est admis que cette fraction soit appréciée à l'aide du barème prévu au I de l'article 669 du CGI, en tenant compte de l'âge de l'usufruitier au jour de la cession des titres.

C. Cession portant uniquement soit sur l'usufruit, soit sur la nue-propriété des titres

30

Dans ces cas - sans doute exceptionnels -, la plus-value imposable au nom du cédant est déterminée à partir du prix d'acquisition, selon le cas, de cet usufruit ou de cette nue-propriété.

II. Plus-values de cession de valeurs mobilières ou de droits sociaux dont la propriété a été démembrée à compter du 3 juillet 2001

40

Les règles énoncées dans le présent II § 40 à 220 sont applicables aux plus-values retirées de la cession de valeurs mobilières ou de droits sociaux dont la propriété a été démembrée à compter du 3 juillet 2001.

Il est rappelé que, conformément aux dispositions du 5 de l’article 13 du CGI, les cessions portant sur l'usufruit temporaire de valeurs mobilières ou de droits sociaux, s’il s’agit de la première cession à titre onéreux de l’usufruit concerné, intervenues depuis le 14 novembre 2012 ne relèvent pas du régime d’imposition des plus-values des particuliers mais de la catégorie de revenus à laquelle se rattache, au jour de la cession, le bénéfice ou revenu procuré ou susceptible d’être procuré par le bien ou le droit sur lequel porte l’usufruit temporaire cédé, soit, au cas particulier, de la catégorie des revenus de capitaux mobiliers.

50

Le droit de propriété d’un bien se caractérise par l’addition d’une part, du droit de jouir du bien, qui est lui-même constitué par le droit d’usage (usus) et du droit de percevoir les revenus (fructus) et d’autre part, du droit de disposer du bien (abusus). Le démembrement du droit de propriété consiste à attribuer le droit de jouir du bien à une personne, l’usufruitier, et le droit d’en disposer à une autre, le nu-propriétaire. Le démembrement résulte tantôt d’une cession à titre onéreux (par exemple, le propriétaire cède l’usufruit à un tiers), tantôt d’une transmission à titre gratuit à la suite d’une donation ou d’une succession.

Les titres démembrés peuvent indifféremment être des valeurs mobilières ou des droits sociaux, étant précisé toutefois qu’en ce qui concerne notamment les valeurs mobilières, le démembrement porte en principe sur le compte de titres.

60

Les conditions d’imposition des plus-values retirées de la cession de valeurs mobilières ou de droits sociaux dont la propriété est démembrée appellent les précisions suivantes en ce qui concerne l’application du régime d’imposition prévu à l'article 150-0 A du CGI et suivants.

Remarque : Les solutions apportées sur le plan fiscal ne préjugent pas de la validité des opérations sur le plan civil.

Les développements qui suivent s’appliquent aussi bien en cas de cession proprement dite qu’en cas d'opérations assimilées à des cessions, tels que des apports ou des échanges de titres. Dans ce dernier cas, il y a lieu de distinguer selon que les titres reçus en échange sont eux-mêmes reçus en pleine propriété auquel cas les solutions du II-A § 70 à 95 sont applicables, ou en démembrement de propriété, qui relèvent alors du II-B § 100 à 180. Par ailleurs, les opérations d’échange et d’apport de valeurs mobilières ou de droits sociaux sont, sous certaines conditions, susceptibles d’ouvrir droit, selon le cas, à un sursis d’imposition conformément aux dispositions de l’article 150-0 B du CGI (BOI-RPPM-PVBMI-30-10-20) ou à un report d'imposition en application des dispositions de l'article 150-0 B ter du CGI.

65

Les différentes situations décrites dans la présente sous-section ne sauraient être exhaustives, mais en toutes circonstances, la plus-value constatée sur un droit démembré ne peut être fiscalement « purgée » que si lors de la transmission de ce droit, elle a été retenue, soit dans l’assiette des gains de cession à titre onéreux, soit dans l’assiette des droits de mutation à titre gratuit.

A. Cession conjointe avec répartition du prix de vente ou cession isolée de la nue-propriété ou de l’usufruit

70

En cas de cession conjointe par le nu-propriétaire et l’usufruitier de leurs droits démembrés respectifs avec répartition du prix de vente entre les intéressés, l’opération est susceptible de dégager une plus-value imposable au nom de chacun des titulaires des droits démembrés.

Dans ce cas, la plus-value réalisée par chacun d’eux est égale à la différence entre le prix de cession de ses droits et leur prix d'acquisition ou, en cas d'acquisition à titre gratuit, leur valeur vénale appréciée au jour de leur entrée dans son patrimoine c’est à dire la valeur retenue pour la détermination des droits de mutation à titre gratuit (BOI-RPPM-PVBMI-20-10-20-30 au I § 1).

80

À titre de règle pratique au regard de l’assiette de l’impôt, lorsque le cédant d'un droit démembré a disposé de la pleine propriété des titres avant leur démembrement, il est admis, pour la détermination de cette fraction du prix ou valeur d’acquisition, de répartir le prix d’acquisition de la pleine propriété des titres entre l’usufruit et la nue-propriété à l'aide du barème prévu à l'article 669 du CGI, en retenant l'âge de l'usufruitier au jour de la cession des titres. L’application de ce barème est une faculté laissée au contribuable qui, le cas échéant, peut évaluer économiquement la valeur respective de l’usufruit et de la nue-propriété. En toutes circonstances, l’un et l’autre des droits démembrés sont évalués selon la même méthode.

90

Les mêmes règles s’appliquent pour le cédant en cas de cession ou d’opération assimilée portant uniquement soit sur l'usufruit, soit sur la nue-propriété des titres.

95

Dans l'hypothèse inverse au II-A § 80, lorsque les droits cédés ont été acquis distinctement par l'usufruitier et le nu-propriétaire, la valeur d'acquisition de ces droits a toujours fait l'objet d'une détermination séparée (prix d'acquisition en cas d'acquisition à titre onéreux ou valeur retenue pour la détermination des droits de mutation à titre gratuit en cas d'acquisition à titre gratuit.

B. Cession en pleine propriété de titres dont la propriété est démembrée sans répartition du prix de vente

100

Dans cette hypothèse, la cession à titre onéreux porte sur la pleine propriété des titres : le nu-propriétaire et l’usufruitier cèdent les titres démembrés et conviennent (ou ont convenu lors d’une convention antérieure) ensemble du sort du prix de vente, qui peut être soit remployé dans l'acquisition d'autres valeurs, droits ou titres eux-mêmes démembrés, soit attribué en totalité à l’usufruitier dans le cadre d’un quasi-usufruit.

Dans cette situation, outre le cas particulier dans lequel l'objet du démembrement est un portefeuille de valeurs mobilières, la plus-value est imposable, soit au nom du nu-propriétaire en cas de remploi, soit au nom de l'usufruitier en cas de quasi-usufruit, et le premier terme de la plus-value de cession est toujours constitué par le prix de cession de la pleine propriété des titres cédés.

Pour la détermination du prix ou de la valeur d’acquisition des titres cédés qui constitue le deuxième terme de la plus-value de cession, plusieurs situations peuvent se présenter.

1. Situation dans laquelle ni le nu-propriétaire, ni l’usufruitier n’a disposé de la pleine propriété des titres avant leur démembrement

110

Cette situation se présente lorsque les titres cédés ont été reçus simultanément par deux personnes distinctes, l’une en tant qu’usufruitier, l’autre en tant que nu-propriétaire à la suite d’une transmission à titre gratuit (cas courant) ou à la suite d’une acquisition à titre onéreux (situation plus exceptionnelle).

En d’autres termes, cette situation se caractérise par le fait que, ni le nu-propriétaire, ni l’usufruitier, n’a disposé de la pleine propriété des titres cédés avant leur démembrement.

120

Pour la détermination du prix ou de la valeur d’acquisition des titres cédés, il convient de retenir :

- soit le prix d'acquisition de la pleine propriété des titres lorsque la nue-propriété et l’usufruit ont été acquis à titre onéreux ;

- soit la valeur globale retenue pour la détermination des droits d'enregistrement lors de la mutation à titre gratuit qui a donné lieu au démembrement de la propriété, lorsque la nue-propriété et l’usufruit ont été acquis à titre gratuit.

2. Situation dans laquelle le nu-propriétaire ou l’usufruitier a disposé de la pleine propriété des titres avant leur démembrement

130

Cette situation se caractérise par le fait que, soit le nu-propriétaire, soit l’usufruitier a disposé de la pleine propriété des titres cédés avant leur démembrement.

a. Personne imposable

140

Dans cette situation, il convient de distinguer selon que le prix de vente des titres est remployé en démembrement auquel cas la plus-value est imposable au nom du nu-propriétaire ou est attribué au seul usufruitier dans le cadre d'un quasi-usufruit auquel cas la plus-value est imposable au nom de l'usufruitier.

Toutefois, lorsque cette cession conduit à la première cession d'un usufruit temporaire intervenue depuis le 14 novembre 2012, l'imposition est établie :

- au nom du nu-propriétaire dans la catégorie des plus-values de cession de valeurs mobilières, pour la plus-value afférente à la nue-propriété ;

- au nom de l'usufruitier dans la catégorie des revenus de capitaux mobiliers, sur le produit de la cession de l'usufruit conformément aux dispositions du 5 de l'article 13 du CGI.

b. Prix ou valeur d'acquisition à retenir

150

Le prix ou la valeur d’acquisition à retenir pour la détermination de la plus-value imposable est constitué, en tout état de cause, par le prix ou la valeur d’acquisition initiale de la pleine propriété des titres majoré de l’accroissement de valeur du droit transmis constaté entre la date de l’acquisition initiale de la pleine propriété et la date de transmission à titre gratuit (cas courant) ou à titre onéreux (cas plus exceptionnel).

Deux situations peuvent se présenter selon que le démembrement a eu pour objet de transmettre la nue propriété ou l’usufruit.

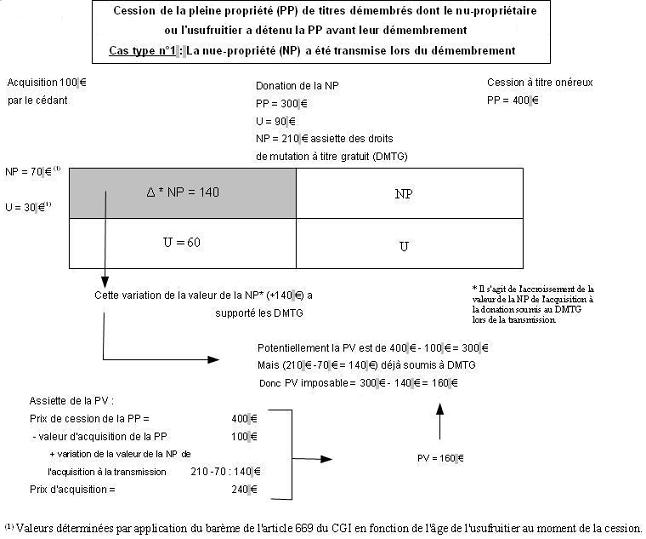

1° Lors du démembrement, la nue-propriété a été transmise

160

Cette situation très courante en pratique se présente lorsque, lors de la mutation à titre gratuit qui a donné lieu à démembrement, le donateur s’est réservé l’usufruit des titres cédés et a transmis la nue-propriété.

Dans ce cas, le prix d’acquisition à retenir pour la détermination de la plus-value imposable est constitué par le prix ou la valeur d’acquisition initiale de la pleine propriété des titres majoré de l’accroissement de valeur de la nue-propriété constaté entre la date de l’acquisition initiale de la pleine propriété et la date de transmission de la nue-propriété :

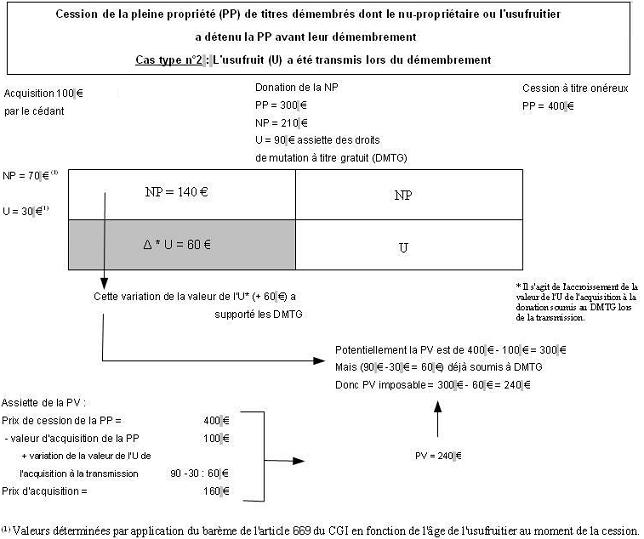

2° Lors du démembrement, l’usufruit a été transmis

170

Cette situation se rencontre lorsque, lors de la mutation à titre gratuit qui a donné lieu à démembrement, le donateur s’est réservé la nue-propriété des titres cédés et a transmis l’usufruit.

Dans ce cas, le prix d’acquisition à retenir pour la détermination de la plus-value imposable est constitué par le prix ou la valeur d’acquisition initiale de la pleine propriété des titres majoré de l’accroissement de valeur de l’usufruit constaté entre la date de l’acquisition initiale de la pleine propriété et la date de transmission de l’usufruit. Pour l’application de cette règle, la fraction du prix d’acquisition de la pleine propriété des titres afférente à l’usufruit ou à la nue-propriété, selon le cas, peut également être déterminée par l’application du barème de l’article 669 du CGI, en retenant l’âge de l’usufruitier à la date de la cession :

3. Cas particulier : l'objet du démembrement est un portefeuille de valeurs mobilières

180

Au regard des règles de droit civil, un portefeuille de valeurs mobilières dépendant d'une succession peut constituer une universalité de biens. Dans ce cas, il est admis que l'usufruitier peut disposer seul du portefeuille de valeurs mobilières ou de droits sociaux, en cédant les titres dans la mesure où ils sont remplacés, à charge pour lui, le cas échéant, de conserver la substance du portefeuille et de le rendre.

Dans cette situation, le nu-propriétaire est seul imposable sur la plus-value réalisée lors des cessions effectuées par l'usufruitier selon les modalités indiquées ci-dessus. Il est toutefois admis, sur option expresse et irrévocable formulée conjointement par le nu-propriétaire et l'usufruitier auprès de l'établissement financier teneur du compte, que cette plus-value soit imposable au nom du seul usufruitier selon les modalités ci-dessus.

C. Cession de la pleine propriété de titres après réunion de l’usufruit à la nue-propriété

190

Dans les différentes hypothèses énumérées ci-après, la plus-value est imposable au nom du cédant et le premier terme est constitué par le prix de cession de la pleine propriété des titres cédés.

1. L’usufruit a été acquis par voie d’extinction

200

D’une manière générale, lorsque l’usufruit a été acquis par voie d’extinction (notamment en cas de décès de l’usufruitier), son prix d’acquisition est nul. En cas de cession ultérieure de la pleine propriété des titres, le prix d’acquisition à retenir est celui de la nue-propriété ou sa valeur vénale retenue lors de la transmission à titre gratuit.

210

Cependant, lorsque, dans un premier temps, les titres cédés ont été reçus simultanément par deux personnes distinctes, l’une en tant qu’usufruitier, l’autre en tant que nu-propriétaire à la suite d’une transmission à titre gratuit et que, dans un second temps, le nu-propriétaire a reçu l’usufruit par voie d’extinction, le prix d’acquisition à retenir est égal à la somme des valeurs vénales déclarées pour chacun de ces droits lors de la transmission à titre gratuit qui est à l’origine du démembrement de la propriété.

2. L’usufruit a été acquis à titre gratuit ou à titre onéreux

220

Le prix d’acquisition à retenir pour la détermination de la plus-value imposable est alors égal à la somme du prix d’acquisition de la nue-propriété (ou de la valeur vénale retenue lors de la transmission à titre gratuit) et du prix d’acquisition de l’usufruit (ou de la valeur vénale en cas de transmission à titre gratuit).