IS - Régime fiscal des groupes de sociétés - Opérations de restructuration - Acquisition de 95 % du capital de la mère - Dépassement persistant du taux de détention - Cessation de l'ancien groupe et possibilité de création d'un nouveau groupe

I. Conséquences d'un dépassement persistant du taux de détention

1

Si le capital de la société mère du groupe est détenu à 95 % au moins à la clôture de l'exercice par une autre personne morale passible de l'impôt sur les sociétés (IS), il est prévu que la société mère demeure seule redevable de l'impôt dû sur le résultat d'ensemble du groupe afférent à cet exercice, selon les modalités prévues aux articles 223 A et suivants du code général des impôts (CGI).

Ce dispositif permet donc l'application du régime à l'exercice au cours duquel est intervenu l'événement mettant fin à l'existence du groupe c'est-à-dire la détention, constatée à la clôture dudit exercice d'au moins 95 % du capital de la société mère par une autre personne morale passible de l'impôt sur les sociétés.

Le groupe cesse, avec l'application de l'ensemble des conséquences prévues dans cette situation, à la clôture de l'exercice de dépassement persistant du seuil de détention du capital de la société mère.

La société cessionnaire des droits sociaux peut constituer un groupe dès l'exercice suivant avec les sociétés membres du groupe dont elle a acquis la société redevable de l'impôt. Si elle est déjà mère d'un groupe fiscal, elle peut, à compter de la date d'ouverture de cet exercice, inclure dans le périmètre de son groupe les sociétés membres du groupe dont elle a acquis la mère.

Dans l'hypothèse où elle est filiale d'un groupe fiscal, la société mère peut élargir son groupe dans les mêmes conditions.

Le maintien jusqu'à la clôture de l'exercice d'acquisition du groupe dont la mère est acquise n'est pas remis en cause si la société en situation d'être société mère ou d'élargir le périmètre du groupe déjà existant n'use pas de la possibilité qui lui est ouverte par le 3° alinéa du d du 6 de l'article 223 L du CGI.

Dans cette situation, comme dans le cas d'absorption de la société mère, il est possible d'ajuster à plus ou moins de 12 mois la durée du premier exercice des sociétés du groupe dans sa composition après l'acquisition.

L'élargissement de la base d'imputation du déficit d'ensemble de la société mère acquise est également possible lorsque celle-ci constitue un nouveau groupe avec la société cessionnaire ou intègre un groupe fiscal déjà formé par celle-ci. L'accroissement de la base d'imputation est constitué des bénéfices des sociétés de l'ancien groupe qui font partie du nouveau groupe (BOI-IS-GPE-50-20-20-20).

II. Cessation de l'ancien groupe

10

Le groupe dont la société mère est acquise à 95 % au moins cesse à la clôture de l'exercice d'acquisition.

La société mère doit rapporter au résultat d'ensemble et à la plus-value nette à long terme d'ensemble de cet exercice les réintégrations prévues en cas de cessation du groupe à l'article 223 F du CGI et à l'article 223 R du CGI.

III. Création d'un nouveau groupe

20

Le d du 6 de l'article 223 L du CGI prévoit que, si la personne morale passible de l'impôt sur les sociétés, cessionnaire des droits sociaux dans la mesure nécessaire pour détenir, directement ou indirectement, 95 % au moins du capital de la société mère du groupe, souhaite constituer un groupe avec les sociétés membres du groupe qui avait été constitué par la société acquise ou faire entrer celui-ci dans le groupe dont elle est déjà membre, l'option est exercée au plus tard à l'expiration du délai prévu pour le dépôt de la déclaration des résultats de l'exercice au cours duquel intervient l'acquisition de l'ancienne société mère (BOI-IS-GPE-10-40 au I-B § 20 à 40).

Cette option est accompagnée de la liste des sociétés du groupe constitué autour de la société cessionnaire ou de sa société mère.

A. Conditions d'application

1. Conditions relatives à l'opération

30

Il s'agit de toute opération ayant pour effet de transférer à une personne morale passible de l'impôt sur les sociétés 95 % au moins du capital de la société mère du groupe (BOI-IS-GPE-50-20-10 au II-B-1-a § 70).

2. Conditions relatives à la société cessionnaire des droits sociaux

40

Pour que le dispositif puisse s'appliquer, la société cessionnaire des droits sociaux qui vient à détenir 95 % au moins du capital de la société mère d'un groupe doit faire partie d'un groupe en qualité de mère ou filiale ou remplir les conditions pour être société mère d'un groupe fiscal.

À défaut, le groupe dont la société mère est acquise dans ces conditions peut continuer jusqu'à la clôture de l'exercice d'acquisition mais la constitution d'un nouveau groupe autour de la société cessionnaire devra respecter les conditions prévues à l'article 223 A du CGI, notamment les modalités d'option décrites au III-B-1 § 100.

50

Exemple :

Hypothèse :

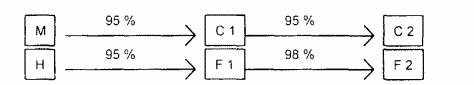

Soit les deux structures suivantes dans lesquelles l'ensemble des sociétés ont un exercice coïncidant avec l'année civile.

H, F1 et F2 forment un groupe fiscal. Au cours de l'exercice ouvert en N, le capital de H est acquis pour plus de 95 % par une autre personne morale soumise à l'impôt sur les sociétés. Ce pourcentage est encore atteint à la clôture de l'exercice.

Soient les situations suivantes.

- 1ère situation :

M, C1 et C2 forment un groupe au titre de l'exercice N+1. La société cessionnaire des titres H est l'une de ces trois sociétés.

- 2nde situation :

M n'a pas encore opté pour le régime de groupe.

- 1er cas : la société cessionnaire des titres est C1 ou C2 ;

- 2nd cas : la société cessionnaire des titres est M.

Solution :

- 1ère situation

H détermine un résultat d'ensemble au titre de l'exercice clos en N. Si les obligations déclaratives sont remplies, M pourra intégrer, dès l'exercice ouvert le 1er janvier N+1, les résultats de H, F1 et F2. Le nouveau groupe comprendra donc M, C1, C2, H, F1 et F2.

- 2nde situation

- 1er cas : H détermine un résultat d'ensemble au titre de l'exercice clos en N. C1 et C2 n'ont pas qualité pour être société mère d'un groupe fiscal et M n'a pas opté en temps utile pour le régime. Par conséquent, il ne peut y avoir d'intégration commune des sociétés des deux groupes pour l'exercice ouvert en N+1.

- 2nd cas : H détermine un résultat d'ensemble au titre de l'exercice clos en N. M ayant qualité pour être mère d'un groupe fiscal pourra opter pour le régime dans les conditions prévues par le nouveau dispositif mais le périmètre du groupe ne pourra comprendre que les sociétés du groupe dont la société mère a été acquise, c'est-à-dire du groupe formé par H (soit M, H, F1 et F2). L'entrée dans le groupe des filiales détenues par M, c'est-à-dire C1 et C2, ne pourra s'effectuer qu'au titre de l'exercice suivant.

3. Cas de la prise de contrôle du capital d'une société mère dont une des filiales prend le contrôle d'une autre société mère au cours du même exercice

Dans l'hypothèse de la prise de contrôle du capital d'une société mère dont une de ses filiales prend, au cours du même exercice, le contrôle du capital de la société mère d'un autre groupe fiscal, la société acquéreuse peut souhaiter constituer, en application des dispositions du d du 6 de l'article 223 L du CGI, un nouveau groupe fiscal avec les sociétés membres des deux groupes dont les sociétés mères ont été acquises, dès l'exercice suivant.

La constitution du nouveau groupe fiscal est possible dans la mesure où à la clôture de l'exercice d'acquisition, la société acquéreuse détient directement plus de 95 % du capital de la société mère et indirectement plus de 95 % du capital de la société mère acquise par la filiale.

70

Dans ce cas de figure, l'option prévue à l'article 223 A du CGI doit être exercée au plus tard à l'expiration du délai prévu au deuxième alinéa du 1 de l'article 223 du CGI, décompté de la date de clôture de l'exercice d'acquisition du capital des deux sociétés mères (BOI-IS-GPE-10-40 au II-B § 100).

80

Exemple :

Hypothèses :

Soit une société A, remplissant par ailleurs toutes les conditions pour être société mère d'un groupe fiscal au sens de l'article 223 A du CGI, qui prend le contrôle d'une société B, mère d'un groupe fiscal, au cours de l'exercice N (les exercices de toutes les sociétés des différents groupes allant du 1er janvier au 31 décembre).

Au cours du même exercice, la société C, filiale du groupe fiscal de la société B, prend le contrôle d'une société D, mère d'un autre groupe fiscal.

La société A souhaite se constituer, dès l'exercice ouvert le 1er janvier N+1, mère d'un nouveau groupe fiscal avec les sociétés membres des deux groupes dont le capital des sociétés mères, B et D a été acquis en N.

Solution :

A la clôture de l'exercice N, la société A détient directement au moins 95 % du capital de la société mère B et indirectement au moins 95 % du capital de la société mère D, par l'intermédiaire de la société C.

Dans ces conditions, la société A peut, au titre de l'exercice ouvert le 1er janvier N+1, constituer un groupe avec les sociétés qui composaient les deux groupes formés par les sociétés B et D.

En outre, conformément à l'article 223 A du CGI, la société A peut opter pour le régime de groupe au plus tard à l'expiration du délai prévu au deuxième alinéa du 1 de l'article 223 du CGI, décompté de la date de clôture de l'exercice d'acquisition du capital des deux sociétés mères B et D, soit en pratique , dans la mesure où les entreprises concernées clôturent leurs exercices le 31 décembre, jusqu'à une date fixée par décret et, au plus tard, le deuxième jour ouvré suivant le 1er mai (hors décision ministérielle prévoyant le report de la date limite de dépôt des déclarations de résultats).

4. Précisions quant à la composition du nouveau groupe

90

RES N° 2011/35 (FE) du 13 décembre 2011: Régime des groupes de sociétés – acquisition d'une société mère à plus de 95 % – constitution d'un nouveau groupe à partir du groupe acquis et de filiales non membres de ce groupe – date d'ouverture et durée du premier exercice d'intégration.

Question : En cas d'acquisition d'une société mère à plus de 95 %, la société acquéreuse créée en N peut-elle constituer un nouveau groupe fiscal dès le 1er janvier N+1 avec le groupe fiscal acquis et des filiales non membres de ce groupe ?

Réponse :

Conformément au septième alinéa de l'article 223 A du CGI, les sociétés du groupe doivent ouvrir et clore leurs exercices aux mêmes dates. Leurs exercices ont en principe une durée de douze mois.

Par ailleurs, en application du d du 6 de l'article 223 L du CGI, lorsqu'une personne morale détient à la clôture d'un exercice, directement ou indirectement, au moins 95 % du capital d'une société mère, elle peut constituer un groupe fiscal avec les sociétés qui composaient le groupe formé par la société mère acquise, dès l'exercice suivant celui de l'acquisition. A cette occasion, la durée du premier exercice des sociétés du nouveau groupe peut être inférieure ou supérieure à douze mois.

Par dérogation au septième alinéa de l'article 223 A du CGI, il est également admis qu'une société non membre du groupe fiscal formé par la société mère acquise puisse rejoindre le nouveau groupe fiscal constitué par la société acquéreuse dès l'exercice suivant celui de l'acquisition, alors même que la société non membre du précédent groupe fiscal et la société acquéreuse ouvrent leur premier exercice d'intégration à une date différente.

Exemple :

Une société H, créée le 2 mai de l'année N, acquiert le 15 mai de la même année 100 % du capital de la société M.

H n'est membre d'aucun groupe fiscal ; en revanche, M est société mère d'un groupe fiscal au titre de l'année N. Elle détient par ailleurs 100 % du capital d'une société F, non membre de son groupe fiscal.

M, les sociétés membres de son groupe fiscal, ainsi que sa filiale F non intégrée, ont un exercice calé sur l'année civile. Le premier exercice de la société H court du 2 mai N au 31 décembre N+1.

En application du d du 6 de l'article 223 L du CGI, H peut constituer un groupe fiscal dès l'exercice clos en N+1 avec la société M et les filiales du groupe dont cette dernière est la mère jusqu'au 31 décembre N. Il est admis que le premier exercice du groupe fiscal ainsi formé puisse débuter, pour la société H, le 2 mai N, et pour les autres sociétés (M et les filiales membres du groupe dont elle est mère jusqu'au 31 décembre N), le 1er janvier N+1.

Par dérogation au septième alinéa de l'article 223 A du CGI, il est également admis que la société F, non membre du groupe fiscal précédemment constitué par la société M, soit membre du nouveau groupe fiscal constitué par la société H, dès le 1er janvier N+1.

Le premier exercice d'intégration s'achève pour l'ensemble des sociétés membres du nouveau groupe fiscal (la société H, la société M et ses filiales membres de son précédent groupe fiscal, la société F non membre de ce précédent groupe), à la même date, le 31 décembre N+1.

95

RES N° 2008/26 (FE) du 18 décembre 2008 : Régime des groupes de sociétés - Acquisition d'une société mère à plus de 95 % par l'intermédiaire de société non membre du groupe.

Question : Les dispositions prévues au d du 6 de l'article 223 L du CGI, en matière de restructuration des groupes fiscaux, sont-elles applicables à l'acquisition d'une société mère par l'intermédiaire d'une société non membre d'un groupe ?

Réponse :

Conformément au d du 6 de l'article 223 L du CGI, lorsqu'une personne morale détient à la clôture d'un exercice, directement ou indirectement, au moins 95 % du capital d'une société mère, elle peut constituer un groupe fiscal avec les sociétés qui composaient le groupe formé par la société mère acquise, dès l'exercice suivant celui de l'acquisition. A cette occasion, la durée du premier exercice des sociétés du nouveau groupe peut être inférieure ou supérieure à douze mois.

En l'occurrence, une société H, créée le 2 mai de l'année N, acquiert le 15 mai de la même année 49 % du capital de la société F et 100 % du capital de la société M. M détient le solde du capital de F, soit 51 %.

M n'est membre d'aucun groupe fiscal ; en revanche, F est société mère d'un groupe fiscal au titre de l'année N.

H, M et F clôturent leurs exercices avec l'année civile, la date de clôture du premier exercice de H étant fixée au 31/12/N+1.

H peut constituer un groupe fiscal dès l'exercice clos en N + 1 avec les sociétés M et F, et les filiales du groupe dont cette dernière est la mère jusqu'au 31 décembre N.

Il est admis que le premier exercice du groupe ainsi formé puisse débuter, pour la société H, le 2 mai N et, pour les autres sociétés, le 1er janvier N + 1. Il s'achève pour toutes les sociétés membres du groupe à la même date, soit le 31 décembre N + 1.

5. Obligations déclaratives

100

Le délai de notification de l'option pour la formation d'un nouveau groupe fiscal en cas d'absorption, scission ou acquisition de plus de 95 % du capital de la société mère est le même que le délai d'option initial visé au BOI-IS-GPE-10-40 au I-B § 20 à 40.

Ainsi, le délai de notification de l'option pour le nouveau groupe fiscal doit intervenir dans le délai prévu pour le dépôt de la déclaration de résultats de la société mère acquise, soit en pratique dans les trois mois de la clôture de l'exercice au cours duquel le capital de la société mère a été acquis à 95 % au moins. Si cette date de clôture est le 31 décembre, la déclaration est à déposer jusqu'à une date fixée par décret et au plus tard le deuxième jour ouvré suivant le 1er mai, hors assouplissement ministériel.

110

Cette option doit être accompagnée d'un document d'identification des sociétés membres du groupe dont la société mère est acquise, qui ont donné leur accord pour faire partie du nouveau groupe. Elle indique la durée du premier exercice des sociétés formant le groupe, dans sa composition résultant de l'opération d'acquisition (cf. III-B-1 § 160).

120

Les observations relatives aux modalités d'option en cas d'absorption de la société mère d'un groupe (BOI-IS-GPE-50-10-20 au I-D-1 § 110 à 130) peuvent être transposées à la situation d'acquisition de cette société, sous réserve de certaines spécificités telles que le point de départ du délai d'option par exemple.

B. Modalités d'application

1. Ajustement de la durée des exercices

130

Comme dans le cas d'absorption de la société mère (BOI-IS-GPE-50-10-20 au II-A § 180 à 230), il est prévu que la durée du premier exercice du groupe dans sa composition à l'issue de l'acquisition, peut être inférieure ou supérieure à douze mois.

140

L'exercice d'ajustement est le premier exercice ouvert par la société mère acquise après l'événement ayant entraîné la détention de son capital à 95 % au moins par une autre personne morale passible de l'impôt sur les sociétés.

Ce dispositif permet en pratique, comme en cas d'absorption (BOI-IS-GPE-50-10-20 au II-A § 180 à 230), soit de faire coïncider les dates de clôture des exercices des sociétés du groupe formé après l'acquisition, soit de changer la date commune de clôture.

150

Il est également prévu que les dispositions de l'article 37 du CGI s'appliquent (BOI-IS-GPE-50-10-20 au II-A § 180 à 230 ).

160

L'option exercée par la nouvelle société mère doit indiquer les dates d'ouverture et de clôture du premier exercice de chacune des sociétés du groupe issu de l'opération d'acquisition.

À compter du deuxième exercice ouvert par le groupe dans sa composition nouvelle, les dates d'ouverture et de clôture sont fixes et la durée de ces exercices est de 12 mois.

170

Exemple :

Hypothèse :

La société H mère du groupe composé de H, F1 et F2 dont l'exercice court du 1er juillet N au 30 juin N+1 achète le 30 septembre N la quasi-totalité du capital de la société M mère d'un groupe composé de A et B, dont l'exercice coïncide avec l'année civile. M, A et B sont d'accord pour entrer dans le groupe déjà formé par H qui souhaite continuer à clôturer au 30 juin les exercices des sociétés du groupe.

Solution :

Les modalités d'application du dispositif prévu au d du 6 de l'article 223 L du CGI sont les suivantes.

1ère étape :

- Maintien du groupe dont la mère est acquise.

M, A et B déterminent un résultat d'ensemble pour l'exercice clos le 31 décembre N. Les réintégrations de sortie sont effectuées dans le résultat de cet exercice.

2nde étape :

- Option complémentaire de H comportant l'accord des filiales et la durée du premier exercice. Pour incorporer M, A et B dans le périmètre du groupe qu'elle a formé à compter du 1er janvier N+1, H doit produire avant une date fixée par décret et au plus tard le deuxième jour ouvré suivant le 1er mai (hors report ministériel, BOI-IS-GPE-10-40) une copie de l'option qu'elle a exercée pour le régime accompagnée de la liste des sociétés du périmètre élargi à M, A et B et de l'accord de ces dernières sociétés pour être incorporées dans ce périmètre.

La liste produite doit mentionner la durée du premier exercice du groupe ainsi formé (H, F1, F2, M, A et B) c'est-à-dire en l'occurrence du 1er janvier N+1 au 30 juin N+1 pour les sociétés M, A et B et du 1er juillet N au 30 juin N+1 pour les sociétés H, F1 et F2.

180

Pour la combinaison de la possibilité d'ajustement de la durée des exercices avec celle de modifier une fois par période quinquennale d'option la date de clôture des exercices (7ème alinéa de l'article 223 A du CGI). Il convient de se reporter au BOI-IS-GPE-10-10-20 au II-B § 50 à 110.

2. Reprise des provisions intra-groupe

a. Situations visées

(190)

200

En cas d'acquisition d'au moins 95 % du capital de la société mère dans les conditions définies aux deuxième et troisième alinéas du d du 6 de l'article 223 L du CGI, l'article 223 B du CGI et l'article 223 D du CGI prévoient que les reprises de provisions afférentes à certaines opérations entre sociétés du groupe et, à ce titre, rapportées lors de leur constitution, peuvent être neutralisées pour la détermination du résultat d'ensemble ou de la plus-value ou de la moins-value à long terme d'ensemble d'un autre groupe que celui existant au moment de cette dotation.

b. Provisions concernées

210

Il s'agit des dotations complémentaires aux provisions constituées par une société après son entrée dans le groupe, à raison des créances qu'elle détient sur d'autres sociétés du groupe ou des risques qu'elle encourt du fait de telles sociétés (CGI, art. 223 B).

Les reprises qui peuvent être neutralisées sont celles qui correspondent à des dotations qui ont été rapportées au résultat ou à la plus-value nette à long terme d'ensemble lors de leur constitution.

La société mère est libre de choisir l'ordre d'imputation de ces reprises (BOI-IS-GPE-20-20-30-10 au II-C § 130 à 140).

220

Les provisions concernées sont également les dotations complémentaires aux provisions constituées par une société après son entrée dans le groupe, à raison des participations détenues dans d'autres sociétés du groupe (CGI, art. 223 D).

Les reprises qui peuvent être neutralisées sont celles qui correspondent à des dotations qui ont été rapportées à la plus-value nette à long terme d'ensemble lors de leur constitution.

La société mère est libre de choisir l'ordre d'imputation de ces reprises (BOI-IS-GPE-20-20-30-20).

c. Conditions d'application

230

Ces dispositions ne sont applicables que si les deux sociétés concernées sont membres d'un groupe créé ou élargi dans les conditions visées aux deuxième et troisième alinéas du d du 6 de l'article 223 L du CGI.

Ne sont considérées comme remplissant cette condition que les sociétés qui, membres d'un groupe dont la société mère est acquise selon les modalités prévues par les dispositions précitées, donnent leur accord pour faire partie immédiatement du nouveau groupe.

Si l'une au moins de ces deux sociétés ne donnait pas son accord pour être membre de ce nouveau groupe au moment où il est créé ou élargi, mais entrait dans ce groupe lors d'un exercice ultérieur, cette société ne serait pas considérée comme entrant dans un groupe créé ou élargi dans les conditions prévues par la loi.

Dans cette hypothèse, les reprises de provisions afférentes à des opérations entre ces sociétés ne pourraient être déduites du résultat d'ensemble du nouveau groupe même si la dotation initiale avait été antérieurement annulée pour la détermination du résultat d'ensemble du groupe existant lors de cette dotation.

240

Exemple :

Hypothèse :

La société M a formé en N un groupe avec ses filiales A et B. La société mère a constaté en N+1 une provision d'un montant de 350 000 à raison de la dépréciation d'une créance de 1 000 000 détenue sur A et une provision de 120 000 à raison des risques encourus du fait de B. Ces provisions ont été rapportées au résultat d'ensemble réalisés l'année de leur constitution.

En N+2, la société M est acquise par la société H. B ne donne pas son accord pour faire partie du groupe que H a formé à partir de N+3, en application des deuxième et troisième alinéas du d du 6 de l'article 223 L du CGI.

B entre dans le groupe à compter du 1er janvier N+4.

En N+4, M réintègre les provisions constituées du fait de ses relations avec A et B.

Solution :

Le résultat propre de M est affecté par les reprises de provisions à hauteur de 350 000 et 120 000.

- Provision constituée à raison de A

H pourra retrancher du résultat d'ensemble le montant de la provision pour dépréciation de la créance détenue sur A. En effet, les sociétés à l'origine de la provision (A et M) appartiennent au groupe créé par H en application du d du 6 de l'article 223 L du CGI.

- Provision constituée à raison de B

B, en revanche, n'est entrée dans le groupe qu'à compter de l'exercice suivant celui de la création du groupe. La provision constituée du fait de B ne peut donc être retranchée du résultat d'ensemble.

3. Absence de neutralisation de la quote-part de frais et charges sur produits de participation

250

Lorsqu'en application du c, d ou e du 6 de l'article 223 L du CGI, les sociétés membres d'un groupe ayant cessé entrent dans un nouveau groupe, la quote-part de frais et charges afférente aux produits distribués par ces sociétés lors de leur premier exercice d'appartenance au nouveau groupe n'est pas neutralisée. Cette disposition s'applique, en particulier, aux distributions réalisées entre sociétés membres du groupe ayant cessé.

4. Paiement de l'imposition forfaitaire annuelle et des acomptes d'impôt sur les sociétés

260

En application des dispositions mentionnées au dernier alinéa de l'article 223 M du CGI et à la première phrase du 1 de l'article 223 N du CGI, chaque société d'un groupe acquitte l'IFA et verse les acomptes au titre de l'année ou pour l'exercice d'entrée dans le groupe.

270

Pour l'application de ces dispositions, il est admis que la société qui était redevable de l'imposition forfaitaire annuelle et de l'impôt sur les sociétés dus par l'ancien groupe se substitue à l'ensemble des sociétés de ce groupe qui font partie du nouveau groupe. En conséquence, cette société -à savoir la société mère du groupe ayant cessé- doit continuer à acquitter, au titre de l'année ou pour la période en cause, lesdites sommes au lieu et place des sociétés de ce groupe entrées dans le nouveau groupe.

280

Exemple :

Hypothèse :

M est depuis le 1/1/N la société mère d'un groupe formé en outre de F1 et de F2 (entrée le 1/1/N+5).

A, société mère (depuis le 1/1/N+1) d'un autre groupe formé aussi de A1, A2 et A3, est acquise à plus de 95 % par M le 1er juin N+4. M intègre A, A1, A2 et A3 dans son groupe à compter de l'ouverture de l'exercice suivant.

Solution :

En ce qui concerne les sommes dues au titre de l'année N+5 :

- A acquitte les impositions forfaitaires annuelles et les acomptes d'impôt sur les sociétés dus par les sociétés A, A1, A2 et A3 ;

- M acquitte les impositions forfaitaires annuelles et les acomptes d'impôt sur les sociétés dus par son groupe ;

- F2 est redevable de l'imposition forfaitaire annuelle et des acomptes d'impôt sur les sociétés en application des dispositions du 1 de l'article 223 N du CGI.

5. Imputation du déficit de l'ancien groupe

290

Les règles en la matière sont exposées au BOI-IS-GPE-50-20-20-20.