RPPM - Plus-values sur biens meubles incorporels - Base d'imposition - Abattement fixe applicable aux gains de cession de titres de PME réalisés par les dirigeants lors de leur départ à la retraite - Champ d'application et conditions d'application du dispositif - Conditions tenant au cédant

1

Pour bénéficier de l’abattement fixe prévu au I de l’article 150-0 D ter du code général des impôts (CGI), le cédant doit respecter l’ensemble des conditions prévues aux 2°, 4° et 5° du II de l’article 150-0 D ter du CGI.

10

À cet égard, et sous réserve des précisions apportées au II § 200 et suivants relatives à la condition prévue au b du 2° du II de l’article 150-0 D ter du CGI, le respect de ces conditions doit être apprécié au seul niveau du cédant, c’est-à-dire de la personne physique qui cède ses droits sociaux.

Considérant qu’il résulte de ces dispositions qui, compte tenu de leur caractère dérogatoire, doivent être interprétées strictement, que le bénéfice de l’abattement prévu à l’article 150-0 D ter du CGI est subordonné au respect de plusieurs conditions relatives à la personne du cédant, tenant notamment à l’exercice effectif de fonctions de direction normalement rémunérées au sein de la société dont les titres sont cédés et à la cessation de toute fonction au sein de cette même société dans l’année suivant la cession ; que, par suite, le respect de ces conditions s’apprécie nécessairement, dans le cas d’un couple marié, au niveau de chaque conjoint pris isolément, alors même que le législateur a prévu, au b du 2° de l’article 150-0 D ter du CGI, que la condition relative à la détention de manière continue pendant les cinq années précédant la cession d’au moins 25 % des droits de vote ou des droits dans les bénéfices sociaux de la société dont les titres sont cédés doit être appréciée tant au regard des titres détenus directement par le cédant que des titres détenus par l’intermédiaire d’autres membres de son groupe familial et notamment par son conjoint ; que si les dispositions du 1 de l’article 6 du CGI soumettent les personnes mariées à une imposition commune pour les revenus perçus par chacune d’elles, cette règle n’implique pas, par elle-même, d’apprécier au niveau du foyer fiscal le respect des conditions d’éligibilité à l’abattement pour durée de détention applicable aux cessions réalisées par les dirigeants de sociétés lors de leur départ en retraite ; qu’enfin, la circonstance que les époux seraient mariés sous le régime de la communauté légale et que le prix versé à chaque époux en contrepartie de la cession des titres serait, en application des règles civiles applicables à ce régime matrimonial, porté à l’actif de la communauté, est sans incidence sur l’appréciation individuelle que requiert l’application des dispositions fiscales en cause ; que, dès lors, la cour n’a pas commis d’erreur de droit en jugeant que les conditions à remplir pour bénéficier de l’abattement prévu à l’article 150-0 D ter du CGI s’appliquent au cédant des titres, lequel est la personne physique qui cède ses droits sociaux et exerce ainsi de manière individuelle le droit de propriété sur ces titres, et s’apprécient ainsi distinctement au niveau de chaque conjoint et non au niveau du foyer fiscal (CE, décision du 10 décembre 2014, n° 371437, ECLI:FR:CESSR:2014:371437.20141210).

Par ailleurs, lorsque les époux ou partenaires liés par un pacte civil de solidarité (PACS) remplissent chacun l’ensemble des conditions prévues pour le bénéfice de l’abattement fixe mentionné à l’article 150-0 D ter du CGI, ils sont susceptibles de bénéficier chacun de cet abattement. Il est précisé que le reliquat d’abattement fixe non utilisé par l’un des conjoints ne peut en tout état de cause être reporté et imputé sur la plus-value réalisée par l’autre conjoint.

Exemple : Soit un couple marié (quel que soit son régime matrimonial) dont les deux époux sont dirigeants de la société A et actionnaires de cette société à hauteur de 20 % pour l’un (époux 1) et 80 % pour l’autre (époux 2). Ces époux cèdent la totalité de leurs actions à l’occasion de leur départ à la retraite et réalisent une plus-value de :

- 200 000 € pour l’époux 1 ;

- 800 000 € pour l’époux 2.

Par hypothèse, toutes les conditions d’application de l’abattement fixe prévu au I de l’article 150-0 D ter du CGI sont satisfaites par chacun des époux.

Par suite, chacun des époux bénéficie de l’abattement fixe de 500 000 € au titre de son gain net réalisé.

Ainsi, après application de l’abattement fixe :

- la plus-value réalisée par l’époux 1 ne donne lieu à aucune imposition à l’impôt sur le revenu (200 000 € - abattement fixe retenu dans la limite de 200 000 €). En revanche, la plus-value brute réalisée (plus-value avant application de l’abattement) est soumise aux prélèvements sociaux, soit une assiette imposable auxdits prélèvements de 200 000 € ;

- la plus-value réalisée par l’époux 2 est soumise à l’impôt sur le revenu établi dans les conditions exposées au BOI-RPPM-PVBMI-30-20, cet impôt étant assis sur une assiette de 300 000 € (800 000 € - 500 000 €). En outre, sont dus les prélèvements sociaux assis sur la plus-value brute réalisée (avant application de l’abattement), soit une assiette imposable auxdits prélèvements de 800 000 €.

15

Pour plus de précisions sur la détermination individualisée, pour le bénéfice d’abattements distincts, de la plus-value réalisée par chaque membre d’un foyer fiscal faisant l’objet d’une imposition commune, il convient de se reporter au BOI-RES-RPPM-000135.

I. Le cédant doit avoir exercé des fonctions de direction dans la société dont les titres ou droits sont cédés

20

Le cédant doit avoir exercé, au sein de la société dont les titres ou droits sont cédés, de manière continue pendant les cinq années précédant la cession, l’une des fonctions énumérées au a du 2° du II de l’article 150-0 D ter du CGI.

Remarque : Les actions ou parts de sociétés sont désignées dans le présent document sous le terme « titres ».

A. Conditions tenant à la fonction exercée

30

Les fonctions de direction mentionnées au a du 2° du II de l’article 150-0 D ter du CGI, devant être exercées par le cédant dans la société dont les titres ou droits sont cédés pour que celui-ci puisse bénéficier du dispositif d’abattement fixe, doivent remplir simultanément les conditions suivantes :

- la nomination à cette fonction doit être régulière ;

- la fonction doit être effectivement exercée ;

- la fonction doit donner lieu à une rémunération normale ;

- la rémunération de la fonction doit représenter plus de la moitié des revenus professionnels du cédant.

1. Nature et caractère effectif des fonctions de direction exercées

40

Les fonctions de direction exercées sont celles limitativement énumérées au a du 2° du II de l’article 150-0 D ter du CGI. Il s’agit des :

- gérants majoritaires ou minoritaires de sociétés à responsabilité limitée ;

- gérants de sociétés en commandite par actions ;

- associés en nom d’une société de personnes soumise à l’impôt sur les sociétés ;

- dirigeants de sociétés anonymes (SA) : président du conseil d’administration, directeur général, président du conseil de surveillance ou membre du directoire. Il est admis que la fonction de directeur général délégué soit également éligible. Ces fonctions sont également celles qui peuvent être exercées dans les sociétés par actions simplifiées.

Il est précisé que, s’agissant des SA à conseil d’administration, l’article L. 225-51-1 du code du commerce (C. com.) prévoit que la direction générale de la société est assurée, soit par le président du conseil d’administration, soit par une autre personne physique nommée par le conseil d’administration et portant le titre de directeur général. Ainsi, l’article L. 225-51-1 du C. com. permet de dissocier les fonctions de direction générale de l’entreprise de celles de présidence du conseil d’administration. Dans l’hypothèse d’une dissociation des fonctions de président du conseil d’administration et de directeur général, ces deux personnes remplissent la condition relative à la nature des fonctions exercées. En l’absence de toute dissociation, le président du conseil d’administration exerce une fonction ouvrant droit au bénéfice de l’abattement fixe.

50

Les fonctions de direction doivent être effectivement et personnellement exercées par le cédant. Ainsi, il doit consacrer à ses fonctions une activité et des diligences constantes et réelles (par exemple, dans les sociétés : animation effective de l’activité des directeurs fonctionnels salariés, signature des actes et documents essentiels, contacts suivis avec les représentants du personnel, les principaux clients ou fournisseurs, etc.).

2. La rémunération reçue au titre de la fonction de direction doit être normale

60

D’une manière générale, une rémunération peut être considérée comme normale lorsque son montant est en rapport avec la rémunération courante des personnes exerçant pleinement une des fonctions considérées, compte tenu de la nature et de l’importance de l’activité de l’entreprise ainsi que de ses résultats.

Pour plus de précisions, il convient de se reporter au II-A § 220 et suivants du BOI-PAT-IFI-30-10-30-10.

3. La rémunération reçue au titre de la fonction de direction doit représenter plus de la moitié des revenus professionnels du cédant

a. Principe

70

Conformément aux dispositions du cinquième alinéa du a du 2° du II de l’article 150-0 D ter du CGI, la rémunération de la fonction de direction exercée dans la société dont les titres ou droits sont cédés doit représenter plus de la moitié des revenus professionnels à raison desquels le cédant est soumis à l’impôt sur le revenu dans les catégories suivantes, à l’exclusion des revenus non professionnels :

- traitements et salaires ;

- bénéfices industriels et commerciaux ;

- bénéfices agricoles ;

- bénéfices non commerciaux ;

- revenus des gérants et associés mentionnés à l’article 62 du CGI.

Remarque : Sont donc notamment prises en compte les rémunérations visées à l’article L. 225-45 du C. com. et à l’article L. 225-83 du C. com. dites « spéciales » (anciennement jetons de présence « spéciaux ») imposées dans la catégorie des traitements et salaires (il convient de se reporter également aux précisions exposées au I-A-3-b-1° § 90).

Pour plus de précisions, il convient de se reporter au II-B § 370 et suivants du BOI-PAT-IFI-30-10-30-10.

80

Ainsi, pour l’appréciation de la condition relative au niveau de la rémunération de la fonction de direction exercée dans la société dont les titres ou droits sont cédés, seuls les revenus professionnels du cédant sont à prendre en compte (au numérateur et au dénominateur du rapport).

Les revenus qui ne proviennent pas d’une activité professionnelle ne sont donc pas retenus. Il s’agit notamment des revenus de capitaux mobiliers, des plus-values, des revenus fonciers, des pensions et rentes viagères.

b. Cas particuliers

1° Cas des rémunérations de dirigeants imposables dans la catégorie des revenus de capitaux mobiliers

90

Pour l’application de l’abattement fixe prévu au I de l’article 150-0 D ter du CGI, les fonctions de direction doivent donner lieu à une rémunération normale représentant plus de la moitié des revenus à raison desquels l’intéressé est soumis à l’impôt sur le revenu, dans diverses catégories desquelles est exclue celle des revenus de capitaux mobiliers dont relèvent notamment certaines rémunérations visées à l’article L. 225-45 du C. com. et à l’article L. 225-83 du C. com. dites « ordinaires » (anciennement dites jetons de présence ordinaires) (CGI, art. 117 bis ; BOI-RPPM-RCM-10-20-20-60).

Toutefois, pour l’appréciation de ce seuil de 50 %, il est admis de tenir compte de la rémunération perçue par le président du conseil de surveillance dans les SA à directoire, même si elle est imposée dans la catégorie des revenus de capitaux mobiliers en application de l’article 117 bis du CGI, dès lors qu’elle rétribue l’activité qu’il exerce, au sein de ce conseil, en sa qualité de président. En revanche, les rémunérations visées à l’article L. 225-45 du C. com et à l’article L. 225-83 du C. com dites « ordinaires » (anciennement dites jetons de présence ordinaires) qui lui sont attribuées sont exclues puisqu’elles rémunèrent sa seule participation au conseil et non son activité.

2° Cas du cédant qui exerce une autre fonction dans la société dont les titres ou droits sont cédés

100

Si le cédant exerce, dans la société dont les titres ou droits sont cédés, une fonction de direction et une autre fonction, la rémunération de l’ensemble de ces fonctions est prise en compte au numérateur du rapport.

3° Cas du cédant qui exerce des fonctions de direction dans plusieurs sociétés

110

Lorsque le cédant est dirigeant de plusieurs sociétés, la condition relative au niveau de rémunération de la fonction de direction exercée dans la société dont les titres ou droits sont cédés s’apprécie par rapport aux rémunérations perçues au titre :

- des fonctions de direction exercées par le cédant dans cette dernière société ou dans ses filiales ;

- des fonctions de direction exercées par le cédant dans des sociétés dont les activités sont, soit similaires, soit connexes et complémentaires, à celles de la société dont les titres ou droits sont cédés.

Ainsi, lorsque le cédant exerce, dans la société dont les titres ou droits sont cédés, une fonction de direction non rémunérée et exerce par ailleurs des fonctions de direction rémunérées dans des filiales de cette société ou dans des sociétés dont les activités sont, soit similaires, soit connexes et complémentaires, à celles de cette même société, ces dernières rémunérations sont prises en compte au numérateur pour le calcul de la proportion de 50 %.

4° Cas du cédant qui exerce une fonction de direction dans la société dont les titres sont cédés et qui est par ailleurs exploitant individuel ou associé professionnel d’une société de personnes soumise à l’impôt sur le revenu

120

Lorsque le cédant exerce une fonction de direction dans la société dont les titres ou droits sont cédés et est par ailleurs exploitant individuel ou associé professionnel d’une société de personnes soumise à l’impôt sur le revenu, il est admis que soit prise en compte au numérateur du rapport la rémunération perçue au titre de la fonction de direction exercée dans la société soumise à l’impôt sur les sociétés, augmentée du bénéfice fiscal réalisé dans l’entreprise individuelle (ou de la fraction qui revient au cédant dans les résultats de la société de personnes), si les activités de ces sociétés ou entreprises sont soit similaires, soit connexes et complémentaires.

5° Cas du dirigeant rémunéré par une filiale ou une autre société du groupe

130

Lorsque la rémunération du cédant au titre de sa fonction de direction dans la société dont les titres ou droits sont cédés est versée par une ou plusieurs des filiales de cette société ou par une ou plusieurs autres sociétés du groupe auquel appartient cette même société, il est admis que la rémunération de la fonction de direction soit prise en compte au numérateur du rapport.

6° Cas du dirigeant d’une entreprise en difficulté

140

Il est admis que l’abattement fixe prévu à l’article 150-0 D ter du CGI ne soit pas remis en cause à raison du niveau de rémunération du dirigeant lorsque la société dont les titres ou droits sont cédés a rencontré des difficultés économiques, commerciales ou financières (diminution du chiffre d’affaires, réduction des marges, charges financières excessives, etc.) de nature à justifier que le cédant n’ait pas perçu de rémunération normale au cours de tout ou partie des cinq années précédant la cession pour l’ensemble des fonctions de direction qu’il exerce au sein de cette société et des autres sociétés du même groupe.

B. Condition tenant à l’exercice de la fonction de manière continue pendant les cinq années précédant la cession

150

La fonction de direction doit avoir été exercée par le cédant au sein de la société dont les titres ou droits sont cédés, dans les conditions prévues au a du 2° du II de l’article 150-0 D ter du CGI, de manière continue pendant les cinq années précédant la cession.

Il résulte des dispositions du a du 2° du II de l’article 150-0 D ter du CGI que les conditions tenant à la fonction exercée (I-A § 30 à 140) doivent être respectées dans la société dont les titres ou droits sont cédés en principe pendant les soixante mois précédant la cession (délai apprécié de date à date).

Toutefois, afin de tenir compte du principe de l’annualité de l’impôt, il est admis que les rémunérations à prendre en compte pour le calcul du rapport de 50 % soient celles perçues au cours des cinq années civiles précédant celle de la cession.

160

En cas de cession de titres ou droits reçus depuis moins de cinq ans à la suite d’une opération d’échange de titres qui a bénéficié du sursis d’imposition prévu à l’article 150-0 B du CGI, la condition tenant à l’exercice de manière continue de la fonction de direction est appréciée au niveau de la société dont les titres ou droits sont cédés (pour la période allant de l’échange jusqu’à la cession), mais aussi au niveau de la société dont les titres ont été remis à l’échange (pour la période restante). Ainsi, lorsque, pendant les cinq années précédant la cession, le cédant a exercé successivement et de manière continue une fonction de direction dans ces sociétés, la condition est présumée remplie.

Les fonctions de direction doivent donc se rapporter à celles exercées dans la société dont les titres ou droits sont reçus à l’échange, ainsi qu’à celles exercées dans la société dont les titres ou droits sont apportés à l’échange.

170

Exemple : M. X. est actionnaire à 90 % de la SA T et PDG de cette même société depuis N-10.

En N-3, la SA T est absorbée par une SA B.

À la date de la fusion-absorption, M. X reçoit des actions B et devient président du conseil de surveillance de la SA B.

M. X cède sa participation substantielle dans la société B le 15 juillet N (sous réserve que cette cession soit réalisée entre le 1er janvier 2018 et le 31 décembre 2024 conformément aux dispositions du premier alinéa du C du VI de l’article 28 de la loi n° 2017-1837 du 30 décembre 2017 de finances pour 2018).

Pour l’application du dispositif d’abattement fixe prévu à l’article 150-0 D ter du CGI et toutes conditions étant par ailleurs satisfaites, M. X pourra être considéré comme ayant satisfait à la condition d’exercice de la fonction de direction pendant les cinq années précédant la cession puisqu’il a, de manière continue, exercé, dans la SA T puis dans la SA B, une fonction de direction depuis une date antérieure au 15 juillet N-5 (soixante mois consécutifs précédant celui de la cession).

180

En revanche, en cas de cession de titres reçus à la suite d’une opération d’apport qui a bénéficié du report d’imposition de plein droit prévu à l’article 150-0 B ter du CGI, cette même condition est appréciée seulement au niveau de la société dont les titres ou droits sont cédés (pour la période allant de l’apport jusqu’à la cession). Ainsi, lorsque la cession intervient moins de cinq ans après l’opération d’apport, la condition tenant à l’exercice de manière continue de la fonction de direction n’est pas satisfaite.

190

Lorsque le cédant a repris les fonctions de direction à la suite du décès de son conjoint, il est admis que la condition tenant à l’exercice de manière continue de la fonction de direction puisse être appréciée en tenant compte de la période d’exercice de la fonction de direction par le conjoint survivant, mais aussi de la période d’exercice de cette fonction de direction par le conjoint décédé. Ainsi, lorsque, pendant les cinq années précédant la cession, le cédant ou son conjoint décédé ont exercé de manière continue et successivement une fonction de direction dans la société concernée, la condition est présumée remplie.

II. Le cédant doit avoir détenu, avec les membres de son cercle familial, une participation substantielle dans le capital de la société dont les titres ou droits sont cédés

200

Conformément au b du 2° du II de l’article 150-0 D ter du CGI, le cédant doit avoir détenu, directement ou par personne interposée ou par l’intermédiaire de son conjoint ou de leurs ascendants ou descendants ou de leurs frères et sœurs, de manière continue pendant les cinq années précédant la cession, au moins 25 % des droits de vote ou des droits dans les bénéfices sociaux de la société dont les titres ou droits sont cédés.

A. Conditions tenant à la détention d’une participation substantielle

210

Le cédant doit, de manière continue pendant les cinq années précédant la cession, avoir détenu au moins 25 % des droits de vote ou des droits dans les bénéfices sociaux de la société dont les titres ou droits sont cédés :

- soit directement ;

- soit par l’intermédiaire d’une société interposée qui relève de l’article 8 du CGI, de l’article 8 bis du CGI et de l’article 8 ter du CGI (société interposée dont les bénéfices sont imposés entre les mains de ses associés ; I-B § 30 et suivants du BOI-RPPM-PVBMI-10-30-10) ;

- soit par l’intermédiaire de son cercle familial (II-A § 240).

220

Pour l’appréciation du pourcentage de 25 %, il est admis que ces trois modes de détention soient pris en compte de manière cumulative.

230

La condition de détention de 25 % peut s’apprécier au regard des seuls droits de vote ou des seuls droits dans les bénéfices sociaux de la société.

240

Pour l’appréciation du seuil de détention de 25 %, il est tenu compte des titres ou droits qui appartiennent au cédant et à l’une ou plusieurs des personnes suivantes :

- son conjoint ou partenaire lié par un PACS ;

- ses ascendants, ses descendants et ses frères et sœurs ;

- les ascendants, descendants et frères et sœurs de son conjoint ou partenaire lié par un PACS.

250

Pour l’appréciation du seuil de détention de 25 % :

- le concubin notoire du cédant n’est pas un conjoint et, à ce titre, n’appartient pas au cercle familial du cédant ;

- les titres ou droits détenus en propre par les ascendants, les descendants et les frères et sœurs du cédant ou de son conjoint sont à prendre en compte en totalité ;

- les titres ou droits dépendant de la communauté conjugale des ascendants, des descendants, des frères ou sœurs du cédant ou de son conjoint qui, conformément aux règles de droit civil leur appartiennent conjointement et pour le tout avec leur épouse ou époux, sont à retenir en totalité ;

- les titres ou droits appartenant en propre aux conjoints des descendants et des frères et sœurs du cédant ou de son conjoint ne sont pas retenus.

B. Conditions tenant à la détention de la participation de manière continue pendant les cinq années précédant la cession

260

Le cédant doit avoir détenu une participation substantielle dans les conditions prévues au II-A § 210 à 250 de manière continue pendant les cinq années précédant la cession.

Cette condition est appréciée sur les soixante mois consécutifs précédant la cession (délai apprécié de date à date).

En cas de cession de titres ou droits reçus depuis moins de cinq ans à la suite d’une opération d’échange de titres qui a bénéficié du sursis d’imposition prévu à l’article 150-0 B du CGI, la condition tenant à la détention de manière continue d’une participation substantielle est appréciée au niveau de la société dont les titres ou droits sont cédés (pour la période allant de l’échange jusqu’à la cession), mais aussi au niveau de la société dont les titres ont été remis à l’échange (pour la période restante). Ainsi, lorsque pendant les cinq années précédant la cession, le cédant a détenu successivement et de manière continue, dans les conditions prévues au II-A § 210 à 250, plus de 25 % des droits de vote et des droits financiers de ces sociétés, la condition est présumée remplie.

Remarque : En revanche, en cas de cession de titres reçus à la suite d’une opération d’apport qui a bénéficié du report d’imposition prévu à l’article 150-0 B ter du CGI, cette même condition est appréciée au niveau de la seule société dont les titres ou droits sont cédés (pour la période allant de l’apport jusqu’à la cession). Ainsi, lorsque la cession intervient moins de cinq ans après l’opération d’apport, la condition tenant à la détention de manière continue d’une participation substantielle n’est pas satisfaite.

III. Le cédant doit avoir détenu les titres ou droits cédés depuis au moins un an à la date de la cession

270

Conformément au 4° du II de l’article 150-0 D ter du CGI, les titres ou droits cédés doivent avoir été détenus par le cédant depuis au moins un an à la date de la cession. Ce délai est décompté de date à date et suivant les modalités prévues au 1 quinquies de l’article 150-0 D du CGI. Pour plus de précisions, il convient de se reporter au BOI-RPPM-PVBMI-20-20-20-20.

IV. Le cédant doit, dans les deux années suivant ou précédant la cession, cesser toute fonction dans la société dont les titres ou droits sont cédés et faire valoir ses droits à la retraite

280

Conformément au c du 2° du II de l’article 150-0 D ter du CGI, le cédant doit cesser toute fonction dans la société dont les titres ou droits sont cédés et faire valoir ses droits à la retraite dans les deux années suivant ou précédant la cession.

Le Conseil d’État, dans une décision n° 417364 du 16 octobre 2019 a interprété les dispositions figurant au c du 2° du II de l’article 150-0 D ter du CGI comme suit :

L’article 150-0 D ter du CGI dans sa rédaction applicable aux impositions en litige dispose que : « I. - L’abattement prévu à l’article 150-0 D bis du code général des impôts s’applique (...) aux gains nets réalisés lors de la cession à titre onéreux d’actions, de parts ou de droits démembrés portant sur ces actions ou parts, acquis ou souscrits avant le 1er janvier 2006, si les conditions suivantes sont remplies : / (...) ; / 2° Le cédant doit : / (...) / c) Cesser toute fonction dans la société dont les titres sont cédés et faire valoir ses droits à la retraite dans les deux années suivant ou précédant la cession ; / (...) ».

Il résulte de ces dispositions que le bénéfice de l’abattement prévu à l’article 150-0 D ter du code général des impôts est, notamment, subordonné à la double condition que le cédant ait cessé toute fonction dans la société cédée et qu’il ait fait valoir ses droits à la retraite, au cours d’une période de quatre années allant de deux ans avant à deux ans après la cession. Ces dispositions n’imposent ni que la cessation de fonction intervienne avant la mise à la retraite ou inversement, ni que ces deux événements interviennent tous deux soit avant, soit après la cession, ni enfin qu’ils se succèdent dans un délai plus rapproché que la période de quatre années précédemment indiquée (CE, décision du 16 octobre 2019, n° 417364. ECLI:FR:CECHR:2019:417364.20191016).

Cette décision, applicable à l’article 150-0 D ter du CGI dans sa rédaction en vigueur jusqu’au 31 décembre 2013, est transposable au régime actuel.

Ainsi, le délai de deux années s’entend comme un délai pouvant aller de deux ans avant à deux ans après la cession.

En tout état de cause, il est rappelé que pour ouvrir droit à l’abattement fixe prévu à l’article 150-0 D ter du CGI, la cession doit intervenir entre le 1er janvier 2018 et le 31 décembre 2024 (loi n° 2017-1837 du 30 décembre 2017 de finances pour 2018, art. 28, VI-C-al.1).

290

Pour l’application de ces dispositions, le délai de deux années doit être apprécié de date à date comme suit, dans l’hypothèse où les deux événements (cessation des fonctions et départ à la retraite) interviennent tous les deux avant ou tous les deux après la cession :

- si la cession intervient antérieurement à la cessation des fonctions et au départ à la retraite, il ne doit pas s’écouler un délai supérieur à vingt-quatre mois entre la date de la cession et la date du dernier de ces deux événements (cessation des fonctions ou départ à la retraite) ;

- si la cession intervient postérieurement à la cessation des fonctions et au départ à la retraite, il ne doit pas s’écouler un délai supérieur à vingt-quatre mois entre le premier de ces événements (cessation des fonctions ou départ à la retraite) et la date de la cession.

Exemple : Un actionnaire qui cède l’intégralité de ses actions d’une petite et moyenne entreprise (PME) le 15 avril N devra :

- soit avoir cessé toute fonction dans la société et avoir fait valoir ses droits à la retraite à partir du 15 avril N-2, ces deux événements devant être intervenus à la date de la cession ;

- soit cesser toute fonction dans la société et faire valoir ses droits à la retraite au plus tard le 15 avril N+2.

300

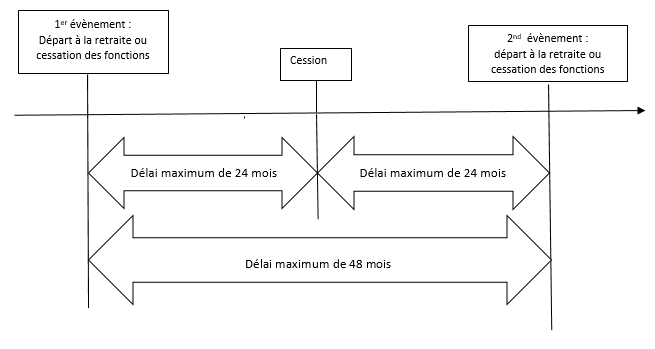

Dans l’hypothèse où le départ à la retraite et la cessation des fonctions interviennent l’un avant la cession et l’autre après la cession, il ne doit pas s’écouler un délai supérieur à quarante-huit mois (apprécié de date à date) entre les deux évènements (cessation des fonctions et départ à la retraite, ou inversement), sans que le délai écoulé entre chacun d’eux et la cession n’excède vingt-quatre mois.

Le schéma suivant illustre cette situation.

Dans cette situation, les conditions exposées au IV § 330 à 460 (conditions tenant à la cessation des fonctions et au départ à la retraite) sont applicables sous réserve du délai de quarante-huit mois qui doit être apprécié comme indiqué dans le présent IV § 300.

305

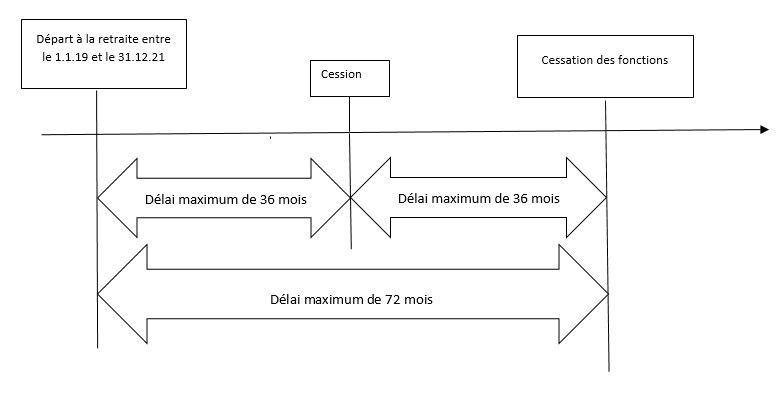

L’article 19 de la loi n° 2021-1900 du 30 décembre 2021 de finances pour 2022 prévoit que lorsque le cédant fait valoir ses droits à la retraite entre le 1er janvier 2019 et le 31 décembre 2021 et que ce départ à la retraite précède la cession, le délai prévu au c du 2° du II de l’article 150-0 D ter du CGI est porté à trois ans. Il s’ensuit que :

- lorsque la cession intervient aussi après la cessation des fonctions, il ne doit pas s’écouler un délai supérieur à trente-six mois entre le premier de ces évènements (départ en retraite et cessation de fonctions) et la cession ;

- dans l’hypothèse où la cessation des fonctions intervient après la cession, il ne doit pas s’écouler un délai supérieur à soixante-douze mois entre le départ en retraite et la cessation des fonctions, sans que le délai écoulé entre chacun de ces deux évènements et la cession n’excède trente-six mois.

Dans cette situation, les conditions prévues aux IV-A et B § 330 à 460 (conditions tenant à la cessation des fonctions et au départ à la retraite) sont applicables sous réserve du délai de soixante-douze mois.

Remarque : En cas de cessions échelonnées, il convient également de se reporter au II-A § 30 à 65 du BOI-RPPM-PVBMI-20-40-10-30.

Le schéma suivant illustre cette situation.

310

La circonstance que les conditions permettant l’ouverture des droits à la retraite (notamment en ce qui concerne le nombre de trimestres validés) ou celles relatives à l’âge légal pour faire valoir ses droits à la retraite n’aient été réunies qu’après la cession est sans incidence pour l’application de l’abattement fixe prévu à l’article 150-0 D ter du CGI, dès lors que le délai légal de vingt-quatre mois entre la cession et l’entrée en jouissance des droits à la retraite est bien respecté.

320

Lorsque, antérieurement à la cession des titres ou droits (dans le délai maximum de vingt-quatre mois précédant la cession), le cédant ne respecte plus la condition tenant à l’exercice, de manière continue pendant les cinq années précédant la cession, d’une fonction de direction dont la rémunération a représenté plus de la moitié de ses revenus professionnels (CGI, art. 150-0 D ter, II-2°-a), parce qu’il a cessé ses fonctions de direction dans la société et/ou est entré en jouissance de ses droits à la retraite, il est admis, pour apprécier cette condition, de ne pas tenir compte de la période comprise entre la date de cessation des fonctions et/ou du départ à la retraite (premier de ces deux événements) et la date de la cession.

En outre, pour l’appréciation du rapport de 50 % (au sens où la rémunération perçue par le cédant au titre de sa fonction de direction doit représenter plus de la moitié de ses revenus professionnels [I-A-3-a § 70 et suivants]), il est admis de ne pas tenir compte des rémunérations perçues du 1er janvier de l’année de cessation des fonctions de direction et/ou du départ à la retraite (le premier de ces deux événements) jusqu’au 31 décembre de l’année précédant celle de la cession.

Remarque : Afin de tenir compte du principe de l’annualité de l’impôt, il est admis de prendre en compte les rémunérations perçues au cours des cinq années civiles précédant la cession pour apprécier si la rémunération perçue au titre de la fonction de direction a représenté, de manière continue pendant les cinq années précédant la cession, plus de la moitié des revenus professionnels du cédant (I-B § 150 et suivants).

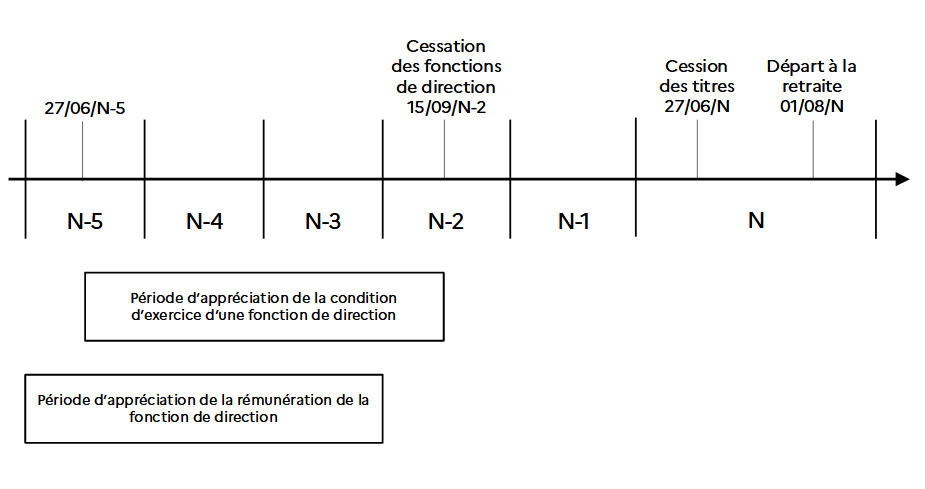

Exemple : Un dirigeant cède l’intégralité des titres de sa PME le 27 juin N. Il a cessé toute fonction de direction dans cette société le 15 septembre N-2 et fera valoir ses droits à la retraite le 1er août N. Dans cette situation, il est admis que la condition liée à :

- l’exercice d’une fonction de direction ne soit appréciée qu’au regard de la seule période comprise entre le 27 juin N-5 au 15 septembre N-2 ;

- une rémunération perçue au titre des fonctions de direction représentant plus de la moitié des revenus professionnels ne soit appréciée qu’au regard des rémunérations perçues entre le 1er janvier N-5 et le 31 décembre N-3 (années civiles N-5 à N-3).

Le schéma suivant illustre cette situation.

A. Conditions tenant à la cessation des fonctions

330

Dans les vingt-quatre mois qui suivent ou précèdent la cession (délai apprécié de date à date), le cédant doit cesser toute fonction dans la société dont les titres ou droits sont cédés.

340

Par fonction, il convient d’entendre les fonctions de direction mentionnées au a du 2° du II de l’article 150-0 D ter du CGI (I-A-1 § 40), ainsi que toute activité salariée au sein de la société concernée.

350

Ainsi, sous réserve du respect des règles applicables au regard du cumul emploi-retraite, le dirigeant cédant pourra, postérieurement à la cession de ses titres ou droits et sans remise en cause du bénéfice de l’abattement fixe prévu au I de l’article 150-0 D ter du CGI :

- exercer une activité non salariée auprès de la société dont les titres ou droits sont cédés (par exemple, consultant ou tuteur au sens de l’article L. 129-1 du C. com.) ;

- exercer une activité professionnelle dans une autre société, y compris la société cessionnaire.

B. Conditions tenant au départ à la retraite

1. Principe

360

Le cédant doit, dans les vingt-quatre mois qui suivent ou précèdent la cession (délai apprécié de date à date) et dans le respect des dispositions du code de la sécurité sociale (CSS) en matière de liquidation de la retraite, faire valoir ses droits à la retraite.

370

Conformément aux dispositions de l’article 74-0 P de l’annexe II au CGI, la date à laquelle le cédant fait valoir ses droits à la retraite s’entend de la date d’entrée en jouissance des droits qu’il a acquis :

- dans le régime obligatoire de base d’assurance vieillesse (retraite de base) auprès duquel il a été affilié à raison de ses fonctions de direction ;

- ou, s’il n’a été affilié à aucun régime de retraite de base pour cette activité, dans le régime de retraite de base auquel il a été affilié au titre de sa dernière activité professionnelle.

380

L’entrée en jouissance de la pension intervient :

- pour le régime des salariés, artisans et commerçants, le premier jour du mois suivant le dépôt de la demande ou, si l’assuré en fait la demande, à une date ultérieure qui sera nécessairement le premier jour d’un mois (CSS, art. R. 351-37) ;

- pour le régime des professions libérales, le premier jour du trimestre civil qui suit la demande de l’intéressé (CSS, art. R. 643-6 et CSS, art. R. 653-8).

390

Pour l’application de ces dispositions, il n’est pas exigé que la retraite soit liquidée au taux plein.

400

En outre, la circonstance que les conditions, notamment en ce qui concerne le nombre de trimestres cotisés, permettant l’ouverture des droits à la retraite ou celles relatives à l’âge légal pour faire valoir ses droits à la retraite, n’aient été réunies qu’après la cession est sans incidence pour l’application de l’abattement fixe prévu à l’article 150-0 D ter du CGI, dès lors que le délai légal de vingt-quatre mois entre la cession et l’entrée en jouissance des droits à la retraite est bien respecté.

405

Toutes autres conditions étant par ailleurs satisfaites, le bénéfice de l’abattement prévu par les dispositions de l’article 150-0 D ter du CGI ne sera pas remis en cause à l’égard des dirigeants ayant déjà cédé les titres de leur entreprise à la date de promulgation de la loi n° 2023-270 du 14 avril 2023 de financement rectificative de la sécurité sociale pour 2023, qui, dans le délai de deux ans suivant cette cession auraient atteint l’âge légal de départ en retraite applicable antérieurement à cette réforme et qui seront effectivement partis en retraite à l’âge légal relevé par cette même réforme (RM Gatel n° 6476, JO Sénat du 28 septembre 2023, p. 5630).

a. Lorsque le dirigeant est affilié à un régime de retraite de base pour son activité de dirigeant

410

Le dirigeant qui cède les titres ou droits de la société dans laquelle il exerce cette fonction doit, s’il souhaite bénéficier des dispositions de l’article 150-0 D ter du CGI, entrer en jouissance de ses droits à retraite acquis auprès de son régime de retraite de base, à raison de son activité de dirigeant, soit dans les vingt-quatre mois qui suivent la cession, soit dans les vingt-quatre mois qui la précèdent.

Il n’est donc pas nécessaire que le cédant fasse également valoir, dans ces délais, l’ensemble de ses droits à retraite acquis auprès des régimes de retraite de base auxquels il a été affilié, à raison des différentes activités professionnelles qu’il a exercées.

420

En outre, la circonstance qu’un dirigeant de société en exercice aurait, préalablement à la cession, fait valoir ses droits à la retraite auprès d’un régime de retraite de base à raison d’une ou plusieurs activités professionnelles (commerçants ou professions libérales par exemple) ne fait pas obstacle à l’application du dispositif prévu à l’article 150-0 D ter du CGI, dès lors qu’il n’a pas déjà fait valoir ses droits à retraite de dirigeant.

b. Lorsque le dirigeant n’est affilié à aucun régime de retraite de base pour son activité de dirigeant

430

En l’absence d’affiliation du dirigeant cédant auprès d’un régime de retraite de base pour cette activité, la date à laquelle le dirigeant fait valoir ses droits à la retraite, pour l’application du c du 2° du II de l’article 150-0 D ter du CGI s’entend de la date d’entrée en jouissance des droits acquis dans le régime de retraite de base auprès duquel il a été affilié à raison de sa dernière activité professionnelle. Dans cette situation, le dirigeant cédant doit entrer en jouissance de ses droits à retraite, soit dans les vingt-quatre mois qui suivent la cession, soit dans les vingt-quatre mois qui la précèdent.

2. Cas particuliers

440

En cas de décès du cédant dans les deux années suivant la cession (délai apprécié de date à date), la condition tenant au départ à la retraite est réputée remplie, dès lors que le cédant a atteint l’âge légal pour entrer en jouissance de ses droits à la retraite à la date du décès, ou aurait atteint cet âge légal dans les vingt-quatre mois suivant la cession (délai apprécié de date à date).

450

En cas de cession totale de titres ou droits d’une société par un dirigeant atteint d’une invalidité correspondant au classement dans la deuxième ou troisième catégorie d’invalidité prévue à l’article L. 341-4 du CSS, le gain net de cession bénéficie de l’abattement fixe prévu à l’article 150-0 D ter du CGI, même si le cédant n’a pas atteint, à la date de la cession, l’âge légal pour faire valoir ses droits à la retraite, dès lors que toutes les autres conditions prévues à l’article 150-0 D ter du CGI sont remplies et que cette cession intervient dans les vingt-quatre mois qui suivent la date à laquelle a été délivrée au cédant la carte « mobilité inclusion » prévue à l’article L. 241-3 du code de l’action sociale et des familles ou, à défaut d’une telle carte, le justificatif du classement en invalidité dans la deuxième catégorie prévue à l’article L. 341-4 du CSS.

La justification est apportée par la production auprès de l’administration fiscale, en lieu et place de la carte « mobilité inclusion », soit de l’attestation de la caisse régionale de sécurité sociale (ou organisme débiteur de la pension d’invalidité) indiquant que le cédant est classé dans la deuxième catégorie d’invalidité, soit de la notification de l’attribution d’une pension d’invalidité au titre d’un régime de sécurité sociale consécutive au classement dans cette même catégorie.

460

En cas de cession totale des titres ou droits d’une société par un dirigeant percevant l’allocation de cessation anticipée d’activité des travailleurs de l’amiante (« allocation de préretraite amiante »), instituée par l’article 41 de la loi n° 98-1194 du 23 décembre 1998 modifiée de financement de la sécurité sociale pour 1999, il est admis que le gain net de cession bénéficie de l’abattement fixe prévu à l’article 150-0 D ter du CGI, même si le cédant n’a pas atteint, à la date de la cession, l’âge légal pour faire valoir ses droits à la retraite, dès lors que toutes les autres conditions prévues à l’article 150-0 D ter du CGI sont remplies et à la condition que la cession des titres ou droits intervienne dans les vingt-quatre mois qui suivent la date à laquelle la caisse régionale d’assurance maladie a notifié au cédant sa décision de lui verser l’allocation de préretraite amiante.

V. En cas de cession des titres ou droits à une société, le cédant ne doit pas détenir de participation dans la société cessionnaire

470

Conformément au 5° du II de l’article 150-0 D ter du CGI, en cas de cession de titres ou droits à une entreprise, le cédant ne doit pas détenir, directement ou indirectement, de droits de vote ou de droits dans les bénéfices sociaux de l’entreprise cessionnaire.

480

En cas de non-respect de cette condition de détention à un moment quelconque au cours des trois années (trente-six mois) suivant la cession des titres ou droits (délai apprécié de date à date), l’abattement fixe qui a été appliqué au gain net de cession initial est remis en cause au titre de l’année au cours de laquelle la condition exposée au V § 470 cesse d’être remplie.

485

En cas de rachat par la société émettrice de ses actions, la condition de non-détention de droits de vote ou de droits dans les bénéfices sociaux de l’entreprise cessionnaire doit être appréciée immédiatement après cette opération et pendant les trois années suivantes.

490

Il est admis que le cédant personne physique qui remplit l’ensemble des conditions légales, notamment celles relatives au niveau de participation cédé, puisse détenir seul, directement ou indirectement, au maximum 1 % des droits de vote ou des droits dans les bénéfices sociaux de la société cessionnaire.

Le dispositif prévu à l’article 150-0 D ter du CGI est donc notamment susceptible d’être applicable aux gains nets de cession réalisés par les dirigeants lorsque le prix de cession versé par la société cessionnaire est constitué par des actions ou parts représentant, directement ou indirectement, au plus 1 % des droits de vote ou des droits aux bénéfices sociaux de la société cessionnaire.

Le pourcentage maximum de 1 % s’apprécie à la date de la cession des titres et pendant les trois années (trente-six mois) qui suivent la cession des titres ou droits.

500

Sont pris en compte pour le calcul de ce seuil les titres ou droits détenus directement et/ou indirectement dans des sociétés, groupements, propriétés ou indivisions.

Pour l’appréciation de la détention indirecte, il est tenu compte des titres ou droits qui sont détenus par l’intermédiaire d’une ou plusieurs sociétés ou groupements. Le pourcentage de ces titres ou droits s’apprécie alors en multipliant entre eux les taux de détention successifs dans la chaîne de participations.

510

En cas de remise au cédant par la société cessionnaire de titres donnant accès à son capital (bons de souscription d’actions, obligations convertibles ou remboursables en actions notamment), le cédant ne pourra pas exercer ses bons ou échanger ses obligations pendant les trois années (trente-six mois) qui suivent la cession des titres, sauf si les actions auxquelles ces titres donnent droit ne lui confèrent pas plus de 1 % des droits de vote ou des droits aux bénéfices sociaux de la société cessionnaire.

Exemple : Soit un dirigeant de société qui cède l’intégralité de la participation majoritaire qu’il détient dans la société A à une société B pour un prix total de 500 000 €. Le prix de cession payé par la société cessionnaire (B) est représenté par :

- du numéraire à hauteur de 350 000 € ;

- des actions de la société B (représentant 150 000 €) représentant 0,5 % du capital (droits de vote et droits aux bénéfices sociaux) de la société B.

Dans cette situation, la plus-value de cession réalisée lors de la cession des titres A entre dans le champ d’application du dispositif prévu à l’article 150-0 D ter du CGI.