IS - Base d'imposition - Produits - Produits de participation non éligibles au régime fiscal des sociétés mères et filiales perçus de filiales européennes

1

En application des dispositions du deuxième alinéa de l'article 223 B du code général des impôts (CGI), lorsqu'ils sont perçus à raison d'une participation dans une société établie hors de France, les produits de participation non éligibles au régime fiscal des sociétés mères et filiales prévu à l'article 145 du CGI versés à une société établie en France et non membre d'un groupe mentionné à l'article 223 A du CGI ou à l'article 223 A bis du CGI sont, sous certaines conditions, retranchés du bénéfice net à hauteur de 99 % de leur montant. Cette fraction de 99 % est calculée d'après le montant des produits de participation, crédit d'impôt compris lorsque la société bénéficiaire les a comptabilisés comme tels.

(10)

20

Pour bénéficier de ce régime :

- la société distributrice établie hors de France doit être soumise à un impôt équivalent à l'impôt sur les sociétés (BOI-ANNX-000071) dans un État membre de l'Union européenne (UE) ou dans un autre État partie à l'accord sur l'Espace économique européen (EEE) ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales ;

- la société distributrice établie hors de France et celle qui reçoit les produits de participation doivent remplir, depuis plus d'un exercice, les conditions qui leur permettraient, si la société distributrice était établie en France, de constituer un groupe en application de l'article 223 A du CGI ou de l'article 223 A bis du CGI, à l'exception toutefois, pour la société distributrice, de la condition d'être soumise à l'impôt sur les sociétés en France.

Remarque : Pour le calcul du taux de détention du capital de cette société distributrice établie hors de France, il est fait abstraction de ses propres actions qu'elle détient dans les conditions et limites prévues par une réglementation étrangère équivalente à celle prévue de l'article L. 225-207 du code de commerce (C. com.) à l'article L. 225-217 du C. com., et il est également fait abstraction des actions dont les droits de vote ne peuvent pas être exercés en application d'une réglementation étrangère équivalente à celle prévue à l'article L. 233-29 du C. com. et à l'article L. 233-30 du C. com. (concernant les participations réciproques), ou à l'article L. 233-31 du C. com. (parce que ces actions sont possédées par une ou plusieurs sociétés dont cette société distributrice détient directement ou indirectement le contrôle). Il est par ailleurs admis que les sociétés concernées ne formulent pas les options et accords prévus à l'article 223 A du CGI.

25

Dès lors que la société distributrice établie hors de France et la société qui perçoit les produits de participation remplissent depuis plus d'un exercice les conditions mentionnées au § 20, cette dernière société déduit ces produits de participation de son bénéfice net à hauteur de 99 % de leur montant, y compris lorsqu'elle n'est pas membre ou société mère d'un groupe uniquement du fait de l'absence des options et des accords du régime de groupe à formuler en application du I et du premier alinéa du III de l'article 223 A du CGI et du I de l'article 223 A bis du CGI.

Il en est notamment ainsi lorsqu'une société qui remplit toutes les autres conditions pour être membre d'un groupe s'abstient de donner son accord en ce sens, ou lorsqu'il lui est impossible de rejoindre un groupe parce qu'elle est détenue par une autre société remplissant elle-même les autres conditions pour appartenir au même groupe sans avoir donné son accord en ce sens. Il en est également ainsi lorsqu'en l'absence d'un accord d'une société qui remplit les conditions pour être société intermédiaire, société étrangère, ou entité mère non résidente, la société qu'elle détient ne peut pas, de ce fait, appartenir à un groupe ou former un groupe horizontal en tant que société mère alors qu'elle en remplit toutes les autres conditions.

Remarque : Une filiale dont le capital est indirectement détenu à 95 % au moins par la société mère d'un groupe ne peut rejoindre ce groupe que si les sociétés par l'intermédiaire desquelles elle se trouve ainsi détenue sont elles-mêmes membres du groupe (II-B § 150 du BOI-IS-GPE-10-20-10). Dans les groupes où la société mère détient une filiale établie en France par l'intermédiaire d'une société établie hors de France, la filiale ne peut rejoindre ce groupe que si la société établie hors de France a donné son accord pour devenir société intermédiaire (II-D § 90 du BOI-IS-GPE-10-30-30 et III-A § 100 du BOI-IS-GPE-10-30-30). Dans les groupes où les sociétés établies en France sont liées entre elles dans les conditions prévues pour les groupes horizontaux, ces sociétés ne peuvent rejoindre le groupe horizontal que si l'entité mère non résidente et les sociétés étrangères qui les détiennent éventuellement ont donné leur accord en ce sens (IV-D-1 § 343 du BOI-IS-GPE-10-40).

Les dispositions de l'article 52 de la loi n° 2023-1322 du 29 décembre 2023 de finances pour 2024 ont aménagé le dispositif de déduction des produits de participation à hauteur de 99 % de leur montant, pour étendre son application, à compter des exercices clos le 31 décembre 2023, aux produits de participation versés par certaines sociétés établies hors de France à une société qui y est établie et dont la non-appartenance à un groupe fiscal est uniquement due à l'absence des options et des accords à formuler en application du I et du premier alinéa du III de l'article 223 A du CGI et du I de l'article 223 A bis du CGI.

30

En pratique, la déduction des produits de participation à hauteur de 99 % de leur montant est mentionnée sur le tableau n° 2058-A-SD « détermination du résultat fiscal » du formulaire n° 2050-LIASSE : LIASSE-BIC/IS (CERFA n° 15949).

Le tableau n° 2058-A-SD du formulaire n° 2050-LIASSE : LIASSE-BIC/IS est disponible en ligne sur www.impots.gouv.fr.

Concernant le traitement des produits de participation perçus de sociétés établies au Royaume-Uni, ou de sociétés établies dans d'autres États de l'UE ou parties à l'accord sur l'EEE et détenues par une société intermédiaire, par une société étrangère (telle que définie au I-D § 110 et suivants du BOI-IS-GPE-10-30-50) ou par l'entité mère non résidente établie au Royaume-Uni, au cours de l'exercice du retrait du Royaume-Uni de l'UE et de l'accord sur l'EEE, et jusqu'à la clôture, par la société bénéficiaire de la distribution, de l'exercice clos le 31 décembre 2020 ou en cours à cette date, il convient de se reporter au BOI-RES-IS-000035.

40

En application des dispositions du deuxième alinéa de l'article 223 B du CGI, une société qui a retranché des produits de participation de son bénéfice net dans les conditions commentées aux § 10 à 30 et qui cède ensuite les titres correspondants doit diminuer leur prix de revient du montant de ces mêmes produits de participation retranchés du bénéfice net pour la détermination de la plus-value ou moins-value de cession, lorsqu'elle n'a pas conservé les titres pendant un délai de deux ans.

Par ailleurs, lorsque les titres de sociétés de gestion de portefeuille mentionnés à la première phrase du deuxième alinéa du a ter du I de l'article 219 du CGI (II-B § 60 du BOI-IS-BASE-20-20-10-10) sont conservés pendant au moins deux ans, leur prix de revient est diminué, pour la détermination de la moins-value de cession, du montant des produits de participation y afférents dont le montant a été retranché du bénéfice net, au cours de l'exercice au titre duquel cette moins-value a été constatée et des cinq exercices précédents.

(50)

60

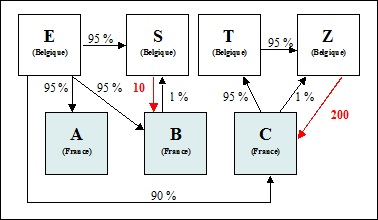

Exemple 1 : La société E, établie en Belgique et soumise à un impôt équivalent à l'impôt sur les sociétés, détient 95 % du capital des sociétés A et B, établies en France et soumises à l'impôt sur les sociétés. Les sociétés A et B remplissent les conditions leur permettant de former ensemble un groupe fiscal horizontal mentionné au deuxième alinéa du I de l’article 223 A du CGI, dont la société E serait l'entité mère non résidente, mais elles n'ont pas formulé les options et accords en ce sens.

La société E détient également 90 % du capital de la société C, établie en France et soumise à l'impôt sur les sociétés. Ce taux de détention étant inférieur à 95 %, la société C ne remplit pas les conditions qui lui permettraient d’être membre du groupe horizontal que pourraient former les sociétés A et B.

Le capital de la société S, établie en Belgique, est détenu à 95 % par la société E et à 1 % par la société B.

La société C détient 1 % du capital de la société Z, établie en Belgique, et 95 % du capital de la société T, établie dans le même État et qui détient 95 % du capital de la société Z.

Les sociétés S, T et Z sont soumises à un impôt équivalent à l’impôt sur les sociétés.

La société S remplirait les conditions pour être membre d'un groupe horizontal formé par les sociétés A et B si elle était établie en France. Les sociétés T et Z rempliraient les conditions pour être membres d’un groupe vertical mentionné au premier alinéa du I de l'article 223 A du CGI, dont serait société mère la société C, si elles étaient établies en France.

Au cours de l’exercice N, clos le 31 décembre 2023 ou à une date ultérieure, la société S réalise une distribution de 10 au profit de la société B, et la société Z réalise une distribution de 200 au profit de la société C.

Le schéma suivant illustre les données de l'exemple.

La participation de la société B représentant moins de 5 % du capital de la société S, elle n’est pas éligible au régime des sociétés mères et filiales prévu à l'article 145 du CGI. Il en est de même de la participation de la société C dans le capital de la société Z.

La société C ne remplit pas les conditions de détention du capital qui lui permettraient d'être société mère ou membre d'un groupe fiscal (sa non appartenance à un groupe ne résulte donc pas d'un choix). La distribution de 200 est retranchée du résultat net de la société C à hauteur de 99 % de son montant, soit 198 (200 x 99 %).

La distribution de 10 perçue par la société B est également retranchée (à hauteur de 99 %) pour déterminer son bénéfice net, même si la non-appartenance à un groupe fiscal des sociétés A et B est uniquement due à l'absence des options et accords qu'elles auraient pu formuler pour former ensemble un groupe horizontal.

70

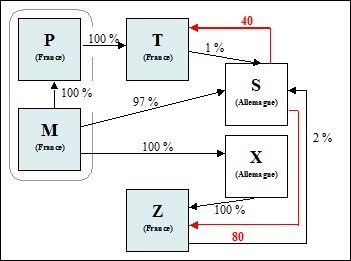

Exemple 2 : La société M forme un groupe fiscal avec la société P dont elle détient 100 % du capital. La société P détient 100 % du capital de la société T établie en France, qui remplit les conditions mentionnées à l’article 223 A du CGI pour appartenir au groupe mais n’a pas donné son accord en ce sens.

La société mère M détient par ailleurs 100 % du capital de la société X, établie en Allemagne et qui détient 100 % du capital de la société Z établie en France. La société X remplit les conditions pour être société intermédiaire au sens du premier alinéa du I de l'article 223 A du CGI, mais n’a pas donné son accord en ce sens. Uniquement de ce fait, la société Z ne peut pas être membre du groupe formé par la société M, alors qu’elle en remplit les autres conditions mentionnées à l’article 223 A du CGI.

Le capital de la société S, établie en Allemagne où elle est soumise à un impôt équivalent à l'impôt sur les sociétés, est détenu à 97 % par la société M, à 2 % par la société Z et à 1 % par la société T. Si elles étaient établies en France, les sociétés X et S rempliraient les conditions pour appartenir à un groupe comprenant les sociétés T et Z.

Au cours de l'exercice N, clos le 31 décembre 2023 ou à une date ultérieure, la société S réalise une distribution, dont 80 au profit de la société Z et 40 au profit de la société T.

Le schéma suivant illustre les données de l'exemple.

Les participations des sociétés T et Z représentant moins de 5 % du capital de la société S, elles ne sont pas éligibles au régime des sociétés mères et filiales prévu à l'article 145 du CGI.

La distribution de 40 perçue par la société T est retranchée (à hauteur de 99 %) pour déterminer son bénéfice net, sans incidence que la non-appartenance de cette société au groupe formé par la société M est uniquement due à l'absence de son accord en ce sens (alors qu’elle en remplit les autres conditions). Cette distribution est donc retranchée à hauteur de 39,60 (40 x 99 %).

La distribution de 80 perçue par la société Z est retranchée (à hauteur de 79,20 (80 x 99%) pour déterminer son bénéfice net, même si l'absence d'accord de cette société Z pour être membre du groupe de la société M résulte uniquement du fait de l'absence de l'accord de la société X pour être société intermédiaire (alors que la société Z en remplit les autres conditions).