RPPM - Plus-values sur biens meubles incorporels - Base d'imposition - Abattement fixe applicable aux gains de cession de titres de PME réalisés par les dirigeants lors de leur départ à la retraite - Champ d'application et conditions d'application du dispositif - Conditions tenant aux titres ou droits cédés

1

L'article 150-0 D ter du code général des impôts (CGI) prévoit deux conditions tenant aux titres ou droits cédés pour le bénéfice de l’abattement fixe de 500 000 €, toutes conditions devant par ailleurs être remplies. Il s'agit :

- d'une condition tenant au niveau de la participation cédée (CGI, art. 150-0 D ter, II-1°) ;

- d'une condition tenant à la durée de détention des titres ou droits cédés (CGI, art. 150-0 D ter, II-4°).

Remarque : S'agissant de cette dernière condition, il convient de se reporter au III § 270 du BOI-RPPM-PVBMI-20-40-10-40.

I. Principe : Cession totale de la participation détenue

10

Conformément au 1° du II de l’article 150-0 D ter du CGI, la cession est en principe unique et totale, c’est-à-dire qu’elle concerne l’intégralité des actions, parts ou droits détenus par le cédant dans la société dont les titres ou droits sont cédés.

Remarque : Les actions et parts de sociétés sont désignées ci-après sous le terme « titres ».

Toutefois, elle peut être partielle lorsqu’elle porte sur un nombre de titres ou de droits correspondant à plus de 50 % des droits de vote de la société dont les titres ou droits sont cédés ou, en cas de la seule détention de l’usufruit, sur un nombre de droits démembrés correspondant à plus de 50 % des droits dans les bénéfices sociaux de la société concernée (cession dite majoritaire).

Exemple 1 : Un dirigeant qui détient la pleine propriété des actions de sa société lui conférant 40 % des droits de vote et 30 % des droits dans les bénéfices sociaux de la société dont les titres ou droits sont cédés devra, pour bénéficier des dispositions de l’article 150-0 D ter du CGI, céder l’intégralité des actions de la société concernée.

Exemple 2 : Un dirigeant qui détient uniquement la nue-propriété des actions de sa société lui conférant 70 % des droits de vote devra, pour bénéficier des dispositions prévues à l’article 150-0 D ter du CGI, céder la nue-propriété d’un nombre d’actions représentant plus de 50 % des droits de vote dans la société.

Exemple 3 : Un dirigeant qui détient uniquement l’usufruit des actions de sa société lui conférant 60 % des droits dans les bénéfices sociaux de la société devra, pour bénéficier des dispositions de l’article 150-0 D ter du CGI, céder l’usufruit d’un nombre d’actions représentant plus de 50 % des droits dans les bénéfices sociaux de la société.

Exemple 4 : Un dirigeant qui détient en pleine propriété des actions de sa société lui conférant 60 % des droits de vote et des droits dans les bénéfices sociaux de la société devra, s’il souhaite bénéficier des dispositions de l’article 150-0 D ter du CGI, céder un nombre d’actions représentant plus de 50 % des droits de vote dans la société.

20

La cession totale ou majoritaire peut être réalisée au profit de plusieurs cessionnaires, mais pour ouvrir droit à l'abattement fixe prévu à l’article 150-0 D ter du CGI, ces cessions multiples doivent en principe être réalisées à la même date, jusqu'au 31 décembre 2022. En tout état de cause, le cédant ne peut avoir droit qu’à un seul abattement fixe de 500 000 € par société cible (BOI-RPPM-PVBMI-20-40-20 au II-A § 50).

Ainsi, si plusieurs cessions de titres ou droits de la société, prises isolément, respectent la condition prévue au 1° du 3 de l'article 150-0 D ter du CGI, l’abattement fixe ne s’applique qu’à une seule cession.

II. Cas particulier des cessions de titres ou droits échelonnées dans le temps

A. Cessions de titres ou droits échelonnées dans le temps réalisées à compter du 1er janvier 2018

30

Par dérogation au principe de la cession des titres ou droits réalisée à une même date, dans l’hypothèse où les cessions seraient échelonnées dans le temps, qu’elles soient réalisées au profit d’un ou de plusieurs cessionnaires, il est admis que plusieurs cessions puissent être cumulativement prises en compte, dans les conditions fixées ci-après, pour ouvrir droit à l'abattement fixe prévu à l'article 150-0 D ter du CGI et pour apprécier la condition de cession totale (ou, le cas échéant, majoritaire) prévue au 1° du II de l'article 150-0 D ter du CGI.

Seules les cessions réalisées jusqu'au 31 décembre 2022 doivent être prises en compte.

Remarque : L’abattement fixe s'applique, le cas échéant à plusieurs plus-values réalisées dans le cadre de cessions échelonnées dans les conditions décrites au II-A-1 § 40 ainsi qu'au II-A-2 § 50 et § 60 dans la limite globale de 500 000 €.

Dans cette situation, il convient de distinguer selon que les deux évènements (cessation des fonctions et départ à la retraite) interviennent à la même date ou à des dates différentes.

1. Cas des cessions de titres ou droits échelonnées dans le temps lorsque la cessation des fonctions et le départ à la retraite interviennent à la même date

40

Dans cette situation, il est admis, pour l’appréciation de la condition de cession totale (ou, le cas échéant, majoritaire) prévue par le 1° du II de l’article 150-0 D ter du CGI, de prendre en compte les cessions intervenues avant et après le départ à la retraite (ou la cessation des fonctions), sous réserve qu’il ne s’écoule pas un délai supérieur à vingt-quatre mois entre la première et la dernière des cessions prises en compte pour déterminer si la condition de cession totale (ou majoritaire) est remplie.

Exemple : M. R, président-directeur général (PDG) et actionnaire à 100 % d’une société par actions simplifiée [SAS] (droits de vote et droits dans les bénéfices sociaux), fait valoir ses droits à la retraite et cesse ses fonctions de direction dans la société le même jour, soit le 15 mai N, et procède ou a procédé à la cession échelonnée de l’intégralité de ses actions aux dates et dans les proportions suivantes :

- le 18 septembre N-2 : 5 % du capital ;

- le 20 juin N-1 : 55 % du capital ;

- le 19 février N : 15 % du capital ;

- le 4 février N+1 : 25 % du capital.

Pour l’appréciation de la condition tenant à la cession totale prévue au 1° du II de l’article 150-0 D ter du CGI, il convient de prendre en compte les cessions suivantes :

- soit celles réalisées dans les vingt-quatre mois suivant le départ à la retraite (ou la cessation des fonctions), c’est-à-dire celles réalisées du 15 mai N au 15 mai N+2. Au cas particulier, l’ensemble des cessions réalisées au cours de cette période représente 25 % du capital de la société (cession du 4 février N+1). Cette cession représentant une cession totale (cession de l’ensemble des actions détenues par le cédant au jour de la cession), elle peut bénéficier de l'abattement fixe prévu à l'article 150-0 D ter du CGI, toutes autres conditions du dispositif étant par ailleurs remplies. En revanche, les autres cessions ne bénéficient pas de cet abattement fixe ;

- soit celles réalisées dans les vingt-quatre mois précédant le départ à la retraite (et la cessation des fonctions), c’est-à-dire celles réalisées du 15 mai N-2 au 15 mai N. Au cas particulier, l’ensemble des cessions réalisées au cours de cette période représente 75 % du capital de la société (cessions des 18 septembre N-2, 20 juin N-1 et 19 février N). Ces cessions représentant une cession partielle de plus de la moitié des droits de vote de la société, elles peuvent bénéficier de l'abattement fixe prévu à l'article 150-0 D ter du CGI, toutes conditions étant par ailleurs remplies. En revanche, la cession réalisée le 4 février N+1 ne bénéficie pas de l'abattement fixe ;

- soit, en application de la tolérance administrative prévue ci-dessus, celles réalisées pendant une période de vingt-quatre mois qui comprend le départ à la retraite (et la cessation des fonctions), c’est-à-dire en l’espèce :

- soit celles réalisées du 18 septembre N-2 au 19 février N. Au cas particulier, l’ensemble des cessions réalisées au cours de cette période représente 75 % du capital. Dès lors qu’elles constituent une cession partielle de plus de la moitié des droits de vote de la société, ces cessions peuvent bénéficier de l'abattement fixe prévu à l'article 150-0 D ter du CGI, toutes autres conditions du dispositif étant par ailleurs remplies. En revanche, la cession réalisée le 4 février N+1 ne bénéficie pas de cet abattement ;

- soit celles réalisées du 20 juin N-1 au 4 février N+1. Au cas particulier, l’ensemble des cessions réalisées au cours de cette période représente 95 % du capital. Dès lors qu’elles constituent une cession partielle de plus de la moitié des droits de vote de la société (et au demeurant la cession de l'ensemble de la participation restante), ces cessions peuvent bénéficier de l'abattement fixe prévu à l'article 150-0 D ter du CGI, toutes autres conditions du dispositif étant par ailleurs remplies. En revanche, la cession réalisée le 18 septembre N-2 ne bénéficie pas de cet abattement.

2. Cas des cessions de titres ou droits échelonnées dans le temps lorsque la cessation des fonctions et le départ à a retraite interviennent à des dates différentes

50

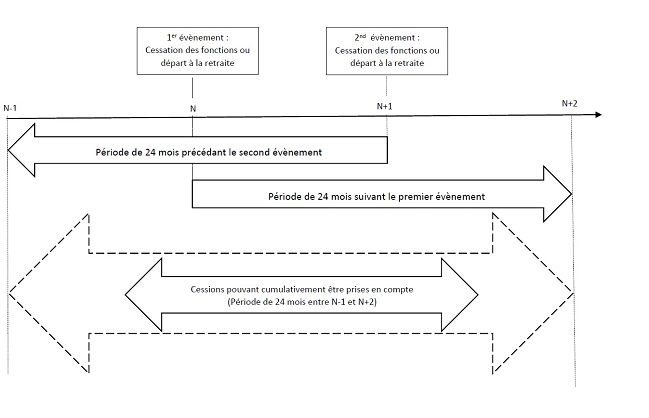

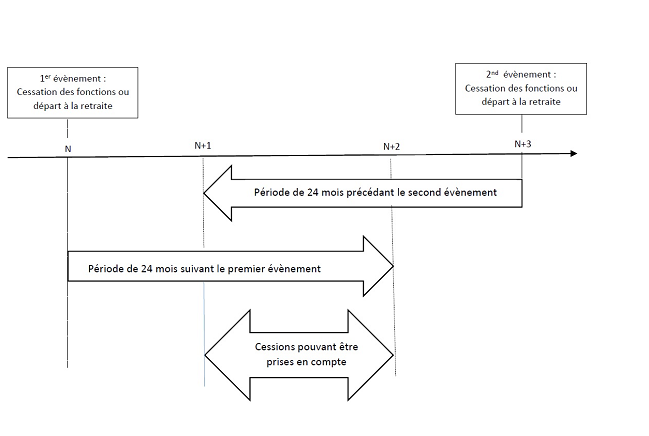

Dans cette situation, lorsque qu’il ne s’écoule pas un délai supérieur à vingt-quatre mois entre ces deux évènements (cessation des fonctions et départ à la retraite), il est admis, pour déterminer si la condition de cession totale (ou majoritaire) est remplie, de prendre en compte, cumulativement, toute cession intervenue dans les vingt-quatre mois précédant la cessation des fonctions ou le départ à la retraite (dernier de ces deux événements) et toute cession intervenue dans les vingt-quatre mois suivant la cessation des fonctions ou le départ à la retraite (premier de ces deux événements), à la condition qu’il ne s’écoule pas un délai supérieur à vingt-quatre mois entre la première et la dernière des cessions échelonnées cumulativement prises en compte.

Ainsi, toute cession prise en compte doit être distante de moins de deux ans de chacun des deux événements.

60

Lorsqu’un délai compris entre vingt-quatre mois et quarante-huit mois s’écoule entre chacun des deux évènements (cessation des fonctions et départ à la retraite), il est précisé qu’il ne peut être pris en compte, cumulativement, que les seules cessions qui sont distantes de moins de deux ans de chacun des deux évènements.

B. Cas particulier des cessions de titres ou droits échelonnées dans le temps et réalisées antérieurement au 1er janvier 2018 et postérieurement à cette même date

70

Par mesure de tempérament, il est admis d’appliquer l'abattement fixe de 500 000 € prévu à l'article 150-0 D ter du CGI dans sa rédaction postérieure au 31 décembre 2017 aux gains de cessions échelonnées comprenant des cessions réalisées antérieurement au 1er janvier 2018 qui ne remplissent pas la condition de cession totale ou majoritaire des titres ou droits de la société à la double condition que :

- d'une part, l'ensemble des cessions échelonnées, en tenant compte des cessions échelonnées réalisées avant et à compter du 1er janvier 2018, sont réalisées dans le respect des conditions de la mesure de tolérance prévue au II § 30 et suivants et répondent à la condition de cession totale ou majoritaire des titres prévue au 1° du II de l'article 150-0 D ter du CGI ;

- d’autre part, l'abattement fixe appliqué à l'ensemble des gains de cessions des titres ou droits de la société cible n’excède pas le montant global de 500 000 euros.

80

Dans ce cas, l'abattement fixe s'applique en priorité sur les gains de cessions réalisées antérieurement au 1er janvier 2018, et, pour le reliquat, sur les gains de cessions réalisées à compter de cette même date.

En tout état de cause, les abattements proportionnels pour durée de détention prévus à l'article 150-0 D du CGI ne peuvent pas s'appliquer aux cessions réalisées à compter du 1er janvier 2018 prises en compte pour l'application de l'abattement fixe (CGI, art. 150-0 D-1, dernier alinéa).

III. Cession de titres ou droits détenus par l'intermédiaire d'une personne interposée

90

Lorsque le dirigeant d’une société détient les titres ou droits de cette société par l’intermédiaire d’une personne interposée, c'est-à-dire une société ou un groupement relevant du régime des sociétés de personnes prévu à l'article 8 du CGI, à l'article 8 bis du CGI et à l'article 8 ter du CGI, et dont les bénéfices sont imposés entre les mains de ses associés (BOI-RPPM-PVBMI-10-30-10 au I-B § 30 et suiv.), la condition tenant à la cession totale ou partielle des titres ou droits de la société concernée s’apprécie en tenant compte des titres ou droits détenus par le dirigeant par l’intermédiaire de cette personne interposée, les conditions tenant au cédant (BOI-RPPM-PVBMI-20-40-10-40) s’appréciant au niveau de l’associé personne physique de la personne interposée et non au niveau de la personne interposée.

Exemple : Soit le dirigeant d’une société A qui détient 70 % du capital de cette société (droits de vote et droits financiers) :

- directement, à hauteur de 40 % ;

- et par l’intermédiaire d’une personne interposée, à hauteur de 30 % (hypothèse retenue : le dirigeant détient 50 % du capital de la personne interposée qui détient elle-même 60 % du capital de la société A).

Pour bénéficier du dispositif, ce dirigeant doit céder plus de 50 % des droits de vote de la société A. Pour ce faire, s’il cède l’intégralité des droits de vote qu’il détient directement dans la société A, la personne interposée doit céder plus de 20 % des droits de vote qu’elle détient dans cette même société A (soit indirectement plus de 10 % par le dirigeant concerné). Les autres associés personnes physiques de la personne interposée, non-dirigeants de la société A, ne peuvent prétendre au bénéfice du dispositif.

IV. Cas particulier des titres ou droits pour partie cédés et pour partie apportés à une société soumise à l'impôt sur les sociétés

100

Il est précisé que pour l'application de l'abattement fixe prévu à l'article 150-0 D ter du CGI, le cédant ne doit pas détenir, directement ou indirectement, de droits de vote ou de droits dans les bénéfices sociaux de l'entreprise cessionnaire (CGI, art. 150-0 D ter, II-5°). Pour plus de précisions sur cette condition, il convient de se reporter au V § 470 à 510 du BOI-RPPM-PVBMI-20-40-10-40.

Toutefois, lorsqu’à la même date, les titres ou droits détenus par le contribuable détenant plus de 50 % des droits de vote dans la société cédée sont pour partie cédés, et pour partie apportés à une société soumise à l’impôt sur les sociétés en échange de titres de cette dernière, il est admis, pour l’application des 1° et 5° du II de l’article 150-0 D ter du CGI, de prendre en compte les seuls titres ou droits cédés (dans le respect, pour ces titres ou droits cédés, du 5° du II de l'article 150-0 D ter du CGI), à l'exclusion des titres ou droits apportés. En effet, pour ces derniers, l'apporteur ne se défait pas, indirectement, de sa participation.

Ainsi, le gain net résultant de la seule cession proprement dite peut bénéficier de l'abattement fixe prévu à l'article 150-0 D ter du CGI, si les titres ou droits cédés, à l'exclusion des titres apportés, représentent plus de 50 % des droits de vote dans cette société ou, en cas de la seule détention de l’usufruit, plus de 50 % des droits dans les bénéfices sociaux de la même société, étant précisé que toutes les conditions prévues à l’article 150-0 D ter du CGI devant par ailleurs être remplies.

110

Exemple 1 : Un dirigeant détient 7 000 actions d’une société A lui conférant 70 % des droits de vote. Le même jour, il cède 5 100 titres (lui conférant 51 % des droits de vote) à une société B et apporte 1 000 titres (lui conférant 10 % des droits de vote) à une société C soumise à l’impôt sur les sociétés qu’il contrôle au sens de l’article 150-0 B ter du CGI (apport sans soulte). Il conserve les 900 titres restants lui conférant 9 % des droits de vote.

Seuls les titres cédés sont pris en compte pour l'application de l'article 150-0 D ter du CGI.

Le nombre total de titres cédés représentant plus de 50 % des droits de vote dans la société (51 %), le gain net de cession des 5 100 titres cédés est éligible à l'abattement fixe prévu à l'article 150-0 D ter du CGI, si toutes les conditions prévues par ce même article, y compris celle tenant à l’absence de détention d’une participation, directe ou indirecte, dans la société cessionnaire (pour plus de précisions sur cette condition, il convient de se reporter au V § 470 à 510 du BOI-RPPM-PVBMI-20-40-10-40).

Si les titres ou droits que le dirigeant détenait lui avaient conféré au plus 50 % des droits de vote, il aurait dû céder l’intégralité de ses titres ou droits.

Exemple 2 : Un dirigeant détient 7 000 actions d’une société A lui conférant 70 % des droits de vote. Le même jour, il cède 3 000 titres (lui conférant 30 % des droits de vote) à une société B et apporte 3 000 titres (lui conférant 30 % des droits de vote) à une société C. Il conserve les 1 000 titres restants lui conférant 10 % des droits de vote.

Le total du nombre de titres cédés et du nombre de titres apportés (6 000 titres) représentent plus de 50 % des droits de vote (60 %).

Cependant, les 3 000 titres effectivement cédés à la société A ne représentent que 30 % des droits dans la société. La cession ne portant pas sur plus de 50 % des droits de vote dans la société dont les titres sont cédés, le gain net de cession n’est pas éligible à l’abattement fixe.