BA - Régimes d'imposition - Options

I. Option pour un régime réel d'imposition

1

Les exploitants relevant de plein droit du régime forfaitaire peuvent se soustraire à ce régime d'imposition en optant pour le régime simplifié (code général des impôts (CGI), art. 69-II-a) ou pour le régime normal (CGI, art. 69-III, al. 2).

Les contribuables qui relèvent normalement du régime simplifié peuvent se placer, sur option, sous le régime du réel normal (CGI, art. 69-III, al. 2).

Ces options obéissent aux règles suivantes :

A. Forme et délai de l'option

10

L'article 69-lV du CGI prévoit que les options pour un régime réel d'imposition (normal ou simplifié) doivent être formulées dans le délai de déclaration prévu à l'article 65 A du CGI ou dans le délai de déclaration des résultats de l'année ou de l'exercice précédant celui au titre duquel elles s'appliquent.

1. Option pour le passage du forfait à un régime réel d'imposition

20

Les exploitants relevant normalement du régime du forfait collectif (exploitants individuels, GAEC, autres groupements ou sociétés créés avant le 1er janvier 1997 non passibles de l'impôt sur les sociétés) peuvent opter soit pour le régime simplifié, soit pour le régime normal.

Remarque : Les groupements autres que les GAEC visés à l'article 71 du CGI, et les sociétés non passibles de l'IS créés à compter du 1er janvier 1997 sont exclus du régime forfaitaire d'imposition et soumis de plein droit au régime simplifié d'imposition (cf. BOI-BA-REG-20-20 V).

30

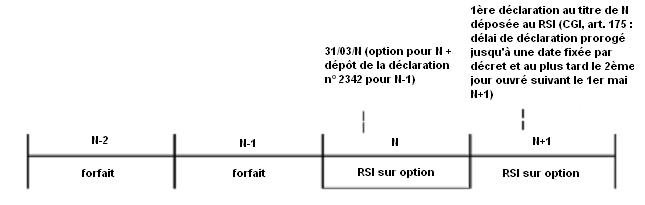

Les exploitants relevant normalement du régime du forfait, qui désirent être imposés selon un régime réel d'imposition au titre d'une année donnée, doivent donc formuler leur option dans le délai de dépôt de la déclaration n° 2342 relative à l'année précédant celle au titre de laquelle l'option s'applique.

L'option peut être exercée directement sur la déclaration n° 2342 de l'exploitant (case à cocher).

La déclaration n° 2342 (CERFA n° 10264) est disponible dans la rubrique de recherche de formulaire sur le site « impots.gouv.fr ».

Exemple : Pour être imposé selon les règles du régime réel simplifié en N, un exploitant forfaitaire doit formuler son option pour ce régime lors du dépôt de la déclaration n° 2342 relative à l'année N-1, en principe avant le 1er avril N (CGI, art. 65 A).

2. Option pour le passage du régime simplifié au régime réel normal

40

Les exploitants soumis de plein droit au régime simplifié d'imposition peuvent opter pour le régime réel normal dans le délai du dépôt de la déclaration des résultats (n° 2139) de l'exercice précédant celui au titre duquel l'option s'applique (CGI. art. 69-IV).

L'option peut être exercée directement sur la déclaration de résultat de l'exploitant (case à cocher).

La déclaration n° 2139 (CERFA n° 11144) est disponible dans la rubrique de recherche de formulaire sur le site « impots.gouv.fr ».

a. Exploitants dont l'exercice coïncide avec l'année civile

50

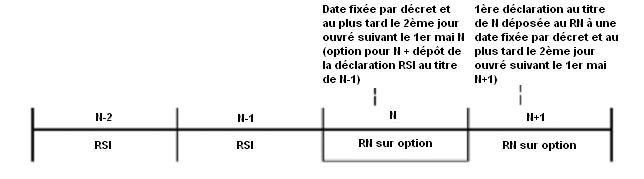

Les exploitants soumis au régime simplifié d'imposition et dont l'exercice coïncide avec l'année civile peuvent opter pour le régime réel normal d'imposition sur la déclaration des résultats de l'exercice clos au 31 décembre de l'année précédant celle au titre de laquelle l'option doit s'appliquer.

Cette déclaration est déposée à une date fixée par décret et au plus tard le deuxième jour ouvré suivant le 1er mai de l'année suivante (CGI, art. 175 ; CGI, ann. III, art. 344 I-0 bis).

Exemple : Afin d'opter pour le régime réel normal au titre de l'exercice débutant au 1er janvier N, l'exploitant remplira la rubrique appropriée de la déclaration des résultats (n° 2139) de l'exercice clos au 31 décembre N-1 à déposer, en principe, à une date fixée par décret et au plus tard le 2ème jour ouvré suivant le 1er mai N.

b. Exploitants dont l'exercice ne coïncide pas avec l'année civile

60

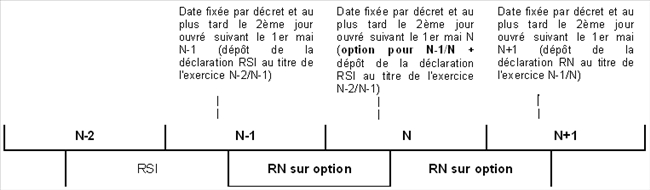

Les exploitants soumis au régime simplifié d'imposition dont l'exercice ne coïncide pas avec l'année civile peuvent opter pour le régime réel normal d'imposition sur la déclaration des résultats de l'exercice clos au cours de l'année précédant celle au titre de laquelle l'option doit s'appliquer.

Cette déclaration est déposée à une date fixée par décret et au plus tard le deuxième jour ouvré suivant le 1er mai de l'année suivante (CGI, art. 175 ; CGI, ann. III, art. 344 I-0 bis).

Exemple : Afin d'opter pour le régime réel normal au titre de l'exercice clos dans le courant de l'année N, l'exploitant remplira la rubrique appropriée de la déclaration des résultats (n° 2139) de l'exercice clos dans le courant de l'année N-1 à déposer, en principe, à une date fixée par décret et au plus tard le 2ème jour ouvré suivant le 1er mai N.

Ainsi, un exploitant dont l'exercice est clos au 31 mai N-1 pourra opter, pour l'exercice clos en N, sur la déclaration des résultats de l'exercice 1er juin N-2 / 31 mai N-1, déposée en principe à une date fixée par décret et au plus tard le 2ème jour ouvré suivant le 1er mai N.

3. Précisions

a. Imposition du conjoint survivant ou de l'indivision

70

Le décès de l'un des membres d'une communauté conjugale qui met en valeur une exploitation agricole entraîne une cessation d'activité et un changement d'exploitant. L'exploitation peut être poursuivie soit par l'indivision successorale, soit par le conjoint survivant, qu'il ait été coexploitant ou non, soit par un autre héritier, soit enfin par un tiers. Le premier alinéa de l'article 69 B du CGI prévoit que le régime de bénéfice réel qui s'appliquait en raison de ses recettes à l'exploitant décédé reste applicable au conjoint survivant ou à l'indivision successorale qui poursuit l'exploitation.

80

Le III de l'article 69 du CGI précise expressément que le conjoint survivant ou l'indivision successorale qui poursuit l'exploitation peut opter pour le régime réel normal si le défunt était soumis au régime simplifié d'imposition. Cette option est exercée dans les délais prévus en faveur des exploitations nouvelles (cf. I-A-4).

b. Personnes effectuant des opérations commerciales sur les animaux de boucherie et de charcuterie

90

En application des dispositions de l'article 69 C du CGI, les profits tirés de leurs activités agricoles par les personnes qui effectuent des opérations commerciales sur des animaux de boucherie et de charcuterie sont obligatoirement imposés d'après un régime réel (cf. BOI-BA-REG-20-20).

100

Le III de l'article 69 du CGI précise expressément que ces exploitants peuvent opter pour le régime normal d'imposition.

4. Cas particulier des exploitations nouvelles

110

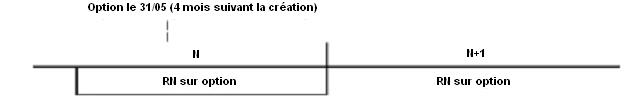

Lorsque la date de début de l'activité est proche de celle de l'exercice de l'option, les dispositions de l'article 69-lV du CGI pourraient laisser aux agriculteurs un délai insuffisant pour opter.

Dès lors, le second alinéa du IV de l'article 69 du CGI prévoit que les exploitants qui désirent opter pour un régime réel d'imposition dès leur premier exercice d'activité doivent exercer leur option dans un délai de quatre mois à compter de la date du début de l'activité.

Toutefois, lorsque le premier exercice a une durée inférieure à quatre mois, l'option doit être exercée au plus tard à la date de clôture de cet exercice.

Exemples :

- Dans l'hypothèse d'un début d'activité le 1er février N avec clôture du premier exercice au 31 décembre de la même année, l'option devra être déposée sur papier libre au plus tard le 31 mai N.

- Dans l'hypothèse d'un début d'activité le 1er novembre N avec clôture au 31 décembre de la même année, l'option devra être déposée dans les mêmes conditions au plus tard le 31 décembre N.

- Dans l'hypothèse d'un début d'activité le 1er octobre N avec clôture au 30 septembre N+1, l'option devra être déposée dans les mêmes conditions au plus tard le 31 janvier N+1.

5. Forme de l'option

120

L'option doit être expresse. Aucune forme particulière n'est exigée, mais elle doit faire l'objet d'une déclaration signée du contribuable indiquant très nettement le régime d'imposition choisi, et adressée au service des Impôts du lieu de l'exploitation.

L'option peut également être exercée directement sur la déclaration de résultat de l'exploitant (case à cocher).

La simple souscription d'une déclaration de revenus faisant état des résultats réels de l'exploitation agricole, même accompagnée d'un compte d'exploitation, ne peut pas être regardée comme une dénonciation expresse du régime du bénéfice agricole forfaitaire (CE, 22 janvier 1982, N° 15677 ; dans le même sens, CE, 11 mai 1987, n° 52399).

De la même façon :

Ne peuvent tenir lieu d'option pour le régime réel, ni une lettre faisant état du déficit de l'exploitation, ni la communication des bilans comptables (CAA PARIS, arrêt du 11 juillet 1991, n° 1201).

Toutefois, dans le cas particulier des exploitations nouvelles, il est admis que la simple souscription d'une déclaration de revenus faisant état des résultats réels de l'exploitation agricole, accompagnée d'un compte d'exploitation, puisse être regardée comme valant option, sous réserve que cette déclaration soit déposée dans le délai légal de dépôt de la déclaration du résultat du premier exercice.

130

En cas de pluralité d'exploitations la déclaration est transmise au service des Impôts du lieu de la direction commune ou, à défaut, du lieu du principal établissement.

B. Validité de l'option

1. Principe

140

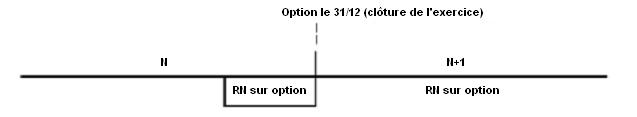

Conformément aux dispositions de l'article 38 sexdecies JE de l'annexe III au CGI :

- les périodes de validité de l'option pour un régime réel d'imposition sont exprimées en exercices ;

- ces périodes sont fixées à deux exercices.

2. Durée de validité

150

Les options pour un régime réel d'imposition sont valables pour l'exercice au titre duquel elles sont exercées et pour l'exercice suivant. Ces dispositions s'appliquent aussi bien aux options exercées par un exploitant soumis de plein droit au régime forfaitaire (en application du a du II de l'article 69 du CGI) qu'à celles exercées par un exploitant soumis de plein droit au régime simplifié d'imposition (en application du second alinéa du III de l'article 69 du CGI).

Elles sont irrévocables pendant cette période. Une exception est toutefois prévue à l'article 69 B du CGI en faveur des exploitants dont les recettes passent en dessous d'une certaine limite (cf. II).

Exemple : un exploitant relevant normalement du forfait pour l'année N, qui a régulièrement opté pour le régime simplifié d'imposition au titre de l'exercice débuté au 1er janvier et clos au 31 décembre de cette même année, reste obligatoirement soumis à ce régime jusqu'à la clôture du second exercice au 31 décembre N+1.

3. Reconduction et renonciation

160

Seule la première option exige une déclaration expresse.

Les options exercées se reconduisent ensuite tacitement par période de deux exercices, sauf renonciation expresse adressée au service des impôts dans le délai de dépôt de la déclaration des résultats du dernier exercice de chaque période.

Exemple : l'exploitant ayant opté pour le régime simplifié d'imposition au titre de l'exercice clos au 31 décembre N pourra renoncer à cette option, au titre de l'exercice débutant au 1er janvier N+2, en adressant une lettre au service des Impôts compétent dans le délai de dépôt de la déclaration des résultats de l'exercice clos en N+1.

170

Dans le même délai, l'exploitant peut, selon la nature du régime de bénéfice réel choisi en début de période, demander à passer du régime simplifié au régime normal ou vice versa.

Exemple : On suppose que la moyenne des recettes annuelles de l'exploitant évoqué au I-B-2 demeure inférieure à la limite du forfait. À compter du 1er janvier N+2, il aura la possibilité :

- de demeurer sous le régime simplifié pour la période N+2/N+3 (dans ce cas aucune formalité n'est nécessaire, la première option étant reconduite tacitement) ;

- de se replacer sous le régime du forfait, à condition de renoncer à son option dans le délai de déclaration des résultats de l'année N+1 ;

- d'opter pour le régime réel normal pour la période N+2/N+3 à condition d'en faire la demande dans le même délai.

4. Exception

180

L'option formulée par un exploitant relevant du régime simplifié en faveur du régime réel normal est en principe irrévocable pendant la période de validité de deux exercices.

Toutefois, il est admis que les contribuables dont le forfait a été dénoncé par l'Administration , peuvent renoncer à leur option pour le régime réel normal lorsque les faits ayant justifié la dénonciation du forfait collectif par l'Administration n'existent plus (cf. BOI-BA-REG-20-10).

Dans ce cas, l'exploitant dont la moyenne des recettes n'a pas dépassé la limite du forfait peut demander à être replacé sous le régime du forfait à compter du 1er janvier de l'année suivant celle au cours de laquelle les faits motivant la dénonciation du forfait ont disparu.

Ce choix doit être notifié par écrit à l'Administration avant le 31 mars de la deuxième année suivant la disparition de ces mêmes faits.

Exemple : Un exploitant dont le forfait a été dénoncé par l'Administration a opté pour le régime du bénéfice réel normal pour la période N-1/N.

On suppose, par exemple, qu'au cours de l'année N-1 l'intéressé renonce à l'activité commerciale imposée selon le mode réel qui est à l'origine de la dénonciation du forfait.

Cet exploitant pourra demander à être replacé sous le régime du forfait à compter du 1er janvier N à condition de notifier son choix à l'Administration avant le 31 mars N+1.

5. Contribuables dont la moyenne de recettes s'élève au-dessus de la limite de 76 300 € (ou de 350 000 €) avant l'expiration de la période de deux exercices

190

L'option souscrite par un exploitant demeure valable pour la durée initialement prévue tant que la moyenne des recettes qu'il réalise est compatible avec l'application du régime optionnel choisi.

En d'autres termes, le délai de validité de l'option continue de courir même dans l'hypothèse où l'exploitant vient à relever de plein droit du régime initialement choisi sur option avant l'expiration de la période de deux exercices. Par contre, l'option est frappée de caducité lorsque la moyenne des recettes excède la limite supérieure d'application du régime optionnel.

Ces principes comportent les conséquences suivantes :

200

Contribuable ayant opté pour le régime réel normal et dont la moyenne des recettes annuelles s'élève au-dessus de 350 000 € puis redescend en dessous de cette limite avant l'expiration de la période de deux exercices : l'exploitant demeure placé sous le régime réel normal jusqu'à l'expiration de la durée normale de l'option.

210

Contribuable ayant opté pour le régime simplifié et dont la moyenne des recettes annuelles s'élève au-dessus de 350 000 € : dans ce cas, l'exploitant se trouve placé à titre obligatoire sous le régime réel normal à compter du premier exercice suivant la période biennale de référence (CGI, art. 69-III du CGI).

Exemple : Un exploitant ayant opté pour le régime simplifié à compter du 1er janvier N réalise les recettes suivantes :

N : 70 000 € ;

N+1 : 330 000 € ;

N+2 : 380 000 €.

Ce contribuable sera placé de plein droit sous le régime réel normal à compter du 1er janvier N+3.

C. Portée de l'option

220

L'option pour un régime réel d'imposition présente un caractère indivisible et couvre l'ensemble des activités, à l'exception des bénéfices procurés par les activités citées à l'article 76 du CGI (cf. BOI-BA-SECT-10).

Lorsqu'elle émane d'un exploitant individuel, elle s'applique à l'ensemble des opérations qu'il réalise à titre personnel et comme membre d'un groupement ou d'une société non passible de l'impôt sur les sociétés. Dans ce dernier cas, l'option exercée par un associé ne produit ses effets qu'à l'égard de l'intéressé et n'influe donc pas sur la situation des autres membres ou de la personne morale.

De la même façon, l'option formulée par un exploitant individuel avant de devenir associé d'une société au cours de la période couverte par cette option, continue à produire ses effets s'il réalise des recettes à titre personnel.

Lorsqu'elle émane d'un groupement ou d'une société, elle vaut pour l'ensemble des associés en ce qui concerne les bénéfices retirés de leur participation au groupement.

Remarque : Il est rappelé que les groupements autres que les GAEC visés à l'article 71 du CGI, et les sociétés agricoles créés à compter du 1er janvier 1997 sont exclus du régime forfaitaire agricole (cf. BOI-BA-REG-20-20-V).

D. Effets de l'option

230

Les agriculteurs qui exercent l'option pour le régime du bénéfice réel normal ou pour le régime simplifié sont assimilés, pendant toute la période qu'elle couvre, à ceux qui relèvent de plein droit du régime choisi.

Leur bénéfice est déterminé dans les mêmes conditions. Ils doivent se conformer à toutes les obligations propres au régime pour lequel ils ont opté, notamment en ce qui concerne la production des divers documents et déclarations.

II. Option pour le retour au régime du forfait

240

L'article 69 B, al. 1, du CGI prévoit la soumission définitive à un régime réel d'imposition des exploitants agricoles qui y sont imposés en raison du montant de leurs recettes, même en cas d'abaissement ultérieur de celles-ci.

Il prévoit par ailleurs que le régime de bénéfice réel qui s'appliquait en raison de ses recettes à l'exploitant décédé reste applicable au conjoint survivant ou à l'indivision successorale qui poursuit l'exploitation (cf. BOI-BA-REG-20-20-IV).

Le dernier alinéa de l'article 69 B du CGI, permet toutefois aux exploitants individuels, dont les recettes mesurées sur la moyenne des deux années consécutives précédentes s'abaissent en dessous de 46 000 €, d'opter pour leur retour au forfait.

A. Exploitants concernés par la mesure

250

L'option pour le retour au forfait peut être formulée par les exploitants individuels assujettis à un régime réel en fonction de leurs recettes lorsque la moyenne de celles-ci s'abaisse en dessous de 46 000 €, s'ils n'ont pas opté pour l'application de la moyenne triennale prévue à l'article 75-0 B du CGI ou, s'ils ont renoncé à une telle option (cf. II-A-3).

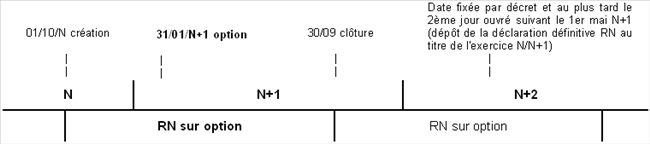

Ces exploitants doivent :

1. Exercer à titre individuel

260

Seuls les exploitants individuels peuvent opter pour le retour au forfait après avoir été assujettis à un régime réel d'imposition en fonction de leurs recettes.

Les sociétés et groupements agricoles ne peuvent pas exercer cette option.

270

Observations :

1° Les exploitations agricoles à responsabilité limitée (EARL) sont des sociétés civiles (cf. BOI-BA-CHAMP-20-20-I-A-4-a § 130) : elles ne bénéficient donc pas de cette possibilité même si elles ne comprennent qu'un seul associé.

2° Les membres des sociétés ou groupements (sociétés civiles d'exploitation agricole, GAEC, etc.) peuvent exercer cette option à titre individuel s'ils disposent aussi d'une exploitation à titre individuel et si la moyenne de leurs recettes déterminée dans les conditions prévues aux articles 69 du CGI et 70 du CGI s'abaisse en dessous de 46 000 €. Cette option n'emporte pas de conséquence pour la société ou le groupement dont ils sont membres (cf. également BOI-BA-REG-10-30-II-B).

2. Être assujetti à un régime réel d'imposition en fonction de la moyenne de ses recettes

280

La possibilité de retourner au forfait par abaissement de la moyenne des recettes en dessous de 46 000 € ne concerne que les exploitants soumis à un régime de bénéfice réel en raison du montant de leur chiffre d'affaires par application de l'article 69 B du CGI.

Remarque : Les exploitants individuels qui ne peuvent pas être au régime du forfait en application des articles 69 A du CGI et 69 C du CGI ne sont donc pas concernés par cette mesure (cf. BOI-BA-REG-20-10 et BOI-BA-REG-20-20) .

Cette disposition ne modifie pas les autres possibilités de retour au forfait, de plein droit, lorsque la moyenne de leurs recettes est au plus égale à 76 300 € pour :

- les exploitants soumis à un régime réel sur option et qui renoncent expressément à cette option ;

- les exploitants dont le forfait a été dénoncé par l'Administration lorsque les faits qui avaient motivé cette dénonciation ont disparu (cf. BOI-BA-REG-20-10) ;

- les exploitants, anciens membres d'une société ou d'un groupement agricole non soumis à l'impôt sur les sociétés, dont les recettes personnelles (augmentées éventuellement de leur quote-part dans les recettes de la société ou du groupement, s'ils conservaient la qualité d'exploitant à titre personnel) n'ont jamais excédé les limites du forfait au titre de 1984 ou d'une année ultérieure ;

- les exploitants qui ont cessé leurs opérations commerciales sur les animaux vivants de boucherie et de charcuterie.

3. Ne pas avoir opté ou avoir renoncé à l'option pour le régime de la moyenne triennale

290

Les exploitants agricoles, qui ont opté pour le régime de la moyenne triennale selon l'article 75-0 B du CGI, sont exclus du régime du forfait pendant la période d'application de ce dispositif (cf. BOI-BA-LIQ-20-III-D).

300

En revanche, les exploitants qui renoncent au régime de la moyenne triennale peuvent opter pour leur retour au forfait, dans les conditions définies à l'article 69 B du CGI, si la moyenne de leurs recettes de deux années consécutives précédentes s'abaisse en dessous de 46 000 € (cf. BOI-BA-LIQ-20-IV-B-2 § 440).

B. Limites du retour au forfait

310

Pour ouvrir droit à la possibilité de retourner au forfait, la moyenne des recettes de l'exploitant concerné, pour l'ensemble de ses exploitations, mesurée sur les deux années consécutives précédentes, doit être inférieure à 46 000 €. Le régime forfaitaire est applicable à compter de la première année qui suit la période biennale considérée.

Exemple : Un exploitant individuel soumis au régime simplifié de plein droit et dont l'exercice est aligné sur l'année civile réalise les recettes suivantes :

- N-2 : 80 000 € ;

- N-1 : 46 000 € ;

- N : 38 000 €.

Il pourra opter pour son retour au forfait à compter du 1er janvier N+1, dès lors que sa moyenne de recettes (N-1)-N est inférieure à 46 000 € :

(46 000 € + 38 000 €) / 2 = 42 000 €.

320

L'option pour le retour au forfait peut être exercée dès que la moyenne des recettes s'abaisse en dessous de 46 000 €. L'exploitant qui n'utilise pas cette faculté immédiatement après l'abaissement peut le faire au titre des années suivantes si les conditions prévues restent remplies.

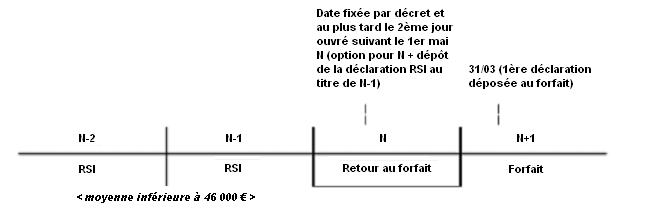

C. Option expresse

330

Le retour au forfait par abaissement de la moyenne des recettes en dessous de 46 000 € est une facilité donnée aux exploitants individuels.

Elle doit faire l'objet d'une demande expresse.

1. Délai et forme de l'option

340

L'option pour le retour au forfait doit être formulée dans le délai de déclaration des résultats de l'exercice précédent celui au titre duquel elle s'applique (CGI, art. 69 B).

350

Elle doit être expresse.

Aucune forme particulière n'est exigée. Elle doit faire l'objet d'une déclaration signée du contribuable indiquant très nettement le régime d'imposition choisi et adressée au service des Impôts du lieu de dépôt habituel des déclarations.

L'option peut également être exercée directement sur la déclaration de résultat (case à cocher) de l'exercice précédent celui au titre duquel elle s'applique.

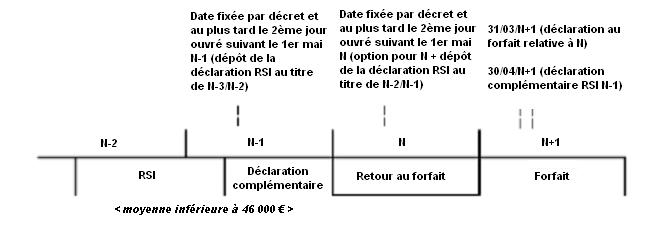

Exemples :

- Un exploitant individuel soumis au régime simplifié d'imposition, dont les recettes, mesurées sur la moyenne de deux années consécutives, passent au dessous de 46 000 €, peut opter pour le retour au forfait pour l'année N, lors du dépôt de la déclaration de résultats de l'exercice clos en N-1 (qu'il s'agisse d'une clôture en cours d'année ou au 31 décembre).

- un exploitant individuel soumis au régime simplifié d'imposition dont l'exercice est clos le 31 mars de l'année civile, qui a la possibilité d'opter pour le retour au forfait à compter du 1er janvier N, formulera son option au titre de l'année N, sur la déclaration n° 2139 de l'exercice N-2/N-1 déposée dans le délai prévu à l'article 175 du CGI. Par ailleurs, une déclaration complémentaire n° 2139 au régime simplifié d'imposition devra être déposée avant le 30 avril N+1, au titre de la période comprise entre le 1er avril N-1 et le 31 décembre N-1.

Remarque : Le résultat de la déclaration complémentaire, déterminé selon les règles du bénéfice réel, fait l'objet d'une imposition distincte établie d'après le taux moyen effectivement appliqué aux autres revenus de l'intéressé au titre de l'année de clôture du dernier exercice soumis au bénéfice réel. Il importe peu que le contribuable ait été soumis de plein droit ou sur option à un régime réel .

2. Durée de validité de l'option

360

L'option est valable pour l'année au titre de laquelle elle est effectuée. Elle produit ses effets jusqu'à ce que :

- la moyenne des recettes excède à nouveau 76 300 € ;

- le forfait soit dénoncé par l'Administration dans les conditions prévues à l'article 69 A du CGI ;

- l'exploitant effectue des opérations commerciales sur des animaux vivants de boucherie et de charcuterie (CGI, art. 69 C) ;

- l'exploitant opte, dans les conditions de droit commun, pour le bénéfice réel simplifié ou normal.

3. Effets de l'option

a. L'option unique

370

L'option s'applique à l'ensemble des opérations réalisées à titre personnel par le contribuable, même s'il possède plusieurs exploitations.

En revanche, s'il est membre d'une société ou d'un groupement agricole non soumis à l'impôt sur les sociétés, la quote-part de résultat lui revenant reste déterminée selon le régime applicable à la société ou au groupement.

b. Modalités d'imposition du dernier exercice soumis au régime du bénéfice réel

380

Les règles générales prévues pour le passage d'un régime réel d'imposition au forfait sont applicables. Elles concernent notamment :

- la période d'imposition (cf. BOI-BA-REG-40-20-I) ;

- l'évaluation du stock de sortie (cf. BOI-BA-REG-40-20-II) ;

- les subventions d'équipement ou assimilées, telle la dotation d'installation aux jeunes agriculteurs (cf. BOI-BA-REG-40-20-III) ;

- les provisions constituées avant le 1er janvier 1984 qui n'ont pas été rapportées à la date du changement de régime (cf. BOI-BA-BASE-20-30-20) ;

- les déductions prévues à l'article 72 D du CGI qui n'ont pas été utilisées conformément à leur objet à la date du changement de régime d'imposition (cf. BOI-BA-BASE-30-20-40-10).

- les déductions prévues à l'article 72 D bis du CGI lorsque l'épargne n'a pas été utilisée conformément à son objet à la date du retour au forfait. (cf. BOI-BA-BASE-30-30-30)