BA - Régimes d'imposition - Options

I. Option pour un régime réel d'imposition

1

Les exploitants relevant de plein droit du régime des micro-exploitations (régime « micro-BA ») peuvent se soustraire à ce régime d'imposition en optant pour le régime simplifié (code général des impôts [CGI], art. 69, II-a) ou pour le régime normal (CGI, art. 69, III-al. 2).

Les contribuables qui relèvent normalement du régime simplifié peuvent se placer, sur option, sous le régime du réel normal (CGI, art. 69, III-al. 2).

Ces options obéissent aux règles suivantes.

A. Forme et délai de l'option

10

Le IV de l'article 69 du CGI prévoit que les options pour un régime réel d'imposition (normal ou simplifié) doivent être formulées dans le délai de déclaration des résultats de l'année ou de l'exercice précédant celui au titre duquel elles s'appliquent.

1. Option pour le passage du régime micro-BA à un régime réel d'imposition

20

Les exploitants relevant normalement du régime du micro-BA (exploitants individuels, groupements agricoles d'exploitation en commun [GAEC], autres groupements ou sociétés créés avant le 1er janvier 1997 non passibles de l'impôt sur les sociétés, exploitations agricoles à responsabilité limitée [EARL] unipersonnelles) peuvent opter soit pour le régime simplifié, soit pour le régime normal.

Remarque : Les groupements autres que les GAEC visés à l'article 71 du CGI et les sociétés non passibles de l'impôt sur les sociétés créées à compter du 1er janvier 1997 autres que les EARL unipersonnelles, sont exclus du régime micro-BA et sont soumis de plein droit au régime simplifié d'imposition (III § 80 et suivants du BOI-BA-REG-15).

30

Les exploitants relevant normalement du régime micro-BA, qui désirent être imposés selon un régime réel d'imposition au titre d'une année donnée, doivent formuler leur option dans le délai de dépôt de la déclaration des résultats de l'année ou de l'exercice précédant celui au titre duquel elle s'applique (CGI, art. 69, IV).

Exemple : Pour être imposé selon les règles du régime réel simplifié en N, un exploitant soumis au micro-BA doit formuler son option pour ce régime au plus tard lors du dépôt de la déclaration n° 2042-C-PRO (CERFA n° 11222), accessible en ligne sur le site www.impots.gouv.fr, relative à l'année N-1.

2. Option pour le passage du régime simplifié au régime réel normal

40

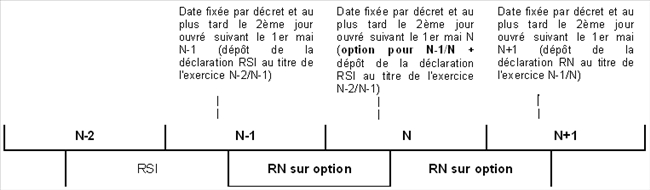

Les exploitants soumis de plein droit au régime simplifié d'imposition peuvent opter pour le régime réel normal dans le délai du dépôt de la déclaration des résultats n° 2139-SD (CERFA n° 11144), accessible en ligne sur le site www.impots.gouv.fr, de l'exercice précédant celui au titre duquel l'option s'applique (CGI, art. 69, IV).

L'option peut être exercée directement sur la déclaration de résultats de l'exploitant (case à cocher).

a. Exploitants dont l'exercice coïncide avec l'année civile

50

Les exploitants soumis au régime simplifié d'imposition et dont l'exercice coïncide avec l'année civile peuvent opter pour le régime réel normal d'imposition sur la déclaration des résultats de l'exercice clos au 31 décembre de l'année précédant celle au titre de laquelle l'option doit s'appliquer.

Cette déclaration est déposée à une date fixée au plus tard le deuxième jour ouvré suivant le 1er mai de l'année suivante (CGI, art. 175 et CGI, ann. III, art. 344 I-0 bis).

Exemple : Afin d'opter pour le régime réel normal au titre de l'exercice débutant au 1er janvier N, l'exploitant remplira la rubrique appropriée de la déclaration des résultats n° 2139-SD de l'exercice clos au 31 décembre N-1 à déposer, en principe, à une date fixée au plus tard le deuxième jour ouvré suivant le 1er mai N.

b. Exploitants dont l'exercice ne coïncide pas avec l'année civile

60

Les exploitants soumis au régime simplifié d'imposition dont l'exercice ne coïncide pas avec l'année civile peuvent opter pour le régime réel normal d'imposition sur la déclaration des résultats de l'exercice clos au cours de l'année précédant celle au titre de laquelle l'option doit s'appliquer.

Cette déclaration est déposée à une date fixée au plus tard le deuxième jour ouvré suivant le 1er mai de l'année suivante (CGI, art. 175 et CGI, ann. III, art. 344 I-0 bis).

Exemple : Afin d'opter pour le régime réel normal au titre de l'exercice clos dans le courant de l'année N, l'exploitant remplira la rubrique appropriée de la déclaration des résultats n° 2139-SD de l'exercice clos dans le courant de l'année N-1 à déposer, en principe, à une date fixée au plus tard le deuxième jour ouvré suivant le 1er mai N.

Ainsi, un exploitant dont l'exercice est clos au 31 mai N-1 pourra opter, pour l'exercice clos en N, sur la déclaration des résultats de l'exercice allant du 1er juin N-2 au 31 mai N-1, déposée en principe à une date fixée au plus tard le deuxième jour ouvré suivant le 1er mai N.

(70 à 80)

3. Personnes effectuant des opérations commerciales sur les animaux de boucherie et de charcuterie

90

En application des dispositions de l'article 69 C du CGI, les profits tirés de leurs activités agricoles par les personnes qui effectuent des opérations commerciales sur des animaux de boucherie et de charcuterie sont obligatoirement imposés d'après un régime réel (I-A § 10 et 20 du BOI-BA-REG-15).

100

Le III de l'article 69 du CGI précise expressément que ces exploitants peuvent opter pour le régime normal d'imposition.

4. Cas particulier des exploitations nouvelles

110

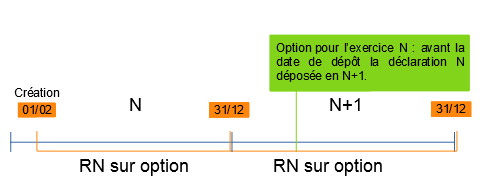

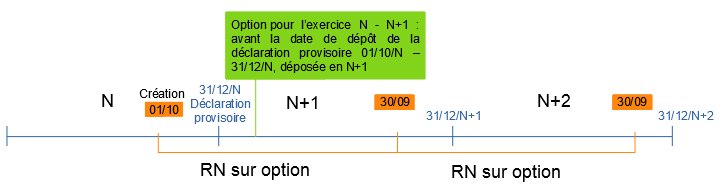

Le second alinéa du IV de l'article 69 du CGI prévoit que les exploitants qui désirent opter pour un régime réel d'imposition dès leur premier exercice d'activité doivent exercer leur option dans les délais applicables au dépôt de la déclaration souscrite au titre de leur première période d'activité.

Ces délais d'option pour un régime réel d'imposition s'appliquent aux options exercées à compter du 1er janvier 2022 (loi n° 2021-1900 du 30 décembre 2021 de finances pour 2022, art. 7).

Exemple 1 : Dans l'hypothèse d'un début d'activité le 1er février N avec clôture du premier exercice au 31 décembre de la même année, l'option devra être exercée au plus tard à la date de dépôt de la déclaration N, c'est-à-dire, en principe, à une date fixée au plus tard le deuxième jour ouvré suivant le 1er mai N+1.

Exemple 2 : Dans l'hypothèse d'un début d'activité le 1er octobre N avec clôture au 30 septembre N+1, la société doit déposer en N+1 une déclaration provisoire au titre de la période 01/10/N - 31/12/N. L’option devra être exercée au plus tard à la date de dépôt de cette déclaration provisoire.

5. Forme de l'option

120

L'option doit être expresse. Aucune forme particulière n'est exigée, mais elle doit faire l'objet d'une déclaration, par courrier simple, signée du contribuable ou via la messagerie sécurisée à partir du compte fiscal de l'entreprise, indiquant distinctement le régime d'imposition choisi, et adressée au service des impôts du lieu de l'exploitation.

La simple souscription d'une déclaration de revenus faisant état des résultats réels de l'exploitation agricole, même accompagnée d'un compte d'exploitation, ne peut pas être regardée comme une dénonciation expresse du régime du bénéfice agricole forfaitaire (CE, décision du 22 janvier 1982, n° 15677 ; dans le même sens, CE, décision du 11 mai 1987, n° 52399).

De la même façon, ne peuvent tenir lieu d'option pour le régime réel, ni une lettre faisant état du déficit de l'exploitation, ni la communication des bilans comptables (CAA Paris, arrêt du 11 juillet 1991, n° 1201).

Toutefois, dans le cas particulier des exploitations nouvelles, il est admis que la simple souscription d'une déclaration de revenus faisant état des résultats réels de l'exploitation agricole, accompagnée d'un compte d'exploitation, puisse être regardée comme valant option, sous réserve que cette déclaration soit déposée dans le délai légal de dépôt de la déclaration du résultat du premier exercice.

130

En cas de pluralité d'exploitations, la déclaration est transmise au service des impôts du lieu de la direction commune ou, à défaut, du lieu du principal établissement.

B. Validité de l'option

1. Durée de validité

a. Option pour le régime réel simplifié d'imposition

140

Conformément aux dispositions du V de l'article 64 bis du CGI, l'option pour le régime simplifié est valable un an.

Le régime micro-BA s'appliquant au titre d'une année civile, hormis dans le cas particulier des exploitations nouvelles, l'entrée dans le régime réel simplifié s'effectue nécessairement en date du 1er janvier, et la sortie de ce régime pour revenir au régime micro-BA s'effectue nécessairement en date du 31 décembre (I § 10 du BOI-BA-REG-40-20).

Dès lors, l'option pour le régime réel simplifié exercée par un exploitant soumis de plein droit au régime micro-BA est valable pour l'année civile au titre duquel elle est exercée.

Les modalités de renonciation à l'option sont exposées au II-A-2 § 310.

Exemple 1 : Un exploitant relevant normalement du micro-BA pour l'année N, qui a régulièrement opté le 30 avril N pour le régime simplifié d'imposition au titre de l'exercice débuté au 1er janvier et clos au 31 décembre de cette même année, est soumis à ce régime jusqu'à la clôture de cet exercice au 31 décembre N.

Le fait, pour un exploitant ayant opté pour le régime réel simplifié, de clôturer un exercice en cours d'année civile ne permet pas d'effectuer une sortie anticipée de l'option en cours d'année civile. Dans ce cas, il conviendra d'effectuer un exercice de liaison jusqu'au 31 décembre de l'année de sortie du régime réel simplifié selon les modalités présentées au I § 10 du BOI-BA-REG-40-20.

Exemple 2 : Un exploitant relevant normalement du micro-BA pour l'année N a régulièrement opté le 30 avril N pour le régime simplifié d'imposition au titre de l'exercice débuté au 1er janvier N. Le premier exercice est clos au 30 juin N, le deuxième exercice couvre la période du 1er juillet N au 30 juin N+1. L'option pour le régime réel simplifié est valable un an, donc jusqu'au 31 décembre N. Elle est reconduite pour un an, donc jusqu'au 31 décembre N+1. Le fait de clôturer un exercice au 30 juin N+1 ne permet pas de sortir du régime réel simplifié à cette date.

Un retour au micro-BA au 1er juillet N+1 serait en tout état de cause impossible puisque ce régime s'applique au titre d'une année civile.

Dans le cas particulier d'un exploitant optant pour le régime réel simplifié dès l'année de la création de son exploitation et dont l'exercice est décalé par rapport à l'année civile, le fait que le régime micro-BA s'applique au titre d'une année civile interdit également de sortir du régime réel simplifié en cours d'année civile.

Exemple 3 : Un exploitant crée son exploitation le 1er juillet N et opte immédiatement pour le régime simplifié d'imposition au titre de l'exercice débuté au 1er juillet N et clos au 30 juin N+1. Bien que l'option soit valable un an, c'est-à-dire jusqu'au 30 juin N+1, le retour au régime micro-BA ne pourra se faire qu'à compter du 1er janvier N+2.

b. Option pour le régime réel normal d'imposition

150

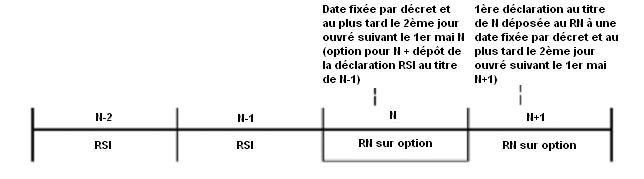

Conformément aux dispositions de l'article 38 sexdecies JE de l'annexe III au CGI, l'option pour le régime réel normal, qu'elle soit exercée par un exploitant relevant du régime micro-BA ou du régime réel simplifié, obéit aux règles suivantes :

- les périodes de validité de l'option sont exprimées en exercices ;

- ces périodes sont fixées à deux exercices.

L'option pour le régime réel normal est valable pour l'exercice au titre duquel elle est exercée et pour l'exercice suivant. Cette disposition s'applique aussi bien à l'option exercée par un exploitant soumis de plein droit au régime micro-BA (CGI, art. 69, II-a) qu'à celle exercée par un exploitant soumis de plein droit au régime simplifié d'imposition (CGI, art. 69, III-al. 2). Elle est irrévocable pendant cette période.

Exemple : Un exploitant relevant normalement du micro-BA pour l'année N, qui a régulièrement opté pour le régime réel normal d'imposition au titre de l’exercice débuté au 1er janvier et clos au 31 décembre de cette même année, reste obligatoirement soumis à ce régime jusqu'à la clôture du second exercice au 31 décembre N+1.

2. Reconduction

160

Seule la première option exige une déclaration expresse.

Les options exercées se reconduisent ensuite tacitement chaque année pour un an si l'exploitant a précédemment opté pour le régime simplifié d'imposition, ou par période de deux exercices si l'exploitant a précédemment opté pour le régime réel normal.

(170 et 180)

3. Contribuables dont la moyenne de recettes s'élève au-dessus de la limite prévue au I ou au b du II de l'article 69 du CGI avant l'expiration de la période de validité de l'option

190

L'option souscrite par un exploitant (pour le régime simplifié d'imposition ou pour le régime réel normal) cesse de produire ses effets lorsqu'il entre de plein droit dans le champ d'application du régime réel pour lequel il avait opté (recettes supérieures au seuil prévu au I de l'article 69 du CGI en cas d'option pour le régime réel simplifié, ou au b du II de l'article 69 du CGI en cas d'option pour le régime réel normal).

En d'autres termes, l'option est frappée de caducité lorsque la moyenne des recettes excède la limite inférieure d'application du régime optionnel.

(200)

210

Ainsi, le contribuable ayant opté pour le régime simplifié d'imposition et dont la moyenne des recettes annuelles dépasse la limite prévue au I de l'article 69 du CGI se trouve placé de plein droit sous le régime simplifié d'imposition à compter du premier exercice suivant la période triennale de référence (CGI, art. 69, I) et l'option précédemment exercée est frappée de caducité.

Il en est de même pour le contribuable ayant opté pour le régime réel normal d'imposition et dont la moyenne des recettes annuelles dépasse la limite prévue au b du II de l'article 69 du CGI, qui se trouve alors placé de plein droit sous le régime réel normal d'imposition à compter du premier exercice suivant la période triennale de référence (CGI, art. 69, III-al. 1).

Exemple 1 : Un exploitant ayant opté pour le régime simplifié d'imposition à compter du 1er janvier N réalise les recettes suivantes :

N : 330 000 € ; N+1 : 380 000 € ; N+2 : 390 000 €.

La moyenne triennale des recettes des années N à N+2 excède 365 000 €. Ce contribuable est placé de plein droit sous le régime normal d'imposition à compter du 1er janvier N+3. Si par la suite la moyenne des recettes redevient inférieure au seuil précité mais que l'exploitant entend conserver le régime réel normal, il devra exercer une option en ce sens, faute de quoi il sera imposé selon le régime simplifié d'imposition.

Exemple 2 : Un exploitant ayant opté pour le régime réel normal d’imposition à compter du 1er janvier N réalise les recettes suivantes :

N : 75 000 € ; N+1 : 150 000 € ; N+2 : 250 000 €.

La moyenne triennale des recettes des années N à N+2 est supérieure au seuil de 85 800 € mais n’excède pas 365 000 €. Ainsi, ce contribuable dépasse les limites du seuil du régime simplifié d’imposition, mais son option pour le régime réel normal d’imposition perdure.

C. Portée de l'option

220

L'option pour un régime réel d'imposition présente un caractère indivisible et couvre l'ensemble des activités, à l'exception des bénéfices procurés par les activités d'exploitations forestières citées au premier alinéa du 1 de l'article 76 du CGI (BOI-BA-SECT-10).

Lorsqu'elle émane d'un exploitant individuel, elle s'applique à l'ensemble des opérations qu'il réalise à titre personnel et comme membre d'un groupement ou d'une société non passible de l'impôt sur les sociétés. Dans ce dernier cas, l'option exercée par un associé ne produit ses effets qu'à l'égard de l'intéressé et n'influe donc pas sur la situation des autres membres ou de la personne morale.

De la même façon, l'option formulée par un exploitant individuel avant de devenir associé d'une société au cours de la période couverte par cette option, continue à produire ses effets s'il réalise des recettes à titre personnel.

Remarque : Conformément au II de l'article 238 bis K du CGI, l'option pour un régime réel d'imposition exercée par un exploitant individuel, par ailleurs membre d'une société ou d'un GAEC soumis au régime micro-BA, est sans conséquence sur les modalités de détermination de sa quote-part de résultat dans la société ou le groupement. Celle-ci est déterminée conformément aux règles du micro-BA.

Lorsqu'elle émane d'un groupement ou d'une société, elle vaut pour l'ensemble des associés en ce qui concerne les bénéfices retirés de leur participation au groupement.

Remarque : Il est rappelé que les groupements autres que les GAEC visés à l'article 71 du CGI et les sociétés agricoles créées à compter du 1er janvier 1997 autres que les EARL sont exclus du régime micro-BA (III § 80 et suivants du BOI-BA-REG-15).

D. Effets de l'option

230

Les agriculteurs qui exercent l'option pour le régime du bénéfice réel normal ou pour le régime simplifié sont assimilés, pendant toute la période qu'elle couvre, à ceux qui relèvent de plein droit du régime choisi.

Leur bénéfice est déterminé dans les mêmes conditions. Ils doivent se conformer à toutes les obligations propres au régime pour lequel ils ont opté, notamment en ce qui concerne la production des divers documents et déclarations.

II. Renonciation à l'option pour un régime réel d'imposition

A. Conditions de renonciation à l'option

1. Exploitants concernés

(240)

250

L'exploitant doit remplir les conditions exposées au II-A-1 § 280 à 300.

(260 à 270)

a. Relever du régime micro-BA en fonction de la moyenne de ses recettes

280

La possibilité de renoncer à l'option pour un régime réel d'imposition et revenir ainsi au régime micro-BA suppose que la moyenne des recettes des trois années précédentes demeure en-dessous du seuil prévu au I de l'article 69 du CGI.

b. Ne pas avoir opté ou avoir renoncé à l'option pour le régime de la moyenne triennale

290

Les exploitants agricoles qui, outre l'option pour un régime réel d'imposition, ont opté pour le régime de la moyenne triennale selon l'article 75-0 B du CGI, ne peuvent renoncer à leur option pour un régime réel pendant la période d'application du dispositif de la moyenne triennale (II-D § 470 du BOI-BA-LIQ-20).

300

Les exploitants qui désirent renoncer à l'option pour un régime réel d'imposition doivent donc également renoncer au régime de la moyenne triennale selon les modalités prévues au IV-A § 540 du BOI-BA-LIQ-20.

2. Modalités de renonciation à l'option

310

La renonciation à un régime réel d'imposition doit être expresse et adressée au service des impôts :

- dans les délais applicables au dépôt de la déclaration souscrite au titre des résultats de la période précédant celle au titre de laquelle la renonciation s'applique, soit, avant le deuxième jour ouvré suivant le 1er mai de l'année suivant la période pour laquelle l'option a été exercée ou reconduite tacitement s'agissant de l'option pour le régime réel simplifié d'imposition exercée par un exploitant relevant du régime micro-BA (CGI, art. 64 bis, V) ;

L'allongement des délais de renonciation à l'option pour un régime réel d'imposition s'applique aux options exercées à compter du 1er janvier 2022 (loi n° 2021-1900 du 30 décembre 2021 de finances pour 2022, art. 7).

Exemple 1 : L'exploitant ayant opté pour le régime simplifié d'imposition au titre de l'exercice clos au 31 décembre N pourra renoncer à cette option, au titre de l'exercice débutant au 1er janvier N+1, en adressant au service des impôts compétent une lettre ou un courriel via la messagerie du compte fiscal de l’entreprise au plus tard à la date de dépôt de la déclaration de l’exercice clos le 31 décembre N, c'est-à-dire, en principe, à une date fixée au plus tard le deuxième jour ouvré suivant le 1er mai N+1.

Exemple 2 : L'exploitant ayant opté pour le régime simplifié d'imposition au titre de l'exercice clos au 30 juin N et souhaitant renoncer à cette option ne pourra être soumis au régime micro-BA qu'à compter du 1er janvier N+1 (I § 10 du BOI-BA-REG-40-20), en adressant au service des impôts compétent une lettre ou un courriel via la messagerie du compte fiscal de l’entreprise au plus tard à la date de dépôt de la déclaration de l’exercice clos le 31/12/N, c'est-à-dire, en principe, à une date fixée au plus tard le deuxième jour ouvré suivant le 1er mai N+1.

- ou dans le délai de dépôt de la déclaration des résultats du dernier exercice de chaque période, dans les autres cas (CGI, ann. III, art. 38 sexdecies JE).

Exemple : L'exploitant ayant opté pour le régime réel normal d'imposition au titre de l'exercice clos au 31 décembre N pourra renoncer à cette option, au titre de l'exercice débutant au 1er janvier N+2, en adressant une lettre ou un courriel au service des impôts compétent dans le délai de dépôt de la déclaration des résultats de l'exercice clos en N+1, c'est-à-dire, en principe, à une date fixée au plus tard le deuxième jour ouvré suivant le 1er mai N+2.

320

L'exploitant relevant de droit du régime micro-BA peut demander à passer du régime simplifié au régime normal dans le délai de dépôt de la déclaration des résultats du dernier exercice clos. Il peut également demander à passer du régime normal au régime simplifié dans le délai de dépôt de la déclaration des résultats du dernier exercice de la période couverte par l'option.

Exemple : Un exploitant, relevant de droit du régime micro-BA, a opté pour le régime simplifié d'imposition au titre de l'exercice ouvert le 1er janvier N. À compter du 1er janvier N+1, il aura la possibilité :

- de demeurer sous le régime simplifié d'imposition pour l'exercice N+1 (dans ce cas aucune formalité n'est nécessaire, la première option étant reconduite tacitement) ;

- d'opter pour le régime réel normal pour la période N+1/N+2, à condition d'en faire la demande dans le délai de dépôt de la déclaration des résultats de l'exercice précédent.

Il pourra également revenir sous le régime du micro-BA s'il en respecte les conditions et s'il renonce à son option pour le régime simplifié d'imposition avant le deuxième jour ouvré suivant le 1er mai N+1.

(330 à 360)

B. Effets du retour au régime micro-BA

1. Le régime unique

370

Le régime micro-BA s'applique à l'ensemble des opérations réalisées à titre personnel par le contribuable, même s'il possède plusieurs exploitations.

En revanche, s'il est membre d'une société ou d'un groupement agricole non soumis à l'impôt sur les sociétés, la quote-part de résultat lui revenant reste déterminée selon le régime applicable à la société ou au groupement.

2. Modalités d'imposition du dernier exercice soumis à un régime réel d'imposition

380

Les règles générales prévues pour le passage d'un régime réel d'imposition au micro-BA sont applicables. Elles concernent notamment :

- la période d'imposition (I § 1 et 10 du BOI-BA-REG-40-20) ;

- l'évaluation du stock de sortie (II § 20 du BOI-BA-REG-40-20) ;

- les subventions d'équipement ou assimilées, telle la dotation d'installation aux jeunes agriculteurs (III § 90 du BOI-BA-REG-40-20) ;

- les provisions constituées avant le 1er janvier 1984 qui n'ont pas été rapportées à la date du changement de régime (BOI-BA-BASE-20-30-20) ;

- les déductions prévues à l'article 73 du CGI qui n'ont pas été utilisées conformément à leur objet à la date du retour au régime micro-BA (II § 50 du BOI-BA-BASE-30-45-30).